1 Экономическая сущность, структура и принципы функционирования рынка ценных бумаг с позиции банковской деятельности

| Вид материала | Реферат |

Содержание3 Математическое моделирование операций ощадбанка с ценными бумагами 4 Анализ состояния пожарной безопасности в банке Список использованных источников |

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Темы контрольных работ по дисциплине «Рынок ценных бумаг» Сущность и структура рынка, 19.94kb.

- Задачи курса: Выяснить экономическую основу функционирования профессиональных участников, 135.55kb.

- Задачи: дать студентам понимание сущности и видов ценных бумаг; познакомить с профессиональной, 14.72kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Федеральное агентство по образованию, 106.66kb.

- Программа подготовки специалистов рынка ценных бумаг для сдачи квалификационного экзамена, 21.23kb.

- 2. Законодательство рф, регламентирующее функционирование рынка ценных бумаг, 495.27kb.

- Вопросы к экзамену по дисциплине «Рынок ценных бумаг», 1386.38kb.

- Закон украины о государственной регуляции рынка ценных бумаг в Украине, 371.33kb.

1 2

Вырезано. Для приобретения полной версии работы перейдите по ссылка скрыта. Таблица 2.2 - Исходные данные по доходности и портфелю ценных бумаг

(2.2) (2.2)Вырезано. Для приобретения полной версии работы перейдите по ссылка скрыта. Так как коэффициент корреляции равен 0,13, это означает, что связь между рассматриваемыми величинами практически отсутствует. 5) Коэффициент вариации - относительная величина, которая позволяет определить степень риска на единицу доходности.  (2.6) (2.6)

В данном случае ценные бумаги С более рискованны, чем другие, та как коэффициент вариации у них наибольший и составляет 0,53. 6) портфель ценных бумаг. Данный этап связан с обоснованием инвестиционных решений относительно включения в портфель конкретных финансовых инструментов, соответствующих его параметрам. Портфель1 = 12*0,25 + 8*0.25 + 16*0.25 + 4*0.25 =10; Портфель2 = 14*0.25 + 12*0.25 + 10*0.25 + 8*0.25 =11; Портфель3 = 8*0,25 + 16*0.25 + 8*0,25 + 10*0,25 =10,5; Портфель4 =10* 0.25 + 18*0.25 + 6*0,25 + 12*0.25 = 11,5; Портфель5 =12*0.25 + 20*0.25 + 4*0,25 + 16*0.25 = 13.  n = 10*0,2 + 11* 0.3 + 12,5 * 0.2 + 14,75 * 0,3 + 16,5 * 0,2 = 19,275 %; n = 10*0,2 + 11* 0.3 + 12,5 * 0.2 + 14,75 * 0,3 + 16,5 * 0,2 = 19,275 %;D = (10-19.3)2*0.2 + (11-19.3)2*0.3 + (12.5-19.3)2*0.5 + (l4,75 - 19.3)2 * 0,3 (16.5 - 19,3)2 * 0.2 = 68,863 %; Sn = 68.8630.5 = 8.3; CVn = 8.3 / 19.3 = 0.4. Итак, проводя анализ прибыли и риска по операциям коммерческого банка «Ощадбанк» можно сделать вывод:

3 МАТЕМАТИЧЕСКОЕ МОДЕЛИРОВАНИЕ ОПЕРАЦИЙ ОЩАДБАНКА С ЦЕННЫМИ БУМАГАМИ 3.1 Рекомендации по повышению эффективности управления портфелем ценных бумаг Ощадбанка Для формирования политики управления портфелем ценных бумаг проанализируем его доходность в 2004-2006 годах: Доходность = Доход / Балансовая стоимость (3.1) Доходность 2004 = 35138,9 / 423190 = 0,08 = 8 %; Доходность 2005 = 31449,7 / 399220 = 0,079 = 7,9 %; Доходность 2006 = 57128,97 / 800268 = 0,071 = 7,1 %. Из расчетов видно, что Ощадбанк проводит политику, направленную на снижение доходности ценных бумаг (за 2 года она снизилась на 0,9 %) и на повышение надежности портфеля. Такая политика не может себя оправдывать долгое время и ведет потерям прибыли. По мнению автора, Ощадбанку целесообразно держать доходность своего кредитного портфеля на уровне 7,5 %. Для этого ему нужно либо докупить высокодоходные ценные бумаги, либо продать часть низкодоходных и перенаправить активы в более прибыльные направления. Так, например, если докупить на 90000 тыс грн простых акций (у которых средняя доходность составляет 11 %), то доходы банка по ценным бумагам составят 67028,97 тыс грн, а балансовая стоимость 890268 тыс грн. Тогда доходность портфеля составит 67028,97 / 890268 = 0,075 = 7,5 %. Следует также отметить, что для поддержания ликвидности портфеля:

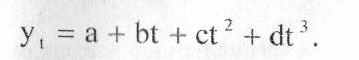

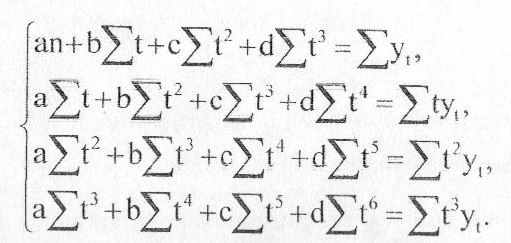

Важной проблемой участия банков на рынке ценных бумаг является привлечение их к работе с реальными ценными бумагами, что убеждает инвесторов вкладывать деньги в них. Таким образом, создаются условия для реального обращения ценных бумаг. Еще одна серьезная проблема - объединение участников фондового рынка. Поэтому конкретные шаги в этом направлении делает Ассоциация украинских банков, подключающаяся к этому процессу. И в первую очередь эго касается разработки законодательных актов, которые позволяют улучшить ситуацию на фондовом рынке в целом и плодотворно работать на нем банковским учреждениям. 3.2 Прогнозирование операций Ощадбанка с ценными бумагами путем построения корреляционно-регрессионных зависимостей Задачей моделирования является исследование характера зависимости показателей, характеризующих операции с ценными бумагами Ощадбанка: вложения в ассоциированные и дочерние компании (ЦБад), ценные бумаги в торговом портфеле (ЦБтп), ценные бумаги на продажу (ЦБп), ценные бумаги, удерживаемые до погашения (ЦБпог), общая величина ценных бумаг (ЦБобщ) В процессе моделирования будет установлена регрессионная зависимость исследуемых показателей, на ее основе должны быть установлены количественные показатели тесноты связи между характеристиками. Вырезано. Для приобретения полной версии работы перейдите по ссылка скрыта. Модель зависимости ценных бумаг, удерживаемых до погашения, от времени имеет вид: y = -209,49x2 + 3718,2x - 1754,2 Аналитические кривые вложений в ассоциированные и дочерние компании, а также общая величина ценных бумаг заданы уравнением:  (3.4) Коэффициенты a, b, с и d находим из системы уравнений:   Рисунок 3.4 - Временная зависимость вложений в ассоциированные и дочерние компании Модель зависимости вложений в ассоциированные и дочерние компании от времени имеет вид: y = -63,957x3 + 607,8x2 - 2456x + 13405  Рисунок 3.5 - Временная зависимость общего объема ценных бумаг Модель зависимости общего объема ценных бумаг от времени имеет вид: y = 344,52x3 - 5851,1x2 + 26539x + 38338 Из корреляционной матрицы, представленной в таблице 3.2, видно, что наиболее тесной связью обладают ценные бумаги в портфеле банка на продажу и общая величина ценных бумаг (коэффициент корреляции составляет 0,97), в связи с этим постоим регрессионную зависимость между этими показателями Ощадбанка. Моделирование производим с помощью методов регрессионного анализа. Вырезано. Для приобретения полной версии работы перейдите по ссылка скрыта. Далее в ходе работы были построены математические модели, описывающие изменения показателей во времени. С помощью аналитических временных моделей получены прогнозные значения анализируемых показателей на 1 квартал 2007 года, которые составляют -6091,85 тыс грн для ЦБад, 13701,35 тыс грн для ЦБтп, 11842,8 тыс грн для ЦБп, 14740,91 тыс грн для ЦБпог и 154404,98 тыс грн для ЦБдолг. Как оказалось, два из прогнозных показателей меньше базовых и три два больше, при чем в трех случаях прогнозные показатели приближены к фактическим. Таким образом, в 2007 году ожидается стабильная деятельность Ощадбанка по операциям с ценными бумагами без сильных колебаний в динамике. С помощью ошибок аппроксимации произведен расчет оптимистических и пессимистических прогнозных показателей. Вследствие того, что большинство величин ошибок превышают минимально допустимые значения, разницы между оптимистическими и пессимистическими показателями являются достаточно существенными. 4 АНАЛИЗ СОСТОЯНИЯ ПОЖАРНОЙ БЕЗОПАСНОСТИ В БАНКЕ 4.1 Краткая характеристика объекта Реквизиты организации:

Профиль объекта: объект представляет собой три соприкасающихся между собой здания (одно двухэтажное, одно одноэтажное и одно четырехэтажное). В четырехэтажном здании банк занимает только первый этаж. Вырезано. Для приобретения полной версии работы перейдите по ссылка скрыта. В подвальных и цокольных этажах банка не допускается размещение легковоспламеняющихся предметов (за исключением случаев, обусловленных действующими нормативно-правовыми документами). В банке не позволяется использовать чердаки, технические этажи и помещения (в т.о. вентиляционные камеры, электрощитовые) под хранение оборудования, мебели и других предметов. Установленные на окнах помещений решетки, где находятся люди, являются несъемными (для банков инструкцией это разрешается), что создает дополнительную пожарную опасность. При проведении в банке мероприятий с массовым пребыванием людей (конференции, совещания и т.д.) администрация придерживается таких требований:

По требованию органов государственного пожарного надзора в банке осуществляются и другие (дополнительные) противопожарные мероприятия. Здания банка обеспечены адресными указаниями (название улицы, номер дома), установленными на их фасадах или других видных местах и освещаются в темное время суток. Эвакуационные пути и выходы в банке удерживаются свободными, ничем не загромождаются и в случае возникновения пожара обеспечивается безопасность во время эвакуации всех людей, которые находятся в помещениях зданий и сооружений. Количество и размеры эвакуационных выходов из зданий и помещений, их конструктивные и планировочные решения, условия освещенности, обеспечение незадымленности, протяженность путей эвакуации, отвечают противопожарным требованиям строительных норм. Двери на путях эвакуации отворяются в направлении выхода из зданий (помещений). Лестничные марши и площадки имеют исправные ограждения с перилами, которые не уменьшают установленную строительными нормами ширину лестничных маршей и площадок. Над и под залами банка, где находятся электронно-вычислительные машины (дальше - ЭВМ), а также в смежных с ними помещениях не позволяется расположение помещений категорий А и Б по классификации пожарной опасности. Хранилища информации, помещения для хранения перфокарт, перфолент, магнитных лент и пакетов магнитных дисков следует размещаются в обособленных помещениях, оборудованных негорючими стеллажами и шкафами. Хранение перфокарт, перфолент и магнитных лент осуществляется на стеллажах в металлических кассетах. Пол в помещениях с ЭВМ сделан из негорючих материалов или материалов групп горючести Г1, Г2 с границей огнестойкости не менее 0,5 часов. Пространство под ним разделяется негорючими диафрагмами на отсеки площадью не более 250 кв. м. Вырезано. Для приобретения полной версии работы перейдите по ссылка скрыта. Финансирование профилактических мероприятий по охране труда в Ощадбанке, выполнение общегосударственных, отраслевых и региональных программ по улучшению состояния безопасности (в том числе пожарной), гигиены труда и производственной среды, других государственных программ, направленно на предотвращение несчастных случаев и профессиональных заболеваний. Суммы расходов на охрану труда относятся к валовым расходам КРУ «Ощадбанк», определяются согласно перечню мероприятий и средств охраны труда, которые утверждается Кабинетом Министров Украины. Таким образом, в КРУ «Ощадбанк» созданы все необходимые условия для обеспечения пожарной безопасности. Проводятся профилактические мероприятия и инструктажи сотрудников. ЗАКЛЮЧЕНИЕ В ходе написания дипломной работы было выяснено, что операции коммерческих банков с ценными бумагами приобретают все большую популярность. Портфели ценных бумаг коммерческих банков являются частью взаимосвязанной системы портфелей более высокого уровня. Эта система включает, например портфель собственного капитала (уставный фонд, резервные фонды, фонды стимулирования, нераспределённую прибыль и пр.), портфель привлечения ресурсов (активы). Функционирование всей системы портфелей подчинено интересам обеспечения устойчивости и рентабельности института, обеспечения устойчивости всей финансовой системы, подверженной «эффекту домино» и панике. Естественно, что каждый из участников фондового рынка, в зависимости от поставленной цели определяет эффективный вид деятельности осуществлять ли эмиссионную, инвестиционную, брокерскую деятельность, покупать, продавать и хранить ценные бумаги, или проводить иные операции с ними. В конечном итоге операции на фондовом рынке оказывают влияние не только на профессионалов, но и на пользователей. Доходы, получаемые банками от портфельного инвестирования, составляют небольшой удельный вес в общей доли совокупных доходов банков. Размер выделяемых средств на создание портфельных инвестиций определяется каждым банком самостоятельно. Учитывая то, что отечественный рынок ценных бумаг достаточно не стабилен и слаборазвит, на сегодняшний день большинство банков отдают предпочтение кредитованию, или стратегическому инвестированию. В ходе написания первой главы работы было установлено, что операции с ценными бумагами, осуществляемые коммерческими банками, концентрируются в рамках фондового (инвестиционного) отдела каждого банка, покупающего и продающего их как за счет средств банка, так и по поручениям клиентов. Кроме того, фондовые отделы могут заниматься организацией эмиссии (выпуска) и реализации ценных бумаг предприятий, организаций, ведомств, осуществлять хранение или управление портфелем ценных бумаг клиента за соответствующее комиссионное вознаграждение. В зависимости от видов ценных бумаг, которые участвуют в сделке, все банковские операции с ними подразделяются на фондовые и коммерческие (с коммерческими ценными бумагами). Исходя из их функционального назначения - на эмиссионные; торговые (купля-продажа); сохранные (по хранению); доверительные (по доверительному управлению); залоговые; гарантийные. При этом к инвестиционным операциям банков относятся только торгово-комиссионные операции с фондовыми ценными бумагами. При написании первой главы было также выяснено, что по каждому виду ценных бумаг существуют свои способы оценки стоимости. Во второй главе был проведен анализ инвестиционного портфеля ценных бумаг ОАО «Ощадбанк», в ходе которого было установлено, что:

В третьей главе были даны рекомендации, касаемо повышения эффективности портфеля ценных бумаг ОАО «Ощадбанк». По мнению автора, Ощадбанку целесообразно держать доходность своего кредитного портфеля на уровне 7,5 %. Для этого ему нужно либо докупить высокодоходные ценные бумаги, либо продать часть низкодоходных и перенаправить активы в более прибыльные направления. Так, например, если докупить на 90000 тыс грн простых акций (у которых средняя доходность составляет 11 %), то доходы банка по ценным бумагам составят 67028,97 тыс грн, а балансовая стоимость 890268 тыс грн. Тогда доходность портфеля составит 67028,97 / 890268 = 0,075 = 7,5 %. Во второй части третьей главы была построена корреляционно-регрессионная модель, характеризующая зависимость между отдельными видами ценных бумаг. В ходе ее построения было выяснено, что наиболее сильной (практически линейной) является связь между ЦБп и ЦБобщ, поскольку коэффициент корреляции приближен к единице (r = 0.97). На основании этой связи была построена полиномиальная регрессия, которая позволяет спрогнозировать общую величину операций с ценными бумагами на основании данных по операциям с ценными бумагами на продажу. Таким образом, в ходе написания дипломной работы была достигнута ее главная цель – выработаны рекомендации по оптимизации портфеля ценных бумаг, а также построена математическая модель, позволяющая прогнозировать объемы операций с ценными бумагами и имеющая реальное практическое применение. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

| ||||||||||||||||||||||||||||||||||||||||