1. Предмет економічної теорії

| Вид материала | Документы |

Содержание59. Державний борг. Управління державним боргом 60. Податки: зміст, структура, функції. Фінансова система України |

- Основи економічної теорії питання до іспиту 2 курс, 47.42kb.

- Предмет І методи економічної теорії, 205.08kb.

- Що представляє собою курс "Основи економічної теорії" Що представляє собою курс "Основи, 394.07kb.

- Економічна теорія, 1317.91kb.

- Основи економічної теорії як навчальна дисципліна, 9.53kb.

- Змістовий модуль І. Вступ до економічної теорії, 568.66kb.

- Перелік завдань з «економічної теорії» для студентів заочної форми навчання, 124.09kb.

- Міністерство освіти І науки україни національна юридична академія україни імені ярослава, 1150.99kb.

- Зародження І основні етапи розвитку економічної теорії. Сучасні економічні теорії”, 71.4kb.

- Тема макроекономіка як наука, 540.79kb.

59. Державний борг. Управління державним боргом

Нагромаджена сума позичених урядом коштів для фінансування дефіцитну державного бюджету утворює державний борг.

Державний борг існує у двох формах: внутрішнього боргу перед юридичними та фізични ми особами країни; зовнішнього боргу перед іноземними країнами (міжнародними фінансовими організаціями, урядами іноземних країн та іноземними приватними особами й організаціями).

Існує безпосередній зв'язок між бюджетним дефіцитом і державним боргом:

з одного боку, державний борг є різницею між нагромадженою сумою всіх позитивних сальдо бюджетів і сумою всіх від'ємних сальдо (дефіцитів), отже, бюджетний дефіцит формує державний борг;

з другого боку, зростання боргу потребує додаткових витрат бюджету на його обслуговування, що зумовлює зростання бюджетного дефіциту.

Вплив державного боргу на економіку: позитивний - у фазі економічного спаду використання державних запозичень стимулює споживчий попит, збільшує рівень зайнятості населення, стимулює економічне зростання;

негативний - витіснення приватного капіталу, що обмежує економічне зростання, спричиняє до перерозподілу

доходів на користь власників державних облігацій, зменшення обсягу споживчого попиту, збільшення податків дляобслуговування державного боргу.

Управління державним боргом — це система заходів держави, пов'язана з: вивченням кон'юнктури на ринку позичкового капіталу; випуском та розміщенням нових боргових зобов'язань; погашенням нових боргових зобов'язань; виплатою відсотків на позики; зміною строків позик; зміною відсоткових ставок на позики (конверсія); анулюванням боргу (у випадку фінансової неспроможності держави).

60. Податки: зміст, структура, функції. Фінансова система України

Головним джерелом доходів держави є податки.

Податки — обов'язковий внесок до бюджету відповідного рівня платниками податків у порядку та на умовах, визначених законодавством.

Податкова система — сукупність чинних у країні податків, форм, принципів та методів їхньої побудови, а також інститутів та організацій, що забезпечують вилучення їх, здійснюють контроль за дотриманням податкового законодавства.

Елементи системи оподаткування: суб'єкт (платник податків) — юридична чи фізична особа, що сплачує податки; об'єкт оподаткування — кількісно визначений економічний феномен, який служить базою для податкування. Іншими словами, податкова база — це грошова сума, з якої вилучається податок; джерело оподаткування — дохід платника податку, що підлягає оподаткуванню.

Джерело та об'єкт оподаткування взаємно пов'язані, оскільки власне дохід є джерелом сплати податку. Так, якщо оподатковують власне дохід або майно, що забезпечує дохід, ці два елементи взаємопов'язані. Якщо ж сплачується податок на майно чи землю, які перебувають в особистому користуванні й не приносять доходу, такий взаємозв'язок втрачається.

Податкова ставка (норма оподаткування) — законодавче встановлений розмір податку на одиницю оподаткування.

Податкова ставка може існувати в таких формах: середньої податкової ставки — відношення обсягу

податків до величини доходу, що підлягає оподаткуванню; граничної податкової ставки — відношення прирос

ту податків до приросту доходу, що підлягає оподаткуванню. податкові пільги — звільнення від податків або зменшення податкових ставок.

Податкова квота характеризує рівень оподаткування і визначається як частка податку в доході платника. З точки зору соціальної справедливості, цей елемент оподаткування має бути обов'язковим у формуванні механізму оподаткування. Але введення податкової квоти зменшує можливість впливу податків як економічного регулятора держави. Тому податкова квота законодавче не встановлюється.

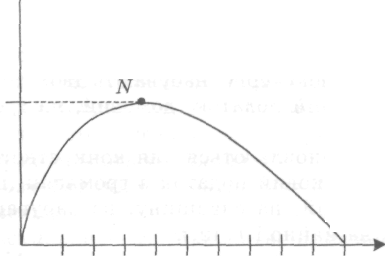

Зв'язок між розміром податкової ставки та обсягами податкових надходжень до бюджету дослідив американський економіст А. Лаффер. Графічне зображення цієї залежності відоме як "крива Лаффера"

Ця крива виявляє таку ставку оподаткування, за якої податкові надходження досягають максимального обсягу (ТУ). При подальшому зростанні податкової ставки нівелюються стимули до підприємництва та праці, знижується податкова база та податкові надходження до бюджету. При

податковій ставці 100 % держава не отримуватиме доходу, оскільки охочих працювати безоплатно немає.

А Податкові надходження

Ставка оподаткування

Крива Лаффера

Крива Лаффера За об'єктом оподаткування: податки на доходи фізичних і юридичних осіб (заробітну плату, прибуток, ренту тощо); податки на майно (сплачуються постійно впродовж усього часу перебування майна у власності); податки на споживання (сплачуються при використанні доходів). За методом стягнення: розкладні — спочатку встановлюється обсяг податкових надходжень, необхідних для потреб держави, а потім цю суму розкладають на окремі частини за територіями

Визначальним критерієм класифікації податків є форма оподаткування.

За цією ознакою розрізняють такі податки:

Прямі — вилучаються безпосередньо у власників майна, отримувачів доходу.

Непрямі (опосередковані) -- вилучаються у сфері реалізації або споживання товарів та послуг, тобто перекладаються на споживача і не залежать від рівня доходу.