Источники: федеральная, московская пресса, региональная пресса

| Вид материала | Документы |

- Источники: федеральная, московская пресса, региональная пресса, 3798.81kb.

- Источники: федеральная, московская пресса, региональная пресса, 3841.87kb.

- Источники: федеральная, московская пресса, региональная пресса, 2663.6kb.

- Источники: федеральная, московская пресса, региональная пресса, 3309.88kb.

- Список использованной литературы: Сборники законодательных актов: Власть и пресса, 161.06kb.

- Ооо «Информанализ» отчет по мониторингу сми «Мониторинг упоминаний компании «Байер», 289.79kb.

- Издание: М. А. Алданов. Собрание сочинений в шести томах. Том Москва, Издательство, 3896.66kb.

- Издание: М. А. Алданов. Собрание сочинений в шести томах. Том Москва, Издательство, 932.59kb.

- Педагогическая пресса в россии во второй половине XIX в.: Генезис, предметно-тематические, 302.96kb.

- Общедемократическое движение в России и принципы гражданского общества нижегородская, 113.8kb.

Московский комсомолец

ПЕНСИОННЫЕ ФОНДЫ ПОПАЛИ ПОД СОКРАЩЕНИЕ.

Подготовил Илья БЕЛЫХ. // Московский комсомолец (Москва).- 17.06.2008.- 127.- C.6

Федеральная служба по финансовым рынкам (ФСФР) направила на согласование в Минюст новое положение о лицензировании деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами (НПФ). Документ наделяет ФСФР правом аннулировать лицензии по собственному усмотрению, без решения суда. До сих пор ФСФР могла отзывать лицензии исключительно в судебном порядке. По данным ФСФР, на 1 апреля 2008 года зарегистрировано 260 НПФ. В них сосредоточено 485 млрд. рублей пенсионных резервов. Из них 55% (267 млрд. рублей) приходится на НПФ "Газфонд".

Всего же в 20 крупнейших фондах сконцентрировано 92% совокупных средств рынка. Воспользовавшись новым положением о лицензировании деятельности НПФ, ФСФР сможет уже в июле лишить лицензий более десяти фондов. Пока в ФСФР не раскрывают названий фондов, которые могут лишиться лицензий.

Предполагается, что первыми будут закрыты небольшие фонды, у которых оценка имущества для обеспечения уставной деятельности (ИОУД) меньше, чем минимально необходимая по закону - 30 млн. рублей. В целом же отзыв лицензии грозит более ста НПФ.

[в содержание]

БЕЗДОХОДНАЯ ПЕНСИЯ.

Денис СУЛТАНОВ // Московский комсомолец (Москва).- 17.06.2008.- 127.- C.6

Первый квартал стал провальным для негосударственных пенсионных фондов

Пока государство собирается проводить очередную пенсионную реформу, НПФ подсчитывают убытки. V всех управляющих компаний доходности ниже инфляции. Худший результат показала УК "Тройка диалог" (-38,30% годовых). В конце июня, пока реформа не началась, для вкладчиков наступает благоприятный момент для смены пенсионного фонда.

Банк развития выбился в лидеры

Как известно, Банк России в июне поднял ставку рефинансирования и, кроме того, с 1 июля ужесточает нормы обязательного резервирования. Это означает, что деньги в России становятся дороже: повышается процент по кредитам (и вкладам) для юридических и физических лиц.

В этих условиях пенсионные накопления граждан представляют собой источник весьма длинных (иногда и на 30 лет) и очень дешевых денег. Дешевых, потому что Банк Развития (бывший ВЭБ), занимающий почти половину объема рынка, по-прежнему демонстрирует крайне низкую доходность управления ими. Согласно отчетности по итогам I квартала 2008 года он показал доходность 3,54% годовых. Причем доходность управления пенсионными резервами Банка Развития в I квартале 2008-го не только гораздо ниже итоговой доходности за 2007 год (6,04% годовых) но и уступает доходности ВЭБа в I квартале 2007-го (4,60% годовых).

Тем не менее по итогам I квартала сверхконсервативный Банк Развития внезапно стал лидером по доходности среди управляющих пенсионными резервами. Такого не случалось ровно четыре года, фактически с момента запуска пенсионной реформы. Например, по итогам I квартала прошлого года ВЭБ по доходности занял лишь скромное 41-е место (4,60% годовых), а в I квартале 2006-го был лишь 63-м (1,52% годовых). В I квартале 2005-го он был 60-м с доходностью 4,53% годовых. Лишь в самом начале своей деятельности - по итогам I квартала 2004-го - ВЭБ был первым по доходности с результатом, который сегодня кажется фантастическим - 42,75% годовых. Заметим, что в тот период многие НПФ только формировались, а российский фондовый рынок рос очень быстро.

Последние три года государственный управляющий пенсионными накоплениями - Банк Развития (или ВЭБ) - демонстрирует именно то, что от него ждут: стабильность. Многие указывали на смешную доходность ВЭБа по итогам 2005 года (12,18% годовых) и 2006 года (5,67% годовых). Ведь в то время лидеры среди НПФ демонстрировали доходность в 51,72% годовых (2005 год) и 39,17% годовых (2006 год). По итогам 2007 года смеяться стали значительно меньше, когда ВЭБ занял 11-е место и показал 6,04% годовых, а лидеры рынка НПФ - всего лишь 9,20% годовых. И вот теперь, по итогам I квартала 2008 года, Банк Развития в лидерах (3,54% годовых), а лучший из негосударственных управляющих - УК "ВИКА" - показывает лишь 3,53% годовых.

Прискорбный провал

Можно констатировать, что I квартал 2008 года стал для НПФ провальным. Лишь 4 негосударственные управляющие компании смогли выйти в плюс: УК "ВИКА" (3,53% годовых), УК "РН-Траст" (2,65% годовых), УК "ТРИНФИКО" (НПФ консервативного сохранения капитала - 2,32% годовых) и УК "Пенсионная сберегательная компания" (1,21% годовых). Все остальные НПФ (и их УК) находятся в минусе, то есть по итогам I квартала 2008 года они умудрились разорять своих вкладчиков не только относительно (из-за инфляции), но и абсолютно. Особо "отличились" УК "Тройка диалог" (-38,30% годовых), уже упомянутая УК "ТРИНФИКО" (НПФ долгосрочного роста: - 38,01% годовых) и УК "Мономах" (-35,87% годовых).

Конечно, отрицательные доходности можно списать на общий кризис на фондовых рынках. Да и делать далеко идущие выводы по итогам одного квартала явно преждевременно. Тем не менее за 2007-й - начало 2008 года на рынке пенсионных накоплений сформировалась крайне неприятная тенденция: у всех управляющих компаний доходности ниже инфляции.

Напомним, что в 2004-2006 годах доходность лидеров рынка намного превосходила инфляцию. Соответственно, наблюдался отток вкладчиков из ВЭБа в НПФ. В результате за три первых года работы новой пенсионной системы доля рынка, занимаемая ВЭБом, сократилась с 90 до 57%. К концу же 2007 года ВЭБ покинуло еще 15% вкладчиков, и его доля на рынке сократилась до 49%. То есть Банк Развития уже занимал менее половины рынка. В I квартале нынешнего года государственный управляющий перестал терять вкладчиков.

Пенсионный парадокс

Сложившаяся ситуация выглядит ненормально, что отмечают и представители государственной власти. Как известно, государство поощряло отток вкладчиков из ВЭБа в НПФ, публично журило "молчунов" (лиц, не отреагировавших на предложение выбрать пенсионный фонд и по умолчанию оставшихся в ВЭБе). Власть прекрасно осознает, что государственный управляющий должен быть bench mark (моделью и индикатором) для рынка, а вовсе не его лидером. Понимая это, правительство вновь обращается к пенсионной реформе. Детали держатся в секрете, однако 11 июня на семинаре-совещании "Единой Россией" первый вице-премьер правительства Игорь Шувалов заявил: "Российская пенсионная система недостаточно совершенна, так как не стимулирует граждан к накоплению пенсионных средств". В то же время он добавил: "У нас нет рисков по пенсионным обязательствам, государство берет на себя все риски. Они обеспечиваются федеральным бюджетом".

В пенсионной системе вновь назревают изменения. Если изменить угол зрения и посмотреть на ситуацию со стороны фондового рынка (а эксперты правительства это делали), то общее направление грядущей реформы выглядит достаточно очевидным. На фондовом рынке "валяется" 2,5 трлн. руб. длинных пенсионных денег. При существующих законодательных ограничениях они никому не нужны, поскольку доходности выше инфляции дать не могут. А в будущем их будет еще больше, поскольку из-за демографии доля пенсионеров в населении страны увеличивается, а зарплаты работающих растут. Как известно, объем взносов в пенсионный фонд увеличивается с ростом этих факторов.

Ненужность пенсионных денег на фондовом рынке наблюдается на фоне того, что экономика снова начинает задыхаться от отсутствия длинных инвестиций. Вот такой парадокс, и разрешить его можно, только ослабив законодательные ограничения.

Различных законопроектов, предлагающих этот выход, в Госдуме лежит уже штук пять. Так что правительственный вариант реформы будет шестым. Но направление понятно. Возможно, НПФ, как и ПИФам, разрешат участвовать в реализации федеральных целевых программ.

С точки зрения вкладчика в перспективе это может привести только к одному: доходность НПФ снова станет выше, чем доходность Банка Развития. Так что конец июня - хороший момент для смены пенсионного фонда: конец полугодия, а пенсионный фонд можно менять раз в полгода.

К тому же вкладчику желательно успеть до осени, пока реформу не запустили.

Остается проблема выбора НПФ, и здесь может помочь статистика. Если УК НПФ последние три года (при поквартальной проверке) устойчиво находится в первой десятке лидеров по доходности, то там наверняка профессиональная команда управляющих, которой можно доверить свои пенсионные средства.

[в содержание]

Областные вести

Эксперт «ОВ», президент негосударственного пенсионного фонда «Империя» А. Г. Морозов: Государство преследует, но не предотвращает факты мошенничества.

// Областные вести (Волгоград).- 11.06.2008.- 023.- C.3

Волгоградская область в середине 90-х годов прошлого века стала лидером в России по развитию кредитно-потребительских кооперативов и до сих пор им остается. Областной закон по КПК граждан был принят еще в 1995 году. Он предусматривал лицензирование КПКГ и жесткий контроль за их деятельностью со стороны областной администрации. И этот закон позволял выдавать гражданам потребительские кредиты задолго до того, когда этим начали заниматься банки. Но по Конституции России финансовая сфера регулируется только федеральными законами. Поэтому лет через пять был принят соответствующий федеральный закон, а областной в практическом плане потерял свою силу. Но федеральный закон не предусматривает ни лицензирующей, ни контролирующей КПКГ государственной структуры, подобной ЦБ для банков или ФСФР для негосударственных пенсионных фондов.

Отсутствие реального контроля за работой КПКГ начинает приносить свои горькие плоды. Уже осужден руководитель одного лопнувшего КПКГ, работавшего в Краснооктябрьском районе, несколько месяцев не возвращает вклады КПКГ «Равенство. Гарантия. Стабильность», и, похоже, это не последний случай. Разумеется, вскрывающиеся факты мошенничества государство преследует. Преследует, но не предотвращает. А для предотвращения надо ввести лицензирование и государственный контроль. Хотя бы со стороны Центробанка. Почему именно его? Да потому что КПКГ по своей сути являются паевыми микробанками. Сравните, кстати, ставки по депозитам в банках со ставками по вкладам в большинстве КПКГ. Чем вы объясните существенное их различие, если и те и другие зарабатывают кредитованием?

***

[в содержание]

Профиль

НОВОСТИ

// Профиль (Москва).- 16.06.2008.- 023.- C.47

***

ПРОПОЛКА ФОНДОВ

В июле негосударственных пенсионных фондов (НПФ) может стать меньше. Федеральная служба по финансовым рынкам (ФСФР) направила на согласование в Минюст новое положение о лицензировании деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и НПФ. Если документ вступит в силу, то ФСФР сможет лишать фонды лицензий самостоятельно. Пока же служба это делает лишь по решению арбитража. Всего ФСФР может лишить лицензий более 100 НПФ. Дело в том, что зарегистрировано около 260 фондов, но 92% средств находится всего в 20 НПФ. В ФСФР заявили, что лицензий лишат в основном небольшие фонды.

[в содержание]

РБК daily

ОТКАЗАТЬСЯ ОТ «МОЛЧУНОВ».

АЛЬБЕРТ КОШКАРОВ // РБК daily (Москва).- 17.06.2008.- 109.- C.9

Решил Первый пенсионный фонд

НПФ «Первый пенсионный фонд» решил отказаться от работы на рынке обязательного пенсионного страхования (ОПС). Это решение в компании — администраторе фонда объясняют низкой эффективностью этого сегмента пенсионного страхования. Участники рынка полагают, что примеру Первого пенсионного фонда может последовать и ряд других мелких НПФ, численность клиентов которых не превышает нескольких сот человек.

На 1 апреля 2008 года число участников ОПС «Первый ПФ» составляло всего 239 человек, количество застрахованных по добровольному пенсионному страхованию (ДПС) — 20 625 человек. По итогам первого квартала фонд занимал 93-ю позицию в ренкинге Investfunds.ru по объему пенсионных накоплений (2,3 млн руб.) и 82-ю позицию по объему пенсионных резервов (138,5 млн руб.).

На прошлой неделе НПФ «Первый пенсионный фонд» официально уведомил о том, что с 1 января 2009 года приостанавливает привлечение клиентов по обязательному пенсионному страхованию. Как пояснил РБК daily директор департамента развития и маркетинга компании «Пенсионный капиталъ» (компания является администратором фонда) Анатолий Краснов, фонд сосредоточится на рынке ДПС. «У фонда неплохая практика работы с клиентами по добровольному страхованию, тогда как число застрахованных лиц по ОПС не столь велико», — говорит Анатолий Краснов. По его словам, при небольшом числе клиентов по ОПС не имеет смысла вкладывать деньги в развитие этого направления. Тем более что в 2009 году вступают в силу новые нормативные требования ФСФР, предполагающие увеличение собственных средств фондов, работающих на рынке обязательного страхования до 100 млн руб. «Сейчас компания администрирует пять НПФ, которые входят в группу «КапиталЪ», и все они продолжат работать на рынке обязательного пенсионного страхования», — говорит г-н Краснов.

Решение Первого ПФ не вписывается в тенденцию рынка: в прошлом году массовый отток средств «молчунов» из ВЭБа (1,83 млн человек) позволил НПФ в несколько раз увеличить объем пенсионных накоплений под управлением. По данным на 1 января 2008 года суммарный объем накоплений в НПФ составлял 26,7 млрд руб., а по итогам первого квартала 2008 года — 42,5 млрд руб. В итоге ряд крупных инвестгрупп, таких как «КИТ Финанс», «АнтантаПиоглобал», заявил о намерениях выйти на рынок ОПС.

В то же время, как полагают участники рынка, не исключено, что вслед за Первым ПФ могут последовать и другие мелкие фонды. Не секрет, что на рынке существуют фонды, которые привлекли в прошлом году всего несколько человек (см. РБК daily от 19 марта). «Хотя все зависит от внутренней структуры бизнеса и расходов фонда, считается, что рентабельность ОПС начинается с 50 тыс. клиентов», — говорит президент НПФ «Первый национальный пенсионный фонд» Виталий Плотников. По его словам, подобные решения могут принять еще десятка два мелких НПФ, при этом он не исключает, что многие игроки предпочтут не объявлять публично о приостановке ОПС, чтобы не создавать негативной рекламы.

[в содержание]

Деньги на стройку.

Виктория Алейникова, Санкт-Петербург, Сергей Лаврентьев // РБК daily - Юг (Ростов-на-Дону).- 09.06.2008.- 105.- C.9

Лидеры рынка инвестируют в девелопмент 9 млрд. рублей

В минувшую субботу стали известны подробности соглашения между НПФ «Газфонд», «Ренессанс Капитал» и УК «М. И. Р. », которое предусматривает инвестиции на строительство жилья в Ханты-Мансийском автономном округе (ХМАО). Стоимость проекта составит 9,2 млрд. руб. В качестве девелопера проекта выступит «дочка» Ханты-Мансийского негосударственного пенсионного фонда — компания «Юграинвестстройпроект».

На средства инвесторов будет построено порядка 250 тыс. кв. м недвижимости в ХМАО. В соответствии с подписанными соглашениями наибольший объем инвестиций — порядка 5 млрд. руб. «Юграинвестстройпроекту» предоставит «Ренессанс Капитал» через свою дочернюю компанию «Ренкапстрой-Югра». На эти средства предполагается возвести 150 тыс. кв. м в Нягане, Нефтеюганске и Ханты-Мансийске. НПФ «Газфонд» выделяет для проекта 3 млрд. руб. инвестированием которых будет заниматься УК «Лидер».

По словам вице-президента НПФ «Газфонд» Николая Семина, фонд заинтересовался проектами «Юграинвестстройпроекта» в том числе и потому, что на территории ХМАО находится много структур «Газпрома», которые обслуживает фонд. «Данный проект будет пилотным, на его примере мы хотим отработать механизм инвестирования пенсионных средств в недвижимость», — отметил г-н Семин. По его словам, фонд рассчитывает на доходность « выше уровня инфляции» и в случае успешности данного проекта мог бы направлять до 10% пенсионных накоплений в недвижимость.

Еще один контракт, который в субботу подписал «Юграинвестстройпроект», предусматривает инвестиции со стороны УК «М. И. Р» в размере более 1 млрд. руб. В строительство объектов в ХМАО будут инвестированы средства фонда «М. И. Р. Строительные инвестиции».

Как отметил заместитель гендиректора УК «Лидер» Игорь Мустяца, сейчас в качестве возможных инструментов рассматривается ЗПИФ «Новые горизонты», которым управляет УК «Прогрессивные инвестиционные идеи». На первые результаты инвесторы рассчитывают уже через 1,5 года.

«Сегодня мы активно привлекаем инвестиции ЗПИФов, — говорит гендиректор «Юграинвестстройпроект» Андрей Шишкин. — Наш основной акционер — Ханты-Мансийский негосударственный пенсионный фонд размещает часть своих резервов в фондах различных компании, в том числе компании «Юграфинанс». По словам Андрея Шишкина, в прошлом году доходность фондов под управлением УК «Юграфинанс» находилась на уровне 37% годовых.

Первый замгендиректора УК «Солид» Евгений Кравченко согласен, что инвестиции резервов НПФ в недвижимость — это перспективное направление, ведь НПФ владеют «длинными» деньгами. «Кроме того, недвижимость сегодня — более доходный актив, чем акции и облигации, — подчеркивает директор управления по работе с корпоративными клиентами УК «ВТБ Управление активами» Сергей Лукин, Он отмечает, поскольку напрямую в недвижимость пенсионные фонды могут вкладывать до 10% резервов, то НПФ стремятся увеличить долю инвестиций в недвижимость за счет вложения в паи ЗПИФов. «В них НПФ можно держать до 20% резервов, при этом паи закрытого фонда должны котироваться на бирже», — поясняет г-н Лукин.

Руководитель направления недвижимости УК «Финам Менеджмент» Алексей Горюнов считает, что 9 млрд. руб. — существенный объем инвестиций для рынка ЗПИФов. По его словам, учитывая привлекательность этого инструмента для НПФ, вероятно, что ближайшие три-четыре года пенсионные фонды будут основными инвесторами ЗПИФов. При этом, как отмечают эксперты, инвестиции в региональные проекты, безусловно, показывают гораздо более высокую доходность, чем в объекты на территории Москвы или Питера.

[в содержание]

КИНО-ПИФ ДЛЯ ПЕНСИОНЕРОВ.

СЕРГЕЙ ЛАВРЕНТЬЕВ // РБК daily (Москва).- 19.06.2008.- 111.- C.13

Сформирует УК «БФГ Финанс — управление активами»

Закрытый фонд объемом 40 млн долл., который будет инвестировать в кинопроекты, планирует запустить УК «БФГ Финанс — управление активами» совместно с продюсерской компанией «БФГ-Медиа-Продакшн». Как сообщили РБК daily в управляющей компании, это будет закрытый фонд облигаций, который будет ориентирован на институциональных инвесторов, в частности на негосударственные пенсионные фонды (НПФ).

Гендиректор УК «БФГ Финанс — управление активами» Евгений Кравченко заявил РБК daily, что доходность по облигациям, которые будут находиться в активах фонда, планируется на уровне 16% годовых — это сравнимо с доходностью закрытых ПИФов (ЗПИФ) недвижимости и выше многих банковских депозитов. «При этом в среднем срок погашения облигации будет составлять два года с полугодовыми купонными выплатами, что является подходящим условием для НПФ», — уверен г-н Кравченко. Также, по его словам, паи фонда планируется вывести на ММВБ. Однако стоимость одного пая будет составлять всего 1000 руб., поэтому стать пайщиком кино-ПИФа смогут и частные инвесторы, отметил Евгений Кравченко.

По словам директора по продвижению проектов «БФГ-Медиа-Продакшн» Александра Стриги, сейчас в разработке около десяти медиапроектов, в которые могут быть инвестированы средства компаний-эмитентов облигаций кино-ПИФа. «Среди таких проектов телефильмы «Угрюм-река» и «Такова жизнь», которые мы готовим для «Первого канала», а также продолжение телефильма «Дамское счастье», который сейчас снимается для телеканала «Россия», — рассказывает Александр Стрига. О создании подобного ЗПИФа «Кинофонд» размером около 10 млн долл. уже объявляла УК «Агентство инвестиций РФА» (см. РБК daily от 26.09.2007).

По мнению участников рынка, за счет упаковки облигаций в ЗПИФ УК «БФГ Финанс - управление активами» делает возможным привлекать средства НПФ для инвестиций в облигации малоизвестных эмитентов. Однако в этом случае не удастся воспользоваться одним из главных преимуществ ЗПИФа — отложенными налогами на прибыль: если производство медиапроектов будут финансировать непосредственно компании-эмитенты облигаций, они будут обязаны платить все налоги.

Гендиректор УК «Солид Менеджмент» Вадим Сачков считает, что кино-ПИФ вполне сможет стать интересным в первую очередь для негосударственных пенсионных фондов. «По закону НПФ могут размещать до 50% резервов в закрытые фонды, из них 20% — в фонды недвижимости», — поясняет Вадим Сачков. По его словам, ЗПИФов недвижимости на рынке сегодня довольно много, а новых закрытых фондов облигаций, которые бы показывали доходность на уровне 14%, еще очень мало. Гендиректор УК «Ингосстрах-Инвестициии» Валерий Петров также отметил, что кино-ПИФ будет интересен для НПФ, если его доходность будет выше 14%.

[в содержание]

РосБизнесКонсалтинг

"Ренессанс Капитал", УК "Лидер" и УК "М.И.Р." вложат 9,2 млрд руб. в девелоперские проекты на территории ХМАО.

// РосБизнесКонсалтинг (Москва).- 07.06.2008

Представители "Ренессанс Капитала", УК "Лидер" и УК "М.И.Р." подписали сегодня в Санкт-Петербурге ряд инвестиционных соглашений на сумму 9,2 млрд руб. Как сообщили РБК в девелоперской компании "ЮграИнвестСтройПроект", инвестиции будут вложены в строительство новых объектов компании на территории Ханты-Мансийского автономного округа - Югры.

В частности, соглашение между ЗАО "ЮграИнвестСтройПроект" и ООО "РенКапСтрой-Югра" (специально созданная структура "Ренессанс Капитал") предполагает инвестиции в размере не менее 5 млрд руб. в строительство объектов жилой недвижимости в городах Ханты-Мансийск (жилой комплекс "Угорская звезда"), Нефтеюганск (15-й микрорайон), Нягань (жилой комплекс "Звездный"). Общая площадь данных объектов составляет около 150 тыс. кв. м.

Соглашение между негосударственным пенсионным фондом (НПФ) "Газфонд", ЗАО "УК "Лидер", Ханты-Мансийским НПФ и ООО "Управляющая компания "ЮграФинанс" (ранее "Стройинвестпроект") предполагает выделение 3 млрд руб. на строительство объектов в Югорске и Сургуте общей площадью около 100 тыс. кв. м.

Третье соглашение, подписанное ООО "Управляющая компания "М.И.Р.", ЗАО "ЮграИнвестСтройПроект" и ООО "УК "ЮграФинанс", предусматривает инвестиции в 1,2 млрд руб. на строительство в Сургуте жилого микрорайона "Александрия" общей площадью около 240 тыс. кв. м.

Комментируя подписание соглашения, заместитель генерального директора УК "Лидер" Игорь Мустяца отметил: "Мировой опыт инвестирования пенсионных средств в недвижимость очень успешен. Вложение средств в такие проекты приносит высокий доход и идеально подходит для инвестирования "длинных" пенсионных денег. Для России подобные проекты пока редкость".

НПФ "Газфонд" - крупнейший из негосударственных пенсионных фондов России, работает с 1994г. Учредителями фонда являются ОАО "Газпром", ГПБ (ОАО), ООО "Газпром добыча Уренгой", ООО "Газпром добыча Ямбург", ООО "Газпром трансгаз Саратов". Пенсионные резервы фонда сегодня составляют около 268 млрд руб.

Управляющая компания "Лидер" основана в 1993г., акционерами компании являются НПФ "Газфонд", ОАО "СОГАЗ", ГПБ (ОАО). Объем активов, находящихся под управлением компании, по данным на 1 апреля 2008г., составляет 278,6 млрд руб. Основные направления деятельности УК "Лидер" - доверительное управление пенсионными резервами НПФ, управление средствами страховых компаний, средствами пенсионных накоплений граждан, активами открытых паевых инвестиционных фондов (ОПИФ) и закрытых паевых инвестиционных фондов (ЗПИФ), средствами фондов федерального значения.

ЗАО "Югорское управление инвестиционно-строительными проектами" (ЗАО "ЮграИнвестСтройПроект") - девелоперская компания жилой и коммерческой недвижимости в Ханты-Мансийском автономном округе - Югре. Учредителем и единственным акционером является Ханты-Мансийский НПФ. В настоящее время компания реализует 26 проектов - это строительство 1,7 млн кв. м жилья и коммерческой недвижимости в крупнейших городах округа: Ханты-Мансийске, Сургуте, Нижневартовске, Нефтеюганске, Нягани, Урае, Лангепасе и Югорске. В качестве источников финансирования "ЮграИнвестСтройПроект" привлекает средства ЗПИФов недвижимости, кредиты крупных российских банков и средства, вырученные от размещения облигационных займов. Часть финансирования направляется нефтегазовыми компаниями, работающими на территории Югры, в рамках социальных проектов по обеспечению жильем своих сотрудников.

Управляющая компания "ЮграФинанс" (ранее "Стройинвестпроект") учреждена в феврале 2006г. Ханты-Мансийским НПФ для инвестирования пенсионных средств в строительство недвижимости на территории Ханты-Мансийского автономного округа.

[в содержание]

Российская Бизнес-газета

Пенсионерам понравилось рисковать.

Жанна Трофимова // Российская Бизнес-газета (Москва).- 10.06.2008.- 022.-

Россияне все чаще переводят пенсионные накопления в негосударственные фонды

В ПЕРВОМ квартале 2008 года в негосударственные пенсионные фонды (НПФ) пришло рекордное число клиентов - количество договоров об обязательном пенсионном страховании (ОПС), которые заключили с фондами граждане, выросло по сравнению с тем же периодом прошлого года в три раза (с 64 740 до 196 451). Эксперты уверены: в ближайшие несколько лет почти половина работающих россиян переведут пенсионные деньги в частные структуры

Цифры вызывают тем больший интерес, что сегодня около 90 процентов пенсионных накоплений - это средства "молчунов", то есть граждан, не выбравших для инвестирования частную управляющую компанию или фонд. Сегодня этими деньгами (более 360 миллиардов рублей) распоряжается государственная управляющая компания - Банк развития (Внешэкономбанк), размещающий их в государственные же бумаги. Увы, доходность последних в 1,5-2 раза ниже уровня инфляции (по итогам 2007 года - 5,98 процента)

Подтверждают тенденцию и данные апрельского опроса ВЦИОМ. По мнению 73 процентов респондентов, о будущих пенсиях работников должно заботиться государство. Причем за прошлый год наши сограждане только укрепились в этом мнении (в 2007 году - 69 процентов). Кстати, среди респондентов, участвующих в накопительной системе, 60 процентов оставили деньги в государственном пенсионном фонде. И только 6 процентов перевели их в НПФ или управляющую компанию. Треть опрошенных вообще не знают, где накапливаются их отчисления.

- Госчиновникам, которые доносили суть пенсионной реформы до населения, можно поставить только двойку, - говорит генеральный директор ООО "ФинЭкспертиза" Агван Микаелян. - Информационное обеспечение реформы по-прежнему нулевое. Вот никто и не хочет отказываться от государственных гарантий

Число "продвинутых" россиян пока ничтожно мало - объем пенсионных накоплений, переданных в частные структуры, составляет лишь 7 процентов рынка ОПС. Тем не менее в отношении граждан к "пенсионному накопительству" медленно, но верно происходит перелом. Так, в прошлом году число застрахованных по программам ОПС россиян выросло на 108 процентов - до 1,88 млн человек. Причина очевидна. По мнению руководителя Межрегионального негосударственного "Большого пенсионного фонда" Алексея Гончарова, граждане просто успели оценить первые итоги работы "частного сектора". Несмотря на то, что у НПФ и управляющих компаний случаются кратковременные сбои (к примеру, за первые три месяца этого года частные управляющие впервые заработали будущим пенсионерам меньше, чем ВЭБ), в долгосрочной перспективе их доходность серьезно превышает показатели последнего.

- Дело не только в деньгах, - продолжает Гончаров. - Нельзя сказать, что пенсионная грамотность населения вдруг резко возросла, но наша информационная работа постепенно дает плоды. Растет активность НПФ на рынке, расширяются агентские и филиальные сети

В этой связи, отмечает часть экспертов, можно проследить ряд закономерностей. Еще в 2006 году наметилась тенденция "выдыхания" фондов-гигантов (их учредителями нередко являются крупные предприятия) по темпам наращивания пенсионных накоплений. В прошлом году она усилилась. Дело в том, что всех работников больших корпораций, которых можно было привлечь с помощью административного ресурса, уже "забрили". За новыми клиентами надо "идти в народ". Гигантам это неинтересно, мелким НПФ недоступно - открытие филиалов, создание агентской сети, реклама стоят недешево. Не исключено: наступает время "золотой середины" - фондов второго эшелона.

При всех сложностях эксперты смотрят на перспективы негосударственного пенсионного обеспечения более чем оптимистично

- В прошлом году на самом высоком уровне впервые была четко заявлена позиция государства по пенсионной реформе, - поясняет Гончаров. - Принят федеральный закон о системе софинансирования пенсионных накоплений. Наконец, видя позицию руководителей государства, все большую активность проявляют работодатели: на предприятиях внедряются корпоративные пенсионные программы

- Налицо тенденция, которая была предсказана еще пять лет назад,- отмечает председатель совета Национальной ассоциации негосударственных пенсионных фондов Константин Угрюмов. - Если динамика сохранится, через семь лет в "частный сектор" уйдет половина работающих граждан. И не будем забывать: мы начали работать в нормальных законодательных условиях лишь с 2006 года.

- Возможно, каждый второй через несколько лет перестанет быть "молчуном", - соглашается Агван Микаелян.

- В ближайшие два-три года пенсионная реформа пройдет точку, когда переход в негосударственные фонды станет обыденной вещью, - подтверждает Алексей Гончаров.

Общероссийский выпуск

[в содержание]

Самотлор-экспресс

3 МИЛЛИАРДА РУБЛЕЙ ИНВЕСТИРУЕТ НЕГОСУДАРСТВЕННЫЙ ПЕНСИОННЫЙ ФОНД «ГАЗФОНД» В ЖИЛИЩНОЕ СТРОИТЕЛЬСТВО В СУРГУТЕ

// Самотлор-экспресс (Нижневартовск).- 09.06.2008

Ханты-Мансийск. 09.06.2008 /ИА «Самотлор-экспресс/ 3 миллиарда рублей инвестирует негосударственный пенсионный фонд «Газфонд» в жилищное строительство в Сургуте, Югорске и Нягани. Об этом, по информации пресс-службы губернатора Югры, стало известно на встрече губернатора Александра Филипенко с вице-президентом «Газфонда» Николаем Семиным в Санкт-Петербурге.

Достигнута договоренность, что пилотный проект по инвестированию финансовых средств крупнейшего в России негосударственного пенсионного фонда в жилищное строительство будет опробован именно в Югре. После рабочей встречи Николай Семин, начальник управления по работе на фондовом рынке ЗАО «Лидер» (компания по управлению активами НПФ «Газфонд») Игорь Мустяца, президент Ханты-Мансийского НПФ Максим Филатов и генеральный директор ЗАО «ЮграИнвестСтройПроект» Андрей Шишкин подписали четырехстороннее соглашение о сотрудничестве в области жилищного строительства.

Александр Филипенко отметил, что НПФ Югры уже несколько лет работает на рынке строительства жилья, но если суммировать все возможности, которыми обладают негосударственные пенсионные фонды, то можно существенно повлиять на ситуацию в сфере жилищного строительства. Главу региона поддержал и Николай Семин, подчеркнувший, что «три миллиарда рублей, которые направляет Газфонд в строительство жилья в Ханты-Мансийском автономном округе, только начальная фаза активного сотрудничества в этой сфере деятельности». «Наш пример, уверен, будет показательным и для других участников рынка строительства жилья», – сказал Николай Семин.

[в содержание]

Санкт-Петербургские ведомости

[Мы ответим на ваши вопросы]

// Санкт-Петербургские ведомости (Санкт-Петербург).- 09.06.2008.- 104.- C.6

7640136 - каждый четверг с 13 до 14 часов

Пароль: "Вопрос - ответ"

191025, С.-Петербург, ул. Марата, 25, "Санкт-Петербургские ведомости"

***

Мне еще далеко до пенсии, но я хочу знать, что надо сделать, чтобы мои пенсионные накопления не обесценились, когда придет время оставить работу и уйти на отдых?

Пенсионные накопления необходимо инвестировать. Государством созданы все условия для приумножения пенсионных накоплений застрахованных лиц, на которых распространяется обязательное пенсионное страхование и за которых работодатель уплачивает страховые взносы на финансирование накопительной части трудовой пенсии, сказали в отделении Пенсионного фонда России по Санкт-Петербургу и Ленобласти.

Теперь необходимые пояснения по этому вопросу. С 2005 года отчисления на накопительную часть трудовой пенсии работодатель производит только за тех работающих, кто родился в 1967 году и позже. Но застрахованные лица более старшего возраста, имеющие такие отчисления за предыдущие годы (2002 - 2004), не теряют свое право выбора управляющей компании или негосударственного пенсионного фонда, при условии если женщине не исполнилось 50 лет, а мужчине 55 лет.

Тому, кто готов инвестировать, необходимо до 31 декабря лично подать заявление соответствующей формы в любой территориальный орган ПФР или в ТАЦ (трансферагентский центр), с которым Пенсионным фондом заключено соглашение о взаимном удостоверении подписи. Можно направить заявление по почте, в этом случае подпись гражданина должна быть заверена нотариально.

Если на базовую часть будущие пенсионеры повлиять не могут, то размер страховой и накопительной частей трудовой пенсии целиком зависит от зарплаты застрахованного лица. А накопительная часть - еще и от вашего выбора управляющей компании (УК) или негосударственного пенсионного фонда (НПФ).

Теперь о том, куда инвестировать. Почти 90% потенциальных пенсионеров предпочитают оставаться "молчунами". Они сознательно или нет доверили свои накопления государственной управляющей компании - Внешэкономбанку (ВЭБ).

Если посмотреть статистику по доходам государственной УП и частных УП, то можно увидеть, что коэффициент прироста у последних компаний выше. Дело в том, что государственная управляющая компания имеет право размещать средства пенсионных накоплений в государственные ценные бумаги и на счетах кредитных организаций. А частным управляющим компаниям дано право размещать средства пенсионных накоплений в более доходные, но и более рисковые объекты (в акции, облигации и другие ценные бумаги). Государство отвечает за целевое использование этих средств, а также за отбор ответственных УК, которые обязаны страховать риск своей ответственности.

К сведению: за первый квартал этого года (в рамках реализации застрахованными лицами права выбора по формированию и инвестированию накопительной части трудовой пенсии) подано 3240 заявлений. Причем подавляющее большинство заявлений - 3171 о переводе средств, отчисляемых работодателем на накопительную часть пенсии, из ПФР в негосударственный пенсионный фонд.

***

[в содержание]

Уралинформбюро

"Газфонд" отправит на стройки Югры 3 миллиарда рублей

// Уралинформбюро (Екатеринбург).- 09.06.2008

ХМАО. Пилотный проект негосударственного пенсионного фонда "Газфонд" по инвестированию в жилищное строительство будет опробован в Югре. 3 миллиарда рублей разделят между собой Сургут, Югорск и Нягань. Как сообщили "Уралинформбюро" в пресс-службе губернатора, доверенность об этом была достигнута на встрече главы ХМАО Александра Филипенко и вице-президента "Газфонда" Николая Семина 7 июня 2008 года в Санкт-Петербурге. По ее завершению НПФ "Газфонд", ЗАО "Лидер", Ханты-Мансийский негосударственный пенсионный фонд и ЗАО "ЮграИнвестСтройПроект" подписали четырехстороннее соглашение о сотрудничестве. Как отметил А.Филипенко, спрос на качественное жилье не снижается и возможности расширения деятельности "Газфонда" на этом рынке по сути своей безграничны. НПФ ХМАО уже несколько лет работает в данной сфере. Суммируя возможности обоих негосударственных пенсионных фондов, можно существенно активизировать реализацию жилищных проектов в округе. Главу региона поддержал и Н.Семин, подчеркнувший, что 3 миллиарда рублей, которые направляет Газфонд, — только начальная фаза активного двустороннего сотрудничества. Следует отметить, что НПФ "Газфонд" был создан более 10 лет назад, его деятельность направлена на финансовое обеспечение более 50 тысяч работников газовой промышленности. Пенсионные накопления инвестируются Фондом с 2005 года исключительно в активы. Доходность таких вложений в 2006 году составила 15,48%.

[в содержание]

Финанс.

ВЫ ВЕРИТЕ В НЕГОСУДАРСТВЕННЫЕ ПЕНФОНДЫ?.

// Финанс. (Москва).- 16.06.2008.- 023.- C.44

Юрий Грымов, режиссер:

- Нет, конечно. В нашей стране накоплен богатейший опыт исчезновений руководства различных банков и пирамид со средствами вкладчиков.

И естественно, что НПФ рассматриваются народом как финансовые пирамиды.

Да и не многие сейчас доживают до этого возраста. Поэтому лучше надеяться на свои собственные силы, а не на мифическую пенсию в будущем.

***

Елена Воробей, артистка:

- А что это та кое? Я верю, что у нас в стране есть крупные предприниматели, которые могут помочь обеспечить достойную старость. Наверняка они могли бы создать какой-то пенсионный фонд, дотирующий пенсии. Думаю, у нас умное правительство и оно найдет достойную мотивацию для представителей бизнеса, чтобы они решились на этот шаг.

***

Павел Майков, актер:

- Нет, я не верю ни в государственное, ни тем более в негосударственное обеспечение. Загнанных лошадей, как известно, пристреливают. Поэтому я вообще не уверен, что у моего поколения будет пенсия. А то, что нас сейчас загоняют в НПФ, то это вообще ужас. Их же само государство создает, а с ним играть бесполезно - у него все карты крапленые.

***

Лолита Милявская, певица:

- Я верю в себя, в собственные силы. Пока я пашу как лошадь, у меня будут средства. И думаю, что работать буду всегда, так как на пенсию ни сейчас, ни потом не проживешь.

***

Иосиф Пригожин, продюсер:

- Трудно сказать. После всех дефолтов и банковских потерь я, пожалуй, уже никому не верю. Тем более негосударственным учреждениям. В государственных есть хоть минимальная надежда, что власть все контролирует. Я много средств потерял в различных банках, а теперь еще и на акциях, поэтому решил: управлять своими деньгами буду сам, без чьей-либо помощи. И, наверное, до тех пор, пока в стране не будет стабильности, не будет развито нормальное страхование рисков, мало кто будет доверять частным структурам.

***

Ирина Чащина, заслуженный мастер спорта по художественной гимнастике:

- Не знаю, я об этом вообще пока не задумывалась и средства в какие-либо фонды не вкладываю. Сегодня для меня главное стабильность, работа и, конечно, заработок. Сейчас я занята в различных проектах и, если там у меня будет достаточный доход, то, может быть, что-то и отложу себе на пенсию.

[в содержание]

ПЕНСИОННЫМ ДЕНЬГАМ СТАЛО ТЕСНО.

Ксения Леонова, Женни Лубенец // Финанс. (Москва).- 16.06.2008.- 023.- C.36, 38-43

Будущее. В волатильном 2007 году НПФ, во всяком случае крупнейшие из них, уберегли будущих пенсионеров от лишних переживаний. Но действующие ограничения по структуре активов грозят в будущем подпортить показатели.

Доходность от размещения резервов, покрывающих обязательства в рамках дополнительного пенсионного обеспечения, у многих фондов оказалась сопоставима с уровнем инфляции (речь идет о тех НПФ, которые представили данные для рейтинга). Это, конечно, не 20-25% годовых, которые можно было наблюдать по итогам 2006-го, но вполне приемлемый показатель с учетом общей ситуации на финансовых рынках. Вопрос в том, смогут ли негосударственные фонды удержать планку.

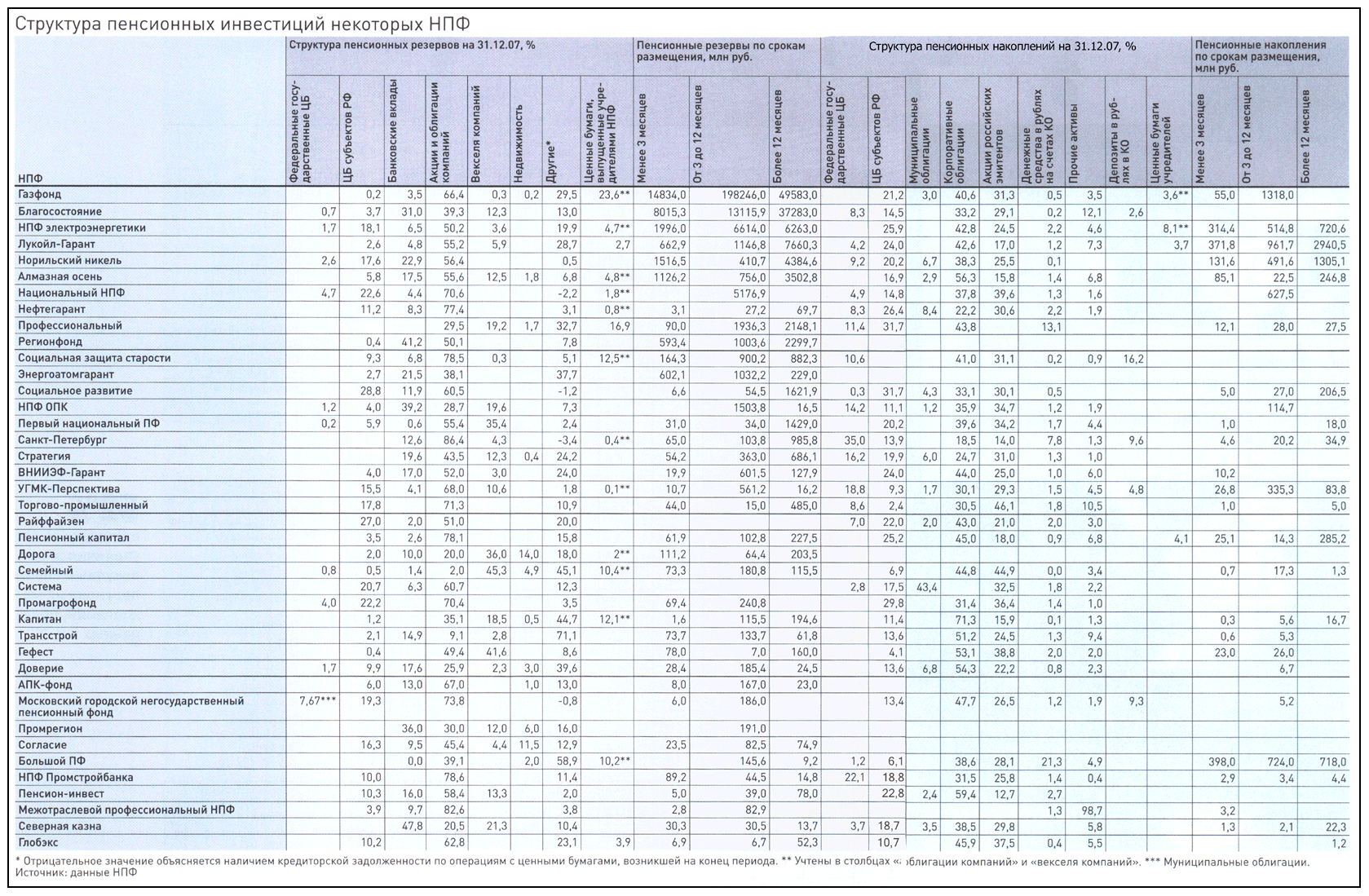

По состоянию на конец прошлого года пенсионные резервы многих НПФ в значительной мере покрывались акциями и корпоративными облигациями. В портфелях некоторых из них доля этих активов превышала 60%. "Ф." не оценивает промежуточные результаты пенсионных фондов, но, вероятно, серьезное падение котировок на российских площадках в начале года заставило понервничать их менеджеров. Впрочем, "рулят" портфелями не они, а специалисты управляющих компаний. Именно через них ведется инвестирование на фондовом рынке. Они же, кстати, занимаются размещением средств, поступающих в НПФ в рамках обязательного пенсионного страхования.

Еще год-два назад представители УК жаловались, что руководство негосударственных фондов при заключении договоров доверительного управления настаивает на гарантиях доходности, причем выставляет довольно высокую планку. Управляющие хотя и роптали, но соглашались на жесткие условия - растущий тренд позволял рассчитывать на значительное превышение ориентиров, а высокие объемы переданных средств обеспечивали приличную выручку. Сегодня, по словам участников рынка, практика гарантирования теряет актуальность. Но по итогам прошлого года еще заметно ее влияние.

Финансовый результат взаимодействия УК с НПФ зачастую выше, нежели в отношениях с ПФР, который доверяет им в управление средства пенсионных накоплений по заявлениям граждан. УК "Агана" в 2007-м показала доходность по накоплениям, переданным из ПФР, на уровне 9,2%, обогнав по этому показателю всех конкурентов. Тем временем доходность от размещения пенсионных резервов Московского городского НПФ составила 17,3%. Такие же цифры, но уже по накоплениям, отразил в своей отчетности Торгово-промышленный НПФ. Планку в 10% преодолели пять фондов из представленных в таблице. Конечно, можно пенять на некоторые различия в методике расчета показателя, но разница все равно остается заметной. Возможно, кроме особых требований, которые предъявляют НПФ к УК, сказался и дополнительный элемент диверсификации - негосударственные фонды обычно сотрудничают сразу с несколькими управляющими компаниями, у каждой из которых своя стратегия.

А1. "Ф." уже писал о том, какими результатами "отличились" УК в первом квартале, работая со средствами, переданными из ПФР, - подавляющее их большинство ушло в минус. Между тем требования к составу и структуре активов, в которые инвестируются пенсионные накопления, едины вне зависимости от того, достались ли они управляющей компании от НПФ или ПФР. А требования эти довольно жесткие. "Результаты управления пенсионными средствами в первом квартале выявили острую необходимость внесения изменений в законодательство, расширения списка финансовых инструментов, доступных для средств пенсионных накоплений, - уверен первый заместитель генерального директора по инвестициям УК Росбанка Денис Пахомов. - В условиях падения фондового рынка управляющие несли потери в немалой степени из-за невозможности оперативно сократить позиции в акциях ввиду отсутствия ликвидности. При этом мы не могли вкладывать пенсионные накопления, скажем, в "Норильский никель" или "Газпром" - высоколиквидные бумаги, которые, тем не менее, не входят в котировальный список А1". Денис Пахомов напоминает, что одной из самых перспективных идей первого квартала было инвестирование в акции металлургических компаний, но этот сектор вообще не представлен бумагами, доступными для вложения "пенсионных" денег.

Как полагают некоторые эксперты, во многом проблемы связаны с тем, что российская нормативная база ориентируется на западную практику, а там критериям для попадания в высшие котировальные списки удовлетворяет куда больше эмитентов. Вице-президент "Газфонда" Дмитрий Коншин также полагает, что нормативы нуждаются в изменениях. "Тут важно соблюсти баланс между доходностью и надежностью. Даже перечень активов можно не расширять. Сделать, например, бумаги второго эшелона более доступными", - говорит он.

1000 на 1000. Тема работы НПФ с пенсионными накоплениями между тем становится все более актуальной. В этом году власть обрадовала будущих пенсионеров законом о дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений. В народе он уже получил название "программа 1000 на 1000". Согласно ей государство обязуется в течение 10 лет помогать гражданам в формировании пенсионных накоплений. Правда, объемы софинансирования в расчете на одного человека не очень велики. Россиянам, согласным на добровольные пенсионные отчисления, государство будет доплачивать суммы, равные их взносам, но не более 12 тыс. рублей в год. По мнению участников рынка, такое предложение подстегнет будущих пенсионеров к пополнению своих счетов. Гендиректор фонда "Гефест" Ирина Масюк отмечает: "Только информация о возможном принятии "программы 1000 на 1000" ускорила переход застрахованных лиц из государственной системы в частную, по известным мне оценкам, в пять раз". Что же касается официальных данных, то за год совокупный объем пенсионных накоплений, переданных в российские НПФ, увеличился более чем в полтора раза, к концу марта он достиг 42 млрд рублей. Теперь можно ожидать потока помощнее.

И управляющие компании его ожидают, но не сложа руки, а стараясь обрести контроль над негосударственными фондами. С их помощью они надеются расширить собственную розничную линейку и получить в управление значительные активы, которые в сумме могут оказаться значительно больше, чем сегодня сосредоточено, например, в открытых ПИФах. Недавно группа "Универ" обрела контроль над НПФ "Урал АИЛ". ИГ "Русские фонды" обсуждала включение в ее состав фонда "Санкт-Петербург", а "Алор" получил в управление средства "Промагрофонда". В состав многих крупных инвестиционных холдингов уже входят НПФ, которые активно готовятся к выходу "в массы". "Очевидно, что фонды, имеющие ресурсы для разъяснительной и рекламной деятельности, обладающие серьезными филиальными и агентскими сетями и имеющие за спиной корпоративных клиентов из числа крупнейших работодателей, скорее всего, выиграют от системы софинансирования больше прочих", - считает руководитель "Большого пенсионного фонда" Алексей Гончаров.

***

94% от общей суммы пенсионных резервов, сформированных в 2007 году, приходится на участников рейтинга "Ф."

***

127 фондов допущено к обязательному пенсионному страхованию, но более 30 из них этим направлением не занимаются

***

55,5% совокупных пенсионных резервов - вклад одного лишь фонда

***

52% настолько за год увеличился совокупный объем пенсионных накоплений, переданных в НПФ

[в содержание]

ПЕРВЫЙ ЗВОНОК В ДОСТОЙНОЕ БУДУЩЕЕ!.

// Финанс. (Москва).- 16.06.2008.- 023.- C.37

Можем ли мы, граждане России, обеспечить себе достойную старость, или наш удел - получать государственную пенсию, которой едва хватает на покупку необходимых продуктов и оплату коммунальных услуг? Можем ли мы по окончании трудовой деятельности иметь возможность ездить по миру, как это делают пенсионеры из экономически развитых стран, можем ли рассчитывать на хорошее платное медицинское обслуживание и на покупку качественных товаров? Можем! Для этого надо сделать правильный выбор и воспользоваться услугами одного из лидеров на рынке негосударственных пенсионных фондов - НПФ "ГАЗФОНД".

Трудовая пенсия россиян складывается из трех частей - базовой, страховой и накопительной. Размер базовой части является одинаковым для всех россиян и обеспечивается государством независимо от стажа работы и уровня получаемой зарплаты. На сегодняшний день эта "база" весьма скромна (1560 рублей), поэтому надежды стоит возлагать на две другие - страховую и накопительную. Страховая часть зависит от стажа и размера зарплаты. Накопительную же можно увеличить, передав ее средства под управление негосударственного пенсионного фонда (НПФ). Фонд будет вкладывать доверенные ему средства в ценные бумаги и разрешенные законодательством активы, а полученный в результате этого доход будет прибавляться к денежным средствам, находящимся на персональных пенсионных счетах.

Конечно, накопительной частью наших пенсий управляют и сейчас - в большинстве случаев это делает государственная управляющая компания (ГУК). Однако результаты инвестирования могут быть различными. Так, в отличие от ГУК негосударственный пенсионный фонд в соответствии с действующим законодательством имеет возможность вкладывать средства пенсионных накоплений в более широкий перечень активов. Например, средняя доходность за три года от инвестирования средств пенсионных накоплений, аккумулируемых одним из лидеров рынка негосударственного пенсионного обеспечения - НПФ "ГАЗФОНД" - составила 1,61% годовых, что на 4% превышает аналогичный показатель ГУК. При этом накопленная доходность фонда за период с 2005 по 200/ годы превысила доходность ГУК более чем на 17% и составила 39,68%.

Мы не случайно берем в качестве примера именно трехлетний период: пенсионные деньги являются "длинными", инвестирование рассчитано на продолжительный срок. Первые выплаты накопительной части пенсии в соответствии с законодательством будут выплачиваться в 2013 году, поэтому сравнивать доходность вложений за один год по определению некорректно. А три года - как раз тот срок, когда можно сравнить результаты деятельности НПФ "ГАЗФОНД" и ГУК. Сравнить и понять, что 17-процентная разница в доходности - достаточное основание для того, чтобы сделать свой выбор.

При этом более высокая доходность в данном случае не сопровождается повышенными рисками. Законодательством установлены жесткие требования к порядку инвестирования средств пенсионных накоплений. А над самими НПФ существует многоступенчатая система контроля таких государственных структур, как ФСФР, Минфин, Минздравсоцразвития и Пенсионный фонд России (ПФР). При этом все НПФ ежегодно публикуют данные о результатах своей деятельности в прессе.

Но почему следует выбрать именно НПФ "ГАЗ-ФОНД"? Ответ прост: пенсия - слишком важное дело, чтобы доверить ее кому-либо, кроме фонда, занимающего лидирующие позиции на рынке негосударственного пенсионного обеспечения. Пенсионные резервы фонда на сегодняшний день составляют около 268 млрд. рублей, или свыше 50% пенсионных резервов, сформированных более чем 240 НПФ России. К тому же "ГАЗФОНД" сформировал значительный страховой резерв, который может быть использован для восстановления пенсионных резервов при их уменьшении в результате размещения на рынке ценных бумаг. Добавьте многолетний опыт работы, команду профессионалов и постоянное совершенствование применяемых технологий - и вы можете быть уверенными, что ваш выбор правилен и обоснован.

Стоит ли удивляться тому, что на сегодняшний день около 120 тыс. российских граждан приняли решение передать накопительную часть своей трудовой пенсии в управление НПФ "ГАЗФОНД", свыше 160 тыс. человек являются участниками программ негосударственного пенсионного обеспечения, из них более 62 тыс. граждан уже ежемесячно получают негосударственную пенсию в НПФ "ГАЗФОНД", средний размер которой составляет более 5 тыс. рублей в месяц.

И, наконец, самое приятное: передача средств под управление фонда потребует от вас минимум усилий. Не надо будет несколько раз посещать офис фонда, собирать бесконечные справки - достаточно будет один (!) раз прийти и заключить договор. Все, что вам нужно будет при этом иметь с собой - это паспорт и страховое свидетельство государственного пенсионного страхования. Сотрудники фонда помогут вам правильно составить заявление в Пенсионный фонд России (ПФР) о переходе в НПФ, после чего представители НПФ "ГАЗ-ФОНД" сами передадут ваше заявление и договор в ПФР. И все! То есть для того, чтобы обеспечить достойную пенсию, вам придется потратить совсем немного времени и сил, а результат того стоит!

Позвоните, чтобы узнать о новых возможностях.

8-800-700-83-83

Звонок бесплатный.

www.gazfond.ru

Центральный офис: 117556, Москва, Симферопольский бульвар, д. 13.

[в содержание]

Ярославские новости

О дополнительных страховых взносах на накопительную часть трудовой пенсии.

// Ярославские новости (Ярославль).- 11.06.2008.- 021.- C.

30 апреля 2008 г. президентом РФ подписан новый Федеральный закон N 56-ФЗ "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений", пополняющий пакет федеральных законов о пенсионной реформе.

Закон вступит в силу с 1 октября 2008 г., но только в части подачи заявления о добровольном вступлении в правоотношения по обязательному пенсионному страхованию и выбора инвестиционного портфеля управляющей компании или НПФ. Все остальное, в том числе уплата взносов и инвестирование, будет осуществляться с 1 января 2009 г.

Цель закона - стимулирование формирования пенсионных накоплений и повышение уровня пенсионного обеспечения граждан. Государство через софинансирование и налоговые преференции вводит экономическое стимулирование участия граждан в формировании своей пенсии.

Закон значительно расширил круг лиц, которые имеют возможность принять активное участие в формировании накопительной составляющей своей будущей пенсии.

1. Кто может участвовать в добровольном пенсионном накоплении?

Закон предоставляет право добровольно вступить в правоотношения по обязательному пенсионному страхованию любому физическому лицу, постоянно или временно проживающему в РФ, вне зависимости от возраста (начиная с 14 лет), и независимо от того работает или нет, участвовать в системе.

Право на получение государственной поддержки формирования пенсионных накоплений будут иметь граждане, вступившие в правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии. Если на гражданина не открыт индивидуальный лицевой счет в Пенсионном фонде РФ (например, он официально не работал), одновременно с заявлением об уплате дополнительных взносов на накопительную часть пенсии ему нужно будет представить сведения, необходимые при первичной регистрации в Пенсионном фонде.

Вступить в программу можно в любой момент в течение пяти лет: с 1 октября 2008 г. по 1 октября 2013 г. Таким образом, для тех, кто начнет перечислять взносы в 2009 г., соплатеж со стороны государства будет перечислен в 2010 г. Срок такой поддержки определен в течение 10 лет, начиная с года, следующего за годом уплаты работником дополнительных взносов. Причем закон дает возможность работнику приостановить дополнительные платежи и вновь возобновить их в любой момент.

2. Сколько денег можно вносить в качестве добровольного взноса и сколько добавит государство?

Сколько платить - определяет застрахованное лицо. Закон ограничивает лишь минимальный размер взноса: 2 тыс. руб. в год.

Взносы могут перечисляться самостоятельно (через кредитную организацию) либо через работодателя.

Размер взноса на софинансирование формирования пенсионных накоплений, будет составлять сумму, равную средствам, уплаченным гражданином за соответствующий год, но не более 12 тыс. руб. в год.

Уплату в пользу застрахованных лиц, перечисляющих дополнительные страховые взносы на накопительную часть трудовой пенсии, вправе осуществлять также и работодатель (взносы работодателя). Обратите внимание! Взносы работодателя софинансироваться за счет средств федерального бюджета не будут.

3. Как подать заявление о добровольной уплате дополнительных страховых взносов?

Заявление подается в Пенсионный фонд. Передано заявление может быть как через работодателя, так и непосредственно в территориальный орган Пенсионного фонда по месту жительства.

Если заявление подается по месту работы, то работодатель обязан в течение трех рабочих дней передать его в Пенсионный фонд. Заявление можно отправить по почте, но в таком случае работнику потребуется заверить свою подпись в установленном порядке.

Территориальный орган ПФ в течение 10 рабочих дней после получения заявления должен сообщить гражданину о дате вступления в программу дополнительных страховых взносов на накопительную часть пенсии.

4. Софинансирование для граждан, достигших пенсионного возраста и не обратившихся за установлением пенсии.

В целях стимулирования продолжения трудовой деятельности граждан по достижении пенсионного возраста, Федеральным законом предусматривается увеличение размера взноса на софинансирование из средств федерального бюджета при условии отказа гражданина от назначения трудовой пенсии. Размер этого взноса будет определяться, исходя из увеличенной в четыре раза суммы дополнительных страховых взносов на накопительную часть трудовой пенсии, уплаченной застрахованным лицом, но не более 48 тыс. руб. в год.

5. Об инвестировании сумм дополнительных страховых взносов на накопительную часть трудовой пенсии и взносов работодателя.

Поступающие в ПФР суммы дополнительных страховых взносов на накопительную часть трудовой пенсии и взносы работодателя временно размещаются и уже с учетом:

- чистого финансового результата, который получен от их временного размещения Пенсионным фондом РФ,

- сумм взносов на софинансирование формирования пенсионных накоплений передаются в соответствии с заявлением застрахованного лица либо в управляющую компанию, либо в НПФ. Если застрахованное лицо не воспользовалось правом выбора, то по умолчанию эти средства будут переданы в Государственную управляющую компанию (Внешэкономбанк).

6. Выплаты правопреемникам умерших застрахованных лиц.

Средства пенсионных накоплений умерших застрахованных лиц, вступивших в правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии, выплачиваются правопреемникам, только если застрахованное лицо умерло до момента оформления пенсии. Если пенсия была назначена, все накопления переходят в собственность государства и используются Пенсионным фондом для выплаты пенсий по солидарному принципу.

7. Налоговые льготы при уплате дополнительных страховых взносов у застрахованных лиц и работодателей?

Федеральным законом от 30.04.2008 г. N55-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона N56-ФЗ" внесены изменения в Налоговый кодекс РФ, касающиеся исключения из базы по налогу на доходы физических лиц взносов, направляемых из средств федерального бюджета на софинансирование формирования пенсионных накоплений, а также взносов работодателя, уплачиваемых в пользу работника (не более 12 тыс. руб. в год).

Работодателю предоставляются следующие налоговые льготы:

освобождение от уплаты единого социального налога взносов работодателя в размере производимого им софинансирования (не более 12 тыс. руб. а год), а также включение сумм софинансирования в состав расходов, учитываемых при налогообложении прибыли.

Кроме того, с 1 января 2009 г. размер предоставляемого социального налогового вычета увеличивается до 120 тыс. руб. в год, а в перечень целей, на которые он может использоваться, помимо расходов на образование, здравоохранение и добровольное пенсионное страхование, включены и дополнительные страховые взносы на накопительную часть трудовой пенсии.

Материал подготовлен специалистами УПФР в Красноперекопском районе г. Ярославля.

[в содержание]