Учебно-методический комплекс дисциплины моделирование финансовых рынков специальность: 080102 (060600) «Мировая экономика»

| Вид материала | Учебно-методический комплекс |

- Учебно-методический комплекс Специальность 080102 Мировая экономика Москва 2008, 1181.54kb.

- Учебно-методический комплекс Специальность: 080102 Мировая экономика Москва 2009, 1235.61kb.

- Учебно-методический комплекс дисциплины международные валютно-кредитные отношения направления, 526.49kb.

- Учебно-методический комплекс Специальность: 080102 Мировая экономика Москва 2009, 1550.25kb.

- Учебно-методический комплекс дисциплины основы аудита специальность: 080102 «Мировая, 320.32kb.

- Учебно-методический комплекс 080102 Мировая экономика Москва 2009 Автор-составитель:, 2682.39kb.

- Учебно-методический комплекс Для специальности 080102 Мировая экономика, 1130.49kb.

- Учебно-методический комплекс для специальности 080102 Мировая экономика Москва 2008, 1046.16kb.

- Учебно-методический комплекс Для специальности 080102 Мировая экономика Москва 2007, 713.66kb.

- Учебно-методический комплекс Для специальности 080102 Мировая экономика Москва, 1383.36kb.

Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования «Санкт–Петербургский государственный политехнический университет»

Факультет экономики и менеджмента

Кафедра: Мировая экономика

ДЕЛО № ______

Учебно-методический комплекс

дисциплины

МОДЕЛИРОВАНИЕ ФИНАНСОВЫХ РЫНКОВ

Специальность: 080102 (060600) «Мировая экономика»

Всего папок в деле: ___

Номер папки: ___

Преподаватель д.э.н., профессор ___________ Д.Ф. Скрипнюк

Санкт–Петербург

2007

Моделирование финансовых рынков: Учебно-методический комплекс для студентов специальности 080102 «Мировая экономика». СПб: СПбГПУ, 21с.

Учебно-методический комплекс разработан в соответствии с государственным образовательным стандартом и учебным планом специальности 080102 «Мировая экономика».

Учебно–методический комплекс включает в себя тематический план; содержание курса; планы, вопросы и задания для семинарских и практических занятий, самостоятельной работы студентов; тесты для самоконтроля; перечень вопросов для подготовки к зачету; список литературы.

Учебно-методический комплекс предназначен для студентов очной формы обучения факультета экономики и менеджмента.

Одобрено на заседании кафедры «Мировая экономика» (протокол № 8 от 17 апреля 2007г.).

Автор-составитель: д.э.н., профессор Д.Ф. Скрипнюк

Федеральное агентство по образованию

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ ПОЛИТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ» (ГОУ «СПбГПУ»)

ФАКУЛЬТЕТ ЭКОНОМИКИ И МЕНЕДЖМЕНТА

Кафедра «Мировая экономика»

-

ОДОБРЕНО

Протокол заседания кафедры

№_____ от __________200__г.

Зав. кафедрой

_____________________

ОДОБРЕНО

Протокол заседания

Ученого совета ФЭМ

№_____ от __________200__г.

УТВЕРЖДАЮ

Декан ФЭМ

_________________________

_________________________

«___»_____________ 200__ г.

СКРИПНЮК Д.Ф.

«МОДЕЛИРОВАНИЕ ФИНАНСОВЫХ РЫНКОВ»

Рабочая учебная программа для студентов

специальности 080102 «Мировая экономика»

Санкт-Петербург

2006

1. ОРГАНИЗАЦИОННО-МЕТОДИЧЕСКИЙ РАЗДЕЛ

Цель и задачи дисциплины

Целью преподавания курса является обеспечение теоретической и профессиональной подготовки студентов методам математического и экономического анализа финансовых рынков и компаний.

Место дисциплины в профессиональной подготовке выпускников

- Изучение дисциплины предусмотрено учебным планом специальности 080102.

- Курс «Моделирование финансовых рынков» базируется на знаниях и навыках, полученных при изучении «Микроэкономики», «Теории вероятностей» и др.

- Полученные студентами знания позволяют более глубоко разбираться в событиях, происходящих на мировых финансовых рынках, а также изучать смежные профилирующие курсы: «Мировая экономика», «Деньги, кредит, банки», «Рынок ценных бумаг», «Международные валютно-кредитные отношения», «Финансы» и др.

Требования к уровню освоения курса

В процессе изучения курса студенты должны:

1) знать:

- методы экономического анализа и моделирования финансовых рынков;

- концепции эффективного рынка;

- подход Марковица к формированию оптимального портфеля и принятые им допущения;

- подходы к оптимизации портфеля, состоящего из двух рискованных активов, с учетом корреляции между ними (включая портфели, содержащие короткие позиции);

- подходы к оптимизации портфеля, состоящего из рискованного и безрискового активов;

- исходные допущения модели оценки капитальных активов (САРМ);

- рыночную (индексную) модель управления портфелем (модель Шарпа).

2) уметь:

- управлять портфелем ценных бумаг;

- оценивать доходность финансовых активов;

- готовить аналитические обзоры;

- выявлять проблемные ситуации в финансовой деятельности компаний;

- работать с производными финансовыми инструментами;

- оценивать и разрабатывать мероприятия по управлению рисками.

3) владеть: широким спектром программных средств для реализации компьютерного моделирования.

2. ОБЪЕМ ДИСЦИПЛИНЫ, ВИДЫ УЧЕБНОЙ РАБОТЫ И ФОРМЫ КОНТРОЛЯ В СООТВЕТСТВИИ С УЧЕБНЫМ ПЛАНОМ СПЕЦИАЛЬНОСТИ

Специальность 080102 «Мировая экономика»

очная форма обучения

| Общие часы | 170 час |

| Аудиторные занятия | 85 час. |

| Лекции | 51 час |

| Семинарские (практические занятия) | 34 час |

| Самостоятельная работа, | 85 час |

| Формы текущего и итогового контроля | Опрос, подготовка докладов, тестирование, решение контрольных работ, выполнение тем в рамках СРС, зачет |

3. ТЕМАТИЧЕСКИЙ ПЛАН ДИСЦИПЛИНЫ

Специальность 080102 «Мировая экономика»

очная форма обучения

| Наименование тем | Всего часов | В том числе | |||

| Аудиторные | СРС | ||||

| всего | лекций | семинаров | всего | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Тема 1. Общая характеристика финансовых рынков и объектов инвестирования | 15 | 6 | 4 | 2 | 9 |

| Тема 2. Основные подходы, используемые в моделировании на финансовых рынках | 15 | 6 | 4 | 2 | 9 |

| Тема 3. Корреляционные и регрессионные модели на финансовых рынках | 20 | 10 | 6 | 4 | 10 |

| Тема 4. Оптимизационные модели | 20 | 10 | 6 | 4 | 10 |

| Тема 5. Равновесные модели | 19 | 10 | 6 | 4 | 9 |

| Тема 6 Факторные модели (модель Шарпа) | 25 | 14 | 8 | 6 | 11 |

| Тема 7. Факторные модели (арбитражная модель ценообразования) | 19 | 10 | 6 | 4 | 9 |

| Тема 8. Модель определения «стоимости под риском» (VAR-модель) | 19 | 10 | 6 | 4 | 9 |

| Тема 9. Модели оценки волатильности актива | 18 | 9 | 5 | 4 | 9 |

| ИТОГО: | 170 | 85 | 51 | 34 | 85 |

4. СОДЕРЖАНИЕ ДИСЦИПЛИНЫ

Тема 1. Общая характеристика финансовых рынков и объектов инвестирования

Финансовый рынок и его части: рынок банковских кредитов и рынок ценных бумаг. Валютные рынки. Цели моделирования и анализа финансового рынка.

Акции. Статистические методы анализа временных (динамических) рядов. Цены закрытия. Цены открытия. Средневзвешенные цены. Показатель доходности (по курсовым разницам). Методы аналитического представления тренда.

Количественный анализ. Анализ краткосрочных финансовых активов. Анализ процентных активов. Анализ дисконтных активов.

Самостоятельное управление инвестициями. Передача средств в управление другим лицам. Паевые инвестиционные фонды. Общие фонды банковского управления.

Инвестиционные качества основных финансовых активов и инструментов. Цена и доходность основных финансовых инструментов.

Тема 2. Основные подходы, используемые в моделировании на финансовых рынках.

Статистическое моделирование. Корреляционные и регрессионные модели. Оптимизационные модели. Равновесные модели. Факторные модели. Сценарное моделирование. Стресс - сценарии. Симуляционные модели.

Тема 3. Корреляционные и регрессионные модели на финансовых рынках.

Корреляционный анализ взаимосвязей объектов на рынках ценных бумаг, срочных и товарных рынках (модели связи динамики курсов, доходностей, товарных цен, торговой активности и т.п.). Основные допущения модели и виды корреляционной связи. Коэффициент корреляции рангов Спирмэна. Коэффициент Фехнера. Коэффициент корреляции, рассчитанный на основе таблицы распределения. Коэффициент контингенции, или взаимной сопряженности признаков. Коэффициент ассоциации Юла.

Регрессионные модели (трендовые модели, факторные модели, устанавливающие зависимость конъюнктуры финансового рынка от фундаментальных факторов).

Модели многофакторной корреляции для оценки кредитного риска и риска ликвидности в зависимости от динамики определяющих их фундаментальных факторов.

Авторегрессионные модели оценки рыночного риска.

Тема 4. Оптимизационные модели.

Использование вероятностного подхода для оценки рискованности вложений в акции. Доходность акции как случайная величина. Понятие доходности за период и риска за период. Логнормальное распределение цены акции.

Среднее квадратическое (стандартное) отклонение доходности как мера риска финансового инструмента. Коэффициент вариации. Взаимосвязь между доходностями акций: ковариация доходности, коэффициент корреляции, положительная и отрицательная корреляции. Использование исторических данных для определения доходности, риска, ковариации.

Концепция эффективного рынка. Подход Марковица к формированию оптимального портфеля и принятые им допущения. Функция полезности инвестора, инвестиционное решение как максимизация полезности. Кривые безразличия. Склонность к риску, коэффициент допустимости риска. Доходность и рискованность портфеля, веса активов, входящих в портфель.

Эффективное множество портфелей. Процедура выбора оптимального портфеля. Оптимизация портфеля, состоящего из двух рискованных активов, с учетом корреляции между ними (включая портфели, содержащие короткие позиции). Оптимизация портфеля, состоящего из рискованного и безрискового активов.

Тема 5. Равновесные модели.

Модель оценки капитальных активов САРМ (Сарital Assets Pricing Моdel), исходные допущения, линия рынка капитала СМL (Сарital Market Line). Графическая интерпретация СМL. Теорема разделения. Рыночный портфель как оптимальный. Коэффициент бета актива. Зависимость ожидаемой доходности от коэффициента бета, линия рынка ценной бумаги SML (Security Market Line). Графическая интерпретация SML.

Тема 6. Факторные модели (модель Шарпа).

Рыночная (индексная) модель управления портфелем (модель Шарпа). Исходные допущения. Показатели бета и альфа акции. Использование исторических данных для определения коэффициентов бета и альфа акции. Графическая интерпретация рыночной модели. Систематический и несистематический (специфический) риски, коэффициент детерминации.

Однофакторные модели. Чувствительность модели к фактору.

Многофакторные модели.

Тема 7. Факторные модели (арбитражная модель ценообразования).

Арбитражная модель ценообразования (АРТ). Исходные допущения.

Арбитражные портфели. Поведение инвесторов: максимизация доходности портфеля при сохранении уровня рискованности и чувствительности к факторам.

Реакция рынка: механизм ценообразования для финансового актива в модели АРТ. Уравнение ценообразования. Графическая интерпретация модели АРТ.

Тема 8. Модель определения «стоимости под риском» (VAR-модель)

«Стоимость под риском» (Value-at-Risk): понятие, цели применения модели, исходные допущения. Горизонт VAR. Методы расчета VAR: параметрический, историческое моделирование, статистическое моделирование и метод Монте-Карло. Алгоритм расчета и интерпретация результатов расчета VAR. Использование VAR -модели для оценки рыночного риска (один финансовый актив, портфель финансовых активов). Возможности использования для оценки других видов рисков.

Развитие VAR -модели для оценки устойчивости к экстремальным событиям (стресс-тестирование). Метод оценки рисков «Shortfall».

Тема 9. Модели оценки волатильности актива.

Авторегрессионные модели: авторегрессионная условная гетероскедастичность АRCH (Autoregressive Conditional Heteroscedastic), обобщенная авторегрессионная условная гетероскедастичность GARСН (Generalized Autoregressive Conditional Heteroscedastic ).

Модель «ex-потенциала» GARСН.

5. ПЛАНЫ СЕМИНАРСКИХ ЗАНЯТИЙ ПО КУРСУ

«Моделирование финансовых рынков»

Тема 1. Общая характеристика финансовых рынков и объектов инвестирования.

1.1. Классификация финансовых рынков и объектов инвестирования.

1.2. Инструменты рынка коллективных инвестиций.

1.3. Инвестиционные качества основных финансовых активов и инструментов.

Литература.

Основная:

[6].

Дополнительная:

[9], [10], [14], [16].

Тема 2. Основные подходы, используемые в моделировании на

финансовых рынках.

2.1. Направления классификации моделей. Статистическое моделирование.

2.2. Корреляционные и регрессионные модели.

2.3. Оптимизационные модели. Равновесные модели.

2.4. Факторные модели.

2.5. Сценарное моделирование. Стресс - сценарии. Симуляционные модели.

Литература.

Основная:

[2], [4], [5], [6].

Дополнительная:

[10], [11], [15], [18].

Тема 3. Корреляционные и регрессионные модели на финансовых рынках.

3.1. Корреляционные модели связи динамики курсов, доходностей, товарных цен, показателей торговой активности рынков.

3.2. Регрессионные модели (трендовые модели, факторные модели, устанавливающие зависимость конъюнктуры финансовых рынков от фундаментальных факторов).

3.3. Модели многофакторной корреляции для оценки кредитного риска и риска ликвидности в зависимости от динамики определяющих их фундаментальных факторов.

3.4. Авторегрессионные модели оценки рыночного риска.

Литература.

Основная:

[2], [3], [6].

Дополнительная:

[8], [10], [13], [15].

Тема 4. Оптимизационные модели.

4.1. Расчет показателей, характеризующих рискованность финансового инструмента: среднеквадратического (стандартное) отклонения, коэффициента вариации.

4.2. Расчет показателей, характеризующих взаимосвязь между доходностями акций: ковариация доходности, коэффициент корреляции, положительная и отрицательная корреляции. Использование исторических данных для определения доходности, риска, ковариации.

4.3. Логнормальное распределение цены акции.

4.4. Концепция эффективного рынка. Подход Марковица к формированию оптимального портфеля и принятые им допущения.

4.5. Функция полезности инвестора, инвестиционное решение как максимизация полезности. Кривые безразличия. Склонность к риску, коэффициент допустимости риска. Доходность и рискованность портфеля, веса активов, входящих в портфель.

4.6. Эффективное множество портфелей. Процедура выбора оптимального портфеля.

4.7. Оптимизация портфеля, состоящего из двух рискованных активов, с учетом корреляции между ними (включая портфели, содержащие короткие позиции).

4.8. Оптимизация портфеля, состоящего из рискованного и безрискового активов.

Литература.

Основная:

[1], [2], [3], [4], [6].

Дополнительная:

[10], [12], [15], [18].

Тема 5. Равновесные модели.

5.1. Модель оценки капитальных активов САРМ (Сарital Assets Pricing Моdel), исходные допущения, линия рынка капитала СМL (Сарital Market Line). Графическая интерпретация СМL.

5.2. Теорема разделения. Рыночный портфель как оптимальный.

5.3. Коэффициент бета актива. Зависимость ожидаемой доходности от коэффициента бета, линия рынка ценной бумаги SML (Security Market Line). Графическая интерпретация SML.

Литература.

Основная:

[1], [2], [3], [4], [6].

Дополнительная:

[10], [11], [15], [18].

Тема 6. Факторные модели (модель Шарпа).

6.1. Рыночная (индексная) модель управления портфелем (модель Шарпа). Исходные допущения. Показатели бета и альфа акции.

6.2. Определение коэффициентов бета и альфа акции на основе ретроспективных данных.

6.3. Графическая интерпретация рыночной модели. Систематический и несистематический (специфический) риски, коэффициент детерминации.

6.4. Однофакторные модели. Чувствительность модели к фактору.

6.5. Многофакторные модели.

Литература.

Основная:

[1], [2], [3], [6].

Дополнительная:

[10], [15], [16], [18].

Тема 7. Факторные модели (арбитражная модель ценообразования).

7.1. Арбитражная модель ценообразования (АРТ). Исходные допущения.

7.2. Арбитражные портфели. Поведение инвесторов: максимизация доходности портфеля при сохранении уровня рискованности и чувствительности к факторам.

7.3. Реакция рынка: механизм ценообразования для финансового актива в модели АРТ.

7.4. Уравнение ценообразования. Графическая интерпретация модели АРТ.

Литература.

Основная:

[1], [6].

Дополнительная:

[15], [18].

Тема 8. Модель определения «стоимости под риском» (VAR-модель).

8.1. Расчет показателя «стоимости под риском» на базе параметрического метода.

8.2. Определение показателя «стоимости под риском» на основе исторического моделирования.

8.3. Использование статистического моделирования и метода Монте-Карло для определения «стоимости под риском».

8.4. Использование VAR-модели для оценки рыночного риска (один финансовый актив, портфель финансовых активов).

8.5. Развитие VAR-модели для оценки устойчивости к экстремальным событиям (стресс- тестирование). Метод оценки рисков «Shortfall».

Литература.

Основная:

[1], [2], [3].

Дополнительная:

[15], [17].

Тема 9. Модели оценки волатильности актива.

9.1. Авторегрессионные модели. Основные допущения модели. Авторегрессионная условная гетероскедастичность АRCH (Autoregressive Conditional Heteroscedastic).

9.2. Обобщенная авторегрессионная условная гетероскедастичность GARСН (Generalized Autoregressive Conditional Heteroscedastic ).

9.3. Модель «ex-потенциала» GARСН.

Литература.

Основная:

[1], [2], [3].

Дополнительная:

[15], [17].

6. УЧЕБНО-МЕТОДИЧЕСКИЕ МАТЕРИАЛЫ ПО ДИСЦИПЛИНЕ

Литература

Основная литература:

1. Барбаумов В.Е. Сборник задач по финансовым инвестициям /В.Е. Барбаумов, И.М. Гладких, А.С. Чуйко.- М.: Финансы и статистика, 2004.- 352с.

2. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие.— М.: Научно-техническое общество имени академика С.В.Вавилова, 2002. — 315с.

3. Буренин А.Н. Управление портфелем ценных бумаг. - М.: Научно-техническое общество имени академика С.В.Вавилова, 2007.- 404 с.

4. Коттл С., Мюррей Р., Блок Ф. Анализ ценных бумаг. Грэмма и Додда / Пер.с англ – М.: Олимп-Бизнес, 2000.—704с.

5. Уотшем Терри.Дж., Паррамоу Кейт. Количественные методы в финансах: Учеб. пособие для вузов по экон. спец. – М.: Финансы, ЮНИТИ, 1999. —528с.

6. Шарп У.Ф., Александер Г., Бейли Дж. Инвестиции: Учебник. — М.: ИНФРА-М, 2003.—1028с.

7. Маршал Джон.Ф., Бансал Викул К. Финансовая инженерия: Полное руководство по финансовым нововведениям: Пер. с англ.: Учебник. — М.: ИНФА-М: НФПК, 1998.

Дополнительная литература:

8. Айвазян С.А., Мхитарян В.С. Прикладная статистика и основы эконометрики. Учебник для вузов. — М.: ЮНИТИ, 1998. —1023с.

9. Брейли Р., Майерс С. Принципы корпоративных финансов: Пер. с англ. —М.: ЗАО «Олимп-Бизнес», 2004.—978с.

10. Буренин А.Н. Рынки производных финансовых инструментов.- М.: ИНФРА-М, 1996.-368 с.

11. Гитман Л.Дж., Джонк М.Д. Основы инвестирования: Учебник: Пер. с англ. —М.: Дело, 1999.—992с.

12. Салин В.Н., Добашина И.В. Биржевая статистика: Учебное пособие. — М.:Финансы и статистика. 2003.- 176с.

13. Малюгин В. И. Рынок ценных бумаг: Количественные методы анализа: Учеб. пособие. — М.: Дело, 2003.

14. Федоров А.В. Основы финансовых инвестиций.- СПб.: Питер, 2007.- 320с.

15. Фельдман А.Б. Производные финансовые и товарные инструменты: Учебник.- Финансы и статистика, 2003.- 304 с.

16. Финансовое управление компанией /Общ. ред. Е.В. Кузнецовой.- М.: Фонд «Правовая культура», 1996.- 384с.

17. John C.Hull. Options, Futures & Other Derivatives – Prentice Hall, 2003.

18. Robert A. Haugen. Modern investment theory.– Fifth edition, Prentice Hall, 2005.

Ресурсы Интернет:

www.micex.com

www.cbr.ru

www.rtsnet.ru

www.nybot.com

www.world-exchanges.org

www.imf.org

www.worldbank.org

www.bis.org

www.msci.com

www.spglobal.com

www.micex.com

www.skrin.ru

7. САМОСТОЯТЕЛЬНАЯ РАБОТА СТУДЕНТОВ

Самостоятельная работа студентов дневной формы обучения предполагает подготовку теоретического материала для опроса на семинарских занятиях и вопросов для самостоятельного изучения, решение задач, написание докладов, темы которых представлены в разделе «Формы текущего, промежуточного, рубежного и итогового контроля», а также сбор и обработка статистического и аналитического материала для расчетных работ.

8. ПЕРЕЧЕНЬ НАГЛЯДНЫХ И ДРУГИХ ПОСОБИЙ, МЕТОДИЧЕСКИХ УКАЗАНИЙ ПО ПРОВЕДЕНИЮ УЧЕБНЫХ ЗАНЯТИЙ

Лекционные занятия по дисциплине «Моделирование финансовых рынков» проводятся с применением курса лекций, представленного в учебно-методическом комплексе. На семинарских и практических занятиях используются задания настоящего учебно-методического комплекса.

9. ПЕРЕЧЕНЬ СПЕЦИАЛИЗИРОВАННЫХ АУДИТОРИЙ,

КАБИНЕТОВ И ЛАБОРАТОРИЙ ДЛЯ ПРОВДЕНИЯ

УЧЕБНЫХ ЗАНЯТИЙ

Проведение аудиторных занятий по дисциплине «Моделирование финансовых рынков» требует наличие специализированных аудиторий и учебно-лабораторного оборудования. Лекционные занятия проводятся в специально оборудованных мультимедийных аудиториях, семинарские занятия – в компьютерных классах.

10. ФОРМЫ ТЕКУЩЕГО, ПРОМЕЖУТОЧНОГО И ИТОГОВОГО КОНТРОЛЯ ЗНАНИЙ

В процессе проведения лекционных и семинарских занятий студенты проверяются на знания основных терминов по каждой теме лекции, им предлагаются темы докладов для обсуждения, а также задачи для проверки знаний, а в заключении контрольные вопросы к зачету.

Темы докладов для студентов очного отделения

- Построение эффективного множества портфелей ценных бумаг с различными уровнями коэффициентов корреляции между бумагами.

- Расчеты альфа и бета коэффициентов по акциям и портфелям акций.

- Построение однофакторных моделей: выбор факторов, определение параметров модели.

- Построение многофакторных моделей: выбор факторов, определение параметров модели.

- Определение показателя «стоимости под риском» с использованием различных методов.

ВОПРОСЫ К ЗАЧЕТУ ПО КУРСУ

«МОДЕЛИРОВАНИЕ ФИНАНСОВЫХ РЫНКОВ»

- Характеристика корреляционных и регрессионных моделей, используемых на финансовых рынках.

- Оптимизационные модели. Равновесные модели.

- Общая характеристика факторных моделей.

- Сценарное моделирование. Понятие стресс - сценария.

- Корреляционный анализ взаимосвязей объектов на рынках ценных бумаг, срочных и товарных рынках (модели связи динамики курсов, доходностей, товарных цен, торговой активности).

- Основные допущения корреляционной модели и виды корреляционной связи.

- Регрессионные модели (трендовые модели, факторные модели, устанавливающие зависимость конъюнктуры рынка ценных бумаг от фундаментальных факторов).

- Характеристика модели многофакторной корреляции для оценки кредитного риска и риска ликвидности в зависимости от динамики определяющих их фундаментальных факторов.

- Общая характеристика авторегрессионных моделей оценки рыночного риска.

- Использование вероятностного подхода для оценки рискованности вложений в акции. Доходность акции как случайная величина. Логнормальное распределение цены акции.

- Среднеквадратическое (стандартное) отклонение доходности как мера риска финансового инструмента. Коэффициент вариации.

- Взаимосвязь между доходностями акций: ковариация доходности, коэффициент корреляции, положительная и отрицательная корреляции. Использование исторических данных для определения доходности, риска, ковариации.

- Концепция эффективного рынка. Подход Марковица к формированию оптимального портфеля и принятые им допущения.

- Функция полезности инвестора, инвестиционное решение как максимизация полезности.

- Характеристика кривых безразличия. Склонность к риску, коэффициент допустимости риска.

- Доходность и рискованность портфеля, веса активов, входящих в портфель.

- Эффективное множество портфелей. Процедура выбора оптимального портфеля.

- Оптимизация портфеля, состоящего из двух рискованных активов, с учетом корреляции между ними (включая портфели, содержащие короткие позиции).

- Оптимизация портфеля, состоящего из рискованного и безрискового активов.

- Исходные допущения модели оценки капитальных активов (САРМ).

- Линия рынка капитала СМL. Графическая интерпретация

СМL.

- Теорема разделения. Рыночный портфель как оптимальный. Коэффициент бета актива.

23.Зависимость ожидаемой доходности от коэффициента бета, линия рынка ценной бумаги SML. Графическая интерпретация SML.

- Исходные допущения и рыночная (индексная) модель управления портфелем (модель Шарпа).

- Показатели бета и альфа акции. Использование исторических данных для определения коэффициентов бета и альфа акции.

- Графическая интерпретация рыночной модели.

- Систематический и несистематический (специфический) риски, коэффициент детерминации.

- Однофакторные модели. Чувствительность модели к фактору.

- Многофакторные модели. Чувствительность модели к факторам.

- Исходные допущения арбитражной модели ценообразования (АРТ).

- Арбитражная модель ценообразования. Понятие арбитражного портфеля.

- Арбитражная модель ценообразования. Поведение инвесторов: максимизация доходности портфеля при сохранении уровня рискованности и чувствительности к факторам.

- Арбитражная модель ценообразования. Реакция рынка: механизм ценообразования для финансового актива в модели АРТ.

- Уравнение ценообразования. Графическая интерпретация модели АРТ.

- Понятие, цели применения, исходные допущения модели определения «Стоимости под риском» (Value-at-Risk).

- Модель определения «Стоимости под риском» (Value-at-Risk). Горизонт VAR.

- Методы расчета VaR: параметрический, историческое моделирование, статистическое моделирование, Монте-Карло.

- Алгоритм расчета и интерпретация результатов расчета VAR.

- Использование VAR -модели для оценки рыночного риска (один финансовый актив, портфель финансовых активов).

- Развитие VAR -модели для оценки устойчивости к экстремальным событиям (стресс-тестирование). Метод оценки рисков «Shortfall».

- Авторегрессионные модели: авторегрессионная условная гетероскедастичность АRCH (Autoregressive Conditional Heteroscedastic). Обобщенная авторегрессионная условная гетероскедастичность GARСН (Generalized Autoregressive Conditional Heteroscedastic ).

Задачи

1. Акция продается за 50 долл. Ожидается, что в конце каждого года будут выплачиваться дивиденды в размере 1,5 долл., а в конце третьего года акцию можно будет продать за 55 долл.

Определить среднегодовую доходность инвестиции в акцию при начислении процентов дважды в год, если дивиденды реинвестируются под годовую ставку при начислении процентов дважды в год, равную: а) 6%; б) 10%.

2. Акция продается за 60 долл. Ожидается, что в конце каждого года будут выплачиваться дивиденды в размере 2 долл., а конце четвертого года ее можно будет продать за 70 долл.

Определить среднегодовую доходность инвестиции в эту акцию при начислении процентов 2 раза в год, если дивиденды реинвестируются под годовую ставку при начислении процентов 2 раза в год, равную: а) 4%; б) 8%.

3. Имеются три ценные бумаги с одним и тем же номиналом 1000 долл.: 1) вексель на один год; 2) пятилетняя чисто дисконтная облигация; 3) тридцатилетняя чисто дисконтная облигация.

Внутренняя доходность этих облигаций при начислении процентов один раз в год равна 6%.

Определить доходность инвестиции в каждую ценную бумагу за один год, если через год: а) рыночная доходность не изменилась; б) рыночная доходность снизилась до 4%; в) рыночная доходность увеличилась до 8%.

4. Чисто дисконтная облигация продается по цене 970 долл. Распределение стоимости облигации через 2 года приведено ниже.

Вероятность 0,10 0,15 0,05 0,20 0,50

Стоимость, долл. 920 930 940 970 1000

Найти ожидаемую доходность и стандартное отклонение доходности облигации за 2 года.

5. Чисто дисконтная облигация продается по цене 920 долл. Распределение стоимости облигации через 3 года приведено ниже.

Вероятность 0,10 0,15 0,20 0,25 0,20 0,10

Стоимость, долл. 900 920 940 950 970 1000

Определить ожидаемую доходность и стандартное отклонение доходности облигации за 3 года.

- Имеется купонная облигация со следующими данными:

A = 1000 долл.,

ƒ = 6%,

m = 2,

T = 10 лет, когда ее внутренняя доходность равна 6%.

Найти ожидаемую доходность облигации за полгода и стандартное отклонение доходности, если распределение внутренней доходности облигации через полгода имеет следующий вид:

Вероятность 0,1 0,2 0,2 0,3 0,2

Доходность 3,0 3,5 4 5,0 6,0

- Портфель ценных бумаг содержит акции трех видов, информация о которых приведена ниже.

| Номер акции | Ожидаемая доходность, % | Стандартное отклонение доходности, % | Начальная стоимость, долл. | Число акций в портфеле | |

| 1 | 8 | 4 | 10 | 100 |

| 2 | 10 | 9 | 15 | 200 |

| 3 | 12 | 10 | 20 | -100 |

Определить ожидаемую доходность и стандартное отклонение доходности данного портфеля ценных бумаг, если известны коэффициенты корреляции между доходностями ценных бумаг: р12 = 0,20; р13 = 0,50; р23 = 0,30.

- Дан портфель ценных бумаг, содержащий акции четырех видов, информация о которых приведена ниже.

| | Ожидаемая | Стандартное | Начальная | Число акций |

| Номер | доходность, | отклонение | стоимость, | в портфеле |

| акции | % | доходности, % | долл. | |

| 1 | 6 | 12 | 60 | 100 |

| 2 | 8 | 10 | 80 | 200 |

| з | 4 | 8 | 40 | -100 |

| 4 | 10 | 12 | 100 | 200 |

Найти ожидаемую доходность и стандартное отклонение доходности данного портфеля ценных бумаг, если известны коэффициенты корреляции между доходностями ценных бумаг: р12 = 0,20; р13 = 0,30; р14 = -0,10; р23 = - 0,20; р24 = 0,50; p34 = 0,40.

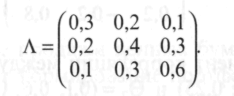

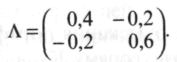

9. Даны ценные бумаги трех видов, ковариационная матрица доходностей которых имеет следующий вид:

Найти стандартное отклонение доходности портфеля ценных бумаг, если доли средств, инвестированных в ценные бумаги, соответственно равны: - 0,1; 0,6; 0,5.

10. Даны ценные бумаги двух видов, информация о которых приведена ниже.

| Вероятность | Доходность ценной бумаги, % | |

| | 1 | 2 |

| 0,2 0,5 0,3 | -5 10 20 | -10 15 25 |

Определить ожидаемую доходность и стандартное отклонение доходности портфеля из этих двух ценных бумаг, если:

а) Θ1 = -2; Θ2 = 3; б) Θ1 = 0,25; Θ2 = 0,75.

11. Имеются ценные бумаги трех видов, информация о которых приведена ниже.

| Вероятность | Доходность ценной бумаги, % | ||

| | 1 | 2 | 3 |

| 0,3 | -5 | -6 | -7 |

| 0,3 | 4 | 5 | 6 |

| 0,4 | 8 | 6 | 10 |

Найти ожидаемую доходность и стандартное отклонение доходности портфеля из данных трех ценных бумаг, если:

а) Θ1 = - 0,25; Θ2 = 0,8; Θ3 = 0,45; б) Θ1 = 0,4; Θ2 = 0,1; Θ3 = 0,5.

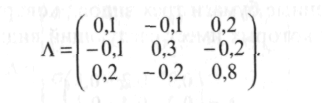

12. Ковариационная матрица доходностей ценных бумаг имеет следующий вид:

Найти коэффициент корреляции между доходностями портфелей

=(0,5; 0,25; 0,25) и

=(0,5; 0,25; 0,25) и  =(0,1; 0,6; 0,3).

=(0,1; 0,6; 0,3).13. В таблице приведены доходности двух ценных бумаг за 10 месяцев.

| Ценная бумага | Доходность ценной бумаги, %, по месяцам | |||||||||

| | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1 | 3 | -3 | 6 | -2 | 4 | 5 | -3 | -2 | 1 | 2 |

| 2 | 2 | 1 | 3 | -1 | -2 | 3 | 4 | 3 | 2 | 2 |

Оценить ожидаемую доходность и стандартное отклонение портфеля

= (0,4; 0,6).

= (0,4; 0,6).14. Ковариационная матрица доходностей ценных бумаг имеет вид:

Найти портфель с наименьшим риском, если короткие продажи ценных бумаг: а) разрешены; б) запрещены.

15. Ковариационная матрица доходностей ценных бумаг имеет вид:

Найти портфель с наименьшим риском, если короткие продажи ценных бумаг: а) разрешены; б) запрещены; в) запрещены, а доля средств, инвестированных в ценные бумаги второго вида, не может превышать 50%.

16. Найти портфель с наименьшим риском при разрешенных коротких продажах ценных бумаг, если ковариационная матрица доходностей ценных бумаг имеет вид:

.

.- Найти портфель с наименьшим риском, если короткие продажи ценных бумаг запрещены, а доля средств, инвестированных в ценные бумаги второго вида, не превышает 50%.

- На рынке имеются ценные бумаги двух видов с ожидаемыми доходностями

и

и  , ковариационная матрица доходностей которых имеет вид

, ковариационная матрица доходностей которых имеет вид

.

.Найти значения σ, при которых:

а)

б)

б)  .

.- На рынке имеются ценные бумаги трех видов с ожидаемыми доходностями

;

;  ;

;  , ковариационная матрица доходностей которых имеет вид:

, ковариационная матрица доходностей которых имеет вид:

.

.Найти все значения σ, при которых

а)

б)

б)

.

.