Методологические принципы и механизм интеграции хозяйственных образований

| Вид материала | Автореферат |

- Методологические принципы и механизм предоставления государственных услуг здравоохранения, 681.75kb.

- Наднациональный механизм как фактор развития экономической интеграции в Европейском, 556.5kb.

- В. А. Шибайки кандидат экономических наук, доцент Саратовского государственного аграрного, 138.17kb.

- Механизм политического прогнозирования: теоретико-методологические принципы, 408.19kb.

- Механизм функционирования муниципальных образований: структура, функции, финансово-экономический, 963.18kb.

- Организационно-экономический механизм межотраслевого взаимодействия субъектов регионального, 445.8kb.

- Лекции по дисциплине «Бухгалтерский учет» Система счетов бухгалтерского учета и двойная, 335.66kb.

- Интеграция хояйствующих субъектов в рыночной экономике диссертация на соискание ученой, 3813.88kb.

- 1. Методологические принципы фамилистики 2 ч Система понятий и категорий фамилистики., 68.81kb.

- Программа дисциплины История и теория европейской интеграции для специальности 030700., 343.2kb.

Исследование особых черт глобальной конкуренции и специфики включения фирм России, Китая, Ю.Кореи и других стран в глобальные технологические цепи, предпринимательские сети и информационные системы позволило обосновать целесообразность и необходимость трансформации олигархических конгломератов в современные мезоэкономические структуры. Вертикально интегрированные компании, наряду с преимуществами в организации кооперирования, имеют принципиальные недостатки, связанные с внеконкурсным определением поставщиков, ограничением стимулов к инновациям, зависимостью всех членов объединения от финансовой устойчивости головной компании. В новых условиях наиболее эффективна специализация не на определённых продуктах, а на ключевой компетенции, позволяющей комплексно обслуживать потребителей на данном сегменте рынка.

В связи с этим развивается аутсорсинг основных и вспомогательных производственных и обслуживающих функций, возрастает роль ассоциаций агентов бизнеса. Для фирм России особое значение имеет переход от торговли к научно-производственному кооперированию с компаниями как развитых, так и развивающихся стран, стран СНГ. Доля экспорта в ВВП России (32%) существенно выше, чем в Англии, Индии, Бразилии и США, и уступает лишь Китаю.

На базе анализа процессов и тенденций, характерных для современной экономики, выявлены следующие основные проблемы интеграции хозяйственных образований, характерные для России:

- Развитие экономической интеграции со странами СНГ на основе создания там СП и филиалов российских компаний по производству современной техники, а также поставкам необходимого России сырья и материалов. В 2010 г. отменено таможенное оформление товаров между Россией, Беларусью и Казахстаном, ВВП которых составляет почти 2 трлн.долл., а население – 180 млн.чел. Формируется единое экономическое пространство, создающее новые возможности для интеграции.

- Включение российских фирм в глобальные предпринимательские сети и информационные системы, позволяющие осваивать и развивать новые технологии и создающие новые условия для маркетинга и инноваций. Для этого предстоит изменить законодательство об инновационной инфраструктуре и государственной инвестиционно-инновационной политике. Не оправдывает себя создание в России 100% иностранных сборочных производств и привлечение спекулятивных портфельных инвестиций.

- Преобразование структуры компаний с учётом их перехода в международное экономическое и правовое пространство, позволяющее выбирать поставщика в любой стране, продавать продукцию на мировом рынке, использовать при финансовом и налоговом планировании особенности хозяйственного законодательства разных стран. При этом необходимо соблюдать международные стандарты качества продукции, деловых отношений, корпоративного управления, трансфертного ценообразования и т.д. Особое значение имеет введение системы технологических регламентов, препятствующих неэффективному использованию общественных ресурсов.

- Возрастание роли ассоциаций бизнеса, лоббирующих свои интересы в органах власти и СМИ, требует незамедлительного принятия соответствующего законодательства.

- Новые условия кооперации крупного, среднего и малого бизнеса. Последний до сих пор, в отличие от мирового опыта, не кооперировался в России с крупным бизнесом, а развивался обособленно и в значительной мере оказался под «крышей» организованной преступности.

5. Методологические особенности интеграции хозяйственных образований на различных типах товарных рынков. Тенденции и формы интеграции хозяйственных образований в условиях глобализации существенно различаются для первичного сектора экономики, обрабатывающей промышленности и сферы услуг. В работе сформулированы и исследованы на материалах зарубежных и российских компаний особенности интеграции в этих секторах. С позиций институциональной теории фирмы механизм, методы и степень интеграции и консолидации хозяйственных образований различны для разных секторов экономики и товарных рынков, что во многом определяется спецификой сложившихся там институтов.

Новая экономическая компаративистика исходит из необходимости сравнения транзакционных общественных издержек по поддержке эволюции институтов в контексте исторического развития, различий системы ценностей и внешнеэкономической среды. Это относится не только к разным странам, но и к разным секторам экономики. К первичному сектору относится нефтегазовая, горнодобывающая промышленность, агрокомплекс, лесное и рыбное хозяйство, а в России также химико-металлургический комплекс, поскольку он выпускает в основном продукцию первичного передела (слитки, слябы, удобрения, аммиак, серную кислоту и т.д.), импортируя сложный высококачественный прокат, лист и фасонные изделия, дорогостоящие химикаты и т.д., а также цементная промышленность и т.д. К числу их особенностей относятся:

- массовость и однородность производства, стабильность ассортимента, что делает эффективным использование всё более мощной техники (добывающих комплексов, экскаваторов, прокатных станов, химических аппаратов, цементных печей и т.д.) и способствует увеличению эффекта масштаба при интеграции;

- разнообразие условий и издержек добычи сырья, выращивания сельскохозяйственных культур, переработки сырья (в связи с высокой энергоёмкостью), что укрепляет позиции ТНК, разрабатывающих ресурсы в различных странах и регионах;

- особая роль экологического эффекта выбросов в окружающую среду, что повышает капиталоёмкость производства, роль инфраструктуры и отношений с властью и общественностью;

- ограниченность и невоспроизводимость ресурсов, требующая государственного контроля за ресурсосбережением (коэффициент извлечения сырья из недр, комплексность его переработки, использование затухающих месторождений, рациональное использование и сохранение плодородия земли и т.д.);

- различия в капитало- и наукоёмкости последующих переделов, что требует специального стимулирования глубокой переработки, позволяющей резко увеличить добавленную стоимость в расчёте на единицу используемых природных ресурсов (добытого сырья, земельной площади и т.д.);

- географические сдвиги в потреблении сырья и энергоресурсов.

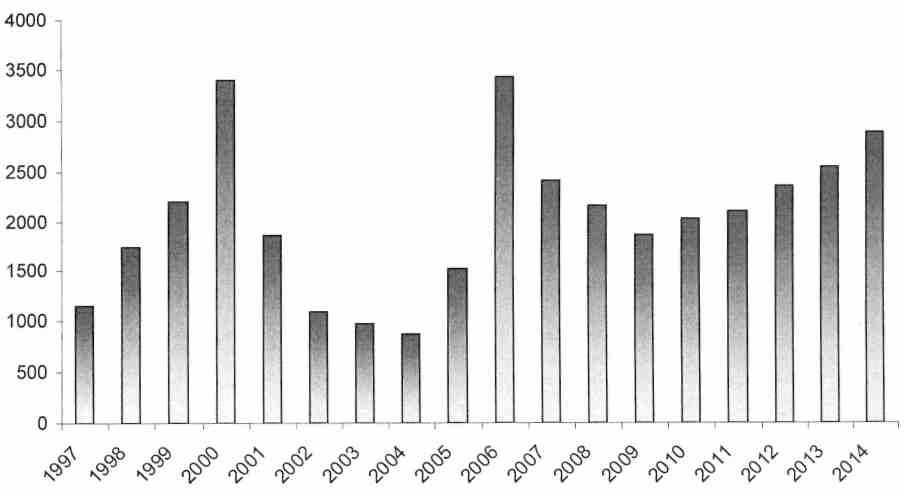

Топливно-энергетический комплекс – один из самых консолидированных секторов мировой экономики. По оценке Международного энергетического агентства, 10 ТНК добывают более 2/3 нефти и газа, 90% угля, производят 55% атомной и 68% гидроэнергии. Для нефтегазового комплекса характерна вертикальная интеграция, хотя в последние годы многие ТНК осваивают альтернативную энергетику, и в то же время выводят на аутсорсинг обслуживание скважин, нефтепереработку и реализацию нефтепродуктов на АЗС. По данным HIS Herold, наибольший объём слияний и поглощений здесь отмечался в докризисные 2005-2006 гг. (рис.2).

Интеграция в агросекторе имеет существенные особенности. Рост спроса и цен на продовольствие, нехватка пресной воды привели к массовой скупке земель за рубежом и в России для выращивания зерна и т.д. Глобальные сети, включающие производство, маркетинг, переработку, оптовую и розничную торговлю, коренным образом трансформируют агрокомплекс, приводят к драматическим изменениям фермерского хозяйства не только в Азии, Африке и Латинской Америке, но и в Европе.

Рис.2. Слияния и поглощения в мировой нефтегазовой промышленности в 1999-2008 гг. (млрд.долл.)

Высококонцентрированная в советские годы обрабатывающая промышленность в 90-х гг. была дезинтегрирована в ходе приватизации и рейдерства, что привело к развалу лёгкой, фармацевтической, станкостроительной, радиоэлектронной, приборостроительной и ряда других отраслей. В диссертации обосновываются пути интеграции машиностроения, автомобильной, авиационной и ряда других отраслей промышленности с учётом мирового опыта и на базе создания технологических цепочек, где российские компании получают бренд и другую интеллектуальную собственность, а не ограничиваются выпуском простейших комплектующих для зарубежных ТНК. При этом, как показывает анализ зарубежного опыта, главным конкурентным преимуществом интеграции становится не эффект масштаба, а освоение выпуска новых высокотехнологичных продуктов на базе собственных или контрактных НИОКР.

В постиндустриальной экономике наиболее развитых стран усилилась интеграция хозяйственных образований в обрабатывающей промышленности, связанная с ростом расходов на НИОКР, необходимых для сохранения конкурентоспособности глобальных технологических цепочек. При резком сокращении числа независимых производителей конечной продукции, как показал анализ, выросло число средних фирм-поставщиков комплектующих изделий и специализированных услуг. В сетевых структурах всё большая часть акций принадлежит институциональным инвесторам. Крупные компании всё более специализируются на ключевых технологиях, отказываясь от непрофильных активов и развивая аутсорсинг.

Обрабатывающая промышленность России с конца 80-х гг. изменялась в противоположном направлении. Из-за распада научно-производственных и производственных объединений, технологических связей стран СЭВ и бывшего СССР, ликвидации среднего звена управления и государственной промышленности и научно-технической политики, рейдерского захвата предприятий под флагом приватизации семейно-клановыми и теневыми структурами было практически уничтожено станкостроение – база инновационной экономики, разрушено высокотехнологичное приборостроение и электроника. Сельскохозяйственное машиностроение, гражданское авиастроение и судостроение проигрывают конкуренцию с зарубежными ТНК, активно поддерживаемыми государством.

Необходимость интеграции компаний в сфере услуг связывается с изменением самой бизнес-модели, которая в условиях глобальной конкуренции ориентируется на быстрое изменение спроса (on-demand business), создание цепи поставок (supply-chain integration), управление знаниями (Knowledge management), ориентированное на результат (solution-result oriented). Система интеграции хозяйственных образований в условиях глобальной революции в бизнесе даёт «каскадный эффект», но лишь при учёте её особенностей в различных сферах – авиаперевозках, розничной торговле, общественном питании и т.д. В публикациях школы бизнеса Sloan (sloanreview.mit.edu/wsi) Массачусетского технологического института показано, что компании всё чаще интегрируют производство промышленных товаров и услуг, специализируясь не по видам продукции, а на комплексном обслуживании определённых групп потребителей. Важное значение для интеграционных процессов в российской сфере услуг имеют принятые в последние годы законы о малых инновационных предприятиях научно-образовательных учреждений и о целевом капитале некоммерческих организаций.

6. Методологические принципы имущественной интеграции хозяйственных образований. Активно развивающиеся в последние годы в российской экономике процессы слияний и поглощений сформировали представление о том, что подобные сделки выступают в качестве одной из ведущих форм консолидации хозяйственных образований в рыночной экономике. Вместе с тем развиваются и другие формы интеграции, на что указывает и мировой опыт. В этой связи в диссертации проанализирована роль слияний и поглощений как формы консолидации хозяйственных образований, выявлены как свойственные им преимущества, так и ограничения, раскрыто место слияний и поглощений среди других современных форм интеграции хозяйственных образований.

Как показал анализ зарубежных и отечественных публикаций, наибольшие дискуссии вызывает трактовка экономического содержания этих процессов, их роли на рынке корпоративного контроля и реструктуризации бизнеса, выбор количественных характеристик этого рынка, классификация (типология) сделок слияний и поглощений, их причин и мотивов, методология оценки, прогнозирования и управления эффектом консолидации корпоративного контроля. По-разному трактуются особенности международных слияний и поглощений (mergers & acquisitions – M&A), роль государства в этом процессе, основные этапы и тенденции развития мирового и российского рынка M&A.

В диссертации уточнены определения понятий «корпоративный контроль», «рынок корпоративного контроля», «слияние и поглощение фирм и активов», их связь с изменением пучка прав собственности, реорганизацией и реструктуризацией бизнеса в трактовке российских и зарубежных экономистов и соответствующего законодательства. Выявлена роль слияний и поглощений в развитии агентских отношений и транзакционных издержек в условиях индустриальной и постиндустриальной экономики.

За последние годы (2003-2010 гг.) на русском языке издано более 100 книг и научных статей по проблемам слияний и поглощений Анализ этих публикаций позволил выделить 10 основных направлений исследований, по которым представлены выводы, отражающие российский опыт 2000-х годов и посткризисное развитие.

- Экономическое содержание слияний и поглощений, их роль на рынке корпоративного контроля и реструктуризации бизнеса.

- Классификация сделок слияний и поглощений, их основные черты.

- Количественная характеристика рынка слияний и поглощений.

- Особенности международных слияний и поглощений.

- Участие государства в слияниях и поглощениях.

- Враждебные поглощения и защита от них.

- Основные этапы и тенденции развития мирового рынка слияний и поглощений.

- Особенности, этапы и тенденции развития российского рынка слияний и поглощений.

- Причины и мотивы слияний и поглощений.

- Эффект слияний и поглощений, его виды, методы учёта, прогнозирования и управления.

В диссертации показано, что синергетический эффект достигается за счёт роста доходов и снижения издержек объединённой компании, которые могут выражаться:

- в снижении транзакционных издержек за счёт перехода на внутренние трансфертные цены между компанией-целью и покупателем (чаще всего при вертикальной интеграции в одной технологической цепочке);

- в экономии на постоянных издержках за счёт оптимизации организационных структур и использования современных технологий управления, ликвидации дублирующих подразделений. Чаще всего к таким подразделениям относятся бухгалтерия и финансовая служба, отделы маркетинга, рекламы, продаж. Экономия на постоянных издержках тем больше, чем выше их доля в расходах участников сделки;

- в достижении финансовой синергии за счёт оптимизации финансовой структуры, налоговых платежей и установления контроля над финансовыми потоками компании-цели. Часто компания-инициатор сделки работает в высокодоходном секторе и имеет избыточные денежные потоки. При проведении сделок конгломератного или иного типа происходит перераспределение избыточной ликвидности в пользу других эффективных видов деятельности, что позволяет добиться внутренней диверсификации капитала;

- в использовании более совершенных технологий производства продукции и т.п;

- в диссертации представлена типология и многокритериальная классификация M&A (рис.3). Поскольку сделки по слиянию и поглощению относятся к числу интеграционных сделок, их можно классифицировать по нескольким видовым признакам:

- в соответствии с правовой нормой, в рамках которой проводится сделка;

- по целям участников сделки;

- по степени изменения корпоративного контроля в результате сделки;

- по методам проведения сделки;

- по согласованности действий участников сделки и т.д.

Выявлены особенности, преимущества и ограничения вертикальной, горизонтальной, круговой и параллельной, дружественной и недружественной (враждебной) интеграции.

К числу классификационных признаков также отнесены источник финансирования сделки, территориальная и национальная принадлежность участников, отрасль интеграции, стоимость сделки, информационные и временные характеристики, инструменты проведения сделки. В предложенной классификации выделены четыре важнейших критерия – характер интеграции компаний, источник и форма (инструменты) финансирования сделки, состав агентов сделки и тип отношений между ними.

В работе представлена концепция развития механизма и форм консолидации рынка корпоративного управления в постиндустриальной экономике на основе образования альянсов, сетевых, кластерных и холдинговых структур, не требующих объединения материального имущества и полной централизации управления. Особенно это относится к международной и транснациональной интеграции.

Выявлена роль государства на рынке M&A в кризисных и посткризисных условиях, а также в легитимизации процедуры недружественных поглощений и банкротства. При этом корпорации с государственным участием не только сохраняются, но и численно преобладают среди крупнейших компаний России, Китая, Норвегии, а также Австрии, Италии, Франции и ряда других стран.

Рис.3. Классификация слияний и поглощений

Исследование этой типологии показало необходимость определения организационно-правового статуса новых форм хозяйственных объединений, в том числе инвестиционных партнерств, публичных корпораций, государственных и муниципальных корпораций развития.

7. Концепция организационного механизма слияний и поглощений как доминирующего метода интеграции хозяйственных образований. Под организационным механизмом имеется в виду совокупность процедур, методов и структур управления, технологий и показателей функционирования экономических систем.

В диссертации уточнена система показателей, характеризующих рынок корпоративного контроля, в т.ч. коэффициента Тобина (отношение рыночной стоимости активов к восстановительной), обоснована необходимость оценки не только виртуальной рыночной капитализации, но прежде всего, фундаментальной стоимости активов с учётом реально приносимой ими добавленной стоимости.

В работе уточнена периодизация развития мирового рынка слияний и поглощений и характеристика этапов горизонтальной консолидации (конец Х1Х – начало ХХ века), монополизации (начало ХХ века – до Великой депрессии), конгломерации (после второй мировой войны – до середины ХХ века), развития специализированных ТНК (70 - 90 ХХ века), эра мега-слияний (конец 1990 – начало 2000 гг.), кризисный и посткризисный этап (с 2008 г.).

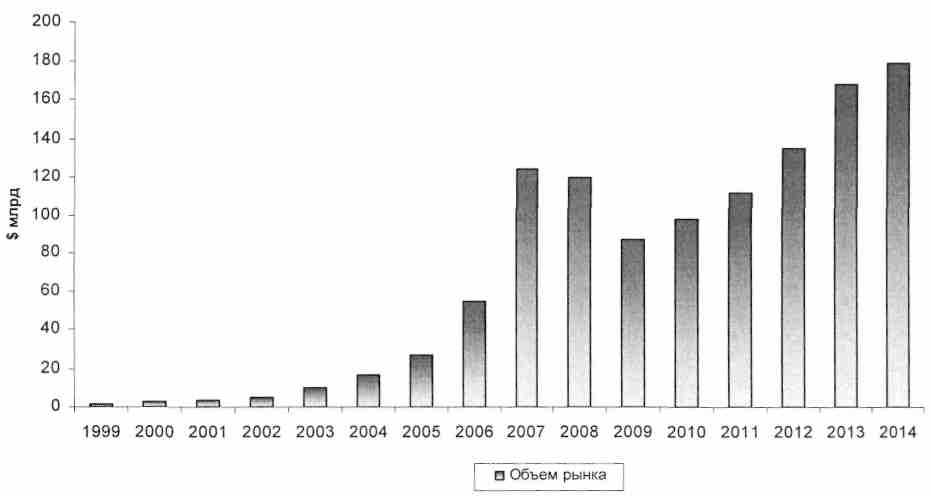

При снижении общего числа сделок M&A изменилась их отраслевая и географическая структура: выросла доля сферы услуг, добывающей промышленности, роль инвестиционных, в т.ч. государственных фондов и доля транснациональных M&A, инициаторами которых выступает Китай, Индия, Бразилия и некоторые другие развивающиеся страны. Согласно прогнозу, в 2010 - 2014 гг. мировой рынок M&A превысит средний уровень 90-х и начала 2000 гг.(рис.4).

В посткризисный период (с 2010 г.) выявляются новые тенденции на рынке M&A:

- восстановление роли 10 крупнейших инвестиционных банков ( Goldman Sachs, Morgan Stanley, JP Morgan, Citigroup, Bank of America/ Merril Lynch, Credit Suisse, UBS, Barclays Capital, Lazard, Deutsche Bank) в крупномасштабных трансграничных сделках;

- увеличение доли развивающихся рынков M&A, рост инвестиций Китая в приобретение зарубежных активов;

- концентрация собственности: так Kraft Foods (США), купив за 18,6 млрд. долл. 75% акций Cadbury (Англия) провел делистинг компании-цели, чтобы выкупить 90% капитала и заставить миноритариев продать свои акции;

- попытки ограничить монополизацию товарных рынков: так, Минэкономики ФРГ продвигает закон о принудительном разукрупнении доминирующих компаний, даже не нарушающих правила конкуренции;

- интеграция компаний, обслуживающих один и тот же товарный рынок.

На основе анализа публикаций и статистических данных предложена периодизация развития российского рынка слияний и поглощений, включающая этапы приватизации, последующего передела собственности с широким использованием рейдерских методов, развития цивилизованных форм M&A и активности государственных компаний и банков, выхода российских компаний на мировой рынок M&A.

Факторный анализ динамики российского рынка M&A по числу и размеру сделок позволил выявить его специфические особенности и проблемы, тенденции развития рынка в предкризисный период, в 2008 - 2009 гг.

На российском рынке слияний и поглощений преобладали мега-сделки стоимостью выше 1 млрд.долл., а также крупные сделки (от 100 млн. до 1 млрд.долл.). На самые крупные 17-20 сделок пришлось более 60% всего рынка. Основной рост рынка слияний и поглощений достигнут не за счёт количества сделок, а за счёт роста их средней стоимости, причем тенденции развития различались для различных сегментов рынка (табл.1).

Рис.4. Прогноз развития мирового рынка M&A

Российский рынок слияний и поглощений достиг максимума в 2007 г. (159 млрд. долл.). В 2009 г., произошел спад до 46 млрд.долл. (по оценке KPMG). В 2010 г. начался рост объема консолидированных сделок в 1,5 раза за счет распродажи активов компаний с большими долгами, продажи банками проблемных активов, полученных в годы кризиса, притока иностранных инвестиций и т.д. Отечественный рынок слияний и поглощений остается одним из наиболее быстро развивающихся сегментов мирового рынка, хотя его доля на этом рынке не превышает 1,5-2%, что сопоставимо с суммарным рынком Центральной и Восточной Европы.

Представлен прогноз развития объёма и структуры российского рынка M&A, его доли на мировом рынке до 2014 гг. (рис.5), предложения по совершенствованию его регулирования в посткризисный период, защите от незаконного захвата активов, охране прав миноритарных акционеров и других агентов корпорации, оптимизации роли государства в консолидации компаний, особенно в таких секторах, как финансы, нефтегазохимия, химико-фармацевтический комплекс.

Таблица 1

Тенденции развития различных сегментов российского рынка

слияний и поглощений в предкризисный период

| Сегмент рынка | Тенденция | Отрасли промышленности, характерные для данного сегмента |

| Мега сделки | Существенный рост | ТЭК, металлургия, электроэнер-гетика |

| Крупные сделки | Небольшое оживление за счёт роста числа сделок | Химическая промышленность, машиностроение, строительство, связь, финансы и страхование |

| Средние сделки | Стагнация | IT, текстиль, реклама, транспорт, сельское хозяйство, пищевая промышленность, лесопромышленный комплекс |

| Небольшие сделки | Небольшое оживление за счёт роста средней стоимости сделки | Розничная торговля, общественное питание |

Рис.5. Прогноз развития российского рынка M&A до 2014 г.

Рис.5. Прогноз развития российского рынка M&A до 2014 г.Анализ структуры показателей динамики российского рынка M&A позволяет предложить следующие основные направления совершенствования его регулирования со стороны государства и саморегулируемых профессиональных организаций:

- преобразование АО, не являющихся открытыми по своей сути, не раскрывающих информацию о структуре собственности, конечных бенефициарах в ООО;

- усиление прямого контроля регулирующих органов за M&A, осуществляемыми вне организованного фондового рынка, с использованием оффшоров, при концентрации основного пакета акций в одних руках, особенно, если основной собственник компании является и её высшим менеджером;

- регламентация влияния миноритарных акционеров на деятельность компании, поведения менеджмента при слияниях и поглощениях, включая ответственность высших менеджеров за действия, нарушающие интересы компании и её акционеров;

- создание единого реестра и государственной системы учёта прав на бездокументарные, в т.ч. производные ценные бумаги;

- развитие института оценки на основе реальной стоимости активов, ограничения доступа и защиты конфиденциальности инсайдерской информации, принятия новых стандартов финансового учёта, аудита и рейтингования ценных бумаг;

- преобразование института банкротства в средство финансового оздоровления компаний, новая регламентация процедуры обеспечения исков, определения цены выкупаемых на основании добровольного предложения ценных бумаг, оценки акций, которые не торгуются на бирже, реализации арестованного и конфискованного имущества.

8. Посткризисные тенденции развития российского рынка слияний и поглощений. Посткризисные тенденции связаны с развитием слияний и поглощений преимущественно путем образования совместных предприятий, стратегических альянсов, инвестиционных партнерств, а не на базе увеличения размеров промышленных компаний.

Для посткризисного (с 2010 г.) этапа развития российского рынка слияний и поглощений характерны следующие тенденции:

- реализация активов, приобретенных в 2008-2009 гг. финансовыми институтами в качестве возмещения за долги;

- увеличение объема M&A в результате поглощения финансово неустойчивых фирм, увеличение лимита антимонопольного контроля (в финансовой сфере - с 4 до 25 млрд. руб.), развитие процессов глобализации;

- развитие альянсов с зарубежными ТНК. Так, группа ГАЗ и концерн Wolkswagen заключили в 2011 г. соглашение о сборке моделей VW и Skoda на мощностях ГАЗа в Нижнем Новгороде, российский Sollers и Fiat – о производстве на паритетных началах легковых и коммерческих автомобилей на заводах в Калининградской области и Татарстане по новым правилам, согласно которым в России обеспечивается выпуск двигателей, трансмиссий и других высокотехнологических компонентов, а также создается инженерный центр;

- формирование российских ТНК на базе приобретения зарубежных активов и присоединения к глобальным сетям. Так, ОАО «Вымпелком» приобрел египетскую Wind Telecom, гарантировав при этом сохранение блокирующего пакета акций у норвежской Telenor. ОАО «Мегафон» в 2011 г. присоединился к международному альянсу Free Move, включающему крупнейших операторов связи Германии, Италии, Турции и т.д., продолжает договор о партнерстве с Vodafone (Великобритания);

- развитие альянсов российских и зарубежных ТНК. В 2011 г. создали совместные предприятия ОАО «Роснефть» и BP, ОАО «Новатэк» и Total, ОАО «Лукойл» и Vanco International (США), ОАО «Роснефть» и Conoco, что позволило начать совместные проекты на морском шельфе Арктики, Черного моря и т.д.;

- интеграция российских компаний (преимущественно в пищевой и других отраслях промышленности с относительно короткими сроками окупаемости вложений) силами зарубежных ТНК. Pepsi Co приобрела крупнейшего российского производителя молочных продуктов и соков –компанию ОАО «ВимБильДанн» по цене существенно выше рыночной. Норвежская Ornia проводит в 2011 - 2012 гг. слияние двух своих кондитерских компаний – ЗАО «Кондитерская фабрика имени Крупской» и ОАО «Кондитерское объединение «СладКо». Пивоваренная, табачная, соковая, кондитерская, молочная и ряд других отраслей консолидируются на глобальной основе;

- сотрудничество конкурирующих компаний. Так, сотовые операторы МТС, Мегафон и Вымпелком совместно с Ростелекомом приобретают группу Yota, что позволяет им совместно использовать принадлежащие ей сети 4G с базовыми станциями, центрами обработки данных и т.д.;

- интеграция бирж (российских ММВБ и РТС, американской NYSE Euronext и Deutsche Borse) и других инфраструктурных центров;

- выделение из крупных компаний производственных и сервисных фирм в самостоятельные или дочерние бизнес-единицы. ОАО РЖД выводит из своего состава более 70 компаний, в т.ч. грузовых, по ремонту вагонов и локомотивов, производству путевой техники, ОАО «ТрансКонтейнер», ЗАО «Компания Транстелеком» и др.;

- превращение операционных холдингов, например АФК «Система», в инвестиционные фонды, занятые организацией слияний и поглощений с целью увеличения стоимости активов, а также их покупкой и продажей. Производственная стратегия при этом передается Совету директоров дочерних компаний, в которые входят и менеджеры фонда. При этом управляющая компания специализируется по функциональному (в Ренова-групп – службы слияний и поглощений, финансовая, юридическая), а не по отраслевому признаку.

Однако в машиностроении, в частности в станкостроении, в посткризисный период существенных изменений не произошло, здесь по-прежнему преобладают мелкие, универсальные заводы с устаревшим оборудованием, не способные конкурировать с импортом. Его доля на рынке технологического оборудования к 2011 г. достигла 70%. Интеграцию хозяйственных образований сдерживает регистрация большинства крупных компаний в оффшорных зонах, что не позволяет установить реальных собственников и конечных бенефициаров действующих в России фирм.

9. Концепция мотивационного и финансового механизма интеграции хозяйственных образований. Анализ неоклассического, институционального и эволюционного подхода, теории жизненного цикла и ключевых компетенций организации, показателей интенсивности конкуренции, синергетической и поведенческой концепции, теории агентских издержек позволил обосновать классификацию объективных, субъективных и защитных мотивов M&A.

При этом целесообразно использовать модель двойной маржинализации (двойной наценки) для обоснования целесообразности формирования вертикально интегрированных структур в ходе M&A с позиции интересов и компаний, и общества. Двойная выгода определяется использованием инструментария теории экономики благосостояния, включая понятия излишков производителя, потребителя и общества.

Степень концентрации производства в отрасли позволит оценить степень монополизации рынка и является величиной обратной интенсивности конкуренции

(1)

(1)где

- объём реализации продукции i-го предприятия, тыс.руб.,

- объём реализации продукции i-го предприятия, тыс.руб., - общий объём реализации продукции заданного ассортимента, тыс.руб.,

- общий объём реализации продукции заданного ассортимента, тыс.руб.,

n – общее количество предприятий, реализующих данную продукцию.

Другим известным подходом является оценка распределения рыночных долей с помощью суммы квадратов рыночных долей конкурентов – индекса Херфиндаля-Хиршмана (HHI):

при

при  ; (2)

; (2)где

- индекс HHI (

- индекс HHI ( )

) - доля i-го предприятия в общем объёме реализации продукции заданного ассортимента.

- доля i-го предприятия в общем объёме реализации продукции заданного ассортимента.Значение индекса Херфиндаля-Хиршмана увеличивается по мере роста концентрации в отрасли и достигает при чистой монополии 1, но этот индекс не учитывает ранги предприятий. По данным конкретных исследований существует некоторая критическая пропорция долей двух независимых конкурентов, когда стремление к изменению этой пропорции уменьшается. Это соответствует состоянию на рынке, когда для двух конкурентов i и j выполняется неравенство

(3)

(3)Интенсивность конкуренции максимальна при примерном равенстве долей

. С учётом этого получим:

. С учётом этого получим: , (4)

, (4)где n – количество предприятий на рассматриваемом товарном рынке.

При падении спроса увеличение объёма продаж может происходить лишь за счёт переманивания потребителей у конкурентов. Показатель интенсивности конкуренции, учитывающий темпы роста объёмов продаж на определённом рынке, будет иметь вид:

(5)

(5) где Тр – годовой темп роста объёма продаж на рассматриваемом товарном рынке без учёта информационной составляющей, %.

Конкурентный рынок с высокой рентабельностью, как правило, характеризуется превышением спроса над предложением. Это позволяет реализовывать цели M&A относительно бесконфликтно. С уменьшением прибыльности ситуация меняется. Коэффициент рентабельности рынка показывает уровень активности конкурентной среды предприятий. Схема определения имеет вид:

(6)

(6)Для удобства анализа изменения интенсивности конкуренции на различных рынках в результате M&A вводится обобщающий показатель

(7)

(7) где VK – обобщенный показатель интенсивности конкуренции,

.

.Укрупнённая классификация мотивов слияний и поглощений, которая позволяет, с нашей точки зрения, наиболее полно систематизировать их цели, представлена на рис.6.

В работе развита методология исследования организации финансирования интеграции хозяйственных образований, связанная с теорией асимметрии информации и бихевиоризма в условиях несовершенной глобальной конкуренции, влиянием государственной налоговой, финансовой и промышленной политики на кумулятивную доходность интеграции, институциональную эластичность и иррелевантность (по теореме Модильяни-Миллера).

В условиях кризиса выросла роль институциональной неэластичности, информационной асимметрии, несовершенства рынка. Долевое финансирование предпочтительно лишь при фондовом буме, когда эмиссия ценных бумаг, как правило, не приводит к снижению их котировок. В условиях спада растёт роль долгового финансирования. При этом компании с высоким уровнем левериджа теряют свои конкурентные преимущества.

Рис.6. Классификация мотивов M&A

При этом учитываются и исследуются особенности фондовой (американо-английской) и банковской (континентальной европейской и японской) модели корпоративного финансирования, его особенности на рынках Центральной и Восточной Европы, России.

Выявлены тенденции развития соотношения внешнего и внутреннего финансирования российских компаний, связанные с неразвитостью рынка долгосрочных кредитов и инвестиций, первичного публичного размещения (IPO) и венчурного финансирования, ростом роли государственного финансирования в кризисной ситуации. На этой основе уточнена классификация источников и инструментов финансирования интеграции хозяйственных образований.

К числу новых тенденций здесь можно отнести:

- развитие долгосрочного проектного финансирования со стороны зарубежных инвестиционных банков в виде комбинации заёмного и акционерного капитала;

- использование смешанных финансовых инструментов, например, конвертируемых долгосрочных векселей;

- расширение выпуска депозитарных расписок (АДР) и др., позволяющих выйти на наиболее ликвидный фондовый рынок. По данным экспертов в годы рецессии падение курсов акций компаний, выпустивших АДР, было намного меньшим, чем для других корпораций;

- ускоренное развитие венчурного, а также лизингового финансирования, предъявляющих меньшие требования к залогу имущества заёмщика;

- рост корпоративного внешнего долга.

За последние годы наметилась устойчивая тенденция к росту доли привлечённых средств (внешнего финансирования) в объёме инвестиций в основной капитал, начиная с 2000 г. она превышала собственные инвестиции предприятий на 4-9%, при более чем двукратном росте доли банковских кредитов в инвестициях в основной капитал. До 2009 г. наблюдался быстрый рост объёмов кредитования банковским сектором нефинансового сектора экономики. Он возобновился в 2010 - 2011 гг.

Анализ поведения и роли различных агентов рынка корпоративного контроля позволил представить ряд предложений по совершенствованию регулирования деятельности инвестиционных банков и фондов, рейтинговых и консультационно-информационных агентств, самих компаний, их менеджеров и акционеров. Это регулирование должно быть направлено на оценку стоимости компаний по фундаментальной стоимости их материальных и нематериальных активов, с учётом их способности генерировать добавленную стоимость, а не по рыночной капитализации, основанной лишь на субъективных и виртуальных оценках.

10. Концепция оценки эффекта интеграции хозяйственных образований. В работе развито представление об эффекте интеграции хозяйственных образований как приросте реальной стоимости компании в результате объединения.

Проведён анализ большого числа отечественных и зарубежных публикаций по проблемам оценки этого эффекта, его синергетической природы и элиминирования конъюнктурных, не связанных с реальным приростом добавленной стоимости факторов, дающих лишь виртуально-спекулятивную, а не фундаментальную оценку реальной стоимости материальных и нематериальных активов, включая бренд и гудвилл.

Выделены формы проявления эффекта синергии, методы оценки концентрации производства и риска неэффективных M&A.

Среди форм проявления эффекта синергии, наиболее характерных для российского рынка, выделяются следующие:

- экономия на гибкости товародвижения достигается в 80% всех сделок слияний и поглощений;

- расширение спектра оказываемых услуг (номенклатуры выпускаемой продукции имеет место в 40% случаев;

- рост занимаемой доли рынка и чистой выручки – 40%;

- финансовая синергия и повышение инвестиционной привлекательности новой структуры – 30%;

- расширение сырьевой базы – 30%;

- обход квот и масштабов и выход на мировой рынок – 30%;

- повышение эффективности работы с поставщиками (снижение закупочных цен, обеспечение регулярности поставок) – 30% и т.д.

Для оценки эффекта масштаба важно правильно оценить концентрацию производства. И.П.Бойко предложил для этой цели модифицировать индекс Херфиндаля-Хиршмана (

), представив его как сумму квадратов долей 8 крупнейших предприятий отрасли:

), представив его как сумму квадратов долей 8 крупнейших предприятий отрасли: , (8)

, (8)где Д1...8 –доли крупных предприятий в совокупном объёме производства.

В ряде зарубежных публикаций исследуется риск неэффективных поглощений. Выделяется три главные проблемы эффективности M&A. Во-первых, необходимо обеспечить органическое слияние, а не механическое суммирование фирм, особенно различных по организационной культуре. Эта мысль подчёркивается исследователями Гарварда и иллюстрируется на примерах удачных и неудачных сделок.

Во-вторых, эффективное партнёрство базируется на разработке и совместном освоении новых технологий. Инновации стали основным средством конкурентной борьбы.

В-третьих, эффект M&A определяется позицией потребителей, их готовностью принять продукцию объединённой фирмы, новый бренд. Эти проблемы исследованы в публикациях Школы менеджмента Массачусетского технологического института.

Обоснованы и исследованы принципы управления эффектом интеграции хозяйственных образований в условиях глобализации, информатизации производства и перехода к инновационному развитию. К ним отнесены:

- ограничение масштабов концентрации материальных активов на основе сочетания M&A с аутсорсингом, выводом непрофильных и не соответствующих ключевой компетенции активов в независимые, дочерние и зависимые фирмы; отказа от конгломератов и неоправданной диверсификации ассортимента;

- сопоставление позитивного и негативного эффекта вертикальной интеграции, преимущественное развитие горизонтальной интеграции по мере развития контрактного и корпоративного законодательства, создания кластеров и целей поставок и создания стоимости;

- развитие сетевой интеграции, не требующей концентрации собственности на материальные активы и создания громоздких управленческих структур;

- проведение комплексной органичной интеграции, ориентированной на развитие общей организационной культуры, человеческого капитала и инновационной активности, гармоническое сочетание маркетинговой, финансовой, технологической, организационной и кадровой реструктуризации.