Страховые механизмы защиты интересов частных инвесторов в россии

| Вид материала | Автореферат |

Содержание1. Общая характеристика работы 2. Основное содержание работы X – страховые взносы за услуги страхования; d Основные положения диссертационного исследования изложены в следующих статьях |

- Проблемы соотношения частных и публичных интересов и механизм поиска компромисса между, 92.57kb.

- Иванов Александр Владимирович и Августинович Петр Александрович, начальник информационно-аналитического, 27.36kb.

- Приложение *Программа конференции, 29 ноября, среда, 46.9kb.

- Семинар тренинг "Практика развития малого инновационного бизнеса", 54.08kb.

- По дисциплине «банковская система россии», 29.18kb.

- Объединения средств бизнеса и частных инвесторов, 22.37kb.

- Отто Лухтерхандт, профессор, доктор права, г. Гамбург Преимущества и особенные достижения, 519.27kb.

- Таможенный кодекс украины, 3085.67kb.

- На конфликты со сверстниками, в ответ на все, что угрожает стабильности детской психики,, 55.79kb.

- Программа 1 14 Совершенствование нормативно-правовой базы, направленное на усиление, 1042.36kb.

На правах рукописи

ГРИГОРЬЕВ ДЕНИС ЕВГЕНЬЕВИЧ

СТРАХОВЫЕ МЕХАНИЗМЫ ЗАЩИТЫ

ИНТЕРЕСОВ ЧАСТНЫХ ИНВЕСТОРОВ В РОССИИ

Специальность 08.00.10 – Финансы, денежное обращение и кредит

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

кандидата экономических наук

Москва 2010

Диссертационная работа выполнена в ГОУ ВПО «Российская

экономическая академия им. Г.В. Плеханова, на кафедре «Страхование»

| Научный руководитель | – доктор экономических наук, профессор ХОМИНИЧ Ирина Петровна |

| Официальные оппоненты: | – доктор экономических наук, профессор ЮЛДАШЕВ Рустем Турсунович – кандидат экономических наук, доцент ДОМАЩЕНКО Денис Викторович |

| Ведущая организация | – Российская академия предпринимательства |

Защита состоится 23 июня 2010 г. в 13 час. на заседании диссертационного совета Д 212.196.02 при Российской экономической академии им. Г. В. Плеханова по адресу: 117997, г. Москва, Стремянный пер., 36. корп. 3.

С диссертацией можно ознакомиться в библиотеке Российской экономической академии им. Г. В. Плеханова.

Автореферат разослан 21 мая 2010 года.

Ученый секретарь

диссертационного совета

д

.э.н., профессор Маршавина Л.Я.

1. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования определяется потребностью частных инвесторов в расширении перечня современных инструментов инвестиционного риск-менеджмента и повышении их эффективности, доступности, а также возможностью использования страхования в управлении финансовыми потоками, сформированными за счет частных капиталов, в масштабах национальной экономики. Несмотря на интенсивное развитие направлений страхования в области защиты интересов частных инвесторов в мире их внедрение в России остается на недостаточно высоком уровне. Существующее несоответствие негативно сказывается на развитии отечественного рынка страхования и частного инвестирования.

В рамках инвестиционного риск-менеджмента в современных экономических условиях страховые механизмы обладают рядом преимуществ по сравнению с другими финансовыми механизмами защиты интересов частных инвесторов. Они характеризуются широким перечнем направлений применения, высокой финансовой доступностью и простотой использования. Страховые механизмы не требуют больших единовременных финансовых затрат, что сохраняет финансовые возможности частных инвесторов и представляет особую ценность в условиях макроэкономической нестабильности.

Для субъектов экономики – потребителей инвестиционных ресурсов использование страховых механизмов защиты интересов частных инвесторов расширяет возможности по привлечению финансовых средств и снижает их стоимость. На уровне государства страховые механизмы могут быть задействованы в качестве инструментов прямого регулирования инвестиционной привлекательности различных сфер национальной экономики, использоваться для реализации финансового потенциала частных капиталов.

По оценкам экспертов, объем пассивных сбережений населения в России, не вложенных в инвестиционные активы, на начало 2010 г. превысил 3 трлн. руб. Из-за существующего высокого нереализованного потенциала частных капиталов на отдельных отечественных рынках инвестиционных активов объем финансовых вложений в расчете на одного инвестора был одним из самых низких среди европейских стран. Так, в сегменте открытых паевых инвестиционных фондов рынка коллективных инвестиций на одного пайщика в России на 1.01.10 приходилось около 40 руб. инвестиций, в то время как в Болгарии – 966 руб., во Франции – 840 тыс. руб.

Таким образом, актуальность диссертации обусловлена необходимостью использования страховых механизмов для повышения инвестиционной активности граждан как частных инвесторов и наращивания капитализации рынков инвестиционных активов. Кроме того, очевидна потребность в формировании теоретической модели системы страховых механизмов защиты интересов частных инвесторов в нашей стране.

Степень научной разработанности проблемы. Отдельные вопросы страхования имущественных интересов частных инвесторов, обеспечения безопасности инвестиционного процесса, формирования компенсационных, гарантийных механизмов страхового рынка исследовались рядом российских и зарубежных ученых. Среди них – Ахвледиани Ю.Т., Колосов А.В., Агапов Н.Н., Хохлов Н.В., Балабанов И.Т., Тимофеев Т.В., Филин С.А., Финогенова Ю.Ю., Хоминич И.П., Гармаш Д.В., Рогова О.Л., Ивашкин Е.И., Ярыгин И.З., Шарп У., Александер Г., Бэйли Дж., Цельмер Г., Дж. Ван Хорн, Бланк И.А., Рэдхед К., Хьюс С., Коуски К., Лютмер Э., Рихард Д.

Определенный научный вклад в изучение механизмов защиты интересов частных инвесторов привнесен специалистами и экспертами ряда российских государственных и международных организаций – Международного агентства по гарантированию инвестиций, Международной ассоциации страховщиков депозитов, а также частных компаний – Lloyd’s of London, AIG, ООО «Инфооборона», Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев (ПАРТАД). Однако большинство исследовательских работ посвящено изучению отдельных сфер страхования инвестиций.

Наиболее комплексное исследование страхования инвестиций представлено в научных работах отечественных экономистов Филина С.А. и Кричевского Н.А. Однако в них изучаются возможности применения страховых механизмов для всей совокупности видов инвестиций без учета специфики частного инвестирования, что ограничивает область использования результатов этих исследований для защиты частных капиталов. Таким образом, комплексные исследования по вопросам страхования интересов частных инвесторов в России до сих пор не проводились.

Тема настоящего диссертационного исследования выбрана по ряду причин. С одной стороны, в связи с недостаточной изученностью возможностей страхования интересов частных инвесторов в России, что является препятствием для развития инвестирования в отдельных сферах национальной экономики. С другой – в связи с отсутствием комплексного подхода к изучению страхования интересов частных инвесторов, что ограничивает возможности разработки методики применения таких механизмов и не позволяет в полной мере реализовать их потенциал.

Цель диссертационного исследования состоит в научном обосновании модели целостной системы страховой защиты интересов частных инвесторов в России.

В соответствии с поставленной целью в работе были определены следующие задачи:

– исследовать рисковую среду частных инвестиций и оценить экономическую целесообразность использования страховых механизмов как инструментов риск-менеджмента частных инвесторов;

– выявить и проанализировать современные возможности страхования интересов частных инвесторов в России, определить основные барьеры, препятствующие разработке, внедрению и использованию страховых механизмов;

– разработать классификацию страховых механизмов защиты интересов частных инвесторов;

– разработать основы методологии индивидуальной страховой защиты интересов частных инвесторов;

– обосновать теоретическую модель системы страховых механизмов защиты интересов частных инвесторов;

– разработать методику оценки эффективности системы страховых механизмов защиты частных инвесторов.

Объектом исследования выступают имущественные интересы граждан как частных инвесторов – ключевых участников системы страховых механизмов по их защите.

Предметом исследования являются экономические отношения по страхованию частных инвестиций, формирующиеся между субъектами системы страховых механизмов защиты интересов частных инвесторов.

Область исследования. Диссертационное исследование соответствует пунктам паспорта специальности ВАК 08.00.10 – «Финансы, денежное обращение и кредит»; п. 5. Финансы домашних хозяйств; п. 5.3. Теоретические и методологические основы развития частных финансов; а также п. 6. Страхование; 6.1. Современные тенденции организации и функционирования системы социального страхования и рынка страховых услуг; 6.3. Государственное регулирование развития и эффективного функционирования обязательного и добровольного страхования; 6.5. Формирование теоретических и методологических основ новых видов страховых продуктов и систем социальной поддержки и защиты населения страны.

Теоретические и методологические основы исследования. Теоретической основой диссертации являются основные положения экономической теории, труды отечественных и зарубежных авторов в области страхования и инвестиций. В процессе исследования изучен широкий перечень нормативно-правовых документов России и зарубежных стран в области защиты интересов частных инвесторов, материалы научных конференций, статистические материалы и отчеты ведущих российских и зарубежных государственных и частных статистических агентств, исследования, отчеты, обозрения органов государственной власти, международных финансовых институтов.

Научной концептуальной основой диссертации послужили фундаментальные труды отечественных и зарубежных ученых в области экономической теории, теории риск-менеджмента, инвестиций, страхования Филина С.А., Кричевского Н.А., Гармаша Д.В., Турбиной К.Е., Каюмова Р.И., Загрядского А.С., Кичигиной И.М., Кунта А.Д., Лавена Л., Карибони Дж.

В ходе исследования применялись методы анализа, сравнения и синтеза, классификации, системный подход, методы аналогии и опроса, математического моделирования.

Научная новизна диссертации состоит в создании теоретической модели системы страховых механизмов защиты интересов частных инвесторов в России, состоящей из совокупности взаимосвязанных элементов, характеризующих субъекты и их функции, объекты страхования, предложенную классификацию видов страховых механизмов, принципы построения, уровни, показатель эффективности (показатель уровня системности или индикатор интегрированности).

К наиболее важным научным результатам, характеризующим новизну исследования, относятся следующие:

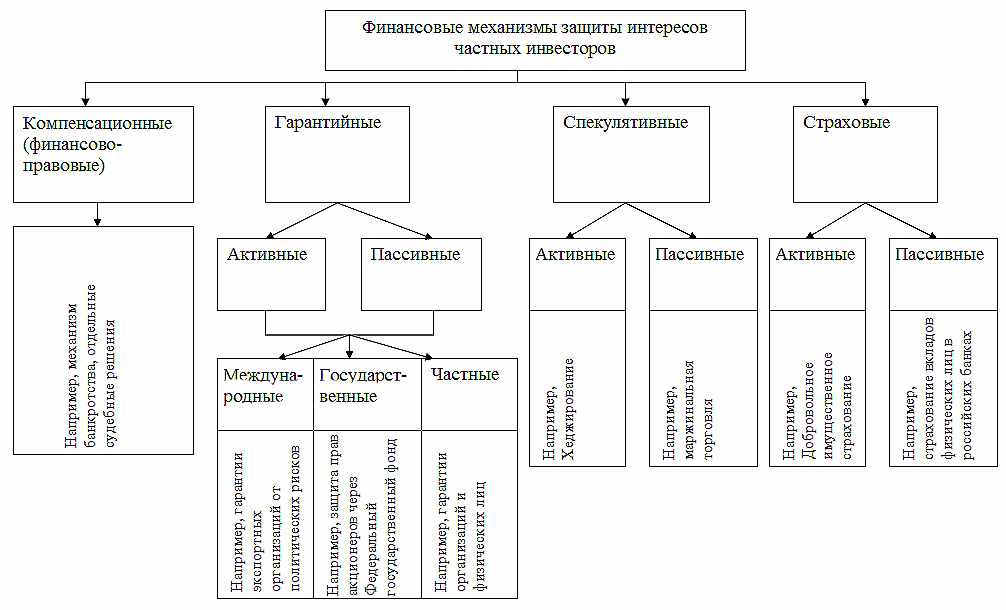

– введено понятие страхового механизма защиты частных инвесторов в двух вариантах: во-первых, как одного из видов финансовых механизмов защиты частных инвестиций (в работе предложена их классификация: компенсационные, гарантийные, страховые, спекулятивные); во-вторых, как части целостной системы, которая должна приводить в движение совокупность методов, инструментов, форм, видов страхования с целью защиты интересов частных инвесторов, вкладывающих личные капиталы в развитие экономики с целью роста доходов;

– выявлены концептуальные особенности существующих страховых механизмов, а именно: их сравнительно более широкое распространение по сравнению с другими финансовыми механизмами, универсальность, гибкость и сравнительно невысокую стоимость;

– предложена теоретическая модель системы страховых механизмов защиты интересов частных инвесторов в России, в основе которой лежит научное обоснование экономической целесообразности использования страхования для защиты частных инвестиций;

– разработана методология страхования частных инвесторов в России на современном этапе на основе исследования доступных сфер инвестиций частного капитала (инструменты финансового рынка, объекты материальных ценностей и интеллектуальной собственности), а также специфических интересов частного инвестора, связанных с его инвестиционным потенциалом;

– разработана математическая модель оценки эффективности системы страховых механизмов защиты интересов частных инвесторов на основе расчета показателя уровня системности; функция для расчета включает в себя ряд переменных, определяющих спрос и предложение на услуги страхования интересов частных инвесторов и их предложение: стоимость страхования (inst,j); показатель риск/доходность (pt,j/Yt,j); отношение суммарного объема инвестиций в расчете на число частных инвесторов (It\yt); уровень страхового покрытия (ipayt+n/losst+n); заинтересованность в расширении комплекса страховых механизмов защиты интересов частных инвесторов, которая будет определяться как отношение дополнительных затрат на страхование на дополнительные доходы от этих затрат (Δinscostst/Δ(inst,-inscostst)); фиктивная переменная, характеризующая стадию создания системы страхования интересов частных инвесторов (rt).

– развита теория риск-менеджмента частных инвесторов путем обоснования ряда его отличительных особенностей (сравнительно меньшие возможности доступа к информации о состоянии финансового рынка, лимитированные финансовые возможности, а также высокая доля субъективных решений), предложенной классификации рисков частного инвестора (риски события, операционные, финансовые, поведенческие и инфраструктурные риски);

– обоснован ряд преимуществ страхования инвестиций для частного инвестора, которые состоят в: а) гарантированном возврате средств при наступлении страхового случая; б) меньших финансовых затратах при наступлении страхового случая; в) ответственности страховщика, а не непосредственных участников инвестиционного процесса за формирование компенсационного фонда; г) стабилизации потоков инвестиционных средств; д) значительном снижении рисковой неопределенности в рамках управления инвестиционным проектом, что позволяет снизить затраты на риск-менеджмент.

Практическая значимость исследования. Сформулированные в работе методологические положения и практические рекомендации по страховой защите интересов частных инвесторов в России могут быть использованы в деятельности частных инвесторов, обществ взаимного страхования, страховых организаций. Кроме того, выводы и предложения о возможности использования страхования для регулирования инвестиционных потоков за счет частных капиталов, методология оценки уровня системности, результаты исследования барьеров развития страхования интересов частных инвесторов могут использоваться органами государственной власти для стимулирования инвестиций в российскую экономику, а также для создания конкурентных преимуществ в борьбе за мировой рынок частных инвестиций.

Выводы и рекомендации по итогам диссертационного исследования можно использовать также в научно-исследовательской и учебной работе в российских ВУЗах в рамках дисциплин «Страхование», «Страхование инвестиций», «Личные финансы».

Апробация результатов исследования. Основные теоретические и методологические положения диссертации использованы в учебном процессе РЭА им. Г.В. Плеханова, а также в текущей работе Департамента исследований и информации Банка России.

Результаты исследования отражены в докладах на научных и научно-практических конференциях в Российской экономической академии им. Г.В. Плеханова, Ярославском государственном университете им. П.Г. Демидова, Нижегородском государственном университете им. Н.И. Лобачевского, Академии банковского дела Национального банка Украины, на Семинарах по финансовой стабильности Немецкого Федерального Банка и Банка Англии, а также использовались при проведении занятий по дисциплинам «Страхование» и «Страхование инвестиций» для студентов Финансового факультета и магистратуры РЭА им. Г. В. Плеханова.

Публикации. Основные результаты исследования отражены в двенадцати опубликованных работах общим объемом 5,6 п.л., в том числе одной – в журнале из списка, рекомендованного ВАК России.

Объем и структура диссертации. Диссертационная работа состоит из введения, трех глав, заключения, списка литературы из 152 наименований и 10 приложений.

2. ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

В соответствие с поставленной целью и задачами в диссертации исследованы три группы проблем и предложены пути их решения.

Первая группа проблем заключается в определении особенностей частного инвестирования, рисков частных инвесторов и страхования как одного из финансовых механизмов, используемых для защиты интересов частных инвесторов.

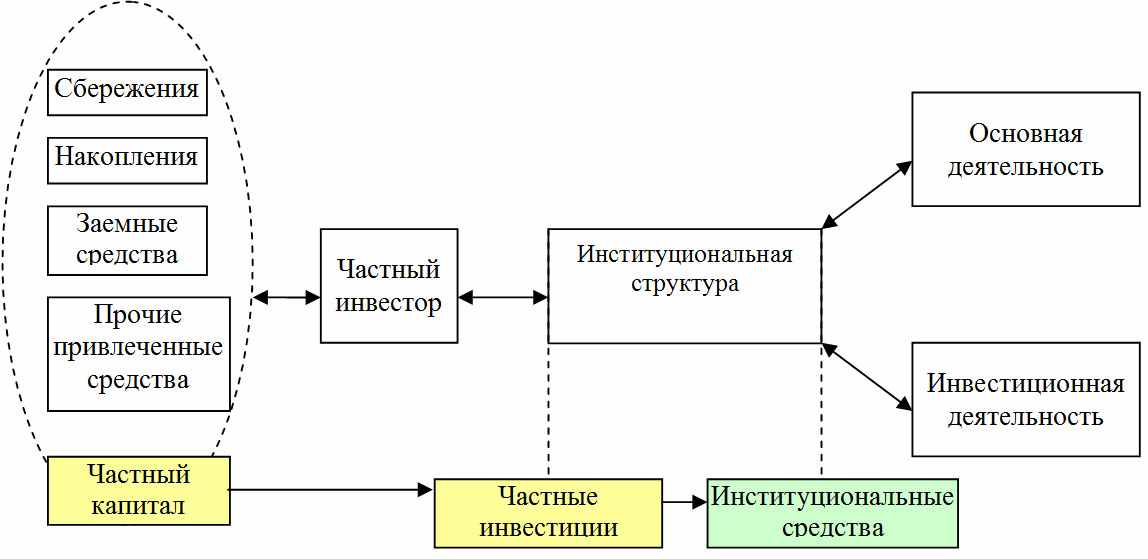

Под частными инвесторами в диссертационном исследовании понимаются физические лица, осуществляющие вложения собственных и заемных средств в инвестиционные активы. По результатам анализа движения частных капиталов и изменения их сущности при инвестировании в институциональную структуру выявлены противоречия в идентификации частных инвестиций, связанные с двойственностью учета инвестированных средств – на балансах частного инвестора и институциональной структуры (рис. 1).

Рис. 1. Движение средств частных капиталов при инвестировании в институциональную структуру

Частные инвестиции являются важным источником финансирования российской экономики и даже в условиях финансового кризиса их объем остается значительным. Отмечен широкий перечень направлений вложений частных капиталов – от ресторанного бизнеса до образовательной сферы, от коммерческих инвестиционных проектов до государственных программ. На некоторых рынках инвестиционных активов их удельный вес является особенно существенным. Например, в сегменте банковских вкладов он превышает 20%, а в сегменте ПИФов без учета фондов для квалифицированных инвесторов – 40%. Роль частных инвестиций в российской национальной экономике повышается.

Определены особенности частного инвестирования в России: высокие темпы развития и, вместе с тем, тесная зависимость объема инвестиционных потоков от состояния национальной экономики, значительная неравномерность распределения по сферам экономики, а также сравнительно низкая безопасность инвестиционного процесса по сравнению с институциональным инвестированием.

Ключевой процедурой инвестиционного процесса частного инвестора является риск-менеджмент, в рамках которого выявляются основные угрозы деятельности инвестора и на основе оценки возможностей выбираются оптимальные пути управления инвестиционными рисками. Установлены особенности риск-менеджмента частного инвестора: сравнительно меньшие возможности доступа к информации о состоянии финансового рынка, лимитированные финансовые возможности, а также высокая доля субъективных решений.

Одним из условий повышения эффективности риск-менеджмента частного инвестора является формирование перечня рисков инвестиционного проекта и методов управления ими. Для повышения эффективности риск-менеджмента частного инвестора предложено использовать наглядный инструмент представления информации о риске – карту рисков. Это лепестковая диаграмма, на которой обозначаются уровни, соответствующие вероятности проявления отдельных групп рисков. Наглядное представление информации о рисках снижает временные затраты на риск-менеджмент, повышает возможности адекватного выбора приоритетных инвестиций. При анализе рисков предложено использовать их классификацию, состоящую из пяти групп:

– риски события (в которые включаются политические риски, риски изменения репутации частного инвестора);

– операционные риски (риски, возникающие при использовании услуг посредников в инвестиционных операциях, имущественные риски частного инвестора, правовые и проектные риски инвестиционного проекта);

– финансовые риски (риски взаимоотношений с контрагентами, собственные финансовые риски частного инвестора);

– поведенческие риски (риски, зависящие от личностных характеристик участников инвестиционного процесса, в том числе, от уровня образования, аналитических способностей, скорости принятия решений);

– инфраструктурные риски (риски ликвидности, риски, связанные с регулированием рынков).

В России существует проблема недостаточной информированности частных инвесторов о способах минимизации инвестиционных рисков, решению которой должно способствовать развитие финансовых механизмов защиты интересов частных инвесторов, а также повышение доступности информации о них. Действие таких механизмов направлено на гарантирование сохранности частных капиталов путем регулирования инвестиционных рисков, сопровождающих финансовые потоки, оказывающих прямое или косвенное воздействие на образование, распределение и использование финансовых ресурсов инвестиционного проекта. В диссертационном исследовании выявлены 4 основные группы финансовых механизмов защиты интересов частных инвесторов в России (рис. 2).

Рис. 2. Классификация финансовых механизмов защиты интересов частных инвесторов

В этой системе одно из ключевых мест принадлежит страховым механизмам защиты интересов частных инвесторов. Их можно определить двумя способами: во-первых, как один из видов финансовых механизмов защиты частных инвестиций, во-вторых, как часть целостной системы, которая должна приводить в движение совокупность методов, инструментов, форм, видов страхования с целью защиты интересов частных инвесторов.

Анализ свидетельствует, что страховые механизмы являются наиболее распространенным и востребованным способом защиты интересов частных инвесторов. Поскольку их действие распространяется на различные сферы инвестирования, они являются наиболее универсальным инструментом управления рисками инвестиционного процесса.

Отличительной особенностью страхования от других финансовых механизмов защиты интересов частных инвесторов является уникальная система гарантий. Во-первых, гарантия осуществляется при обязательном условии резервирования средств на случай убытков от проявления рисков, а также в некоторых случаях на цели предупреждения проявления рисков, что гарантирует выплаты даже в условиях макроэкономической дестабилизации. Во-вторых, природа платежей за предоставление услуг страхования носит характер страховых взносов, а не комиссии за предоставление защиты, то есть целевых средств, которые идут на формирование фонда дальнейших выплат. В-третьих, порядок выплат по договорам страхования может быть безусловным, то есть не требующим предварительных действий со стороны инвестора, следовательно, необходимость собственных действий инвестора для обеспечения защиты снижается.

Страхование интересов частных инвесторов в России может быть обязательным и добровольным. Соответственно, страховая защита может быть безусловной (в случае обязательных видов страхования) и условной, то есть по желанию частного инвестора (в случае добровольных видов). В зависимости от того, кто осуществляет страхование, страховую защиту можно разделить на активную и пассивную. Первая осуществляется самим инвестором, а вторая – организациями или иными хозяйствующими структурами, которые участвуют в инвестиционном процессе. В России механизмы страхования инвестиций могут присутствовать на трех институциональных уровнях: хозяйствующих субъектов, государства и международном уровне. Широкий перечень направлений применения страхования, разнообразие форм организации страховых механизмов обусловливают необходимость создания методологии страхования частных инвесторов.

В ходе исследования страховых механизмов выявлены следующие преимущества классических страховых механизмов по сравнению с другими финансовыми механизмами защиты интересов частных инвесторов, а именно:

1) гарантированный возврат средств при наступлении страхового случая;

2) меньшие финансовые затраты при наступлении страхового случая по сравнению с другими финансовыми механизмами;

3) ответственность за формирование компенсационного фонда лежит на страховщике, а не на непосредственных участниках инвестиционного процесса;

4) стабилизация потоков инвестиционных средств: быстрое возмещение средств позволяет осуществлять непрерывную деятельность инвестора;

5) снижение рисковой неопределенности в рамках управления инвестиционным проектом, что позволяет уменьшить затраты на риск-менеджмент.

Сформулированы условия, определяющие целесообразность использования страховых механизмов защиты частного инвестора: 1) малая вероятность реализации риска наряду со значительным потенциальным ущербом; 2) высокая вероятность реализации риска наряду с незначительным потенциальным ущербом; 3) высокая вероятность наступления рисков при превышении возможного ущерба пороговых значений; 4) наличие угрозы существенных рисков в тех случаях, когда метод отказа от рисков неприемлем, а также обязательность страхования по российскому законодательству.

Таким образом, страхование в России обладает высокими возможностями для управления инвестиционными рисками частных инвесторов, страховые механизмы характеризуются гибкостью, экономичностью, эффективностью. Вместе с тем, для развития страхования интересов частных инвесторов в России необходимо решить ряд задач, а именно: повышение интенсивности развития и внедрения страховых механизмов в отечественной экономике, рост страховой грамотности населения, научная разработка методологии страхования.

Вторая группа проблем состоит в выявлении и анализе действующей российской и зарубежной практики страхования интересов частных инвесторов, разработке на этой основе методологии формирования их страховой защиты.

В соответствии с методологией страхования интересов частных инвесторов в России предлагается осуществить:

1) разработку алгоритма действий инвестора в рамках риск-менеджмента инвестиционного процесса, в том числе определение целесообразности использования страховых механизмов для защиты его интересов;

2) составление рекомендаций по обеспечению страховой защиты, предполагающих методику выбора страхового механизма, вида страхования;

3) сбор и анализ информация о действующих страховых механизмах защиты интересов частных инвесторов, в том числе с учетом изменений макроэкономической ситуации.

Для оценки целесообразности страхования необходимо соизмерять финансовые возможности частного инвестора с потребностью в страховании инвестиционных рисков. При этом важно обеспечить полноту страховой защиты частного инвестора, то есть максимизацию показателя отношения выплат к общему ущербу по произошедшим страховым случаям. Математическая модель намерений частного инвестора может быть представлена следующим образом:

(1)

X – страховые взносы за услуги страхования;

d – возможная франшиза по договору страхования;

y – рисковая надбавка;

k – фиксированная плата, покрывающая издержки страховщика.

w – размер возможного ущерба в результате проявления риска.

При минимальных затратах частный инвестор должен быть нацелен на получение максимальной страховой защиты. Минимизация затрат заключается, в первую очередь, в снижении выгоды страховщиков от процесса страхования. Управление рисками через использование страховых механизмов должно быть максимально эффективным: отношение совокупных затрат на страхование к размеру возможного ущерба не должно превышать значения, равного 1.

Предложены 2 группы страховых механизмов защиты интересов частных инвесторов: общие виды страхования, механизмы которых идентичны для нескольких групп сегментов финансового рынка, а также страховые механизмы, которые являются уникальными (специфическими) для одного сегмента. Обобщение отдельных страховых механизмов по группам может использоваться в дальнейшем для построения системы страховой защиты интересов частных инвесторов в России. Идентифицированы существующие в России барьеры для реализации потенциала совместного использования отдельных страховых механизмов:

1) отсутствие единого координирующего центра по разработке, внедрению и регулированию страховых механизмов. На макроуровне не разработаны ни единая концепция страхования инвестиций, ни аналогичные концепции для отдельных сегментов финансового рынка, за исключением сфер банковских вкладов физических лиц и управления пенсионными накоплениями;

2) отсутствие методики системного похода к использованию действующих страховых механизмов;

3) недостаточно широкое использование страховых механизмов на отдельных сегментах финансового рынка.

Среди факторов, осложняющих использование страхования как метода управления рисками частного инвестора, выделяются факторы спроса и предложения, точнее соотношение между ними. К факторам спроса относятся: 1) низкая осведомленность частных инвесторов о страховании инвестиций, а также о наличии пассивной защиты инвестиций; 2) высокая стоимость страхования, высокая дифференциация тарифов по страхованию; 3) ограниченность страхования из-за технических проблем, связанных с оценкой объекта страхования, а также определения характеристик риска; 4) низкий уровень развития прямого страхования объектов инвестиций.

К основным факторам предложения относятся: 1) отсутствие единой методологии страхования; 2) сравнительно низкая преемственность мирового опыта; 3) недостаточно высокий темп внедрения новаций в сфере страхования интересов частных инвесторов; 4) ограниченные финансовые возможности по принятию рисков на страхование; 5) в некоторых случаях – высокий финансовый барьер для страхования – возможно страхование только крупных частных вложений; 6) факты страхового мошенничества.

По результатам исследования действующих видов страхования частных инвестиций построены графики их доступности для граждан, вкладывающих собственные капиталы в различные объекты. Отмечено, что в России наиболее развит комплекс имущественного страхования, в том числе страхования ответственности контрагентов частного инвестора – участников инвестиционного процесса. Широко распространены виды банковского страхования, которые участвуют в защите интересов частного инвестора, но даже по этим видам Россия в интенсивности использования существенно уступает зарубежным странам.

Интересы частного инвестора возникают не только непосредственно в процессе вложения средств частного капитала, но и в прединвестиционный и в постинвестиционный периоды (рис. 3), когда формируются инвестиционные возможности частного инвестора, зависящие от его финансового и физического потенциала. Финансовый потенциал частного инвестора представляет собой суммарную стоимость финансовых и нефинансовых материальных ценностей, вкладываемых в инвестиционный проект и дающих возможность получать инвестиционный доход в будущем. Физический потенциал инвесторов – это совокупность их физических способностей к вложению средств.

Рис. 3. Основные интересы частого инвестора на разных стадиях инвестиционного процесса

Страхование интересов частных инвесторов в России имеет высокий нереализованный потенциал по причинам: низкого спроса на страхование со стороны частных инвесторов, недостаточной проработанности методологии и организации страхования частных инвесторов на уровне государства, в т.ч. отсутствие единой концепции развития страховых механизмов, унифицированных требований к некоторым видам страхования и не всегда достаточного правового обеспечения.

Третья группа проблем состоит в разработке теоретической модели системы страховых механизмов защиты интересов частных инвесторов в России и рекомендаций по ее созданию в нашей стране для активизации процесса частного инвестирования.

В качестве основного научного результата диссертации, вобравшего в себя все предыдущие идеи и выводы, предложена теоретическая модель целостной системы страховых механизмов защиты интересов частных инвесторов в России, состоящей из совокупности взаимосвязанных элементов, характеризующих субъекты и их функции, объекты страхования, предложенную классификацию видов страховых механизмов, принципы построения, показатель эффективности (показатель уровня системности или индикатор интегрированности).

Установлены следующие направления негативного влияния глобального финансового кризиса на страхование интересов частных инвесторов:

1) снижение возможностей участников инвестиционного процесса по страхованию интересов частных инвесторов в условиях кризиса;

2) уменьшение рентабельности отдельных видов страхования;

3) сужение возможностей передачи рисков в перестрахование. В России суммарный объем национального рынка перестрахования за 2008-2009 гг. сократился почти в 2 раза. В некоторых российских организациях, участвовавших в перестраховании, отмечалось полное прекращение перестрахования новых сделок;

4) ограничение взаимосвязей между отдельными страховыми механизмами при снижении синергетического эффекта от их использования.

Для оценки возможностей повышения эффективности системы страховых механизмов защиты интересов частных инвесторов и использования страхования для регулирования финансовых потоков, сформированных за счет средств частных капиталов, предложен показатель уровня системности страховых механизмов защиты интересов частных инвесторов. Этот показатель представляет собой индикатор интегрированности отдельных страховых механизмов в единую национальную систему, отражает возможности использования страхования для регулирования инвестиционных потоков, сформированных за счет средств частных инвесторов. Показатель уровня системности (Δsyst) рассчитывается как отклонение фактического показателя системности (syst*) от его равновесного (прогнозного) значения (syst(eq)).

Δsyst= syst*- syst(eq). (2)

Функция для расчета уровня системности должна включать в себя группы переменных, определяющих спрос и предложение на услуги страхования интересов частных инвесторов:

1) стоимость страхования (inst,j). Спрос на услуги страхования находится в обратной зависимости по отношению к показателю стоимости страхования. Чем выше стоимость страхования, тем меньше уровень страховой защиты сможет позволить себе частный инвестор;

2) показатель риск/доходность (pt,j/Yt,j). Этот показатель является одним из тех показателей, которые определяют финансовые возможности частных инвесторов. Чем более высокая доходность для инвестора при меньшем риске, тем больше средств инвестор может затратить на услуги страхования. С другой стороны, при более высоких рисках и высокой доходности инвестор также является более заинтересованным в страховании, так как это позволит снизить вероятность ущерба;

3) отношение суммарного объема инвестиций в расчете на число частных инвесторов (It\yt). Он определяет, с одной стороны, финансовые возможности частного инвестора, с другой – целесообразность и возможность страхования. Так как по некоторым страховым механизмам могут быть защищены только крупные вложения частных инвесторов, этот показатель отчасти характеризует доступность страховой защиты;

4) уровень страхового покрытия (ipayt+n/losst+n). Чем больше страховые возможности по покрытию убытков частного инвестора, тем более востребованными будут механизмы страхования;

5) заинтересованность в расширении комплекса страховых механизмов защиты интересов частных инвесторов, которая будет определяться как отношение дополнительных затрат на страхование на дополнительные доходы от этих затрат (Δinscostst/Δ(inst,-inscostst)). Если коэффициент больше 1, то расширение страховой защиты является нецелесообразным. Если меньше, то расширение может генерировать дополнительные доходы для инвестора. Расширение страховой защиты интересов частных инвесторов создает предпосылки для получения дополнительного синергетического эффекта от такого расширения;

6) фиктивная переменная, характеризующая стадию создания системы страхования интересов частных инвесторов (rt). На уровень фиктивной переменной будет оказывать влияние осведомленность инвесторов о возможностях страхования.

syst*=α + β1 inst,j + β2 (stabt/ Yt) + β3(ipayt+n/loss t+n) + β4 (It\yt) + β5 rt + β6 (Δinscostst/Δ(inst,-inscostst)). (3)

t – момент времени, в котором производится анализ уровня системности;

n – период времени до потенциального момента проявления риска;

j – идентификатор отдельной страховой услуги, применяемый для защиты интересов частных инвесторов;

α – уровень статистической ошибки. При анализе панели статистических данных по группам стран этот показатель будет отражать индивидуальную особенность отдельной страны, участвующей в исследовании.

Для определения равновесного уровня показателя системности можно использовать два основных методологических подхода: 1) сравнение фактического уровня системности комплекса страхования интересов частных инвесторов в России со средним показателем для групп стран со схожими экономиками и страховыми системами; 2) исследование устойчивости динамики показателя системности на основе метода наименьших квадратов. Уровень системности определяется как отклонение фактического показателя от его прогнозного значения в выбранный момент времени.

Расчет уровня системности может быть полезен органам государственной власти при использовании комплекса страховых механизмов защиты интересов частных инвесторов для регулирования инвестиционных потоков. Низкое значение показателя свидетельствует о неполной реализации потенциала страховых механизмов, а завышенное значение – о чрезмерной зарегулированности сферы страхования интересов частных инвесторов в отдельный момент времени.

Выявлены основные возможные направления развития страховых механизмов защиты интересов частных инвесторов в России. В первую очередь, это развитие страховых услуг на базе преемственности международного опыта. Кроме того, существуют возможности развития действующих страховых механизмов защиты интересов, в том числе за счет увеличения страхового покрытия и расширения гарантируемых интересов для частных инвесторов. Развитие страховых механизмов может происходить не только за счет действий государства, но и за счет действий самих организаций. Важно адоптировать систему правового регулирования, устранить правовые препятствия для нормального функционирования системы.

Выявлено, что страхование может использоваться в качестве механизма регулирования финансовых потоков субъектов национальной экономики. Доказательство мотивирующего эффекта было построено на исследовании российской системы страхования вкладов физических лиц в российских банках в трех периодах:

- в период до и после создания системы страхования вкладов (с 1.01.2000 по 1.08.2006);

- в периоды изменений механизма страхования вкладов – увеличения лимита страхового покрытия и введения ступенчатой шкалы выплат (с 1.01.2005 по 1.10.2008);

- в период отмены дифференцированной шкалы выплат – период финансового кризиса (с 1.06.2008 по 1.10.2009).

В первом периоде путем использования метода линейной аппроксимации было доказано, что с введением системы страхования вкладов динамика их объема ускорилась, что подтверждает тезис о том, что страхование может эффективно использоваться государством как инструмент активизации частных инвестиций.

По результатам исследования второго периода были получены следующие выводы: 1) изменение страхового механизма влечет за собой изменение в поведении частного инвестора; 2) повторное увеличение лимита страховой ответственности может быть менее статистически значимым для частного инвестора по сравнению с первым повышением, что обусловлено особенностями трансформации структуры активов и снижающейся полезностью такой трансформации. Важным является не только сам факт изменения страхового механизма, но и качественные характеристики такого изменения.

В третьем периоде основной целью исследования было доказательство гипотезы о статистической значимости изменения страхового возмещения в период макроэкономической дестабилизации. Доказано наличие эффекта события с лагом от даты изменения размера страхового возмещения. Было предположено, что это отложенный эффект события изменения страхового механизма. Для этого при использовании модели активной системы привлечения вкладчиков доказано, что для инвестора важно достичь максимальной прибыли инвестиций, а это возможно при снижении рисков через систему страхования вкладов. В случае, который наблюдался на рынке банковских вкладов физических лиц в 2008-2009 гг., отмечалось не только восстановление уровня вкладов до докризисного значения, но и продолжение положительной динамики вкладов.

Таким образом, выделены следующие особенности эффекта изменения страхового механизма в условиях финансового кризиса:

1) эффект от введения или изменения страхового механизма защиты интересов частных инвесторов может быть растянут во времени;

2) изменение механизма может создать возможность не только восстановления активности частных инвесторов до докризисного уровня, но и поддержания докризисной динамики.

Следовательно, страховые механизмы защиты интересов частных инвесторов могут использоваться для регулирования финансовых потоков не только в условиях финансовой стабильности национальной экономики, но и в период мирового финансового кризиса.

Таким образом, по результатам исследования практики страхования интересов частных инвесторов в России можно выделить следующие основные принципы концепции развития страховых механизмов защиты интересов частных инвесторов:

1) экономическая целесообразность для частного инвестора. Частный инвестор должен быть экономически заинтересован в использовании страхования для защиты собственных интересов;

2) прибыльность и законность для страховых организаций. Предоставляемые страховые услуги должны быть рентабельными, а механизмы – прозрачными и соответствующими действующему российскому законодательству;

3) подверженность управлению со стороны государства и эффективность воздействия на уровень мотивации инвесторов. Для государства система страховых механизмов должна способствовать стимулированию инвестиций в национальную экономику, а также позволять управлять финансовыми потоками, сформированными за счет частных капиталов.

Сформулированы рекомендации по созданию условий в национальной экономике для активизации страхования частных инвестиций: 1) формирование единого центра разработки, внедрения и регулирования финансовых механизмов. Этот центр может стать одним из координаторов международного сотрудничества в области страхования. Роль центра в настоящее время может выполнять отдельное структурное подразделение Федеральной службы страхового надзора; 2) создание единой методологии страхования в отношении наиболее приоритетных направлений страхования; 3) расширение практики стимулирования участников инвестиционного процесса по страхованию рисков. Так, например, можно создать преференциальные условия для застрахованных лиц по участию в инвестировании в инвестиционные проекты с государственным участием; 4) повышение страховой грамотности населения по страхованию инвестиционных рисков, особенно в приоритетных инвестиционных сферах; 5) разработка единой методологии управления отдельными элементами страховой системы на основе использования системного подхода.

Основными действующими силами по реализации предложенной модели системы страховых механизмов защиты частных инвесторов должны стать органы государственной власти. Во-первых, они обладают высоким запасом финансовой прочности, что позволяет даже в условиях макроэкономической нестабильности проводить политику развития системы страховых механизмов защиты интересов частных инвесторов. Во-вторых, имеются широкие возможности по межгосударственному обмену опытом на государственном уровне выше, чем на микроуровне. В-третьих, только на макроуровне можно выстроить наиболее полную систему страховых механизмов защиты интересов частных инвесторов. При этом государство должно соблюдать баланс интересов, учитывая приоритеты частных субъектов рынка, общественных, саморегулируемых организаций, самих граждан как инвесторов.

Разработка и внедрение новых страховых механизмов защиты интересов частных инвесторов на государственном уровне при объединении их в единую национальную систему позволили бы повысить безопасность инвестиций частных инвесторов.

В Заключении сформулированы основные научные результаты проведенного исследования.

Основные положения диссертационного исследования изложены в следующих статьях:

- Григорьев Д.Е. Финансовые механизмы защиты интересов частных инвесторов в России. // Журнал «Банковские услуги», №6/2008. (0,5 п.л.). (Рекомендован ВАК).

- Григорьев Д.Е., Домащенко Д.В. Переход банковской системы на обязательное страхование вкладов. Влияние этого процесса на Сбербанк. // 17-е международные Плехановские чтения. Тезисы докладов студентов. Изд-во Рос. экон. акад. 2004. (0,1 п.л.).

- Григорьев Д.Е. The usage of the financial mechanisms in protection of the investor's interests in Russia. // 20-е международные Плехановские чтения. Тезисы докладов на иностранных языках. Изд-во Рос. экон. акад. 2004. (0,1 п.л.).

- Григорьев Д.Е. О страховании ответственности профессиональных участников рынка ценных бумаг. // 21-е международные Плехановские чтения. Тезисы докладов студентов. Изд-во Рос. экон. акад. 2008. (0,1 п.л.).

- Григорьев. Д.Е. Об альтернативных инвестициях частных инвесторов. // 22-е международные Плехановские чтения. Тезисы докладов студентов. Изд-во Рос. экон. акад. 2008. (0,1 п.л.).

- Григорьев Д.Е., Пещанская И.В. Страховая защита интересов частных инвесторов – дополнительный стимул к развитию рынка ценных бумаг. // Сборник тезисов Ярославского государственного университета имени П.Г. Демидова, Конференции «Новая российская экономика: движущие силы и факторы», декабрь 2007 г. (лично – 0,1 п.л.).

- Григорьев Д.Е. Развитие системы страхования банковских вкладов для защиты вложений частных инвесторов в ПИФы. // Московский институт экономики, менеджмента и права. Сборник научных трудов Московского института экономики, менеджмента и права, 2008 г. (0,4 п.л.).

- Григорьев Д.Е. Развитие эффективного взаимодействия предприятий с инвесторами. // Нижегородский государственный университет им. Н. И. Лобачевского, Сборник тезисов Конференции «Развитие малого бизнеса», 2006 г. (0,2 п.л.).

- Григорьев Д.Е. Система страхования вкладов: первые результаты деятельности и проблемы функционирования. // ГОУ ВПО «РЭА им. Г.В. Плеханова», Магистратура, Сборник научных трудов, 2007 г. (0,4 п.л.).

- Григорьев Д.Е. Проблемы страховой защиты частных инвесторов в условиях кризисных явлений в российской экономике. // Особенности российского бизнеса в новых экономических условиях: Сб. статей. Под ред. О.Б.Зильберштейна. – М.: Институт МИРБИС, 2009. (0,2 п.л.).

- Григорьев Д.Е. Проблемы страховой защиты частных инвесторов в банках в условиях кризисных явлений в российской экономике. // Мiжнародна банкiвська конкуренцiя: теорiя I практика [Текст]: збiрник тез доповiдей IV Мiжнародноi науково-практичноi конференцii (21-22 травня 2009 р.): у 2 т. / Державний вищий навчальний заклад «Украiнска академiя банкiвськоi справи Нацiонального банку Украiни». – Суми: ДВНЗ «УАБС НБУ», 2009. – Т. 2. (0,1 п.л.).

- Григорьев Д.Е. Национальная страховая система: методология формирования, современные тенденции и перспективы развития. Монография. / Под ред. И.П. Хоминич. М., ГОУ ВПО «РЭА им. Г.В. Плеханова», 2010. Объем - 24,25 п.л. (лично - 3,3 п.л.).