Пути повышения результативности кредитного риск- менеджмента в коммерческом банке

| Вид материала | Документы |

- Эф, гр. 425-1 оценка качества кредитного портфеля сбербанка россии, 53.11kb.

- «Эффективные it-решения в области оценки и управления рисками коммерческого банка», 533.53kb.

- Вопросы к экзамену по курсу «Банковский риск-менеджмент» для студентов 2 курса магистратуры, 27.97kb.

- 4. процесс маркетингового управления в коммерческом банке тема процесс маркетингового, 224.25kb.

- Резюм е колесникова Ирина Александровна, 44.11kb.

- Методы риск-менеджмента, 80.75kb.

- Учебно-тематический план «управление рисками предприятия» Целевая аудитория, 66.64kb.

- Задачи и методика оценки рисков в теории финансового менеджмента 5 Эффективная организация, 384.34kb.

- Задачи и роль управления финансовыми рисками в деятельности компаний. Основные характеристики, 69.33kb.

- Международные банковские операции, 338.27kb.

На правах рукописи

Ковалев Петр Петрович

ПУТИ ПОВЫШЕНИЯ РЕЗУЛЬТАТИВНОСТИ КРЕДИТНОГО РИСК– МЕНЕДЖМЕНТА В КОММЕРЧЕСКОМ БАНКЕ

Специальность 08.00.10 – Финансы, денежное обращение и кредит

А В Т О Р Е Ф Е Р А Т

диссертации на соискание ученой степени

кандидата экономических наук

М

осква – 2006 г.

осква – 2006 г.Работа выполнена в государственном научном учреждении «Государственный научно-исследовательский институт системного анализа Счетной палаты Российской Федерации».

-

Научный руководитель:

Научный консультант:

доктор экономических наук, профессор

Ефимова Нина Павловна

доктор экономических наук, профессор

Воронин Юрий Михайлович

Официальные оппоненты:

доктор экономических наук, профессор

Павлова Лидия Петровна

кандидат экономических наук, доцент

Михайленко Михаил Николаевич

Ведущая организация:

Российский университет дружбы народов

Защита состоится «03» октября 2006 года в 14:00 часов на заседании диссертационного совета Д 144.001.01 в государственном научном учреждении «Государственный научно-исследовательский институт системного анализа Счетной палаты Российской Федерации» по адресу:

119992, Москва, Зубовская улица, дом 2, зал заседаний Ученого совета.

С диссертацией можно ознакомиться в библиотеке государственного научного учреждения «Государственный научно-исследовательский институт системного анализа Счетной палаты Российской Федерации».

Автореферат разослан «01» сентября 2006 года

Ученый секретарь диссертационного совета

кандидат экономических наук Р.Е.Мешалкина

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. Результативность банковской деятельности напрямую обусловливается степенью оптимизации управления кредитными рисками, ибо успешность практически любого решения в области и стратегического и тактического финансового управления предопределяется умением искусно идентифицировать, оценивать, принимать оптимальные решения управленческого воздействия и производить всеобъемлющий кредитный контроллинг поведенческих характеристик открытых рисковых позиций, обеспечивающих достижение целевых функций банка. Поэтому проблема результативного управления кредитными рисками, несомненно, занимает главенствующее место в современной теории и практике банковского дела.

Нарастающая конкуренция вынуждает банки в целях выживания ужесточать мониторинг себестоимости собственной деятельности и функционировать в режиме высокого уровня эффективности. Возрастающая сложность и интернационализация банковской деятельности обусловливают возникновение новых кредитных рисков и интенсифицируют распространение ранее существовавших рисков.

Управление кредитными рисками как маневренное направление банковской деятельности должно адекватно реагировать на последние тенденции развития в банковском секторе, быть способным адаптироваться к будущим изменениям, служить своеобразным механизмом защиты интересов банка от неплатежей и являться необходимым условием для выбора оптимальных мотивированных решений.

Вместе с тем эволюция российской банковской системы при благоприятно развивающихся внешних условиях создает предпосылки, и возможность выработки концептуального подхода к управлению кредитными рисками, позволяющего исследовать данное направление банковской деятельности как важнейшую логическую составляющую организованного процесса функционирования банка, интегрированную в данный процесс, имеющую на вооружении научно обоснованную стратегию, тактику и оперативную реализацию.

В этой связи назрела объективная необходимость в фундаментальных научных исследованиях вопросов управления кредитными рисками в системе банковского риск-менеджмента, в современном научном осмыслении новейших явлений в данном спектре банковской деятельности, в создании и творческом применении новых методов управления кредитными рисками, адекватных постоянно меняющимся реалиям хозяйственной жизни.

Указанные факторы определили актуальность исследования, настоятельность рассмотрения состояния управления кредитными рисками в качестве доминирующего направления всей системы банковских рисков, осуществляемого системно, комплексно и поэтапно на стратегическом, тактическом и оперативном уровне в тесном взаимодействии со всеми службами банка, реализующими и контролирующими кредитный процесс.

Степень научной и практической разработанности проблемы. Поскольку проблематика управления кредитными рисками не была актуальной для плановой экономики, отечественные ученые столкнулись с необходимостью ее решения лишь с развитием и становлением рыночной экономики. В связи с этим присутствует очевидный дефицит научных исследований российских аналитиков и практиков банковского дела по данной проблематике не разработанных как в прикладном, так и в методологическом аспекте.

Тем не менее существует ряд исследований отечественных ученых по проблемам управления кредитными рисками, представляющих большую ценность. Это научные труды А.П.Альгина, В.Е.Барабаумова, Г.С.Пановой, В.А.Гамзы, В.В.Глущенко, В.В.Витлинского, М.А.Рогова, Н.Ю.Ситниковой, С.Н.Кабушкина, Г.В.Черновой, И.В.Волошина, А.С.Шапкина, А.Н.Фомичева, В.С.Ступакова, Г.С.Токаренко и других ученых.

Исследование современных приоритетных направлений банковской деятельности побуждает к поиску новых путей в реализации задач кредитной безопасности, выявлению всего ценного, что создано теоретиками и практиками банковского дела для успешного решения проблем управления кредитными рисками, а также предопределяет комплексное, системное использование теоретического наследия зарубежных ученых для объективного познания данного управленческого процесса. Достаточно сказать, что зарубежные авторы работ по отдельным вопросам управления финансовыми рисками, такие как Г.Марковиц, М.Миллер, Ф.Модильяни, П.Самуэлсон, У.Шарп, Д.Тобин, Р.Солоу и другие удостоены за свои научные разработки нобелевских премий. В числе исследований зарубежных ученых также значимы труды Л.Шустера, Г.Бирмана, С.Шмидта, Дж.Синки, Е.Альтмана, П.Нараянана, Ф.Жориона, Г.Гаптона, С.Фингера, Х.Маусера, Д.Росена.

Изучение работ этих авторов выявило объективную потребность в систематизации существующих воззрений и создании концепции управления кредитными рисками, максимально приближенной к нуждам отечественной действительности. Сложность, многогранность и недостаточная разработанность целого ряда теоретических и эмпирических вопросов управления кредитными рисками, объективная необходимость их научного осмысления и комплексного системного анализа определили выбор цели, постановки задач, структуры и содержания исследования.

Цель и задачи исследования. Основной целью исследования является разработка концепции управления кредитными рисками в системе современного банковского риск-менеджмента, определения воздействующих на него фундаментальных факторов и обусловленных ими причинно-следственных связей, выявления приоритетов и перспектив управленческого воздействия на кредитные риски в контексте их оптимизации.

Цель исследования определила постановку основных задач:

- определить парадигму и подходы к организации банковского риск-менеджмента;

- рассмотреть управление кредитными рисками в системах «оперативное управление – тактическое управление – стратегическое управление» и «технолог – исполнитель – контролер»;

- рассмотреть и оценить существующие методы управления кредитными рисками;

- выработать алгоритм оценки риска кредитования банка-контрагента на рынке межбанковского кредитования (МБК);

- разработать методику разграничения кредитных полномочий и управления рисками концентрации кредитного портфеля банка;

- разработать методику лимитирования кредитных рисков, связанных с кредитованием заемщиков (юридических лиц не кредитных организаций).

Объектом диссертационного исследования являются финансовые институты, обеспечивающие управление кредитными рисками.

Предметом исследования является процесс управления кредитными рисками.

Методологическую и теоретическую основу диссертационного исследования составляют научные труды отечественных и зарубежных авторов в области управления кредитными рисками, риск-менеджмента и анализа рисков. В процессе исследования изучены и обобщены общая и специальная литература, материалы научных конференций и семинаров, законодательные и другие нормативные акты, соответствующие методические материалы, а также зарубежная банковская практика. Методология исследования базировалась на использовании принципов диалектической логики, системного подхода. В ходе работы применялись общенаучные методы и приемы: научная абстракция, анализ и синтез, группировки, сравнения, моделирование, методы сравнительного дистанционно-коэффициентного анализа, математической статистики, дискриминантного и факторного анализа.

Научная новизна содержится в следующих основных результатах исследования, полученных лично автором и выносимых на защиту.

- Разработаны подходы к управлению банковскими рисками, базирующиеся на последовательном прохождении этапов идентификации риска, оценке последствий его наступления, принятия решений об управленческом воздействии и контроллинге. На их основе разработаны предложения по совершенствованию управления кредитными рисками в коммерческом банке;

- Разработана методика оценки риска кредитования банка-контрагента на рынке межбанковского кредитования, позволяющая производить своевременную диагностику их неплатежеспособности и определять вектор их развития в ближайшей перспективе;

- Разработана методика управления рисками кредитного портфеля при разграничении кредитных полномочий и установлении лимитов концентрации, позволяющая эффективно распределять кредитные ресурсы банка;

- Разработана методика установления лимита кредитования одного заемщика (юридического лица - некредитной организации), позволяющая посредством анализа финансового положения и нефинансовых аспектов деятельности заемщика ограничивать возможные кредитные риски; обоснована схема консолидации результатов финансового анализа и оценки нефинансовых параметров деятельности заемщика.

Практическая значимость исследования заключается в создании научно-методологических основ оптимизации процесса управления кредитными рисками. С учетом многопланового характера исследуемой проблемы в диссертации наряду с теоретическими концептуальными вопросами управления кредитными рисками анализируются практические вопросы его осуществления, что дает возможность коммерческим банкам использовать авторские рекомендации в практической банковской деятельности.

Результаты исследования могут быть использованы в преподавании курсов «Банковское дело», «Банковский менеджмент», «Антикризисное управление», «Управление коммерческими рисками» и повышении квалификации банковских специалистов.

Основные положения и выводы, содержащиеся в диссертации, легко адаптируемы и могут быть использованы при дальнейшем развитии теории управления банковскими рисками в условиях резких изменений основных параметров внешней среды.

Апробация результатов исследования. Материалы диссертационного исследования и практические рекомендации получили принципиальное одобрение и приняты к использованию в АКБ «Надра» (г. Киев), АКБ «Интеркоопбанк» (г. Москва).

Основные положения исследования нашли отражение в 15-и публикациях общим объемом 11,2 п.л.

Структура и объем диссертации. Диссертационная работа состоит из введения, трех глав, заключения, списка литературы, включающего 93 наименования, и приложений. Объем основной части работы составляет 171 страницу, в ней содержится 15 таблиц, 27 рисунков и одна диаграмма.

ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

Во введении автор раскрывает актуальность выбранной темы диссертации и степень разработанности проблемы, формулирует цели и задачи исследования, определяет предмет и объект исследования, его научную новизну и практическую значимость.

В первой главе диссертации «Теоретические подходы к управлению банковскими рисками» автор рассматривает проблемы, составляющие теоретический фундамент управления как банковскими рисками в целом, так и кредитным риском, в частности.

Изучив и сопоставив имеющиеся в научной литературе точки зрения по проблеме управления кредитными рисками, диссертант пришел к следующим ключевым выводам и рекомендациям.

Под управлением кредитными рисками диссертант подразумевает систему взаимосвязанных и взаимозависимых методов сознательного, целенаправленного воздействия, направленных на недопущение вероятностного отклонения действительности от ожидаемых результатов (наступление рискового события) или извлечение дополнительной выгоды (дохода, прибыли) в сравнении с ожидаемым результатом в условиях преодоления неопределенности в движении кредитов.

В работе излагаются научно-методологические основы управления банковскими рисками, согласно которым процесс управления поведенческими характеристиками открываемых рисковых позиций последовательно проходит этапы идентификации риска; оценки последствий наступления рисков; принятия решений об управляющем воздействии; контроллинге. Каждый из перечисленных выше этапов выполняет определенные задачи и функции, в своей совокупности формируя методологию управления рисками, стратегический уровень анализа. Решение методологических (стратегических) задач возможно при правильно выработанной тактике, которая представляет собой систему методов управления рисками – аналитический аппарат исследования. Применение методов управления рисками создает объективные предпосылки для появления производных (инструментов), к числу которых можно причислить результаты применения того или иного метода. Управление банковскими рисками в этом аспекте выступает как совокупность научно обоснованной методологии, успешно апробированных методов и инструментов минимизации рисков.

Таблица 1

Методология управления банковскими рисками

| Название этапа | | Методы | | Производные (инструменты) |

| Идентификация |  | Методы идентификации | | Карта рисков |

| Оценка последствий наступления рисков | | Методы оценки | | Оценки, прогнозы |

| Принятие решений об управляющем воздействии | | Методы управления рисковой позицией | | Лимиты, резервы, нормативы |

| Контроллинг | | Методы контроллинга | | Штрафы, санкции, санации, коррекция |

Проанализировав каждый из этапов процесса управления банковскими рисками, диссертант переходит к исследованию его трехуровневой иерархической структуры (рисунок 1). Главным принципом функционирования данного механизма остается четкая регламентация целей, задач, функций и полномочий всех структурных подразделений и коллегиальных органов, задействованных в процессе управления банковскими рисками. Прерогативой процесса управления банковскими рисками является выделение центров ответственности, каждый из которых выполняет определенную роль в данном процессе.

По мнению диссертанта, целесообразно выделять три типа центров ответственности: коллегиальные органы, управление риск-менеджментом, структурные подразделения. Их деятельность рассматривается в следующих аспектах: участие в процессе управления, функционирование нормативной базы, уровень управленческих решений.

Рис. 1 Система управления банковскими рисками

В первой главе также рассматриваются пути и принципы реализации на практике концепции управления кредитными рисками, взаимосвязь кредитного и других видов риска, при этом аргументируется доминирование управления кредитным риском в системе банковского риск-менеджмента. Проводится обзор и критический анализ существующих подходов к управлению кредитным риском, охарактеризована возможность применения новейших технологий в сфере риск-менеджмента, рассмотрены пути их адаптации к российским условиям и предложено авторское видение путей совершенствования управления кредитным риском.

Рис. 2 Управление кредитным риском в системе «оперативное управление – тактическое управление – стратегическое управление»

Для понимания роли и места управления кредитным риском в банковской структуре автор представляет данный процесс в разрезе управления кредитным риском в системе «оперативное управление – тактическое управление – стратегическое управление» и в системе «технолог – исполнитель – контролер».

Как видно из рисунка 2, на подразделение риск-менеджмента возлагается тактическое управление, причем под тактикой мы понимаем конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Помимо этого подразделение риск-менеджмента реализует стратегию банка посредством разработки внутренней нормативной базы по управлению рисками. Адекватность тактических решений по организации взаимодействия структурных подразделений в процессе управления рисками и внутренней нормативной базы современным реалиям банковской отрасли является одной из главных предпосылок успешного функционирования кредитной организации.

На рисунке 3 модель управления кредитном риском представлена в разрезе распределения функциональных обязанностей подразделений, участвовавших в данном процессе. Подразделения делятся на три типа: технолог, исполнитель и контролер. Под исполнителем в данном контексте понимается подразделение, непосредственно задействованное в процессе управления кредитным риском, ответственное за результаты анализа консолидированной информации, касающейся кредитования, за своевременность подачи отчетов установленного образца на рассмотрение соответствующих коллегиальных органов. В качестве технолога выступает подразделение, ответственное за разработку алгоритмов и процедур, за поиск методов и инструментов, за утверждение методик и регламентов, с помощью которых исполнительное подразделение сможет осуществлять свои функции в процессе управления кредитным риском. Контролером в данной модели является подразделение или коллегиальный орган, непосредственно осуществляющий контроль над соблюдением нормативов Центробанка, внутренней нормативной базы и принимающий соответствующие управленческие решения.

Такой подход позволяет коммерческому банку управлять кредитным риском на всей временной горизонтали процесса управления, открывая тем самым широкий простор для разработки и реализации как масштабных программ, так и конкретных методик.

Рис. 3 Управление кредитным риском в системе «технолог – исполнитель – контролер»

Таким образом, управление кредитным риском представляется диссертантом как многоуровневый строго регламентированный процесс, где каждое участвующие подразделение имеет четко прописанный перечень целей, задач и функций.

Во второй главе «Современные методы управления кредитными рисками» проводится обзор и критический анализ существующих методов управления кредитным риском, охарактеризована возможность применения новейших технологий в сфере риск-менеджмента, рассмотрены пути их адаптации к российским условиям и предложено авторское видение путей совершенствования управления кредитным риском.

Предпринятый в работе анализ опирается на авторское видение использования в соответствии с выработанной этапизацией процесса управления банковскими рисками, методов идентификации проявлений кредитного риска методов оценки последствий наступления данного риска, методов реализации решений управленческого воздействия и контроллинга.

Авторская методология комплексного, системного сочетания всей палитры методов управления кредитными рисками учитывает атрибутивную составляющую рисков, состоящую в нахождении оптимального соотношения между объективной и субъективной его сторонами. В частности, для кредитных рисков, в которых доминируют субъективные начала (профессиональный опыт, эрудиция, интеллект, интуиция риск-менеджера), диссертант считает целесообразным использовать методы качественной оценки, для рисков, в которых преобладают объективные начала, – методы количественной оценки, а для относительно интегрированных кредитных рисков, в которых отсутствует четкое разграничение между объективной и субъективной сторонами, - методы комбинированной качественно-количественной оценки.

Важнейшим элементом управления кредитным риском на этапе идентификации и оценки последствий наступления риска является сценарный анализ, основными составляющими которого являются: стресс-тестирование, бэк-тестирование, What-if сценарии, декомпозиция рисков, анализ чувствительности.

Сценарный анализ - методика измерения риска, при которой переоцениваются позиция или портфель в отношении нескольких различных значений базовых активов внутри заданного интервала. В отличие от финансового и математического анализа, используя тот же аппарат, сценарный анализ позволяет ответить на вопрос: «Что если?» и обусловливает возможность применять данный подход к анализу риска на начальных этапах управления банковскими рисками. Наиболее популярным элементом сценарного анализа является стресс-тестирование.

Применение стресс-тестирования несмотря на относительную субъективность сценариев позволяет с минимальными затратами оценить стрессоустойчивость компании, определить наихудшие сценарии развития ситуации, выделить наиболее значимые для ликвидности компании факторы, выработать ряд превентивных мер.

В диссертации уточняется определение показателя Value-at-Risk (стоимость риска)1 и представляется как максимально возможное абсолютное значение рискового события по кредитному портфелю с заданной вероятностью (доверительный интервал) в заданном историческом интервале.

Главными параметрами этого показателя являются исторический и доверительный интервалы, где первый определяется чаще всего сроком удержания рисковой позиции, а второй отношением (толерантностью) банка к риску. На основе данных параметров значение показателя VaR можно интерпретировать с помощью следующего утверждения: «Мы уверенны на % (доверительный интервал), что рисковое событие не превысит q рублей в течение следующих N дней», где значение «q» будет выступать в качестве показателя VaR. Математически это можно записать следующим образом:

q = VaR(X) ,

где X – потери банка.

Базельский комитет по надзору за банками предложил коммерческим банкам использовать величину VaR, рассчитанную по собственным (внутренним) моделям, для расчета резервов капитала (капитала под риском или экономического капитала), при этом дав рекомендации по основным параметрам показателя. Так доверительный интервал рекомендуется удерживать на уровне не менее 99%, хотя на практике более популярен диапазон между 95% и 99%.

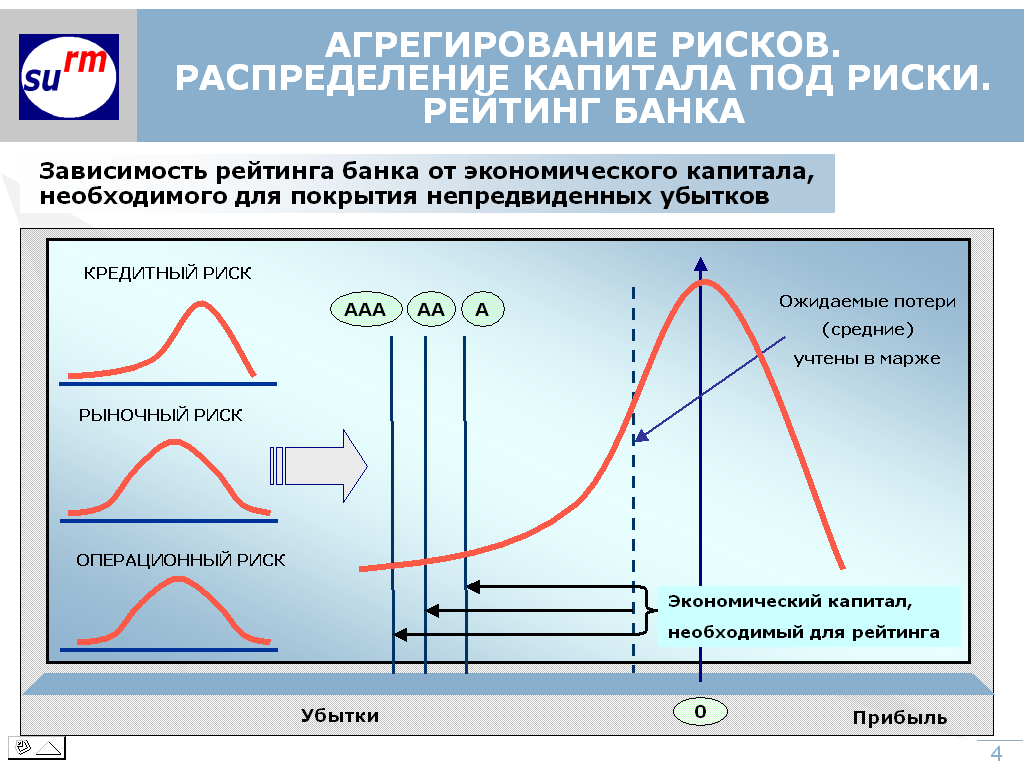

Рис. 4 Зависимость рейтинга банка от экономического капитала (CaR), необходимого для покрытия UL

Говоря о применении методологии VaR в управлении кредитным риском, западными риск-менеджерами оный трактуется как вероятность дефолта заемщика. Развитие этой методологии обусловило появление понятия Capital-at-Risk, капитала, резервируемого под ожидаемые потери (expected loss, EL) и неожидаемые потери (unexpected loss, UL). СaR является важнейшей составляющей кредитного рейтинга любого западного финансового института (рисунок 4). Данный показатель отражает рискованность политики руководства организации и определяет так называемую премию за риск, тем самым формируя ценообразование компании.

На сегодняшний день для оценки и измерения кредитного риска крупнейшими банками мира используются достаточное количество моделей основанных в той или иной степени на методологии VaR: CreditMetrics, CreditRisk+, Portfolio Manager, CreditPortfolioView, Jarrow-Turnbull.

В отечественной практике применение таких моделей при управлении кредитным риском в силу целого ряда причин остаются единичными случаями. Все попытки применить указанные технологии предпринимались, как правило, крупными системными банками совместно с IT – компаниями (отечественными или представителями западных крупных компаний). Так, риск-менеджмент АКБ «МДМ» совместно с компанией EGAR Technology в 2004 году и сотрудники департамента риск – менеджмента «Альфа-банка» в 2005 году провели успешную апробацию методологии VaR в российских условиях. Однако адаптация таких систем под российские условия сталкивается с принципиальными препятствиями – дефицит статистической информации о контрагентах, недостаточно высокая дисциплина заемщиков к собственной финансовой отчетности и т.п. Кроме этого, в силу большой значимости исторической составляющей не рекомендуется использовать методологию VaR на кризисных или неустойчивых рынках.

В третьей главе «Практические подходы к совершенствованию методов управления кредитными рисками» обосновываются пути повышения результативности.

На основании авторской концепции управления кредитными рисками в диссертационной работе посредством дистанционно-коэффициентного анализа групп кредитных организаций (успешные банки и банки-банкроты) исследуется динамика деятельности предполагаемых банков-партнеров на рынке межбанковского кредитования за определенный период для своевременной диагностики их неплатежеспособности и прогнозирования ближайшего развития. Авторские рекомендации создают механизм защиты для банков-кредиторов и позволяют предпринимать эффективные шаги в целях снижения риска проведения межбанковских операций и сохранения собственного капитала.

Первая модель основывается на утверждении о существовании определенных отличий в динамике агрегированных показателей статей банковского баланса. Исследуемые динамические характеристики служат генератором предупредительных сигналов об эффективности деятельности того или иного субъекта банковского сектора экономики. Иными словами, в поведении банков перед банкротством обнаруживаются общие тенденции в динамике показателей агрегированных статей банковского баланса, наличие которых служит предупреждением о высокой вероятности банкротства в ближайшей перспективе. Постулируя данное утверждение, автор создал модель, позволяющую уже на первоначальных этапах анализа деятельности банков-контрагентов с определенной долей уверенности оценивать рискованность сделок с ними. На основании проведенного исследования автором был сделан следующий вывод:

- динамика агрегированных показателей успешных банков и банков-банкротов существенно отличается;

- существует критическое количество агрегированных показателей, отсутствие положительной динамики по которым сигнализирует о грядущих финансовых проблемах банка;

- отсутствие у банка динамики как минимум по семи показателям свидетельствует о серьезных финансовых проблемах, ведущих к отзыву лицензии;

- при проведении дальнейшего анализа данную модель можно использовать для фильтрации выборки потенциальных банков-банкротов.

На следующем этапе исследования при оценке надежности банка-контрагента автор выделил из всего спектра наиболее экономически значимые коэффициенты, максимально полно характеризующие качество и эффективность его деятельности. Главным критерием оценки значимости того или иного коэффициента послужило наличие четкого разграничения значений успешных банков и банков-банкротов.

Таблица 2.

| Условное обозначение коэффициента | Формула расчета |

Х1 | Ликвидные активы / валюта баланса |

| Х2 | Коммерческие кредиты / валюта баланса |

| Х3 | Уставный капитал / собственный капитал |

| Х4 | Фактическая прибыль / собственный капитал |

| Х5 | Средства частных лиц / обязательства до востребования |

| Х6 | Депозиты частных лиц / валюта баланса |

| Х7 | Вложения в государственные ценные бумаги / валюта баланса |

| Х8 | Привлеченные МБК / валюта баланса |

| Х9 | Портфель ценных бумаг / валюта баланса |

| Х10 | Привлеченные МБК / (собственный капитал + размещенные МБК) |

Наиболее значимыми были признаны десять коэффициентов (таблица 2). При ближайшем рассмотрении данного перечня видно, что анализ деятельности кредитной организации, проведенный посредством такой совокупности коэффициентов, позволяет сделать достаточно содержательный вывод о характере деятельности банка, структуре его активов и пассивов. Так, в шести коэффициентах основные агрегированные показатели активов и пассивов соотносятся с валютой баланса как с системным показателем банковской деятельности, отражающим размер банка, в двух коэффициентах исследуется структура собственного капитала, в оставшихся коэффициентах отражается структура обязательств до востребования (Х5) и ликвидность банка на рынке МБК (Х10).

Посредством сравнительного анализа банковской деятельности двух групп кредитных организаций (успешных банков и банков-банкротов) по выделенным десяти коэффициентам, автор предлагает методологические предпосылки позволяющие производить мониторинг динамики развития предполагаемых банков-партнеров на рынке МБК за определенный период функционирования и, на этой основе, производить своевременную диагностику их неплатежеспособности и прогнозировать вектор развития в ближайшей перспективе. Выработанные рекомендации создают механизм защиты для банков-кредиторов и позволяют предпринимать эффективные шаги в целях снижения риска проведения межбанковских операций и сохранения собственного капитала.

Полученные данные использовались для построения параметрических и непараметрических экспертных моделей прогнозирования финансового состояния банка-контрагента посредством расчета дискриминантных коэффициентов, методов корреляционно-регрессионного анализа, методов непараметрической статистики, различных экспертных методов.

Анализируя самые актуальные проблемы управления рисками кредитного портфеля, связанные с распределением денежных ресурсов между собственными подразделениями и банковскими продуктами, автор аргументирует решение данных проблем посредством репрезентирования единой системы кредитных полномочий, разработки основных критериев эффективности данной системы, создания методики расчета соответствующих лимитов и лимитов концентрации кредитного портфеля.

В работе предлагается авторская методика установления лимита кредитования на одного заемщика (юридическое лицо, некредитную организацию). Особенности этой методики состоят в следующем:

1. Поскольку управление кредитными рисками представляет собой сложный, поступательный, системный процесс, постольку оно требует, прежде всего, комплексного подхода. Исходя из этого, лимитирование активных операций основано в предлагаемой методике на комплексном анализе фактических денежных потоков заемщика, анализе динамики роста заемщика, количественной и качественно-субъективной оценке заемщика. Лимит кредитования выступает как показатель, определяющий в количественном выражении оптимальную величину, в пределах которой банк может осуществлять кредитные операции с данным заемщиком с учетом приемлемого уровня риска;

2. Рассмотрены основные финансовые инструменты, которые могут использоваться в процессе реализации банковских стратегий по лимитированию открываемых рисковых позиций;

3. Данная методика может применяться к любому предприятию, ходатайствующему о получении кредита, за исключением проектного финансирования. Лимит кредитования на одного заемщика закрепляется договором о намерениях, который заключается на срок, утверждаемый советом директоров, и пересматривается не реже одного раза в квартал. Совет директоров может установить другую периодичность пересмотра лимита по определенным заемщикам;

4. В настоящей методике не учитывается информация о каждой конкретной кредитной операции и залогах, поэтому анализ возможности проведения каждой конкретной кредитной сделки (по мере необходимости в ней у клиента) в рамках установленного общего лимита, а также анализ залогов являются обязательными и проводится в соответствии с внутренними нормативными документами банка. Проведение кредитных операций сверх установленного лимита требует уменьшения возрастающих кредитных рисков посредством использования других методов управления кредитными рисками (хеджирование, резервирование и т.п.).

В заключительном пункте третьей главы автор декларирует результаты внедрения авторской концепции управления кредитными рисками, а именно кардинальное улучшение структуры и качества кредитного портфеля, выход на качественно новый уровень банковского риск–менеджмента, упрочнение финансовое положения банков, где проходило внедрение, значительное повышение их рентабельности.

В заключение диссертации автор формулирует основные выводы и предложения, а также направления дальнейшего исследования данной темы.

Основные положения диссертации нашли свое отражение в следующих публикациях:

- Ковалев П.П. Кредитный рейтинг клиента как один из основных методов оценки кредитоспособности заемщика // Формирование рыночных отношений в Украине Издательство НИИ Министерства экономики и вопросов европейской интеграции Украины № 12(43) 2004 год (0,45 п.л.);

- Ковалев П.П. Лимит активных операций на одного заемщика как инструмент управления кредитным риском // Формирование рыночных отношений в Украине Издательство НИИ Министерства экономики и вопросов европейской интеграции Украины №3 (46) 2005 год (0,33 п.л.);

- Ковалев П.П. Синтетический коэффициент как вероятность возврата кредитных средств банка заемщиком // Формирование рыночных отношений в Украине Издательство НИИ Министерства экономики и вопросов европейской интеграции Украины №6(49) 2005 год (0,45 п.л.);

- Ковалев П.П. Перспективы развития кредитного скоринга в Украине // Банковская практика за рубежом №3 2005 год (0,45 п.л.);

- Ковалев П.П. Методы повышения кредитной безопасности // Банковская практика за рубежом №6 2005 год (0,57п.л.);

- Ковалев П.П. Концептуальные вопросы управления кредитными рисками // Журнал «Управление финансовыми рисками» №4 ноябрь 2005 год (0,75 п.л.);

- Ковалев П.П. Некоторые актуальные вопросы управления банковскими рисками // Журнал «Деньги и Кредит » январь 2006 года (0,57 п.л.);

- Ковалев П.П. Оценка рисков кредитования банков-контрагентов на рынке МБК // Журнал «Управление финансовыми рисками» №1 февраль 2006г. (0,94 п.л.);

- Ковалев П.П. Категория «риск»: сущность, качества, функции (вопросы теории) // Журнал «Банковский бизнес» №3-4 2005г. (1,03 п.л.);

- Ковалев П.П. Управление рисками кредитного портфеля при разграничении кредитных полномочий и установлении лимитов концентрации // Журнал «Управление финансовыми рисками» №2 март 2006г. (0,73 п.л.) ;

- Ковалев П.П. Лимитирование корпоративного кредитования юридических лиц, некредитных организаций // Журнал «Управление финансовыми рисками» №3 июнь 2006г. (0,68 п.л.);

- Ковалев П.П. Методы банковского риск - менеджмента на этапе идентификации и оценки последствий от наступления рисков // Аналитический журнал «Управление в кредитной организации» №3,4 2006 (1,83 п.л.);

- Ковалев П.П. Риск - менеджмент на этапе идентификации и оценки последствий от наступления рисков // Банковские услуги №5 2006 (0,9 п.л.)

- Ковалев П.П. Методы банковского риск - менеджмента на этапе реализации решений об управленческом воздействии и контроллинга // Аналитический журнал «Управление в кредитной организации» №5 2006 (0,83 п.л.).

- Ковалев П.П. Модели кредитной безопасности // Банковская практика за рубежом №6 2006 год (0,7 п.л.);

1 В мировой и российской практике для краткого обозначения этого показателя используется аббревиатура VaR.