Методологические основы моделирования финансовой деятельности с использованием нечетко-множественных описаний

| Вид материала | Автореферат |

- Рекомендуемый перечень тем выпускных квалификационных работ по направлению 010500., 30.79kb.

- Лабскер Л. Г. Вероятное моделирование в финансово-экономической области, 15.66kb.

- 1. теоретические и методологические основы анализа финансовой устойчивости предприятий, 9.61kb.

- Лекция. Обзор стандарта ibis. Создание и использование ibis моделей, 112.42kb.

- Темы курсовых работ по дисциплине «маркетинг» Теоретические и методологические основы, 33.15kb.

- Аннотация дисциплины «основы математического моделирования», 29.01kb.

- Курса «Методологические основы психологии». Курс реализуется в рамках специальности, 79.51kb.

- Теоретико-методологические основы деятельности учреждений культуры и образования, 874kb.

- О Конкурса асов компьютерного 3D-моделирования среди предприятий, использующих в проектных, 9.87kb.

- Программа курса «Основы математического моделирования» Осень 2007, 25.35kb.

Рис. 3. Эффективная граница в виде полосы с линейными границами

Выражение (16), именуемое эффективной границей портфельного множества, в классической записи в координатах «риск-доходность» является кусочно-параболической вогнутой функцией без разрывов. Правой точкой границы является точка, соответствующая тому случаю, когда в портфеле оказывается одна бумага с максимальной среднеожидаемой доходностью. Для модифицированной записи метода Марковица эффективная граница портфельного множества преобразуется в криволинейную полосу, как показано на рис. 3.

Наполнение оптимизированного модельного портфеля реальными активами осуществляется на основе скоринга или рейтинга бумаг, входящих в портфель: чем выше скоринг (рейтинг бумаги), тем выше ее доля в портфеле.

Хеджирование модельных активов портфеля производится с помощью производных ценных бумаг (пут-опционов). Поскольку хеджирование опционами деформирует исходное вероятностное распределение, делая его бимодальным, классическая схема оптимизации по Марковицу становится неприменимой, и тогда рациональная глубина хеджирования портфеля опционами оценивается с учетом минимизации уровня предельных потерь. Действительно, по каждому хеджированному активу известна минимальная доходность v0i. Соответственно, минимальная доходность по портфелю составляет

, (17)

, (17)где хi – доли компонент в портфеле. Максимизируя V0, решается задача нелинейной оптимизации относительно не только оптимального распределения долей активов, но и глубины их хеджирования, а также соотношения страйков по пут-опционам и размеров опционных премий.

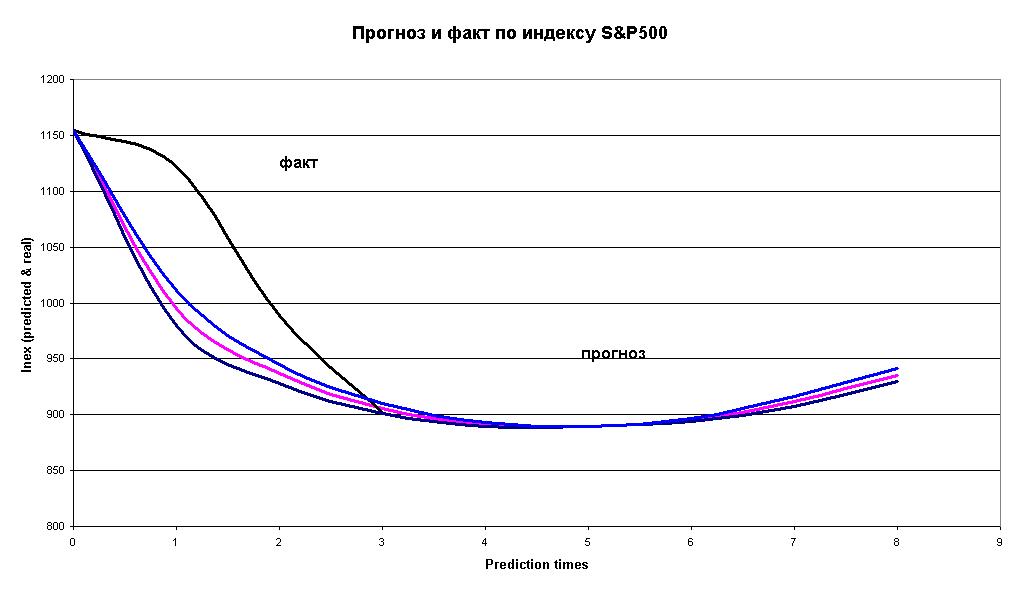

Установление связи между макроэкономическими параметрами региона и рациональными интервалами значений фондовых индексов, произведенное в рамках исследования модели рациональной динамики фондовых инвестиций, позволило разработать оригинальный метод прогнозирования фондовых индексов. Адекватность полученного метода была подтверждена в ходе разработки ряда рыночных прогнозов, которые в последующем подтвердились (прогноз NASDAQ = 1600..1700 в апреле 2001 года, прогноз S&P500 = 800..900 в августе 2002 года).

Существо метода в том, что он базируется на исследовании рационального поведения фондового инвестора и соответствующих инвестиционных решений инвестора, связанных с динамикой макроэкономических факторов. При этом, поскольку параметры макроэкономической модели являются нечеткими, то и результирующий прогноз представляет собой треугольно-нечеткую функцию (полосу с криволинейными границами) вида рис. 4.

Рис. 4. Прогноз и факт по индексу американских акций

Общая схема моделирования, построенная на основе принципа инвестиционного равновесия и соответствующего рационального инвестиционного выбора, состоит из следующих 11 фаз:

- Фаза 1. Проводится стартовое модельное размещение капитала. Фиксируются все стартовые значения прогнозируемых фондовых индексов (эти значения известны или формируются исследователем на основе дополнительных соображений).

- Фаза 2. Анализируются экзогенные макроэкономические тенденции на всем интервале прогнозирования: валовый внутренний продукт, инфляция, соотношение национальной валюты к российскому рублю.

- Фаза 3. Количественно определяются рациональные тенденции движения капиталов по таблице рациональных тенденций по состоянию на текущий момент прогноза.

- Фаза 4. Прогнозируется расчетный коридор доходности по кумулятивным индексам, на основе следующих специализированных моделей:

- премии за риск для облигаций;

- эластичности доходности по фактору рентабельности капитала для акций и паев взаимных фондов;

- приводимости параметров – для акций второго эшелона (с низкой капитализацией).

- премии за риск для облигаций;

- Фаза 5. Оценивается доходность и риск индексных активов.

- Фаза 6. Моделируется прогнозное долевое соотношение в обобщенном инвестиционном портфеле (A - акции, B - облигации, N – нефондовые активы) на основе специализированных моделей ребалансинга.

- Фаза 7. Прогнозируется значение индекса и уровня рентабельности инвестиционного капитала.

- Фаза 8. Прогнозное дискретное время увеличивается на единицу, и процесс прогнозирования возобновляется, начиная с этапа количественного анализа тенденций (фаза 3). Если прогноз завершен, переходим к следующей фазе.

- Фаза 9. Проводится перевод индексов в национальной валюте к индексам в рублях (стандартный вид индекса).

- Фаза 10. Оценивается расчетный коридор финальной доходности для индексов стандартного вида.

- Фаза 11. Строится экспертная оценка финальной доходности и риска по индексам стандартного вида.

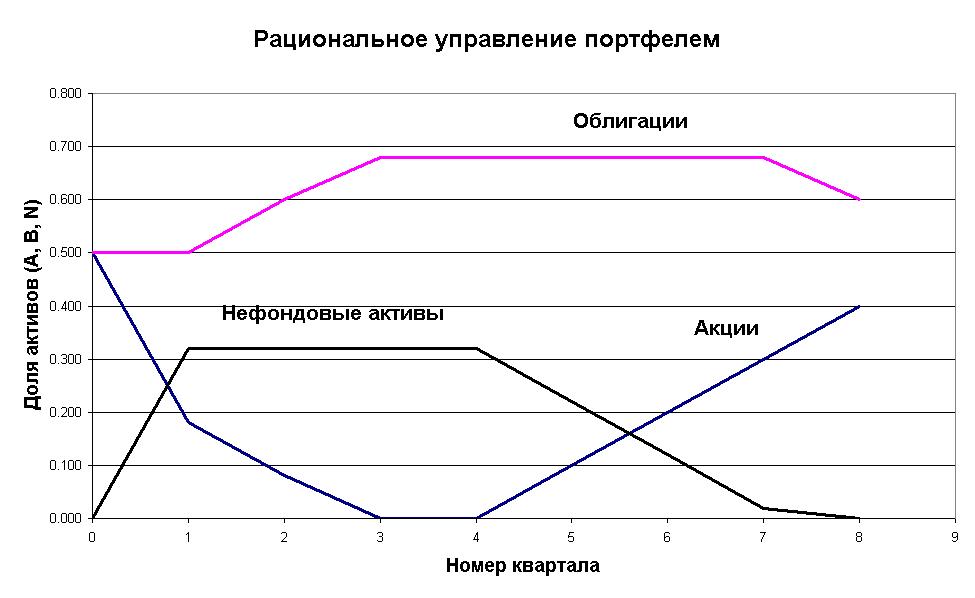

Рациональная модель ребалансинга обобщенного инвестиционного портфеля, отвечающая прогнозу, представлена на рис. 5.

Рис. 5. Траектория рационального управления фондовым портфелем

Поскольку ожидается падение индекса акций, целесообразно, как видно из рис. 5, осуществить переток капитала из акций в нефондовые активы, одновременно повышая долю облигаций в портфеле для повышения его надежности. В последующем, в ходе нормализации рынка, целесообразно осуществить возврат к первоначальному портфельному распределению.

Таким образом, реализованный алгоритм прогнозирования фондовых индексов оказывает содействие процессу принятия рациональных фондовых решений, что делает его практически значимым.

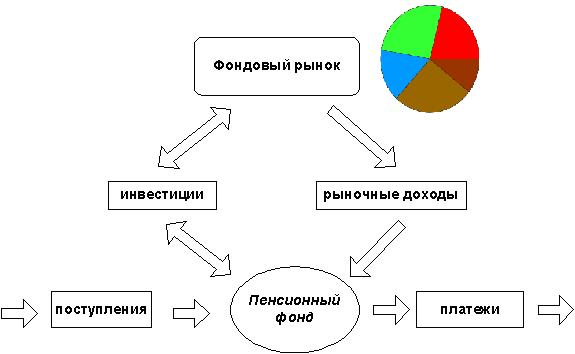

Разработанная в диссертации новая теория фондовой оптимизации и прогнозирования фондовых индексов нашла свое применение в практике актуарного моделирования пенсионных систем. Соответствующая актуарная модель накопительной пенсионной системы базируется на нечетких описаниях, и на ее основе возможна оптимизация финансовых потоков при достижении минимума риска срыва плановых заданий по формированию пенсионных резервов.

Общая схема накопительных пенсионных инвестиций представлена на рис. 6.

Рис. 6. Накопительная составляющая пенсионной системы

Как показано в диссертации, задача оптимального управления пенсионными инвестициями состоит в том, чтобы не допустить срыва пенсионных платежей, надлежащим образом управляя инвестициями временно свободных денежных средств на фондовом рынке. Формально задача управления ставится и решается как задача минимизации риска срыва пенсионных платежей при ограничениях на размер платежей и поступлений в системе. Поскольку параметры рыночных доходов являются прогнозными функциями с нечеткими параметрами, то и оптимизация потоков пенсионной системы осуществляется в нечеткой постановке задачи.

Программные средства для финансового менеджмента

В диссертации приводится краткое описание программных средств, основанных на нечетко-множественных описаниях. Все приведенные программы реализуют ряд идей финансового менеджмента в нечеткой постановке задачи.

Перечень разработанных и внедренных программных средств следующий:

- МАСТЕР ФИНАНСОВ: Анализ и планирование. В блоке комплексной оценки финансового состояния предприятия настроен метод оценки риска банкротства предприятия, предлагаемый в диссертационной работе.

- МАСТЕР ФИНАНСОВ: Предварительная оценка. В блоке анализа риска инвестиций настроен метод оценки риска проекта, предлагаемый в диссертационной работе.

- Калькулятор для оценки риска прямых инвестиций. Калькулятор предназначен для оценки риска инвестиций, когда результирующий показатель эффективности инвестиций (NPV, IRR, DPBP) представлен не в классическом точечном виде, а в форме «размытого» показателя. В результате расчетов пользователь получает: количественную оценку уровня риска (в процентах от 100%); лингвистическую оценку риска (приемлемый риск (до 10%), пограничный риск (от 10% до 20%), недопустимый риск - свыше 20%).

- Система оптимизации фондового портфеля. Система разработана под задачи актуарной оценки накопительной составляющей трудовой пенсии в Пенсионном фонде РФ (ПФР). Задачи, решаемые системой: создание и оптимизация фондовых портфелей; прогнозирование фондовых индексов; актуарная оценка.

- Система скоринга акций. Разработанный программный продукт позволяет осуществлять выбор и упорядочение акций по результатам скоринга.

- Модель прогнозирования фондовых индексов на платформе AnyLogic. На программной платформе AnyLogic, предназначенной для моделирования сложных систем, разработана программная модель для прогнозирования фондовых индексов.

III. ВКЛАД АВТОРА В ПРОВЕДЕННОЕ ИССЛЕДОВАНИЕ

Вклад автора в проведенное диссертационное исследование определяют: постановка целей исследования, выбор и обоснование объекта и предмета исследования, формирование круга исследовательских задач и их решение.

На защиту выносятся следующие основные научные положения, основанные на нечетко-множественных описаниях:

- Теоретическое обоснование применимости нечетко-множественных описаний к моделированию финансовой деятельности.

- Модель комплексного финансового состояния корпорации и метод оценки риска банкротства корпорации.

- Группа методов оценки степени риска инвестиций (в зависимости от вида критериального фактора) на основе нечетко-множественной модели инвестиционного проекта.

- Методы позиционирования бизнеса корпорации в ходе стратегического планирования.

- Метод рейтинга долговых обязательств субъектов РФ.

- Метод скоринга акций российских компаний.

- Метод рейтинга российских корпоративных обязательств.

- Модель фондового индекса и метод оптимизации фондового портфеля.

- Актуарная модель накопительной пенсионной системы и метод оптимизации финансовых потоков пенсионной системы, основанный на минимизации риска срыва планов по формированию пенсионных резервов.

IV. СТЕПЕНЬ НОВИЗНЫ И ПРАКТИЧЕСКАЯ ЗНАЧИМОСТЬ РЕЗУЛЬТАТОВ ИССЛЕДОВАНИЯ

Научная новизна диссертационной работы состоит в применении аппарата нечетко-множественных описаний к целому ряду задач финансового менеджмента, в том числе: а) при оценке комплексного финансового состояния и риска банкротства корпораций; б) при оценке эффективности и риска инвестиционного проекта, для риск-менеджмента инвестиционного процесса; в) для оценки рейтинга долговых обязательств и скоринга акций, в том числе ценных бумаг российских эмитентов; г) для оптимизации модельного (индексного) и реального фондовых портфелей; д) при прогнозировании фондовых индексов; е) для оптимизации накопительной пенсионной системы. Само применение нечетко-множественных описании для принятия финансовых решений теоретически обосновано. Разработаны программные средства для финансового менеджмента, основанные на нечетко-множественных описаниях.

Научные результаты получены лично автором, в том числе:

- модель комплексного финансового анализа корпорации и матричного метода оценки риска банкротства корпорации;

- модель инвестиционного процесса и группа методов оценки риска инвестиционного проекта, в зависимости от способа задания критерия эффективности инвестиционного проекта;

- нечетко-множественные методы для оценки сильных и слабых сторон бизнеса корпорации и для двумерной оценки бизнеса в координатах «конкурентоспособность – перспективность» в ходе стратегического планирования корпорации;

- группа методов для оценки инвестиционной привлекательности ценных бумаг вида долговых обязательств субъектов Российской Федерации, акций и корпоративных облигаций;

- нечетко-множественная модель фондового портфеля и метод нечетко-множественной оптимизации фондового протфеля на основе классического метода оптимизации по Марковицу;

- модель рациональной динамики фондовых инвестиций и метод прогнозирования фондовых индексов;

- актуарная модель накопительной пенсионной системы и метод оптимизации потоков накопительной пенсионной системы по критерию минимума риска срыва плановых заданий по формированию пенсионных резервов;

- ряд программных средств для финансового менеджмента.

Теоретическая значимость диссертационного исследования состоит в вырабоке альтернативного подхода к моделированию финансовой деятельности, основанному на нечетко-множественных описаниях. Предложенный подход позволяет исключить из процесса моделирования плохо обоснованные вероятностные описания, а также свести к минимуму использование минимаксных подходов для анализа альтернатив инвестиционных решений. В целом, по результатам проведенного исследования можно признать, что нечетко-множественные описания являются наиболее оправданным математическим аппаратом для моделирования финансовых решений, принимаемых в условиях существенной информационной неопределенности, когда проявления внешней среды, окружающей финансовую систему, не обладают выраженной статистической природой.

Практическая значимость диссертационного исследования состоит в том, что на его основе возможно создание принципиально новых программных решений для финансового менеджмента, а также разработка научно-методических обоснований для принятия финансовых решений. Так, результаты диссертационной работы были внедрены в ряде компьютерных программ, а также использовались в методиках и программе, внедренных в Управлении актуарных расчетов Пенсионного фонда Российской Федерации. Возможно применение результатов работы для управления накопительной составляющей трудовых пенсий на фондовом рынке РФ, для оптимизации деятельности негосударственных пенсионных фондов и инвестиционных компаний. Разработанные методы корпоративного финансового менеджмента могут быть внедрены в процессы инвестиционного и финансового планирования корпораций. Методы оценки инвестиционной привлекательности ценных бумаг могут быть интегрированы в структуру финансовых интернет-порталов.

Практическая ценность и социальная значимость разработанных программных средств доказывается их множественным внедрением в различных коммерческих и некоммерческих организациях России, в том числе в Пенсионном Фонде России; использование системы оптимизации фондового портфеля в бизнес-процессе актуарных расчетов ПФР свидетельствует о применении этой программы для решения крупной народнохозяйственной задачи – управления трудовыми пенсиями граждан России.

Основные положения диссертационного исследования докладывались и обсуждались на международных и всероссийских конференциях и симпозиумах, в том числе в Санкт-Петербурге и Пензе в 2001 году, в Минске в 2002 году, в Москве и Коломне в 2003 году.

По теме диссертации опубликованы следующие монографии, научные статьи и материалы общим объемом свыше 40 печатных листов, в том числе в журналах и изданиях, утвержденных перечнем ВАК для докторских диссертаций, - свыше 20 печатных листов.

Монографии

Недосекин А.О. Нечетко-множественный анализ рисков фондовых инвестиций. СПб, Типография «Сезам», 2002. – 7.5 п.л.

- Недосекин А.О. Фондовый менеджмент в расплывчатых условиях. СПб, Типография «Сезам», 2003. – 9.0 п.л.

- Недосекин А.О. Финансовый менеджмент на нечетких множествах. Москва, Аудит и финансовый анализ, 2003 (в том числе английская редакция монографии). - 6.5 п.л.

Статьи в журналах

- Недосекин А.О. Применение теории нечетких множеств к задачам управления финансами // Аудит и финансовый анализ, № 2, 2000 (в том числе английская редакция статьи). – 4.2 п.л.

- Недосекин А.О., Заблоцкий С.Н. Подход к учету долговых обязательств в программах фондового менеджмента // Аудит и финансовый анализ, №1, 2001 (в том числе английская редакция статьи). – 0.4 п.л.

- Недосекин А.О. Финансовый анализ эффективности инвестиций в опционы и их комбинации // Аудит и финансовый анализ, №2, 2001 (в том числе английская редакция статьи). – 1.0 п.л.

- Недосекин А.О. Скоринг акций с использованием нечетких описаний // Аудит и финансовый анализ, №3, 2001 (в том числе английская редакция статьи). – 0.7 п.л.

- Недосекин А.О. Оптимизация модельных фондовых портфелей в условиях существенной неопределенности // Аудит и финансовый анализ, №1, 2002 (в том числе английская редакция статьи). – 1.5 п.л.

- Недосекин А.О. Монотонные фондовые портфели и их оптимизация // Аудит и финансовый анализ, №2, 2002 (в том числе английская редакция статьи). – 0.6 п.л.

- Недосекин А.О. Финансовый экспресс-анализ российского рынка акций (2002 год) // Аудит и финансовый анализ, №3, 2002 (в том числе английская редакция статьи). – 1.1 п.л.

- Недосекин А.О. Прогнозирование фондовых индексов // Аудит и финансовый анализ, №4, 2002 (в том числе английская редакция статьи). – 2.8 п.л.

- Недосекин А.О. Рейтинг кредитоспособности субъектов РФ с использованием нечетких описаний. // Аудит и финансовый анализ, №1, 2003 (в том числе английская редакция статьи). – 0.7 п.л.

- Недосекин А.О. Стратегическое планирование с использованием нечетко-множественных описаний // Аудит и финансовый анализ, №2, 2003 (в том числе английская редакция статьи). – 0.5 п.л.

- Недосекин А.О. Простейший метод оценки риска инвестиционных проектов// Современные аспекты экономики, № 12, 2002. – 0.3 п.л.

- Недосекин А.О. Российские реалии фондового рынка требуют максимально наукоемких программных решений (интервью) // RM Magazin, №1, 2003. – 0.1 п.л.

- Недосекин А.О. Система оптимизации фондового портфеля от Siemens Business Services Russia // Банковские технологии, № 5, 2003. – 0.3 п.л.

- Недосекин А.О. Анализ перспектив инвестирования российских пенсионных капиталов: силы, слабости, возможности, угрозы // Экономическая наука современной России, №3, 2003. – 0.3 п.л.

- Недосекин А.О. Управление продажами нового товара с использованием нечетко-множественных описаний // Управление продажами, №4, 2003. – 0.5 п.л.

Тезисы докладов

- Недосекин А.О. Нечеткие описания для фондового менеджмента // Труды VII Международной научно-технической конференции

«Математические методы и информационные технологии в экономике». Тез. докл. – Пенза:ПДЗ, 2001. – 0.1 п.л.

- Недосекин А.О. Нечеткие описания для принятия финансовых решений // Труды международной научно-практической конференции “Системный анализ в проектировании и управлении». Тез. докл. – СПбГТУ, 2001. – Также на сайте ссылка скрыта – 0.1 п.л.

- Недосекин А.О. Управление накопительной составляющей пенсий с применением нечетко-множественных подходов //

Труды конференции NITE-2002 (Минск). - Тезисы доклада. – 0.1 п.л.

- Nedosekin A.O. Management of accumulative constituent funds of the obligatory retirement insurance using fuzzy sets approach // NITE-2002 report. - Minsk, 2002. - На сайте: ссылка скрыта . – 0.1 п.л.

- Недосекин А.О. Инвестиционное качество российских ценных бумаг (доклад на конференции Фонда акад. Н.П.Федоренко 30.01.03, при вручении гранта). - На сайте: ссылка скрыта . – 0.1 п.л.

- Недосекин А.О. Оптимизация фондового портфеля с использованием нечетко-множественных описаний (доклад в Высшей школе экономики, семинар "Количественный анализ в экономике", 10 апреля 2003 года) - На сайте: ссылка скрыта. – 1.0 п.л.

- Недосекин А.О. Стратегическое планирование с использованием нечетко-множественных описаний (доклад на 4-м симпозиуме "Стратегическое планирование и развитие предприятий") - На сайте: ссылка скрыта. – 0.5 п.л.

- Недосекин А.О. Использование нечетко-множественных описаний в системах управления финансами (тезисы доклада на семинаре в г. Коломна) - На сайте: ссылка скрыта. – 0.2 п.л.

Статьи в Интернет

- Недосекин А.О., Максимов О.Б. Применение теории нечетких множеств к финансовому анализу предприятий// 1999. -

На сайте: ссылка скрыта . – 1.0 п.л.

- Недосекин А.О., Воронов К.И. Новый показатель оценки риска инвестиций //1999. - На сайтах: ссылка скрыта , ссылка скрыта ссылка скрыта . – 1.0 п.л.

- Недосекин А.О. Финансовый анализ в условиях неопределенности: вероятности или нечеткие множества? // 1999.-

На сайтах: ссылка скрыта , ссылка скрыта ссылка скрыта . – 0.3 п.л.

- Недосекин А.О., Овсянко А.В. Нечетко-множественный подход в маркетинговых исследованиях //2000.-На сайте: ссылка скрыта . – 0.3 п.л.

- Недосекин А.О. Проблемы управления накопительными инвестициями Пенсионного Фонда Российской Федерации. -

На сайте: ссылка скрыта . – 0.5 п.л.

- Недосекин А.О. , Могилко С.В. Реформирование систем пенсионного обеспечения: мировой опыт. – На сайте: ссылка скрыта . – 0.5 п.л.

- Недосекин А.О. Введение в проблему прогнозирования фондовых индексов. - На сайте: ссылка скрыта . – 0.9 п.л.

- Недосекин А.О. Введение в современную теорию рационального инвестиционного выбора. - На сайте: ссылка скрыта . – 0.9 п.л.

- Недосекин А.О. Новые модели и методы прогнозирования фондовых индексов. - На сайте: ссылка скрыта – 1.0 п.л.

- Недосекин А.О. Финансовый эспресс-анализ российских корпоративных облигаций - На сайте: ссылка скрыта . – 0.6 п.л.

- Недосекин А.О., Максимов О.Б. Простейшая комплексная оценка финансового состояния предприятия. - На сайте: ссылка скрыта . – 0.8 п.л.

- Недосекин А.О. Скоринг акций технологического сектора США (2003 год) - На сайте: ссылка скрыта . – 0.3 п.л.

- Недосекин А.О. Нечетко-множественный подход к актуарному моделированию. - На сайте: ссылка скрыта . – 0.3 п.л.

- Недосекин А.О. Оптимизация бизнес-портфеля корпорации. - На сайте: ссылка скрыта . – 0.4 п.л.

- Недосекин А.О. Оценка риска инвестиций по NPV произвольно-нечеткой формы. - На сайте: ссылка скрыта . – 0.3 п.л.

- Недосекин А.О.Оптимизация фондового портфеля: новый век - новые идеи. - На сайте ссылка скрыта. – 0.4 п.л.

- Недосекин А.О. Бизнес-планирование в расплывчатых условиях. - На сайте: ссылка скрыта . – 0.5 п.л.

- Недосекин А.О. Нечеткие парные сравнения. - На сайте: ссылка скрыта . – 0.3 п.л.

- Недосекин А.О. Вероятностные распределения с нечеткими параметрами. - На сайте: ссылка скрыта . – 0.4 п.л.

- Недосекин А.О. Риск-функция инвестиционного проекта. - На сайте: ссылка скрыта . – 0.4 п.л.

- Недосекин А.О. От вычислений со словами – к вычислениям с образцами. - На сайте: ссылка скрыта . – 0.5 п.л.

- Недосекин А.О. Комплексная оценка риска банкротства корпорации на основе нечетких описаний. - На сайте: ссылка скрыта . – 0.7 п.л.

- Siemens’ Alexey Nedosekin garnered one of Russia’s top honors (интервью журналу «Siemens Heute») - На сайте: ссылка скрыта – 0.2 п.л.

- Недосекин А.О. От вычислений со словами – к вычислениям с образцами. - На сайте: ссылка скрыта . – 0.5 п.л.

- Недосекин А.О. Нечеткий DPBP и новый подход к рациональному отбору инвестиционных проектов. - На сайте: ссылка скрыта . – 0.7 п.л.

- Недосекин А.О., Кокош А.М. Оценка риска инвестиций для произвольно-размытых факторов инвестиционного проекта. - На сайте: ссылка скрыта . – 1.0 п.л.