Реформирование налогообложения субъектов малого предпринимательства 08. 00. 10 Финансы, денежное обращение и кредит

| Вид материала | Автореферат диссертации |

- Учебное пособие по дисциплине «Финансы, денежное обращение и кредит» для специальности, 4669.55kb.

- Модернизация механизма налогообложения прибыли хозяйствующих субъектов 08. 00. 10 Финансы,, 332.55kb.

- Описание дисциплины «Финансы, денежное обращение и кредит», 1984.13kb.

- Программа вступительного экзамена в аспирантуру по специальности 08. 00. 10. «Финансы,, 517.08kb.

- Взфэи фотография Фамилия Имя Отчество, 175.38kb.

- Литература Финансы. Денежное обращение. Кредит: Учебник для вузов / Л. А. Дробозина,, 1540.34kb.

- Литература Финансы. Денежное обращение. Кредит: Учебник для вузов / Л. А. Дробозина,, 1678.85kb.

- Программа минимум кандидатского экзамена по специальности 08. 00. 10 «Финансы, денежное, 751.04kb.

- Совершенствование управления расходами бюджетов субъектов российской федерации 08., 371.47kb.

- Формирование и развитие системы налогообложения недвижимости в россии 08. 00. 10 Финансы,, 313.22kb.

На правах рукописи

Ксенда Виктория Михайловна

реформирование налогообложения

субъектов малого предпринимательства

08.00.10 – Финансы, денежное обращение и кредит

Автореферат

диссертации на соискание ученой степени

кандидата экономических наук

Волгоград 2008

Работа выполнена в Государственном образовательном учреждении высшего профессионального образования «Волгоградский государственный университет».

| Научный руководитель: | кандидат экономических наук, доцент Чухнина Галина Яковлевна. |

| Официальные оппоненты: | доктор экономических наук, доцент Сидорова Надежда Ивановна; кандидат экономических наук, доцент Сонина Татьяна Николаевна. |

| Ведущая организация: | ГОУ ВПО «Самарский государственный экономический университет». |

Защита диссертации состоится « 7 » июня 2008 г. в 12.00 часов

на заседании диссертационного совета Д 212.029.04 при ГОУ ВПО «Волгоградский государственный университет» по адресу: 400062, г. Волгоград,

пр. Университетский, 100, ГОУ ВПО «Волгоградский государственный университет», аудитория 2-05 «В».

С диссертацией можно ознакомиться в библиотеке ГОУ ВПО «Волгоградский государственный университет».

Автореферат диссертации размещен на официальном сайте ГОУ ВПО «Волгоградский государственный университет» ссылка скрыта/

А

втореферат разослан « 7 » мая 2008 г.

втореферат разослан « 7 » мая 2008 г.| Ученый секретарь диссертационного совета доктор экономических наук | М.В. Гончарова |

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы диссертационного исследования. С малым бизнесом связаны большие надежды в решении ключевых проблем российской экономики: развитие производства и торговли, создание новых рабочих мест, обеспечение значительных налоговых поступлений в бюджет. На протяжении всего периода развития указанного сектора государством предпринимались меры по его поддержке посредством совершенствования законодательной базы и создания условий для экономического роста.

Оптимальная система налогообложения для малого бизнеса предусматривает, с одной стороны, стимулирование деловой активности предпринимателей, а с другой – наличие достаточно простого и эффективного механизма взимания налогов. В связи с этим особую актуальность и значимость с позиции стимулирования развития малого предпринимательства приобретает снижение налоговой нагрузки, упрощение процедур налогообложения и представления отчетности, создание благоприятных условий для легализации и развития малого бизнеса.

Налоговое стимулирование предпринимательской активности имеет небольшую историю в современной России. Так, упрощенная система налогообложения, введенная только в 1996 году, содержит еще достаточно резервов для совершенствования элементов налогообложения.

Степень разработанности проблемы. Основы теории налогов и налогообложения заложены в известных трудах отечественных и зарубежных экономистов, в числе которых: А. Вагнер, С. де Вобан, Ф. Кенэ,

А. Лаффер, Ф. Нитти, У. Петти, П. Прудон, Д. Рикардо, А. Смит, Л.Штейн и другие; среди отечественных – М.М. Алексеенко, А.А. Исаев, И.М. Кулишер, Л.И. Львов, П.В. Микеладзе, И.Х. Озеров, А.А.Соколов, В.Н. Твердохлебов, А.А. Тривус, Н.И. Тургенев, И.И. Янжул и другие.

Теоретический вклад в исследование проблем налогов и налогообложения внесли современные отечественные экономисты: А.В. Аронов, С.В. Барулин, А.В. Брызгалин, О.В. Врублевская, А.З. Дадашев, В.А. Кашин, Л.П. Павлова, В.Г. Пансков, С.Г. Пепеляев, В.М. Пушкарева, М.В. Романовский, Б.М. Сабанти, А.В. Толкушин, Д.Г. Черник, Т.Ф. Юткина и другие.

Практическому использованию упрощенной системы налогообложения посвящены исследования И.М. Андреева, М.В. Истратовой, Н.И. Малис, М.А. Пархачевой, А.Б. Паскачева, Ю.В. Подпорина, А.А. Ялбуганова и др.

Труды вышеперечисленных ученых стали стимулом к более глубокой разработке проблем совершенствования налогообложения субъектов малого предпринимательства: от разработки концепции реформирования системы налогообложения малого бизнеса до эффективных форм и методов её практической реализации в России.

Цель диссертационного исследования – теоретически обосновать налоговые методы государственной поддержки малого бизнеса, разработать и предложить основные направления реформирования налогообложения субъектов малого предпринимательства.

В соответствии с поставленной целью в диссертационной работе решаются следующие задачи:

- выявить значение налогообложения в комплексе мер государственной поддержки субъектов малого предпринимательства;

- теоретически обосновать необходимость и значимость применения упрощенной системы налогообложения субъектами малого предпринимательства;

- сформулировать цель и принципы реформирования этой системы;

- дать авторское определение понятию «налогообложение субъектов малого предпринимательства» и уточнить их статус в налоговых

отношениях;

- выявить положительные и отрицательные тенденции в развитии упрощенной системы налогообложения;

- формализовать методику исчисления налога, уплачиваемого

при применении упрощенной системы налогообложения, дать

рекомендации по направлениям совершенствования упрощенной системы налогообложения в РФ.

Объект исследования – субъекты малого предпринимательства, применяющие упрощенную систему налогообложения в Российской Федерации.

Предмет диссертационного исследования – налоговые взаимоотношения государства и субъектов малого предпринимательства, применяющие различные налоговые режимы.

Теоретической основой работы послужили научные исследования отечественных и зарубежных экономистов по теории налогообложения.

Методологической основой исследования явились принципы диалектической логики в единстве субъектно-объектного, историко-генетического и функционально-структурного анализа. В работе применялись различные методы: наблюдение, сравнительный анализ, индукция, синтез, дедукция, группировка, ранжирование, оценка.

Информационно-эмпирическую базу составили положения Налогового кодекса РФ (НК РФ), Бюджетного кодекса РФ, Федеральных, региональных и местных законодательных актов, постановлений, приказов, писем Правительства РФ, Министерства финансов РФ, Федеральной налоговой службы РФ и иных нормативных документов, статистические данные Федеральной службы государственной статистики (ФСГС) и Национального института системных исследований проблем предпринимательства (НИСИПП), а также статьи отечественных и зарубежных ученых, опубликованные в специальной периодической литературе, Интернет-ресурсы.

Основные положения диссертационного исследования, выносимые на защиту:

- Важной задачей государства является формирование экономической среды, благоприятной для всех видов предпринимательской деятельности. В особой государственной поддержке нуждаются малые предприятия и индивидуальные предприниматели. Виды оказания этой поддержки различны: финансовая, имущественная, консультационная, информационная. Одной из наиболее значимых мер стимулирования развития сектора малого предпринимательства является создание для него преференций в области налогообложения, введение специальных правил участия в налоговых отношениях для субъектов малого предпринимательства, что обеспечивает реализацию косвенного государственного финансирования. Государственная поддержка в области налогообложения развивается эволюционным путем и отражает все сложности перманентного налогового реформирования.

- Эффективная система налоговых преобразований в отношении субъектов малого предпринимательства должна отвечать следующим критериям: полноты – то есть все результаты проведенных реформ видны, отсутствуют скрытые процессы и явления, имеющие отдаленные последствия; непротиворечивости – при разрешении существующих противоречий не были заложены новые проблемы и глубинные противоречия, которые потребуют решения в будущем; завершенности преобразований, что значит возвращение системы отношений между государством и налогоплательщиками из зоны распада в зону безопасности и сохранение устойчивого состояния динамического равновесия. Результатом реформирования налогообложения малого предпринимательства в России должен стать механизм, способный обеспечить переход от снижения налогового бремени к его оптимальному распределению. Для его создания необходимы два направления: стимулирование инвестиционной активности посредством налогов и социализация налогообложения.

- Субъект малого предпринимательства – не категория налогоплательщиков, а определенный статус организации или индивидуального предпринимателя, поэтому в Налоговом кодексе РФ отсутствуют специальные нормы, касающиеся налогообложения малого бизнеса. Предложено изложить главу 26.2. НК РФ в следующем контексте: «Упрощенная система налогообложения для субъектов малого предпринимательства». Поскольку упрощенная система налогообложения может применяться по установленным критериям только малыми предприятиями, микропредприятиями и индивидуальными предпринимателями с соответствующим разъяснением всех норм.

- Для целей внутреннего и внешнего налогового планирования (включая выбор режима налогообложения), анализа, контроля необходима разработка формализованного инструментария: формул расчета налоговой нагрузки для общего и упрощенного режимов налогообложения, формул рентабельности продаж при различных объектах упрощенного налогообложения: доходов или доходов, уменьшенных на величину расходов. Выявленные, обоснованные и системно представленные по количественным и качественным критериям преимущества упрощенной системы налогообложения имеют двуединое значение: для государства определяют главные направления реформирования ее элементов, для малого бизнеса – приоритетность выбора перед иными режимами налогообложения.

- Реформирование упрощенной системы налогообложения путем практической реализации предлагаемых мер (расширение перечня, принимаемых к учету расходов, изменение величины ставок и др.) позволит сделать эту систему более эффективной, обеспечивающей экономически обоснованный уровень доходности с соблюдением баланса интересов государства и налогоплательщика при минимизации затрат на налоговое администрирование и издержек налогоплательщика. Принятие на территории Волгоградской области закона «О применении упрощенной системы налогообложения на основе патента индивидуальными предпринимателями, не привлекающими для предпринимательской деятельности наемных работников» будет способствовать развитию малого предпринимательства в регионе, расширит спектр возможностей, предоставленных законодательством индивидуальным предпринимателям, а также позволит увеличить собственную доходную базу регионального бюджета.

Научная новизна диссертационного исследования заключается

в следующем:

- уточнено определение понятия упрощенной системы налогообложения субъектов малого предпринимательства;

- сформирован алгоритм исчисления налоговой базы при переходе с общего режима налогообложения на упрощенную систему налогообложения;

- усовершенствована методика исчисления налога, уплачиваемого при применении упрощенной системы налогообложения, для объектов налогообложения «доходы» и «доходы, уменьшенные на величину расходы»;

- аргументирована необходимость расширения расходов и уточнен перечень расходов, учитываемых при применении упрощенной системы налогообложения;

- разработана модель проекта закона Волгоградской области

«О применении упрощенной системы налогообложения на основе патента индивидуальными предпринимателями, не привлекающими для предпринимательской деятельности наемных работников» и обоснована необходимость введения на территории Волгоградской области упрощенной системы налогообложения на основе патента;

- даны рекомендации по изменению и дополнению положений Налогового кодекса РФ в части совершенствования упрощенной системы налогообложения для субъектов малого предпринимательства.

Теоретическое значение результатов исследования. Теоретическая значимость результатов исследования состоит в дальнейшей разработке понятийного аппарата упрощенной системы налогообложения для субъектов малого предпринимательства, в научной характеристике понятия налогообложения субъектов малого бизнеса, в обосновании необходимости государственной поддержки (косвенного финансирования) дальнейшего развития малого предпринимательства в России.

Практическая значимость диссертационного исследования состоит в дальнейшем развитии методики расчета налога, уплачиваемого в связи с применением упрощенной системы налогообложения, а также формировании алгоритма перехода с общего режима налогообложения на упрощенную систему, которые могут быть применены налогоплательщиками – субъектами малого предпринимательства.

Материалы диссертации могут использоваться при преподавании учебных дисциплин «Налоги и налогообложение», «Специальные налоговые режимы» и в практической деятельности территориальных органов налоговой службы при проверке налогоплательщиков, применяющих УСНО.

Апробация результатов исследования. Основные выводы и рекомендации диссертационного исследования докладывались и обсуждались на международных, всероссийской и межвузовских научно-практических конференциях в 2007-2008 гг. в Волгограде, Казани, Мурманске, Пензе, Саратове.

Публикации. По теме диссертации опубликовано 8 научных работ общим объемом авторского вклада 2,75 п.л., в том числе 1 в издании, рекомендованном ВАК РФ.

Структура работы. Диссертация состоит из введения, трех глав, включающих 9 параграфов, заключения, списка использованной литературы, 7 приложений. Работа иллюстрирована 9 таблицами и 3 рисунками.

Во введении обосновывается актуальность темы исследования, формулируются ее цель и задачи, предмет и объект исследования, научная новизна, теоретическая и методологическая основа и значимость исследования, а также сведения об апробации, излагаются основные положения, выносимые на защиту.

В первой главе «Теоретико-методологические аспекты развития системы налогообложения для субъектов малого предпринимательства» определена важность налогообложения в структуре мер государственной поддержки сектора малого предпринимательства и выявлена значимость упрощенного налогообложения для малого бизнеса из всей совокупности налоговых обязательств. Уточнена роль малого предпринимательства в качестве субъекта налоговых отношений и дано понятие упрощенной системы налогообложения. Исследована история налогообложения малого бизнеса и выделены этапы развития упрощенной системы налогообложения.

Во второй главе «Современная практика налогообложения по упрощенной системе» раскрывается сущность налогообложения субъектов малого предпринимательства по упрощенной системе, выделяются ее основные преимущества и недостатки, отражена динамика налоговых поступлений от субъектов малого предпринимательства, исследован зарубежный опыт налогообложения малого бизнеса.

В третьей главе «Основные направления совершенствования упрощенной системы налогообложения для субъектов малого предпринимательства» содержатся основные рекомендации по совершенствованию упрощенной системы налогообложения, как на федеральном, так и региональном уровне (на примере Волгоградской области) в целях повышения эффективности деятельности субъектов малого предпринимательства, выделена роль налогового контроля в соблюдении законодательства субъектами малого предпринимательства.

В заключении обобщаются результаты исследования, формулируются выводы и предложения.

ОСНОВНЫЕ ИДЕИ И ВЫВОДЫ ДИССЕРТАЦИИ,

выносимые на защиту

Налоговое стимулирование субъектов малого предпринимательства

в системе мер государственной поддержки

Становление и развитие малого бизнеса во многом зависит от эффективности методов государственного управления, регулирования и контроля. Важными направлениями сложившейся системы государственной поддержки малого предпринимательства являются: формирование благоприятного предпринимательского климата; устранение нормативно-правовых, административных и организационных барьеров; расширение доступа к финансовым ресурсам; системное развитие инфраструктуры для предоставления предприятиям интегральной финансовой, материальной, информационной, консультационной и организационно-методической помощи. Отлаженная и последовательная работа в данных направлениях позволит осуществить качественные изменения предпринимательской среды и повысить эффективность функционирования предприятий малого бизнеса.

Сегодня в России насчитывается около 880 тысяч малых предприятий и 4,5 миллиона индивидуальных предпринимателей, создающих 15 миллионов рабочих мест. По видам деятельности малый бизнес охватил практически все отрасли экономики. В настоящее время 72% оборота такого бизнеса приходится на долю предприятий, работающих в сфере услуг и торговли, а на промышленность и строительство – 13,5% и 7% соответственно. Для малых предприятий Волгоградской области более привлекательной остается непроизводственная сфера, прежде всего, торговля, что объясняется отсутствием сложных технологических процессов, низкими затратами и возможностью быстрого оборота капитала.

Эффективная налоговая политика в отношении субъектов малого предпринимательства выступает одной из важнейших частей общей экономической политики государства, поскольку является экономическим и административным рычагом воздействия государства на их развитие. Высокая налоговая нагрузка лишает малые предприятия возможности формировать нужные запасы оборотных средств, отвлекая значительную часть на покрытие налоговых обязательств. Для этого нужен более совершенный налоговый механизм.

Налоговое реформирование осуществляется тогда, когда изначально противоположно направленные интересы сторон – государства и налогоплательщиков развиваются от состояния различия до состояния конфликта, в котором возникает реальная угроза распада системы. Тогда государство осуществляет налоговую реформу, то есть трансформирует налоговую систему таким образом, чтобы несоответствие их интересов снова приняло характер различия, а их взаимоотношения вернулись в зону безопасности. Конечный результат реформы зависит от силы и направления постоянных и чрезвычайных возмущающих воздействий.

Реформирование налогообложения субъектов малого предпринимательства должно быть основано на оптимальном сочетании интересов государства и малого бизнеса. Поэтому необходим переход от гипертрофированной реализации фискальной функции налогообложения к активно-стимулирующей. Данные условия будут способствовать развитию малого предпринимательства, усиливать его социальную значимость и стимулировать инвестиционную активность (табл. 1). В результате будет достигнут эффект «налоговой капитализации» (эффект от снижения налогов или введения льгот по налогам), выражающийся в приросте капитала субъектов малого предпринимательства.

Таблица 1

Оценка роли снижения налоговых ставок

для развития малого предпринимательства, %

| Планы предприятий по расширению бизнеса при уменьшении уровня налогов | Доля предприятий, % |

| Предприятие планирует расширение бизнеса при существующем уровне налоговых платежей; при уменьшении уровня налогов предприятие НЕ будет расширять бизнес еще сильнее | 10,94 |

| Предприятие планирует расширение бизнеса при существующем уровне налоговых платежей; при уменьшении уровня налогов предприятие будет расширять бизнес еще сильнее | 57,48 |

| Предприятие НЕ планирует расширение бизнеса при существующем уровне налоговых платежей; при уменьшении уровня налогов предприятие будет расширять бизнес | 19,62 |

| Предприятие НЕ планирует расширение бизнеса при существующем уровне налоговых платежей; при уменьшении уровня налогов предприятие НЕ будет расширять бизнес | 10,69 |

Источник: данные Национального института системных исследований проблем предпринимательства (ссылка скрыта)

Для того, чтобы налоговое бремя было посильным для малых предприятий, чтобы количество их росло, и они стремились вести свой бизнес в легальной, а не теневой экономике, необходима однозначность, стабильность системы налогообложения и справедливый уровень изъятия части доходов.

Малое предпринимательство как субъект налоговых отношений

Для российской правовой системы критерии, определяющие предприятие как малое, меняются в зависимости от того, в каком качестве выступает организация или индивидуальный предприниматель: как объект, на который распространяются меры государственной поддержки, или как субъект налоговых правоотношений.

Неунифицированные подходы к определению субъектов малого предпринимательства могут на практике привести к затруднениям при ведении предпринимательской деятельности, осуществляемой строго в соответствии с законодательством. Перечень критериев отнесения к субъектам малого предпринимательства, нельзя признать, во-первых, исчерпывающим – для применения мер налогового стимулирования необходимо соответствовать еще и условиям, зафиксированным в соответствующих главах НК РФ, во-вторых, единственно возможным.

Говоря о налогообложении субъектов малого предпринимательства в Российской Федерации, с определенной долей условности имеется в виду порядок выполнения налоговых обязательств лицами, применяющими специальные налоговые режимы в соответствии с главами 26.2, 26.3 НК РФ. Это объясняется тем, что исходя из содержания соответствующих норм вышеуказанных глав НК РФ, воспользоваться специальными налоговыми режимами могут сравнительно небольшие предприятия (по численности, по объему годового оборота). Кроме того, сохранение названия особых систем налогообложения («Упрощенная система налогообложения», «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности») позволяет считать их налоговыми режимами, предусмотренными специально для малых форм предпринимательской деятельности, хотя в настоящее время это прямо не указано в налоговом законодательстве, а скорее, следует из концепций специальных налоговых режимов.

Таким образом, возникла ситуация, при которой субъект малого предпринимательства продолжает существовать в российской правовой системе как категория организаций (индивидуальных предпринимателей) с небольшим количеством занятых на предприятии работников и соответствие данному количественному ограничению позволяет им воспользоваться мерами государственной поддержки. Для налогового же законодательства это понятие в настоящий момент не легитимно. Но специалисты в области налогового законодательства нередко отождествляют в своих работах налогоплательщиков, применяющих системы налогообложения, предусмотренные главами 26.2, 26.3 НК РФ, с субъектами малого предпринимательства. В условиях несовпадения критериев для целей получения государственной поддержки и права на использование преимуществ глав 26.2, 26.3 НК РФ необходимо учитывать, что речь идет о налогообложении небольших предпринимательских образований, для которых ввиду их экономической слабости действуют специальные налоговые режимы, способствующие их развитию и направленные на их поддержку.

Таким образом, если мы рассматриваем организации и индивидуальных предпринимателей, являющихся субъектами малого бизнеса, в качестве участников налоговых отношений, то проявление сущности налогоплательщика заключается в наличии у них определенных прав и обязанностей, а также объекта налогообложения – дохода или имущества. Это означает, субъект малого предпринимательства – не категория налогоплательщиков, а определенный статус организации или индивидуального предпринимателя. Поэтому использование термина «субъект малого предпринимательства» в целях налогообложения допустимо только для обозначения экономических субъектов, но не для обозначения категории налогоплательщиков.

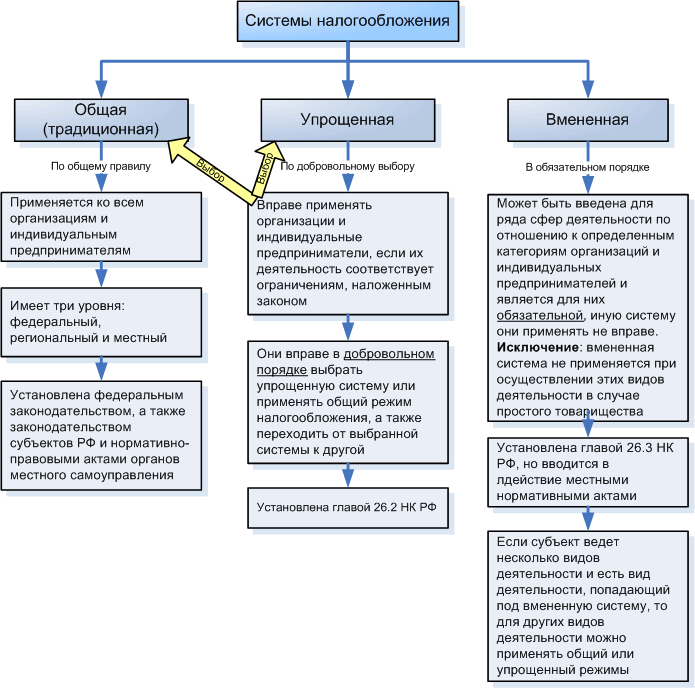

Под налогообложением субъектов малого предпринимательства в РФ понимается особый порядок выполнения налоговых обязательств, имеющий льготный характер. На сегодняшний день налогообложение субъектов малого предпринимательства в России осуществляется на основе трех систем: общеустановленной системы налогообложения – общий режим (уплата всех налогов, установленных законодательством), упрощенной системы налогообложения (УСНО), системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД). Последние два режима входят в группу специальных налоговых режимов, которые предусматривают отличный от общего режима порядок определения элементов налогообложения, а также освобождение от обязанностей по уплате отдельных видов налогов и сборов (рис. 1).

Рисунок 1. Системы налогообложения субъектов

малого предпринимательства в Российской Федерации

Как показывает анализ практики применения специальных налоговых режимов интерес к ним со стороны субъектов предпринимательства постоянно растет. В первую очередь об этом свидетельствуют показатели численности налогоплательщиков, применяющих специальные налоговые режимы. Прежде всего, широкое признание среди налогоплательщиков получила упрощенная система налогообложения (табл. 2).

Таблица 2

Выбор системы налогообложения

субъектами малого предпринимательства, %

| Система налогообложения | 2002 | 2003 | 2004 | 2005 | 2006 |

| Общепринятая система налогообложения | 46,18 | 37,39 | 31,35 | 29,77 | 28,32 |

| Упрощенная система налогообложения для субъектов малого предпринимательства с объектом налогообложения доходы, уменьшенные на величину расходов (совокупный доход) | 13,65 | 16,00 | 19,02 | 20,03 | 19,3 |

| Упрощенная система налогообложения для субъектов малого предпринимательства с объектом налогообложения доходы, уменьшенные на величину расходов (валовая выручка) | 15,06 | 14,96 | 16,34 | 16,29 | 16,67 |

| Система налогообложения по принципу вмененного дохода | 19,88 | 25,91 | 27,64 | 28,44 | 29,57 |

Источник: данные Национального института системных исследований проблем предпринимательства (ссылка скрыта)

Упрощенная система налогообложения – это специальный налоговый режим, применяемый субъектами малого предпринимательства на добровольной основе и предусматривающий замену уплаты четырех налогов (налога на прибыль, налога на добавленную стоимость, единого социального налога и налога на имущество) одним, а также предоставляющий возможность выбора объекта налогообложения.

В Налоговом кодексе РФ отсутствуют специальные нормы, касающиеся субъектов малого бизнеса. Однако упрощенными правилами налогового учета можно воспользоваться, если перейти на специальные налоговые режимы. Таким образом, совпадение условий для определения организации или индивидуального предпринимателя в качестве субъекта малого предпринимательства и требований для применения упрощенной системы налогообложения позволяют нам идентифицировать УСНО как специальный налоговый режим, предназначенный для малого бизнеса. Поэтому мы предлагаем изложить главу 26.2. Налогового Кодекса Российской Федерации (НК РФ) в контексте – «Упрощенная система налогообложения для субъектов малого предпринимательства».

Таким образом, исходя из изучения зарубежного опыта налогообложения, истории и современных особенностей налогообложения малого бизнеса в РФ, нами выделены основные налоговые методы поддержки субъектов малого предпринимательства:

- Предоставление налоговых льгот по отдельным налогам (преимущественно по налогу на прибыль и НДС) наряду с применением субъектами малого бизнеса общей системы налогообложения.

- Введение специальных режимов налогообложения для субъектов малого бизнеса, то есть условно расчетное налогообложение. Основными видами условно-расчетного налогообложения можно назвать упрощенные и вмененные налоги. Упрощенные налоги – это налоги при исчислении и взимании которых используются упрощенные формы учета и отчетности. Вмененные налоги – это налоги, основанные на оценке доходности факторов производства.

Оценка налоговой нагрузки при переходе на упрощенную систему налогообложения

Для сравнения УСНО с общим режимом налогообложения необходимо сравнить налоговую нагрузку и ее показатели, которую будут нести организация или индивидуальный предприниматель при выборе того или иного варианта (табл. 3).

Таблица 3

Уровень налоговой нагрузки на субъекты малого предпринимательства при различных режимах налогообложения

| Налоговые обязательства | Ставка, % | Общий режим | УСН |

| Налог на прибыль организаций | 24 | Да | Нет |

| Налог на добавленную стоимость | 10; 18 | Да | – |

| Налог на добавленную стоимость, уплачиваемый на таможне | 10; 18 | Да | Нет |

| Единый социальный налог | 26 | Да | Нет |

| Налог на имущество организаций | 2,2 (max) | Да | Нет |

| Страховые взносы в ПФР | 14 | Да | Да |

| Обязанности налогового агента | | Да | Да |

| Единый налог | 6; 15 | Нет | Да |

| Иные установленные налоги | | Да | Да |

Так как упрощенная система подразумевает замену только четырех налогов, а не всех то для анализа необходимо принять во внимание налоговую нагрузку только от этих налогов.

Налоговая нагрузка определяется по формуле:

ННОРН = НР ÷ Σ Д × 100%, (1)

где ННОРН – налоговая нагрузка при применении общего режима налогообложения;

НР – ожидаемые налоговые расходы, определяемые по формуле:

НР = НП + НДС + НИм + ЕСН, (2)

где НП – сумма подлежащего уплате за год налога на прибыль;

НДС – сумма подлежащего уплате за год налога на добавленную стоимость

НИм – сумма подлежащего уплате за год налога на имущество;

ЕСН – сумма подлежащего уплате за год единого социального налога;

Д – ожидаемый доход за год.

Величина налоговой нагрузки при применении упрощенной системы налогообложения будет складываться из суммы налоговых расходов и упущенной выгоды. Показатель налоговой нагрузки при применении УСНО будет выглядеть следующим образом:

ННУСНО = (НР + УВ) ÷ Σ Д × 100%, (3)

ННУСНО – налоговая нагрузка при применении упрощенной системы налогообложения;

НР – ожидаемые налоговые расходы;

УВ – ожидаемый показатель упущенной выгоды (величина недополученной выручки от снижения цен);

Д – ожидаемый годовой доход.

Если налоговая нагрузка при применении общего режима налогообложения больше налоговой нагрузки при применении упрощенной системы (ННОРН > ННУСНО), тогда хозяйствующему субъекту выгодно переходить на УСНО.

Методика определения налога, уплачиваемого при применении упрощенной системы налогообложения

Налоговые расходы, которые будет нести организация в связи с применением УСНО, зависят от 4 переменных: налогооблагаемых доходов, расходов принимаемых для целей налогообложения, сумм начисленных страховых взносов на обязательное пенсионное страхование, суммы выплаченных пособий по временной нетрудоспособности. Исходя из данных условий, автором предлагается формула для расчета налога при объекте налогообложения «доходы»:

ЕН= Σ Д × 6%, (4)

где ЕН – величина, рассчитываемого единого налога по упрощенной системе, руб.;

Д – доходы, признаваемые при упрощенной системе налогообложения в соответствии со ст. 346.15. НК РФ, руб.

При объекте налогообложения доходы налогоплательщик вправе уменьшить сумму налога (авансовых платежей по налогу) на сумму страховых взносов на обязательное пенсионное страхование, уплаченных за этот же период времени, а также на сумму пособий по временной нетрудоспособности. Однако сумма налога не может быть уменьшена более чем на 50%. Это значит, что минимальная сумма налога по УСН с объектом налогообложения «доходы» может составить 3%. Тогда формула приобретет следующий вид:

ЕН = Σ Д × 6% – Σ Z, (5)

где Z – предельная сумма взносов в Пенсионный Фонд РФ и пособий по временной нетрудоспособности, руб., Z ≤ 0,5×(Д×6%).

Формула расчета единого налога при объекте налогообложения «доходы, уменьшенные на величину расходов» автор в диссертационном исследовании представляет следующим образом:

ЕН= (Σ Д – Σ Р) × 15%, где

ЕН – величина, рассчитываемого налога, руб.;

Д – доходы, признаваемые при упрощенной системе налогообложения в соответствии со ст. 346.15. НК РФ, руб.;

Р – расходы, принимаемые при упрощенной системе налогообложения в соответствии со ст. 346.16. НК РФ, руб.

Влияние предполагаемого уровня расходов и рентабельности

на выбор объекта налогообложения

Законодательством установлено, что объектом налогообложения при УСН являются либо доходы, облагаемые по ставке 6%, либо доходы, уменьшенные на величину расходов – по ставке 15%. Причем выбор объекта налогообложения осуществляется самим налогоплательщиком и не может им меняться в течение трех лет с начала применения упрощенной системы налогообложения. Поэтому налогоплательщику необходимо тщательно подходить к вопросу выбора объекта налогообложения.

Объект налогообложения – «доходы», в большинстве случаев выгоден тем организациям и индивидуальным предпринимателям, у которых сумма расходов, учитываемых при применении упрощенной системы в соответствии со ст. 346.16 НК РФ, составляет менее 60%. И наоборот, если сумма осуществленных расходов значительна – более 60%, то более оптимальным объектом налогообложения будут «доходы, уменьшенные на величину расходов».

(Д × 6%) ÷100% = (Д – Р) × 15% ÷ 100%, (I)

где Д – доходы, полученные организацией или индивидуальным предпринимателем;

Р – произведенные организацией или индивидуальным предпринимателем расходы.

В ходе решения данного уравнения определяется:

Д × 6% = (Д – Р) × 15%, 6Д = 15Д – 15Р, 9Д = 15Р,

9 ÷ 15 = Д, Д ÷ Р = 0,6

Но, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уплачивает минимальный налог. Здесь также можно рассчитать при какой доле расходов предприятие будет платить минимальный налог. Для этого необходимо решить уравнение:

100 – (Р × 15%) ≥ 100 × 1%, (II)

где 100 – доходы, учитываемые при расчете налога;

Р – расходы, учитываемые при расчете налога.

Р ≥ 93,3%

Расчет показывает, что если доля расходов предприятия в доходах составит более 93,3%, то придется платить минимальный налог.

Для определения более выгодного режима налогообложения важно учитывать не только количественные, но и качественные факторы (табл. 4).

По мнению автора, на выбор объекта налогообложения при упрощенной системе налогообложения также может влиять показатель предполагаемого уровня рентабельности продаж – удельный вес прибыли в общей величине налогооблагаемых доходов, при этом прибыль определяется как разница между доходами и расходами, учитываемыми в целях исчисления единого налога при УСН.

Выбор объекта налогообложения осуществляется в два этапа:

1) определение предполагаемого уровня рентабельности и его влияния на долю единого налога;

2) расчет предполагаемой суммы страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности, выплачиваемых за счет работодателя, и определение доли единого налога.

Очевидно, что если доля единого налога, определенная указанным способом, превысит 6%, то выгоднее выбирать объектом налогообложения

доходы (потому как при таком объекте доля единого налога в доходах в любом случае не будет больше 6%). Следовательно, далее необходимо определить при каком размере рентабельности доля налога будет равна 6%:

6% ÷ 15% × 100% = 40%.

Таким образом, при рентабельности выше 40% выгоднее платить единый налог с «доходов».

Однако, при объекте налогообложения «доходы», налог можно уменьшить на сумму суммы страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности, выплачиваемых за счет работодателя. Таким образом, получаем:

6% – (6% × ½) = 3%.

Этому показателю соответствует уровень рентабельности 20%. То есть при рентабельности ниже 20% объектом налогообложения однозначно следует выбирать «доходы за вычетом расходов». Кроме того, можно определить, когда налогоплательщику, выбравшему такой объект налогообложения, придется платить минимальный налог. Ему соответствует доля единого налога в доходах, равная 1%. Значит, минимальный налог нужно будет платить при уровне рентабельности ниже 6,7% (1% ÷ 15% × 100%). Если исчисленный показатель рентабельности составляет более 20%, но менее 40%, выбор объекта налогообложения будет определяться в зависимости от суммы взносов в ПФР и выплат пособий по временной нетрудоспособности.

Таблица 4

Преимущества и недостатки упрощенной системы налогообложения по сравнению с общим режимом

| Показатели | Упрощенная система налогообложения | Общий режим налогообложения | Преимущество или недостаток УСН |

| 1 | 2 | 3 | 4 |

| Основные налоги | Единый налог, фиксированные взносы в ПФР | НДФЛ, НДС, ЕСН, фиксированные взносы в ПФР | Явное преимущество по количеству и сумме налогов |

| Количество сдаваемых деклараций (расчетов) по итогам года | Одна декларация по единому налогу, декларация по взносам в ПФР, сведения об индивидуальном (персонифицированном) учете | Декларации по НДФЛ, НДС, ЕСН, фиксированные взносы в ПФР, сведения об индивидуальном (персонифицированном) учете | Бесспорное преимущество по количеству сдаваемых деклараций |

| Налоговый учет | Книга учета доходов и расходов | Книга учета доходов и расходов и хозяйственных операций | Преимущество: вести «упрощенную» книгу гораздо легче, так как в ней отражаются только финансовые операции |

| Расходы, учитываемые при исчислении налоговой базы | Перечень расходов приведен в пункте 1 статьи 346.16 НК РФ | Расходы учитываются в соответствии с главой 25 «Налог на прибыль» НК РФ | Недостаток, так как перечень затрат, разрешенных при «упрощенном» учете, весьма ограничен в отличие от общего режима, при котором на расходы можно отнести большинство обоснованных и документально подтвержденных затрат. Кроме того, расходы могут учитывать только «упрощенцы», выбравшие объектом налогообложения доходы за вычетом расходов |

| Включение в расходы стоимости основных средств | Стоимость основных средств, приобретенных в период применения УСН, списывается на расходы равными долями в течение одного налогового периода. Остаточная стоимость основных средств, купленных до перехода на УСН, списывается частями (срок списания зависит от срока полезного использования) | Стоимость основных средств включается в расходы путем амортизации | Преимущество, так как стоимость основных средств при упрощенном режиме списывается быстрее, чем при общем. Однако, есть и отрицательный момент: если основные средства, приобретенные в период применения УСН, будут реализованы раньше трех (десяти) лет с момента покупки (в зависимости от срока полезного использования), значительную часть ранее списанных расходов придется восстановить |

| Счета-фактуры, книги продаж и покупок | Не оформляются, так как организации и предприниматели, работающие на упрощенном режиме, не являются плательщиками НДС | Оформляются (при условии, что предприниматель не освобожден от уплаты НДС) | Преимущество: меньше бумажной работы |

| Налоговая нагрузка при наличии наемных работников | НДФЛ, взносы в ПФР и ФСС на случай травматизма | ЕСН, НДФЛ, взносы в ПФР и ФСС на случай травматизма | Преимущество: уплата ЕСН ощутимо сказывается на доходах. К тому же одной декларацией меньше |

Основные направления совершенствования

упрощенной системы налогообложения

Создание эффективной системы налогообложения, адекватной российским условиям и создающей стимулы для развития малого предпринимательства, является важной задачей государства. Практика применения специальных налоговых режимов для малого предпринимательства позволила выявить многочисленные нестыковки, их непоследовательность и несбалансированность с общеустановленным порядком налогообложения, а также отсутствие целостности упрощенных режимов и единой методологии определения базовой доходности. Именно эти причины и различного рода проблемы, возникающие при применении режимов, налогообложения сделали очевидной необходимость реформирования действующих специальных режимов. Исходя из этого, мы предлагаем следующие направления реформирования упрощенной системы налогообложения:

1) изменить статью допустимых расходов, дополнив ее следующими видами расходов: потери от брака, расходы на сертификацию продукции и услуг, представительские расходы, расходы на услуги банков, в том числе связанные с установкой и эксплуатацией электронных систем документооборота между банком и клиентами, в том числе систем «клиент-банк»;

2) разрешить субъектам малого предпринимательства в полном размере учитывать расходы на обязательное пенсионное страхование и пособия по временной нетрудоспособности, что приведет к реальному учету сумм заработных плат и оплате больничных листов работников;

3) дифференцировать критерии оборота, позволяющего применять УСНО по видам деятельности (промышленность, строительство);

4) производить индексацию предельных размеров доходов с учетом индексации предыдущих лет, тогда не возникнет вопроса об увеличении предельных размеров доходов (табл. 5);

Таблица 5

Методики индексации предельных размеров доходов

| Календарный год | Значение ограничения по методике Минфина, руб. | Значение ограничения по методике, установленной гл. 26.2 НК РФ, руб. (позиция автора) | Разница (гр. 3 - гр. 2), руб. |

| 1 | 2 | 3 | 4 |

| 2006 | 22 640 000 | 22 640 000 | 0 |

| 2007 | 24 820 000 | 28 096 240 | 3 276 240 |

| 2008 | 26 800 000 | 37 648 962 | 10 848 962 |

5) уменьшить ставку налога (для объекта налогообложения «доходы) по опыту стран СНГ, поскольку субъекты малого предпринимательства, применяющие УСН, иногда являются невыгодными партнерами для крупных организаций, уплачивающих НДС и разрешить им уплачивать НДС;

6) уменьшить ставки налога (для обоих объектов налогообложения) для организаций и индивидуальных предпринимателей с местом нахождения в сельских населенных пунктах, преобразованных в агрогородки, а также в поселках городского типа и городах районного подчинения с численностью населения до 50 тыс. человек;

7) предусмотреть с учетом опыта стран СНГ введение еще двух систем упрощенного налогообложения: налогообложение на основе разового талона и на основе упрощенной декларации;

8) принять на территории Волгоградской области закон «О применении упрощенной системы налогообложения на основе патента индивидуальными предпринимателями, не привлекающими для предпринимательской деятельности наемных работников».

СПИСОК РАБОТ, ОПУБЛИКОВАННЫХ

ПО ТЕМЕ ДИССЕРТАЦИИ

Статьи в журналах и изданиях, рекомендуемых ВАК

- Ксенда, В.М. Налогообложение субъектов малого предпринимательства за рубежом [Текст] / В.М. Ксенда // Налоговая политика и практика. – 2007. – № 11(59). – 0,75 п.л.

Статьи и тезисы докладов в других изданиях

- Ксенда, В.М. Упрощенная система налогообложения: преимущества недостатки [Текст] / В.М. Ксенда // VII Всероссийская научно-практическая молодых ученых «Молодежь и экономика: новые взгляды и решения»: межвуз. сб. тр. молод. ученых, Волгоград, 31 янв. – 2 февр. 2007 / Под ред. Л.С. Шаховской / Волгоградский государственный технический университет. – РПК «Политехник», 2007. – 0,31 п.л.

- Ксенда, В.М. Динамика развития упрощенной системы налогообложения на основе патента [Текст] / В.М. Ксенда // Материалы научной сессии ВолГУ, 19 апр. 2007 г., заседание секции «Приоритетные направления бюджетно-налоговой политики России / Волгоградский государственный университет, 2007. – 0,31 п.л.

- Ксенда, В.М. Некоторые аспекты применения упрощенной системы налогообложения на основе патента: прошлое, настоящее и будущее [Текст] / В.М. Ксенда // Перемены в России: прошлое, настоящее и будущее: Материалы Всероссийской научно-практической конференции студентов и аспирантов (27 апреля 2007 г.). В двух томах. Том I. – Казань: Издательство «Таглимат» Института экономики, управления и права, 2007. – 0,13 п.л.

- Ксенда, В.М. Изменения в части применения упрощенной системы налогообложения в 2008 году [Текст] / В.М. Ксенда // Современное состояние и перспективы развития экономики России: сборник статей V Всероссийской научно-практической конференции (сентябрь 2007 г.). – Пенза, 2007. – 0,25 п.л.

- Ксенда, В.М. Развитие специальных налоговых режимов [Текст] / В.М. Ксенда // Социально-экономическое развитие современного общества в условиях реформ: Материалы Международной научно-практической конференции (10 декабря 2007 г.). – В 3-х частях. – Ч. 1 / Отв. Ред. Л.А. Тягунова. – Саратов: Издательство «Научная книга», 2008. – 0,31 п.л.

- Ксенда, В.М. Особенности исчисления налоговой базы при переходе с общего режима налогообложения на упрощенную систему налогообложения [Текст] / В.М. Ксенда // VIII Всероссийская научно-практическая молодых ученых «Молодежь и экономика: новые взгляды и решения»: межвуз. сб. тр. молод. ученых, Волгоград, 31 янв. – 2 февр. 2008 / Под ред. Л.С. Шаховской / Волгоградский государственный технический университет. – РПК «Политехник», 2008. – 0,31 п.л.

- Ксенда, В.М. Методика исчисления и уплаты единого налога при упрощенной системе налогообложения [Текст] / В.М. Ксенда // Современные проблемы экономики, управления и юриспруденции. – Мурманск, 2008. – 0,38 п.л.