Е. Г. Непомнящий Учебное пособие Учебное пособие

| Вид материала | Учебное пособие |

- Учебное пособие Житомир 2001 удк 33: 007. Основы экономической кибернетики. Учебное, 3745.06kb.

- Учебное пособие, 2003 г. Учебное пособие разработано ведущим специалистом учебно-методического, 783.58kb.

- Учебное пособие, 2003 г. Учебное пособие разработано ведущим специалистом учебно-методического, 794.09kb.

- Учебное пособие, 2003 г. Учебное пособие разработано ведущим специалистом учебно-методического, 454.51kb.

- Учебное пособие Сыктывкар 2002 Корпоративное управление Учебное пособие, 1940.74kb.

- Учебное пособие г. Йошкар Ола, 2007 Учебное пособие состоит из двух частей: «Книга, 56.21kb.

- Учебное пособие Нижний Новгород 2007 Балонова М. Г. Искусство и его роль в жизни общества:, 627.43kb.

- Общий курс физики т-1 Механика: учебное пособие М.: Физматлит, 2002. Сивухин Д. В.,, 679.32kb.

- Учебное пособие Бишкек 2008 Учебное пособие «Права женщин на землю», 3306.04kb.

- Г. Р. Державина академия управления и сервиса кафедра менеджмента и маркетинга учебное, 1147.35kb.

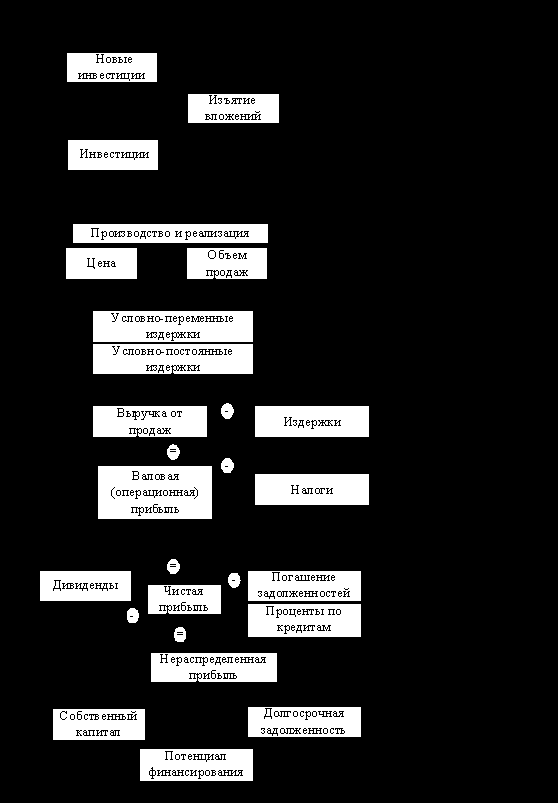

Инвестиционная стратегия. Стратегия в сфере инвестиций является движущей силой любой бизнес-системы. Управляющие должны обеспечить использование имеющихся инвестиций так же, как и новых инвестиций, таким образом, чтобы обеспечить достижение приемлемой экономической отдачи. Одним из показателей, при помощи которых оценивается эта экономическая отдача, является норма прибыли.

Эта сфера бизнеса охватывает процесс составления смет капиталовложений (capital budgeting), предусматривающий отбор новых альтернативных инвестиционных решений. Принятые инвестиционные решения должны соответствовать не только требованиям обеспечения эффективности хозяйственной деятельности, но и принятой политике предприятия в сфере формирования источников финансирования инвестиционных проектов. В стратегические планы развития предприятия должны включаться не только решения о вложении ресурсов, но и обратные решения, связанные с изъятием средств из оборота (disinvestment). Решение об инвестировании или выводе из обращения ресурсов анализируются на основе подходов, предполагающих расчет чистой текущей стоимости, определение которой мы дадим ниже.

Рис.2.4. Бизнес как система взаимодействия инвестиционной, хозяйственной и финансовой деятельности

Эта сфера бизнеса охватывает процесс составления смет капиталовложений (capital budgeting), предусматривающий отбор новых альтернативных инвестиционных решений. Принятые инвестиционные решения должны соответствовать не только требованиям обеспечения эффективности хозяйственной деятельности, но и принятой политике предприятия в сфере формирования источников финансирования инвестиционных проектов. В стратегические планы развития предприятия должны включаться не только решения о вложении ресурсов, но и обратные решения, связанные с изъятием средств из оборота (disinvestment). Решение об инвестировании или выводе из обращения ресурсов анализируются на основе подходов, предполагающих расчет чистой текущей стоимости, определение которой мы дадим ниже.

Хозяйственная (операционная) деятельность. Эта сфера деятельности предприятия предусматривает эффективное использование активов в избранном секторе рынка и поиск приемлемой ценовой политики, обеспечивающей успех в конкурентной борьбе. Операционная деятельность должна обеспечивать эффективность затрат. Частично это зависит от операционного рычага, а именно, воздействие на прибыльность величины и пропорции необходимых условно-постоянных и условно-переменных затрат, произведенных в процессе производства, реализации продукции и обслуживания. Результатом воздействия всех этих факторов является величина операционной прибыли, полученной за определенный период. Операционная прибыль зависит от выбора рынка и конкурентных позиций в сфере ценообразования, от соотношения цен и объемов производства и реализации продукции в условиях конкурентной среды, от эффективности хозяйственной деятельности, от действий управляющих и условий применения операционного рычага.

Основным оценочным показателем в этой сфере является норма прибыли чистых активов до выплаты налогов и процентов.

Распределение прибыли. Эта сфера анализа охватывает разделение прибыли по трем направлениям:

- платежи владельцам предприятия;

- платежи кредиторам

- реинвестирование части прибыли.

Суммы выплат дивидендов акционерам устанавливается советом директоров предприятия. Ставка платежей напрямую влияет на величину остающейся прибыли, используемой для реинвестирования и обеспечения роста бизнеса.

Платежи в виде процентов кредиторам предусматриваются обязательствами по контрактам. Величина процентных платежей является предметом управленческой политики и действий по использованию заемных средств – чем выше доля заемных средств в структуре источников капитала, тем больше требуется средств за счет прибыли для выплаты процентов. Более высокая доля заемных средств в капитале заемщика вынуждает кредиторов повышать ставку процентов для того, чтобы обеспечить компенсацию за более высокую степень риска по выданным ему кредитам.

Основными показателями, используемыми для оценки управленческих решений в этой сфере, являются коэффициенты выплат по акциям, коэффициенты обеспеченности процентов и дивидендов, а также обеспеченность выплаты суммы основного долга.

Структура капитала. Эта сфера предусматривает такой выбор и балансирование пропорций между собственным капиталом и заемными средствами в источниках денежных средств предприятия с учетом степени риска и средств, необходимых для обслуживания долговых обязательств, который должен обеспечивать достижение приемлемого уровня рентабельности собственного капитала.

Ключевым понятием в этой области является финансовый рычаг, который предусматривает разумное использование фиксированной ставки процента по долгам для финансирования инвестированных проектов, приносящих норму прибыли, превышающую ставку процента.

Основными показателями в этой сфере финансирования являются отношение задолженности к сумме собственного капитала, норма прибыли на собственный капитал и коэффициенты покрытия затрат по обслуживанию долга.

Предположения, используемые при анализе бизнес-системы

При рассмотрении модели бизнеса в качестве системы необходимо отметить два основных упрощения, вводимых в наш анализ:

1. Амортизация не учитывается как таковая, потому что суммы, эквивалентные годовым амортизационным отчислениям, будут инвестированы в каждом году в целях поддержания производительной способности бизнеса, но без обеспечения какой-либо дополнительной прибыли.

2. Предполагается, что сумма долгосрочной задолженности организации остается неизменной. Мы предполагаем постоянное возобновление первоначального долга (по мере погашения старой задолженности получают новые кредиты).

2.3. Использование рычагов при выполнении инвестиционного проекта

Понятие «рычаг» имеет отношение к условиям, вызываемым наличием стабильного элемента затрат в сочетании с колебаниями в широких пределах уровня прибыли.

Операционный рычаг означает, что часть затрат является фиксированными (постоянными) и не зависит от величины колебаний объемов реализации продукции. В результате прибыль повышается или снижается быстрее, чем происходят изменения в объемах.

Финансовый рычаг имеет место в случаях, когда в структуре источников формирования капитала организации содержатся обязательства с фиксированной ставкой процента. В данном случае происходит эффект, аналогичный применению операционного рычага, т. е. прибыль после уплаты процентов повышается или снижается более быстрыми темпами, чем изменения в объемах выпуска.

2.3.1. Операционный рычаг

Все издержки организации на производство и реализацию продукции делятся на условно-постоянные (У.Пос.), не зависящие от колебаний объемов реализации, и условно-переменные (У.Пер.), изменяющиеся в зависимости от объемов производства и реализации продукции (сумма У.Пос. издержек и У.Пер. издержек составляет полную себестоимость продукции).

Это различие между издержками является базой для проведения анализа точки безубыточного ведения хозяйства. Концепция безубыточного ведения хозяйства может быть выражена в простом вопросе: сколько единиц продукции (или услуг) необходимо произвести и продать в целях возмещения произведенных при этом издержек производства (У.Пос. + У.Пер.)?

Иначе, должно соблюдаться равенство

, (2.1)

, (2.1)где Vкр - объем продаж, соответствующий точке безубыточности;

Р - цена единицы продукции;

F - условно-постоянные издержки;

С - условно-переменные издержки на единицу продукции.

Формулу (2.1) можно преобразовать к виду

. (2.2)

. (2.2)Соответственно цены на продукцию устанавливаются таким образом, чтобы возместить все У.Пер. издержки и получить надбавку, достаточную для покрытия У.Пос. издержек и получения прибыли.

Как только будет продано количество единиц продукции, достаточное для того, чтобы возместить полную себестоимость, каждая дополнительно проданная единица продукции будет приносить дополнительную прибыль (как разница между суммой выручки и себестоимостью). При этом величина прироста этой прибыли зависит от соотношения У.Пос. и У.Пер. затрат в структуре себестоимости

J = VP - (VC + F) или J = V(P - C) - F, (2.3)

где J - балансовая прибыль.

Таким образом, как только объем проданных единиц продукции достигнет минимального количества, достаточного для покрытия полной себестоимости, организация получает прибыль, темпы роста которой выше, чем темпы роста объема. Такой же эффект имеет место в случае сокращения объемов хозяйственной деятельности, т.е. темпы снижения прибыли и увеличения убытков опережают темпы уменьшения объемов продаж.

Другим способом определения воздействия операционного рычага является использование коэффициента (S), характеризующего отношение прибыли к общему объему продаж, равного

. (2.4)

. (2.4)Подставляя в формулу (2.4) выражение (2.3), получим следующую зависимость:

. (2.5)

. (2.5)Формулу (2.5) можно модифицировать следующим образом:

. (2.6)

. (2.6)Выражение (2.6) показывает, что при увеличении доли У.Пос. затрат происходит уменьшение коэффициента прибыль/выручка (S). Чем больше F, тем больше уменьшение этого коэффициента.

Изменение в объеме, цене или стоимости единицы продукции будет иметь непропорциональное влияние на S, потому что F является постоянной величиной.

Пример 2.1.

Исходные данные.

Предприятие производит продукт Х. Величина условно-постоянных затрат составляет F=200 млн. руб. в год. Максимально возможный объем производства продукта Х составляет 1 000 единиц в год.

Для простоты предположим, что не существует временного лага между производством и реализацией продукции. Цена единицы продукции составляет Р=750 тыс. руб. Условно-переменные затраты составляют С=250 тыс. руб. на единицу продукции.

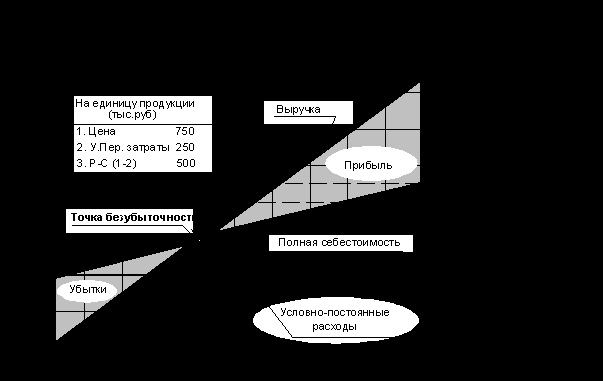

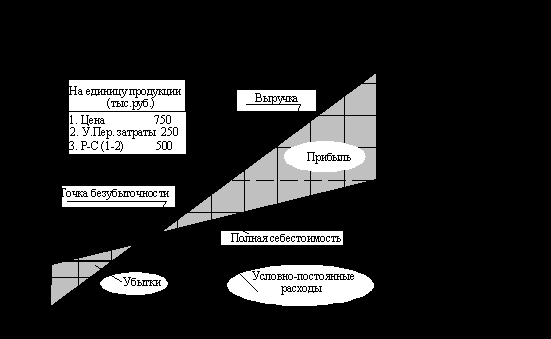

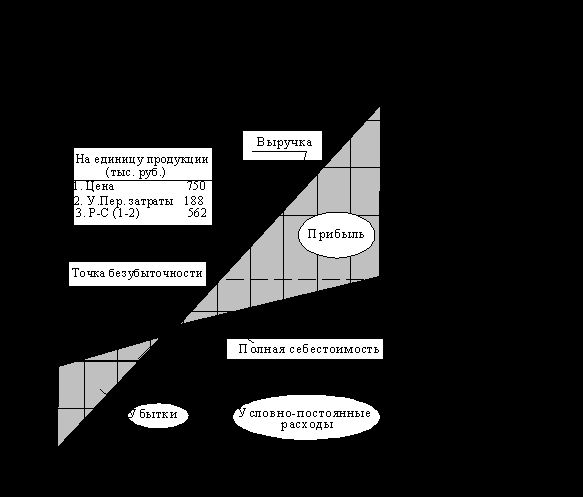

График на рис. 2.5 показывает поведение прямых, соответствующих У.Пер. и У.Пос. затратам, а также выручки от продаж при различных значениях объемов продаж для приведенных выше исходных данных.

Объем продаж, соответствующий точке безубыточности, равен 400 шт.

Рис. 2.5. График зон безубыточного ведения хозяйства:

(исходные условия)

| Значение прибыли и убытков как функции объемов продаж | ||||||||||

| Объем продаж (шт.) | 100 | 200 | 300 | 400 | 500 | 600 | 700 | 800 | 900 | 1 000 |

| Прибыль (+) Убыток (-) (млн.руб.) | - 150 | 100 | -50 | 0 | +50 | +100 | +150 | +200 | +250 | +300 |

В точке А (при объеме продаж 400 шт.) достигаются условия безубыточности, когда нет прибыли или убытков. Выручка в этой точке в сумме 300 млн.руб. как раз достаточна для возмещения У.Пос. затрат (200 млн.руб.) и У.Пер. затрат (100 млн.руб.).

Таким образом, при объеме свыше 400 единиц продукции организация получает прибыль, при меньшем объеме организация получит убытки.

Определим точку безубыточности теоретически по формуле (2.2):

.

.Рассчитаем отношение прибыли к выручке:

В связи с применением операционного рычага управляющие имеют возможность влиять на три основных элемента:

- условно-постоянные затраты;

- условно-переменные затраты;

- цену.

Рассмотрим эффект от изменения каждого из указанных элементов.

Эффект уменьшения условно-постоянных затрат

Если управляющие смогут добиться снижения общего уровня У.Пос. затрат, то объем производства и реализации продукции, необходимый для достижения точки безубыточности, соответственно снизится.

Построим график, аналогичный рис.2.5, при условии снижения У.Пос. затрат на 25% (с 200 до 150 млн. руб. при прочих равных условиях) (рис. 2.6).

Рис. 2.6. График зон безубыточного ведения хозяйства

(воздействие сокращения на 25% уровня условно-постоянных затрат)

Объем продаж в точке безубыточности определяется по формуле

.

.| Значение прибылей и убытков как функции объемов продаж | ||||||||||

| Объем продаж (шт.) | 100 | 200 | 300 | 400 | 500 | 600 | 700 | 800 | 900 | 1 000 |

| Прибыль (+) Убыток (-) (млн.руб.) | -100 | -50 | 0 | +50 | +100 | +150 | +200 | +250 | +300 | +350 |

Отношение прибыли к выручке

.

.Эффект сокращения условно-переменных затрат

В случае, если управляющим удается снизить У.Пер. затраты на производство продукции, и таким образом увеличить сумму прибыли, то последствия этого будут аналогичны: для достижения точки безубыточности потребуется меньший объем производства и продаж продукции. На графике (рис.2.7), построенном при условии снижения У.Пер. затрат на 25%, эффект сокращения У.Пер. затрат показан в виде уменьшения угла наклона прямой У.Пер. затрат и соответственно расширения зоны прибыльности за счет сокращения зоны убыточности хозяйственной деятельности.

Объем продаж в точке безубыточности составляет

.

.| Значения прибылей и убытков как функции объемов продаж | ||||||||||

| Объем продаж (шт.) | 100 | 200 | 300 | 400 * | 500 | 600 | 700 | 800 | 900 | 1000 |

| Прибыль (+) Убыток (-) (млн.руб.) | -143,8 | -87,6 | -31,4 | +24,8 | +81 | +137,2 | +193,4 | +249,6 | +305,8 | +362 |

* При объеме продаж 356 шт. прибыль (убыток) равна 0.

Отношение прибыли к выручке

Рис. 2.7. График зон безубыточного ведения хозяйства

(воздействие уменьшения на 25% условно-переменных затрат на единицу продукции)

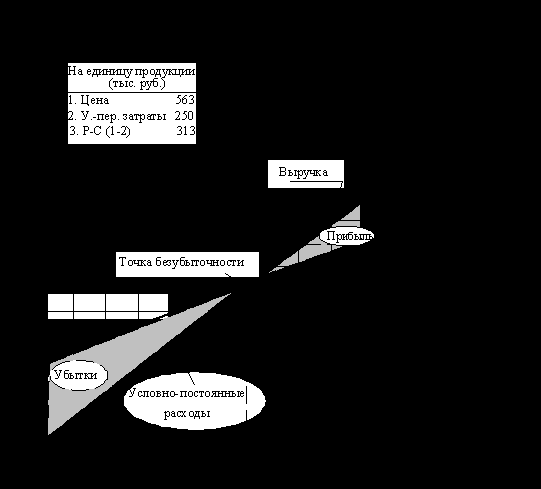

Эффект от снижения цены на единицу продукции

Снижение цен на производимую продукцию, как правило, укрепляет позиции организации среди конкурентов и позволяет увеличить объем продаваемой продукции. Следовательно, при оценке последствий изменения цены единицы продукции на изменение точки безубыточности необходимо дополнительно учесть эффект от снижения цены при увеличении объемов продаж. Вызываемое снижением цен уменьшение прибыли может быть в полной мере компенсировано за счет прибыли от продаж дополнительного объема продукции (рис. 2.8).

Объем продаж в точке безубыточности

.

. | Значение прибылей и убытков как функции объемов продаж | ||||||||||

| Объем продаж (шт.) | 100 | 200 | 300 | 400 | 500 | 600 | 700* | 800 | 900 | 1000 |

| Прибыль (+) Убыток (-) (млн.руб.) | -167,7 | -137,4 | -106,1 | -74,8 | -43,5 | -12,2 | +19,1 | +50,4 | +81,7 | +113 |

* При объеме продаж 639 шт. прибыль (убыток) равна 0.

В результате снижения цены на 25% (с 750 до 563 тыс. руб) на единицу продукции объем продаж, необходимый для достижения точки безубыточности, увеличился с 400 до 639 шт. Иными словами, организации необходимо будет продать дополнительно 239 единиц продукции для того, чтобы компенсировать снижение цены единицы продукции на 187 тыс. руб. (750 - 563).

Отношение прибыли к выручке

.

. Вывод: мы рассмотрели, как влияет на зоны безубыточного ведения хозяйства применение отдельных факторов, определяющих характер взаимосвязей между прибылью и объемом продаж. Эти примеры являются упрощенными, поскольку на практике, как правило, имеет место одновременное влияние перечисленных факторов на действие операционного рычага.

Рис. 2.8. График зон безубыточного ведения хозяйства:

(воздействие уменьшения цены на единицу продукции на 25%)

2.3.2. Финансовый рычаг

Финансовый и операционный рычаги объединяет то, что оба они предполагают использование фиксированной сущности отдельных статей затрат для извлечения из этого дополнительной прибыли. При использовании финансового рычага преимущества обусловливаются возможностью использования заемных средств с фиксированной ставкой процента, что часто позволяет получить норму прибыли выше, чем ставка процента. Такой способ инвестирования позволяет получить норму прибыли, превышающую ставку процента, помогает воспользоваться преимуществом применения заемного капитала для пополнения собственного капитала.

Рассмотрим формулы для определения финансового рычага:

- прибыль после уплаты налогов и процентов;

К - собственный капитал;

D - долгосрочная задолженность;

R - норма прибыли на собственный капитал;

r - норма прибыли чистых активов, исходя из прибыли до выплаты процента;

i - ставка процента;

(К + D) - чистые активы (капитализация) определяются путем вычитания из общей суммы активов величины текущих обязательств.

Определим норму прибыли на собственный капитал как:

, (2.7)

, (2.7)и норму прибыли на чистые активы как:

. (2.8)

. (2.8)Теперь выразим прибыль ( ) в виде разницы отдельных ее компонентов:

, что представляет собой величину разницы между нормой прибыли на чистые активы (K+D) и суммой процента, исходя из суммы задолженности.

, что представляет собой величину разницы между нормой прибыли на чистые активы (K+D) и суммой процента, исходя из суммы задолженности.Тогда формула (2.7) будет выглядеть следующим образом:

. (2.9)

. (2.9)Формулу (2.9) можно преобразовать в следующий вид:

. (2.10)

. (2.10)Формула (2.10) показывает, что эффект финансового рычага выражен позитивным значением отношения задолженности к величине собственного капитала, умноженным на разницу между нормой прибыли чистых активов и ставкой процента.