Лекция №13

| Вид материала | Лекция |

Содержание13.2 Недискреционная фискальная политика. Встроенные стабилизаторы 13.3 Проблемы, возникающие при осуществлении фискальной политики |

- «Социальная стратификация и социальная мобильность», 46.19kb.

- Первая лекция. Введение 6 Вторая лекция, 30.95kb.

- Лекция Сионизм в оценке Торы Лекция Государство Израиль испытание на прочность, 2876.59kb.

- Текст лекций н. О. Воскресенская Оглавление Лекция 1: Введение в дисциплину. Предмет, 1185.25kb.

- Собрание 8-511 13. 20 Лекция 2ч режимы работы эл оборудования Пушков ап 8-511 (ррэо), 73.36kb.

- Концепция тренажера уровня установки. Требования к тренажеру (лекция 3, стр. 2-5), 34.9kb.

- Лекция по физической культуре (15. 02.; 22. 02; 01. 03), Лекция по современным технологиям, 31.38kb.

- Тема Лекция, 34.13kb.

- Лекция посвящена определению термина «транскриптом», 219.05kb.

- А. И. Мицкевич Догматика Оглавление Введение Лекция, 2083.65kb.

Лекция №13

Фискальная политика

13.1 Дискреционная фискальная политика

13.2 Недискреционная фискальная политика. Встроенные стабилизаторы.

13.3 Проблемы, возникающие в процессе осуществления фискальной политики

13.1 Дискреционная фискальная политика

Фискальная политика — это политика правительственных расходов и налогообложения, Под дискреционной фискальной политикой понимают сознательное манипулирование налогами и правительственными расходами с целью изменения реального объема национального производства и занятости, контроля над инфляцией и ускорением экономического роста.

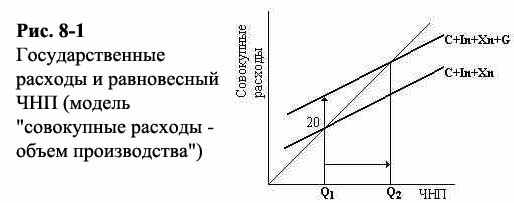

Как влияют правительственные расходы на экономику? Предположим, что правительство приняло решение осуществлять закупки товаров и услуг на 20 млрд. дол. при любом уровне ЧНП. Очевидно, что учет правительственных расходов вызовет перемещение графика совокупных расходов относительно биссектрисы и приведет к мультиплицироваваному росту ЧНП. Это ясно видно на графике "совокупные расходы - выпуск" (рис.1).

Рисунок 1. Государственные расходы и равновесный ЧНП (модель «совокупные расходы – объем производства»).

То же самое можно проследить по таблице, приведенной в предыдущей лекции. Увеличение государственных расходов на 20 млрд. приведет к увеличению совокупных расходов при всех уровнях ЧНП. Исходя из того, что условием равновесия ЧНП является С + In + Xn + G = ЧНП, можно определить, что равновесный ЧНП возрастет с 470 млрд. дол. до 550 млрд. дол. т.е. увеличится на 80 млрд. дол. = 20 млрд. дол. • MULT.

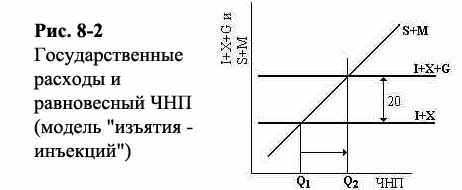

Влияние роста государственных расходов на равновесный ЧНП можно проследить и по таблице "изъятия - инъекции" (рис.2).

Рисунок 2. Государственные расходы и равновесный ЧНП (модель «изъятия - инъекций»).

Таким образом, условия равновесия ЧНП в модели "изъятия - инъекции" будет:

Теперь рассмотрим, как влияет на экономику то, что правительство собирает налоги. Для простоты предположим, что при любом уровне ЧНП правительство собирает одинаковую сумму налогов, допустим 20 млрд. дол. Как введение налогов повлияет на экономику? — Т.к. введение налогов сократит доход после уплаты налогов (на 20 млрд. дол.), это снизит потребления и сбережения при каждом уровне ЧНП. На какую величину? — Это определяется величиной МРС, MPS. Если МРС = 3/4, а MPS =; 1/4, то потребление сократится на 15 млрд. дол„ а сбережение — на 5 млрд. дол.

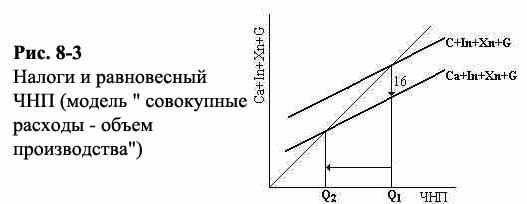

Проиллюстрируем влияние введения налогов в размере 20 млрд. дол. на графике (рис.3).

Рисунок 3. Налоги и равновесный ЧНП (модель «совокупные расходы – объем производства»).

Са — потребление после введения налогов. Рост налогов вызывает смещение графика совокупных расходов относительно биссектрисы (в вашем случае при Т = 20, МРС = 3/4 на 15 млрд. дол.) и сокращение величины равновесного ЧНП. (По таблице, приведенной в предыдущей лекции можно рассчитать, что равновесный ЧНП сократится с 550 млрд.дол. до 490 млрд. дол.

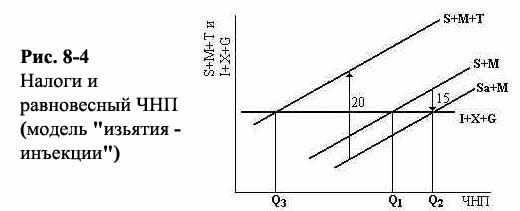

Теперь проиллюстрируем воздействие введения налогов на графике модели "изъятия-инъекции" (рис.4) Анализ здесь несколько более сложный, т.к. введение налога в 20 млрд. дол., имеет двухсторонний эффект: во-первых, налоги ведут к сокращению DI и при MPS = 1/4 е снижению сбережений на 5 млрд. дол. при любом уровне ЧНП. На графике это показано смещением кривой S + М на 5 млрд. дол. вниз до кривой Sa + М (сбережения после введения налогов + импорт). Во-вторых. 20 млрд. дол. налогов является дополнительным изъятием из потока доходы-расходы и поэтому должны быть добавлены к сумме изъятии. То есть. общая величина изъятий будет Sa+ М+Т. что сдвигает кривую Sa + М на 20 млрд. дол. вверх.

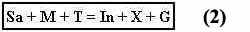

Теперь равновесие в модели "изъятия - инъекции" определяется условием:

Снижение налогов вызовет перемещение вверх графика совокупных расходов в модели "расходы- выпуск" и снижение графика Sa + М + Т в модели "изъятия - инъекции" и вызовет рост равновесного ЧНП.

Обратите внимание: мы увеличили государственные закупки товаров и услуг на 20 млрд. дол. и увеличили налоги на 20 млрд. дол. В результате равновесный ЧНП вырос тоже на 20 млрд. дол. То есть, равное увеличение правительственных расходов и налогов ведет к приросту ЧНП на величину, равную приросту G и Т. Это значит, что мультипликатор сбалансированного бюджета равен единице.

Это объясняется следующим: изменение правительственных расходов оказывает более сильное воздействие на совокупные расходы, т.к. является компонентом совокупных расходов. Поэтому, если правительственные расходы выросли на 20 млрд. дол.. то и совокупные расходы вырастут на 20 млрд. дол., ЧНП в результате действия мультипликатора увеличится да 80 млрд. дол. А изменение налогов воздействует на совокупные расходы косвенно, через изменение потребления. При этом изменение в потреблении будет меньше, чем изменение в налогах, т.к. оно определяется MPC, которая всегда меньше 1. В итоге рост ЧИП в результате увеличения государственных расходов будет всегда больше, чем уменьшение ЧНП в результате введения на такую же сумму налогов. При этом чистый прирост ЧНП будет равен первоначальному приросту G и Т.

Рисунок 4. Налоги и равновесный ЧНП (модель «изъятия - инъекций»).

Итак, мы убедились, что фискальная политика может быть использована для стабилизации экономики. В наиболее упрощенной форме фискальная политика в разных фазах цикла может быть сведена к следующему. В фазе спада с целью увеличения производства и ликвидации безработицы правительство должно проводить стимулирующую фискальную политику. Для этого следует: (1) увеличить государственные расходы, или (2) уменьшить налоги, или сочетать 1 и 2. Очевидно, что эти меры ведут к росту дефицита государственного бюджета.

В фазе подъема, для ликвидации инфляции, вызванной избыточным спросом, правительство должно проводить сдерживающую фискальную политику. Для этого следует: (1) уменьшить правительственные расходы, или (2) увеличить налоги, или (3) сочетать 1и 2.

Такая политика приводит к появлению бюджетных излишков (положительного сальдо правительственного бюджета).

Действенность стимулирующей фискальной политики зависит не только от величины дефицита государственного бюджета, но и от методов его финансирования, которое можно проводить за счет займов у населения (посредством продажи процентных, бумаг); или за счет выпуска новых денег. Эти методы финансирования дефицита государственного бюджета оказывают различное влияние на совокупные расходы.

Когда государство заимствует средства у населения, оно вступает в конкурентную борьбу с частными лицами за финансовые средства. Это ведет к росту процентной ставки, что, в свою очередь, снижает инвестиции и потребление. Если государство финансирует дефицит бюджета, выпуская новые деньги, этого удается избежать. Таким образом, создание новых денег является более стимулирующим способом финансирования дефицитных расходов по сравнению с займами.

Дефляционное влияние бюджетных излишков зависит от того, как правительство будет их использовать. Если правительство использует бюджетный излишек для погашения своего внутреннего долга, оно тем самым вернет свои избыточные налоговые поступления на денежный рынок, чем снизит процентную ставку и увеличит инвестиции и потребление. Если правительство просто изымет избыточные суммы из обращения, оно добьется большего антиинфляционного эффекта.

Какое конкретное сочетание мер должно выбрать правительство в каждой фазе цикла? — Это зависит от политической ориентации. Экономисты, выступающие за активное вмешательство государства в экономику, рекомендуют рост государственных закупок в фазе спада и увеличения налогов в период инфляции. Экономисты, выступающие за уменьшении государственного вмешательства в экономику, рекомендуют рост совокупных расходов за счет снижения налогов в фазе спада и сокращения совокупных расходов за счет снижения правительственных, закупок в период инфляции.

13.2 Недискреционная фискальная политика. Встроенные стабилизаторы

Может создаться впечатление, что стабилизация экономики достигается только с помощью манипулирования налогами и государственными расходами. Однако что не так. И налоговые поступления, и государственные расходы имеют тенденцию изменяться автоматически вместе с изменением ЧНП. Так, при росте ЧНП растут налоговые поступления, т.к. растет заработная плата и прибыль, и одновременно снижаются выплаты пособий по безработице, малообеспеченным семьям и т.д. И, наоборот, в период спада налоговые поступления сокращаются, а выплаты растут. Т.е., в экономике присутствует встроенная стабильность, которая помогает автоматически преодолевать спады за счет образования дефицитов и содействует преодолению инфляции за счет автоматического появления бюджетных излишков в период подъема.

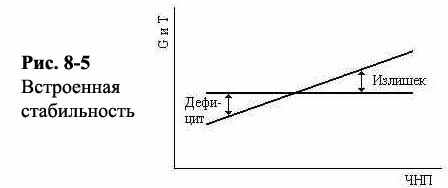

Проиллюстрируем это графически (рис.5).

Рисунок 5. Встроенная стабильность

Правительственные расходы утверждаются парламентом заранее и не зависят от фактического ЧНП. Поэтому график правительственных расходов представлен горизонтальной прямой G. Но парламент не определяет поступления — он определяет ставку налога, а величина налоговых поступлений будет зависеть от величины ЧНП. При низких значениях ЧНП правительственные расходы будут больше налоговых поступлений (образуется дефицит), а при достаточно высоком ЧНП образуется излишек.

В целом встроенный стабилизатор — это любая мера, которая имеет тенденцию увеличивать дефицит государственного бюджета (или сокращать его положительное сальдо) в период спада и увеличивать его положительное сальдо (или уменьшать дефицит) в период инфляции без необходимости принятия каких-либо специальных шагов со стороны правительства.

Воздействие встроенных стабилизаторов зависит от восприимчивости изменений в налогах к изменению величины ЧНП. Если налоговые поступления быстро растут с ростом ЧНП или падают с падением ЧНП, дефициты или излишки будут больше. Быстрота изменения налоговых поступлений зависит от степени прогрессивности налоговой системы. Так, снижение предельных ставок подоходного налога и введение "индексирования" личного подоходного налога в США в 80-е годы уменьшили степень встроенной стабильности экономики.

Встроенная стабильность смягчает тяжесть экономических колебаний, однако она не способна скорректировать нежелательные изменения ЧНП, поэтому сторонники кейнсианского направления считают необходимым осуществление дискреционной фискальной политики.

По наличию или отсутствию дефицита государственного бюджета еще нельзя делать вывод о том, какую фискальную политику проводит правительство - стимулирующую или сдерживающую. Дело в том, что дефицит государственного бюджета может возникать не только в результате стимулирующей фискальной политики, но и в результате спада. Поэтому различают циклический и структурный дефицит государственного бюджета.

Циклический дефицит государственного бюджета не является результатом предпринимаемых правительством антициклических шагов и вызывается спадом в экономике.

Структурный дефицит государственного бюджета является результатом дискреционной фискальной политики и означает, что налоговые поступления были бы меньше государственных расходов, даже если бы экономика достигла полной занятости.

Структурный дефицит определяют по бюджету полной занятости, который показывает, каковы были бы бюджетные излишки или дефициты, если бы экономика функционировала при полной занятости на протяжении года.

13.3 Проблемы, возникающие при осуществлении фискальной политики

К сожалению, существует большая разница между фискальной политикой в теории и на практике. Это связано как с практическими, так и с теоретическими проблемами. возникающими при разработке и реализации фискальной политики. Основные проблемы следующие:

1. Проблемы времени:

а) временной лаг распознавания — требуется определенное время, чтобы убедиться, что в экономике имеет место спад или инфляция (иногда до 6 месяцев с момента их начала);

б) административная задержка — парламенты принимают решения очень медленно (от момента внесения закона на рассмотрения до его принятия могут проходить месяцы и годы, а за этот период ситуация может измениться);

в) функциональное запаздывание — возникает временной лаг между принятием парламентом решения о фискальных мерах и моментом, когда меры начнут оказывать действие на экономику.

2. Политические проблемы:

а) наличие других целей — стабилизация экономики не является единственной целью правительства. Например, в период 2й мировой войны рост правительственных расходов вызвал инфляцию, однако военная победа была более важной целью, чем экономическая стабильность.

б) пристрастие к стимулирующим целям — сокращение налогов или рост расходов привлекательнее а политическом плане, чем увеличение налогов — отсюда нацеленность на дефициты.

в) деловой цикл, обусловленный политическими мотивами. Многие экономисты считают, что цель политиков — это не интересы национальной экономики, а перспективы быть переизбранными. Поэтому в преддверии выборов они проводят стимулирующую фискальную политику, что вскоре после выборов приведет к росту инфляции, тогда они начинают проводить сдерживающую фискальную политику. Это не влияет на симпатии избирателей, т.к. до выборов еще остается 2-3 года, а симпатии избирателей вырабатываются на основе оценки деятельности в последние 12 месяцев до выборов.

3. Эффект вытеснения. Существует ряд теоретических аргументов против фискальной политики как таковой. К ним относится эффект вытеснения, суть которого сводится к следующему: стимулирующая дефицитная фискальная политика будет в тенденции вести к росту процентных ставок и сокращению инвестиционных расходов, ослабляя таким образом или сводя на нет весь стимулирующий эффект фискальной политики.

Это выглядит следующим образом: Предположим, что государство приняло решение увеличить государственные расходы. Для этого оно выходит на денежный рынок с целью финансирования дефицита и тем самым повышает спрос на деньги. В результате растет процентная ставка и снижаются инвестиции. Если инвестиции сокращаются на ту же величину на какую государство увеличивает расходы, эффект равен 0.

Не все экономисты согласны с таким сценарием. Ряд экономистов указывает, что в случае высокой безработицы вытеснение будет незначительным, т.к. рост государственных расходов увеличит ожидаемые прибыли. Другое возражение состоит в том, что если государство параллельно увеличит предложение денег, процентная ставка расти не будет и не произойдет вытеснение инвестиций.

4. Проблема совокупного предложения и инфляции состоит в том, что при данной кривой совокупного предложения, имеющей повышательный наклон, некоторая часть потенциального воздействия фискальной политики может быть распылена в форме инфляции.

5. Влияние внешнеэкономических факторов.

а) влияние непредвиденных международных изменений спроса — например, мы проводим стимулирующую фискальную политику, которая позволила увеличить совокупный спрос достаточно, чтобы обеспечить полную занятость. Но в это время начинает энергично расти экономика страны, являющейся нашим торговым партнером. В результате наш Xn быстро увеличивается, и совокупный спрос возрастает так, что начинается инфляция спроса.

б) эффект чистого экспорта, который основывается на том, что дискреционная фискальная политика оказывает влияние на процентную ставку, а та, в свою очередь, на курс отечественном валюты, что влияет на чистый экспорт и сводит на нет эффект от фискальной политики. Это видно по сведениям, приведенным в таблице:

Фискальная политика и воздействие чистого экспорта

6. Воздействие фискальной политики на предложение. Оказывает ли фискальная политика воздействие на предложение? Сторонники теории предложения считают, что сокращение налогов приводит не только к увеличению совокупного спроса, но и одновременно к росту объема предложения, что в итоге позволяет достигнуть большего объема производства и более низкого уровня цен.