«Валютные риски и способы страхования от них.»

| Вид материала | Курсовая |

- Курс 4 Группа 42 в Курсовая работа По дисциплине «Международные валютно-кредитные отношения», 371.14kb.

- ссылка скрыта, 230.82kb.

- Инструменты хеджирования валютных курсов при экспортно-импортных операциях общая характеристика, 445.87kb.

- «Международные валютные и кредитные отношения», 331.85kb.

- Краткое содержание лекций Раздел Мировая валютная система Тема, 38.03kb.

- Валютный курс и факторы на него влияющие. Методы котировки валют, 14.18kb.

- 3 Страховые риски и страховые случаи, 715.95kb.

- 2. валютные рынки и валютные операции, 47.26kb.

- 2 Страховая медицина – рыночная модель финансирования здравоохранения, 43.17kb.

- Правила страхования расходов, возникших вследствие отмены поездки за границу или изменения, 386.33kb.

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

Факультет международной торговли

Кафедра мировой экономики

Курсовая работа

по дисциплине «Международные Валютно- Кредитные Отношения»

Тема: «Валютные риски и способы страхования от них.»

Выполнила: студентка 3 курса,дн./о,ИВВТ(ФМТ34)ДенисоваА.В.

Научный руководитель: Замятин Д.В.

Москва 2007г.

План

1.Введение……………………………………………………………………...3-4

2.Валютные риски и их виды……………….………………………………5-11

3.Валютирование и его виды………………………………………………12

4.Методы оценки и страхования валютных рисков…………………...13-25

5.Заключение……………………………………………………………… 26-27

Список используемой литературы………………………………………..28

План

1.Введение……………………………………………………………………...3-4

2.Валютные риски и их виды……………….………………………………5-11

3.Валютирование и его виды………………………………………………12

4.Методы оценки и страхования валютных рисков…………………...13-25

5.Заключение……………………………………………………………… 26-27

Список используемой литературы…………………………………….. 28

1. ВВЕДЕНИЕ

В международных финансах в настоящее время отмечаются во многом схожие процессы: цены активов могут существенно измениться мгновенно, финансовые инструменты становятся более изощрёнными, структура инвестиционных портфелей и методы управления ими постоянно усложняются, а возможные убытки могут достигать сотен миллионов долларов. В этих условиях крупнейшего финансовые организации, активно работающие на международных рынках, давно пришли к выводу, что для предотвращения угрозы банкротства необходима уже не только ежедневная, но и внутренняя количественная оценка возможных потерь по отдельным операциям а также качественная оценка совокупного риска предприятия. Для решения этих сложнейших задач потребовалось разработать специальную методологию оценки, управления и страхования рисков.1 У каждой страны есть свои деньги. Они служат средством обмена или средством платежа, единицей счета, средством сохранения стоимости, а также используются как мера отложенных платежей. Причем не только на внутреннем, но и на внешнем рынке в качестве национальной валюты .

Но ведь национальных валют столько же, сколько и суверенных государств. Следовательно существует такое же количество обособленных структур процентных ставок и государственных налоговых политик.

В процессе международной торговли, заключения связанных с ней сделок, составления международных контрактов - везде используется понятие валюты. Но валюты различных стран подвержены разным колебаниям. Это и инфляция, приводящая к обесцениванию валюты, и различные экономические проблемы, приводящие к падениям курсов национальных валют разных стран.

1 « Бизнес и Банки» 6.2006

Для того чтобы в процессе внешнеэкономической деятельности ее субъект мог себя обезопасить, необходимо своевременно спрогнозировать вероятность валютных рисков, установить размеры рисков и принять на этой основе единственно верное решение о том, заключать ли международный контракт и на каких условиях это будет происходить.

Целью данной курсовой работы является освещение сущности валютных рисков и их страхования, методов страхования валютных рисков.

Задачами, которые необходимо решить в процессе работы, являются следующие: рассмотреть сущность и содержание валютных рисков, методов их регулирования, изучить методы страхования валютных рисков.

2. Валютные риски и их виды.

Причиной валютного риска являются краткосрочные и долгосрочные колебания обменных курсов валют, которые предопределяются величиной спроса и предложения. Спрос на покупку или продажу валюты находится под влиянием комбинации кратковременных и долгосрочных факторов.

Долгосрочные тенденции изменения курсов валют зависят от состояния экономики. Кратковременные тенденции зависят от рыночных условий и других кратковременных факторов спроса-предложения.

Долгосрочные изменения курсов валют могут быть достаточно существенными. В целом такие изменения отражают разницу темпов инфляции двух сторон, однако и другие факторы могут влиять на курс. В странах с высоким уровнем инфляции валюта будет “слабой”, и стоимость ее будет быстро понижаться. “Твердая” валюта ассоциируется с сильной экономикой.2

В настоящее время в России есть определённые опасения относительно дальнейшего укрепления курса рубля по отношению к доллару. Такая тенденция связана с ситуацией на мировых валютных рынках. Доллар падает не только по отношению к рублю или рубль растет на фоне доллара, доллар падает на фоне всех основных валют. Сейчас пора оценивать курс рубля не только к доллару, а ко всем валютам. Это положительный момент для российской экономики: рубль становится более твердой валютой. Однако актуальной остается задача широкого применения инструментов хеджирования валютных рисков. Важно также, чтобы фьючерсные контракты отражали реальную экономическую ситуацию на российском рынке, учитывали динамику важнейших макроэкономических показателей.3

2 В.В. Круглов « Основы международных валютно-финансовых и кредитных отношений»

3. Банковское дело №4 2005

Валютные риски включают в себя:

- Операционный валютный риск – это риск понести денежные потери при проведении валютных операций. Операционный риск в основном связан с торговыми операциями, а также с денежными сделками по финансовому инвестированию и дивидендным (процентным) платежам. Операционному риску подвержено как движение денежных средств, так и уровень прибыли. Операционный риск возникает при заключении соглашений на осуществление платежей или получение средств в иностранной валюте, которые будут иметь место в какой-то момент времени в будущем.

Если изменения курса произошли до выплаты или получения средств, то компания может :

- затратить для осуществления платежа больше своей национальной валюты, чем предполагалось;

- получить меньше своей национальной валюты от поступлений иностранной валюты.

В любом случае приток валюты будет меньше, а отток больше, чем ожидалось.

Пример: если банк выдает кредит в форме иностранной валюты, то это сопряжено с риском не возврата кредита заемщиками.3

Также примером наряду с риском неплатежеспособности могут существовать и другие риски, если банк зависит от проблемной компании или связанного с ней предприятия с точки зрения техники или логистики. Кредитные институты могут зависеть от внешневычислительных центров или поставщиков специализированных центров или поставщиков специализированных банковских продуктов. Часто партнеры банков тесно включены в операционные процессы, и на их замену требуется длительное время. Если у таких партнерских компаний возникают риски неплатежеспособности, следует немедленно принять меры по ограничению или полной ликвидации подобной зависимости.4

4 В.А. Назаров Лекции по МВКО

Надо отметить что повышение кредитных рисков ведет к увеличению процентных ставок и наоборот. Формирование положительной кредитной истории для каждого россиянина – это возможность получения банковского кредита в будущем на более выгодных условиях. Реализовать такую возможность дает закон «О кредитных историях». Что касается данного закона, то несмотря на имеющуюся критику в средствах СМИ, его неоднозначно можно расценивать как очередной шаг на пути создания рыночной инфраструктуры в РФ. В стране, которая на протяжение двух последних лет переживает кредитный бум, просто не может быть организаций, где бы формировались кредитные истории как юридических, так и физических лиц. Теперь появился закон, в соответствие с которым и будут создаваться такие организации.

Цели закона- создание и определение условий для формирования, обработки, хранения и раскрытия информации, характеризующей своевременность исполнения заемщиками своих обязательств по договорам займа 9 кредита), повышение защищённости кредитов и заёмщиков за счёт общего снижения кредитных рисков, повышение эффективности работы кредитных организаций. 5

- Балансовый валютный (трансляционный) риск – это изменение балансовой стоимости активов и пассивов из-за колебания валютного курса. Каждый банк, каждая фирма, государство и страна в целом имеет свой бюджет. В частности, в бюджете каждого банка можно выделить доходы и расходы, получаемые в иностранной валюте.

Причем валюта платежа, которую используют в торговых сделках фирмы-покупатели и фирмы-продавцы, может быть самой различной. Очевидно, что изменение курсов валют при прочих равных условиях меняет сумму иностранных валютных доходов и обязательств той или иной страны.

5. Бизнес и Банки №6 2006

Если все валюты, в которых оплачивается товар, поставляемый той или иной фирмой, подешевели, то очевидно, доходы этой фирмы (государства,

страны), выраженные в иностранной валюте, сократятся. Это изменяет баланс доходов и расходов и отношение к числу балансовых валютных рисков. Трансляционный риск сказывается на бухгалтерской и финансовой отчетности. Его отличие от операционного риска заключается в том, что он не связан с потоками денежных средств или величиной выплат. Риск убытка или уменьшения прибыли возникает при составлении консолидированных отчетов многонациональной корпорации и ее иностранных дочерних компаний.

Когда в такой корпорации составляются консолидированные отчеты об активах, пассивах и о величине прибыли, то соответствующие показатели иностранных дочерних компаний переводятся с их национальной валюты в отчетную валюту всей группы. Например, расположенные в Великобритании многонациональные корпорации ICI или BP должны для составления отчетов

все свои показатели оценивать в фунтах стерлингов.

Риск для подобных компаний заключается, когда в такой корпорации составляются консолидированные отчеты об активах, пассивах и о величине прибыли, то соответствующие показатели иностранных дочерних компаний переводятся с их национальной валюты в отчетную валюту всей группы. Этот риск заключается в изменениях курсов валют на протяжении финансового года.6

Материнская компания подвергается трансляционному риску, если у нее есть дочерняя компания за рубежом. В результате балансовая стоимость группы может быть уменьшена при неблагоприятном движении курса или увеличена - при благоприятном.

6. В.В. Круглов « Основы международных валютно-финансовых и кредитных отношений»

Такой убыток (или прибыль) в иностранной валюте не влияет на поток денежных средств в группе. Однако крупным многонациональным корпорациям порой сложно заинтересовать акционеров в инвестировании их предприятий, расположенных за рубежом, следовательно, трансляционный риск - это не только “бумажный” убыток или прибыль. Вероятность убытка от трансляционного риска гораздо меньше, чем от операционного, если только общая прибыль не зависит в значительной степени от прибыли иностранной дочерней компании.

- Экономический валютный риск – это ухудшение экономического положения фирмы в результате колебаний валютного курса. Если курс валюты данной страны ниже по отношению к валюте, в которой оплачиваются импортируемые товары, то фирмы, наживающие за счет покупки иностранных товаров и перепродажи их на территории своей страны, терпят убытки.

Экономический риск относится к будущим контрактным сделкам. Он имеет долгосрочный характер, связан с перспективным развитием компании и более легко прогнозируемый.

Если компания регулярно покупает или продает товары за рубеж, она постоянно сталкивается с риском сокращения выручки или роста расходов, связанных с неблагоприятными изменениями курсов валют.

Такой долгосрочный риск и называется экономическим. В международной торговле возникает угроза убытков для любой компании, которая несет расходы в одной валюте, а доходы получает в другой. Любые изменения курсов валют могут повлечь ухудшение или улучшение финансового и рыночного положения компании.

Экономический риск возникает, если компания планирует в перспективе заключить отдельные контракты или проводить операции. Экономический риск является долгосрочным и потенциально наиболее опасным проявлением риска, связанного с иностранными валютами. Он может иметь самые пагубные последствия для стратегии развития крупных компаний.

Существует два главных последствия экономического риска для компании в случае неблагоприятного изменения обменного курса:

- уменьшение прибыли по будущим операциям. Такой экономический риск называется прямым;

- потеря определенной части ценовой конкурентоспособности в сравнении с иностранными производителями. Такой экономический риск называется косвенными.

Источником прямого экономического риска являются операции, которые будут проведены в будущем. После заключения сделки прямой экономический риск трансформируется в операционный. Примером возникновения угрозы убытков может служить предложение контракта, оцененного в иностранной валюте, или представление прайс-листа в иностранной валюте. Любая компания, покупающая или продающая товар за границей, подвергается прямому экономическому риску.

К косвенному экономическому риску относится изменение затратной и ценовой конкурентоспособности, вызванное движением курсов валют.

Косвенным экономическим риском называется риск убытков, связанных с ухудшением конкурентоспособности данной компании в сравнении с иностранными (а может даже и внутренними) конкурентами, вызванном, вследствие движения курсов валют, относительно высокими затратами или относительно низкими ценами.7

Воздействие экономического риска на конкурентоспособность можно проиллюстрировать при помощи простого примера. Предположим, что на мировом рынке доминируют два производителя - британский и американский. Однако продукция обеих фирм оценивается в долларах США.

Британская компания Американская компания

ДОХОДЫ 100% в долларах 100 % в долларах

ЗАТРАТЫ 100% в фунтах стерлингов 100% в долларах

7.Новицкий В.Е. Внешнеэкономическая деятельность и международный маркетинг

- Достаточно ясно виден экономический риск британской компании. Если курс фунта стерлингов относительно доллара вырастет, то стерлинговая стоимость выручки в долларах упадет, что сузит маржу прибыли.

- В смысле конкурентоспособности, однако, валютному риску подвержены обе компании. Усиление фунта делает британскую компанию менее прибыльной, что дает преимущество американскому производителю в завоевании большего рыночного пространства. По той же причине рост доллара относительно стерлинга даст преимущество британской фирме.

2. Валютные риски и их виды.

Причиной валютного риска являются краткосрочные и долгосрочные колебания обменных курсов валют, которые предопределяются величиной спроса и предложения. Спрос на покупку или продажу валюты находится под влиянием комбинации кратковременных и долгосрочных факторов.

Долгосрочные тенденции изменения курсов валют зависят от состояния экономики. Кратковременные тенденции зависят от рыночных условий и других кратковременных факторов спроса-предложения.

Долгосрочные изменения курсов валют могут быть достаточно существенными. В целом такие изменения отражают разницу темпов инфляции двух сторон, однако и другие факторы могут влиять на курс. В странах с высоким уровнем инфляции валюта будет “слабой”, и стоимость ее будет быстро понижаться. “Твердая” валюта ассоциируется с сильной экономикой.2

В настоящее время в России есть определённые опасения относительно дальнейшего укрепления курса рубля по отношению к доллару. Такая тенденция связана с ситуацией на мировых валютных рынках. Доллар падает не только по отношению к рублю или рубль растет на фоне доллара, доллар падает на фоне всех основных валют. Сейчас пора оценивать курс рубля не только к доллару, а ко всем валютам. Это положительный момент для российской экономики: рубль становится более твердой валютой. Однако актуальной остается задача широкого применения инструментов хеджирования валютных рисков. Важно также, чтобы фьючерсные контракты отражали реальную экономическую ситуацию на российском рынке, учитывали динамику важнейших макроэкономических показателей.3

2 В.В. Круглов « Основы международных валютно-финансовых и кредитных отношений»

3. Банковское дело №4 2005

Валютные риски включают в себя:

- Операционный валютный риск – это риск понести денежные потери при проведении валютных операций. Операционный риск в основном связан с торговыми операциями, а также с денежными сделками по финансовому инвестированию и дивидендным (процентным) платежам. Операционному риску подвержено как движение денежных средств, так и уровень прибыли. Операционный риск возникает при заключении соглашений на осуществление платежей или получение средств в иностранной валюте, которые будут иметь место в какой-то момент времени в будущем.

Если изменения курса произошли до выплаты или получения средств, то компания может :

- затратить для осуществления платежа больше своей национальной валюты, чем предполагалось;

- получить меньше своей национальной валюты от поступлений иностранной валюты.

В любом случае приток валюты будет меньше, а отток больше, чем ожидалось.

Пример: если банк выдает кредит в форме иностранной валюты, то это сопряжено с риском не возврата кредита заемщиками.3

Также примером наряду с риском неплатежеспособности могут существовать и другие риски, если банк зависит от проблемной компании или связанного с ней предприятия с точки зрения техники или логистики. Кредитные институты могут зависеть от внешневычислительных центров или поставщиков специализированных центров или поставщиков специализированных банковских продуктов. Часто партнеры банков тесно включены в операционные процессы, и на их замену требуется длительное время. Если у таких партнерских компаний возникают риски неплатежеспособности, следует немедленно принять меры по ограничению или полной ликвидации подобной зависимости.4

4 В.А. Назаров Лекции по МВКО

Надо отметить что повышение кредитных рисков ведет к увеличению процентных ставок и наоборот. Формирование положительной кредитной истории для каждого россиянина – это возможность получения банковского кредита в будущем на более выгодных условиях. Реализовать такую возможность дает закон «О кредитных историях». Что касается данного закона, то несмотря на имеющуюся критику в средствах СМИ, его неоднозначно можно расценивать как очередной шаг на пути создания рыночной инфраструктуры в РФ. В стране, которая на протяжение двух последних лет переживает кредитный бум, просто не может быть организаций, где бы формировались кредитные истории как юридических, так и физических лиц. Теперь появился закон, в соответствие с которым и будут создаваться такие организации.

Цели закона- создание и определение условий для формирования, обработки, хранения и раскрытия информации, характеризующей своевременность исполнения заемщиками своих обязательств по договорам займа 9 кредита), повышение защищённости кредитов и заёмщиков за счёт общего снижения кредитных рисков, повышение эффективности работы кредитных организаций. 5

- Балансовый валютный (трансляционный) риск – это изменение балансовой стоимости активов и пассивов из-за колебания валютного курса. Каждый банк, каждая фирма, государство и страна в целом имеет свой бюджет. В частности, в бюджете каждого банка можно выделить доходы и расходы, получаемые в иностранной валюте.

Причем валюта платежа, которую используют в торговых сделках фирмы-покупатели и фирмы-продавцы, может быть самой различной. Очевидно, что изменение курсов валют при прочих равных условиях меняет сумму иностранных валютных доходов и обязательств той или иной страны.

5. Бизнес и Банки №6 2006

Если все валюты, в которых оплачивается товар, поставляемый той или иной фирмой, подешевели, то очевидно, доходы этой фирмы (государства,

страны), выраженные в иностранной валюте, сократятся. Это изменяет баланс доходов и расходов и отношение к числу балансовых валютных рисков. Трансляционный риск сказывается на бухгалтерской и финансовой отчетности. Его отличие от операционного риска заключается в том, что он не связан с потоками денежных средств или величиной выплат. Риск убытка или уменьшения прибыли возникает при составлении консолидированных отчетов многонациональной корпорации и ее иностранных дочерних компаний.

Когда в такой корпорации составляются консолидированные отчеты об активах, пассивах и о величине прибыли, то соответствующие показатели иностранных дочерних компаний переводятся с их национальной валюты в отчетную валюту всей группы. Например, расположенные в Великобритании многонациональные корпорации ICI или BP должны для составления отчетов

все свои показатели оценивать в фунтах стерлингов.

Риск для подобных компаний заключается, когда в такой корпорации составляются консолидированные отчеты об активах, пассивах и о величине прибыли, то соответствующие показатели иностранных дочерних компаний переводятся с их национальной валюты в отчетную валюту всей группы. Этот риск заключается в изменениях курсов валют на протяжении финансового года.6

Материнская компания подвергается трансляционному риску, если у нее есть дочерняя компания за рубежом. В результате балансовая стоимость группы может быть уменьшена при неблагоприятном движении курса или увеличена - при благоприятном.

6. В.В. Круглов « Основы международных валютно-финансовых и кредитных отношений»

Такой убыток (или прибыль) в иностранной валюте не влияет на поток денежных средств в группе. Однако крупным многонациональным корпорациям порой сложно заинтересовать акционеров в инвестировании их предприятий, расположенных за рубежом, следовательно, трансляционный риск - это не только “бумажный” убыток или прибыль. Вероятность убытка от трансляционного риска гораздо меньше, чем от операционного, если только общая прибыль не зависит в значительной степени от прибыли иностранной дочерней компании.

- Экономический валютный риск – это ухудшение экономического положения фирмы в результате колебаний валютного курса. Если курс валюты данной страны ниже по отношению к валюте, в которой оплачиваются импортируемые товары, то фирмы, наживающие за счет покупки иностранных товаров и перепродажи их на территории своей страны, терпят убытки.

Экономический риск относится к будущим контрактным сделкам. Он имеет долгосрочный характер, связан с перспективным развитием компании и более легко прогнозируемый.

Если компания регулярно покупает или продает товары за рубеж, она постоянно сталкивается с риском сокращения выручки или роста расходов, связанных с неблагоприятными изменениями курсов валют.

Такой долгосрочный риск и называется экономическим. В международной торговле возникает угроза убытков для любой компании, которая несет расходы в одной валюте, а доходы получает в другой. Любые изменения курсов валют могут повлечь ухудшение или улучшение финансового и рыночного положения компании.

Экономический риск возникает, если компания планирует в перспективе заключить отдельные контракты или проводить операции. Экономический риск является долгосрочным и потенциально наиболее опасным проявлением риска, связанного с иностранными валютами. Он может иметь самые пагубные последствия для стратегии развития крупных компаний.

Существует два главных последствия экономического риска для компании в случае неблагоприятного изменения обменного курса:

- уменьшение прибыли по будущим операциям. Такой экономический риск называется прямым;

- потеря определенной части ценовой конкурентоспособности в сравнении с иностранными производителями. Такой экономический риск называется косвенными.

Источником прямого экономического риска являются операции, которые будут проведены в будущем. После заключения сделки прямой экономический риск трансформируется в операционный. Примером возникновения угрозы убытков может служить предложение контракта, оцененного в иностранной валюте, или представление прайс-листа в иностранной валюте. Любая компания, покупающая или продающая товар за границей, подвергается прямому экономическому риску.

К косвенному экономическому риску относится изменение затратной и ценовой конкурентоспособности, вызванное движением курсов валют.

Косвенным экономическим риском называется риск убытков, связанных с ухудшением конкурентоспособности данной компании в сравнении с иностранными (а может даже и внутренними) конкурентами, вызванном, вследствие движения курсов валют, относительно высокими затратами или относительно низкими ценами.7

Воздействие экономического риска на конкурентоспособность можно проиллюстрировать при помощи простого примера. Предположим, что на мировом рынке доминируют два производителя - британский и американский. Однако продукция обеих фирм оценивается в долларах США.

Британская компания Американская компания

ДОХОДЫ 100% в долларах 100 % в долларах

ЗАТРАТЫ 100% в фунтах стерлингов 100% в долларах

7.Новицкий В.Е. Внешнеэкономическая деятельность и международный маркетинг

- Достаточно ясно виден экономический риск британской компании. Если курс фунта стерлингов относительно доллара вырастет, то стерлинговая стоимость выручки в долларах упадет, что сузит маржу прибыли.

- В смысле конкурентоспособности, однако, валютному риску подвержены обе компании. Усиление фунта делает британскую компанию менее прибыльной, что дает преимущество американскому производителю в завоевании большего рыночного пространства. По той же причине рост доллара относительно стерлинга даст преимущество британской фирме.

3. Валютирование и его виды.

Развитие валютных отношений привело к тому, что были найдены средства, позволяющие избегать многих валютных рисков. К их числу прежде всего относятся сделки на срок. Отличие сделок на срок от сделок с немедленной уплатой определяется сроками валютирования.

Валютирование – это передача валюты из рук продавца в руки покупателя в сроки, оговоренные при заключении сделки между ними.

Дата валютирования – это тот день, когда покупатель валюты должен реально обменять свою валюту на ту валюту, которую он покупает.

Стандартной датой валютирования считается дата СПОТ. При совершении такой сделки валютирование производится на 2ой день после заключения сделки. Если при сделке СПОТ дата валютирования приходится на нерабочий день, то тогда оплата переносится еще на 1 день. Все остальные сделки, валютирование которых происходит с другими сроками называются «аутрайт».

Сделки «аутрайт» могут быть 2х видов:

-сделки, при которых обмен валют производится в день заключения сделки. Такие сделки называются сделками «today»;

-в ряде случаев обмен валют производится на следующий день – «tomorrow».8

8 В.А. Назаров Лекции по МВКО

4. МЕТОДЫ ОЦЕНКИ И СТРАХОВАНИЯ ВАЛЮТНЫХ РИСКОВ

В связи с тем, что курсы абсолютно всех валют, в том числе и резервной валюты - доллара США, - подвержены периодическим колебаниям вследствие различных объективных и субъективных причин, практика международных экономических отношений выработала подходы к выбору стратегии защиты от валютных рисков. Сущность этих подходов заключается в следующем:

- принимаются решения о необходимости специальных мер по страхованию валютных рисков;

- выделяется часть внешнеторгового контракта или кредитного соглашения (открытая валютная позиция), которая будет страховаться;

- выбирается конкретный способ и метод страхования риска.

Последние годы ознаменовались значительными колебаниями на мировых валютных рынках, в частности укреплением курса евро и ослаблением доллара. При введении евро как валюты экономически мощных стран Евросоюза было предположение, что евро наряду с долларом будет играть роль резервной валюты. И оно оправдалось. С выпуском наличных евро спрос на него возрос, поскольку эта денежная единица стала играть роль не только резервной валюты, но и средства накопления. На курс доллара оказывают влияние также достаточно жесткие требования регулирующих органов США в отношении операций американских банков за рубежом в рамках борьбы с финансированием терроризма. Например, Union Bank of California, Bank of New York попали под пристальный надзор регуляторов в штатах Union Bank of California ушел с российского рынка, чтобы защитить себя от непредсказуемых последствий. И это нормально, а ведь банк получает 10 % своей годовой прибыли от международного бизнеса, а 90 % - от бизнеса на внутреннем рынке. Поэтому было принято решение уйти с зарубежных валютных рынков. Курс доллара понизился также из-за войны в Ираке и будет продолжать снижаться, но не упадет очень сильно, ведь экономика США составляет 60 % мировой экономики.9

В практике внешнеэкономической деятельности наиболее широкое применение нашли три основных способа страхования валютных рисков:

-односторонние действия одного из партнеров;

- операции страховых компаний, банковские и правительственные гарантии;

- взаимная договоренность участников сделки.

На выбор конкретного метода страхования риска влияют такие факторы, как:

- особенности экономических и политических отношений со стороной-контрагентом сделки;

-конкурентоспособность товара;

-платежеспособность контрагента сделки;

- действующие валютные и кредитно-финансовые ограничения в данной стране, которые являются также способом страхования от валютных рисков во внешнеторговых контрактах. При заключении этих контрактов, как известно, цена покупок/продаж определяется в 2х валютах: в валюте цены и валюте платежа. Валюта цены, чаще всего, определяется в американском долларе. Значение этого показателя заключается в том, что он дает возможность представить размеры сделки, ее соотношение с другими экономическими показателями.

-срок покрытия риска;

-наличие дополнительных условий осуществления сделки;

9. Деньги и Кредит № 7 2006г.

- перспективы изменения валютного курса или процентных ставок на рынке.

Мировая практика страхования валютных и кредитных рисков отражает происходившие изменения в мировой экономике и валютной системе в целом. Наиболее простым и самым первым методом страхования валютных рисков являлись защитные оговорки, однако в ходе развития инструментов страхования рисков, этот метод практически вышел из употребления.

Основной задачей банка в управлении риском является поддержание приемлемых соотношений прибыльности и ликвидности в процессе управления активами и пассивами банка, т.е. минимизация возможных банковских потерь. Правильная оценка валютного риска в условиях крайней неустойчивости рыночной конъюнктуры приобретает важное экономическое значение. Рыночные изменения могут свести на нет долговременные усилия даже крупного банка и поэтому предвидение возможных валютных убытков играет большую роль в повышении эффективности основной деятельности банка. Однако измерение и идентификация риска являются только первым шагом управления рисками и контроля за ними. Коммерческие банки должны рассматривать управление рисками как логическую последовательность действий от постановки проблемы до ее разрешения. П.Роуз3 выделяет ключевые стадии процесса управления рисками в банковском секторе:

1. Идентификация и измерение чувствительности банка к риску. Требуется определить, какие факторы риска опасны для различных направлений деятельности банка, а также как измерять величину и степень этих рисков.

2. Обзор оперативной политики каждого из подразделений банка и повседневного воплощения этой политики в жизнь для определения того, адекватно ли она покрывает каждый из факторов риска. Нужно установить необходимость изменений в операционной деятельности или стратегических установках для борьбы с основными и наиболее серьезными факторами риска каждого из направлений деятельности банка.

3. Анализ результатов мероприятий банка, проводимых в сфере управления рисками, и вытекающих из них изменений для краткосрочных и долгосрочных планов банка. Необходимо решить, соответствуют ли мероприятия, проводимые с целью уменьшения риска, поставленным целям.

4. Анализ результатов мероприятий и решений в области управления рисками в ходе и по окончании каждого отчетного периода. Руководство банк должно знать, насколько хорошо оно распознавало факторы потенциального риска и содействовало их нейтрализации с точки зрения целей, поставленных в краткосрочных и долгосрочных планах банка. 10

Оценка риска всегда включает величину рискового периода, сумму, подверженную риску, а также риск потерь по обязательствам, которые могут возникнуть в будущем. Все известные способы управления или разрешения проблемы рисков можно отнести к одному из следующих:

- избежание риска или отказ (банк в силу специфичности своей деятельности не может избежать риска, он обязан взять его на себя - иначе упраздняется прибыль);

- удержание или признание риска (признание ущерба возможно, когда размер предполагаемого ущерба незначителен и им можно пренебречь, или если есть возможность превращения одного вида риска в другой, или "измельчение" одного вида риска на несколько с меньшими объемами );

- предупреждение риска (возможность уберечься от потерь или случайностей при помощи конкретного набора превентивных действий);

- контроль риска (ограничение дальнейшего роста размера убытка, уже имевшего место, при помощи сбора и обработки достоверной информации);

10. Л.Н.Красавиной «Международные валютно-финансовые и кредитные отношения»

- передача или страхование риска (перераспределение потерь среди участников операции или плата за снижение риска страховщику).

Внутри каждого из способов могут быть выделены специальные механизмы управления рисками, снижающие вероятность наступления неблагоприятного результата за счет удорожания и усложнения технических процедур, например:

- диверсификация рисков (распределение активов по различным, некореллируемым, направлениям вложений);

- хеджирование (случай диверсификации рисков: распределение активов таким образом, чтобы суммарное влияние того или иного события на их стоимость оказалось нулевым);

- распределение рисков между большим числом участников операции, когда вероятность убытка перераспределяется на всех;

- перенесение вероятных убытков на другое лицо, т.е. передача ответственности за риск кому-то другому (страховая компания) или гарантия (поручительство) и т.п.

Большинство банков предпочитают проводить селективное управление валютным риском, то есть страховать только "неприемлемый" риск (риск, вероятность которого достаточно велика). Часть валютного риска может быть принята банком в надежде на благоприятное развитие конъюнктуры, вопрос состоит лишь в определении его уровня и оценки стоимости страхования. Если существует реальная возможность получить прибыль от изменения валютных курсов, то банк от этого, как правило, не отказывается. Банки подвергаются валютному риску в степени, прогнозируемой стоимостью размещения денежных средств, поступающих по финансовым инструментам, основанным на уровне процентных ставок и курса валют. Таким образом, данный риск определяется сроком погашения контракта, а также изменением соответствующей процентной ставки или курса валюты. Более высокие коэффициенты пересчета риска применяются по тем контрактам, в основе которых лежит риск изменения наиболее значительно колеблющегося курса валют. По контрактам на изменение уровня процентной ставки или курса валют применяется уровень риска контрагента в 50%, в то время как при других условиях он принимается равным 100%.

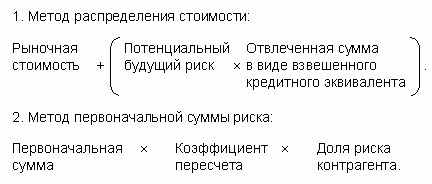

По операциям с иностранной валютой и контрактам по процентным ставкам для расчета валютного риска используются два метода

1.Метод распределения стоимости:

Самыми распространенными методами страхования валютных рисков являются:

- хеджирование, то есть создание компенсирующей валютной позиции для каждой рисковой сделки;

- валютный своп, имеющий две разновидности. Довольно часто на мировом валютном рынке частные покупатели и государства нуждаются в иностранной валюте на определенный срок для осуществления, в частности, валютных интервенций. Стандартный способ удовлетворения таких временных потребителей в иностранной валюте заключается в том, что сначала иностранная валюта покупается, а по истечении надобности в ней, она продается. При таком способ удовлетворения временных потребностей государства или частный покупатель валюты могут понести потери в том случае, если курс купленной иностранной валюты за время пользования ею существенно понизится.

При стандартном решении этой проблемы в этом случае временной пользователь данной валюты будет нести определенные убытки. В связи с этим в настоящее время широкое распространение получил сделки «swap». При такой сделке покупатель не только покупает иностранную валюту в тот момент, когда в ней возникает потребность, но и одновременно заключает форвардную сделку с тем же банком на продажу этого же количества валюты. Дата валютирования определяется сроком, в течение которого данная иностранная валюта необходима покупателю.

Такой способ приобретения валюты для временного пользования носит название «swap». Выгода от «swap» заключается:

- в том, что заранее пользователь «swap» знает, какое количество валюты он получит после завершения сделки. Это не значит, что в момент заключения сделки «swap» форвардный курс данной иностранной валюты равен курсу СПОТ. Форвардный курс при сделках «swap» может отличаться от курса СПОТ по этой сделке. Если форвардный курс больше, чем курс СПОТ, то сделка «swap» заключена с премией. Если форвардный курс меньше, чем курс СПОТ, сделка заключен с дисконтом. Сделки с премией заключаются тогда, когда банк-продавец валюты знает, что курс валюты будет повышаться в еще большей степени. Сделка с дисконтом заключается тогда, когда покупатель знает, что свободный курс валюты будет понижаться еще в большей степени, чем это предусмотрено сделкой.

- вместо 2х сделок здесь заключается 1. При стандартном способе временного приобретения валюты заключается сначала сделка на покупку валюты, а по истечении срока – заключается сделка на продажу. При сделке «swap» одновременно в одной сделке фигурирует операция СПОТ на определенную сумму и операция форвард на такую же сумму.

Причем эта сделка рассматривается как одна. В соответствии с этим, покупатель иностранной валюты при сделке «swap» оплачивает только 1 сделку, а при стандартном способе временного приобретения валюты оплачиваются 2 сделки:

- взаимный зачет рисков по активу и пассиву, так называемый метод "мэтчинг" (matching), когда путем вычета поступления валюты из величины ее оттока руководство банка имеет возможность оказать влияние на их размер;

- метод "нэттинга" (netting), который выражается в максимальном сокращении валютных сделок путем их укрупнения. Для этой цели должна быть отлично налажена координация деятельности всех подразделений банковского учреждения. 11

| Объем сделок "валютный своп", заключенных Банком России (млн. долл. США) |

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

| Дата последнего обновления: 4 мая 2007 года. |

12

Хеджирование предусматривает создание встречных требований и обязательств в иностранной валюте. Наиболее распространенный вид хеджирования - заключение срочных валютных сделок. Для уменьшения валютного риска используют следующие основные приемы хеджирования в различных ситуациях.

При ожидании падения курса национальной валюты банку необходимо:

- продать национальную валюту и выбрать вторую валюту сделки;

- сократить объем операций с ценными бумагами в национальной валюте, сократить объемы наличности;

- отложить платеж по кредиторской задолженности в национальной валюте;

- ускорить получение дебиторской задолженности в национальной валюте;

- увеличить заимствование (передачу) в национальной валюте;

- ускорить и увеличить импорт продуктов за твердую валюту;

11. ссылка скрыта

12. ссылка скрыта

- ускорить выплату вознаграждений, зарплаты, дивидендов и т.д. иностранным акционерам, партнерам, кредиторам;

- предоставить счета импортерам в национальной валюте и экспортерам в инвалюте.

В случае ожидания роста курса национальной валюты, банк должен произвести обратные действия. Следует заметить, что хеджирование путем осуществления форвардных сделок является возможным даже при средне- и долгосрочном характере сделки. Могут возникнуть трудности страхования долгосрочных сделок при заключении форвардной сделки на сроке свыше 12 месяцев. В этом случае можно использовать 12-месячную форвардную сделку с регулярным ее перезаключением по истечение срока. Неудобство заключается в том, что цена хеджирования в этом случае известна только на первый 12-месячный период. 13

Валютный опцион - сделка между покупателем опциона и продавцом валют, которая дает право покупателю опциона покупать или продавать по определенному курсу сумму валюты в течение обусловленного времени за вознаграждение, уплачиваемое продавцу.

Валютные опционы применяются, если покупатель опциона стремится застраховать себя от потерь, связанных с изменением курса валюты в определенном направлении.

Такой опцион, при котором продавец валюты может по своему выбору продавать валюту по заранее обусловленной цене или же определенному банку, с которым заключено опционное соглашение, называется «put».

Опционное соглашение может быть заключено банком-продавцом также с фирмой-покупателем валюты. В этом случае покупатель имеет право потребовать от банка продажи валюты по курсу, определенному в момент заключения договора или же отказаться. Покупатель отказывается от покупки валюты по опциону тогда, когда на свободном рынке он может купить валюту по более дешевой цене, чем та, которая определена опционным соглашением. Опционы, в которых в качестве покупателя валюты выступает фирма, заключившая договор с банком, называется опционом «call».

Выгода банка даже в том случае, когда продавец или покупатель отказывается приобретать у банка или продавать ему валюту по цене, обусловленной договором, заключается в том, что этот покупатель (продавец) платит банку определенную сумму денег за опцион. Такой опцион, при котором покупатель или продавец реализует свое право на покупку или продажу валюты у банка в день валютирования носит название опциона «европейского типа».

Существуют также опционы «американского типа». В соответствии с этими опционами продавец или покупатель имеет право продавать или покупать валюту не только в день валютирования, а в течение определенного времени (например, в течение 3х недель). В течение этого времени продавец валюты следит за ее рыночным курсом. Если рыночный курс валюты в течение всего этого времени остается ниже того, в соответствии с которым продавец может продать валюту банку. Если в течение срока американского опциона появляются периоды, когда на свободном рынке за валюту, обмениваемую участником опциона, можно получить больше, чем от банка, то продавец реализует свою валюту на рынке, а банку платит определенную сумму денег за опцион. Причем в ряде случаев, если предполагается, что рыночная цена валюты будет возрастать, владелец договора на опцион может не спешить обменивать свои деньги в банке даже в тех случаях, когда сумма, которую он может получить за свою валюту, больше, чем та, которую обязан заплатить банк, ожидая, что разница между этими суммами в течение срока опциона еще более уменьшится.

Кроме ссылка скрыта на покупку и продажу валют применяются опционы на покупку ценных бумаг. Опцион на покупку ценных бумаг - сделка, при которой покупатель опциона получает право покупать или продавать определенные ценные бумаги по курсу опциона в течение определенного времени, уплатив при этом премию продавцу опциона.

Опцион на покупку ценных бумаг используется тогда, когда инвестор желает застраховаться от падения курса ценных бумаг, в которых он инвестирует свои средства. Например, эмитент ценных бумаг осуществляет продажу акций номиналом 10 долларов по курсу 8 долларов за акцию. Иностранный инвестор, желающий приобрести акции, рассчитывает на повышение их курса через 6 месяцев до 11 долларов. Он может просто приобрести пакет акций по 8 долларов за штуку, но при этом он:

- выводит из оборота значительную сумму

- рискует тем, что курс акций через 6 месяцев окажется ниже того курса, по

которому он их приобрел.

Тогда он покупает опцион покупателя этих акций по курсу 9 долларов за акцию сроком на 6 месяцев, уплачивая продавцу опциона премию в размере 50 центов за акцию. Если через 6 месяцев его прогноз сбудется и рыночный курс акций составит 11 долларов за акцию, инвестор реализует опцион и приобретает акции по курсу опциона 9 долларов. При этом он получает прибыль в размере 11 - 9 - 0.5 = 1.5 долларов на одну акцию. Если же рыночная цена акций через полгода не изменится или составит 8.5 долларов (или меньше), то инвестор не реализует право покупки акций, т.к. при этом его прибыль будет равна нулю. При этом инвестор все же страхует свой риск, т.к. теряет только премию, а не все средства.

Особенностью опциона, как страховой сделки, является риск продавца опциона, который возникает вследствие переноса на него валютного риска экспортера или инвестора. Неправильно рассчитав курс опциона, продавец рискует понести убытки, которые превысят полученную им премию. Поэтому продавец опциона всегда стремится занизить его курс и увеличить премию, что может быть не приемлемым для покупателя.14

14. Л.Н.Красавиной «Международные валютно-финансовые и кредитные отношения»

Заключение

Частное предпринимательство – вещь чрезвычайно рискованная, в результате в США через 10 лет после начала бизнеса 90% тех, кто его начинает, разоряется. В связи с этим огромное значение имеет изучение рисков, существующих в рыночной экономике, и средств избежания этих рисков. Важной составной частью всех рисков являются валютные риски.

Валютные риски – это возможность денежных потерь в результате колебаний валютного курса. Не все риски, связанные с валютными операциями можно назвать валютными рисками.

Валютные риски являются частью коммерческих рисков, которым подвержены участники международных экономических отношений. Валютные риски это опасность валютных потерь в результате изменения курса валюты цены (займа) по отношению к валюте платежа в период между подписанием контракта или кредитного соглашения и осуществлением платежа. В основе валютного риска лежит изменение реальной стоимости денежного обязательства в указанный период. Валютному риску подвержены обе стороны-участники сделки.

К настоящему времени валютные оговорки, как метод страхования валютных рисков экспортеров и кредиторов, в основном на практике перестали применяться. Вместо них с начала 70-х годов стали применяться современные методы страхования: валютные опционы, форвардные валютные сделки, валютные фьючерсы, межбанковские операции "своп". Валютная оговорка - условие в международном контракте, оговаривающее пересмотр суммы платежа пропорционально изменению курса валюты оговорки с целью страхования валютного или кредитного риска экспортера или кредитора. Наиболее распространенная форма валютной оговорки- несовпадение валюты цены и валюты платежа. При этом экспортер или кредитор заинтересован в том, чтобы в качестве валюты цены выбиралась наиболее устойчивая валюта или валюта, повышение курса которой прогнозируется, т.к. при производстве платежа подсчет суммы платежа производится пропорционально курсу валюты цены.

Список использованной литературы:

1. В. В. Круглов « Основы международных валютно- финансовых и кредитных отношений»

Изд. «ИНФРА-М», Москва, 1998 г.

2.Л.Н.Красавиной «Международные валютно-финансовые и кредитные отношения», Москва, 1994 г.

3.Новицкий В.Е. Внешнеэкономическая деятельность и международный маркетинг, Либра, Москва 2002г.

4. Бизнес и Банки (стр. 1-4) № 6, 2006 г.

5. Банковское дело (стр. 21-26) №4 2005г.

6. Деньги и Кредит ( стр. 38-45) № 7 2006г.

7. Лекции по МВКО В. А. Назаров 2007г.

8. ссылка скрыта

9. ссылка скрыта

10. ссылка скрыта

13. . В. В. Круглов « Основы международных валютно- финансовых и кредитных отношений»