Курс экономической теории учебник Издание 4-е, дополненное и переработанное Под общей редакцией проф. Чепурина М. Н

| Вид материала | Учебник |

- Учебник 3-е издание, переработанное и дополненное, 10138.23kb.

- Учебник издание пятое, переработанное и дополненное проспект москва 2001 Том 3 удк, 11230.01kb.

- Учебник издание пятое, переработанное и дополненное проспект москва 2001 Том 3 удк, 11433.24kb.

- Учебник. 3-е издание, переработанное и дополненное, 10586.44kb.

- Курс экономической теории: учебник / Под ред. М. Н. Чепурина, Е. А. Киселевой. Киров:, 204.91kb.

- С. С. Экономическая теория : Краткий курс. Владос 2010 Бесовский Л. Е. Фомичева, 26.91kb.

- Учебник 2-е издание, 4260.56kb.

- К. С. Гаджиев введение в политическую науку издание второе, переработанное и дополненное, 7545.88kb.

- В. Д. Аракина издание четвертое, переработанное и дополненное Допущено Министерством, 2717.43kb.

- В. И. Кузищина издание третье, переработанное и дополненное рекомендовано Министерством, 5438.98kb.

Основным источником поступлений в доходную часть бюджета являются налоги. В 1998 г. на налоговые доходы приходилось приблизительно 83,5% доходов Федерального бюджета РФ.

Налогово-бюджетная система

469

Налоги - это обязательные платежи, взимаемые государством с юридических и физических лиц. Обязанность граждан платить законно установленные налоги закреплена в ст. 57 Конституции РФ.

В соответствии с новым Налоговым Кодексом РФ (ст. 8) под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства. От налога следует отличать сбор, представляющий собой обязательный взнос, уплата которого является одним из условий совершения в интересах плательщиков юридически значимых действий государственными органами, включая предоставление определенных прав или выдачу разрешений (лицензий).

Основными категориями в налоговом законодательстве являются понятия объекта налогообложения и налоговой ставки. Объектом налогообложения называется имущество, на стоимость которого начисляется налог. Например, при взимании налога на прибыль закон устанавливает, какие виды затрат и в каком размере могут быть отнесены фирмой на себестоимость продукции, тем самым определяя, какая часть выручки считается прибылью и облагается налогом. Налоговая ставка представляет собой размер налога на единицу обложения.

По способу изъятия налоги подразделяются на прямые и косвенные. Прямые налоги взимаются с непосредственного владельца объекта налогообложения. Среди этого вида налогов наиболее известен подоходный налог, хотя с точки зрения истории налогообложения он еще достаточно молод (впервые он был введен в Англии в 1799 г., а в США применяется лишь с 1913 г.). Примерами прямых налогов могут также служить налог на прибыль, налог на наследство и дарения, налог на имущество.

Косвенные налоги, в отличие от прямых, уплачиваются конечным потребителем облагаемого налогом товара, а продавцы играют роль агентов по переводу полученных ими в счет уплаты налога средств государству. Некоторые из них даже указываются отдельной строкой в счете за товар или на его ценнике. К таким налогам относятся налог на добавленную стоимость (НДС), налог с продаж, акцизы (аналог налога с продаж, дополнительно начисляемый на определенные виды товаров - алкоголь, табак, деликатесы, ювелирные изделия и др., который иногда называют «налогом на вредные привычки» или роскошь), таможенные пошлины.

Косвенные налоги являются наиболее весомой частью налоговых платежей в федеральный бюджет РФ. Так, в бюджете РФ на 1998 г. доля доходов государства, полученных за счет косвенных налогов, составляла приблизительно 80% от суммы всех налоговых поступлений.

По характеру начисления на объект обложения налоги и, соответственно, налоговые системы подразделяются на прогрессивные, регрессивные и пропорциональные.

При прогрессивном налогообложении ставки налога увеличиваются по

470

Глава 22

мере роста объекта налога. Другими словами, владелец большего дохода платит не только большую сумму в абсолютном выражении, но и в относительном по сравнению с владельцем меньшего дохода.

Наиболее характерным примером прогрессивного налога является подоходный налог с физических лиц. Ич приведенной ниже таблицы 22.2. можно уяснить принцип действия прогрессивной шкалы подоходного налога, действующего в России с 1 января 1998 г.

Таолица 22.ζ

| Размер облагаемого совокупного дохода, полученного в календарном году | Сумма налога |

| до 20 000 руб. о т 20 001 до 40 000 руб. от 40 001 до 60 000 руб. от 60 0 0 ! до 80 000 руб. от 80 001 до 100 000 руб. от 100 001 руб. и выше | 12% 2 400 руб. + 15%'с суммы, превышающей 20 000 руб. 5 400 руб. + 20% с суммы, превышающей 40 000 руб. 9 400 руб. + 25% с суммы, превышающей 60 000 руб. 14 400 руб. + 30% с; суммы, превышающей 80 000 руб. 20 400 руб. + 35% с суммы, превышающей 100 000 руб. |

Для прогрессивных налогов большое значение представляют понятия средней и предельной налоговой ставки. Средней ставкой налога называется отношение суммы налога к величине облагаемого им дохода. Предельная налоговая ставка - это ставка обложения налогом дополнительной единицы дохода. В соответствии с представленной выше шкалой подоходного налога предельная ставка налога может принимать строго 6 значений. Среднюю же ставку просто вычислить для любого уровня дохода. Например, при совокупном доходе в 75 000 руб. предельная ставка будет равна 25%, а средняя вычисляется по формуле ATR (average tax rate) = ТТР (total tax paid) / TIR (total income received) = 9400 + (75000 - 60000) χ 0,25 / 75000 = 0,175,или 17,5%.

Регрессивный налог - это налог, который в денежном выражении равен для всех плательщиков, т. е. составляет большую часть низкого дохода и меньшую часть высокого дохода. Это. как правило, косвенные налоги: при покупке облагаемого акцизом товара (например, черной икры) государство не может установить, а продавец получить с покупателя с более высоким уровнем дохода сумму по более высокой ставке налога.

Пропорциональный налог - это налог, при котором налоговая ставка остается неизменной, независимо от стоимости объекта обложения. К такого рода налогам, в частности, относятся налоги на имущество предприятий и физических лиц. Вне зависимости от различной стоимости имущества разных предприятий при начислении этого налога в России действуют равные ставки налога.

Налогово-бюджетная система

471

Система налогообложения в России, закрепляемая Налоговым Кодексом, представляет собой три уровня: федеральный, региональный и местный. Конкретные виды налогов и сборов в разбивке по уровням представлены в таблице 22.3.

Таблица 22.3

| Уровень | Наименование налога (сбора) |

| Федеральный (16 видов) | Hajioi на добавленную стоимость, акцизы, налог на прибыль организаций, налог на доходы от капитала, подоходный налог с физических лиц. взносы в государственные социальные внебюджетные фонды, государственная пошлина, таможенная пошлина и таможенные сборы, налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, налог на дополнительный доход от добычи углеводородов, сбор за право пользования объектами животного мира и водными биологическими ресурсами, лесной налог, водный налог, экологический налог, федеральные лицензионные сборы. |

| Региональный (7 видов) | Налог на имущество организаций, налог на недвижимость, дорожный и транспортный налоги, налог с продаж, налог на игорный бизнес и peг иональные лицензионные сборы |

| Местный (5 видов) | Земельный налог, налог на имущество физических лиц, налог на рекламу, налог на наследование или дарение и местные лицензионные сборы |

Таким образом, Налоговый Кодекс РФ закрепляет 28 видов налогов и сборов. На сегодняшний день количество налогов остается в России достаточно большим, что существенно усложняет порядок их исчисления и уплаты. К примеру, в США действует только 10 основных налогов и еще 4 вида, применяемые на уровне отдельных штатов. Несмотря на такое разнообразие налогов, существенную долю в доходах бюджета составляют, как правило, лишь несколько из них. В соответствии с Федеральным бюджетом РФ на 1998 г.. львиная доля налоговых доходов федерального бюджета (около 96%) приходится на НДС, акцизы, налог на прибыль и таможенные пошлины (46,0. 25,6, 15.7 и 8,8 процентов соответственно). В США основной объем поступлений в доход государства обеспечивают личный подоходный налог, акцизы и налоги с продаж, налог на собственность и налог на прибыль корпораций.

Как правило, существует определенный перечень льгот по каждому налогу. Однако существует особый порядок комплексных налоговых льгот, устанавливаемых государством, которые могут оказывать существенное влияние на процесс воспроизводства. Такими льготами являются ускоренная амортизация и инвестиционный налоговый кредит.

472 Глава 22

Политика ускоренной амортизации способствует сокращению сроков амортизационных отчислений путем увеличения размеров годовой нормы отчислений. Таким образом, сокращаются сроки окупаемости оборудования и у производителей появляются стимулы для инвестиций в передовые технологии. Проводя такую политику, государство тем самым отказывается от определенного дохода в виде части налога на прибыль в пользу увеличения степени конкурентоспособности национальной экономики. Наиболее ярким примером политики такого рода служит политика администрации Рейгана в США, оказавшая существенное влияние на увеличение темпов роста экономики США в 80-х гг.

Инвестиционный налоговый кредит представляет собой отсрочку по уплате части налоговых платежей на определенный срок. По российскому законодательству, воспользоваться такой отсрочкой имеют право предприятия, проводящие НИОКР или техническое перевооружение производства. Кредит может быть предоставлен по налогу на прибыль, а также по региональным и местным налогам на срок от одного года до пяти лет. Сумма кредита ограничивается 30% от стоимости оборудования и не может превышать 50% от суммы начисленного к уплате налога. Размер процентов по инвестиционному налоговому кредиту устанавливается в пределах от 1/2 до 3/4 ставки рефинансирования ЦБ Р Ф .

Подходы к проблеме справедливости и эффективности распределения налогового бремени нашли свое отражение в принципах налогообложения.

По принципу получаемых благ физические и юридические лица должны уплачивать налог пропорционально тем выгодам, которые они получили от государства. Наиболее характерным примером его применения является налог на бензин, уплачиваемый автовладельцами, средства от которого идут на поддержание дорог в хорошем состоянии. Однако, широкое применение этого принципа, несмотря на его привлекательность с точки зрения справедливости распределения налогового бремени, весьма проблематично. Во-первых, невозможно определить степень использования общественных благ, производимых государством, каждым из экономических агентов. Очевидно, что даже в нашем примере с автодорогами от их хорошего качества получают дополнительные выгоды не только водители. Во-вторых, принцип полученных благ неприменим в отношении социальных расходов государства - в противном случае нужно было бы перекладывать бремя выплат пособий по безработице на самых же безработных.

Принцип платежеспособности предусматривает, что тяжесть налогового бремени должна зависеть от размера получаемого дохода, причем владелец более высокого дохода должен платить не только абсолютно, но и относительно более высокие налоги. В основе этого принципа лежит анализ предельной полезности каждой дополнительной единицы получаемого

Налогово-бюджетная система

473

дохода. Такой подход приводит к выводу, что дополнительный рубль дохода менее обеспеченного лица приносит ему большую полезность, чем дополнительный рубль дохода более обеспеченного. Следовательно, задача состоит в том, чтобы установить такой уровень налогов, при котором разные по величине потери дохода обладали бы равной полезностью для их владельцев. Однако, на практике такая задача вряд ли разрешима. Противники этого принципа выдвигают следующие аргументы. Во-первых, в случае его использования неравномерно искажаются результаты рыночной деятельности людей; во-вторых, у обладателей высокого дохода либо снижаются стимулы к ведению хозяйственной деятельности, либо повышаются стимулы к сокрытию доходов от налогообложения.1

Рассматривая вопросы налогообложения, мы неоднократно подчеркивали определяющую роль налогов в формировании доходов государства. В этом проявляется их собственно фискальная функция (пополнение доходов казны). Однако, помимо задачи обеспечения финансирования государства, налоги могут существенно влиять как на структуру национальной экономики, так и на экономическое поведение людей. Эту функцию налогов принято называть регулирующей. Круг задач, которые решает с ее помощью государство, можно определить как регулирование качественных и количественных параметров воспроизводства и стимулирование роста общественного богатства. Регулирующая функция проявляется в проводимой государством налоговой политике (см. подробнее следующие параграфы данной главы).

Первое направление налоговой политики связано с уровнем и со структурой налоговой нагрузки на бизнес. Существующие государственные приоритеты могут выражаться в таких мерах налогового регулирования, как установление льготных ставок налогов или налоговые освобождения для определенных отраслей экономики или, что встречается достаточно часто на практике, для фирм, представляющих малый и средний бизнес.

Второе направление имеет большое значение для формирования стимулов и ожиданий населения и, прежде всего, связано с величиной ставок налога на заработную плату и подоходного налога. Высокий уровень этих налогов может вызвать такие негативные эффекты, как уменьшение экономической активности населения и сокрытие доходов.

Примером разумного подхода к этой проблеме может служить налоговая политика, проводимая с середины 1980-х гг. в ФРГ. Рост реальных доходов населения, наблюдавшийся с начала 60-х гг., привел к тому, что доля

1 Дж. С. Милль так выразил свой взгляд на чту проблему: «Облагать большие доходы более высоким процентом, нежели мелкие, значит облагать налогом трудолюбие и бережливость, наказывать человека за то, что он работал усерднее и сберег больше, нежели его сосед». (Цит. но: Блауг М. Экономическая мысль в ретроспективе. М., 1994. С. 206).

474

Глава 22

налогоплательщиков, доходы которых облагались по максимальной предельной ставке, за этот период выросла с 5% до 60%. По предложению федерального правительства ФРГ с 1986 г. началась поэтапная реформа подоходного налога. В том же году налоговое бремя уменьшилось на 11 млрд. марок, а в 1988 г. - уже 19 млрд.1

Очевидно, что при установлении налоговых ставок не стоит забывать о «налоговой таблице умножения», автором которой является английский писатель и сатирик Джонатан Свифт. В 1728 г. он предупреждал политиков, что при повышении налогов действие дважды два не означает получения результата, равного четырем, и вполне вероятно может быть равным единице.2 О закономерностях такого рода арифметики речь пойдет в следующем параграфе.

§ 3. Кривая Лаффера

Каков оптимальный уровень налоговой ставки? И существует ли он вообще? А если существует, то может ли он быть одинаковым для всех стран, независимо от их национальных особенностей, включающих многие компоненты экономического поведения людей (мотивация труда, готовность платить налоги и т.д .)? Эти важные вопросы рассматриваются в связи с одной из наиболее знаменитых кривых в экономической теории - кривой Лаффера, которая описывает связь между ставками налогов и налоговыми поступлениями в государственный бюджет. Согласно концепции американского экономиста Артура Лаффера, наиболее известного сторонника теории экономики предложения (см. подробнее гл. 26), стремление правительства пополнить казну, увеличивая налоговый пресс, может привести к противоположным результатам. Это и продемонстрировал американский ученый при помощи своей известной кривой.

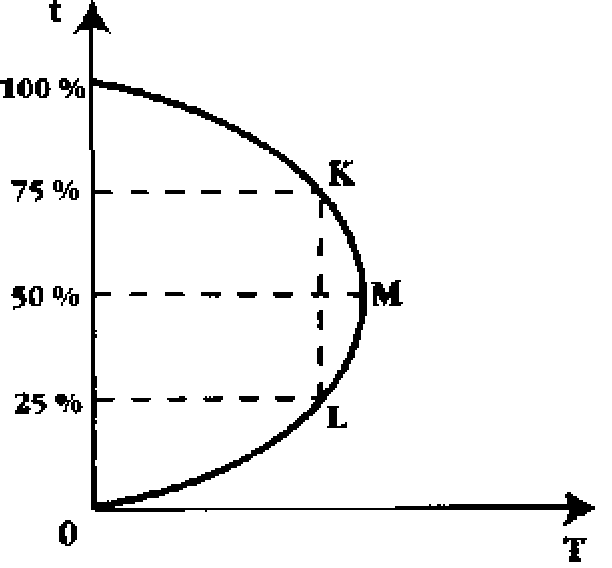

На рис. 22.1 можно увидеть

графическую интерпретацию ос

новной идеи Лаффера. Поступле- Рис. 22.1. Кривая Лаффера

ние налогов в госбюджет (т) от- t - ставка налогообложения

Τ - доходы государственного бюджета

1 «Все начиналось с десятины». Сборник статей немецких исследователей истории налогообложения. М., «Прогресс». 1992. С. 388. :Там же. С. 389.

Налогово-бюджетная система

475

кладывается на оси абсцисс, на оси ординат - предельная налоговая ставка (i). В данном Случае предполагается, что речь идет о ставке подоходного налога. По мере роста ставок налога от 0 до 100% доходы государственного бюджета (налоговая выручка) будут вначале расти от 0 до некоего максимального уровня (точки М, соответствующей, допустим, 50% ставке налога), а затем снижаться опять до 0. Мы видим, что стопроцентная ставка налога дает такие же поступления в бюджет, как и нулевая ставка: налоговые доходы госбюджета просто отсутствуют. Ставка налога, изымающая весь доход, является ничем иным, как конфискационной мерой, в ответ на которую легальная деятельность будет просто сворачиваться или «уходить в тень».

Лаффер считал, что, если экономика находится, например, в точке К, то сокращение налоговых ставок будет приближать налоговую выручку к уровню точки М, т. е. к максимальному уровню доходов государственного бюджета. Этот результат, по Лафферу, связан с тем, что более низкие налоговые ставки могут повысить стимулы к труду, сбережениям и инвестициям и в целом приведут к расширению налоговой базы. Снижение налоговых ставок, вызывая стимулы к расширению производст ва и занятости, уменьшит необходимость трансфертных выплат, например, пособий по безработице, уменьшится социальная нагрузка на бюджет. Таким образом, если экономика находится в той области кривой Лаффера, которая выше точки М, мероприятия по снижению налоговых ставок приведут к увеличению доходов госбюджета. Повышение же налоговых ставок целесообразно лишь в той области, которая находится ниже точки М, например, в точке L.

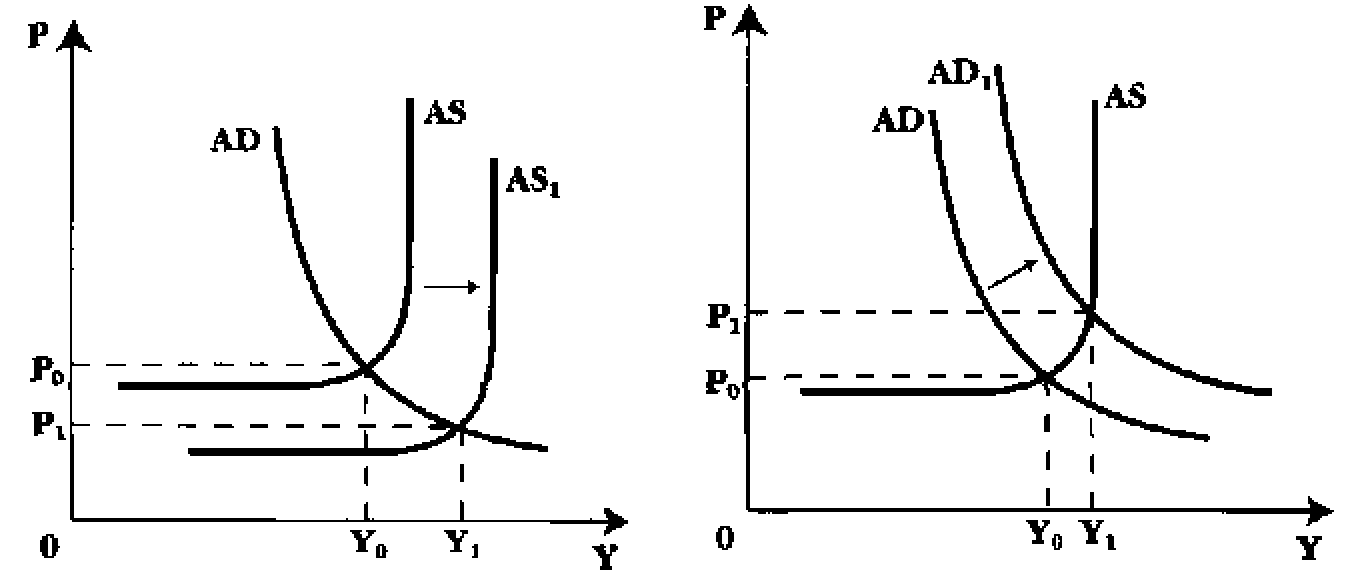

Критики идей Лаффера выдвинули ряд возражений. Во-первых, так ли эластично предложение труда, чтобы его реакция на снижение налоговых ставок вызвала значительный рост деловой активности? Эмпирические исследования показали, что нет однозначной зависимости между снижением налоговых ставок и увеличением предложения труда. Одни группы людей при ослаблении налогового бремени действительно готовы больше трудиться, в то время как другие, почувствовав себя реально богаче, предпочитают больше времени отводить досугу. Во-вторых, снижение налоговых ставок - это мероприятие, имеющее длительный лаг воздействия. Увеличение совокупного предложения возможно лишь в отдаленной перспективе, а не сразу же после снижения ставок. Следовательно, на краткосрочных временных интервалах возникает опасность сокращения доходов казны. В- третьих, как видно на рис. 22.2а, вполне вероятно, что снижение налоговых ставок скорее вызовет не сдвиг вправо кривой совокупного предложения (AS), а сдвиг в том же направлении кривой совокупного спроса (AD), как это видно на рис. 22.26. Причем правостороннее смещение кривой AD в условиях, когда экономика находится па промежуточном или классичсс-

476

Глава 22

ком (вертикальном) отрезках кривой совокупного предложения, чревато повышением общего уровня цен. В-четвертых, кто может со стопроцентной уверенностью сказать, что существующая налоговая система соответствует тому отрезку кривой Лаффера, который находится выше точки М? А если в действительности налоговая система соответствует тому участку кривой, который расположен ниже точки М? Ведь тогда снижение налоговых ставок с неизбежностью вызовет снижение налоговых поступлений в бюджет.

На практике идеи А.Лаффера, поскольку он был одним из весьма влиятельных консультантов администрации Р.Рейгана, были в значительной мере воплощены в налоговых реформах 1981 и 1986 гг. в США.

а) предположение б) предположение оппонентов

Рис. 22.2. Влияние снижения налоговых ставок на AS и AD

Каков же результат применения на практике идеи снижения налоговых ставок для стимулирования совокупного предложения? Он оказался не совсем таким, как предполагалось в теоретических построениях А.Лаффера. Накопленный дефицит госбюджета за первые шесть лет правления администрации Рейгана оказался больше, чем суммарный государственный долг за первые 200 лет существования США, включая государственный долг, необходимый для финансирования двух мировых войн (к 1987 г. государственный долг США составил 2,4 трлн. долл.).

Эмпирические исследования, посвященные влиянию снижения налоговых ставок на поступления в государственный бюджет, показали, что для экономики США 1980-х гг. точка Μ (см. рис. 22.1) находится где-то на уровне, соответствующем ставке налога 75-80%. Сама же американская налоговая система характеризуется той точкой на кривой Лаффера, которая соответствует налоговой ставке значительно ниже 50%. Таким образом, снижение ставок не привело к росту налоговой выручки государства.

Налогово-бюджетная система

All

Очевидно, снижение налогового бремени не дает краткосрочного эффекта (в смысле быстрого наполнения доходов государственного бюджета) и проявляется в полной мере (при прочих равных условиях) лишь в долгосрочном аспекте.

Что же, гипотеза Лаффера совсем неверна? Нет, такой вывод был бы не точен. Ведь действительно государственные доходы могут быть максимизированы только при некотором оптимальном уровне ставки налога. Не обязательно максимальная налоговая ставка ведет к максимизации доходов государства. Это - бесспорно, и кривая Лаффера наглядно демонстрирует правоту этого утверждения. Главная трудность - найти ту точку, в которой действительно находится экономика (точнее, налоговая система страны), и, соответственно, оптимальный уровень налоговой ставки.

§ 4. Переложение налогового бремени

Проблема переложения налогового бремени имеет такую же давнюю историю, как и сами налоги. Суть проблемы заключается в следующем: формальное и реальное бремя налогов не всегда совпадают. Другими словами, налоги не всегда поступают в государственный бюджет из тех источников, которые по закону подлежат налогообложению. Бремя налога может смещаться от одних субъектов налогообложения к другим - в этом и состоит проблема переложения налогового бремени.

Как же происходит это переложение? Рассмотрим некоторые известные виды налогов с точки зрения смещения налогового бремени. Но для этого необходимо вспомнить (см. гл. 5, § 5), что с введением налога его бремя распределяется неодинаково между производителем и потребителем товара. Это зависит от соотношения эластичности спроса и предложения на данное благо. При прочих равных условиях бремя налога смещается в сторону меньшей эластичности (спроса или предложения). А теперь рассмотрим некоторые известные виды налогов с точки зрения возможностей их переложения.

Личный подоходный налог. Как правило, этот налог уплачивают именно те лица, которые должны его платить по закону. Но есть и исключения. Например, врачи, адвокаты, частнопрактикующие преподаватели и т. п. могут поднять ставки за свои услуги. Тем самым налог будет переложен на тех, кто пользуется их услугами: ведь, например, спрос на многие виды врачебной помощи отличается низкой эластичностью (вы не сможете отказаться от услуг зубного врача, если вас одолела невыносимая боль).

Налог на прибыль корпораций. В некоторой своей части налог может быть переложен на потребителей через более высокие цены. Но здесь есть определенные ограничения в переложении налогового бремени: если фир-

478

Глава 22

мы (особенно фирмы-монополисты) будут злоупагрсблять своей властью на рынке, то не исключены и санкции со стороны антимонопольных органов.

Косвенные налоги: налог с продаж и акцизный налог. Не вся, но основная масса налогов с продаж и акцизы перекладывается на потребителей через повышение цен. Можно сказать, что вообще налоги на потребление аналогичны налогам на доход, но взимаются они другим способом. Налог с продаж охватывает довольно широкий спектр товаров. У потребителей нет больших возможностей переориентировать свой спрос на товары с более низкими ценами. А вот некоторые акцизы переложить на потребителей трудно. Например, если в цену входного билета в цирк входит акциз, то владелец цирка не всегда может поднять цены на билеты. Ведь в таком случае публика может переориентировать свой спрос на другие виды зрелищ и вообще другие развлечения. Но вот акцизы на бензин, табачные изделия, алкоголь с легкостью перекладываются на их потребителей. В данном случае трудно найти товар-субститут. Курильщик не перейдет на засушенный вишневый лист, также как и владелец автомобиля не станет вместо бензина заливать в бак керосин. Любитель водки не перейдет на лимонад. Вот почему акцизы легче переложить на потребителя.

Поимущественный налог. Как правило, его уплачивают те, на кого и ложится формальное бремя налога: налог на землю, на наследство, на собственный дом или квартиру не на кого переложить. Но если вы сдаете квартиру в аренду, то в таком случае часть налогового бремени может быть переложена на арендатора путем повышения ставки арендной платы.

Таким образом, проблема переложения налогового бремени еще раз подтверждает известное положение о том, что налоги изменяют стимулы и, следовательно, человеческое поведение.

§ 5. Бюджетный дефицит и способы его финансирования

Расходы государственного бюджета и его доходы не всегда совпадают. Если расходы больше доходов, то правительство сталкивается с бюджетным дефицитом. Противоположная ситуация, т. е. превышение доходов над расходами, называется бюджетным профицитом, или излишком. Принято различать первичный и общий дефицит государственного бюджета. Первичный дефицит - это общий дефицит государственного бюджета, уменьшенный на сумму процентных выплат по государственному долгу. По аналогии определяется и первичный профицит.

Принято также различать фактический, структурный и циклический дефицит государственного бюджета.

Фактический дефицит - это отрицательная разница между фактическими (действительными) доходами и расходами правительства.

Налогово-бюджетная система

479

Структурный дефицит - это разность между доходами и расходами государственного бюджета, рассчитанная для уровня национального дохода, соответствующего полной занятости. Другими словами, это та разница, которая существовала бы, если бы при действующей системе налогообложения и принятых законодательной властью государственных расходах в экономике наблюдалась бы полная занятость.

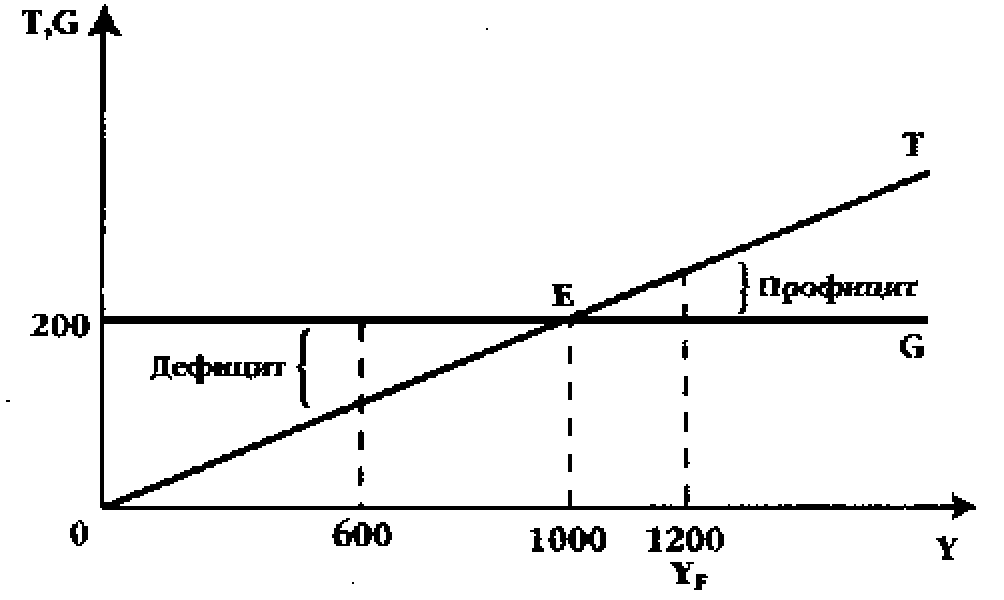

Циклический дефицит - это разница между фактическим и структурным дефицитом государственного бюджета. Циклический дефицит представляет собой следствие колебаний экономической активности в ходе делового цикла. При этом изменения в налоговых поступлениях и государственных расходах происходят автоматически (подробнее см. § 6 настоящей главы). Графическое изображение бюджетного дефицита и бюджетного излишка (профицита) дано на рис. 22.3.

Рис. 22.3. Государственные расходы, налоговые поступления и дефицит государственного бюджета

t - налоговая ставка; G - государственные расходы; Τ - налоговые поступления; Υ - доход. В точке Ε сбалансированный бюджет, т. е. налоговые поступления равны государственным расходам (T=G).

Допустим, что в стране действует пропорциональная система налогообложения. Ставка подоходного налога составляет 20%, или 0,2. Итак, если Y = 0, то Т = 0; при Y = 1000 млрд. долл. налоговые поступления, т. е.

Т, составят: Yх 0,2 = 1000 млрд. долл. X 0,2 = 200 млрд. долл. Если доход составляет величину 1500 млрд. долл., то налоговые поступления будут

1500 млрд. долл. χ 0,2 = 300 млрд. долл. и т.д.

Допустим, фактический 7= 600 млрд. долл., то Т= 600 млрд. долл. X 0,2 = 120 млрд. долл.; при G = 200 млрд. долл. фактический бюджетный дефицит составит (Т - G) = 120 млрд. долл.- 200 млрд. долл. = -80 млрд. долл.).

480

Глава 22

Но если бы при той же налоговой ставке и уровне G доход был бы 1200 млрд. долл., т. е. соответствовал бы полной занятости, то не было бы и дефицита госбюджета: Т= 1200 X 0,2 = 240 млрд. долл.; G = 200; Т- G = 240 - 200 = 40 млрд.долл. (бюджетный профицит).

Каков же при этом циклический дефицит? Напомним, что он представляет собой разницу между фактическим и структурным дефицитом. В нашем примере он составит: -80 (+40) = -120. Действительно, за счет чего фактический дефицит достигает величины -80, если в условиях полной занятости государственный бюджет сводился бы с профицитом? Очевидно, за счет факторов экономической конъюнктуры, когда уменьшение дохода, вызванное снижением деловой активности, приводит и к снижению налоговых поступлений.

При анализе налогово-бюджетной политики и бюджетного дефицита важно обратить внимание на уже известный из предыдущего анализа (см. гл. 18) подход «утечки - инъекции».

Ранее мы рассматривали равенство S («утечки») = / («инъекции»). При этом мы абстрагировались от тех «утечек» и «инъекций», которые связаны с фискальной политикой правительства. Но, принимая во внимание, что государство осуществляет как государственные расходы, так и собирает налоги, мы можем применить и здесь подход «утечки - инъекции». К уже известным их видам присоединяются и некоторые другие, которые теперь мы будем принимать в расчет.

Итак, сбережения (S) и чистые налоги (T), т. е. налоги за вычетом трансфертов, - это «утечки» в кругообороте доходов и расходов на макроэкономическом уровне. Инвестиции (I) и государственные расходы (G ) -это «инъекции».

Следовательно, если в условиях макроэкономического равновесия сумма «утечек» должна быть равна сумме «инъекций», то получаем:

S+T=I + G (1)

Тогда S — I=G-T ,ТО есть положительная разница между S и I равна дефициту государственного бюджета (G - Т). Если представить это уравнение как

S = I+ (G -T), (2)

то, очевидно, увеличение дефицита при неизменном объеме сбережений должно вести к снижению инвестиций.

Из этих уравнений видно, что, если в экономике есть дефицит государственного бюджета, то S О/. Государство будет использовать часть сбережений для финансирования дефицита.

Как же финансируется бюджетный дефицит? Здесь можно провести ана-

Налогово-бюджетная система

481

логию с бюджетом отдельной семьи, или домашнего хозяйства. Если за какой-то период времени, например, за год, расходы домашнего хозяйства превысили его доходы, то налицо дефицит семейного бюджета. Как его покрыть? Можно продать часть имущества или занять деньги, т. е. прибегнуть к кредиту. Домашнее хозяйство не может печатать деньги или облагать налогом своих соседей для финансирования своего дефицита. Но на макроэкономическом уровне правительство, столкнувшееся с проблемой бюджетного дефицита, имеет иные возможности для его покрытия.

Экономическая теория рассматривает два основных способа финансирования бюджетного дефицита:

- Выпуск новых денег, или эмиссионный способ финансирования.

- Займы (внутренние и/или внешние), что принято называть неэмиссионным способом финансирования бюджетного дефицита.

В определенном смысле можно сказать, что бюджетный дефицит покрывается только за счет займов, потому что и в первом из указанных случаев мы видим заимствования казначейства (Министерства финансов) у Центрального банка страны. Ведь прибегать к печатанию новых денег, или, как говорят в просторечии, «нажимать на печатный станок» для правительств многих стран оказывается невозможным. Так, в США по закону запрещено финансировать дефицит государственного бюджета печатанием новых банкнот, т. е. использовать так называемый «сеньораж» (подробнее об этом явлении см. гл. 23). Поэтому увеличение денежной массы в случае заимствований у Центрального банка происходит иным путем. Рассмотрим его подробнее.

Итак, Министерство финансов берет в долг некоторую сумму у Центрального банка (ЦБ), продавая ему государственные ценные бумаги. Взамен этого ЦБ увеличивает сумму на текущем счете Министерства финансов. Последнее тратит эти средства, следовательно, они поступают на счета коммерческих банков. Таким образом, увеличиваются их резервы и банки расширяют выдачу ссуд.

Следовательно, растет денежная масса, в частности, денежный агрегат Ml. Рост денежной массы происходит за счет роста чекового обращения. Налицо - эффект монетизации государственной задолженности. В условиях, приближающихся к полной занятости, это ведет к опасности инфляционного роста цен. Вот почему первый способ финансирования дефицита государственного бюджета часто называют инфляционным.

Но как покрыть дефицит, не прибегая к эмиссии? Существует ли неинфляционный способ финансирования дефицита? Для этого нужно занять на кредитном рынке средства не у ЦБ, а у коммерческих банков и населения. Следовательно, государство, размещая свои облигации (продавая их населению и коммерческим банкам), вступает на кредитном рынке в конкурен-31

482

Глава 22

цию с частным сектором. Теперь к спросу на кредит со стороны частных инвесторов добавится еще и спрос государства. Следовательно, при условии неизменного предложения денежной массы, процентные ставки возрастут. А если процентные ставки увеличились, то частные инвестиции уменьшатся. Сократятся и те потребительские расходы, которые связаны с покупкой товаров длительного пользования - ведь потребительский кредит станет дороже. В результате государство вытеснит с кредитного рынка частных заемщиков. Расходы государства при таком способе финансирования дефицита вырастут, но на некую величину сократятся частные инвестиции.

В этом суть эффекта вытеснения: налогово-бюджетная экспансия, направленная на стимулирование деловой активности, приводит к росту процентной ставки и вытеснению государственными расходами частных инвестиционных расходов (или других компонентов совокупного спроса ).

Но насколько полным будет это вытеснение? Сократятся ли частные инвестиции точно на такую же величину, на какую возрастут государственные расходы, призванные стимулировать деловую активность? Ответ на этот вопрос будет зависеть от того, находится ли экономика в условиях неполной или полной занятости. В экономике, функционирующей на уровне ниже своего потенциального ВВП, эффект вытеснения не может быть полным (см. рис. 5 и рис. 6 из Приложения 2 к гл. 22). Заимствования правительства на кредитном рынке с целью налогово-бюджетной экспансии, конечно, вызовут повышение процентной ставки. Но государственные расходы, благодаря эффекту мультипликатора, одновременно вызовут и повышение дохода. Следовательно, возрастут и сбережения, которые в кейнсианс-кой модели общего равновесия являются функцией дохода. В этих условиях даже растущий бюджетный дефицит может финансироваться без полного вытеснения частных инвестиций, как это видно из уравнения (2).

Другая ситуация происходит в условиях полной занятости. Рост государственных расходов в экономике с полным использованием ресурсов усиливает конкуренцию на рынке товаров и ведет к росту цен. Рост цен ведет к уменьшению реальной денежной массы (М/Р). Это, в свою очередь, уменьшает объем финансовых активов, доступных для предъявления спекулятивного спроса на деньги. Далее следует падение цен на облигации и рост ставки процента. Чувствительные к ставке процента частные инвестиционные и потребительские расходы будут вытеснены. Сторонники неоклассического подхода и, особенно, монетаристы, настаивают именно на полном вытеснении. Увеличение государственных расходов, призванное стимулировать рост дохода, полностью компенсируется, по их мнению, сокращением частных инвестиций, чувствительных к процентной ставке.

Бюджетный дефицит в Российской Федерации финансировался различными способами, как видно из таблицы 22.4.

Налогово-бюджетная система

483

Таблица 22.4.

Структура финансирования дефицита федеральною бюджета в 1992-1997 гг.

(в процентах)

| | 1992 г. | 1993 г. | 1994 г. | 1995 г. | 1996 г. | 1997 г . |

| Зсего | 100.0 | 100,0 | 100,0 | 100.0 | 100,0 | 100,0 |

| Внешнее | 28,4 | 12,1 | 0,3 | -3,6 | 7,3 | 27,2 |

| Внутреннее В т.ч. прямые кредиты ЦБ ГКО-ОФЗ | 71,6 61,8 0,0 | 87,9 75,5 0,6 | 99,7 80,3 11,0 | 103,6 0,0 53,0 | 92,7 0,0 60,1 | 72,8 0,0 52,6 |

Источник: Вопросы экономики. 1998. № 8. С. 47

Долгосрочные последствия внутренних заимствований для покрытия дефицита госбюджета могут оказаться более серьезными, чем может показаться на первый взгляд. Главное, что они чреваты такими же инфляционными последствиями, как и монетизация, о которой говорилось выше. Во-первых, сокращение совокупного предложения (перелив частных инвестиций из реального сектора в финансовый вследствие высоких ставок процента по государственным ценным бумагам) при неизменном, а тем более растущем совокупном спросе вызывает давление на общий уровень цен в сторону его повышения. Во-вторых, наращивание новых займов может привести к тому, что львиная доля расходов госбюджета будет идти на выплату процентов по государственным облигациям. На другие же статьи расходов - социальные выплаты, здравоохранение, просвещение - средств будет все меньше и меньше, и тогда государству придется включать печатный станок, чтобы избежать социальных конфликтов. А эмиссия всегда несет в себе инфляционную заразу, сколько бы ни говорилось о «точечной», «контролируемой» эмиссии и прочих видах денежной накачки (см. гл. 23). В-третьих, неспособность государства справиться с обслуживанием внутреннего и внешнего долга может привести к девальвации национальной валюты ( о понятии девальвации см, подробно в гл. 28). В условиях, когда значительная доля потребительского рынка представлена импортными товарами, девальвация может сопровождаться повышением общего уровня цен в стране (российский опыт лета-осени 1998 г. наглядно подтверждает это).

Таким образом, можно сделать вывод о тесной связи между налогово-бюджетной и кредитно-денежной политикой. Бюджетный дефицит и способы его покрытия влекут за собой необходимость продуманной координации налогово-бюджетных и монетарных мероприятий.

31*

484

Глава 22