Курс экономической теории учебник Издание 4-е, дополненное и переработанное Под общей редакцией проф. Чепурина М. Н

| Вид материала | Учебник |

- Учебник 3-е издание, переработанное и дополненное, 10138.23kb.

- Учебник издание пятое, переработанное и дополненное проспект москва 2001 Том 3 удк, 11230.01kb.

- Учебник издание пятое, переработанное и дополненное проспект москва 2001 Том 3 удк, 11433.24kb.

- Учебник. 3-е издание, переработанное и дополненное, 10586.44kb.

- Курс экономической теории: учебник / Под ред. М. Н. Чепурина, Е. А. Киселевой. Киров:, 204.91kb.

- С. С. Экономическая теория : Краткий курс. Владос 2010 Бесовский Л. Е. Фомичева, 26.91kb.

- Учебник 2-е издание, 4260.56kb.

- К. С. Гаджиев введение в политическую науку издание второе, переработанное и дополненное, 7545.88kb.

- В. Д. Аракина издание четвертое, переработанное и дополненное Допущено Министерством, 2717.43kb.

- В. И. Кузищина издание третье, переработанное и дополненное рекомендовано Министерством, 5438.98kb.

Современная кредитно-денежная система представляет собой результат длительного исторического развития и приспособления кредитных институтов к потребностям развития рыночной экономики. С институциональной точки зрения, кредитно-денежная система представляет собой комплекс валютно-финансовых учреждений, активно используемых государством в целях регулирования экономики.

В современной кредитной системе выделяются три основных звена: Центральный банк; коммерческие банки; специализированные кредитно-финансовые институты.

Главенствующее положение в кредитно-денежной системе занимает Центральный банк, который называют «банком банков». В разных странах Центральные банки исторически выделились из массы коммерческих банков, как главные эмиссионные центры, т. е. государство предоставило им исключительное право эмиссии банкнот. Некоторые из Центральных банков были сразу учреждены как государственные институты (Немецкий федеральный банк. Резервный банк Австралии), другие были национализированы после Второй мировой войны (Банк Франции, Банк Англии, Банк Японии, Банк Канады, Банк Нидерландов). Некоторые Центральные банки до сих пор существуют на основе смешанной государственно-частной собственности (например, Федеральная резервная система США, возникшая в 1913 г.). Центральный банк России был создан в 1991 г. и действует в соответствии с Законом о Центральном банке.

Центральные банки выполняют ряд важных функций, среди которых следует выделить:

- эмиссию банкнот;

- хранение государственных золото-валютных резервов;

- хранение резервного фонда других кредитных учреждений;

- денежно-кредитное регулирование экономики;

- кредитование коммерческих банков и осуществление кассового обслуживания государственных учреждений;

- проведение расчетов и переводных операций;

- контроль за деятельностью кредитных учреждений.

Коммерческие банки представляют собой главные «нервные» центры

кредитно-денежной системы. Современный коммерческий банк является кредитно-финансовым учреждением универсального характера. На ранних этапах развития банковского дела коммерческие банки обслуживали преимущественно торговлю, кредитовали транспортировку, хранение и другие операции, связанные с товарным обменом. В настоящее время коммерческие банки способны предложить своим клиентам до 200 видов разнообразных банковских услуг. Конституирующие операции коммерческих банков

27

418 Глава 20

подразделяются на пассивные (прием депозитов, т. е. привлечение средств клиентов) и активные (выдача кредитов, т. е. размещение средств). Прибыль банков формируется как разница между суммой процентов, получаемых ими по выданным кредитам, и суммой процентов, уплачиваемых ими по депозитам.

Кроме того, коммерческие банки осуществляют денежные платежи и расчеты, могут заниматься посредническими операциями (по поручению клиента на комиссионной основе), к которым относятся, например, обязательства по торговым сделкам или предоставление финансовых гарантий. Банки также осуществляют доверительные операции (т. е. банки принимают на себя функции доверенного лица и выполняют в этом качестве операции по управлению имуществом, ценными бумагами клиентов). В последние десятилетия важной тенденцией в развитых странах стало дерегулирование финансовых рынков, выразившееся в смягчении или полной отмене ограничений и запретов в области финансовой деятельности. В частности, были отменены ограничения на территориальную экспансию банков, на предельный уровень ставок и тарифов по различным операциям, появилась возможность использования новых финансовых инструментов и новых видов обслуживания. Все это привело к резкому усилению конкуренции в банковском секторе экономики.

Особое место в современной рыночной экономике занимают специализированные кредитно-финансовые институты, такие, как пенсионные фонды, страховые компании, взаимные фонды, инвестиционные банки, ипотечные банки, ссудно-сберегательные ассоциации и т. п. Аккумулируя громадные денежные ресурсы, эти институты активно участвуют в процессах накопления и эффективного размещения капитала. Суммарные активы всех этих специализированных кредитно-финансовых учреждений США почти вдвое превышают активы коммерческих банков.

Таким образом, ведущую роль в кредитной системе занимает Центральный банк, который относительно независим, но согласует с правительством проводимую кредитно-денежную политику, является монополистом в вопросах эмиссии денег и регулирует деятельность как коммерческих банков, так и специализированных кредитно-финансовых институтов.

§ 4. Денежная масса и ее структура. Денежные агрегаты

В предыдущем параграфе отмечалось, что предложение денег в экономике исходит от Центрального банка, являющегося монополистом в вопросе эмиссии денег. Однако, следует все же уточнить, что включается в структуру денежной массы, как измеряется ее величина?

Поскольку деньги выполняют функцию средства обмена при соверше-

Кредитно-денежная система 419

нии сделок в экономике, то в простой модели экономики предложение денег сводится к величине активов, служащих этой цели {например, измеряется количеством золотых монет, выпущенных государством). Но в сложной реальной экономике ответ на этот вопрос не столь однозначен. Прежде всего, надо определить понятие денежной массы.

Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике, которыми располагают частные лица, институциональные собственники (предприятия, объединения, организации) и государство.

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего, наличные средства - бумажные деньги и мелкую разменную монету. На деле, основная часть сделок между предприятиями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег - депозитов, которые обслуживаются такими инструментами, как чеки, кредитные и депозитные карточки, чеки для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться безналичными деньгами. При оплате товара или услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем, в пассивную часть денежной массы включаются такие компоненты, котор'ые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, краткосрочных государственных облигациях, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежной массы получили общее название «квази-деньги» (от латинского quasi - как будто, почти). «Квази-деньги» представляют собой наиболее весомую и быстро растущую часть в структуре денежной массы.

Экономисты называют «квази-деньги» ликвидными активами. Если наличные деньги обладают абсолютной ликвидностью, то ликвидность «ква-зи-денег» не абсолютна. Вы не можете, например, расплатиться деньгами со срочного счета или акцией за покупки в магазине или проезд на транспорте. В то же время, «квази-деньги» действительно относятся к ликвид-

27*

420

Глава

20

ным видам богатства, поскольку срочные вклады, а также некоторые виды акций и облигаций можно быстро превратить в наличные деньги.

Расположив компоненты денежной массы по степени убывания ликвидности, можно выделить несколько денежных агрегатов - показателей денежной массы. Наиболее ликвидным денежным агрегатом является агрегат МО, который включает наличные деньги в обращении. Аналогичным по ликвидности денежным агрегатом является агрегат M1, который объединяет наличные деньги и деньги на текущих счетах (счетах «до востребования»), которые могут обслуживаться с помощью чеков. Чек представляет собой ценную бумагу, содержащую приказ владельца счета в кредитном учреждении о выплате держателю чека по его предъявлении указанной в нем суммы. Агрегат M1 называют «деньгами в узком смысле слова» или «деньгами для сделок». Депозиты на текущих счетах выполняют все функции денег и могут быть легко превращены в наличные.

Менее ликвидным денежным агрегатом является агрегат М2. Это «деньги в широком смысле слова», которые включают в себя все компоненты агрегата M1 плюс деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах. Владельцы срочных счетов получают более высокий процент по сравнению с владельцами текущих вкладов, но они не могут изъять эти вклады ранее определенного условием вклада срока. Поэтому денежные средства на срочных и сберегательных счетах нельзя непосредственно использовать как покупательное и платежное средство, хотя потенциально они могут быть использованы для расчетов. Существует также понятие расширенного денежного агрегата М2Х, включающего дополнительно депозиты в иностранной валюте.

Еще менее ликвидным денежным агрегатом является агрегат M3 который образуется путем добавления к агрегату М2 депозитных сертификатов банков, облигаций государственного займа, других ценных бумаг государства и коммерческих банков.

Различие между агрегатом M1 и остальными денежными агрегатами заключается, прежде всего, в том, что в агрегаты М2 и Л/5 включены «ква-зи-деньги», которые затруднительно использовать для сделок, нелегко перевести в наличные.

Следует отметить, что в нашей стране вплоть до начала 1990-х гг. денежные агрегаты не рассчитывались и не использовались. Но с переходом к рыночной экономике Центральный банк России, Министерство финансов и другие государственные учреждения кредитно-денежной сферы стали активно использовать рассмотренные выше денежные агрегаты при осуществлении макроэкономической политики.

Кредитно-денежная система 421

§ 5. Мультипликационное расширение банковских депозитов

Анализ структуры денежной массы, проведенный в предыдущем параграфе показал, что в состав денежной массы входят не только наличные деньги, количество которых жестко регулируется со стороны Центрального банка, но и деньги на текущих и срочных счетах в коммерческих банках. Это свидетельствует о том, что предложение денег зависит не только от политики Центрального банка, но и от действий коммерческих банков. Позже мы убедимся, что поведение населения, распоряжающегося наличностью, также отражается на величине денег в обращении.

Рассмотрим подробнее роль коммерческих банков в изменении предложения денег в экономике. Вначале представим себе, что банки занимаются только пассивными операциями: они привлекают деньги клиентов на депозиты, но не выдают кредитов. Следовательно, банки не могут начислять проценты на депозиты. Привлеченные на депозиты денежные средства, не выданные в качестве кредитов, становятся банковскими резервами. В упрощенном случае, когда банки не выдают кредиты (хотя это трудно представить, так как противоречит интересам банков), но получают депозиты, направляемые в резервы, мы имеем систему 100%-го банковского резервирования.

Такая система (если бы она существовала) позволила бы банкам чувствовать себя очень уверенно - они могли бы вернуть деньги клиентам, даже если бы последние одновременно обратились за ними в банки. Однако банкиры уже давно обратили внимание на то, что вкладчики не обращаются одновременно в банки с просьбой о снятии денег со счетов (за исключением периодов крупных финансово-экономических потрясений). Кроме того, у банков появляются все новые вкладчики и, таким образом, новые депозиты. Все это позволяет банкам лишь часть полученных депозитов держать на счетах в качестве резервов, а остальную сумму - направлять на кредитование экономики и получать процентные платежи. Такая система называется частичным банковским резервированием.

В условиях частичного банковского резервирования коммерческие банки могут создавать новые деньги, когда они выдают кредиты. Однако, когда должники (население и фирмы) возвращают эти кредиты, новые деньги «уничтожаются» и денежная масса снова сокращается.

Более подробно процесс создания новых денег банками можно проследить на следующем примере. Допустим, что вкладчики (население и фирмы) поместили в качестве депозитов (D) на счета Сбербанка сумму 100 млн. руб. Часть полученной суммы банк обязан хранить в качестве резерва, который предназначается как для покрытия текущих расходов банка, так и для снижения степени риска неуплаты по обязательствам. Минимальные

422

Глава 20

пределы обязательного резервного фонда банков устанавливаются в странах с рыночной экономикой законодательно и за выполнением этих требований следит Центральный банк, что играет важную роль в регулировании предложения денег (норма обязательных резервов, рассчитываемая как отношение резервов к депозитам, колеблется от 3 до 20%). Если норма обязательных резервов составляет 5%, то это значит, что Сбербанк обязан направить 5 млн. руб. из полученных 100 млн. руб. депозитов в резервный фонд (R), а остальные 95 млн. руб. могут быть выданы клиентам в качестве кредитов. При выдаче кредита банк переводит соответствующую сумму на текущий счет, которым в любой момент может воспользоваться клиент или выплачивает ее наличными. Результатом этих действий банка стало появление новых денег в размере 95 млн. руб. Собственно говоря, действия банка были очень просты: из сейфов банка были извлечены 95 млн. руб. (там они не являлись деньгами) и переданы клиентам - перевод на текущий счет или выдача наличными уже делает эту сумму новыми деньгами.

В то же время, необходимо учесть, что, когда срок кредита истечет и все 95 млн. руб. будут возвращены банку клиентами, настолько же уменьшится количество денег в обращении. Деньги включаются в состав денежной массы только тогда, когда их держат за пределами банковской системы.

Однако, следует учесть, что процесс создания новых денег не ограничивается одним банком. В любой стране с рыночной экономикой функционирует большое число коммерческих банков. Интересно проследить, какой эффект на изменение предложения денег оказывает в системе коммерческих банков первоначальный депозит в Сбербанке.

Допустим, что клиенты Сбербанка, получившие кредит в сумме 95 млн.руб., уплатили эти деньги различным физическим и юридическим лицам за предоставленные товары и услуги, а последние поместили вырученные деньги на депозитные счета в Московский муниципальный банк. Увеличение депозитов в последнем на 95 млн. руб. позволяет ему выдать новые кредиты. При этом банк обязан направить в резервный фонд 4,75 млн. руб. (согласно установленной норме обязательных резервов 5%) и, следовательно, новые кредиты могут быть предоставлены на сумму 90,25 млн., руб., а общий прирост предложения денег (с учетом операций этих двух банков) составит 185,25 млн. руб.

На следующем этапе хозяйственные агенты, получившие в качестве платежей за товары и услуги эти 90,25 млн. руб., вновь помещают их на депозиты, скажем, в Московский Сберегательный банк, который теперь может расширить сумму выданных кредитов на 85,74 млн. руб. (с учетом того, что 4,51 млн. руб. должны быть направлены в резервный фонд этого банка). Это увеличивает общую сумму новых денег, созданных банками, до 270,99 млн. руб.

Кредитно-денежная система

423

Логика рассуждений ведет нас к следующему выводу: процесс создания новых денег будет продолжаться на последующих этапах увеличения депозитов в системе банков, но до определенного предела. Этот предел рассчитывается как предел бесконечной убывающей геометрической прогрессии:

100 млн.руб. + 95 млн.руб. + 90, 25 млн.руб. + 85,74 млн.руб. + ... = 100млн.руб. х(1 + 0,95+0,953 + 0.953 + . . . ) = 100млн.руб. х 1/ 1-0,95 = 100 млн.руб. х 1/ 0,05 = 2 млрд.руб.

Таким образом, при уровне резервных требований 5%, первоначальный депозит 100 млн.руб, породил мультипликационный эффект расширения банковских депозитов, что привело, в конечном счете, к приросту предложения денег на 2 млрд. руб.

Конкретно оценить масштабы расширения денежной массы в результате создания банками новых денег нозволяет депозитный мультипликатор (md). Он рассчитывается по формуле:

md=ΔM/ ΔD или md = 1/rr x 100% (1)

где ΔM - прирост денежной массы, AD - первоначальный прирост депозитов, а rr - обязательная норма банковских резервов.

В нашем примере депозитный мультипликатор тd= 20, т. е. возрастание депозитов в банковской системе на 1 руб. ведет к увеличению денежной массы на 20 руб.

Обратим внимание, что создание новых денег банками при системе частичного резервирования приводит к увеличению денежной массы, повышению ликвидности, но не к росту национального богатства. Дело в том, что заемщики не становятся богаче после получения кредитов, так как растут их долговые обязательства.

В нашем примере предполагалось, что все деньги, взятые в банках в качестве кредитов, вновь возвращаются туда в форме депозитов. Однако, в реальном мире заемщики могут оставить у себя часть полученной наличности. Это, несомненно, повлияет на величину мультипликатора денежного предложения. Кроме того, коммерческие банки могут иметь фактические резервы в сумме, превышающей обязательные резервы. Эта разница между фактическими и обязательными резервами называется избыточными резервами банков и также влияет на величину мультипликатора денежного предложения. Рассмотрим модель предложения денег с учетом указанных «утечек» в систему текущего обращения.

Предположим, что население имеет коэффициент депонирования, представляющий собой отношение наличности к депозитам, в размере «сr», а банки поддерживают норму банковских резервов на уровне «rr». В таком случае, мы можем записать, что C/D = «cr», a RID= «rr», где С - наличность, R - резервы, a D - депозиты.

424

Глава 20

Введем понятие денежной базы (B), как суммы денежных средств у населения (наличность) и резервов коммерческих банков. Тогда, денежные агрегаты В и M1 могут быть записаны, как:

В = С + R (2)

M1 = C + D (3)

Поскольку, по определению С = cr x D, то, подставив это выражение уравнение (3), получим: M1= cr x D + D или M1 = (cr + 1) х D.

Также, по определению R = rr x D и, подставив это выражение в первое уравнение, получим: В = (сr х D) + (rr x D) или В = (cr + rr) x D.

Отсюда следует:

D = M1/ (cr+1) = B / (cr + rr) (4)

Равенство (4) можно переписать, как:

M1 = (cr+ 1)/(сr+ rr) х В (5)

Таким образом, уравнение (5) свидетельствует, что предложение денег в экономике пропорционально денежной базе. Коэффициент пропорциональности называется денежным мультипликатором и обозначается как тm . Тогда запишем:

= (сr+ 1 ) / (сr + rr) (6)

т

Следовательно, если население не имеет наличности на руках и все свои деньги держит на депозитах в банках (сr = 0), то денежный мультипликатор превращается в депозитный мультипликатор: 1/ rr.

На рис. 20.1 показана взаимосвязь между денежными агрегатами В и M1. Рисунок показывает, что, поскольку резервы составляют устойчивую долю от депозитов, любое увеличение резервов позволяет банкам увеличивать депозиты в большей пропорции и депозитный мультипликатор равен обратной величине от нормы банковских резервов. Денежный мультипликатор показывает результат воздействия прироста денежной базы на прирост денежного предложения. Так как денежная база оказывает мультиплицирующее воздействие на предложение денег, то ее часто называют деньгами повышенной силы.

Следовательно, модель предложения денег позволяет рассчитать денежный мультипликатор и показать, что величина денежного предложения находится в прямой зависимости от денежной базы, в обратной зависимости от нормы банковского резервирования и в прямой зависимости от коэффициента депонирования денег.

Важным выводом, вытекающим из анализа модели предложения денег, является то, что Центральный банк не в состоянии полностью контролиро-

Кредитно-денежная система

425

Изменения в резервах

МО

Наличные ' Резервы

Ml

| ■ТИ | 1 | | ЗТГ " |

| 'Я | 1 Наличные 1 | Депозиты | |

| Ж | 1 | | *■»»*■ |

Изменения в депозитах

Рис. 20.1. Взаимосвязь между денежными агрегатами МО и Ml

вать предложение денег в стране. Он, конечно, может жестко регулировать денежную базу, но не может регламентировать фактическую норму банковских резервов, как и соотношение между наличностью и депозитами (коэффициент депонирования денег).

§ 6. Спрос на деньги. Равновесие на денежном рынке

Макроэкономическое равновесие предполагает наличие определенных пропорций и на денежном рынке. Важнейшая из них - равновесие между спросом и предложением денег. Предложение денег рассматривалось в предыдущих параграфах. Перейдем теперь к анализу спроса на деньги.

Спрос на деньги определяется величиной денежных средств, которые хранят хозяйственные агенты, другими словами, это спрос на денежные запасы в реальном выражении, т. е. с учетом индекса цен (Р). Реальные денежные запасы характеризуют соотношение денежной массы, включающей в себя не только наличность, но также остатки средств на текущих и срочных счетах, и общего уровня цен в экономике, т. е. записываются как М/Р.

Функция спроса на деньги показывает взаимосвязь между величиной реальных денежных средств у населения и экономическими переменными, влияющими на решения населения поддерживать этот уровень денежных запасов. Простая функция спроса на деньги утверждает, что спрос на запасы реальных денежных средств находится в прямой зависимости от уровня дохода и в обратной зависимости от величины процентной ставки:

(М/Р)D = L (i, Y)

(7)

где, ( М / Р )D - спрос на реальные запасы денежных средств, i - номинальная процентная ставка, а У- величина дохода.

Современные теории спроса на деньги анализируют предпочтения от-

426

Глава 20

дельных экономических агентов в отношении поддержания определенного уровня реальных денежных запасов, т. е. имеют микроэкономическую основу. Важную роль в развитии современных теорий спроса на деньги сыграла кейнсианская теория предпочтения ликвидности. В работе «Общая теория занятости, процента и денег» Дж.М.Кейнс выдвинул три психологических мотива, побуждающих людей хранить сбережения в денежной (ликвидной) форме: трансакционный, спекулятивный и предосторожности. Эти идеи стимулировали развитие нескольких направлений современных теорий спроса на деньги.

Л. Теории трансакционного спроса на деньги.

Трансакционный спрос на деньги основывается, прежде всего, на функции денег как средства обмена. Люди хранят деньги в целях осуществления сделок (трансакций). А поскольку с ростом дохода растет количество заключаемых сделок, то величина реальных денежных запасов находится в прямой зависимости от уровня доходов.

Трансакционный спрос на деньги зависит также от величины временного интервала между получением одного денежного дохода и получением следующего. Если предположить, что хозяйственный агент равномерно тратит свой доход в течение данного временного интервала, то, чем короче (при прочих равных условиях) этот интервал, тем менее напряженным является трансакционный мотив спроса на деньги.

Теории трансакционного спроса на деньги генетически связаны с количественной теорией денег, возникшей еще XVIII в. и безраздельно господствовавшей в экономической науке до 30-40-х гг. нашего века. Неоклассическая экономическая теория унаследовала основные положения количественной теории денег и продолжила их развитие.

Основной постулат количественной теории денег заключается в следующем: абсолютный уровень цен (Р) определяется предложением номинальных денежных запасов (М). Иными словами, чем больше предложение денег, тем выше уровень цен. Эту зависимость можно представить в виде

уравнения обмена количественной теории денег:

MV = PY (8)

где V - скорость обращения денег по отношению к доходу, М - номинальное предложение денег, Р - общий уровень цен, Y - реальный доход.

Разделив обе части вышеприведенного уравнения (8) на V и выразив величину 1IV через к, мы придем к формуле, известной как кембриджское уравнение:

M = кРY (9)

В данном выражении величина к представляет коэффициент пропорциональности между номинальным доходом ( PY) и желаемыми денежными

Кредитно-денежная система

All

запасами (М), т. е. частью дохода, которую хозяйственные агенты желают хранить в денежной форме: к = M/PY. Нередко в современной экономической литературе показатель к, выраженный в процентах, называют коэффициентом монетизации, или показателем насыщенности рынка деньгами. В периоды высокой инфляции коэффициент монетизации имеет тенденцию к снижению (см. гл. 23). Рассчитывается коэффициент монетизации как соотношение: (M2/BBIT) х 100%. Например, (255 млрд. руб./2145 млрд. руб.) х100% =10,4%, В российской экономике на конец 1998 г. величина к составляла 8%, в то время как в странах с развитой рыночной экономикой этот показатель может быть и выше 50-80%.

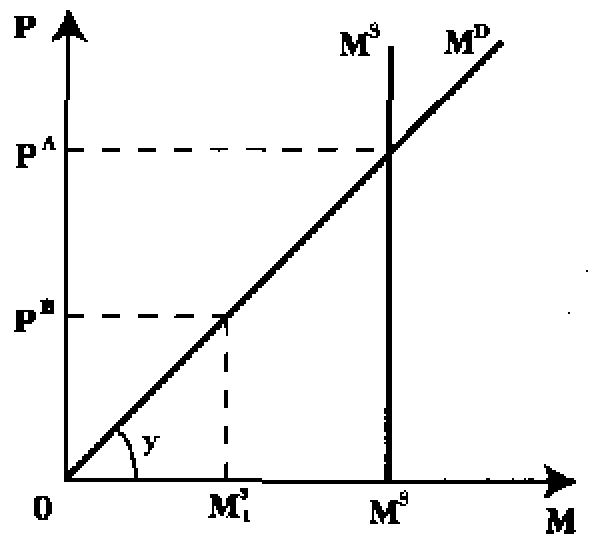

Макроэкономическая модель денежного рынка в представлении неоклассиков, следовательно, основывается на том, что совокупный спрос на деньги - это функция уровня номинального дохода (PY), а предложение денег устанавливается экзогенно, т. е. независимо от других переменных экономической системы. Графически эта модель представлена на рис. 20.2. На рис. 20.2 изображена зависимость спроса на деньги (MD ) от уровня

цен (Р). Чем выше уровень цен, тем больший спрос предъявляется на деньги. Наклон кривой спроса на деньги зависит от уровня реального дохода (Y)- При росте дохода кривая спроса на деньги становится более эластичной по уровню цен, о чем говорит более пологое положение кривой спроса MD .

Кривая предложения денег MS изоб

ражена вертикальной линией, так как

эта величина не зависит от уровня цен.

Рис. 20.2,Неоклассическая модель Неоклассическая модель денежного

равновесия на денежном рынке рынка учитывает именно трансакцион-

ный спрос на деньги. Равновесие на денежном рынке в этой модели наступает в точке пересечения кривых спроса и предложения денег, когда цены устанавливаются на уровне РA. Если же общий уровень цен снизится до величины РB, то возникнет избыточное предложение денег, равное MS- MS1. В таком случае деньги начинают обесцениваться, и происходит повышение цен, приближающее их к уровню РА. Таким образом, проявляется тенденция к поддержанию автоматического равновесия на денежном рынке.

Однако, хозяйственные агенты также держат деньги в форме денежных агрегатов М2 и МЗ. Теории, объясняющие предпочтение хозяйственных агентов относительно спроса на деньги в форме М2 и МЗ, называются портфельными теориями спроса на деньги.

428

Глава 20

Б. Портфельные теории спроса на деньги.

Портфельные теории спроса на деньги акцентируют внимание на функции денег как средства сохранения ценности. Хозяйственные агенты хранят свои сбережения в денежной форме, хотя они могут их держать также в форме реальных активов (различных товаров, недвижимости) и финансовых активов (ценных бумаг: акций и облигаций). Следовательно, перед хозяйственным агентом встает проблема портфельного выбора, заключающаяся в том, какова должна быть оптимальная структура его активов. Хозяйственный агент стремится обеспечить такую комбинацию активов, входящих в его портфель, чтобы обеспечить максимальный доход от своего богатства с учетом степени риска каждого вида активов.

В портфельных теориях спроса на деньги развивается теория предпочтения ликвидности Дж.М.Кейнса. Как было отмечено выше, Кейнс придавал важное значение спекулятивному мотиву спроса на деньги.' Рассмотрим его подробнее. Кейнс считал, что спекулятивный спрос на деньги зависит от процентной ставки. Если считать, что в портфель индивида входят всего два актива: деньги и облигации, то в условиях неопределенности и риска, существующих на финансовом рынке, спрос на деньги в значительной степени зависит от процентной ставки по облигациям. Чем выше процент, тем выгоднее держать активы в форме облигаций, тем меньше предпочтение ликвидности. Кроме того, Кейнс выдвинул еще такой мотив хранения денег, как мотив предосторожности, который связан с функцией денег как средства обмена. В условиях неопределенности индивид может быть вынужден осуществить внезапные платежи. Если он их не сделает, то понесет потери. Поэтому лучше хранить на руках определенную сумму денег, чтобы избежать нехватки наличности. При повышении процентной ставки растут предельные издержки хранения денег (так, держа деньги «в чулке», вы упускаете возможность получения процента по вкладам в банке). Вместе с тем, рост дохода, как правило, ведет к увеличению непредвиденных платежей, т. е. тогда повышаются предельные выгоды хранения денег. Индивид выберет такой уровень хранимой наличности, когда предельные издержки равны предельному доходу. Важная роль в формировании спроса на деньги, связанного со спекулятивным мотивом и мотивом предосторожности, принадлежит ожиданиям индивида; в связи с этим спрос на деньги становится непредсказуемым и весьма неустойчивым.

1 В терминологии современной экономической теории спекулятивный спрос часто называется как «спрос на деньги со стороны активов».

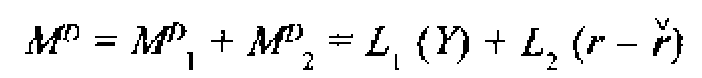

Таким образом, в соответствии с теорией предпочтения ликвидности общий спрос на деньги распадается на две части:

Кредитно-денежная система 429

где МD1 - размер наличности, отвечающий трансакционному мотиву и мотиву предосторожности, MD2 - размер наличности, отвечающий спекулятивному мотиву; L1(Y) - функция ликвидности, зависящая от уровня дохода; L2 (r - r') - функция ликвидности, зависящая от ставки процента, причем r - рыночная процентная ставка, а r' - нормальная ожидаемая ставка процента.

Таким образом, кейнсианская агрегатная модель денежного рынка соединяет функции спроса на трансакционные и спекулятивные запасы денежных средств, а также учитывает мотив предосторожности. Эта модель представлена в графическом изображении на рис. 20.3.

а) б) в)

Рис. 20.3. Кейнсианская модель спроса на деньги

График на рис. 20.3а показывает трансакционный спрос на деньги. Он не зависит от уровня процентной ставки (r), поэтому этот график проходит вертикально. График на рис. 20.36 характеризует спекулятивный спрос на деньги, или спрос на деньги со стороны активов. Он зависит от высоты процентной ставки, причем зависимость эта обратная. Чем выше ставка процента, тем выгоднее держать свои активы в форме облигаций, а не наличности, т. е. тем меньше предпочтение ликвидности. На рис. 20.Зв показан график общего спроса на деньги, М°, который получается сложением по горизонтали линий MDi и МD2 и называется кривой предпочтения ликвидности.

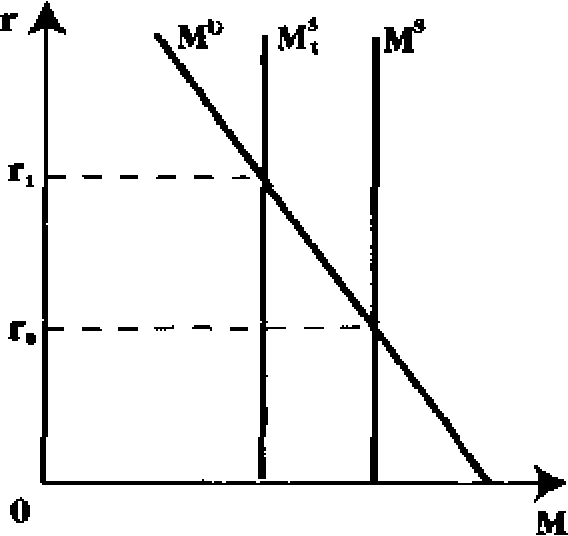

В кейнсианской модели равновесие на денежном рынке устанавливается при равенстве величины спроса и величины предложения денег. На рис. 20.4 совмещены в одной системе координат график спроса на деньги и график предложения денег. Предложение денег задано экзогенно (например, его определяет ЦБ по своему усмотрению) и поэтому график предложения денег проходит вертикально.

Пересечение графиков МD и MS показывает, что равновесие на денежном

430

Глава 20

Рис. 20.4. Кейнсианская модель равновесия па денежном рынке

рынке устанавливается при процентной ставке r0. Если же, например, Центральный банк уменьшит предложение денег, то линия MS сместится влево в положение MS1 Таким образом, установится новое равновесие на денежном рынке, но теперь уже при более высоком уровне процентной ставки r1 Рис. 20.4 позволяет наглядно продемонстрировать, каким образом руководящие финансовые органы могут воздействовать на уровень процентных ставок, уменьшая или расширяя денежное предложение (подробнее об этом см. § 7 данной главы).

Современные портфельные теории спроса на деньги, используя идеи Кейнса, предлагают учитывать гораздо более широкий выбор альтернатив для индивида, принимающего решение - в форме каких активов держать богатство. В соответствии с портфельными теориями при решении проблемы портфельного выбора индивид исходит из базового отношения между риском и доходом: чем выше риск, связанный с данным видом активов, тем выше должен быть доход. В таком случае, спрос на реальные денежные запасы выражается следующей формулой:

{MlPf = L (rs r„ tf,W) (11)

где г. - реальные ожидаемые доходы по акциям; гь - реальные ожидаемые доходы по облигациям; л* - ожидаемый темп инфляции; W - накопленное богатство.

Спрос на деньги определяется как результат сравнения выгоды, получаемой хозяйственным агентом от запаса денег, и от дохода, приносимого альтернативными активами. При росте г г, пе спрос на деньги падает; при росте W потребность в деньгах растет, т. к. увеличивается общая сумма активов, а, следовательно, и абсолютная величина накопления каждого из них. Приведенная формула не только не противоречит, но вполне согласуется с вышеуказанной простой функцией спроса на деньги:

{М/РУ = L (i, Y), так как при росте дохода Y увеличивается накопленное богатство индивида W, а формула Фишера i = г + Г подсказывает нам, что при повышении темпа инфляции растет номинальный процент (альтернативные издержки хранения ликвидности) и, соответственно, падает спрос на деньги.

Кредитно-денежная система

431

§ 7. Основные направления кредитно-денежной политики Центрального банка

Теории спроса и предложения денег, равновесия на денежном рынке дают научную основу для проведения обоснованной, взвешенной кредитно-денежной политики, направленной на стабилизацию экономического развития.

Кредитно-денежная (монетарная) политика представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых Центральным банком в целях регулирования деловой активности путем планируемого воздействия на состояние кредита и денежного обращения.

Центральный банк играет ключевую роль в проведении кредитно-денежной политики. Тем самым, он стремиться обеспечить благоприятные условия для экономического роста и преследует конкретные цели: регулирование темпов экономического роста, смягчение циклических колебаний, сдерживание инфляции, достижение сбалансированности внешнеэкономических связей.

Важнейшими инструментами кредитно-денежной политики Центрального банка являются: операции на открытом рынке; учетно-процентная (дисконтная) политика; регулирование обязательной нормы банковского резервирования.

Операции на открытом рынке являются важнейшим направлением кредитно-денежной политики Центрального банка во многих странах с рыночной экономикой. Суть этих операций, воздействующих на предложение денег, - покупка или продажа государственных долговых ценных бумаг. В США на открытом рынке обращаются казначейские векселя (краткосрочные обязательства), казначейские ноты (среднесрочные обязательства) и государственные облигации (долгосрочные - до 30 лет - ценные бумаги). В России до финансового кризиса 1998 г. существовал достаточно масштабный рынок государственных краткосрочных обязательств (ГКО). Центральные банки могут с наибольшей эффективностью проводить операции на открытом рынке в тех странах, где существует емкий рынок государственных ценных бумаг (США, Великобритания, Канада).

Учетно-процентная (дисконтная) политика заключается в регулировании величины учетной процентной ставки (дисконта), по которой коммерческие банки могут заимствовать денежные средства у Центрального банка. В России эта процентная ставка называется ставкой рефинансирования коммерческих банков. Кроме того, используется ломбардная ставка, представляющая собой процентную ставку, по которой Центральный банк кредитует коммерческие банки под залог их собственных долговых обязательств. Механизм регулирования учетных ставок достаточно надеж-

432

Глава 20

но функционировал еще в начале века, но затем его применение стало наталкиваться на противодействие сформировавшихся банков-гигантов, которые устанавливали процентные ставки по сговору, а не в условиях жесткой конкуренции. Интернационализация хозяйственной жизни также отрицательно повлияла на эффективность учетно-процентной политики. Если снижать учетную ставку в современных условиях, то это ведет к отливу капиталов из страны, что серьезно ослабляет влияние монетарной политики на экономическую конъюнктуру. В то же время повышение учетных ставок в современных условиях часто вызывается не внутриэкономической, а международной ситуацией (например Россия, Бразилия и другие страны резко повысили свою учетную ставку из-за финансового кризиса в Юго-восточной Азии).

Центральный банк также имеет возможность непосредственно воздействовать на величину банковских резервов путем регулирования обязательной нормы банковского резервирования (известный нам показатель rr). Этот инструмент позволяет гибко и оперативно влиять на финансовую ситуацию и проводить необходимую кредитно-денежную политику. Норма банковского резервирования устанавливается Центральным банком и может колебаться от 3% до 20% в зависимости от экономической конъюнктуры. В США это регулирование начало осуществляться с 1933 г., а в 1980 г. был принят Закон о дерегулировании депозитных институтов и монетарном контроле, в соответствии с которым резервные требования ФРС были распространены на все депозитные институты страны (ранее — только на коммерческие банки — члены ФРС). Это существенно усилило позиции и роль ФРС в кредитной системе США. В России Закон о Центральном банке также предоставляет Центральному банку возможность гибко изменять обязательную норму банковского резервирования.

Следует выделить две разновидности кредитно-денежной политики. Во-первых, мягкую кредитно-денежную политику (ее называют политикой «дешевых денег»), когда Центральный банк:

а) покупает государственные ценные бумаги на открытом рынке, пере

водя деньги в оплату за них на счета населения и в резервы банков. Это

обеспечивает расширение возможностей кредитования коммерческими бан

ками и увеличивает денежную массу.

б) снижает учетную ставку процента, что позволяет коммерческим бан

кам увеличить объем заимствований и расширить объем кредитования сво

их клиентов по пониженным процентным ставкам. Это увеличивает денеж

ную массу.

в) снижает обязательную норму банковского резервирования, что ведет

к росту денежного мультипликатора и расширению возможностей кредито

вания экономики.

Кредитно-денежная система 433

Следовательно, мягкая кредитно-денежная политика направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок.

Во-вторых, жесткую кредитно-денежную политику (ее называют политикой «дорогих денег»), когда Центральный банк:

а) продает государственные ценные бумаги на открытом рынке, что вызы

вает сокращение резервов коммерческих банков и текущих счетов населения,

уплачивающих за эти ценные бумаги. Это ведет к сокращению возможностей

кредитования коммерческими банками и сокращает денежную массу.

б) повышает учетную ставку процента, что вынуждает коммерческие

банки прекратить объем заимствований у Центрального банка и повысить про

центные ставки по своим кредитам. Это сдерживает рост денежной массы.

в) повышает обязательную норму банковского резервирования, что сни

жает денежный мультипликатор и ограничивает рост денежной массы.

Следовательно, жесткая кредитно-денежная политика носит рестриктив-ный (ограничительный) характер, сдерживает рост денежной массы и может использоваться для противодействия инфляции.

Рассмотренные выше примеры политики «дорогих» и «дешевых» денег характеризует дискреционную (гибкую) кредитно-денежную политику. Гибкой она называется потому, что изменяется в соответствии с фазами экономического цикла. Стимулирующая политика проводится в фазе спада, а сдерживающая - в фазе бума.

Каков же механизм проведения Центральным банком кредитно-денежной, или монетарной политики?

Воздействуя различными методами, рассмотренными выше на объем денежной массы и возможности кредитования, Центральный банк влияет на конечный совокупный спрос через ряд последовательных звеньев: денежная масса, норма процента, инвестиции, совокупный спрос, национальный доход. В формализованном виде цепочку этих взаимосвязей можно записать как: Л/5 —> г —> / —> К

Таков, в общем виде, механизм воздействия дискреционной кредитно-денежной политики государства на изменение инвестиций, занятости и валового внутреннего продукта. Однако, в реальной жизни гибкая монетарная политика порой приводит к непредсказуемым результатам и ее эффективность снижается как результат развития побочных процессов. В частности, это можно подтвердить следующим примером.

Допустим, что Центральный банк решил проводить курс на стимулирование экономического роста и увеличил предложение денег с целью понижения процентных ставок. Однако, следствием роста предложения денег стало повышение темпа инфляции в стране. Рост цен вынудил банки поднять уровень номинальных процентных ставок (чтобы, согласно эффекту Фишера, сохранить неизменной реальную процентную ставку - см.

28

434

Глава 20

гл. 12). Увеличение номинальных процентных ставок оказывает дести-мулирующий эффект на инвесторов: роста инвестиций не происходит. Следовательно, политика Центрального банка не привела к поставленной цели - росту ВВП.

В стремлении добиться стабилизации экономики Центральные банки сталкиваются с дилеммой: что именно выбрать в качестве инструмента монетарной политики - контроль над денежным предложением (таргети-рование1 денежной массы) или контроль над динамикой процентной ставки. Так, в стремлении стабилизировать процентную ставку, государство должно отказаться от каких-либо строгих ориентиров прироста денежного предложения, и увеличивать денежную массу для снижения ставки процента до желаемого уровня. Напротив, ЦБ придется ограничивать предложение денег для повышения процентной ставки до целевого уровня. Если же приоритетной задачей ставится поддержание стабильного прироста денежного предложения на всех фазах экономического цикла, то ЦБ должен допустить колебания процентной ставки. Невозможность одновременного контроля денежного предложения и уровня процентной ставки называется дилеммой целей кредитно-денежной политики.

Недостатками дискреционной кредитно-денежной политики, по мнению представителей монетаризма, не будет страдать так называемая автоматическая кредитно-денежная политика. Ее смысл сводится к сформулированному сторонниками названной школы монетарному правилу: масса денег в обращении должна ежегодно увеличиваться темпами, равными потенциальному росту реального ВВП (приблизительно 3-5% в год). Однако, строгое следование этому правилу «связывает руки» правительству и препятствует проведению краткосрочной кредитно-денежной политики Центрального банка, и поэтому монетарное правило ни в одной из стран с рыночной экономикой не было одобрено в законодательном порядке.

В заключении мы должны отметить, что на практике правительство и Центральные банки промышленно развитых стран используют преимущественно гибкую монетарную политику, хотя в периоды повышения темпов инфляции (1970-е гг.) приоритет отдавался весьма жесткой кредитно-денежной политике, хотя и не оформленной в виде монетарного правила. В конце 1980-х - начале 1990-х гг., в связи с тем, что спрос на деньги становился все более нестабильным и связь между темпами денежного предложения и темпами инфляции - менее предсказуемой, Центральные банки вновь стали отдавать предпочтение контролю над ставкой процента.

'Таргетирование - от англ. target (цель)

Кредитно-денежная система

435

Основные понятия:

Товарные деньги

Кредитные деньги

Декретные деньги

Демонетизация

Абсолютная ликвидность

Предложение денег

Спрос на деньги

Счетная единица

Средство обмена

Средство сохранения стоимости

Средство платежа

Вексель

Банкнота

Денежное обращение

Биметаллизм

Монометаллизм

Золотой стандарт

Кредит

Коммерческий кредит

Банковский кредит

Потребительский кредит

Государственный кредит

Кредитная система

Центральный банк

Коммерческие банки

Денежная масса

Наличные деньги

commodity money credit money fiat money demonetization absolute liquidity money supply money demand unit of account means of exchange store of value means of payment bill

bank note money circulation bimetallism monometallism gold standard credit

commercial credit bank credit consumer credit public credit credit system Central Bank commercial banks money volume currency

Банковские депозиты (текущие и срочные) bank deposits-current and time

check

money aggregates Ml, M2, M3

bank reserves

deposit multiplier

money multiplier

money basc(high efficiency money) liquidity preference theory

Чек

Денежные агрегаты Ml, M2, МЗ Банковские резервы Депозитный мультипликатор Денежный мультипликатор Денежная база, или деньги повышенной эффективности Теория предпочтения ликвидности

436

Глава 21

Уравнение обмена количественной теории денег Кембриджское уравнение Трансакционные теории спроса на деньги

Портфельные теории спроса на деньги Кредитно-денежная (монетарная) политика Операции на открытом рынке Учетно-процентная (дисконтная) политика

Обязательная норма банковского резервирования Мягкая и жесткая денежно-кредитная политика Дискреционная кредитно-денежная политика Монетарное правило

quantity equation Cambridge equation transactions theories of money demand portfolio theories of money demand

monetary policy open market operations

discount rate policy

required minimum reserve-deposit ratio

soft and tight monetary policy

discretionary monetary policy monetary rule