«Инвестиционная стратегия»

| Вид материала | Документы |

- Рабочая учебная программа дисциплины «инвестиционная стратегия», 61.56kb.

- Вопросы к зачёту «Инвестиционная стратегия» для дфф-5, 34.08kb.

- Инвестиционная стратегия Липецкой области на период до 2020 года, 2093.13kb.

- 1. Инвестиционная стратегия как элемент управления предприятием, 54.96kb.

- Одобрено учебно-методическим советом экономического факультета инвестиционная стратегия, 927.72kb.

- Организация учебного процесса, 44.36kb.

- Инвестиционная привлекательность Михайловского сельского поселения, 72.43kb.

- Что такое инвестиционная деятельность, 84.36kb.

- Учебно-методический комплекс инвестиционная стратегия высшее профессиональное образование, 1338.59kb.

- 2 Международная инвестиционная позиция Российской Федерации в 2001-2007, 42.44kb.

Дисциплина: «Инвестиционная стратегия»

- Понятие и основные элементы инвестиционного рынка и макроэкономические показатели его развития.

Инвестиционный рынок - это совокупность экономических отношений, складывающихся между продавцами и покупателями инвестиционных товаров и услуг. Товарами на этом рынке выступают объекты инвестиционной деятельности. В соответствии с их классификацией инвестиционный рынок структурно распадается на ряд относительно самостоятельных сегментов.

Во-первых, рынок объектов реального инвестирования:

а) рынок недвижимости - промышленные объекты, жилье, объекты малой приватизации, земельные участки, объекты незавершенного строительства, аренда;

б) рынок прямых капитальных вложений - новое строительство, реконструкция, техническое перевооружение;

в) рынок прочих объектов реального инвестирования - художественные ценности, драгоценные металлы и изделия, прочие материальные ценности;

Во-вторых, рынок объектов финансового инвестирования:

г) фондовый рынок - акции, государственные обязательства, опционы и фьючерсы;

д) денежный рынок - депозиты, ссуды и кредиты, валютные ценности;

В-третьих, рынок объектов инновационных инвестиций:

е) рынок интеллектуальных инвестиций - лицензии, ``ноу-хау'', патенты;

ж) рынок научно-технических новаций - научно-технические проекты, рационализаторство, новые технологии.

Данная классификация инвестиционного рынка позволяет более полно осуществлять анализ и прогнозирование его развития в разрезе отдельных сегментов, определять приоритетные объекты инвестирования на том или ином этапе экономического развития страны.

Макроэкономическое изучение инвестиционного рынка, направлено на оценку инвестиционного климата страны, под которым понимается совокупность экономических, социальных, политических, государственных и культурных условий, обеспечивающих коммерческую привлекательность инвестиций. Оно включает изучение прогнозов:

- динамики валового внутреннего продукта, национального дохода и объемов производства промышленной продукции;

- динамики распределения национального дохода (накопления и потребления);

- развития приватизационных процессов;

- законодательного регулирования инвестиционной деятельности;

- развития отдельных инвестиционных рынков, в особенности фондового и денежного.

- Характеристика конъюнктуры инвестиционного рынка и методы ее прогнозирования.

Степень активности инвестиционного рынка (соотношение его элементов) определяется путем изучения рыночной конъюнктуры. Она представляет собой форму проявления на инвестиционном рынке в целом или отдельных его сегментах факторов (условий), определяющих соотношение спроса, предложения, цен и уровня конкуренции. Изучение конъюнктуры инвестиционного рынка особенно важно для инвесторов по причине больших рисков, влекущих за собой снижение доходов, а нередко и потерю инвестируемого капитала. Последовательность действий при изучении конъюнктуры инвестиционного рынка может быть представлена следующими шагами:

оценка и прогнозирование макроэкономических показателей развития инвестиционного рынка;

оценка и прогнозирование инвестиционной привлекательности отраслей (подотраслей) экономики;

оценка и прогнозирование инвестиционной привлекательности регионов;

оценка инвестиционной привлекательности отдельных инвестиционных проектов, сегментов инвестиционного рынка;

разработка стратегии инвестиционной деятельности фирмы;

формирование эффективного инвестиционного портфеля компании, включающего как реальные капитальные вложения, так и финансовые и инновационные инвестиции;

управление инвестиционным портфелем фирмы (в том числе диверсификация инвестиций, реинвестирование капитала и пр.)

Как и для всякого рынка, для сегментов инвестиционного рынка характерны четыре основные стадии его развития - конъюнктурный подъем, конъюнктурный бум, период стабильности, конъюнктурный спад. Но важно отметить, что для различных сегментов инвестиционного рынка эти стадии не синхронны. Это дает возможность перелива инвестиционного капитала из объектов инвестиций рынка на спаде в объекты рынка на подъеме. Кроме того, в рамках одного рынка, например, акций имеется различная конъюнктура разных акций, что также создает предпосылки для оптимизации инвестиционной деятельности фирмы в целях получения стабильного и высокого дохода.

Изучение конъюнктуры инвестиционного рынка проходит в три этапа. На первом осуществляется текущее наблюдение за инвестиционной активностью. Здесь требуется формирование целенаправленной системы показателей, характеризующих отдельные элементы рынка (спрос, предложение, цены, конкуренция), а также организация постоянного их мониторинга. Второй этап - анализ конъюнктуры инвестиционного рынка и выявление современных тенденций его развития. Задачей этого этапа является выявление тех изменений, которые происходят на рынке в момент наблюдения. Третий этап - прогнозирование конъюнктуры инвестиционного рынка для выбора основных направлений стратегии инвестиционной деятельности. Основная задача этого этапа - разработка прогноза в динамике факторов, воздействующих на состояние инвестиционного рынка в перспективе.

- Инвестиционная привлекательность отраслей экономики и регионов, ее оценка и прогнозирование, оценка уровня перспективности развития отрасли и региона.

Изучение инвестиционной привлекательности отдельных отраслей экономики направлено на исследование их конъюнктуры, динамики и перспектив потребностей общества в продукции этих отраслей. Каждый тип продукции предприятий отрасли в развитии проходит определенный жизненный цикл, включающий рождение, рост, расширение, зрелость, спад. Естественно, что инвестиционное предпочтительнее 2-я и 3-я из указанных стадий. Потребности общества определяют приоритеты в развитии отдельных отраслей. Так, в современной России перспективными считаются топливно-энергетический комплекс, нефтепереработка и нефтехимия; обеспечение населения продовольствием; транспорт, связь и телекоммуникации; жилищное строительство.

Основным показателем оценки инвестиционной привлекательности отраслей является уровень прибыльности используемых активов, рассчитываемый в двух вариантах:

- прибыль от реализации продукции (товаров, услуг), отнесенная к общей сумме используемых активов;

- балансовая прибыль, отнесенная к общей сумме используемых активов.

Общая оценка инвестиционной привлекательности отраслей (подотраслей) выступает в виде интегрального показателя. Он рассчитывается суммированием произведений значений отдельных показателей на их значимость (в процентах или долях единицы). При этом должны учитываться факторы, оцениваемые не количественно, а качественно. Таким образом происходит ранжирование отраслей по прогнозируемым показателям эффективности или на основе рейтингов отраслей.

Оценка и прогнозирование инвестиционной привлекательности регионов осуществляется в той же последовательности, что и инвестиционной привлекательности отраслей. Однако и показатели оценки, и факторы прогнозирования здесь другие. Дело в том, что продукция и предприятия одной отрасли (подотрасли), находящиеся в различных регионах, могут иметь весьма различную привлекательность. Это зависит от таких моментов, как месторасположение, развитие транспортной сети, характеристика социальных условий, развитие инфраструктуры, природно-климатические условия, наличие ресурсов и пр.

Оценка инвестиционной привлекательности регионов проводится по различным значимым факторам, и показатели региона сравниваются со средними по стране. Такую оценку можно производить как по всем факторам равнозначно, так и ранжировать их по степени значимости. Это зависит от конкретного региона, постановки задачи прогнозирования инвестиционной привлекательности, выбора определенной отраслевой направленности инвестиций и т. д.

Дальнейшее углубление в оценку инвестиционной привлекательности предполагает оценки сегментов рынка инвестиций (реальных, финансовых и инновационных, конкретных проектов, предприятий, объектов). Так, оценка инвестиционной привлекательности действующей компании прежде всего предполагает выявление ее жизненного цикла. Он рассматривается как последовательная смена стадий ``рост - нестабильность - выживание''. Определение стадии жизненного цикла осуществляется путем проведения динамического анализа. В этих целях за ряд последних лет анализируются показатели динамики объема выпуска продукции, объема продаж, суммы активов и т. д. Инвестиционно привлекательными считаются компании, находящиеся в стадии роста.

- Анализ и оценка инвестиционной привлекательности предприятия.

| Направления анализа | Результат | |

| Исходные данные для анализа финансового состояния | Финансовые показатели: баланс предприятия, отчет о финансовых результатах и их использовании. Показатели рассматриваются на начало и конец анализируемого периода | |

| Предварительный анализ финансового состояния | Активы Пассивы Имущество Запасы и затраты | Динамика абсолютных и удельных финансовых показателей предприятия. Общая оценка финансового состояния и определение платежеспособности и удовлетворительной структуры баланса предприятия |

| Анализ финансовой устойчивости | Определяется надежность предприятия с точки зрения платежеспособности | |

| Анализ ликвидности баланса предприятия | Оценка текущей и перспективной ликвидности баланса, то есть способности вовремя рассчитываться по своим обязательствам. Значение коэффициента ликвидности определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. | |

| Анализ финансовых коэффициентов | Абсолютные значения коэффициентов на начало и конец анализируемого периода и их нормальные ограничения. Коэффициенты используются для исследования изменений устойчивости положения предприятия или сравнения нескольких конкурирующих предприятий | |

| Анализ финансовых результатов деятельности | Динамики показателей прибыли, рентабельности и деловой активности на начало и конец анализируемого периода | |

- Жизненный цикл предприятия и его стадии.

Период времени между началом осуществления проекта и его ликвидацией принято называть жизненным циклом.

Инвестиционный цикл принято делить на фазы, каждая из которых имеет свои цели и задачи:

• прединвестиционную – от предварительного исследования до окончательного решения о принятии инвестиционного проекта;

• инвестиционную – включающую проектирование, заключение договора или контракта, подряда на строительные работы и т.п.;

• операционную (производственную) – стадию хозяйственной деятельности предприятия (объекта);

• ликвидационную – когда происходит ликвидация последствий реализации ИП.

Прединвестиционная фаза включает несколько стадий:

а) определение инвестиционных возможностей;

б) анализ с помощью специальных методов альтернативных вариантов проектов и выбор проекта;

в) заключение по проекту;

г) принятие решения об инвестировании.

Каждая стадия инвестиционного проекта должна способствовать предотвращению неожиданностей и возможных рисков на последующих стадиях, помогать поиску самых экономичных путей достижения заданных результатов, оценке эффективности ИП и разработке его бизнес-плана.

Инвестиционная фаза заключается в принятии стратегических плановых решений, которые должны позволить инвесторам определить объемы и сроки инвестирования, а также составить наиболее оптимальный план финансирования проекта. В рамках этой фазы осуществляется заключение контрактов и договоров подряда, проводятся капитальные вложения, строительство объектов, пуско-наладочные работы и др.

Операционная (производственная) фаза инвестиционного проекта заключается в текущей деятельности по проекту: закупка сырья, производство и сбыт продукции, проведение маркетинговых мероприятий и т.п. На этой стадии проводятся непосредственно производственные операции, связанные с взаиморасчетами с контрагентами (поставщиками, подрядчиками, покупателями, посредниками), формирующие денежные потоки, анализ которых позволяет оценивать экономическую эффективность данного инвестиционного проекта.

Ликвидационная фаза связана с этапом окончания инвестиционного проекта, когда он выполнил поставленные цели либо исчерпал заложенные в нем возможности. На данной стадии инвесторы и пользователи объектов капитальных вложений определяют остаточную стоимость основных средств с учетом амортизации, оценивают их возможную рыночную стоимость, реализуют или консервируют выбывающее оборудование, устраняют в необходимых случаях последствия осуществления ИП.

Ликвидационная фаза может возникнуть и в случае преждевременного закрытия проекта независимо от степени достижения поставленных целей. Подобное решение может быть вызвано изменением планов инвестора, недостатком средств на осуществление проекта, ошибками в расчетах, появлением альтернативных проектов и др. Если имеется потенциальная вероятность возобновления проекта, процесс закрытия должен предусматривать подготовку к будущему восстановлению организационной структуры проекта и возможность возобновления работ.

- Показатели анализа и оценки оборачиваемости активов предприятий и потенциальных возможностей формирования прибыли.

Оборачиваемость активов. Коэффициент оборачиваемости активов вычисляется как отношение выручки от реализации к средней за период стоимости активов. Этот показатель характеризует эффективность использования предприятием всех имеющихся ресурсов, независимо от источников их образования, т.е. показывает, сколько раз за анализируемый период совершается полный цикл производства и обращения.

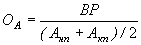

г

де

деВР - выручка от реализации за расчетный период;

Анп, Акп - величина активов на начало и конец периода.

Рост данного показателя в течении нескольких периодов свидетельствует о более эффективном управлении активами предприятия.

Оборачиваемость текущих активов. Коэффициент оборачиваемости текущих активов рассчитывается как отношение выручки от реализации к средней за период величине текущих активов.

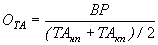

г

де

деТАнп, ТАкп - величина текущих активов на начало и конец периода.

Динамика данного коэффициента представляет большой интерес. Отрицательная динамика свидетельствует об ухудшении финансового положения предприятия. В этом случае для поддержания нормальной производственной деятельности предприятие вынуждено привлекать дополнительные средства.

Составными частями текущих активов являются производственные запасы и дебиторская задолженность. В связи с этим для выяснения причин динамики (например, снижения) общей оборачиваемости текущих активов следует проанализировать изменения в скорости и периоде оборота дебиторской задолженности и запасов.

Оборачиваемость собственных средств. С финансовой точки зрения коэффициент оборачиваемости собственных средств определяет скорость оборота собственного капитала.

Оборачиваемость запасов. Оценка оборачиваемости является важнейшим элементом анализа эффективности, с которой предприятие распоряжается материально-производственными запасами. Ускорение оборачиваемости сопровождается дополнительным вовлечением средств в оборот, а замедление - отвлечением средств из хозяйственного оборота, их относительно более длительным омертвлением в запасах (иначе - иммобилизацией собственных оборотных средств). Кроме того, очевидно, что предприятие несет дополнительные затраты по хранению запасов, связанные не только со складскими расходами, но и с риском порчи и устаревания товара.

Оборачиваемость дебиторской задолженности. Период оборота дебиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемых покупателям.

Оборачиваемость кредиторской задолженности. Период оборота кредиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемой предприятию поставщиками. Чем он больше, тем активнее предприятие финансирует текущую производственную деятельность за счет непосредственных участников производственного процесса (за счет использования отсрочки оплаты по счетам, нормативной отсрочки по уплате налогов и т д.).

Фондоотдача основных средств - характеризует степень эффективности использования основных производственных средств. Рост данного показателя свидетельствует о повышении эффективности использования основных средств.

Все показатели оборачиваемости следует рассматривать, принимая во внимание качественные характеристики предприятия, такие, как:

сфера деятельности предприятия;

отраслевая принадлежность;

масштабы деятельности предприятия;

качество активов, а именно: качество и стоимость реализуемых товаров;

общеэкономическая ситуация в стране;

качество управления активами предприятия.

Тем не менее, основной подход к оценке оборачиваемости - чем выше коэффициенты оборачиваемости (т.е. меньше период оборота), тем более эффективна коммерческая деятельность предприятия и тем выше его деловая активность.

- Показатели оценки финансовой устойчивости и ликвидности предприятия.

Финансовая устойчивость - характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

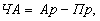

Оценка стоимости чистых активов

А

р - активы, принимаемые к расчету,

р - активы, принимаемые к расчету,Пр - пассивы, принимаемые к расчету,

ЧА - стоимость чистых активов.

Коэффициент маневренности. Показывает, какая часть собственного капитала находится в мобильной форме, позволяющей относительно свободно маневрировать капиталом. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние.

Коэффициент обеспеченности собственными средствами. На основании данного коэффициента структура баланса признается удовлетворительной (неудовлетворительной), а сама организация - платежеспособной (неплатежеспособной). Рост данного показателя в динамике за ряд периодов рассматривается как увеличение финансовой устойчивости компании.

Коэффициент обеспеченности запасов собственными источниками. Показывает достаточность собственных оборотных средств для покрытия запасов, затрат незавершенного производства и авансов поставщикам. Для финансово устойчивого предприятия значение данного показателя должно превышать 1.

Коэффициент автономии (концентрации собственного капитала). Характеризует долю владельцев предприятия в общей сумме средств авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних источников предприятие.

Коэффициент соотношения собственных и заемных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о снижении финансовой устойчивости.

Коэффициент обеспеченности долгосрочных инвестиций определяет, какая доля инвестированного капитала иммобилизована в постоянные активы.

Коэффициент иммобилизации характеризует соотношение постоянных и текущих активов. Данный показатель отражает, как правило, отраслевую специфику фирмы.

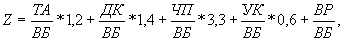

П

оказатель вероятности банкротства Е. Альтмана (Z-показатель).

оказатель вероятности банкротства Е. Альтмана (Z-показатель).ТА- текущие активы,

ДК - добавочный капитал,

ЧП - чистая прибыль,

УК - уставный капитал, ВР - выручка от реализации, ВБ - валюта баланса.

В настоящее время существует два подхода определению ликвидности.

Первый состоит в отождествлении ликвидности и платежеспособности, при этом под платежеспособностью предприятия подразумевается его способность погасить краткосрочную задолженность своими средствами.

Второй подход определяет возможность реализации материальных и других ценностей для превращения их в денежные средства.

Коэффициент абсолютной (мгновенной) ликвидности отражает способность предприятия выполнять краткосрочные обязательства за счет свободных денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Краткосрочные обязательства корректируются на статьи "Доходы будущих периодов", "Резервы предстоящих расходов и платежей", а также "Фонды потребления".

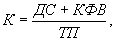

г

де ДС - денежные средства,

де ДС - денежные средства,КФВ - краткосрочные финансовые вложения,

ТП - скорректированные текущие пассивы.

Основным фактором повышения уровня абсолютной ликвидности является равномерное и своевременное погашение дебиторской задолженности.

Коэффициент быстрой ликвидности показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. При расчете данного показателя основным вопросом является разделение текущих активов на ликвидную и трудноликвидную части. Этот вопрос в каждом конкретном случае требует отдельного исследования, т.к. к ликвидной части можно безоговорочно можно отнести лишь денежные средства.

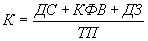

г

де ДЗ - дебиторская задолженность.

де ДЗ - дебиторская задолженность.Коэффициент текущей ликвидности показывает платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов.

г

де ТА - текущие активы,

де ТА - текущие активы,ТП - скорректированные текущие пассивы.

- Понятие и роль инвестиционной стратегии в эффективном управлении деятельностью предприятия.

Инвестиционная стратегия — система долгосрочных целей инвестиционной деятельности предприятия, определяемых общими задачами его развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

Инвестиционная стратегия является эффективным инструментом перспективного управления инвестиционной деятельностью предприятия, представляет собой концепцию ее развития и в качестве генерального плана осуществления инвестиционной деятельности

предприятия определяет:

• приоритеты направлений инвестиционной деятельности;

• формы инвестиционной деятельности;

• характер формирования инвестиционных ресурсов предприятия;

• последовательность этапов реализации долгосрочных инвестиционных целей предприятия;

• границы возможной инвестиционной активности предприятия по направлениям и формам его инвестиционной деятельности;

• систему формализованных критериев, по которым предприятие моделирует, реализует и оценивает свою инвестиционную деятельность.

В современных условиях хозяйствования инвестиционная стратегия становится одним из определяющих факторов успешного и эффективного развития предприятия. Разработанная инвестиционная стратегия:

• обеспечивает механизм реализации долгосрочных общих и инвестиционных целей предстоящего экономического и социального развития предприятия;

• позволяет реально оценить инвестиционные возможности предприятия;

• позволяет максимально использовать инвестиционный потенциал и активно маневрировать инвестиционными ресурсами;

• обеспечивает возможность быстрой реализации новых перспективных инвестиционных возможностей, которые неизбежно возникают в процессе изменений факторов внешней рыночной инвестиционной среды;

• позволяет прогнозировать возможные варианты развития внешней инвестиционной среды и уменьшить влияние негативных факторов на деятельность предприятия;

• обеспечивает четкую взаимосвязь стратегического, тактического (текущего) и оперативного управления инвестиционной деятельностью предприятия;

• отражает преимущества предприятия в конкурентном окружении;

• определяет соответствующую политику инвестиционной деятельности в рамках реализации наиболее важных стратегических инвестиционных решений.

- Этапы формирования и управления инвестиционной стратегии предприятия и их взаимосвязь; оценка различных вариантов вложения средств.

Процесс разработки инвестиционной стратегии предприятия складывается из следующих этапов:

• определение общего периода формирования инвестиционной стратегии;

• формирование стратегических целей инвестиционной деятельности;

• обоснование стратегических направлений и форм инвестиционной деятельности;

• определение стратегических направлений формирования инвестиционных ресурсов;

• формирование инвестиционной политики по основным направлениям инвестиционной деятельности;

• оценка результативности разработанной инвестиционной стратегии.

- Формирование стратегических целей инвестиционной деятельности и оценка инвестиционной стратегии.

Стратегические цели инвестиционной деятельности предприятия представляют собой описанные в формализованном виде желаемые параметры его стратегической инвестиционной позиции, позволяющие вести эту деятельность в долгосрочной перспективе и оценивать ее результаты.

Процесс формирования стратегических целей инвестиционной деятельности, который включает:

• анализ тенденций развития деятельности;

• формулировку главной и формирование системы основных стратегических целей;

• формирование системы вспомогательных целей.

Для формирования стратегических целей инвестиционной деятельности необходимо предварительно исследовать факторы внешней инвестиционной среды и конъюнктуры инвестиционного рынка, а также оценить сильные и слабые стороны предприятия, определяющие

особенности его инвестиционной деятельности.

Формирование системы основных стратегических целей должно обеспечивать достижение главной (приоритетной) цели инвестиционной деятельности. Главная и основные стратегические цели инвестиционной деятельности предприятия должны быть конкретизированы, отражены в определенных показателях (целевых стратегических нормативах) и получить количественное значение. Стратегическими нормативами могут, например, являться:

• темп роста общего объема инвестиционной деятельности в стратегической перспективе;

• соотношение объемов реального и финансового инвестирования;

• минимальный уровень текущего инвестиционного дохода;

• минимальный темп прироста инвестируемого капитала в долгосрочной перспективе;

• предельно допустимый уровень инвестиционного риска.

При формировании целевых стратегических нормативов важно правильно спрогнозировать (определить) желательные и нежелательные, но возможные тенденции развития отдельных показателей инвестиционной деятельности. Кроме того, необходимо учесть объективные ограничения в достижении этих нормативов. Такими ограничениями могут служить: размер предприятия; объем инвестиционных ресурсов, а также стадия жизненного цикла, в которой находится предприятие.

Вспомогательные (поддерживающие) цели инвестиционной деятельности, включаемые в инвестиционную стратегию предприятия, также должны выражаться в целевых стратегических нормативах.

- Источники формирования инвестиционных ресурсов.

Инвестиционные ресурсы предприятия представляют собой все формы капитала, привлекаемого для вложений в объекты реального и финансового инвестирования.

Основной целью формирования инвестиционных ресурсов предприятия является удовлетворение потребности в приобретении необходимых инвестиционных активов и оптимизация их структуры с позиции обеспечения эффективных результатов инвестиционной деятельности. Возможности такого формирования во многом определяются достигнутой структурой капитала предприятия, т.е. соотношением собственных и заемных источников.

Процесс формирования собственных внутренних источников инвестиционных ресурсов (амортизационных отчислений и прибыли) осуществляется через механизмы амортизационной, дивидендной и реинвестиционной политики предприятия и т.п. Покрытие дополнительной потребности в инвестиционных ресурсах осуществляется за счет заемных источников.

Суть стратегии формирования инвестиционных ресурсов заключается в обеспечении необходимого уровня самофинансирования инвестиционной деятельности предприятия и наиболее эффективных форм привлечения заемного капитала из различных источников осуществления инвестиций. Эффективное формирование инвестиционных ресурсов в разрезе отдельных источников является важнейшим условием финансовой устойчивости предприятия, а рациональная структура источников позволяет снизить уровень инвестиционных рисков и предотвратить угрозу банкротства предприятия. Разработка стратегии формирования инвестиционных ресурсов предприятия включает:

• определение общего объема необходимых инвестиционных ресурсов;

• выбор эффективных схем финансирования отдельных реальных инвестиционных проектов;

• обеспечение необходимого объема привлечения собственных и заемных инвестиционных ресурсов;

• оптимизацию структуры источников формирования инвестиционных ресурсов.

- Разработка стратегических направлений инвестиционной деятельности.

В процессе разработки стратегических направлений инвестиционной деятельности предприятия последовательно решаются три главные задачи:

1) определение соотношения различных форм инвестирования на отдельных этапах перспективного периода. Связано с функциональной направленностью деятельности предприятия. Предприятия, ведущие производственную деятельность, преимущественной формой инвестирования будут иметь реальные вложения в инвестиционные проекты, что позволит им развиваться высокими темпами, осваивать новые виды продукции. Финансовые инвестиции этих предприятий связаны в основном с краткосрочными вложениями свободных денежных средств или осуществляются с целью установления контроля (влияния) за деятельностью отдельных предприятий;

2) определение отраслевой направленности инвестиционной деятельности. Предприятия выбирают две принципиально разные инвестиционные стратегии: конкурентную, направленную на максимизацию инвестиционной прибыли в рамках одной отрасли, или портфельную, направленную на снижение уровня инвестиционного риска и максимизацию инвестиционной прибыли за счет использования преимуществ межотраслевой деятельности. Для определения отраслевой направленности инвестиционной деятельности необходимо исследовать целесообразность: • отраслевой концентрации (или диверсификации) инвестиционной деятельности; • различных форм диверсификации инвестиционной деятельности: — в рамках определенной группы отраслей, — в разрезе различных, не связанных между собой групп отраслей;

3) определение региональной направленности инвестиционной деятельности. Предприятия наряду с прочими факторами, определяющими инвестиционный климат конкретных территорий и их инвестиционную привлекательность, определяется размерами предприятия и продолжительностью его функционирования. Небольшие и средние предприятия, равно как и предприятия, находящиеся на ранних стадиях своего жизненного цикла, сосредотачивают свою инвестиционную деятельность в основном в пределах одного региона. Ограниченные возможности региональной диверсификации для них связаны с недостатком инвестиционных ресурсов и сложностью управления инвестиционной и хозяйственной деятельностью.

Принципиальная возможность региональной диверсификации появляется лишь при финансовых инвестициях. Но в силу небольших объемов финансового инвестирования управленческие решения принимаются не в рамках разрабатываемой инвестиционной стратегии, а на стадии тактического управления инвестиционной деятельностью, т.е. при формировании инвестиционного портфеля. Потребность в региональной диверсификации для «молодых» предприятий возникает по мере их развития и увеличения продолжительности их функционирования.

- Инвестиционный проект, его обоснование и анализ; цикл инвестиционного проекта, его фазы и стадии; оценка проекта и принятие решения об инвестировании.

Инвестиционный проект представляет собой документ, определяющий и обосновывающий необходимость осуществления реального инвестирования, в котором содержатся основные характеристики проекта и финансовые показатели, связанные с его реализацией.

Выделяются три основные направления реальных инвестиционных проектов, которые связаны с капитальным инвестированием (или капитальными вложениями), инновационным инвестированием в нематериальные активы и инвестированием прироста оборотных средств.

Наибольшую долю занимают проекты, реализуемые путем различных форм капитальных вложений. К ним относятся: новое строительство, расширение, реконструкция и техническое перевооружение предприятий, а также приобретение целостных имущественных комплексов.

Инновационное инвестирование в нематериальные активы осуществляется путем либо разработки новой, либо приобретения готовой научно-технической продукции и других прав ("приобретение

патентов на научные открытия, изобретения, промышленные образцы и товарные знаки; приобретение ноу-хау и т.п.).

Инвестиционные проекты делятся на:

производственные

научно-технические

коммерческие

финансовые

экономические

социально-экономические

В коммерческой практике принято выделять:

а) инвестиции в финансовые активы (реальные, или капиталообразующие, или производственные инвестиции) — инвестиции в производственные здания и сооружения, любые виды машин и оборудования сроком службы более одного года;

б) инвестиции в денежные активы (портфельные инвестиции) — права на получение денежных сумм от других юридических или физических лиц;

в) инвестиции в нематериальные активы — расходы, не связанные с материальным воплощением, но имеющие экономическую ценность. Могут быть материализованы в случае ликвидации предприятия, а также при слиянии и поглощении.

- Необходимость разработки инвестиционного бизнеса, его структура, форма и характеристика.

Бизнес-план инвестиционного проекта — форма представления инвестиционного проекта, составляемая, как правило, на стадиях предварительного технико-экономического обоснования и содержащая основные сведения об условиях инвестирования, целях и масштабе проекта, объеме и номенклатуре намечаемой к производству продукции, потребных ресурсах, а также конкретную программу действий по осуществлению проекта, возможные экономические и финансовые результаты. Бизнес-план представляет собой документ, в котором обосновывается концепция реального инвестиционного проекта, предназначенного для реализации, и приводятся основные его характеристики.

Основное назначение и задача бизнес-плана состоит в том, чтобы дать целостную системную оценку условиям, перспективам, экономическим и социальным результатам реализации инвестиционного проекта. Бизнес-план необходим:

• инвестору — для определения экономической целесообразности вложения инвестиций;

• органу управления реализацией инвестиционного проекта — для выработки программы действий и руководства в процессе реализации;

• кредиторам — для принятия решений по кредитованию проекта исходя из эффективности проекта и возможности возврата кредита;

• органам государственного управления — для регулирования и контроля экономических отношений по линии бюджетного финансирования проекта, льготного кредитования.

Основное требование, предъявляемое к бизнес-плану инвестиционного проекта, — обеспечение полноты содержащейся в нем информации. При этом все материалы, расчетные показатели и прочие данные должны быть достоверными.

Важнейшими принципами составления бизнес-плана инвестиционного проекта являются:

• объективность и надежность входной и выходной информации;

• необходимость и достаточность параметров выходных и промежуточных данных для принятия обоснованных решений по проекту на всех фазах и циклах его реализации;

• комплексность и системность рассмотрения влияния всех факторов и условий на ход и результаты осуществления инвестиционного проекта;

• возможная краткость. Обычный бизнес-план не должен превышать 15—20 страниц, за исключением сложных сфер бизнеса (в частности венчурных проектов), где проект может достигать 40—50 страниц.

Все обосновывающие материалы необходимо приводить в Приложении, а в основном тексте должны содержаться только итоговые показатели и данные;

• выделение привлекательных и доказанных преимуществ проекта;

• отсутствие общих и неконкретных формулировок, приукрашиваний и искаженной интерпретации данных, влияющих на принятие решений по проекту.

- Разделы бизнес-плана и их содержание.

Раздел «Общие сведения» содержит данные об основных реквизитах предприятия — инициатора инвестиционного проекта (включая адреса, телефоны, факсы, фамилию, имя и отчество руководителя предприятия и исполнителя проекта), его месторасположении, отраслевой принадлежности, сфере и организационно-правовой форме деятельности. Здесь же указываются общие и конкретные цели инвестиционного проекта, технико-экономический уровень намечаемых к производству продукции или услуг, их конкурентоспособность и возможность сбыта и продажи, общие параметры инвестиционных затрат и их окупаемости, другие основные данные, отражающие суть проекта и его результатов.

Меморандум конфиденциальности включается в общие сведения с целью предупреждения лиц, допускаемых к ознакомлению с бизнес- планом, о конфиденциальности содержащейся в нем информации.