«Управление портфелем венчурных инвестиций»

| Вид материала | Реферат |

- Программа дисциплины "" Управление инвестиционным портфелем" для студентов магистратуры, 222.73kb.

- Правила доверительного управления, 610.14kb.

- Программа Региональной сессии практического консалтинга Открытое акционерное общество, 157.15kb.

- Развитие рынка венчурных инвестиций: социологический подход, 324.06kb.

- Методы измерения эффективности управления портфелем ценных бумаг, 67.04kb.

- «Экономика и управление на предприятии (операции с недвижимым имуществом)», 280.65kb.

- Разработка интегрального метода оценки эффективности венчурных инновационных проектов, 304.24kb.

- Машиностроение металлообработка сварка. Металлургия 2011 номинации, 64.52kb.

- Образовательная программа (модуль) в области привлечения дополнительного финансирования, 1512.14kb.

- Реальные деньги на рисковый проект, 193.17kb.

§ 3. Формирование оптимального портфеля из венчурных инвестиций и акций на основании данных за период 1982-2007 гг.В данном параграфе автор основывает свой анализ на данных о доходности венчурного капитала, рассчитанных на основе индекса Venture Capital Index за период 1982-2007 гг. Рассчитанные автором показатели доходности и риска акций и венчурного капитала за рассматриваемый период представлены в таблице 4. Табл. 4. Доходность и стандартное отклонение венчурного капитала и акций, США, 1982-2007 гг.

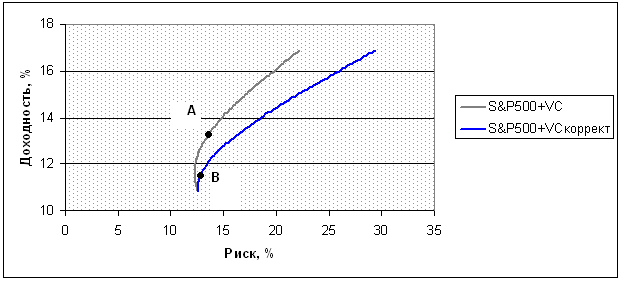

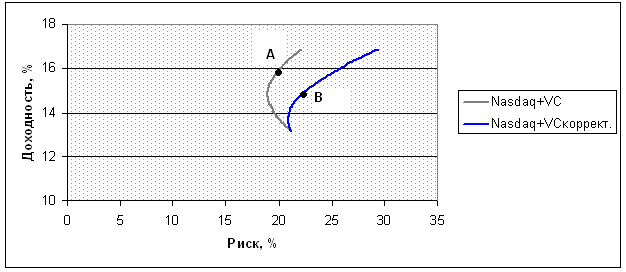

Источник: рассчитано автором на основе данных сайтов https://www.cambridgeassociates.com/indexes/docs/VC_Historical_endtoend_Returns.pdf, ahoo.com Таким образом, средняя годовая доходность венчурного капитала за рассматриваемый период составила 16,85% при стандартном отклонении в 11,09%. Корреляция доходности венчурного капитала с доходностью акций, измеряемой на основе индекса NASDAQ, составила 0,54, на основе индекса S&P500 – 0,35. Оптимальный портфель, составленный из венчурных инвестиций и акций NASDAQ, включает 75,3% венчурного капитала и 24,7% акций; он характеризуется доходностью 15,94% при стандартном отклонении 20,01% (рис. 15). Оптимальный портфель из венчурного капитала в сочетании с акциями S&P500, включает 43% венчурных инвестиций, принося доходность в 13,41% при стандартном отклонении 13,73% (рис. 14). Поскольку в основе расчета индекса Venture Capital Index лежит изменение стоимости чистых активов фондов, существует возможность того, что наблюдаемые значения доходности венчурного капитала подвержены сглаживанию, а значит, занижено стандартное отклонение и завышены показатели корреляции с другими активами. В этом случае рассчитанные значения оптимальных долей активов в портфеле также окажутся оцененными неверно. Рассчитав значения коэффициентов автокорреляции, которые оказываются статистически значимо отличными от нуля, можно убедиться в верности высказанного предположения. Табл. 5. Коэффициенты автокорреляции доходности венчурного капитала

Источник: рассчитано автором на основе данных сайта https://www.cambridgeassociates.com/indexes/docs/VC_Historical_endtoend_Returns.pdf Напротив, на уровне значимости 5% есть основания принять нулевую гипотезу о статистически незначимом отличии от нуля коэффициентов автокорреляции для индексов NASDAQ и S&P500. Табл. 6. Коэффициенты автокорреляции индексов S&P500 и NASDAQ

Источник: рассчитано автором на основе данных сайта ahoo.com Таким образом, автокорреляция в доходности рассматриваемых фондовых индексов отсутствует. В этом случае можно воспользоваться методикой, разработанной Европейской ассоциацией венчурного капитала для нахождения истинных значений показателей риска венчурных инвестиций и их корреляции с другими активами. Автор оценивает уравнение регрессии, описывающее зависимость наблюдаемых значений доходности венчурного капитала от доходности индекса NASDAQ в текущем и предыдущих периодах. Количество включенных в уравнение временных лагов определяется на основе теста значимости коэффициентов. Итоговое уравнение имеет вид: VCt=0,53*NASDAQ t+ 0,24*NASDAQ t-1; R2=0,34 (0,08) (0,09) Свободный член из уравнения исключен, т.к. он статистически незначимо отличается от нуля на 10% уровне значимости. Данное уравнение показывает, что, действительно, влияние макроэкономических событий сказывается на наблюдаемой доходности венчурного капитала не сразу, частично эта доходность обусловлена событиями предыдущих периодов, а именно – одного предыдущего периода. Для сравнения, уравнение регрессии, в которое в качестве объясняющей переменной включены только текущие значения доходности индекса, имеет следующий вид: VCt=2,18 + 0,57*NASDAQ t; R2=0,29 (0,95) (0,08) Можно убедиться, что предыдущее уравнение имеет лучшую объясняющую способность, описывая 34% вариации значений доходности венчурного капитала. Таким образом, может быть найдено уравнение, описывающее зависимость наблюдаемых значений доходности венчурных инвестиций от ее реальных значений. Воспользовавшись формулой (4) для нахождения весов, с которыми реальные значения доходности нескольких периодов определяют наблюдаемую доходность в данном периоде (θ0= 0,688, θ1=0,312), получаем, что уравнение имеет вид: VCt=0,688*VCtreal+0,312*VCt-1real Таким образом, θ02+ θ12= 0,571. Следующим шагом является корректировка стандартного отклонения венчурного капитала и его корреляции с доходностью акций. С учетом формулы (2)  =14,68%, или 29,36% в годовом измерении. =14,68%, или 29,36% в годовом измерении.С учетом (3)  , ,  . .Следует отметить, что аналогичные результаты получаются и при оценке уравнения регрессии и последующей коррекции истинных значений доходности венчурного капитала относительно индекса S&P 500. В этом случае уравнение регрессии имеет вид: VCt=0,51*S&P500 t+ 0,18*S&P500 t-1; R2=0,33, (0,08) (0,08) и соответственно VCt=0,76*VCtreal+0,24*VCt-1real Автор отдает предпочтение при проведении коррекции индексу NASDAQ в силу того, что уравнение с этим индексом обладает хоть и не значительно, но все же большей объясняющей способностью. После проведения коррекции оптимальный портфель из венчурного капитали и акций, измеряемых на основе индекса NASDAQ, содержит 45% венчурного капитали и соответственно 55% акций. Данный портфель обеспечивает доходность в 14,82% при стандартном отклонении 22,16% (рис. 15). Оптимальный портфель из венчурного капитала и акций S&P500 характеризуется доходностью в 11,65% и стандартным отклонением 12,96%. Доля венчурного капитала в нем составляет 14%, доля акций – 86% (рис. 14). Таким образом, после проведения коррекции оптимальные доли венчурного капитала в портфелях значительно сократились. Рис. 14. Допустимое множество портфелей, включающих акции (S&P500) и венчурный капитал  Источник: построено автором на основе данных сайтов https://www.cambridgeassociates.com/indexes/docs/VC_Historical_endtoend_Returns.pdf, ahoo.com Рис. 15. Допустимое множество портфелей, включающих акции (NASDAQ Composite) и венчурный капитал  Источник: построено автором на основе данных сайтов https://www.cambridgeassociates.com/indexes/docs/VC_Historical_endtoend_Returns.pdf, ahoo.com Источник: построено автором на основе данных сайтов https://www.cambridgeassociates.com/indexes/docs/VC_Historical_endtoend_Returns.pdf, ahoo.comМожно сделать вывод, что выбор индекса, на основе которого определяется доходность актива «акции», принципиально влияет на получаемые доли венчурного капитала и акций в портфеле. Корреляция доходности венчурного капитала с доходностью индекса NASDAQ Composite оказалась выше, чем с S&P500. Это объясняется различием баз расчета индексов – при расчете индекса NASDAQ учитываются акции большего числа компаний, включая не только крупные, но и средние, значительная часть которых - представители высокотехнологичных отраслей, телекоммуникации, биотехнологии, финансовые корпорации. Это делает структуру компаний, используемых при его расчете, более схожей со структурой проектов, финансируемых посредством венчурного капитала. Этим же фактором обусловлено различие в соотношении доходность/риск для обоих индексов (NASDAQ и S&P500). Доходность акций крупнейших корпораций США, учитываемых в индексе S&P500, оказывается стабильней, однако несколько ниже, чем доходность акции менее крупных и устойчивых компаний, входящих в базу расчета индекса NASDAQ Composite. Коэффициент Шарпа для портфеля, содержащего венчурный капитал и индекс S&P500, оказывается выше, чем для портфеля с NASDAQ: для первого он составляет 0,535, для второго – 0,456, что позволяет говорить о большей эффективности первого портфеля в терминах доходности, получаемой на единицу риска. Для сравнения коэффициент Шарпа для NASDAQ = 0,399, для S&P500 = 0,484, для венчурного капитала после корректировки его стандартного отклонения 0,413. Это свидетельствует о том, что сформированные портфели характеризуются лучшим соотношением доходность-риск, чем отдельные активы. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||