О. В. Грищенко управленческий учет конспект

| Вид материала | Конспект |

Содержание4. Методы учета затрат и калькулирования себестоимости |

- Учебная программа (Syllabus) Дисциплина: управленческий учет специальность, 379.28kb.

- Конспект лекций для студентов по специальности i-25 01 08 «Бухгалтерский учет, анализ, 2183.7kb.

- М. А. Вахрушина Современный бухгалтерский управленческий учет можно определить как, 414.66kb.

- Рабочей программы дисциплины Управленческий учет и учет персонала (наименование), 22.91kb.

- Темы курсовых работ по дисциплине «Бухгалтерский управленческий учет» Управленческий, 18.17kb.

- Концепция управленческого учета Управленческий учет, 263.57kb.

- Программа обучения по дисциплине (Syllabus) для студентов > Сведения о преподавателе:, 2892.72kb.

- Тесты. Подраздел управленческий учет. Управленческий учет отличается от финансового, 220.37kb.

- Тематика курсовых работ по дисциплине «Бухгалтерский управленческий учет» Тематика, 40.73kb.

- М. А. Бухгалтерский управленческий учет. Учебник, 1066.69kb.

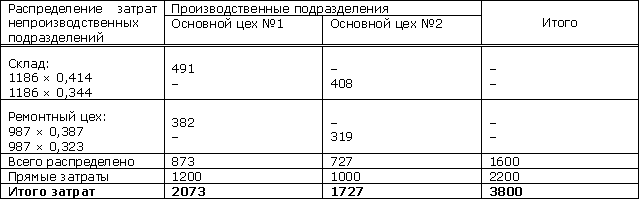

2). Рассчитываем затраты непроизводственных подразделений, скорректированные с учетом двухстороннего потребления услуг. Для этого составим систему уравнений:

К= 900 + 0,29 А

А = 700 + 0,242 К,

где А – скорректированные затраты склада, у.е.; К – скорректированные затраты ремонтного цеха, у.е.

Решаем систему уравнений методом подстановки:

К= 900 + 0,29 (700 + 0,242 К);

К= 900 + 203 + 0,07 К;

0,93 К = 1103;

К = 1186 (у.е.)

Тогда А = 700 + 0,242 × 1186 = 987 (у.е.)

3). Скорректированные затраты распределяются между центрами ответственности (табл.1.3).

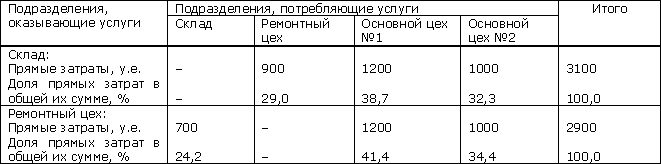

Таблица 3.2

Результаты распределения затрат непроизводственных подразделений предприятия

3.2. Отнесение косвенных затрат на заказы и виды продукции

Следующим этапом является отнесение косвенных затрат на конкретные заказы и виды продукции. Наиболее приемлемой базой для отнесения косвенных расходов на заказы и виды продукции считается база, которая не только способствует калькулированию себестоимости, но и является фактором, обусловливающим распределение накладных расходов. Выбранный на этой основе фактор должен точно отражать функции косвенных расходов. Конкретный фактор по- разному влияет на отдельные виды косвенных затрат, поэтому предприятие может выбрать различные базы для их распределения.

Ставки косвенных затрат используются для отнесения косвенных расходов на заказы и единицы выпускаемой продукции. Они рассчитываются следующим образом:

Выбор той или иной базы распределения обусловливается функциональной спецификой работы предприятия (при использовании общезаводской базы распределения) или его отдельных служб (при учете производственных косвенных расходов на уровне подразделений). При этом основным критерием выбора базы распределения является сочетание различных видов ресурсов в той или иной технологической линии.

Основными ресурсами, используемыми в производстве продукции, являются:

• материальные оборотные средства (сырье, материалы, комплектующие);

• основные средства (в части амортизации);

• трудовые ресурсы (в части заработной платы).

Таким образом, технологические процессы отдельных подразделений, цехов предприятия различаются по степени:

• трудоемкости;

• капиталоемкости;

• материалоемкости.

Если деятельность подразделения является трудоемкой (большая доля ручного труда), то общепроизводственные расходы цеха этого подразделения следует распределять по видам продукции, взяв за основу показатели, связанные с потреблением трудовых ресурсов. В качестве базы распределения производственных косвенных расходов данного подразделения можно использовать:

• фактические затраты труда (кредит счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетом 20 «Основное производство» по видам продукции);

• нормативные (плановые) прямые затраты труда;

• количество персонала, задействованного в том или ином технологическом процессе.

Если деятельность подразделения является капиталоемкой (автоматизированные производственные линии), то производственные косвенные расходы этого подразделения можно распределять по видам продукции, взяв за основу показатели, связанные с использованием основных средств.

Здесь в качестве базы распределения производственных косвенных расходов могут применяться:

• амортизационные отчисления по видам продукции;

• плановые (нормативные) часы работы оборудования;

• фактические часы работы оборудования;

• остаточная стоимость основных средств, задействованных в том или ином технологическом процессе.

Если деятельность подразделения является материалоемкой (затраты, добавленные к стоимости продукции в данном подразделении, в большинстве своем являются расходами сырья и материалов) то за базу распределения можно принять:

• фактически прямые затраты сырья и материалов (дебет счета 20 «Основное производство» в корреспонденции с кредитом счетов 10 «Материалы»и 21 «Полуфабрикаты собственного производства»);

• плановые (нормативные) прямые затраты сырья и материалов.

Если нельзя четко определить, какой является деятельность подразделения (трудоемкой, капиталоемкой или материалоемкой), то можно использовать комбинированные базы распределения, рассчитываемые на основе двух или более видов ресурсов:

• полные прямые материальные затраты (текущие материальные затраты плюс амортизация) — при большом удельном весе используемых сырья, материалов и основных средств;

• добавленная стоимость (амортизация плюс прямые затраты труда) — при большом удельном весе трудовых ресурсов и капитала (основных средств);

• затраты труда плюс текущие материальные затраты — при большом удельном весе сырья, материалов и ручного труда;

• полные прямые затраты — в отсутствие приоритета какого-либо вида ресурсов.

Базы распределения могут существовать и для функциональных служб предприятия (аппарата управления). В этом случае они характеризуют, как правило, количественный аспект одной из основных функций, выполняемых службой аппарата управления. ]

Так, основными базами распределения могут быть:

• для службы диспетчеризации — тонно-километраж перевозимой готовой продукции;

• для складского хозяйства — нормативные затраты на единицу хранения в день, умноженные на средний остаток на складе, либо кубометраж хранения единицы готовой продукции;

• для отдела отгрузки — количество договоров по отгрузке готовой продукции.

Для исчисления наиболее адекватной базы распределения производственных косвенных расходов могут потребоваться значительные текущие затраты. Поэтому иногда целесообразно применять иные, дополнительные базы распределения, которые хотя и являются менее адекватными, зато менее трудоемки.

Дополнительными базами распределения, как правило, служат те финансовые показатели, которые автоматически рассчитываются в процессе хозяйственной деятельности предприятия. Их расчет не требует каких бы то ни было дополнительных издержек.

К таким показателям относятся:

• объем выпуска;

• объем продаж;

• себестоимость реализации;

• себестоимость выпуска;

• себестоимость закупки сырья и материалов;

• маржинальный доход;

• среднесписочная численность персонала.

Чаще всего в качестве дополнительных баз распределения производственных косвенных расходов используют показатели объема продаж и себестоимости (себестоимость реализации, себестоимость выпуска, себестоимость закупок сырья и материалов). Объем продаж является дополнительной базой распределения для тех подразделений, чья деятельность направлена на стимулирование сбыта. Это может быть, например, отдел маркетинга или отдел сбыта.

Себестоимость реализации и себестоимость выпуска могут применяться в качестве дополнительной базы распределения для тех подразделений, деятельность которых охватывает значительную часть финансового цикла и (или) большинство видов выпускаемой продукции и технологических процессов. На уровне производственных подразделений предприятия это сборочный цех, отдел технического контроля, автотранспортная служба, а на уровне служб управления — финансовый и юридический отделы, отдел обработки информации. Себестоимость закупок сырья, материалов и комплектующих является дополнительной базой распределения для тех подразделений, чьи функции и полезное действие направлены на «входящие» финансовые и материальные потоки (служба диспетчеризации, служба материально-технического снабжения).

Обобщая вышеизложенное, следует отметить, что точное определение себестоимости выпуска и реализации по отдельным видам продукции на основе выбора правильного подхода к распределению производственных косвенных расходов позволяет получать достоверную информацию о том, насколько на самом деле производство той или иной продукции выгодно для предприятия, какова ее рентабельность и соответственно какой уровень отпускной цены является наиболее оправданным. Пренебрежение вопросами внедрения эффективных систем распределения производственных косвенных расходов нередко приводит к тому, что возникают существенные диспропорции в производственной программе, структуре продаж и ценовой политике предприятия, а это, в свою очередь, влечет за собой ухудшение финансовых результатов деятельности предприятия.

4. МЕТОДЫ УЧЕТА ЗАТРАТ И КАЛЬКУЛИРОВАНИЯ СЕБЕСТОИМОСТИ

4.1. Себестоимость продукции: ее состав и виды

Одной из важнейших задач управленческого учета является калькулирование себестоимости продукции. Под себестоимостью продукции (работ, услуг) понимают выраженные в денежной форме затраты на ее производство и реализацию. Себестоимость продукции определяется как стоимостная оценка используемых в процессе производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов и других затрат на ее производство и реализацию.

В себестоимость продукции (работ, услуг) включаются:

- затраты, непосредственно связанные с производством и реализацией продукции;

- затраты на обеспечение предприятия рабочей силой (персоналом);

- отчисления в различные фонды и бюджеты;

- затраты на содержание, обслуживание и управление организацией;

- платежи сторонним организациям за оказание услуг по производству продукции;

- затраты на подготовку и освоение новой продукции;

- прочие затраты.

Затраты относимые на себестоимость продукции в финансовом учете регламентируются отраслевыми инструкциями по вопросам планирования, учета и калькулирования себестоимости продукции (работ, услуг). Расчет затрат, относимых на себестоимость продукции для целей исчисления налога на прибыль осуществляется в соответствии с гл. 25 НК РФ. В системе управленческого учета порядок формирования себестоимости не столь регламентирован, поскольку главная задача управленческого учета в этой области учета затрат состоит в предоставлении менеджменту предприятия полной информации об издержках и возможности влиять на них.

В зависимости от того, какие затраты включаются в себестоимость продукции в отечественной экономической литературе традиционно выделяют следующие ее виды:

– цеховая – включает прямые затраты и общепроизводственные расходы; характеризует затраты цеха на изготовление продукции;

– производственная – состоит из цеховой себестоимости и общехозяйственных расходов; свидетельствует о затратах предприятия, связанных с выпуском продукции;

– полная себестоимость – производственная себестоимость, увеличенная на сумму коммерческих и сбытовых расходов. Этот показатель интегрирует общие затраты предприятия, связанные как с производством, так и с реализацией продукции.

4.2. Роль калькулирования себестоимости продукции в управлении производством

Слово «калькуляция» означает вычисление себестоимости продукции. В современной экономической литературе калькулирование определяется как система экономических расчетов себестоимости отдельных видов продукции (работ, услуг). В процессе калькулирования соизмеряются затраты на производство с количеством выпущенной продукции и определяется себестоимость единицы продукции

Задача калькулирования – определить издержки, которые приходятся на единицу их носителя, т. е. на единицу продукции, заказа, услуги, работы, предназначенных для продажи, а также внутреннего потребьления.

Конечным результатом калькулирования является оставление кулькуляций. В зависимости от целей калькулирования различают плановую, сметную и фактическую калькуляции. Все они отражают расходы на производство и реализацию единицы конкретного вида продукции в разрезе калькуляционных статей.

Плановая калькуляция составляется на плановый период на основе действующих на начало периода норм и смет.

Сметная калькуляция рассчитывается при проектирование новых производств и конструировании вновь осваиваемых изделий при отсутствии норм расхода.

Фактическая (отчетная) калькуляция отражает совокупность всех затрат на производство и реализацию продукции. Она используется для контроля за выполнением плановых заданий по снижению себестоимости различных видов продукции, а также для анализа и динамики себестоимости.

Калькулирование позволяет изучить себестоимость полученных в процессе производства конкретных продуктов.

Калькулирование организуется в соответствии с определенными принципами.

1. Неизменность принятой методологии учета затрат на производство и калькулирование себестоимости продукции в течение года.

2. Полнота отражения в учете всех хозяйственных операций и документальное подтверждение произведенных расходов надлежаще оформленными первичными документами.

Под объектом калькулирования (носителем затрат) понимают виды продукции (работ, услуг) предприятия, предназначенные для реализации на рынке.

3. Правильное отнесение расходов по отчетным периодам. При этом необходимо руководствоваться принципом начисления. Его сущность состоит в том, что операции отражаются в бухгалтерском учете в момент их совершения и не увязываются с денежными потоками. Доходы и расходы, полученные (понесенные) в отчетном периоде, считаются доходами и расходами этого периода независимо от фактического времени поступления (или выплаты) денежных средств. Доходы и расходы, не относящиеся к отчетному периоду, не признаются доходами (расходами) отчетного периода, даже если деньги по ним поступили или перечислены в данном периоде.

4. Разграничение в учете текущих затрат на производство и капитальных вложений.

5. Возможность подтвердить производственную направленность затрат.

6. Установление объектов учета затрат, объектов калькулирования и калькуляционных единиц. (группировка и отражение затрат по структурным подразделениям, видам продукции, элементам и статьям расходов). Во многих случаях объекты учета затрат и объекты калькулирования совпадают. Объектами учета затрат являются места их возникновения, виды и ли группы однородных продуктов. Местом возникновения затрат в управленческом учете называют структурные единицы и подразделения предприятия, в которых происходит первоначальное потребление производственных ресурсов (рабочие места, бригады, цехи и т.п.)

7. Выбор метода учета затрат и калькулирования себестоимости продукции. Под методом учета затрат на производство и калькулирование себестоимости продукции понимают совокупность приемов и способов документирования и отражения производственных затрат, которые обеспечивают исчисление фактической себестоимости продукции а также отнесения издержек на единицу продукции.

Существует множество различных методов учета затрат. Их применение обуславливается особенностями производственного процесса, характером производимой продукции, ее составом, способом обработки и рядом других факторов.

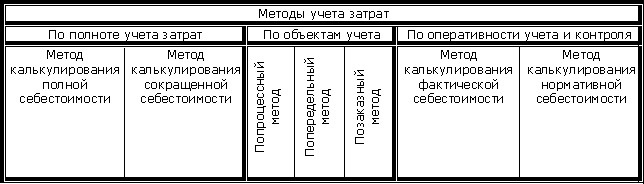

Общепринятая классификация методов учета затрат в отечественной практике пока не выработана. Тем не менее, в большинстве российских литературных источников, посвященных этому вопросу, приводится классификация затрат, представленная в табл.4.1

Таблица 4.1.

Классификация методов учета затрат

Рассмотрим каждый из перечисленных методов.

4.3.Полнота учета затрат в себестоимости продукции

Традиционным для отечественного учета является метод учета полных затрат, в соответствии с которым в себестоимость продукции включаются все затраты организации, связанные с производством и реализацией продукции, независимо от деления на постоянные и переменные, прямые и косвенные. Затраты, которые невозможно непосредственно отнести на продукцию (общепроизводственные, общехозяйственные коммерческие расходы), распределяют сначала по центрам ответственности, а затем переносят на себестоимость продукции пропорционально выбранной базе распределения. К достоинствам данного метода относится то, что он позволяет получить представление обо всех затратах, которые несет организация в связи с производством и реализацией одного изделия. Среди недостатков метода учета полных затрат следует отметить невозможность эффективного и своевременного управления себестоимостью, что связано с особенностью определения фактической себестоимости только в конце месяца, а также невозможность управления себестоимостью в связи с изменением объема выпуска.

В этой связи, в современных условиях преимущество необходимо отдать методу учета затрат по ограниченной себестоимости, или маржинальному методу. Он основан на том, что себестоимость учитывается и планируется только в части переменных затрат, т.е. лишь переменные издержки распределяются по носителям затрат. Оставшаяся часть издержек (постоянные расходы) собираются на отдельном счете, в калькуляцию не включают и периодически списывают на финансовые результаты, т.е. учитывают при расчете прибылей и убытков за отчетный период. По переменным расходам оцениваются также запасы – остатки готовой продукции на складах и незавершенное производство. Порядок отражения операций в учете состоит в следующем. Прямые производственные затраты с кредита счетов 10, 70, 69 собираются по дебету счета 20 «Основное производство» или 23 «Вспомогательные производства». Переменная часть общепроизводственных расходов со счета 25-1 «Общепроизводственные переменные расходы» также списывается на счет 20 (23). Затраты, используя какую-либо базу распределения, в дальнейшем будут отнесены на соответствующие носители затрат, т.е. будут участвовать в калькулировании.

Постоянная часть общепроизводственных издержек, отражаемая на счете 25-2 «Общепроизводственные постоянные расходы» вместе с коммерческими и общехозяйственными расходами, рассматриваемыми как периодические, при этом варианте не включается в себестоимость объектов калькулирования (носителей затрат), а списывается на уменьшение выручки от продаж продукции.

Общехозяйственные расходы также исключаются из калькулирования. Они являются периодическими и полностью включаются в себестоимость реализованной продукции общей суммой без подразделения на виды изделий. В конце отчетного периода такие расходы списываются непосредственно на уменьшение выручки от продаж продукции (Д-т сч.90 – К-т сч.26).

Остатки незавершенного производства и готовой продукции, т.е. запасы, оцениваются в этом случае по неполной (ограниченной) себестоимости. В рамках этого метода применяется, как правило, двухступенчатая схема отчета о доходах, которая содержит два финансовых показателя: маржинальный доход (сумма покрытия) и прибыль.

Маржинальный доход – это разница между выручкой от реализации продукции и неполной себестоимостью, рассчитанной по переменным издержкам. В состав маржинального дохода входят прибыль и постоянные затраты предприятия. После вычитания из маржинального дохода постоянных издержек формируется показатель операционной прибыли. В отчете о финансовых результатах, составляемом по такой схеме, видно изменение прибыли вследствие изменения переменных расходов, цен реализации и структуры выпускаемой продукции.

Таким образом, благодаря группировке затрат на постоянные и переменные, этот метод позволяет изучить взаимосвязи и взаимозависимости между объемом производства и продаж, затратами и прибылью. Используя методы корреляционного и регрессионного анализа, математической статистики можно определять формы зависимости затрат от объема производства или загрузки производственных мощностей; составлять сметные уравнения, получать информацию о прибыльности или убыточности производства в зависимости от его объема; рассчитывать критическую точку объема производства; прогнозировать поведение себестоимости или отдельных видов расходов в зависимости от факторов объема или мощности, т.е. решать стратегические задачи управления предприятием.

В международной практике такая система учета затрат получила название «директ-костинг». Система «директ-костинг» позволяет проводить эффективную политику ценообразования. В некоторых ситуациях при недостаточной загруженности мощностей привлечение дополнительных заказов может быть оправдано даже в том случае, когда оплата за них не покрывает полностью издержек по их выполнению. Снижать цену на такие заказы можно до определенного предела, называемого «нижней границей цены». За пределами этой границы выполнение подобных заказов нецелесообразно. Рассчитать значение границы позволяет система «директ-костинг».

Данная система позволяет существенно упростить нормирование, планирование, учет и контроль резко сократившегося числа затрат, в результате себестоимость становится более обозримой, а остальные статьи затрат – лучше контролируемыми.

Благодаря «директ-костингу» расширяются аналитические возможности учета, причем наблюдается процесс тесной интеграции учета и анализа. На ее основе строится система контроллинга. Анализ поведения переменных и постоянных расходов в зависимости от изменения объемов производства, дает возможность оперативно принимать решения по управлению, экономически грамотно, используя ставки маржинального дохода, оптимизировать ассортимент выпускаемой продукции, получать ответы на вопросы:

– установления цен на новую продукцию;

– возможностей изменения цен, установленных конкурентами;

– выбора и замены оборудования;

– целесообразности собственного производства либо закупки на стороне того или иного полуфабриката;

– выбора или изменения производственной мощности предприятия;

– целесообразности принятия дополнительных заказов и т.д.

Вместе с тем теоретические и практические исследования системы «директ-костинг» позволили выделить и следующие ее недостатки:

1. Возникают трудности при разделении расходов на постоянные и переменные, поскольку чисто постоянных или чисто переменных расходов не так уж много. В основном расходы являются полупеременными, и их нужно разделить на постоянную и переменную составляющие, а всякое распределение достаточно условно. Кроме того, в различных условиях одни и те же расходы могут вести себя по-разному.

2. Директ-костинг не дает ответа на вопрос, сколько стоит произведенный продукт, какова его полная себестоимость. Поэтому требуется дополнительное распределение постоянных расходов в тех случаях, когда необходимо знать полную себестоимость готовой продукции или незавершенного производства.

3. Ведение учета себестоимости по сокращенной номенклатуре статей не отвечает требованиям отечественного бухгалтерского учета, одной из главных задач которого до последнего времени являлось составление точных калькуляций.

4. В ценах, устанавливаемых на продукцию предприятия, необходимо обеспечивать покрытие всех издержек предприятия, т.е. прибегать к дополнительным расчетам.

4.4. Учет затрат по объектам учета

По отношению к технологическому процессу (по объектам) учет затрат можно организовать попередельным, попроцессным и позаказным методами.

Попередельный и попроцессный методы учета затрат применяются в производствах, где готовый продукт получается в результате последовательной обработки исходного материала на отдельных технологических прерывных стадиях.

Попроцессный метод учета затрат применяется в добывающих отраслях промышленности (угольной, газовой, нефтяной, лесозаготовительной и др.) и в электроэнергетике. Кроме того, он может использоваться в перерабатывающих отраслях с простейшим технологическим циклом производства (цементной, на предприятиях по производству асфальта и др.). Все выше перечисленное характеризуется массовым типом производства, непродолжительным производственным циклом, ограниченной номенклатурой выпуска, отсутствием или незначительными размерами незавершенного производства.

Несмотря на общие черты массового производства, каждая из добывающих отраслей промышленности имеет свои особенности, от которых зависят не только организация и технология производства, но и возможности учета и контроля за затратами.

В производствах, где: а) производится один вид продукции; б) не возникают запасы полуфабрикатов; в) не образуются запасы готовой продукции (или присутствуют в ограниченных количествах), – может применяться метод простого калькулирования. Себестоимость единицы продукции определяется делением суммарных издержек за отчетный период на количество произведенной за этот период продукции и рассчитывается по формуле: