В. П. Бухгалтерский финансовый учет. Учебное пособие

| Вид материала | Учебное пособие |

Содержание§ 3. Учет денежных средств на расчетном счете |

- И. Е. Глушков бухгалтерский учет учебное пособие, 1783.9kb.

- Приказ № г. Казань Об утверждении тематики курсовых работ на 2011-2012 учебный год, 523.28kb.

- Учебное пособие для выполнения курсовой работы Челябинск, 218.99kb.

- Васильев Владимир Вениаминович Допущено Редакционно-издательским советом Омского института, 1786.57kb.

- Контрольная работа По дисциплине «Бухгалтерский учет» На тему «Нормативное регулирование, 27.03kb.

- Учебно-тематический план курса «Бухгалтерский финансовый учёт» в рамках программы профессиональной, 21.35kb.

- А. А. Стукова. Особенности бухгалтерского и налогового учета в строительстве( часть, 836.73kb.

- О. Б. Плющенкова бухгалтерский учет основных средств учебно-методическое пособие, 740.98kb.

- Рабочая программа По дисциплине «Особенности учета в торговли» По специальности 080109., 264.49kb.

- Программа дисциплины «бухгалтерский финансовый учет» по специальности 060500 «Бухгалтерский, 325.03kb.

§ 3. Учет денежных средств на расчетном счете

Свободные денежные средства сверх лимита, согласованного с банком, организация, выступающая в качестве юридического лица и имеющая самостоятельный баланс, обязана хранить на расчетном счете.

Наряду с расчетным счетом она вправе открыть также один текущий и бюджетный счет, кроме случаев, предусмотренных указаниями ЦБ РФ. Банк открывает счета только при предъявлении клиентом документа, подтверждающего постановку на учет в налоговой инспекции. В том случае, если будет установлено, что данное правило не соблюдено, с такой организации или предпринимателя без образования юридического лица взимается штраф в сумме 10 тыс. руб. В том случае, когда банк не сообщает налоговому органу об открытии или закрытии счета организацией или индивидуальным предпринимателем, с него взыскивается штраф в двойном размере против указанной выше суммы, т.е. 20 тыс. руб.

Для открытия расчетного счета организацией представляются в банк следующие документы:

- заявление на открытие счета установленной формы за подписями руководителя и главного бухгалтера; если в штате нет главного бухгалтера - только за подписью руководителя организации;

- документ о государственной регистрации организации (свидетельство о регистрации);

- копии надлежаще утвержденного устава и учредительного договора, заверенные нотариально;

- карточку банка с образцами подписей лиц, имеющих право подписи платежных документов, и оттиска печати;

- заверенный протокол собрания учредителей с решением о создании предприятия и избрании руководителя организации;

- справку о постановке на учет организации в налоговой инспекции по месту регистрации;

- справку о постановке на учет во внебюджетных фондах (Пенсионном фонде, Фонде обязательного

медицинского страхования, Фонде обязательного социального страхования). В пятидневный срок банк

обязан сообщить об открытии счета в налоговые органы по месту учета налогоплательщика. После откры-

189

тия расчетного счета и заключения договора о расчетно-кассовом обслуживании клиента последний оплачивает услуги банка по совершению операций с денежными средствами, находящимися на счете.

Размер стоимости услуг определяется в договоре, где должны быть предусмотрены и сроки их оплаты, но в любом случае не позднее истечения каждого квартала.

В договоре оговариваются также взаимные обязательства сторон в соответствии с Положением о безналичных расчетах.

Когда обслуживающий банк задерживает перечисление средств клиента, то согласно ст. 15 Закона «Об основах налоговой системы в Российской Федерации» весь доход, полученный от этих средств, подлежит перечислению в бюджет.

За пользование денежными средствами, находящимися на счете клиента, банк уплачивает проценты в порядке, определенном выше, и по ставке, устанавливаемой банком, как правило, по вкладам до востребования.

Основными первичными документами по операциям на расчетном счете являются:

- при наличных расчетах - чек денежный и объявление на взнос наличными;

- при безналичных расчетах - платежное поручение, платежное требование.

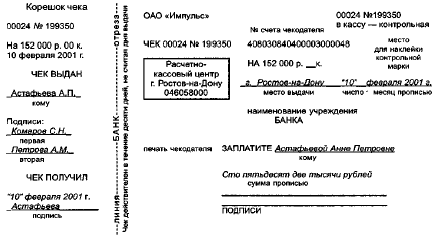

Чек денежный состоит непосредственно из самого чека и корешка и является бланком строгой отчетности. Оба они заполняются одновременно и имеют одинаковый номер. Испорченный чек исправлению не подлежит. На нем ставится надпись «Испорчено», и он остается в чековой книжке, которую выдает банк.

Чек бывает именной (с указанием фамилии, имени и отчества получателя) и на предъявителя.

На лицевой стороне чека указываются дата его выписки, сумма цифрами и прописью. На обратной стороне чека должна быть указана цель получения денег - на выплату заработной платы, пособий по временной нетрудоспособности, стипендий, подотчетных сумм и т. п. К исполнению он принимается банком при условии наличия в нем печати, подписи руководителя и главного бухгалтера или лиц, на это уполномоченных.

После принятия денег лицо, их получающее, расписывается в чеке с указанием своих паспортных данных. Форма чека приведена ниже.

190

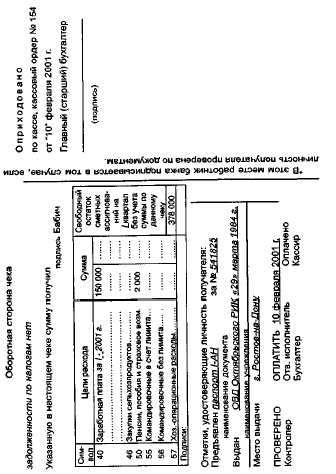

Объявление на взнос наличными представляет собой письменное распоряжение владельца счета банку зачислить на расчетный счет наличные деньги, сдаваемые из кассы (невостребованные суммы заработной платы, выручка за реализованную продукцию и т. п.). В объявлении указываются номер расчетного счета, на который должна быть зачислена кассовая наличность, сумма взноса и дата. После выполнения данного поручения кассиру организации выдается квитанция.

Порядок применения платежных поручений и платежных требований и других расчетных документов рассматривается в гл. 4.

Требования к оформлению банковских документов те же, что и к кассовым документам: они не должны содержать помарки и исправления. Основным банковским документом, подтверждающим соответствующую операцию по зачислению денежных средств на расчетный счет или снятие их с расчетного счета, является выписка банка, форма которой с образцом заполнения приведена ниже.

Дата проводки Предыдущая дата Начальный оста-

ток25/02/2001 20/02/2001 14, 145, 122.00Счет №

4073270165607700001 Филиал «Ростовский» АБ «Инкомбанк»ООО «Надежда»

| Дата | Номер | Банк | Счет партнера | Дебет | Кредит № пач. |

К выпискам банка прилагаются первичные расчетные документы, явившиеся основанием для совершения необходимых операций.

Все операции по расчетному счету находятся под контролем учреждения банка и бухгалтерии организации. О возможных неправильных записях по данному счету бухгалтерия обязана поставить в известность отделение банка не позднее 10 дней с момента получения выписки. Такие операции организация отражает на счете 76 «Расчеты с разными дебиторами и кредиторами».

Движение средств по расчетному счету отражается на активном счете 51 «Расчетные счета».

На основании оправдательных документов бухгалтер указывает в выписке коды счетов, корреспондирующих со счетом 51 «Расчетные счета». Такая процедура называется «Обработка выписки банка». При этом необходимо иметь в виду, что для банка счет 51 «Расчетные

193

счета» является пассивным и на нем учитываются привлеченные денежные ресурсы клиентов. Следовательно, они рассматриваются как заемный капитал. Бухгалтер, обрабатывая выписки банка, должен исходить из того, что расчетный счет на предприятии является активным, так как на нем учитывается часть его имущества в виде денежных средств. Поэтому, если в выписке банка зачисление (поступление) средств на расчетный счет записывается по кредиту, а выбытие - по дебету, то на предприятии с учетом изложенного должны быть сделаны обратные записи: по дебету - приход, а по кредиту - расход.

Записи по поступлению денежных средств организация отражает по дебету в ведомости № 2 или соответствующей машинограмме в корреспонденции с кредитом следующих счетов:

№ 50 «Касса» - на сумму возврата не израсходованных (не выплаченных) сумм по кассе;

№ 90 «Продажи» - на сумму выручки, поступившей от покупателей за продажу им материальных ценностей, выполненных работ или оказанных услуг;

№ 91 «Прочие доходы и расходы» - на сумму оприходованных денежных средств, полученных в возмещение убытков прошлых лет, и др.

Операции по списанию денежных средств фиксируются в учете по кредиту счета 51 «Расчетные счета» в журнале-ордере № 2 или соответствующей машинограмме в корреспонденции с дебетом следующих счетов:

№ 08 «Вложения во внеоборотные активы» - на сумму уплаченных процентов по ссудам, ранее полученным в банке на строительство;

№ 58 «Финансовые вложения» - на сумму приобретенных организацией ценных бумаг других организаций;

№ 62 «Расчеты с покупателями и заказчиками» - на сумму возврата излишне полученных от покупателей сумм;

№ 50 «Касса» - на выданные денежные средства в оплату текущих расходов и оприходованных в кассу;

№ 97 «Расходы будущих периодов» - в оплату различных затрат, относимых к расходам будущих периодов (по арендной плате, подписке на периодические издания и т. п.);

№ 60 «Расчеты с поставщиками и подрядчиками» - на сумму погашенных обязательств за ранее полученную от них продукцию, выполненные, работы или оказанные услуги и т. п.

194

При отсутствии на расчетном счете денежных средств для погашения всех обязательств, предъявленных к владельцу счета, банк помещает документы, не оплаченные в срок, в картотеку к внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок» (так называемая картотека № 2). При поступлении денежных средств на счет клиента эти документы должны использоваться незамедлительно в порядке следующей очередности:

- в первую очередь погашаются обязательства по исполнительным документам, связанным с удовлетворением требований о возмещении вреда, причиненного жизни и здоровью работника. В эту же группу

отнесено удовлетворение требований по взысканию алиментов. Однако если они погашаются по собственному заявлению работника, то относятся к последней группе очередности;

- во вторую очередь также отнесено погашение обязательств документам, но связанных с выплатой выходных пособий и оплатой труда работникам, исполняющим свои обязанности в соответствии с заключенным трудовым договором (в том числе по контракту), по выплате вознаграждений по авторскому договору;

- в третью очередь исполняются обязательства по платежам в бюджет и внебюджетные фонды (Пенсионный фонд, Фонд обязательного медицинского страхования и др.);

- в четвертую очередь погашаются оставшиеся, не вошедшие в первые две группы обязательства по исполнительным документам (за нанесенный предприятию материальный ущерб и др.);

- в пятую очередь осуществляется списание средств по другим платежным документам исходя из времени возникновения обязательств по ним.

Внутри каждой очереди погашение обязательств производится в порядке календарной очередности поступления документов.

Однако если банк произвел операции, следствием которых явилось отсутствие денежных средств на

расчетном счете, то при наличии в этот период в банке инкассового поручения о принудительном взы

скании денежных средств со счета банк обязан уплатить в бюджет штраф в размере 30 % суммы, не по

ступившей на счет в результате таких действий.

195