Лекция Сущность, цели и задачи финансового менеджмента

| Вид материала | Лекция |

- Концепция и методический инструмент оценки стоимости денег во времени. Концепция, 28.59kb.

- Программа по дисциплине «Финансовый менеджмент» для студентов специальности, 1509.2kb.

- Темы курсовых работ по дисциплине «Финансовый менеджмент» Управление прибылью и рентабельностью, 31.69kb.

- 1. Понятие и сущность финансового менеджмента, 3214.59kb.

- Тема Сущность и характерные особенности современного менеджмента, 55.73kb.

- 1. Цели, задачи и сущность финансового менеджмента в условиях рыночной экономики, 104.39kb.

- Программа междисциплинарного экзамена для поступающих в магистратуру по направлению, 261.85kb.

- 1. Сущность, цели и задачи менеджмента. Научные подходы. Основные категории менеджмента, 231.77kb.

- Цели и задачи дисциплины, 281.53kb.

- 1 Цели и задачи финансового анализа предприятия, 154.67kb.

Лекция 1. Сущность, цели и задачи финансового менеджмента

1. Финансовый менеджмент как научное направление и практическая сфера деятельности.

2. Эволюция финансового менеджмента

3. Понятие финансовой системы. Характеристика рыночной (Market-based System) и связанной (Bank-based System) финансовых систем. Аутсайдерская и инсайдерская концепции финансового менеджмента.

4. Организация управления финансами.

- фИНАНСОВЫЙ МЕНЕДЖМЕНТ КАК НАУЧНОЕ НАПРАВЛЕНИЕ И ПРАКТИЧЕСКАЯ СФЕРА ДЕЯТЕЛЬНОСТИ.

Финансовый менеджмент (ФМ) в практической плоскости – это система взаимоотношений, возникающих в корпорации по поводу привлечения и использования финансовых ресурсов.

Финансовый менеджмент (ФМ) в общем виде –это профессиональные техники управления денежным потоком на уровне отдельного хозяйственного субъекта в интересах собственников (акционеров) предприятия – это является главной задачей финансового менеджмента.

Объекты финансового менеджмента:

-источники финансовых ресурсов (собственные, заёмные);

-сами финансовые ресурсы, выраженные в денежном потоке;

-финансовые отношения (раскрываются, прежде всего, в содержании хозяйственных договоров)

Финансовые ресурсы - потенциальный капитал. Для превращения финансовых ресурсов в реальный капитал их надо запустить в оборот, чтобы они приносили доход, став капиталом по определению.

Капитал - самовозрастающая стоимость, поэтому присутствие денег в активах фирмы, которые не приносят доход, нельзя назвать капиталом. С другой стороны, если финансы - работающие деньги, то деньги в активах – это и не финансовые ресурсы.

Субъект финансового менеджмента - специальная группа людей (финансовая дирекция, финансовые менеджеры, или просто финансисты), которая посредством различных форм управленческого воздействия (финансовых технологий и инноваций) осуществляет целенаправленное функционирование объекта финансового менеджмента.

Финансовый механизм - совокупность приёмов, методов и инструментов, посредством, которых обеспечивается осуществление финансовых отношений.

Приёмы и методы, применяемые в современном менеджменте:

- общеэкономические, определяющие общие подходы и правовое поле финансового менеджмента. К этой группе относятся: коммерческое кредитование, ссудо - заёмные операции, система кассовых и расчётных операций, система страхования, система финансовых санкций, выбор методов амортизации и налогообложения.

- Прогнозно-аналитические – к которым относятся: финансовое планирование, налоговое планирование или оптимизация налогового бремени, методы финансового прогнозирования, факторный анализ, рейтинговый анализ и диагностика финансов, финансовое моделирование

- Специальные, к которым относятся: дивидендная политика, финансовая аренда, факторинг, финансовый и производственный рычаги как методы управления финансовыми результатами предприятия и специальные финансово-математические методы.

Цели финансового менеджмента

Для оценки инвестиционных и финансовых решений необходим критерий. Поэтому возникает вопрос о целях функционирования компании и возможности сведения различных целей к задаче максимизации целевой функции от одной переменной.

Система целей финансового менеджмента включает:

· выживание фирмы в условиях конкурентной борьбы;

· избежание банкротства и крупных финансовых неудач;

· лидерство в борьбе с конкурентами;

· максимизация рыночной стоимости фирмы;

· устойчивые темпы роста экономического потенциала фирм;

· рост объемов производства и реализации;

· максимизация прибыли;

· минимизация расходов;

· обеспечение рентабельной деятельности.

Приоритет той или иной цели по-разному объясняется в рамках существующих теорий.

a)Теория максимизации прибыли PROFIT MAXIMISATION THEORY. Цель деятельности фирмы – обеспечение максимального дохода ее владельцам (рост прибыли, снижение расходов, рентабельность работы, прибыль на акцию (EPS), рентабельность инвестиций).

b) В рамках агентской теории AGENCY THEORY постулируются различные цели фирмы в соответствии с интересами владельцев, менеджеров, кредиторов и других заинтересованных лиц. Одна группа рассчитывает на сиюминутную прибыль, другая на долгосрочную перспективу. В теории заинтересованных лиц STAKEHOLDER THEORY, являющейся разновидностью агентской теории, цели фирмы состоят в гармонизации конфликтующих предпочтений различных групп. Например, фирма должна не только обеспечивать благосостояние владельцев, но и заботиться о социальном положении работников, охране окружающей среды и др.

c) Наибольшую популярность в последние годы получила теория максимизации богатства акционеров WEALTH MAXIMISATION THEORY. Ни прибыль, ни рентабельность, ни объем производства не могут рассматриваться в качестве обобщающего критерия эффективности принимаемых решений. Такой критерий должен:

· базироваться на прогнозировании доходов владельцев фирмы;

· быть приемлемым для всех аспектов процесса принятия управленческих решений (поиск источников средств, инвестирования, распределения доходов).

Современная экономическая теория исходит из посылки, что целью принятия решений рациональным индивидом является максимизация благосостояния.

Функции ФМ

1.финансово-оперативная (управление текущими активами и текущими пассивами)- платежи расчеты, выплаты.

2. контрольно-аналитическая (анализ финансовой отчётности и финансового состояния предприятия) – финансовое планирование и бюджетирование.

3. инвестиционно-финансовая (принятие решений или подготовка информации для принятия решений по формированию финансовых ресурсов и инвестициям предприятия

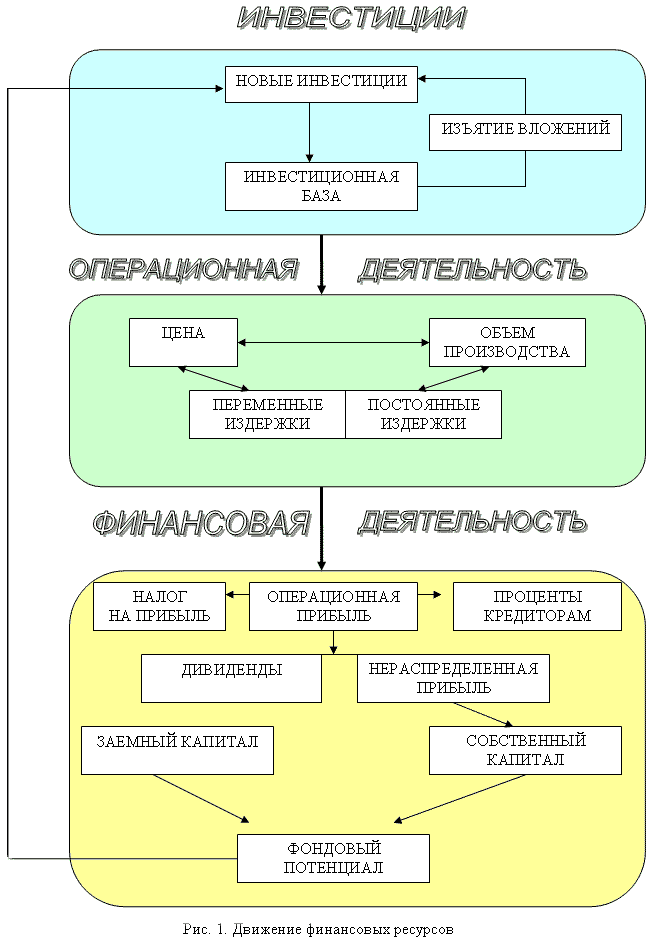

Все деловые решения можно отнести к 3 основным областям: инвестирование ресурсов, основная деятельность через использование этих ресурсов и финансирование, обеспечивающее создание активов.

Система движения финансовых ресурсов состоит из трех блоков, соответствующих 3 основным областям принятия решений: инвестиции, операционная деятельность, финансирование.

Таким образом, финансовые решения - по сути решения по минимизации стоимости капитала путем поиска элементов с низкой стоимостью и оптимизации его структуры. На принятие решений финансовым менеджером оказывают влияние внутренние и внешние факторы.

2. Эволюция финансового менеджмента

Финансовый менеджмент как самостоятельное научное направление сформировался в начале 60-х годов XX века. Он возник для теоретического обоснования роли финансов на уровне фирмы.

Своему созданию финансовый менеджмент обязан представителям англо-американской финансовой школы: Г. Марковицу, Ф. Модильяни, М. Миллеру, Ф. Блэку, М. Скоулзу, Ю. Фаме, У. Шарпу и другим ученым – основоположникам Современной теории финансов. Она базируется на 4 основных тезисах:

a) Экономическая мощь государства, а значит, и устойчивость его финансовой системы определяется экономической мощью частного сектора, ядро которого составляют крупные корпорации. Так, в США 90% всех доходов генерируют корпорации (corporation), количество которых не превышает 20% предпринимательского сектора. Под корпорацией мы понимаем крупную коммерческую организацию, принадлежащую держателям ее акций. Она характеризуется 3 важными признаками: юридическая самостоятельность по отношению к владельцам, ограниченная ответственность (т.е. акционеры компании лично не отвечают по ее долгам), отделение собственности от управления.

b) Вмешательство государства в деятельность частного сектора целесообразно минимизируется.

c) Из доступных источников финансирования, определяющих возможность развития крупных корпораций, основными являются прибыль и рынки капитала.

d) Интернационализация рынков приводит к тому, что общей тенденцией развития финансовых систем различных стран становится стремление к интеграции.

Из всех упомянутых новаций 2 направления – теория портфеля и теория структуры капитала – представляют собой основу финансового менеджмента, поскольку позволяют ответить на 2 принципиальных вопроса: откуда взять и куда вложить финансовые ресурсы.

С исторической точки зрения в эволюции финансового менеджмента обычно выделяют три периода эволюции теории финансового менеджмента.

Первый этап (1930-1950 гг):

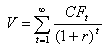

1938 г.- ДЖ,Б,Уильямс предложил концепцию дисконтированного денежного потока

Согласно этой модели теоретическая стоимость актива зависит от 3 параметров: ожидаемых денежных поступлений (CF), продолжительности периода прогнозирования (t) и доходности (r)

Характеристики этапа:

1. акцент учёных на диагностике банкротства, оценке финансового состояния предприятий посредством коэффициентного анализа;

2. Проведена унификация биржевых правил торговли финансовыми активами;

3. Разработано обоснование методологических основ управления денежными потоками.

Второй этап (1950-1980 гг)

Представители

Характеристики этапа:

- Разработаны теоретические и методические основы бюджетирования;

- Сформированы основы портфельной теории, модели оценки финансовых активов с учётом рисков, Разработаны Теории структуры и стоимости капитала:

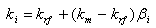

- -модель Capital Asset Pricing Model (CAPM) устанавливает прямую зависимость доходности финансового актива (ki) от его рыночного риска (

). Бета коэффициент показывает уровень изменчивости доходности актива по отношению к движению рынка–разработана Уильямом Шарпом, Дж. Линтнером и Дж. Моссиным;

). Бета коэффициент показывает уровень изменчивости доходности актива по отношению к движению рынка–разработана Уильямом Шарпом, Дж. Линтнером и Дж. Моссиным;

- -модели оценки основных активов, предложенные М.Миллером и М.Модильяни В 1958 году Франко Модильяни и Мертон Миллер опубликовали работу, в которой доказали, что стоимость любой фирмы определяется исключительно ее будущими доходами и совершенно не зависит от структуры ее капитала.);

- -Теория достижимого роста дивидендов М.ДЖ. Гордона;

- -В 1973 году Ф. Блек и М. Шолс разработали модель определения равновесной стоимости опциона. Идея состоит в том, чтобы определить полностью хеджированную позицию, исключающую риск при покупке опциона на акции с помощью замещения опциона займом, или осуществление покупки акции за счёт кредита.

- Выведены теоретические основы дивидендной политики (разработаны ДЖ.Линтнером в 1956 г), риск- менеджмента;

- Разработаны методология и методика оценки бизнеса.

Третий этап (с 1980-по настоящее время) :

Характеристики этапа:

- Разработаны финансовые инновации, вызванные процессами глобализации бизнеса и бурным развитием информационных технологий

- Разработка концепций управления стоимостью компании и моделей интегральной оценки эффективности компаний.

-1984 г. Майерс разработал концепцию последовательности действий, которая объясняет взаимосвязь дивидендной инвестиционной и финансовой политики как единой финансово-экономической политики, объясняющей поведение бизнес-системы

-1992 год- Р.Капланом, и Д. Нортоном разработана концепция Системы сбалансированных показателей (ССП).

Концепция CCП основана на пяти ключевых принципах:

1.руководство изменениями, осуществляемое топ-менеджментом;

2. выражение стратегии в операционных терминах;

3. реорганизация предприятия в соответствии со стратегией;

4. вменение реализации стратегии в обязанность каждому сотруднику;

5. превращение стратегии в непрерывный процесс.

-2002 год. – М.Мейер разработал концепцию процессно-ориентированного анализа рентабельности (ABRA) – Она является аналитическим подходом, позволяющим сегментировать компанию по процессам и видам деятельности и по обслуживаемым клиентам. Аналитическое сегментирование в разрезе процессов и клиентов даёт для измерения и улучшения эффективности ряд преимуществ по сравнению с рассмотрением компании в разрезе элементов организационной подчинённости

3. ПОНЯТИЕ ФИНАНСОВОЙ СИСТЕМЫ. хАРАКТЕРИСТИКА РЫНОЧНОЙ (mARKET-BASED sYSTEM) И СВЯЗАННОЙ (bANK-BASED sYSTEM) ФИНАНСОВЫХ СИСТЕМ. аУТСАЙДЕРСКАЯ И ИНСАЙДЕРСКАЯ КОНЦЕПЦИИ ФИНАНСОВОГО МЕНЕДЖМЕНТА.

Финансовый менеджмент необходимо рассматривать в контексте сложившейся финансовой системы.

Финансовую систему государства образуют 4 крупные взаимосвязанные сферы: финансы фирм, финансовые институты, государственные финансы и финансы домохозяйств.

Цель финансовой системы заключается в эффективном перераспределении финансовых ресурсов от домохозяйств (сбережения) к фирмам (инвестиции).

В теории и практике финансов различают два типа финансовых систем: «рыночную» и «связанную». Рыночная система - Market-based system (MBS) характеризуется:

· распыленностью капитала;

· слабым участием собственников в управлении компанией. Руководство компанией собственниками возможно только через фондовый рынок;

· единственной целью – максимизацией рыночной стоимости фирмы;

· защищенностью интересов акционеров.

К странам с рыночной финансовой системой относятся США, Великобритания и другие англосаксонские страны.

Связанная финансовая система – Bank-based system (BBS) – основывается на:

· концентрации капитала вокруг крупных банков или перекрестном владении (японские кейретсу);

· руководстве компанией через банковский контроль и вмешательство;

· множественности целей: рост активов, прибыльность, доля на рынке;

· учете интересов кредиторов, поставщиков, покупателей.

Характерна для стран континентальной Европы, Японии.

В зависимости от типа финансовой системы различают две концепции финансового менеджмента: аутсайдерскую, основанную на рыночной системе, и инсайдерскую, основанную на банковской.

Общие принципы принятия инвестиционных и финансовых решений остаются неизменными. Тем не менее, выводы по оценке инвестиционных проектов могут быть диаметрально противоположными. Так, компании Азиатско-Тихоокеанского региона зачастую принимают проекты с нулевым или отрицательным значением NPV (чистая текущая стоимость) ради завоевания места на рынке или создания производственных и финансовых цепочек.

Сравнение концепций финансового менеджмента

| Признак | Аутсайдерская | Инсайдерская |

| Цель | Максимизация стоимости компании. Учитываются только цели владельцев капитала | Множественность целей, учитывающих интересы разных лиц. Например, обеспечение требуемой доходности, выход на мировые рынки, рост продаж. |

| Степень концентрации акций | Низкая | Высокая |

| Доля активов, принадлежащая банкам, в общем количестве активов у финансовых институтов | Низкая | Высокая |

| Доля банковских кредитов в общих долгах компании | Низкая | Высокая |

| Доля облигационных займов в общих долгах компании | Высокая | Низкая |

| Смена кредиторов | Частая | Редкая |

| Смена владельцев больших пакетов акций | Частая | Редкая |

| Превалирующая система оплаты труда менеджмента | По финансовым результатам | За выслугу лет |

| Распределение прибыли | Относительно высокие дивиденды; часто рассматриваются как показатель низкого уровня инвестиций | Более низкий уровень дивидендных выплат |

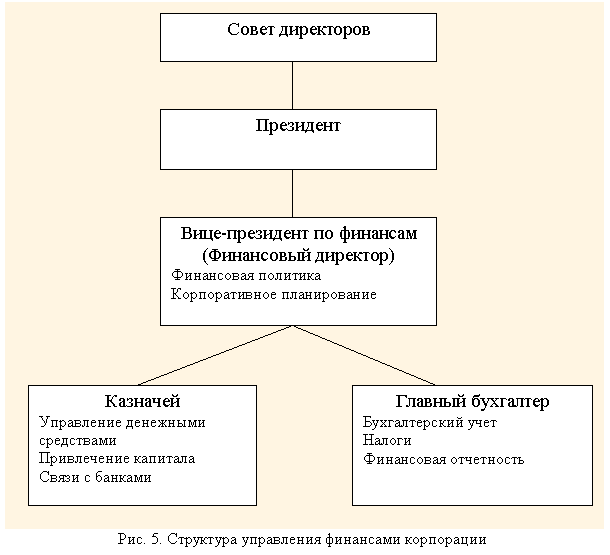

4. Организация управления финансами

Финансовый менеджер при принятии решений должен учитывать особенности организационно-правовых форм бизнеса.

Финансовый менеджер – это посредник между фирмой и финансовыми рынками.

Организационная структура системы управления финансами фирмы может быть построена различными способами в зависимости от размеров предприятия и вида деятельности. Для корпорации наиболее характерно обособление специальной службы, руководимой финансовым директором и включающей бухгалтерию и казначейство.

В небольших предприятиях роль финансового директора обычно выполняет главный бухгалтер.

Финансовый директор занимается разработкой и проведением финансовой политики и корпоративным планированием.

Финансовый директор несёт самую непосредственную ответственность за привлечение финансовых средств предприятия и за связи с банками и другими финансовыми организациями, он также следит, чтобы фирма выполняли свои обязательства перед инвесторами, владеющими её ценными бумагами. Однако главной обязанностью финансового директора является бюджетирование.

В обязанности финансового менеджера входит:

1. разработка прогнозов, проектов и планов вложения капитала, оценка разных вариантов инвестирования, выбор оптимального варианта;

2. Разработка перспективных и текущих финансовых планов (бюджетов);

3. разработка финансового раздела финансового плана компании, определение финансовых показателей и нормативов (норматив затрат ОБ.с-в и т.д);

4. проведение кредитной политики;

5. формирование финансовой документации;

6. анализ финансового состояния предприятия и эффективности использования финансовых ресурсов, проведение финансовых операций

7. контроль за организацией финансовой деятельности и финансирование в целом по предприятию.