«Теория и методология взаимодействия финансового и реального секторов экономики в современных условиях развития Казахстана» на соискание академической степени PhD по направлению 08. 00. 00 – Экономические науки Ключевые слова

| Вид материала | Документы |

- Международный имидж казахстана в зарубежных странах диссертация на соискание академической, 1854.18kb.

- Тенденции взаимодействия финансового и реального секторов экономики, 426.28kb.

- Реферат диссертации на соискание академической степени магистра живописи, 1178.03kb.

- Формирование и оценка регионального финансового потенциала устойчивого развития экономики, 632.39kb.

- Трансформация банковской системы Казахстана: теория, методология и практика 08. 00., 1741kb.

- Механизм функционирования и развития системы продовольственной безопасности Казахстана, 777.69kb.

- Предварительная научная программа симпозиума: Взаимодействие финансового и реального, 22.58kb.

- Санкт-Петербургский государственный университет Экономический факультет, 25.14kb.

- Теория, методология и практика экономического развития Республики Беларусь в условиях, 67.54kb.

- Всеукраинская научно-практическая конференция молодых ученых, аспирантов и студентов, 72.56kb.

1 2

РЕЗЮМЕ

научной работы к.э.н. Ускенбаевой Асии

на тему «Теория и методология взаимодействия финансового и реального секторов экономики в современных условиях развития Казахстана» на соискание академической степени PhD

по направлению 08.00.00 – Экономические науки

Ключевые слова. Финансовый и реальный сектор, монетарная политика, трансмиссионный механизм, инвестиции в основной капитал.

Актуальность исследования. Наращивание темпов роста промышленного производства невозможно без качественных инвестиционных вливаний финансового сектора и повышения эффективности трансмиссионного механизма монетарной политики. В связи с чем, одной из важнейших задач экономической науки является выявление и разрешение противоречий взаимодействия двух секторов, в результате которого произойдет регенерация (перерождение) системы в новое качественное состояние. При этом, на взгляд автора, приоритет необходимо отдавать развитию реального сектора, так как именно здесь закладываются процессы расширенного воспроизводства. Механизм взаимодействия реального и финансового секторов экономики должен быть направлен на решение вопроса участия финансового капитала в повышении производительности труда, эффективности и конкурентоспособности национальной промышленности. Н.А. Назарбаев в своем Послании народу Казахстана очень точно отметил, что «нам надо исправлять ситуацию – повышать производительность и внедрять инновации»1.

Таким образом, анализ проблем и тенденций взаимодействия финансового и реального секторов экономики является своевременным и актуальным.

Объект исследования. Объектом исследования является механизм взаимодействия финансового и реального секторов экономики Казахстана.

Цель исследования. На основании исследования механизма взаимодействия финансового и реального секторов экономики выявить основные пути их совершенствования.

В соответствии с поставленной целью в диссертации предусмотрено решение следующих задач:

- уточнить сущность механизма взаимодействия финансового и реального секторов экономики на основе исследования существующих теоретических аспектов;

- определить направления связи механизма взаимодействия финансового и реального секторов экономики;

- оценить роль трансмиссионного механизма монетарной политики в совершенствовании механизма взаимодействия финансового и реального секторов экономики;

- разработать эконометрическую модель влияния трансмиссионного механизма монетарной политики на динамику инвестиций в основной капитал;

- предложить пути совершенствования механизма взаимодействия финансового и реального секторов экономики Казахстана.

Методы исследования. При проведении диссертационного исследования были использованы сочетание логического и исторического подхода; концептуальные положения диалектического метода исследования, методов дедукции и индукции, системного подхода; метода научной абстракции, позволяющего выявить существенные отличия между идеальной моделью и реальной экономической материей; статистический, экономико-математический анализ, графический метод, а также эконометрический анализ с использованием статистического пакета Gretl и Eviews6.

Новизна работы. Научная новизна предлагаемых результатов заключается:

- уточнена сущность механизма взаимодействия финансового и реального секторов экономики на основе исследования существующих теоретико-методологических подходов;

- выявлены основные гипотезы относительно направленности связи между финансовым и реальным секторами;

- оценена роль трансмиссионного механизма монетарной политики в процессе взаимодействия финансового и реального секторов экономики;

- разработана эконометрическая модель влияния трансмиссионного механизма на динамику инвестиций в основной капитал в Казахстане;

- предложены пути совершенствования механизма взаимодействия финансового и реального секторов экономики Казахстана.

Научная и практическая значимость результатов исследования заключаются возможностью использования полученных результатов при выработке монетарной и инвестиционной политики государства, направленных на рост в реальном секторе экономики за счет активного участия финансового сектора.

Определённые положения диссертационного исследования могут быть использованы в процессе преподавания ряда экономических дисциплин, а именно: «Экономическая политика», «Макроэкономика», «Экономика переходного периода» и др.

Апробация результатов исследования. Отдельные положения и практические выводы исследования докладывались международных конференциях, в том числе дальнего зарубежья:

Международная научно-практическая конференция «Перспективные научные исследования 2010 года» (г. София, Болгария),

III Международная заочная научно-практическая конференция «Человек и общество: проблемы взаимодействия» (г. Саратов, Россия),

Международная научно-практическая конференция «Наука и технологии: шаг в будущее» (г. Прага, Чехия);

Journal of Global Awareness, Spring, 2010, США, Университет Блумсберг, Пенсильвания

II Международной научно-практической конференции «Ключевые проблемы современной науки - 2010», Болгария, г.София.

Публикации. По теме диссертации опубликовано 8 научных работ, общим объемом 4,62 п.л., в том числе 3 статьи в изданиях, рекомендованных Комитетом по контролю в сфере образования и науки МОН РК.

Опубликованные работы.

- Взаимодействие финансового и реального секторов экономики в условиях мирового кризиса: уроки для Казахстана// Вестник КЭУ, №2 (13), 2009, С. 79-83.

- Макроэкономические аспекты взаимодействия финансового и реального секторов экономики// Вестник КазНУ имени Аль-Фараби, Серия экономическая, №4 (74), 2009, С.14-18.

- Kazakhstan’s Monetary Policy: Its Influence on Increasing the Real Sector Fixed Investments// Journal of Global Awareness, Spring, 2010, США, Университет Блумсберг, Пенсильвания.

- Роль монетарной политики в процессе взаимодействия финансового и реального секторов экономики //Вестник регионального развития, №4 (22), 2009, С. 36-42.

- The transmission mechanism of the Monetary Policy in Kazakhstan// Сб. Международной научно-практической конференции «Наука и технологии: шаг в будущее» Чехия, г. Прага, 96 с., С. 75-85.

- Влияние инструментов монетарной политики на инвестиции в основной капитал в Казахстане// Сб. Международной научно-практической конференции «Перспективные научные исследования 2010», Болгария, г.София, 112 с., С. 35-48.

- Регулирование денежного предложения в Республике Казахстан// Сб. III Международная научно-практическая конференция «Человек и общество: проблемы взаимодействия», 2010, Россия, г. Саратов.

- Монетарная политика и реальный сектор Казахстана в посткризисный период// Сб. II Международной научно-практической конференции «Ключевые проблемы современной науки - 2010», Болгария, г.София.

Аннотация работы

Первое защищаемое положение. В работе автором уточнена сущность механизма взаимодействия финансового и реального секторов экономики на основе изучения и систематизации различных теоретико-методологических подходов теорий финансового посредничества, экономического. Как известно, взаимодействие, одна из научных категорий, отражающая процессы воздействия различных объектов друг на друга, их взаимную обусловленность и изменение качества.

Рисунок 1 – механизм взаимодействия финансового и реального секторов экономики.

Взаимодействие финансового и реального секторов экономики в работе рассматривается автором, как единая экономическая система, имеющая свое собственное содержание, функции и механизм развития. Она представляет собой совокупность многосторонних отношений между субъектами этих секторов, связанных с распределением и использованием денежных средств и предоставлением финансово-кредитных услуг. Основным предназначением системы является обеспечение экономического роста в стране. Сущность механизма взаимодействия финансового и реального секторов экономики представлена на рисунке 1.

В основе взаимоотношений исследуемых секторов находятся определенные предпосылки, которые можно классифицировать на три группы: нормативно-правовые, организационные и собственно экономические. Нормативно-правовые предпосылки, обусловлены национальной и международно-правовой базой, определяют порядок и процедуры взаимоотношений институтов реального и финансового секторов, их права и обязанности. В целом они задают внешние рамки взаимодействия исследуемых секторов. Организационные предпосылки отражают необходимость реального сектора экономики в посреднических услугах финансовой сферы. В рамках экономических предпосылок институты финансового сектора выступают уже не как посредники, а как активные субъекты во взаимодействии с реальным сектором экономики. В современных условиях именно эта группа предпосылок становится определяющей.

На основе изучения существующих теоретико-методологических подходов экономической науки автором систематизированы взгляды различных экономических школ и направлений на исследуемую проблему. Результаты представлены на рисунке 2.

Особое место в изучении проблем взаимодействия финансового и реального секторов занимают воззрения Й. Шумпетера. Взгляды ученого формировались в период институциональных изменений и роста инвестиционного спроса, на фоне увеличения роли институциональных инвесторов и их взаимодействия с реальным сектором экономики. Об этом свидетельствуют следующие данные, например, «в Германии отношение активов финансовых учреждений к ВВП выросло с 1880 года по 1913 год до 158%, в США – с 49% до 91%». Необходимо отметить, что в этот период увеличилось участие финансовых компаний в управлении предприятиями реального сектора. «Так, в США в 1912 году банки присутствовали в Советах директоров фирм, создающих свыше 56% ВВП страны»2. Согласно ученому, именно инновации являются причиной нарушения равновесия в экономике и выступают причиной экономичного роста. Й. Шумпетер считал, что во время депрессии экономика переживает «созидательное разрушение», то есть приспосабливается к новым условиям хозяйствования, неэффективные производства, не соответствующие новым комбинациям национального хозяйства, не выдерживают конкуренции и уходят с арены.

В своих исследованиях Й.Шумпетер рассматривает взаимодействие финансового и реального секторов через призму инвестиционной деятельности финансовых институтов в условиях развития и рамках экономического цикла. Й. Шумпетер считает, что капитал (и, соответственно, финансовый сектор) выполняет вспомогательную роль, когда функционирующие хозяйствующие субъекты реального сектора «уже имеют необходимые средства производства или могут … постоянно пополнять их за счет доходов от предшествующего производства»3. Наряду с этим, по мнению ученого, «любая новая комбинация инноваций» не возможна без внешнего финансирования и не может быть реализована за счет внутренних инвестиций. В данном случае Й. Шумпетер отводит большую роль банковскому сектору, он считает, что именно банковские инвестиции способны обеспечить «осуществление новых комбинаций» и, что «банкир…, выступая от имени народного хозяйства, выдает полномочия на их осуществление»4. Таким образом, мы видим, что в процессе взаимодействия финансового и реального секторов экономики ученый отдает приоритет финансовым институтам, в частности, банкам. Он справедливо полагает, что инвестиции финансового сектора действуют «как своего рода, приказ народному хозяйству приноровиться к целям предпринимателя, поручение (ордер) на получение нужных ему благ как вверения ему производительных сил… » 5.

Если Й. Шумпетер раскрывает роль финансовой системы через призму теории развития, то Дж.М.Кейнс представляет макроэкономическую теорию, раскрывающую зависимость между совокупным доходом и инвестициями, предложив обоснование роли финансовых организаций в хозяйственной системе на основе триады фундаментальных психологических факторов: «психологическая склонность к потреблению, психологического предположения о будущем доходе от капитальных активов и психологического восприятия ликвидности».

Дж.М. Кейнс не заостряет внимание на проблеме поиска финансовых источников инвестирования, так как согласно его теории инвестиции, образуя доход, автоматически приводят к росту сбережений, кроме того объем инвестиций всегда равен объему сбережений. «Решение потреблять и решение инвестировать совместно определяют величину дохода. Если мы исходим из того, что решение об инвестировании удалось претворить в жизнь, это предполагает, либо сокращение потребления, либо расширение дохода. Таким образом, сам процесс инвестирования как таковой всегда означает, что остаток или разность, который мы называем сбережением, также обнаруживает увеличение на соответствующую сумму» 6. Таким образом, в кейнсианской системе чрезмерные сбережения, нетрансформированные в инвестиции, могут вызвать рост безработицы и разрушение капитала. Й. Шумпетер критически оценивает выводы Кейнса, считая, что они характерны для определенного места и времени7.

Исходя из конъюнктуры, сложившейся в США во время Великой Депрессии, Дж.М. Кейнс опровергает сложившее ранее убеждение, что предложение может породить собственный спрос, показывает, что инвестиционный бум сопровождается увеличением амортизационных фондов, а также «финансовым благоразумием» экономических агентов, то есть их желанием как можно быстрее списать первоначальную стоимость капитального имущества. Наряду с этим, Кейнс убеждает, что отрицательная величина чистых инвестиций обуславливает снижение текущего эффективного спроса, что в конечном итоге приводит к кризису со всеми вытекающими последствиями. В таком состоянии экономика может находиться достаточно долгое время. В связи с чем, Дж.М.Кейнс считает, что объемы новых инвестиций не только должны перекрывать дезинвестиции, но и соразмеряться с объемом потребления в будущем.

На наш взгляд, для того, чтобы определить характер влияния финансовых институтов (институциональных инвесторов) на динамику инвестиций и, соответственно, совокупного дохода, недостаточно использовать статический анализ, необходима динамическая теория. В связи с чем, на наш взгляд, Дж. М. Кейнс в некоторой степени ограничивает свои выводы лишь описанием механизма взаимодействия финансового и реального секторов и не дает оценки направленности этого процесса.

Значительную роль в теории взаимодействия финансового и реального секторов принадлежит таким ученым, как Джейм Тобин, Франко Модильяни, Харви Марковиц, Роберт Мертон и др. На наш взгляд, воззрения Д. Тобина представляются важными для понимания сущности механизма взаимодействия финансового и реального секторов экономики на современном этапе развития. В условиях рыночной экономики институты финансового сектора должны обеспечивать общественную эффективность, углублять диверсификацию экономики, а также повышать эффективность трансформации одних активов в другие. В работе «Национальная экономическая политика» (1966) Дж. Тобин разработал теорию выбора и «портфельных инвестиций», согласно которой инвесторы стремятся осуществить капиталовложения, как при повышенной степени риска, так и менее рискованные с тем, чтобы добиться обеспечения своих инвестиционных портфелей. То есть для инвестора проблема диверсификации портфеля является более приоритетной задачей, нежели получение высокой прибыли. По мнению ученого, именно институциональные инвесторы, представленные крупными финансовыми посредниками, пенсионными фондами, страховыми компаниями, должны занимать лидирующие позиции при определении цены акции. В целом, результаты исследования можно обобщить следующим образом (Рисунок 2).

Второе защищаемое положение. В научной литературе присутствуют четыре основные гипотезы относительно направленности связи между финансовым и реальным секторами:

- «развитие финансового сектора обусловлено ростом спроса реального;

- развитие реального сектора обусловлено предложением сектора финансового;

- финансовый сектор негативно влияет на рост реального сектора;

- развитие секторов взаимообусловлено».

Рисунок 2 – Основные теоретико-методологические подходы к исследованию взаимодействия финансового и реального секторов экономики (составлено автором).

В соответствии с первой гипотезой, ускорение роста в реальном секторе экономики повышает спрос на финансовые услуги, что в конечном итоге, приводит к росту в финансовом секторе. Согласно второй гипотезе, финансовый сектор положительно влияет на экономический рост реального сектора благодаря своим кумулятивным и распределительным функциям, в данном случае темп и качество роста будут зависеть от инновативности инвестиционной политики финансовых институтов. Третья гипотеза, напротив, рассматривает влияние финансового сектора на реальный, как негативное, акцентируя на отрицательном воздействии финансовых кризисов на экономический рост. Наряду с этим, искусственное создаваемые высокие доходности по некоторым финансовым инструментам «выкачивают» инвестиционные средства из реального сектора экономики. В соответствии с четвертой гипотезой, происходит взаимообусловленный рост либо спад в обоих секторах экономики, при этом, к примеру, рост в реальном секторе приводит к росту в финансовом, и именно в этот момент запускается механизм, описанный в первой гипотезе. На взгляд автора, все вышеперечисленные гипотезы имеют место быть для той или иной страны в тот или иной промежуток времени. Более того, мы считаем справедливым мнение ученых о том, что «сложно оценить направления связи и какой из них в этом движении является «ведущим», а какой «ведомым»»8.

Третье защищаемое положение – оценена роль трансмиссионного механизма монетарной политики в процессе взаимодействия финансового и реального секторов экономики. Как известно, в мировой практике существуют три основных инструмента монетарной политики, направленные на регулирование денежной массы и ставки процента: резервные требования, ставка рефинансирования и операции на открытом рынке. Трансмиссионный механизм по Кейнсу можно представить следующим образом:

(1)

(1)где R - инструменты монетарного регулирования;

SM – предложение денег;

r – рыночные процентные ставки;

I – инвестиции в основной капитал;

Y – национальный доход;

- рост, снижение, соответственно.

- рост, снижение, соответственно.Государство осуществляет выбор механизма регулирования, исходя из своих определенных целей. Согласно мировой практике наибольшее распространение получили операции Центрального банка на открытом рынке. Ранее, в 80-х годах использовались изменения требований по обязательному резервированию и лимитирование кредита9.

Роль монетарной политики в процессе взаимодействия финансового и реального секторов экономики также проявляется в поддержании оптимальной величины денежной массы, которая заключается в соответствии предложения денег со стороны финансового сектора платежеспособному спросу на них со стороны экономических агентов реального сектора. Именно в этом случае издержки от хранения денег минимальны, и, при прочих равных условиях, в экономике достигается максимальный эффект, то есть предложение денег обеспечивает производство и реализацию ВВП и, соответственно, его рост.

Ситуации, когда предложение денег не соответствует платежеспособному спросу реального сектора экономики, описаны в таблице 1. Как известно, ведущую роль в развитии экономики играют производственные инвестиции. Низкое предложение денежных ресурсов даже при наличии у инвесторов желания вкладывать может приостановить инвестиционный процесс. Именно в этом случае усиливается роль финансового сектора как источника долгосрочных инвестиционных средств. Готовность инвесторов нести высокие издержки, связанные с получением инструментов финансирования, побуждает финансовые институты расширять перечень финансовых услуг, в том числе направленных на аккумулирование свободных денежных средств. «Рост предложения «длинных» денег формирует почву для финансирования тех инвестиционных проектов, которые в противном случае не были бы осуществлены»10.

Таблица 1 – влияние спроса и предложение денег на реальный и финансовый сектор.

| Предложение денег | ||

| выше реального платежеспособного спроса | ниже реального платежеспособного спроса | |

|  | |

| Активизация инфляционных процессов (инфляции спроса) | В условиях неблагоприятной конъюнктуры снижается уровень финансирования долгосрочных производственных инвестиций | В условиях высокой ожидаемой доходности от капиталовложений приводит к прогрессивному развитию денежного сектора |

Резюмируя вышеуказанное, можно сделать вывод, что денежно-кредитное регулирование, обеспечивая оптимальное денежное предложение, должно быть направлено на создание благоприятных условий для увеличения доходности производственных инвестиций. Успешность конечных целей монетарной политики зависит в первую очередь зависти от трансмиссионного механизма. Как известно в мировой экономике, условно существуют две модели финансирования реального сектора:

- германская финансовая система, где финансовые ресурсы инвестируются в реальный сектор экономики через банковский сектор;

- американская модель, где финансовые ресурсы аккумулируются и перераспределяются посредством рынка ценных бумаг.

Как правило, первая модель превалирует в развивающихся странах, тогда как вторая – в развитых странах. В качестве сильных сторон германской модели можно указать стабильность, прогнозируемость и управляемость. В тоже время, из-за наличия информационной асимметрии, существует прямая зависимость от качества риск-менеджмента в банковских институтах.

В Республике Казахстан, в большей степени преобладает германская модель, вследствие недостаточной развитости рынка ценных бумаг. Как известно, на рынке ценных бумаг в большей степени представлен рынок государственных ценных бумаг. Для достижения конечной цели монетарной политики Национальный банк Республики Казахстан использует режим инфляционного таргетирования (inflation targeting), который предполагает:

- официальное объявление среднесрочного целевого уровня инфляции;

- стабильность цен, как основной долгосрочной цели монетарной политики государства;

- прозрачность исполнения денежно-кредитной политики и планов Национального банка;

- повышение роли и ответственности Национального банка Казахстана за достижение целевых значений инфляции.

Здесь необходимо отметить, что инфляция как одно из макроэкономических явлений не может контролироваться только Национальным банком, особенно в периоды финансового кризиса или внешних ценовых шоков (что очень актуально для стран зависимых от цен на мировых рынках энергоносителей). Так, в соответствии с анализом кривой Филипса-Фелпса, действия инфляционного таргетирования в краткосрочном периоде может привести к медленному и неустойчивому темпу роста ВВП, а в среднесрочном и долгосрочном периодах – к колебаниям занятости. Согласно оценкам экспертов, существует временной лаг между действиями центрального банка и инфляцией, что не играет существенной роли при стабильной экономике, и, усиливается в условиях финансового кризиса. Понятие трансмиссионного механизма не является новым в экономической теории, впервые оно было представлено в кейнсианском анализе. Согласно ученому, передаточным механизмом является система переменных, через которую предложение денег влияет на экономическую активность, путем воздействия на инвестиционный спрос, при условии изменения психологической ситуации на денежном рынке, направленной на снижение нормы процента.

На механизм трансмиссии денежно-кредитной политики большое влияние оказывает финансовая структура экономики, а также макроэкономические условия. Наряду с этим, эффективность трансмиссии монетарной политики также определяется и степенью вмешательства государства в процессы функционирования финансовых рынков.

В мировой практике применяются несколько каналов трансмиссии монетарной политики, основными из них являются:

- канал процентной ставки, который приводит к изменению уровня инвестиций, сбережений и совокупного спроса, через изменение предельных издержек заимствования;

- канал валютного курса, воздействует через совокупный спрос (изменяя чистый экспорт) и совокупное предложение (изменяя внутреннюю стоимость импорта);

- канал цены активов, оказывает влияние на финансовые активы, недвижимость;

- канал кредитования, «действует через неценовое рационирование кредита, обусловленное ассиметричной информацией и (или) целевым кредитованием»;

- канал ожиданий, связан с представлениями экономических агентов относительно будущего в течение определенного периода времени.

Рассмотрим механизм действия процентного канала трансмиссионного механизма монетарной политики. Как правило, изменение процентной ставки влечет за собой смену предпочтений экономических агентов относительно временной структуры сбережений и потребления, что в конечном итоге влияет на уровень инвестиций в основной капитал. Данный принцип был в свое время представлен в IS-кривой кейнсианской модели. Суть трансмиссионного механизма заключается в наличии усредненной процентной ставки, определяемой центральным банком, которая играет существенную роль в установлении равенства спроса и предложения на денежном рынке. Изменение объемов потребления и инвестиций обусловлено изменением издержек за пользование заемными финансовыми ресурсами, в основе которого лежит рост или снижение реальной ставки процента.

Второй канал «характеризуется кредитной политикой, которая объясняется ростом денежных потоков у фирм и снижением риска кредитования (риска асимметрии информации) при росте денежной массы и снижении процентных ставок, повышением ликвидности фирм, что гарантирует возврат выданных ресурсов»11. Необходимо отметить, что снижение процентных ставок обеспечивает перераспределение дохода от кредитора к заемщику, что приводит к росту покупательной способности последних и в последующем их потребления и совокупного спроса. Таким образом, налицо перераспределение дохода финансового сектора в реальный сектор. В условиях развивающихся стран роль процентной ставки заключается в том, что она служит в качестве автоматического стабилизатора экономики, отражает процессы на финансовом и инвестиционном рынках, а также несет информационную функцию для принятия решений в сфере государственного регулирования, тем самым, выступая как канал воздействия на социально-экономическое развитие.

Таким образом, передача регулирующих импульсов центральным банком реальному сектору экономики от краткосрочной к долгосрочной ставке банковского процента и представляет собой механизм трансмиссии монетарной политики по проценту. При этом центральный банк осуществляет поэтапное воздействие:

| изменение уровня однодневных ставок на рынке; |

| изменение структуры краткосрочных ставок на рынке; |

| изменение структуры долгосрочных ставок на рынке; |

| изменение спроса и предложения денежных ресурсов в экономике; |

| изменение макроэкономических показателей (ВВП, инфляции, безработицы и др.) |

Рисунок 3 – трансмиссионный механизм монетарной политики (составлено автором).

В целом, механизм монетарной трансмиссии можно представить следующим образом:

(2)

(2)где

- срок процентной ставки,

- срок процентной ставки, - ставка рефинансирования,

- ставка рефинансирования, - последовательность процентных ставок, построенных согласно увеличению сроков действия.

- последовательность процентных ставок, построенных согласно увеличению сроков действия.Наибольший временной лаг приходится на второй и третий этапы, именно здесь снижается скорость передачи регулирующего импульса монетарной политики центрального банка. Исходя из чего, в целях наиболее эффективного взаимодействия с реальным сектором экономики и повышения гибкости трансмиссионного механизма, центральный банк должен направить свои усилия на обеспечение динамичного процесса ценового приспособления банков на рынке межбанковских кредитов.

Четвертое защищаемое положение – автором разработана эконометрическая модель влияния каналов трансмиссионного механизма на динамику инвестиций в основной капитал в Казахстане. Для построения эконометрической модели трансмиссионного механизма монетарной политики нами были выбраны следующие факторы: инвестиции в основной капитал на душу населения (тыс. тенге) – Invfpc (th.TGZ); номинальная ставка процента по кредитам в национальной валюте (%) – RNATCUR (%); ставка процента по кредитам в долларах США (%) – RDOL (%); ставка процента по кредитам в евро (%) – REURO (%); объем кредитов экономике на душу населения (тыс. тенге) – Creditspc (th. TGZ); цены на недвижимость (цены на новое жилье) в долларах – AssCost (USD); чистого экспорта на душу населения (тыс. долларах) – Netexportpc (th. USD); официальный обменный курс (1 тенге/ доллар США) - exchrate (1KZT/USD).

Статистические данные были собраны по материалам Статистического агентства Республики Казахстан и национального банка Казахстана.

Попробуем выявить, каким образом действует механизм трансмиссии монетарной политики в РК.

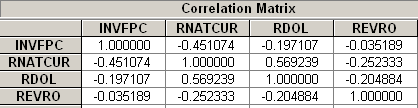

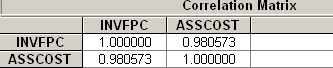

- Канал процентной ставки. В целях выявления степени связанности (тесноты, силы) факторов, построим корреляционную матрицу между инвестициями в основной капитал на душу населения (тыс. тенге) – Invfpc (th.TGZ), номинальной ставкой процента по кредитам в национальной валюте (%) – RNATCUR (%); ставкой процента по кредитам в долларах США (%) – RDOL (%); ставкой процента по кредитам в евро (%) – REURO (%);

Рисунок 4 – корреляционная матрица между инвестициями в основной капитал на душу населения, номинальной ставкой процента по кредитам в национальной валюте, ставкой процента по кредитам в долларах США, ставкой процента по кредитам в евро (составлено автором)

Можно заметить, что связь между ставками процентов кредитования в долларах и в евро не так тесна по сравнению с национальной валютой, что обусловлено ожиданием казахстанцев ослабления валютного курса тенге по отношению к доллару и евро. При этом наибольшая корреляция наблюдается между инвестициями в основной капитал на душу населения и номинальной ставкой процента по кредитам в национальной валюте.

В связи с чем, мы в дальнейшем анализе будем оценивать только показатель номинальной ставки процента по кредитам в национальной валюте. Оценим коэффициенты модели:

, используя МНК:

, используя МНК:| Dependent Variable: INVFPC | ||||

| Method: Least Squares | ||||

| Date: 02/04/10 Time: 22:36 | ||||

| Sample: 2000:1 2007:4 | ||||

| Included observations: 32 | ||||

| Variable | Coefficient | Std. Error | t-Statistic | Prob. |

| C | 226.4024 | 37.15085 | 6.094137 | 0.0000 |

| RNATCUR | -16.57626 | 5.987967 | -2.768261 | 0.0096 |

| R-squared | 0.203468 | Mean dependent var | 127.4076 | |

| Adjusted R-squared | 0.176917 | S.D. dependent var | 62.77585 | |

| S.E. of regression | 56.95272 | Akaike info criterion | 10.98278 | |

| Sum squared resid | 97308.35 | Schwarz criterion | 11.07439 | |

| Log likelihood | -173.7245 | F-statistic | 7.663270 | |

| Durbin-Watson stat | 0.186652 | Prob(F-statistic) | 0.009566 | |

Рисунок 5 – оценка коэффициентов модели с помощью метода наименьших квадратов

В результате мы получаем следующую зависимость:

(3)

(3)Маленькое значение R-squared=0.203468 показывает, что в принципе, полученная модель в исследуемом промежутке времени в Казахстане не работает. Это обусловлено, по мнению автора, тем, что инвестиции в основной капитал в Казахстане формируются в большей степени за счет собственных средств предприятий (31%) и иностранных инвестиций (25%). Из чего следует, что ставка рыночного процента не стимулирует рост в реальном секторе экономики, а кабальные условия кредитования (в среднем 20% годовых) не позволяют экономическим агентам развивать бизнес за счет заемных средств банковской системы Казахстана.

- Канал доступа к кредитованию. Коэффициент парной корреляции между инвестициями в основной капитал на душу населения и кредитами на душу населения свидетельствует о тесной связи между ними:

Рисунок 6 – корреляционная матрица между инвестициями в основной капитал на душу населения и объемом кредитов экономике на душу населения

Оценим коэффициенты модели:

, с помощью МНК

, с помощью МНК| Dependent Variable: INVFPC | ||||

| Method: Least Squares | ||||

| Date: 02/04/10 Time: 23:04 | ||||

| Sample: 2000:1 2007:4 | ||||

| Included observations: 32 | ||||

| Variable | Coefficient | Std. Error | t-Statistic | Prob. |

| C | 78.91876 | 6.907321 | 11.42538 | 0.0000 |

| CREDITSPC | 0.415442 | 0.039178 | 10.60392 | 0.0000 |

| R-squared | 0.789390 | Mean dependent var | 127.4076 | |

| Adjusted R-squared | 0.782369 | S.D. dependent var | 62.77585 | |

| S.E. of regression | 29.28549 | Akaike info criterion | 9.652523 | |

| Sum squared resid | 25729.21 | Schwarz criterion | 9.744132 | |

| Log likelihood | -152.4404 | F-statistic | 112.4432 | |

| Durbin-Watson stat | 0.121689 | Prob(F-statistic) | 0.000000 | |

Рисунок 7 – оценка коэффициентов модели с помощью метода наименьших квадратов

В результате мы получаем следующее уравнение:

(4)

(4)Таким образом, увеличение объемов кредитов на душу населения на ведет к увеличению инвестиций в основной капитал на душу населения. Действительно, в среднем 55% идет на пополнение оборотных средств.

- Канал цен активов.

В связи с тем, что рынок корпоративных ценных бумаг в Казахстане не развит, канал трансмиссии через цены акций практически не действует. 95,98% заключаемых на KASE сделок приходится на негосударственные ценные бумаги, допущенные к торгам на KASE по официальному списку категории «А». Данный факт является результатом того, что активы основных инвесторов рынка ценных бумаг – Накопительных пенсионных фондов, банков и страховых (перестраховочных) организаций подлежат размещению в ценные бумаги эмитентов, включенных в официальные списки KASE по категории «А» (8). Спрос в стране на акции зависит не столько от денежного предложения, сколько от спроса со стороны институциональных инвесторов и иностранных инвесторов.

В связи с этим, авторы для построения модели взяли цены на недвижимость (AssCost). По сравнению с вышеуказанными каналами, самая тесная линейная связь с показателем инвестиций в основной капитал на душу населения наблюдается у фактора цен на недвижимость. Рост цен на недвижимость в Казахстане стимулировало инвестиции в строительство жилья. Кроме того, рост цен на жилье поддерживался дополнительными вливаниями со стороны банковского сектора. В исследуемый период увеличился объем таких видов банковских продуктов, как ипотечное и потребительское кредитование. Так, в течение 2007 года потребительские кредиты выросли на 55,5% до 1208,1 млрд. тенге, ипотечные кредиты выросли на 72,6% до 683,6 млрд. тенге12.

Оценим коэффициенты модели на основе МНК

| Dependent Variable: INVFPC | ||||

| Method: Least Squares | ||||

| Date: 02/04/10 Time: 23:07 | ||||

| Sample: 2000:1 2007:4 | ||||

| Included observations: 32 | ||||

| Variable | Coefficient | Std. Error | t-Statistic | Prob. |

| C | 27.36119 | 4.271715 | 6.405200 | 0.0000 |

| ASSCOST | 1.268267 | 0.046320 | 27.38052 | 0.0000 |

| R-squared | 0.961523 | Mean dependent var | 127.4076 | |

| Adjusted R-squared | 0.960241 | S.D. dependent var | 62.77585 | |

| S.E. of regression | 12.51733 | Akaike info criterion | 7.952567 | |

| Sum squared resid | 4700.506 | Schwarz criterion | 8.044175 | |

| Log likelihood | -125.2411 | F-statistic | 749.6929 | |

| Durbin-Watson stat | 0.393104 | Prob(F-statistic) | 0.000000 | |

Рисунок 8 – оценка коэффициентов модели с помощью метода наименьших квадратов

Таким образом, мы получаем следующее уравнение:

(4)

(4)- Канал обменного курса. Рассмотрим модель зависимости объема чистого экспорта от обменного курса. На рисунке представлен график зависимости объема чистого экспорта на душу населения от обменного курса:

Рисунок 9 - представлен график зависимости объема чистого экспорта на душу населения от обменного курса.

Начнем с оценивания статической модели

методом наименьших квадратов. В результате получаем оцененную модель:

методом наименьших квадратов. В результате получаем оцененную модель:| Dependent Variable: NETEXPORTPC | ||||

| Method: Least Squares | ||||

| Date: 02/02/10 Time: 21:33 | ||||

| Sample: 2000:1 2007:4 | ||||

| Included observations: 32 | ||||

| Variable | Coefficient | Std. Error | t-Statistic | Prob. |

| C | 1.283811 | 0.101125 | 12.69526 | 0.0000 |

| EXCHRATE | -0.008384 | 0.000723 | -11.59348 | 0.0000 |

| R-squared | 0.817528 | Mean dependent var | 0.114281 | |

| Adjusted R-squared | 0.811446 | S.D. dependent var | 0.092019 | |

| S.E. of regression | 0.039957 | Akaike info criterion | -3.541554 | |

| Sum squared resid | 0.047897 | Schwarz criterion | -3.449945 | |

| Log likelihood | 58.66486 | F-statistic | 134.4088 | |

| Durbin-Watson stat | 1.226980 | Prob(F-statistic) | 0.000000 | |

Рисунок 10 – оценка коэффициентов модели с помощью метода наименьших квадратов.

График остатков имеет вид:

Рисунок 10 – график остатков

Здесь обнаруживается явная автокоррелированность ряда остатков, которая подтверждается статистикой Durbin-Watson о наличии положительной корреляции (0<1,2270

Перейдем к рассмотрению динамической модели ADL(1,1,1) – модели с авторегрессионно распределенными запаздываниями:

| Dependent Variable: NETEXPORTPC | ||||

| Method: Least Squares | ||||

| Date: 02/02/10 Time: 22:06 | ||||

| Sample: 2000:1 2007:4 | ||||

| Included observations: 32 | ||||

| Variable | Coefficient | Std. Error | t-Statistic | Prob. |

| C | 0.661163 | 0.272827 | 2.423378 | 0.0221 |

| NETEXPORTPC1 | 0.515195 | 0.205146 | 2.511356 | 0.0181 |

| EXCHRATE | -0.005290 | 0.001771 | -2.987363 | 0.0058 |

| EXCHRATE1 | 0.000995 | 0.001608 | 0.618987 | 0.5409 |

| R-squared | 0.851418 | Mean dependent var | 0.114281 | |

| Adjusted R-squared | 0.835498 | S.D. dependent var | 0.092019 | |

| S.E. of regression | 0.037322 | Akaike info criterion | -3.622011 | |

| Sum squared resid | 0.039002 | Schwarz criterion | -3.438794 | |

| Log likelihood | 61.95218 | F-statistic | 53.48253 | |

| Durbin-Watson stat | 1.640041 | Prob(F-statistic) | 0.000000 | |

Рисунок 11 – оценка коэффициентов модели с помощью метода наименьших квадратов.

Анализ остатков:

- не выявляет автокоррелированности (Р-значение критерия Breush-Godfrey при АR(1) альтернативе 0,69)

| Breusch-Godfrey Serial Correlation LM Test: | |||

| F-statistic | 0.162881 | Probability | 0.689697 |

| Obs*R-squared | 0.191886 | Probability | 0.661351 |

- не выявляет значимых отклонений от нормальности распределение t (P-значение критерия Jarque-Bera=0,247)