Обзор социально – экономического положения российской федерации

| Вид материала | Документы |

- Методические рекомендации к разработке показателей прогнозов социально-экономического, 3599.24kb.

- Обзор рынка коммерческой недвижимости, 909.03kb.

- Пояснительная записка к сценарным условиям прогноза социально-экономического развития, 420.56kb.

- Концепция долгосрочного социально-экономического развития Российской Федерации на период, 2670.63kb.

- Введение. Сущность и принципы государственной инновационной политики, 1133.84kb.

- I. Общие положения, 2651.89kb.

- Общие положения, 3376.54kb.

- I. Стратегические ориентиры долгосрочного социально-экономического развития, 2826.51kb.

- I. Стратегические ориентиры долгосрочного социально-экономического развития, 2813.46kb.

- I. Стратегические ориентиры долгосрочного социально-экономического развития, 2820.72kb.

Обзор социально – экономического положения Российской Федерации Июнь 2009 года

Российская Федерация Город Нижний Новгород www.snbc.ru © Дизайн Александра Савельева

ОБЗОР

СОЦИАЛЬНО – ЭКОНОМИЧЕСКОГО ПОЛОЖЕНИЯ

РОССИЙСКОЙ ФЕДЕРАЦИИ

Блок 4. «Промышленное производство»

В апреле 2009 года сохранилась тенденция спада российской экономики. За январь – апрель 2009 года снижение составило 9,8% к соответствующему периоду предыдущего года. Спад продолжился в промышленном производстве, инвестициях, строительстве, торговле, также сказалось сокращение внешнего спроса.

Вместе с тем с исключением сезонного фактора помесячные темпы спада замедлились: в январе снижение ВВП составило 3,2 %, в феврале и марте – 0,9 % и 0,8 %, соответственно, в апреле – 0,4%.

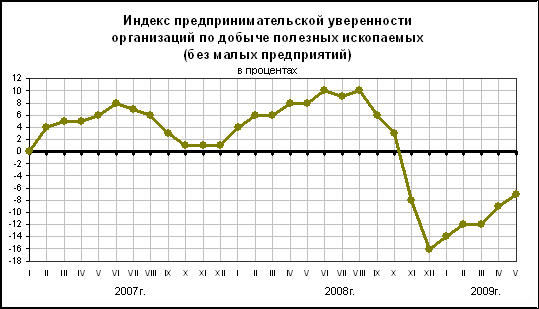

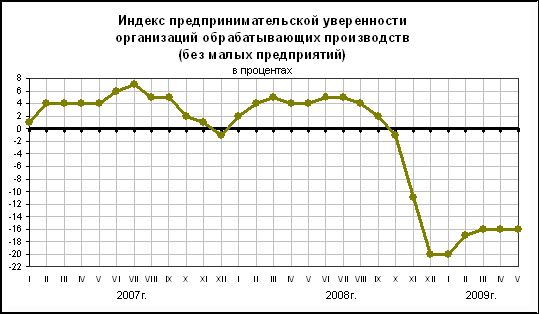

Наиболее сильный спад отмечен в обрабатывающих производствах – в апреле на 25,1% к соответствующему периоду 2008 года, (за период с начала года – на 22 процента). В меньшей степени сократились добыча полезных ископаемых – на 1,8% (3,5%), производство и распределение электроэнергии, газа и воды – на 2,6% (4,6 процента).

В целом промышленное производство сократилось в апреле на 16,9% по сравнению с апрелем 2008 года, за январь – апрель 2009 года – на 14,9% к соответствующему периоду предыдущего года.

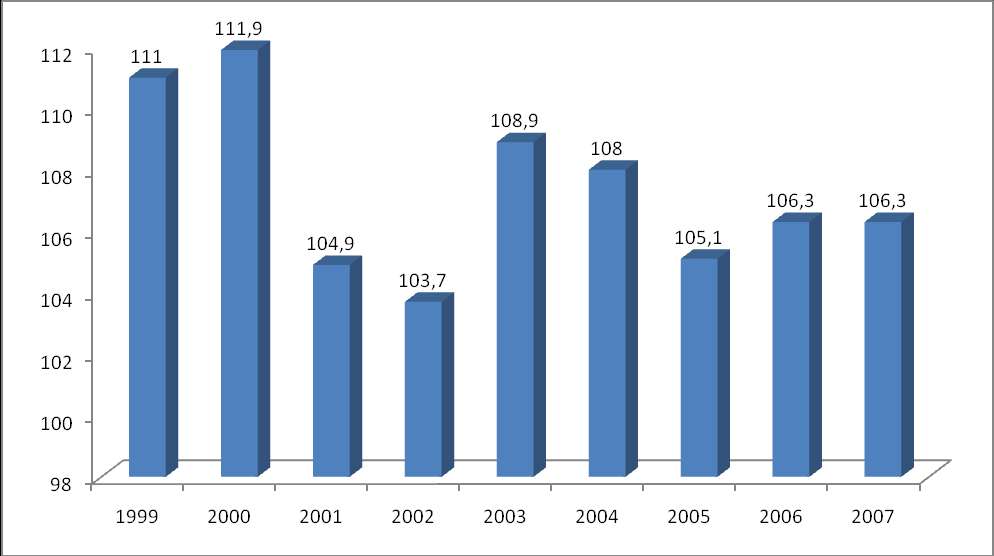

Рис.1. Индекс промышленного производства по видам экономической деятельности в Российской Федерации

(до 2002 года – по отраслям).

Таблица 1

Основные показатели развития экономики Российской Федерации

(в % к соответствующему периоду предыдущего года)

| Показатель | 2008 год | 2009 год | ||

| Апрель | Январь –апрель | Апрель | Январь –апрель | |

| ВВП1 | | 108,7 | | 90,2 |

| Индекс потребительских цен, за период, на конец периода | 101,4 | 106,3 | 100,7 | 106,2 |

| Цены производителей промышленных товаров | 104,5 | 107,7 | 102,4 | 107,0 |

| Индекс промышленного производства2 | 109,2 | 106,9 | 83,1 | 85,1 |

| Обрабатывающие производства3 | 114,5 | 110,2 | 74,9 | 78,0 |

| Индекс производства продукции сельского хозяйства | 106,6 | 105,9 | 100,5 | 101,5 |

| Инвестиции в основной капитал | 125,1 | 124,0 | 83,84 | 84,24 |

| Объемы работ по виду деятельности «Строительство» | 121,8 | 126,7 | 83,7 | 81,6 |

| Ввод в действие жилых домов | 103,0 | 106,5 | 110,9 | 104,3 |

| Реальные располагаемые денежные доходы населения | 109,1 | 108,4 | 99,9 | 99,0 |

| Реальная заработная плата | 114,6 | 113,8 | 97,05 | 98,65 |

| Номинальная начисленная среднемесячная зарплата, в руб. | 16538 | 15692 | 182205 | 176365 |

| Оборот розничной торговли | 114,8 | 116,5 | 94,7 | 97,8 |

| Объем платных услуг населению | 107,2 | 107,4 | 96,6 | 98,5 |

| Экспорт товаров, млрд. долл. | 40,2 | 150,4 | 21,71 | 79,61 |

| Импорт товаров, млрд. долл. | 25,4 | 85,6 | 14,21 | 52,31 |

| Средняя цена за нефть Urals, долл. США/баррель | 105,3 | 96,5 | 48,8 | 44,8 |

Снижение темпов роста потребления населением товаров и услуг происходило под влиянием снижения динамики реальных располагаемых денежных доходов населения и реальной заработной платы, а также продолжающегося сокращения объемов потребительского кредита.

Рис. 2. Динамика ВВП в Российской Федерации с исключением сезонной и календарной составляющих (2) и без исключения (1), (январь 1995 г. (2) – 100%).

В январе – апреле 2009 года спад промышленного производства составил 14,9% к соответствующему периоду 2008 года. Наибольший спад промышленного производства за январь – апрель 2009 года по сравнению с январем – апрелем 2008 года отмечен в сфере деятельности «обрабатывающие производства». При индексе производства 78,0% вклад этой сферы деятельности в общее сокращение производства составил 90,6%.

Из производств этого вида деятельности 2,3% общего уменьшения обеспечило «производство пищевых продуктов, включая напитки, и табака» (индекс 96,9%), 26,4% «металлургическое производство и производство готовых металлических изделий» (индекс 72,6%), 14,7% – «производство транспортных средств и оборудования» (индекс 63,6%), 9,6% – «производство электрооборудования, электронного и оптического оборудования» (индекс 58,0%), 8,9% – «производство машин и оборудования» (индекс 65,7%), 7,8% – «химическое производство» (индекс 79,5%), 8,9% – «производство прочих неметаллических минеральных продуктов» (индекс 67,7%).

Индекс производства добычи полезных ископаемых составил в январе – апреле 2009 года 96,5%, вклад в общее сокращение производства – 5,4%. Из производств этой сферы деятельности наибольший вклад (4,3%) в общее сокращение внесла «добыча топливно – энергетических полезных ископаемых» (индекс 96,8 %).

Рис. 3. Динамика промышленного производства в Российской Федерации с исключением сезонной и календарной составляющих (2) и без исключения (1) (февраль1999 года (2) =100%).

С исключением сезонной и календарной составляющих спад промышленного производства в апреле составил 0,8%, в обрабатывающих производствах – 1,4%. Сократилось производство машин и оборудования – на 9%, транспортных средств и оборудования – на 4,3%, производство прочих неметаллических минеральных продуктов – на 3,6%, обработка древесины и производство изделий из дерева – на 1,6%, производство кокса, нефтепродуктов и ядерных материалов. Остальные виды деятельности характеризуются положительной динамикой с исключением сезонного и календарного факторов. В первом квартале 2009 года реальный сектор экономики находился под давлением сжатия совокупного спроса, сокращения денежного предложения, стагнации кредитов, а также увеличения издержек за счет высоких процентных ставок по кредитам и роста тарифов естественных монополий. С другой стороны, высокая степень зависимости от банковского финансирования, отсутствие собственных оборотных средств и общая неэффективность производств ослабляли внутреннюю устойчивость предприятий к давлению внешних факторов.

Как следствие, реальный сектор экономики за первый квартал 2009 года получил финансовый результат 351 миллиард рублей (в 3,6 раза ниже соответствующего показателя за первый квартал 2008 года). При этом доля убыточных организаций в общем количестве организаций по сравнению с соответствующим периодом предыдущего года увеличилась на 5,2 %, составив 39,5 процента.

Таблица 2

Финансовые результаты деятельности предприятий реального сектора экономики

в Российской Федерации в 2008 – 2009 годах (млрд. рублей)

| Виды экономической деятельности | I квартал 2008 года | IV квартал 2008 года | I квартал 2009 года |

| ВСЕГО | 1260 | -456,8 | 351 |

| Добыча полезных ископаемых | 250,9 | -64,2 | 130,6 |

| Обрабатывающие производства | 451,3 | -114,6 | -86,1 |

| Производство и распределение электроэнергии, газа и воды | 75,7 | 67,5 | 126,5 |

| Строительство | 14,1 | 41 | 0,8 |

| Транспорт и связь | 167,2 | 21,8 | 51,5 |

С начала года сокращается объем работ по виду деятельности «Строительство» (на 18,4 % за 4 месяца), вместе с тем с марта отмечается замедление темпов снижения объема работ по данному виду деятельности. С исключением сезонного фактора снижение в строительстве в апреле составило 1,5% против 2,6% - в марте текущего года.

Рис. 4. Динамика производства по виду деятельности «Строительство» в Российской Федерации

с исключением сезонной и календарной составляющих (2) и без исключения (1), (январь 1998 г. (2) – 100%).

В секторе жилищного строительства наблюдается рост объемов вводов жилья. За январь – апрель 2009 года было введено 13,7 миллионов кв.м общей площади жилых домов, что на 0,5 миллиона кв.м. или 4,3% больше, чем за аналогичный период 2008 года.

Самой прибыльной отраслью за первый квартал текущего года стало производство и распределение электроэнергии, газа и воды. Сфера деятельности «производство и распределение электроэнергии, газа и воды» за 4 месяца 2009 года при индексе 95,4% внесла вклад в общее уменьшение производства 4,0 процента.

В результате повышения регулируемых тарифов и свободных цен в производстве и распределении электроэнергии, газа и воды в среднем на 21% за первый квартал 2009 года к соответствующему периоду 2008 года, финансовый результат отрасли за январь – март составил 126,5 миллиардов рублей (в 1,7 раза выше, чем за соответствующий период 2008 года), несмотря на снижение производства к соответствующему периоду предыдущего года на 5,1 процента.

Однако, значительное повышение тарифов на электроэнергию, благотворно сказавшееся на прибыльности электроэнергетики, существенно усиливает структурный перекос в распределении доходности реального сектора экономики в пользу электроэнергетики, и, соответственно, усугубляет рецессию в других секторах, особенно в обрабатывающих производствах.

Финансовый результат обрабатывающих производств за I квартал 2009 года оказался отрицательным, составив (-86,1) млрд. рублей (финансовый результат за январь – март 2008 года составлял 451,3 млрд. рублей). Ухудшение финансовых результатов деятельности обрабатывающих производств определялось, прежде всего, обвальным падением промышленного производства, вызванным сокращением внешнего и внутреннего спроса.

За январь – апрель 2009 года индекс промышленного производства обрабатывающих производств сократился на 22 %. На фоне столь сильного падения объемов производства, незначительные колебания цен оказывали гораздо меньшее влияние на финансовый результат данного сектора промышленности.

Финансовый результат в секторе добычи полезных ископаемых за январь – март 2009 года составил 130,6 миллиарда рублей (– 45,7% к первому кварталу 2008 года). Несмотря на снижение по отношению к прошлому году, в отрасли была получена прибыль, прежде всего, благодаря снижению экспортных пошлин для нефтяной промышленности и повышению мировых цен на нефть, а также сохранению высоких экспортных цен на газ. Сокращение инвестиционного спроса и недоступность кредитных ресурсов, при сильной зависимости отрасли от банковского кредитования, привело к значительному сжатию объемов строительных работ (за первый квартал – на 19,3% к первому кварталу 2008 года). В результате прибыль по данному виду деятельности составила лишь 0,8 миллиарда рублей, снизившись к соответствующему периоду предыдущего года в 17 раз.

Сокращение коммерческих грузоперевозок транспорта за первый квартал на 23,3% к соответствующему периоду предыдущего года привело к снижению финансового результата в транспорте и связи в 3,3 раза, несмотря на повышение тарифов на железнодорожные перевозки грузов (на 5 процентов).

Продолжающееся снижение финансовых результатов во всех отраслях, кроме естественных монополий, отражалось в острой нехватке оборотных средств для осуществления взаиморасчетов и платежей предприятий по заработной плате, по займам и кредитам и т.д.

На 1 апреля 2009 года суммарная просроченная задолженность по обязательствам организаций составила 1204,2 миллиарда рублей, прирост к 1 января 2009 года – 12,1% ( за соответствующий период 2008 года наблюдалось снижение на 0,5 %).

Просроченная дебиторская задолженность, за счет просроченной задолженности покупателей, увеличилась по состоянию на 1 апреля 2009 года на 13,6 % к началу 2009 года (год назад – на 9,5 процента).

Соответственно, для покрытия задолженности покупателей, организации, в условиях отсутствия оборотных средств, вынуждены наращивать кредиторскую задолженность. В результате, просроченная кредиторская задолженность на 1 апреля 2009 года выросла с 1 января 2008 года на 11,2% (год назад – на 0,6 процента).

При этом предприятия решали свои проблемы с ликвидностью, главным образом, за счет задержек выплаты заработной платы. Просроченная задолженность по заработной плате увеличилась на конец марта по отношению к 1 января 2009 года в 1,9 раза (в 2008 году за соответствующий период задолженность увеличилась лишь на 8,7 процента). Столь резкое увеличение просроченной задолженности по заработной плате, в свою очередь, ведет к общему снижению платежеспособного спроса. Таким, образом, реальный сектор в первом квартале продолжал испытывать на себе действие мультипликативного эффекта сжатия спроса. В результате снижения спроса падает производство, ухудшаются финансовые результаты, обостряется ситуация с взаиморасчетами, увеличивается риск неплатежей по банковским кредитам, и по заработной плате, что, в свою очередь, ведет к сжатию внутреннего спроса, ускоряя спад производства.

В апреле продолжилась тенденция к замедлению роста потребительских цен, наблюдаемая третий месяц подряд – темпы роста цен сократились почти в два раза по сравнению мартом – с 1,3% до 0,7%. В результате по итогам января – апреля 2009 года, потребительская инфляция составила 6,2 %, впервые с начала года уступив показателю годом ранее (6,3%).

В апреле инфляция в промышленности составила 2,4% (2,9% – в марте), а с начала года – 7% (за январь – апрель 2008 года – 7,7 %).

Рис. 5. Ежемесячная динамика потребительских цен в Российской Федерации.

В годовом выражении инфляция также начала снижаться – если в марте она составила 14,0%, то в апреле – замедление до уровня конца прошлого года (13,2%).

Рис. 6. Темпы прироста номинальных доходов населения и индекс потребительских цен в Российской Федерации.

Столь заметное замедление инфляции происходит под давлением значительного сокращения платежеспособного спроса вследствие ужесточения денежной и бюджетной политики. Темпы роста денежной массы в годовом выражении устойчиво снижаются на протяжении последних семи месяцев, а на 1 апреля 2009 года денежный агрегат М2 в годовом выражении уже сократился на 9,5 %. В связи с усиливающимися спросовыми ограничениями в экономике, оплата труда в реальном выражении снижается (за три месяца – сокращение на 4% в годовом выражении с учетом просроченной задолженности), что сказывается на падении потребительского спроса и ведет к сдерживанию цен. Вследствие этого в апреле монетарная инфляция снизилась почти вдвое – до 0,7 п.п. против 1,2 п.п. в феврале и марте. Также на замедлении инфляции оказывает влияние действия Центрального Банка Российской Федерации по снижению ставки рефинансирования и заметное укрепление курса рубля, особенно в апреле – мае 2009 года, которое отчасти нивелирует негативное воздействие его предшествующего ослабления. В связи с обозначенными выше факторами, определившими инфляцию в январе – апреле 2009 года, в структуре инфляции за прошедшие четыре месяца года произошли некоторые изменения по отношению к показателям годом ранее.

Рост тарифов на платные услуги населению за четыре месяца с начала текущего года был несколько выше – 8,7%, чем год назад (8,5%) только за счет опережающего повышения регулируемых тарифов (ЖКХ, городской муниципальный и пассажирский железнодорожный транспорт, связь и др., по расчету МЭР, увеличены в среднем на 15,2% против 11,5% годом ранее). Так, рост тарифов организаций ЖКХ для населения на 18,2%, превысил показатели, наблюдаемые с 2006 года (14,3 – 16,4%). Этому способствовало значительное повышение регулируемых на федеральном уровне тарифов: на теплоэнергию – на 18% (также, как и год назад), и на водоснабжение – ФСТ России установлен прирост на 23% (15%), что условиях прекращения лимитирования на федеральном уровне среднего роста тарифов на услуги организаций ЖКХ (введенного с 2006 года) стимулировал опережающий рост тарифов, устанавливаемых на местах. На рыночные услуги рост цен за январь – апрель значительно ниже (3,9%), чем год назад (6,2%) в связи с падением спроса.

На товары рост цен за январь – апрель 5,3 % несколько ниже прошлогоднего (5,5 %), несмотря на удорожание импорта в связи с ослаблением курса рубля в начале года. В апреле рост цен (0,8 %) замедлился вдвое против февраля и марта (1,6 %).

На продовольственные товары за четыре месяца с начала года прирост цен – 5,8 %, хотя ниже, чем год назад (8%), несмотря на высокую долю импорта (35 % готовой продукции и 15 – 20 % в стоимости отечественных товаров), однако темпы достаточно высокие (в тот же период 2007 года – 3,3 %).

Замедление роста цен на продукты обусловлено сокращением платежеспособного спроса. Ритейлеры сдерживают цены с целью ускорения денежного оборота в ответ на дефицит кредитных средств и сокращения спроса населения – с сентября 2008 года наблюдается устойчивое замедление динамики розничного товарооборота продовольственных товаров. Низкая динамика цен на отечественные сельскохозяйственные товары (за четыре месяца – рост на 1,4 %) сдерживается дефицитом кредитов под закупки и в связи с этим, сокращением спроса у переработчиков (цены производителей пищевых товаров выросли за январь – апрель на 3,6 %). Умеренному росту цен способствует снижение мировых цен на продовольствие (зерно, растительное и сливочное масло, мясо, молоко и продукты из него, рыба, кофе, чай, какао – бобы и др.) и долларовых цен на импорт с конца 2008 года. Вследствие этого на социально значимые продукты (хлеб и хлебобулочные изделия, молоко и молочная продукция, мясо и птица, растительное и сливочное масло, сыр, яйца, сахар) динамика цен весьма умеренная – за четыре месяца с начала года рост цен в среднем на 2,9 %, тогда как год назад цены выросли на 6,7 %. При этом, в отличие от прошлого года, для сдерживания роста цен в текущем году административные и другие меры не применялись. На остальные продовольственные товары цены выросли в среднем на 6,1 % (год назад – 5,5 %).

Непродовольственные товары за четыре месяца текущего года подорожали на 4,8% (год назад – на 2,9%) в связи с удорожанием импорта, доля которого на рынке составляет 55 %, а с учетом импортных материалов – свыше 70 % в конечной продукции данной группы. С исключением бензина рост цен более высокий – 5,7 % (2,6 %). С марта рост цен на непродовольственные товары стал замедляться в связи с сокращением платежеспособного спроса и ухудшения потребительских настроений населения.

Таблица 3

Инфляция в Российской Федерации по основным товарным группам

| Показатель | Темпы роста потребительских цен (в процентах) | ||||||

| 2008 год | 2009 год | Апрель 2009 года к апрелю 2008 года | Апрель 2008 года к апрелю 2007 года | ||||

| Январь – апрель | Январь – апрель | К предыдущему месяцу | |||||

| Февраль | Март | Апрель | |||||

| Индекс потребительских цен (ИПЦ) | 106,3 | 106,2 | 101,7 | 101,3 | 100,7 | 113,2 | 114,3 |

| Продовольственные товары | 108,0 | 105,8 | 101,9 | 101,7 | 100,7 | 114,1 | 120,7 |

| -"- без плодоовощной продукции | 105,9 | 104,8 | 101,5 | 101,4 | 100,8 | 116,3 | 119,1 |

| плодоовощная продукция | 127,2 | 114,6 | 104,9 | 104,5 | 99,9 | 97,0 | 135,6 |

| Непродовольственные товары | 102,9 | 104,8 | 101,6 | 101,4 | 101,0 | 110,0 | 108,0 |

| - с исключением бензина* | 102,6 | 105,7 | 101,8 | 101,7 | 101,1 | | 107,4 |

| бензин автомобильный | 107,6 | 90,6 | 98,4 | 97,5 | 98,6 | 85,2 | 117,5 |

| Платные услуги населению | 108,5 | 108,7 | 101,4 | 100,6 | 100,3 | 116,2 | 113,3 |

| регулируемые услуги* | 111,6 | 114,5 | 101,7 | 100,5 | 100,2 | | 112,4 |

| из них: | | ||||||

| организации ЖКХ | 114,3 | 118,2 | 102,2 | 100,2 | 100,2 | 120,1 | 115,2 |

| городской пассажирский транспорт | 111,8 | 108,6 | 100,6 | 100,4 | 100,1 | 116 | 114 |

| остальные услуги* | 106,2 | 104,8 | 101,2 | 100,7 | 100,2 | | 114,1 |

| Базовая инфляция (БИПЦ) | 104,5 | 105,2 | 101,6 | 101,4 | 100,8 | 114,4 | 113,5 |

| Монетарная инфляция* | 3,0 | 4,1 | 1,2 | 1,2 | 0,7 | | |

| Немонетарная инфляция* | 3,3 | 2,1 | 0,5 | 0,1 | 0 | | |

*Расчет МЭР.

В целом, по итогам четырех месяцев 2009 года, можно отметить, что набирают силу факторы, сдерживающие рост цен – падение платежеспособного спроса, ухудшение потребительских настроений, несмотря на повышающее воздействие ослабления курса рубля. В этих условиях с целью сохранения бизнеса торговые сети снижают маржу, однако этот процесс не беспределен, так как торговля становится убыточной.

Пока сдерживающее влияние оказывает относительно умеренная динамика цен производителей на потребительские товары и сельхозпроизводителей под давлением снижения цен на мировых рынках. Однако в условиях снижающейся ценовой конкуренции и сокращения импорта отечественные производители начинают поднимать цены, что также будет поддерживать инфляцию на уровне 0,8 – 1 % в месяц (с исключением влияния сезонных факторов).

В промышленности период дефляции цен производителей, с сентября по январь (снижение – на 27,4 %), с февраля сменился ростом цен в основном под давлением ослабления курса рубля. За февраль – апрель рост цен на 10,7 %.

Вновь начали расти цены производителей на нефтепродукты, в том числе в связи ростом мировых цен – за четыре месяца с начала года рост на 12,8 %. Также вверх пошли цены на удобрения и другие химикаты (25 – 26%), цветные и черные металлы и оборудование для их производства. Также на готовые товары для внутреннего рынка (фармацевтическая продукция, отдельные виды машин и оборудования, продовольствия, продукция текстильного и швейного производства) отмечается ускорение роста цен (до 30% за четыре месяца), несмотря на падение продаж, как за счет высокой доли импортного сырья, так и сокращения ценовой конкуренции. Пока повышение цен носит точечный характер, однако оно может затронуть и другие отрасли.

Возобновление роста цен производителей в ряде производств спровоцировано не только снижением курса рубля и наметившимся повышением мировых цен на ГСМ и другие торгуемые товары российского экспорта, но и попыткой производителей улучшить свои финансовые показатели в условиях падения доступности кредитных ресурсов, сокращения производства, роста процентных ставок и затрат на товары и услуги естественных монополий.

В частности, за четыре месяца с начала года в электроэнергетике рост цен и тарифов высокий, в том числе из – за расширения масштабов либерализации – на электроэнергию, отпущенную различным категориям потребителей (без учета мощности), по оценке МЭР, – на 16,4% (годом ранее – 17,1%), на электрическую мощность – на 32,3%. Рост оптовых цен на газ – 12,4% с января по апрель, в меньшей мере – тарифов на перевозки грузов железнодорожного транспорта в регулируемом секторе – на 5 %. Такой рост тарифов привел к перераспределению доходности в пользу монополий – так, прибыль в электроэнергетике за три месяца 2009 года выросла в 1,6 раза относительно аналогичного периода 2008 года (при этом зарплата увеличилась в 1,14 раз, а производительность труда – упала. Также высокий рост оплаты труда на железнодорожном – 17,6% и трубопроводном транспорте – 14,8%).

В капитальном строительстве цены снизились незначительно, несмотря на резкое падение спроса – на 2,2% за декабрь 2008 – апрель 2009 года после роста на 17,5% за январь – ноябрь 2008 года. Такая ситуация связана с высокой монополизацией отрасли и коррумпированностью строительного бизнеса (в строительстве за декабрь 2008 – апрель 2009 года цены упали всего на 5,6% после роста на 19,6 %, тогда как на потребляемые ресурсы цены продолжают падать (производство стройматериалов с июля подешевело на 13,8 %). Рост стоимости оборудования с начала года пока незначительный – 2,2 % за четыре месяца, несмотря на высокую долю импорта.

Что же касается регионов, то здесь можно выделить следующие факты:

- Промышленный Урал, сильно пострадавший в ноябре – декабре от кризиса в силу своей отраслевой специфики, начинает оживать. Главная причина — оживление спроса со стороны производителей конечной продукции, у которых кончились запасы сырья и комплектующих. Однако этот промежуточный спрос крайне неустойчив. И если в ближайшие два – три месяца он не будет подкреплен ростом конечного спроса, прежде всего со стороны государства, вполне реален переход на новый виток кризиса.

- Юг выглядит наименее пострадавшим. С одной стороны, это объясняется экономическим отставанием региона от среднероссийского уровня: там мало крупных промышленных предприятий, и почти все они оказались в правительственном списке 295 системообразующих. Сильное сельское хозяйство тоже способствует оптимистическим настроениям в регионе. Тот факт, что сегодня, в разгар кризиса, представители аграрного комплекса и пищевой промышленности считают едва ли не главной проблемой произвол ритейлеров, говорит о многом.

- В Сибири ситуация значительно тяжелее. Сырьевой комплекс, во многом ориентированный на экспорт, вынужден сворачивать новые проекты. Падение спроса подорвало финансовую устойчивость предприятий цветной металлургии, особенно тех, которые в последнее время активно развивались за счет привлечения доступных займов. Похоже, единственная надежда многих сибирских компаний — оживление конъюнктуры мировых рынков сырья.

- К сожалению, не оправдывается надежда на то, что ситуацию на Алтае спасет сельское хозяйство: картина здесь совсем не та, что на Юге. Возможно, причина в ориентации алтайского агрокомплекса на производство мяса, а может быть, дело в эффективности региональных лидеров: губернаторы южных регионов, которых принято обвинять в излишне авторитарном стиле руководства, в период кризиса оказываются более адекватными.

- Поволжье по – прежнему представляется наиболее пострадавшим от кризиса. Будучи исторически торгово – логистической зоной, Поволжье не сумело вырастить на своей территории практически никаких экономически сильных субъектов, и рост последних лет здесь держался, прежде всего, на активизации торговых потоков внутри европейской части России. Большая доля в экономике региона крупных машиностроительных предприятий, ориентированных исключительно на внутренний спрос — в первую очередь речь идет об автомобилестроении, — ставит Поволжье в полную зависимость от эффективности протекционистской политики правительства. Прогноз весьма неблагоприятный.

- Северо – Западный регион тоже не смог найти свое экономическое лицо — он не промышленный, не сельскохозяйственный, не постиндустриальный. По сути, в последние годы здесь сложилась транзитная экономика, что предопределило сегодняшние проблемы: как только объемы международных потоков денег и товаров сократились, регион оказался в исключительно сложной ситуации. В отсутствие внятной стратегии развития региона кризис может оказаться крайне болезненным для всех субъектов Северо – Запада, включая даже Санкт – Петербург и Калининград.6

ИСТОЧНИКИ:

1. ссылка скрыта

2. Обзор, подготовленный Министерством экономического развития Российской Федерации «О текущей ситуации в экономике Российской Федерации в январе – апреле 2009 года», май 2009 года.

3. Деловая пресса.

ОБЗОР

СОЦИАЛЬНО – ЭКОНОМИЧЕСКОГО ПОЛОЖЕНИЯ

РОССИЙСКОЙ ФЕДЕРАЦИИ

Блок 4. «Промышленное производство»

При использовании данного обзора в средствах массовой информации

(в том числе электронных) и коммерческих проектах

ссылка на источник – ЗАО «НижБизнесКонсалтинг»

ОБЯЗАТЕЛЬНА!

Российская Федерация

Нижний Новгород

Июнь

2009

1 Оценка Министерства экономического развития и торговли Российской Федерации.

2 Агрегированный индекс производства по видам деятельности «Добыча полезных ископаемых», «Обрабатывающие производства», «Производство и распределение электроэнергии, газа и воды», с учетом поправки на неформальную деятельность.

3 С учетом поправки на неформальную деятельность.

4 Оценка Федерального агентства государственной статистики (Росстата).

5 Предварительные данные.

6 t.ru/printissues/expert/2009/07/zhizn_bez_sprosa/

НИЖБИЗНЕСКОНСАЛТИНГ НИЖБИЗНЕСКОНСАЛТИНГ НИЖБИЗНЕСКОНСАЛТИНГ НИЖБИЗНЕСКОНСАЛТИНГ НИЖБИЗНЕСКОНСАЛТИНГ НИЖБИЗНЕСКОНСАЛТИНГ