1. Макроэкономическая ситуация в России

| Вид материала | Реферат |

- «Макроэкономическая стабильность в Казахстане», 505.74kb.

- «Макроэкономическая политика России в условиях переходной экономики», 165.13kb.

- Лекция Макроэкономическая нестабильность. Экономические циклы и волны, 141.56kb.

- 1. Становление и развитие денежно-кредитной системы России, 549kb.

- Проблемы экологического права и экологическая ситуация в россии. О. В. Мосин введение., 1106.51kb.

- Макроэкономическая теория и валютные отношения. Макроэкономическая теория и валютные, 329.45kb.

- I. Демографическая ситуация в Российской Федерации, 226.55kb.

- Источник: Демографическая ситуация в России: Отчет по итогам общественной дискуссии,, 765.75kb.

- Экологические проблемы в России. Экологическая ситуация в России и Эвенкии, 838.7kb.

- Программа государственного экзамена по специальности 080505. 65 «Управление персоналом», 306.95kb.

Содержание:

1. Введение 2

1. Макроэкономическая ситуация в России 3

2. Классификация на данном сегменте недвижимости 8

4. Характеристика сегмента. Прогнозные тенденции 14

4.1. Анализ спроса и предложения 14

4.2. Анализ цен 14

4.3. Тенденция развития данного сегмента 16

5. Описание объекта с точки зрения расположения 26

6. SWOT-анализ 30

7. Выводы 33

1. Введение

Проект «АРМАДА» (г. Оренбург) – Бизнес-Парк нового формата, входящий в десятку самых масштабных Российских проектов в своем классе и являющийся крупнейшим в Приволжском федеральном округе.

Создание торгово-развлекательного центра (ТРЦ) является первым этапом реализации проекта. До настоящего времени вся коммерческая недвижимость Оренбурга узкоспециализирована – предоставляет покупателю либо товары (магазины, торговые комплексы, рынки), либо развлечения (кинотеатры, боулинг, казино и т. д.). Сегодня в городе нет ни одного объекта, где посетители могли бы совместить полноценный отдых с приобретением необходимых товаров и услуг.

«АРМАДА» предоставит жителям и гостям города лучшую инфраструктуру шоу и развлечений для всех возрастов - от дошкольников до пенсионеров. Эта инфраструктура станет основным фактором привлечения посетителей.

Другим фактором является то, что «АРМАДА» обеспечит покупателям такой ассортимент товаров, который ранее был попросту недоступен (из-за ограничений как по объемам торговых площадей, так и по их качеству).

Эти факторы делают Парк «АРМАДА» первым в Оренбурге объектом, отвечающим концепции «шопинг как развлечение».

1. Макроэкономическая ситуация в России

На протяжении более чем восьми лет российская экономика была одной из самых быстрорастущих в мире. По итогам 2010 года Россия по величине ВВП по паритету покупательной способности занимает седьмое место в мире. Опросы инвесторов, проводившиеся в 2009 году, результаты которых говорили о том, что после стабилизации экономической ситуации в мире, Россия будет в числе стран, на которые международные инвесторы обратят свое внимание в первую очередь, подтверждаются цифрами. Так за первые 1,5 месяца 2011 года приток капитала в фонды, инвестирующие в акции РФ и стран СНГ, составил $1,649 млрд. и это на фоне того что с начала 2011 года фонды, инвестирующие в emerging markets, зафиксировали чистый отток средств в размере $7 млрд. При этом фонды, инвестирующие в Китай, зафиксировали отток средств в $2 млрд, в Индию - $980 млн.

Помимо недооцененности российских активов (коэффициент P/E российского рынка составляет 9 против 13-16 в Европе и США), обращает на себя внимание и тот факт, что Российская экономика все еще обладает огромным потенциалом роста в отличие от экономик стран Западной Европы и особенно США. В этих странах наблюдавшийся в докризисные годы рост был обусловлен чрезмерным стимулированием потребительского спроса через кредитование населения. В России же ситуация в корне отличается от того, что наблюдается в развитых экономиках. В нашей стране спрос населения на большинство товаров и услуг не удовлетворен. Ярким примером является спрос на жилую недвижимость (базовая потребность): в России количество квадратных метров жилой площади, приходящихся на одного человека, почти в 2 раза ниже, чем в Европе, в 2,5 ниже, чем в США и на 10% ниже, чем на Украине. По легковым автомобилям потенциал роста рынка составляет более трех раз. Этот список можно продолжать бесконечно. Таким образом, и в будущем российская экономика останется одной из самых быстрорастущих экономик мира только благодаря огромному потенциалу внутреннего рынка. Не стоит забывать и о существенном потенциале роста объема внутреннего производства, связанном с импортозамещением.

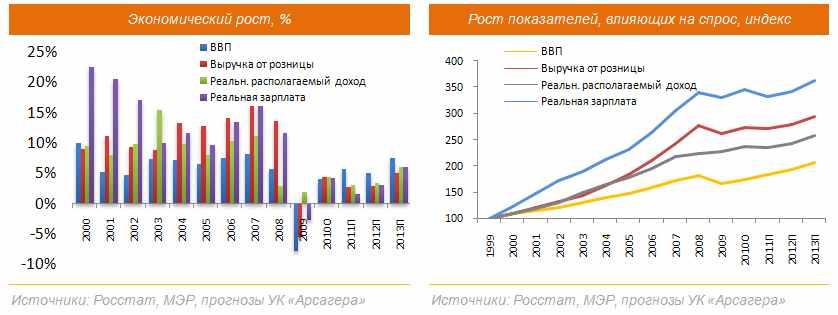

В

период между кризисом 1998 года и кризисом 2007-2009 годов экономика России была одной из наиболее быстро растущих экономик мира. Сейчас можно констатировать начало новой фазы роста. Мы ожидаем, что темп роста российской экономики в ближайшие годы так же будет одним из самых высоких в мире. В частности мы прогнозируем рост ВВП России в 2011 году на 5,7%.

период между кризисом 1998 года и кризисом 2007-2009 годов экономика России была одной из наиболее быстро растущих экономик мира. Сейчас можно констатировать начало новой фазы роста. Мы ожидаем, что темп роста российской экономики в ближайшие годы так же будет одним из самых высоких в мире. В частности мы прогнозируем рост ВВП России в 2011 году на 5,7%.Потрясающие темпы роста экономики, которые мы наблюдали до кризиса, мы увидим и в ближайшие годы. Так если в период с 1998 по 2010 год ВВП на душу населения вырос в 5,8 раз (с 1,8 тыс. USD до 10,7 тыс. USD), то в период с 2010 по 2013 мы ожидаем, что этот показатель увеличится почти в 1,7 раз (с 10,7 тыс. USD до 18,0 тыс. USD).

В 2010 году доля добычи полезных ископаемых в структуре ВВП составила 8,2% по сравнению с 8,1% в 2009, 9,5% в 2008-м и 10,4% в 2007-м. Одновременно продолжал наблюдаться опережающий рост обрабатывающего, строительного и финансового секторов.

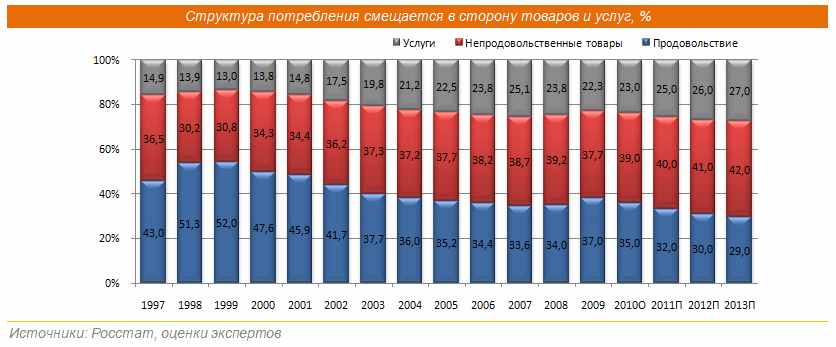

В предыдущие годы в экономике наблюдалась следующая тенденция по изменению структуры потребления: население увеличивало траты на промышленные товары и сокращало долю расходов на еду. В обрабатывающей промышленности хороший рост показывали производители автомобилей, мебели, бытовой техники, строительных и отделочных материалов. С началом кризиса эта тенденция изменилась, однако уже по и

тогам 2010 года наметился возврат к докризисному положению вещей.

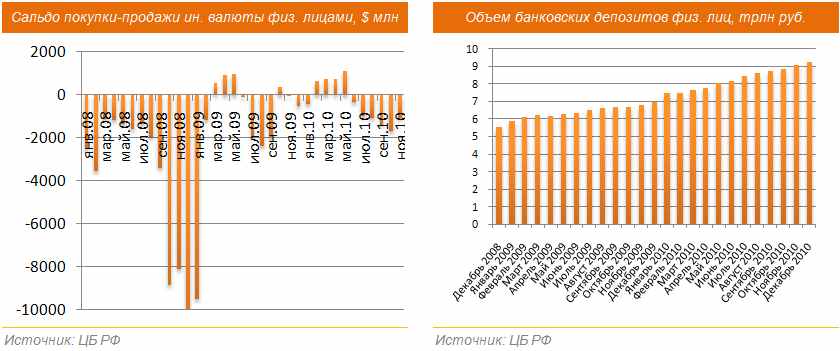

тогам 2010 года наметился возврат к докризисному положению вещей.В результате мирового экономического кризиса резко уменьшилась доступность иностранных кредитов для российских банков. Как результат - выдача новых кредитов населению и бизнесу практически прекратилась, что привело к значительному снижению объема продаж автомобилей и недвижимости, как товаров, спрос на которые во многом обусловлен доступностью кредитов для населения. Тем не менее, мы считаем, что в отношении недвижимости падение спроса связано с так называемым «отложенным спросом». Дело в том, что в России с использованием ипотечных кредитов совершалось только 18% всех сделок с жилой недвижимостью. Сейчас же падение спроса составляет существенно большую величину. По нашему мнению, сейчас мы наблюдаем не что иное, как эффект «отложенного спроса», когда население откладывает ранее планировавшееся приобретение недвижимости. Мы связываем это с неуверенностью людей относительно размера и стабильности своих доходов.

Мы считаем, что отложенный спрос окажет свое влияние на стоимость недвижимости. Тем более что по опросам ВЦИОМ более 40% населения России наиболее надежным способом сохранения своих сбережений считает приобретение недвижимости.

По расчетам специалистов в 2009 году население направило 3,8 трлн. руб. на сбережения в: депозиты (42%), валюту (6%) и недвижимость (52%), причем 0,9 трлн. руб. из этой суммы было выведено с рынка ценных бумаг.

В 2010 году объем денег направленных на сбережения значительно вырос и составил примерно 5 трлн. руб. При этом 44% направлено в депозиты, 15% на приобретение валюты, 6% на покупку ценных бумаг и 35% на приобретение недвижимости.

М

ы ожидаем, что в 2011 году распределение средств направляемых на сбережения вырастет до 8,7 трлн. рублей и будет распределяться следующим образом: на депозиты 32%, на валюту 14%, на ценные бумаги 26% и 28% на недвижимость.

ы ожидаем, что в 2011 году распределение средств направляемых на сбережения вырастет до 8,7 трлн. рублей и будет распределяться следующим образом: на депозиты 32%, на валюту 14%, на ценные бумаги 26% и 28% на недвижимость.

Подводя итог, можно отметить, что в 2010 г. (как и ожидалось) наблюдался, пусть и небольшой, но все же рост ВВП, выручки от розницы и реального располагаемого дохода (в отличие от самого трудного 2009 г.).

Важными факторами, которые позволят российской экономике продолжить восстановление, будут:

- готовность иностранных инвесторов вернуться на российский рынок;

- огромный неудовлетворенный внутренний спрос населения на большинство товаров и услуг.

Таким образом, российская экономика остается не только привлекательной для международных инвестиций, но и сможет еще долго развиваться только за счет потенциала внутреннего рынка. Учитывая эти позитивные факторы, а также увеличение покупательной способности населения, можно ожидать рост российской экономики в среднесрочной перспективе.

2. Классификация на данном сегменте недвижимости

Впервые с конца 2008, ритейлеры стали проявлять активный интерес к совершению сделок с недвижимостью, открытию новых торговых точек. Средние ставки аренды пока стабильны, однако запрашиваемые ставки аренды на лучшие помещения (в успешных торговых центрах и наиболее проходимых торговых коридорах) начали расти.

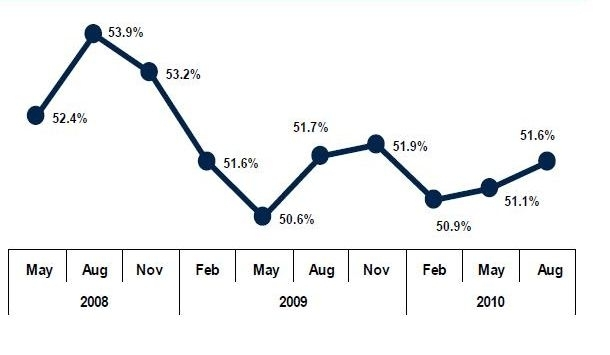

Потребительский спрос продолжает оставаться стабильным. Оборот розничной торговли в России медленно, но стабильно увеличивается. За период январь-август 2010 г составил на 4.3% больше по сравнению с аналогичным периодом 2009 г. (данные Росстата). Увеличивается объем долгосрочных (на срок более года) депозитов населения России (данные ЦБ России).

Доля затрат на непродовольственные товары в России

Медленно, но стабильно растет доля затрат на непродовольственные товары (данные Росстата). Эти данные подтверждаются статистикой ритейлеров. Растет уровень продаж в кредит бытовой техники. Так, по данным крупнейших торговых сетей России (Эльдорадо, Техносила, М-Видео) продажи в кредит выросли до 20%. Продажи в кредит выросли также у автодилеров, по многих маркам автомобилей (особенно в среднем ценовом сегменте) продажи в кредит находятся на уровне 30-35%, что даже несколько превышает докризисный уровень.

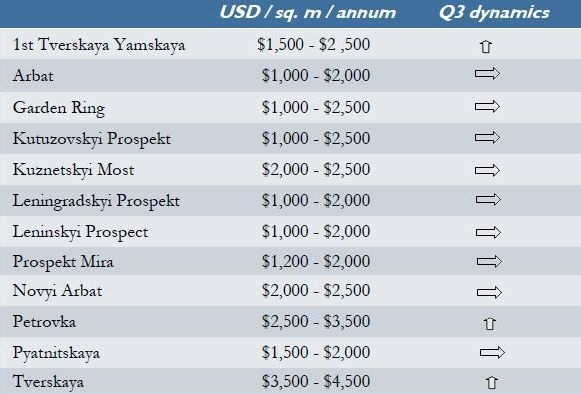

Ставки аренды в торговых коридорах

В III квартале анонсированы планы строительства нескольких торговых центров. Девелоперов сейчас больше привлекают новые для России форматы. Аутлеты (factory outlet) продолжают быть одним из самых модных терминов на рынке торговой недвижимости. Компании «Белая дача» и Hines объявили о строительстве своего аутлета (Belaya Dacha Outlet Village) в городе Котельники Московской области. Открытие торгового центра запланировано на сентябрь 2011 года. Общая площадь будущего аутлета – 38 000 квадратных метров. В Outlet Village Belaya Dacha будет открыто более 200 магазинов и салонов услуг. В числе арендаторов ожидаются магазины Ralph Lauren, Hugo Boss, Pal Zileri, Karen Millen, Burberry, CK Jeans, Naf Naf, Adidas, Reebok и Levi’s, а также рестораны, кафе и детский центр.

Появилась информация о строительстве «ритейл-парка» в Нижнем Новгороде. Группа компаний «Октябрь», планирует построить ритейл-парк на Московском шоссе. Площади магазинов, которые войдут в ритейл-парк, составят от 1 500 до 15 000 квадратных метров. Предполагается, что в состав комплекса будут включены крупноформатные арендаторы в самых востребованных форматах: гипермаркет спортивных товаров и фитнес-центр, гипермаркет DIY-товары для дома и сада, мебельный центр, гипермаркет электроники и бытовой техники, супермаркет детских товаров. Кроме того, в проект может быть включена развлекательная составляющая.

В III квартале 2010 года в Москве открылось три новых качественных торговых центра, крупнейшим из которых стал ТЦ “РИО” (Ташир, GLA 57 881 кв.м). Расположенный на МКАД в районе подмосковного г. Реутов, этот ТЦ стал седьмым торговым центром сети РИО. Якорными арендаторами комплекса стали продуктовый «Наш Гипермаркет», гипермаркет DIY «Наш дом», кинотеатр «Синема Стар», мебельный центр, супермаркет бытовой техники и электроники «Эльдорадо», фитнес-клуб Open Fitness. Среди арендаторов торговой галереи Zara, River Island, «Снежная королева», O’stin, Inсity, Ecco, Carlo Pazolini, «Спортмастер», Euro Fashion, «Модный Альянс» и др. Развлекательная составляющая ТРЦ включает кинотеатр, детский центр, боулинг, бильярд, Comedy Cafe – совместный проект ГК «Ташир» и продюсерского центра «Комеди Клаб Продакшн». В центральном атриуме первого этажа будут проходить яркие и увлекательные шоу-программы, в том числе с резидентами Comedy Club.

Из новых торговых центров вне Москвы можно выделить начало функционирования крупного торгово-развлекательного комплекса Град (Воронежская девелоперская компания, GLA 144 300 кв. м). Официально комплекс еще открыт, но в настоящее время уже функционирует гипермаркет Auchan. Торговая галерея пока заполнена слабо, но уже открыт магазин Zara.

Если говорить о средних показателях по Москве:

• В течение года общий объем торговый площадей в качественных торговых центрах увеличился на 315 000 кв. м. До конца года возможен выход на рынок еще 326 000 кв. м.

• Запрашиваемые ставки аренды стали расти в наиболее востребованных торговых центрах. Так, индикатор ставки аренды качественных торговых центров вырос течение квартала с 2 200 до 2 400 долл. США за кв. м в год (без НДС и прочих расходов).

• Уровень вакантных площадей в качественных торговых центрах в течение квартала продолжает находиться на предельно низком уровне (менее 2%)*;

• При заключении сделок аренды арендаторы продолжают пользоваться значительными льготами: размеры обеспечительного и авансового платежа в настоящее время значительно сократились (вплоть до размера месячной арендной платы каждый). Также подавляющее большинство арендаторов новых торговых центров требует гарантии заполнения торгового центра (в среднем на 70%) на момент подписания акта приема передачи помещения;

• Посещаемость качественных торговых центров в Москве*** в третьем квартале 2010 года упала на 20% по сравнению со вторым кварталом 2009 года.

Свободных помещений в торговых коридорах Москвы сейчас практически нет. В каждом из торговых коридоров можно найти 3-4 блока, в которых проводится отделка и уже анонсированы названия брендов, которые в ближайшее время начнут работать в этих торговых точках. Если говорить о действительно свободных помещениях (старый арендатор выехал, новый неизвестен, помещение пустует), то их можно найти не более 1-2 блоков в каждом из торговых коридоров (так, например, на Тверской сейчас предлагается только два таких блока, в Столешниковом-Петровке—один, на Покровке – два). На лучшие помещения снова появились “листы ожидания”. Уровень свободных помещений находится на уровне 2-3%.

Спросом пользуются улицы, на которых можно открыть флагманские точки (Тверская, Столешников, некоторые участки Садового кольца), либо места с высокой проходимостью (например, около метро). На эти лучшие помещения цены выросли на 15-20% в течение квартала (при продлении договоров аренды новое предложение арендодателя чаще всего выше на 15-20%). Особенно активно растут цены на Тверской, где в течение последних нескольких кварталов цены поднялись на 30-35% (относительно “дна”). Несмотря на рост запрашиваемых ставок аренды на лучшие помещения, в среднем ставки ниже периода “бума”. Наиболее активные арендаторы — предприятия общепита, ювелирные бренды, банки, бренды модной одежды.

Активность ритейлеров вернулась на рынок. Однако ритейлеры стали более осторожны в выборе новых помещений - интерес вызывают торговые помещения с понятной зоной охвата, т.е. либо существующие торговые центры, либо новые торговые центры, с очевидными конкурентными преимуществами.

Ресторанный холдинг «Г.Р.М. Планета гостеприимства», развивающий сети «Сбарро», «Восточный базар», Viaggio и «Баш на Баш» запустил новый проект—сеть кофеен Coffe100. Компания Metro Group планирует до конца 2010 года открыть в России два новых формата: брендом «Metro-Пункт» (бытовая техника и электроника) и Saturn (первый магазин сети уже открыт). Компания «Модный альянс» (входит в «Ташир») стала эксклюзивным дистрибьютором британской марки женской одежды Quiz. «Арома групп», управляющая сетью специализированных винных супермаркетов под брендом «Ароматный мир», развивает новую сеть кулинарий «Дилекатэ фреш». Новые для России бренды вход на российский рынок через Санкт- Петербург:

• French Connection снова собирается выйти на рынок России, теперь уже в Петербурге (с компанией Centerpoint).

• Новый сетевой рыбный ресторан быстрого обслуживания европейской сети Nordsee планирует открыться в ноябре в новом торговом центре Galeria.

• Новая сеть магазинов под названием «Фреш» будет запущена компанией «Европа», входящая в концерн «Газрезерв».

• Петербургская ОАО «Фармация» (сети «Новая аптека» и «Здравница») планирует запустить сеть аптек под брендом «Сто дорог» на вокзалах.

• Первый магазин товаров для детей новой сети Acoola, появился в торгово-развлекательном центре «Атмосфера».

4. Характеристика сегмента. Прогнозные тенденции

4.1. Анализ спроса и предложения

В городе сочетаются несколько видов застройки: индивидуальные дома, историческая застройка (центр города), 5-ти и 9-ти этажные, а также современные типовые и элитные дома.

Новые дома строятся массивами и сосредоточены в основном вдоль ул. Терешковой и Дзержинском районе, точечная застройка в других районах встречается редко.

В застройке Оренбурга велика доля частного сектора. Индивидуальной и исторической застройкой занята большая часть центра города, массивы частной застройки встречаются и в остальных районах города. Основная масса новостроек сконцентрирована в Северном округе, недалеко от рассматриваемого участка.

4.2. Анализ цен

Средняя стоимость квадратного метра в декабре 2010 года составила:

- на вторичном рынке 37,39 тыс. рублей за кв.м. (+210 руб. к средней стоимости кв.метра в ноябре);

- на первичном рынке: средняя стоимость предложения застройщиков составила 31,20 тыс.руб./кв.м., у риэлторских компаний - 32,13 тыс.руб. за 1 кв.метр жилья.

Необходимо отметить, что на стоимость жилой недвижимости оказывают влияние различные факторы: район, в котором расположена квартира, этаж, количество комнат, материал стен, степень готовности (для первичного жилья).

Мониторинг предложения по продаже квартир в декабре 2010 года позволил выявить следующие показатели стоимости одного квадратного метра вторичных квартир: наиболее дорогие квартиры расположены в Ленинском и Дзержинском районах, а наиболее доступные - в Южном поселке и Промышленном районе.

На первичном рынке наиболее дорогие квартиры находятся в Ленинском и Центральном районах.

В декабре текущего года произошло несущественное снижение средней стоимости первичного жилья, реализуемого застройщиками (-0,2%). Средняя стоимость предложения риэлторских компаний также изменилась: вторичное жилье подорожало на 0,6% по сравнению с ценой ноября, первичное, напротив, подешевело на 3,9%.

Максимальная стоимость квадратного метра жилья установлена в Ленинском районе, в домах, ограниченных улицами Донецкая, Газовиков, Ленинская, Чкалова, Маршала Жукова и проспектом Гагарина (от 41 до 72 тыс.руб./кв.м.), а также в Центральном районе, в домах, расположенных на улицах Терешковой, Комсомольская, Володарского, Краснознаменной и проспекте Победы (от 40 до 69 тыс.руб./кв.м.). При этом, наиболее дорогими по стоимости квадратного метра были 1-комнатные квартиры.

Минимальная стоимость кв.м. в Промышленном районе - 1-комн. – 24,2 тыс.руб., 2-комн. – 27,1 тыс.руб. и 3-комн. – 24,2 тыс.руб., а также в поселке Южном – 1-комн. – 33,7 тыс.руб., 2-комн. – 27,1 тыс.руб., 3-комн. – 26,5 тыс.руб.

Мониторинг рынка жилой недвижимости Оренбурга показал, что максимальная стоимость квадратного метра в зависимости от местоположения квартиры, установлена в Ленинском, Дзержинском и Центральном районах, минимальная - в Промышленном и поселке Южном.

Анализ показал, что квартиры на первичном рынке жилой недвижимости дешевле, чем на рынке вторичного жилья. При этом, традиционно средняя стоимость 1-комнатных квартир выше, чем 2- и 3-комнатных. Разница при этом колеблется от 2500 до 6000 рублей за кв.м.

Для проведения анализа было использовано 2850 предложений по продаже квартир на первичном и вторичном рынке жилья (+3,5 % к предложению предыдущего месяца).

4.3. Тенденция развития данного сегмента

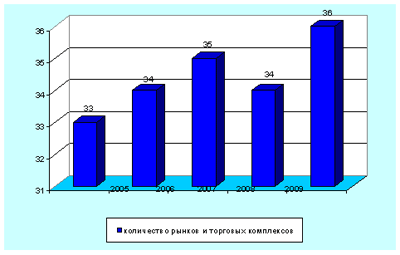

На территории города Оренбурга по состоянию на 01.01.2010 года размещено: 22 рынка, 14 торговых комплексов и 1 рынок-ярмарка, в том числе:

16 универсальных рынков;

6 специализированных (в т.ч. 1 муниципальный);

14 торговых комплексов;

1 рынок-ярмарка;1 реконструируемый рынок («Радуга»).

Проводимая администрацией города работа по совершенствованию и реконструкции рынков изменила в лучшую сторону характер взаимоотношений продавца и покупателя, рынков и административных структур.

Сетевые гиганты спровоцировали закрытие части мелких независимых розничных предприятий. Однако при всем современном многообразии форматов торговли рыночная форма торговли в городе Оренбурге не только сохраняет свои позиции, но и успешно развивается. В 2009 году вместо необорудованного рынка у магазина «Универсам» по улице Родимцевой открыт торговый комплекс «Просторный» по улице Просторной. Кроме того, в 2009 году открыты 2 торговых комплекса: ТК «Зауралье», ТК «Звёздный».

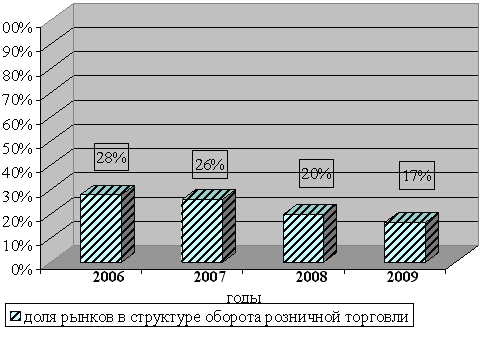

Доля рынков в общем обороте розничной торговли города Оренбурга за 2006-2009 годы несколько снизилась на 8-10 % за счёт появления крупных предприятий торговли, в частности, автосалонов. Но, несмотря на это, розничные рынки продолжают формировать значительную часть оборота розничной торговли.

В настоящее время рыночная торговля РФ претерпевает кардинальные изменения в рамках выполнения требований Федерального Закона от 30.12.2006 года № 271-ФЗ «О розничных рынках и о внесении изменений в Трудовой Кодекс Российской Федерации».

Эти изменения связаны, прежде всего, с резким сокращением неорганизованной, неприспособленной торговли. В соответствии с нормами Закона все розничные рынки должны превратиться в комплексы, состоящие из капитальных зданий и сооружений. Для нормального функционирования в соответствии с законодательством необходимо обеспечить условия по энерго-, тепло- и водоснабжению, а также надлежащие условия для приемки, хранения, продажи товаров.

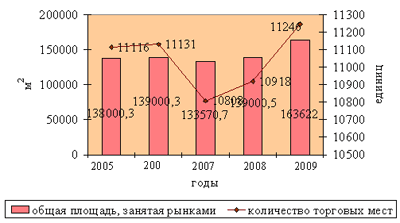

Из 31 рынка и торгового комплекса в 2001 году на 24 имелись временные сооружения либо полностью составляли комплекс сооружений и навесов некапитального характера. В 2009 году из 36 рынков и торговых комплексов 2 рынка полностью состоят из временных сооружений (Русь, Сокол), а на 7 рынках, уже обустроенных капитальными зданиями, имеются открытые прилавки.

По состоянию на 01.01.2010 года на территории рынков размещено около 11 500 объектов мелкорозничной сети. В сравнении: по состоянию на 01.01.2003 года на рынках и торговых комплексах было размещено около 10 000 объектов мелкорозничной сети. Таким образом, создано 1 500 дополнительных рабочих мест.

Сектор рынков города широко представлен специализированными объектами рыночной торговли, такими как: сельскохозяйственные рынки «Сокол», «Михайловский»; специализированный рынок «Стройматериалы», автомобильный рынок, ведётся строительство ещё двух сельскохозяйственных кооперативных рынков. Специализированным рынкам сложнее «выживать» в современных условиях. В связи с этим и в целях поддержки отечественных товаропроизводителей, создания условий для реализации на розничных рынках местной сельхозпродукции, администрацией города было организовано проведение ярмарок «выходного» дня на постоянной основе на 3 рынках города Оренбурга и в зимнее время по улице Беляевской,43-45.

Сельхозтоваропроизводителям обеспечен беспрепятственный доступ на рынки и ярмарки для продажи своей продукции. На ярмарках представлена продукция птицефабрик Оренбургской области, молочная продукция, крупы, растительное масло, колбасные изделия, плодоовощная продукция. Лидером продаж является мясо крупного рогатого скота, свинины, баранины, конины и мяса птицы. По итогам 2009 года на ярмарках реализовано 37 963 туши мяса, что на 48,4 % больше, чем реализовано за 2008 год.

Личные подсобные и крестьянские (фермерские) хозяйства, сельхозпредприятия имеют дополнительную возможность представлять свою продукцию на ярмарках без посредников, торговых наценок, что способствует удешевлению продуктов питания.

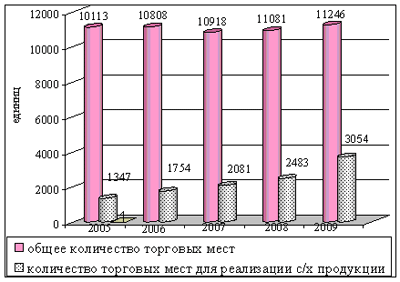

В целях поддержки местных сельхозпроизводителей увеличивается количество торговых мест для реализации сельскохозяйственной продукции, произведенной крестьянскими (фермерскими) хозяйствами, садоводами-любителями. За период 2006-2007 гг. произошел рост на 18,6%, и за период 2007-2008 гг. – на 19,3% , в 2009 году количество торговых мест, предназначенных для торговли сельхозпродукцией, увеличилось на 23 % и составило 3 054 торговых места.

В 2009 году управляющими рынками компаниями, администрациями торговых комплексов сохранялась тенденция применения низких тарифов на все торговые места, предоставляемые для реализации сельхозпродукции местным товаропроизводителям, садоводам-любителям. Уровень тарифов составляет от 10 до 30 % от основного тарифа. Льготный тариф предусмотрен для всех групп инвалидов, ветеранов Афганской войны, лиц, пострадавших в результате Чернобыльской аварии, пенсионеров, садоводов-любителей, местных сельхозтоваропроизводителей, при условии, что данные лица непосредственно сами осуществляют торговую деятельность. В 2009 году торговые места на 7 рынках предоставлялись со скидкой 50% от оплаты торговых мест, на 6 рынках со скидкой 10-20 % от оплаты торговых мест, на 4 рынках торговые места предоставлялись бесплатно, на остальных рынках и торговых комплексах тарифы применяются дифференцированно.

В связи с обеспечением льготных условий сложилась позитивная ярмарочная ценовая политика на мясо от 70 до 150 рублей за килограмм, при том, что в 2006 году во внеярмарочные дни цена складывалась до 280-400 рублей за килограмм, а в 2009 году уже не превышала 200-250 рублей.

Администрациями рынков и торговых комплексов совместно с администрацией города осуществляется развитие сферы услуг на своих территориях.

К традиционным услугам по ремонту обуви и изготовлению ключей, пунктам общественного питания, добавляются банковские услуги, мастерские по ремонту ювелирных изделий, по ремонту бытовой техники, по ремонту сотовых телефонов, по изготовлению и реставрации мебели, пункты по чистке перьевых изделий, химчистки, ломбарды и многие другие. Именно эти изменения - важная составляющая инвестиционной и покупательской привлекательности в сравнении с гипермаркетами и сетевыми магазинами.

В связи с вышеизложенным, в 2009 году показатель проходимости возрос по сравнению с 2007-2008 годами.

Постановлением администрации города Оренбурга от 04.12.2009 № 911-п «О проведении городского смотра-конкурса «Лучший рынок, торговый комплекс города Оренбурга-2009» заложен следующий этап в развитии рыночного сектора торговли. Конкурс обеспечил его участникам и горожанам широкий доступ к информации о товарах, услугах, их ассортименте и качестве, ценовой политике, применении передовых технологий, о работе по поддержке местных товаропроизводителей.

Необходимо отметить, что ассортимент отечественных товаров значительно выше на городских рынках и торговых комплексах, чем в сетевых магазинах и гипермаркетах.

На 3 торговых комплексах: ТК «Степной», ТК «Три кита», ТК «Максимум» в целях увеличения доли специализированной торговли для местных товаропроизводителей, часть торговых площадей выделена в формат рыночной торговли.

В I полугодии 2009 года, до вступления в силу Федерального Закона от 26 декабря 2008 года N 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей», при осуществлении государственного контроля (надзора) и муниципального контроля», проведено 10 комплексных проверок городской межведомственной комиссией на рынках и ТК.

В ходе проверок ставились следующие задачи:

- выявление лиц иностранного происхождения, занимающихся торговой деятельностью на рынках города без разрешительной документации;

- выявление лиц, не имеющих зарегистрированных в администрации города трудовых договоров;

- привлечение к постановке в налоговых органах г. Оренбурга по месту ведения деятельности;

- проверка наличия необходимой документации на реализуемый товар;

- проверка соблюдения сроков прохождения медицинского освидетельствования и другие вопросы.

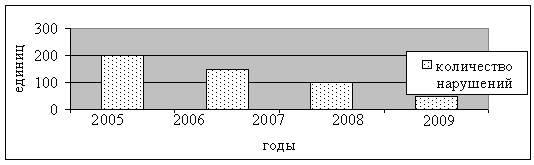

Проверки, проводимые на рынках и торговых комплексах города, показывают, что нарушения имеются и достаточно серьёзные. Тем не менее, число нарушений на рынках из года в год уменьшается. Если в 2005 году выявлялось от 150 до 200 нарушений, то в 2009 году их стало в три раза меньше - около 50.

К частым нарушениям относятся:

- отсутствие пакета документов, подтверждающих происхождение, качество, и безопасность продукции;

- просроченный срок или отсутствие свидетельств о внесении в торговый реестр;

- нарушение сроков прохождения медицинского осмотра продавцами, осуществляющими продажу промышленных товаров;

- нарушение санитарных норм, таких как нарушение ветеринарно-санитарных правил перевозки или убоя животных, правил переработки, хранения или реализации продуктов животноводства, неудовлетворительное санитарно-техническое состояние здания, ненадлежащее хранение продуктов питания, в том числе и хранение пищевых продуктов с нарушением параметров температуры;

- отсутствие профессионализма у продавцов;

- мелкие нарушения (не должным образом оформление ценников, факт отсутствия, пренебрежительного использования карточки продавцов продавцами торговых объектов);

- отсутствие трудового договора между продавцом и предпринимателем;

- необеспечение помещений первичными средствами пожаротушения;

- несоответствие нормам ширины основных эвакуационных проходов (сильная зауженность проходов);

- запасные выходы заставлены, что не обеспечивает эвакуацию в экстренных случаях.

Все эти нарушения достаточно серьезны, некоторые из них угрожают здоровью и жизни человека. В решении этих задач органы муниципальной власти опираются на органы контроля (надзора) в сфере потребительского рынка: управление Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Оренбургской области, отдел государственного пожарного надзора по г. Оренбургу, Управления федеральной налоговой службы по Оренбургской области, оренбургское городское управление ветеринарии, УВД г. Оренбурга, Управление Роспотребнадзора и другие в рамках своей компетенции.

Особого внимания требуют нарушения, в которых присутствует угроза здоровью населения. Это нарушение правил пожарной безопасности, нарушение санитарных правил хранения продукции, несвоевременное прохождение продавцами медицинского осмотра.

Не менее опасной является проблема несоблюдения норм пожарной безопасности. В зданиях рынков часто присутствуют зауженность проходов, зарешеченность окон, неизолированность проводки, затрудненность аварийного выхода, так что при наступлении пожара эвакуировать работников и посетителей рынков достаточно сложно. На рынке не всегда созданы условия хранения продукции, часто продукты питания находятся вблизи с посторонними предметами.

В течение 2009 года в администрацию города поступило 17 жалоб и обращений по вопросам организации работы рынков и торговых комплексов, в том числе 5 из них по демонтажу рынка «Универсам». Отрадно, что в 2009 году поступали нетипичные обращения горожан. Такие как: о контроле за торговлей цветами, занесёнными в Красную книгу, по размещению торговых объектов от местных товаропроизводителей, о выравнивании стоков, с благодарностью о наведении порядка на месте бывшего рынка «Универсам» и другие обращения.

Учитывая факты наличия нарушений на рынках и торговых комплексах, необходим консолидированный и эффективный контроль всех хозяйствующих субъектов, особенно объектов торговли продовольственными товарами.

Основными факторами, сдерживающими развитие рынков и торговых комплексов, является:

- слабое внедрение системы непрерывного образования, подготовки и переподготовки кадров для субъектов потребительского рынка

- относительно низкая заработная плата работников сферы потребительского рынка.

Торговые дома, различные супермаркеты заявляют о себе по телевидению, радио. Рекламу их продукции, с указанием выгодных цен часто можно увидеть на рекламных щитах, и иных видах наружной рекламы. Как правило, реклама рынков не распространена, в 2009 году лишь два рынка заявили о себе на рекламных щитах и в роликах на телевидении. Отсутствие должной рекламной политики делает их менее конкурентоспособными по отношению к современным торговым организациям.

Наряду с внешними изменениями рынков, благоустройством территории, оборудованием зон отдыха, детских площадок на розничных рынках и торговых комплексах необходимо приближать их к статусу торговых домов, супермаркетов, повышать их престижность и комфортабельность.

Общие тенденции развития торговой недвижимости в регионах РФ соответствуют тенденциям развития торговой недвижимости Москвы, но с отставанием в 4-6 лет. Прогнозируется уменьшение числа вещевых рынков и точек стихийной торговли с постепенным увеличением количества ТЦ и с привлечением потребителей, особенно в центральных районах. Это связано с меньшей конкурентоспособностью рынков. В связи с дифференциацией доходов населения, большим спросом станут пользоваться товары для молодежи, чем товары для людей пожилого возраста.

В центральном и примыкающих районах будут замещаться существующие торговые комплексы низшей ценовой категории и вещевые ряды на ТЦ средней и выше средней ценовой категории, с яркой индивидуальностью и четкой концепцией развития.

Постепенно, по мере насыщения рынка, грамотное управление объектами торговой недвижимости станет играть все большую роль, а значит, будут пользоваться спросом услуги консалтинговых и управляющих компаний.

5. Описание объекта с точки зрения расположения

Участок ТРЦ «Армада» расположен по адресу г. Оренбург, Дзержинский район, Шарлыкское шоссе, 1 на территории Оренбургского комбината шелковых тканей.

В ближайшем окружении отсутствуют значимые объекты торговли. В настоящее время ощущается нехватка продуктовых супермаркетов. В центре спального района открытый рынок на 10 000 кв.м. и парк отдыха с колесом обозрения и аттракционами.

Из крупных объектов необходимо отметить два рынка – ТК «Степной» и рынок на Театральной, супермаркет «Патэрсон», кинотеатр «Союз». Имеются также более мелкие объекты - разнообразные кафе, ночные клубы и другие, в основном игровые автоматы.

В ближайшем окружении нет административных зданий помимо одного из корпусов университета.

В зону 5-минутной пешеходной доступности попадают несколько жилых кварталов, застроенных современными многоэтажными домами, в которых проживает порядка 5 тыс. человек. По опыту других городов, это значение является вполне нормальным.

Для дорожного движения в Оренбурге характерна довольно высокая скорость. Поэтому при расчете зон охвата транспортной доступности использовалось значение средней скорости движения 30 км/ч. При этом в зону 10-минутной транспортной доступности (5 км) попадает самый крупный спальный район. В зону 20-минутной транспортной доступности (10 км) попадает большая часть Оренбурга, за исключением дальних территорий Ленинского района и южной части города. В этой зоне проживает около 450 000 человек.

Таким образом, в зоне доступности до объекта проживает большая часть населения г. Оренбурга.

К участку примыкают крупные магистрали Оренбурга - Загородное и Шарлыкское шоссе.

Загородное шоссе имеет выход на Самару (Москву), Казань, Уфу и республику Казахстан, Шарлыкское шоссе обеспечивает связь с центром города. Шарлыкское шоссе двухполосное в каждую сторону, разметка отсутствует. С шоссе есть съезд к участку при движении в город. При движении из города ограничений на поворот к участку нет.

Возле участка имеются остановки общественного транспорта (автобусов и маршрутных такси) и остановка электрички. Непосредственно до участка можно доехать:

• По Шарлыкскому шоссе на маршрутах- 36т, 44т, 45, 15 (черные) и 44т, 45, 36т.

• По ул. Волгоградской (около 500 метров до участка) - 6, 8, 21 (черные) и 21т, 36т (красные)

• По ул. Салмышской (800 метров до участка) 14 маршрутов.

Все эти маршруты троллейбусов, автобусов и маршрутных такси обеспечивают сообщение с разными частями города (внутрирайонных маршрутов нет).

Замеры потоков автотранспорта по прилегающим к рассматриваемому участку улицам, производились по общепринятой технологии. Три раза в день – утром, днем и вечером исследователь замерял количество автомобилей, проезжающих в каждом направлении.

За 12 часов работы (с 10 до 22 часов) торгово-развлекательного центра, совокупный автомобильный поток по прилегающим магистралям составит, в среднем 6 640 машин.

Застройка района состоит из пяти и девятиэтажных домов 60-70 годов в соотношении 60 к 40. В застройке присутствует небольшое количество 12 этажных домов, а так же новостроек, вдоль ул. Терешковой (среди которых есть и элитные). Строительство новых домов осуществляется в 14 микрорайоне.

Район застраивался комплексно и обладает отлично развитой социальной инфраструктурой.

Преимущества расположения участка:

• недалеко от участка проходят две магистрали Шарлыкское и Загородное шоссе;

• участок примыкает к самому крупному спальному району;

• наличие новостроек в зоне охвата;

• доступность на общественном и личном транспорте;

• в ближайшем окружении наблюдается нехватка качественных торговых объектов.

Недостатки:

• находится на окраине города;

• в зоне ближайшего окружения расположена промзона.

6. SWOT-анализ

В зону охвата (20 минут на автотранспорте) попадает большинство крупных торговых объектов, среди которых ТС «Центр», ТЦ «Гостиный дроръ», ТД «Восход» и другие. Также в зону охвата попадает большинство развлекательных и спортивных объектов и предприятий общественного питания Оренбурга.

Покупательский контингент формируется из нескольких групп потребителей. Первая группа: люди, проживающие в зоне пешеходной доступности Дзержинского района. Из 5 000 проживающих в зоне пешеходной доступности, к потенциальным покупателям относятся около 700 человек (средний класс составляет 14% населения Оренбурга)28. Средний доход этой группы – ориентировочно 8 550 рублей (200 – 400 долларов США) в месяц на работающего члена семьи.

Вторую группу составляют люди, работающие и проживающие в зоне транспортной доступности. Здесь процент «среднего класса» выше, чем в среднем по городу (жители новостроек и коттеджей), по нашим оценкам это составит около 33 194 человек. Доход этой группы людей варьируется очень сильно, однако, как правило, люди в этой группе имеют средний доход от 250 до 550 $ США.

Третья группа: люди, проживающие в других районах города, целенаправленно приезжающие в центр за покупками и для проведения досуга. Большую часть потенциальных потребителей составляют люди с доходом выше среднего, что характерно для объектов общегородского значения.

Для определения количества потенциальных покупателей по зонам охвата использовались коэффициенты посещаемости, определенные экспертным путем. Коэффициенты определялись исходя из сложившейся практики: население («средний класс»), проживающее в зоне пешеходной доступности посещает ТРЦ (в основном продуктовый супермаркет) регулярно, и поскольку в ближайшем окружении нет крупных конкурентов, коэффициент посещаемости близок к 100%.

Из второй зоны (10 минут на автотранспорте), ТРЦ посетит порядка 80% «среднего класса».

Именно в этой зоне проживает максимальное количество потенциальных покупателей, на население этой зоны доступности ориентирована рекламная и маркетинговая кампания.

Население, проживающее в 20 и более минутах доступности на автотранспорте, приезжает в ТРЦ за определенными товарами и услугами, которых нет в других объектах, поэтому мы можем рассчитывать на привлечение максимум 50% «среднего класса» ввиду отсутствия серьезных конкурентов.

Таким образом, анализ сильных и слабых сторон будет выглядеть следующим образом:

7. Выводы

Анализ местоположения, трафика по прилегающим магистралям, а также численности населения в зоне 10-ти и 20-ти минутной транспортной доступности показывают, что создание на данном участке торгово-развлекательного центра общегородского формата является достаточно перспективным.

В городе по оценкам специалистов нет торговых объектов, крупнее 20 тыс. кв.м. Даже если такие объекты будут построены, сроки их реализации будут позднее, чем у рассматриваемого ТРЦ и, вероятно, арендные ставки будут выше.

В городе отсутствуют крупные оптовые сети, нет ни одного гипермаркета, в то время, как потребительская способность население достаточно высока. Это указывает на очень низкую (по сравнению с городами-милионниками) конкуренцию как в торговом бизнесе, так и в развлекательной сфере.

SWOT-анализ и такие факторы, как численность населения в зоне 20 минутной доступности, составляющая 450 тыс. человек, планы администрации Оренбурга по развитию города (строительство жилья, развитие транспортной инфраструктуры) позволяют говорить о перспективности планируемого ТРЦ.