Мюррей Ротбард Власть и рынок: государство и экономика оглавление

| Вид материала | Документы |

Содержание4.3.2. Акцизы и другие налоги на производство 4.3.3. Общие последствия налогообложения доходов |

- Мюррей Ротбард, 4684.12kb.

- Лекция Государство и рынок Противопоставление «государство рынок» Либерализм (Адам, 36.61kb.

- Тема общество, политическая власть, государство. Политическая система общества, 4955.66kb.

- Ведение в жизнь отдельных властных функций через суд, но суд как самостоятельная власть, 24.33kb.

- Реферат по дисциплине «Рынок ценных бумаг» тема: «Рынок ценных бумаг Японии», 546.71kb.

- Урока Тема урока Основные теоретические понятия, 92.1kb.

- Б Законодательная власть. Стр. 11 в Исполнительная власть. Стр., 167.67kb.

- Судебная власть и правоохранительные органы, 34.31kb.

- Лекция Власть. Государство. Демократия. Политическая система Власть, 325.96kb.

- Курсовая работа по курсу «Экономическая теория» на тему: «Рынок и государство, роль, 364.65kb.

4.3.2. Акцизы и другие налоги на производство

Акцизные сборы это налог с продаж, налагаемый не на все, а только на отдельные группы товаров. Отличие общего налога с продаж заключается в том, что, равномерно облагая оборот всех конечных товаров, он сам по себе не вносит искажений в рыночную структуру производственных возможностей. С другой стороны, акцизные сборы налагаются, как уже говорилось, только на отдельные группы товаров. Общий налог с продаж, разумеется, также вносит искажение в структуру производства, поскольку подпитываемые им государственные расходы имеют совершенно иную направленность, чем частный рыночный спрос. Акцизные сборы оказывают такое же влияние, но, кроме того, они создают налоговое давление на облагаемые отрасли производства. Налог не может быть переложен на потребителей и, как правило, перекладывается на отраслевые факторы производства. Специфика этого налога в том, что он выдавливает из отрасли неспецифичные факторы производства и предпринимателей, которым приходится уходить в отрасли, не облагаемые акцизом. В течение переходного периода налог может быть добавлен к издержкам производства. Но поскольку прямое повышение цен невозможно, предельным фирмам приходится уходить из отрасли и искать лучшие возможности для бизнеса в других видах деятельности. Исход из подакцизных отраслей неспецифических факторов производства и, скорее всего, фирм ведет к снижению объема отраслевого производства. В результате сокращения запаса, или предложения, при данной величине спроса рыночная цена на этот продукт растет. Таким образом, здесь происходит своего рода «косвенное перекладывание» налогового бремени, поскольку цена конечной продукции в итоге возрастет. Но, как уже было сказано выше, неверно называть этот процесс «перекладыванием», поскольку этот термин куда лучше подходит к ситуации, когда можно без каких-либо дополнительных усилий просто включать налог в цену продукции.

Акцизные налоги являются источником потерь для всех участников рынка. Неспецифическим факторам приходится уходить в отрасли, дающие меньший доход. Поскольку в этих отраслях дисконтированная предельная ценность продукта меньше, специфические факторы оказываются затронутыми в большей степени, а потребителям приходится нести ущерб из-за искажений (относительно их желаний) в распределении факторов производства и структуре цен. Предложение факторов производства в подакцизных отраслях снижается, а цены на их продукцию растут, тогда как во всех остальных отраслях возникает относительный избыток предложения факторов, а цены на их продукцию оказываются слишком низкими.

Кроме того, акцизные сборы имеют тот же общий эффект, что и все другие налоги, а именно: подкрепленные налоговыми поступлениями желания государства и тех, кого оно субсидирует, искажают структуру рыночного спроса.

Об эластичности спроса по налогам написано слишком много. Нам известно, что спрос для каждой отдельной фирмы всегда эластичен в области цен, превышающих цену свободного рынка. Да и издержки производства не есть что-то фиксированное, а определяются продажной ценой. Что еще важнее, поскольку кривая спроса на любой товар всегда падает с ростом цены, любое снижение объема производства ведет к росту рыночной цены, а повышение объема производства — к ее понижению, и все это вне всякой связи с эластичностью спроса. Для экономической теории вопрос об эластичности спроса имеет сравнительно второстепенный характер137.

В общем, акцизный налог: а) наносит ущерб потребителям тем, что, как и все прочие налоги, перемещает ресурсы и спрос от частных потребителей к государству; б) имеет специфические последствия, наносящие ущерб потребителям и производителям, поскольку искажает рыночное распределение производственных ресурсов, структуру цен и факторов производства; в) не может рассматриваться как налог на потребление, уплата которого перекладывается на потребителей. Акциз также является налогом на доходы, но только не всех участников рынка, а прежде всего на доходы факторов производства, специфических для подакцизных отраслей.

Любой частичный налог на производство будет иметь те же результаты, что и акциз. Например, устанавливаемый в отрасли лицензионный сбор, дающий монопольную привилегию фирме, владеющей большим капиталом, ведет к ограничению предложения продукта и росту цены. При этом искажение структуры цен и распределения факторов производства будет таким же, как в случае акцизного налога. Только в отличие от ситуации с последними монопольная привилегия косвенным образом идет на пользу специфическим, квазимонополизированным факторам производства, у которых появляется возможность остаться в отрасли.

4.3.3. Общие последствия налогообложения доходов

В динамичной реальной экономике денежный доход включает заработную плату, земельную ренту, процент и прибыль (убытки). (Плата за аренду земли также капитализируется на рынке, так что доход от аренды принимает форму процента и прибыли минус убытки.) Подоходный налог предназначен для обложения всех такого рода чистых доходов. Мы убедились, что акциз и налог с продаж — это в действительности налоги, налагаемые на доходы некоторых первичных факторов производства. Этого факта обычно не замечают, возможно, потому, что традиционно считается: подоходное налогообложение равномерно применяется ко всем доходам, одинаковым по величине. Ниже мы убедимся, что именно единообразие сборов считается важнейшим «критерием справедливости» налогообложения. На самом деле никакого единообразия здесь не существует. Акцизные сборы и налог с продаж, как мы видели, налагаются только на отдельных получателей дохода, а другие, имеющие равные по величине доходы, этих налогов не платят. Следует, наконец, признать, что официальный подоходный налог, т.е. налог, который всем известен как «подоходный налог», вовсе не является единственным инструментом, с помощью которого государство облагает или может облагать доход138.

Подоходный налог невозможно переложить на других. Его бремя ложится исключительно на самого налогоплательщика. Последний получает предпринимательскую прибыль, процент от временнуго предпочтения и другие доходы от предельной производительности, и ни один из этих видов дохода невозможно увеличить, чтобы компенсировать налоговые платежи. Подоходный налог сокращает денежный и реальный доход каждого налогоплательщика, а значит, снижает его уровень жизни. При этом издержки на получение дохода от труда возрастают, а досуг делается относительно более дешевым, так что люди в среднем склонны работать меньше. У всех людей снижается уровень жизни, выраженный в обмениваемых благах. Против этой логики обычно возражают, что, когда человек зарабатывает меньше, предельная полезность денег для него возрастает, а это значит, что может вырасти и предельная полезность уменьшенного на величину удержанного налога дохода, приносимого обычными затратами труда. Иными словами, если при той же напряженности и продолжительности труда каждый теперь зарабатывает меньше, то именно это сокращение дохода может в такой степени увеличить предельную полезность денежной единицы, что и предельная полезность всего дохода вырастет, так что подоходный налог станет стимулом работать больше и усерднее. Возможно, что в некоторых случаях все именно так и происходит, и в таком результате нет ничего мистического или противоречащего экономической логике. Но едва ли все это так уж хорошо для человека или общества. Потому что, когда время работы увеличивается, меньше времени остается для досуга, и в результате этих вызванных принуждением потерь уровень и качество жизни людей понижаются.

Короче говоря, в условиях свободного рынка каждый человек находит приемлемое для себя равновесие между денежным доходом (или реальным доходом в форме благ, которые можно на него купить) и реальным доходом в форме деятельности, связанной с досугом. Эти базовые составляющие и определяют уровень жизни. Фактически, чем больше денежный доход, который может быть обменян на другие рыночные блага, тем выше окажется предельная полезность единицы свободного времени (не участвующее в рыночном обмене благо) и тем больший доход люди «получают» в форме досуга. Поэтому нет ничего удивительного в том, что, если принудительно понизить уровень доходов человека, ему придется работать больше. Впрочем, в любом случае подоходный налог снижает уровень жизни налогоплательщика, лишая его либо части свободного времени, либо части покупаемых на рынке благ.

Подоходный налог не только делает работу менее привлекательной, чем досуг, но он еще делает менее привлекательной работу за деньги, чем за плату натурой. Нет сомнений, что работа, приносящая неденежный доход, становится относительно более привлекательной. Положение работающей женщины ухудшается по сравнению с положением домохозяйки; люди начинают предпочитать работу для своих семей и покидают рынок труда и т.п. Растет популярность всякого рода «сделай сам». Короче говоря, подоходный налог благоприятствует регрессу в сфере разделения и профессионализации труда и относительному упадку рынка, а значит, и снижению жизненного уровня139. Если сделать подоходный налог достаточно большим, то рынок полностью распадется, а на его развалинах восторжествуют примитивные экономические отношения.

t2

t1

М1 М Запас денег

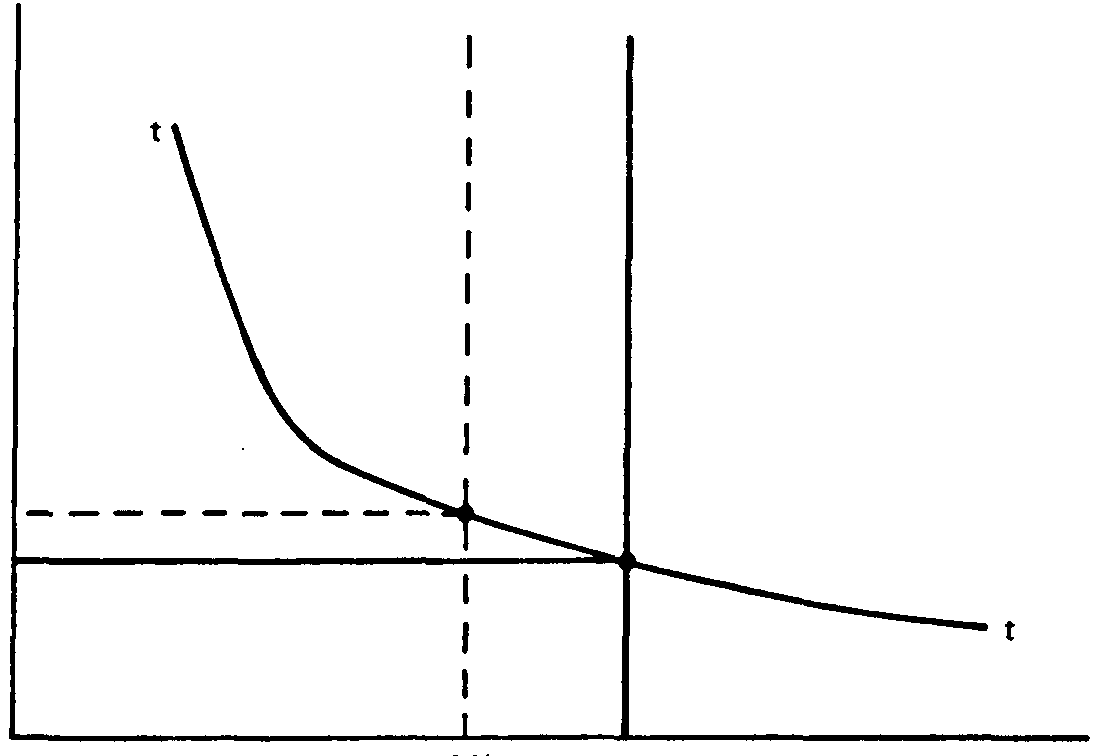

Рис. 4. Индивидуальный график временнх предпочтений

Часть дохода индивида конфискуется подоходным налогом, а оставшееся должно быть распределено получателем дохода между потреблением и инвестированием самостоятельно. Если считать кривую временнх предпочтений заданной, то, на первый взгляд, можно предположить, что величина подоходного налога не будет влиять на соотношение между величиной потребления и величиной сбережений/инвестиций и чистую ставку процента. Однако это не так. Ведь реальный доход и ценность номинальных денежных активов налогоплательщика снизились. А чем ниже реальная ценность денежных активов человека, тем выше коэффициент временнуго предпочтения (при заданной кривой временнх предпочтений) и тем выше отношение его расходов на потребление к инвестициям (см. график на рис. 4).

На рис. 4 показана кривая временнх предпочтений отдельного налогоплательщика в зависимости от величины его денежного запаса. Допустим, что первоначально налогоплательщик имеет запас денег ОМ, а tt — это кривая его временнх предпочтений. Его коэффициент временнх предпочтений, определяющий соотношение между величиной его потребления и сбережений/инвестиций, равен t1. Теперь пусть государство установит подоходный налог, и запас денег [monetary asset] налогоплательщика в исходный момент времени уменьшится до ОМ1. Тогда его коэффициент временнх предпочтений возрастет и станет равен t2. Как видим, для того чтобы получить этот результат, нужно, чтобы уменьшился запас денег как в номинальном, так и в реальном выражении. Если имеет место дефляционный процесс, ценность единицы денег будет возрастать и в долгосрочной перспективе, при прочих равных, коэффициент временнуго предпочтения останется прежним. Но при наличии подоходного налога ценность денежной единицы не изменится, поскольку налоговые поступления расходуются государством. В силу этого запасы денег [money assets] у налогоплательщиков уменьшатся как в номинальном, так и в реальном выражении, причем в равной степени.

Могут возразить, что при этом возрастает запас денег у правительственных чиновников и/или у тех, кто получает государственные субсидии, и уменьшение их коэффициентов временнуго предпочтения вполне может компенсировать рост этого показателя у налогоплательщиков. Тогда нельзя будет делать вывод, что в целом для всего общества величина коэффициента временнуго предпочтения вырастет, а доля расходов на сбережения/инвестиции понизится. Однако государственные расходы представляют собой отвлечение рыночных ресурсов на решение государственных задач. Поскольку, по определению, такое отвлечение происходит по воле государства, оно представляет собой государственные потребительские расходы140. В силу этого сокращение доходов (а значит, потребления и сбережений/инвестиций) налогоплательщиков будет уравновешено ростом потребительских расходов государства. Что касается трансфертных расходов государства (включая жалованье чиновникам и субсидии привилегированным группам), то, бесспорно, часть этих средств будет сбережена и инвестирована. Но эти инвестиции будут отражать не добровольное желание потребителей, а, скорее, будут вложены в те сферы производства, в которые потребители, занимающиеся производственной деятельностью, не стали бы инвестировать. Эти вложения отражают желания и предпочтения не потребителей-производителей в условиях свободного рынка, а потребителей-эксплуататоров, живущих за счет применения государством одностороннего принуждения. Стоит устранить налог, и производители опять обретут возможность беспрепятственно зарабатывать и потреблять. Новые инвестиции, отвечающие желаниям и потребностям групп, пользующихся государственными привилегиями, окажутся ошибочными [malinvestments]. В любом случае сам факт существования государственных потребительских расходов делает неизбежным возрастание коэффициентов временнуго предпочтения и сокращение сбережений и инвестиций.

Некоторые экономисты утверждают, что существование подоходного налогообложения сокращает объем сбережений и инвестиций еще одним способом. Они считают, что подоходный налог по самой своей природе устанавливает «двойной» налог на сбережения-инвестиции по сравнению с потреблением141. Они рассуждают следующим образом: нельзя считать, что сбережения и потребление совершенно независимы друг от друга. Целью всех сбережений является потребление в будущем, а иначе ни в каких сбережениях нет смысла. Сбережение это воздержание от потребления в настоящем в надежде, что потребление возрастет в будущем. Средства производства сами по себе никому не нужны142. Они интересны только как воплощение будущего роста потребления. Когда Робинзон Крузо огораживает поле, он осуществляет сбережение/инвестирование, дабы получать в будущем больше зерна; его усилия принесут плоды в виде большего потребления. Таким образом, введение подоходного налога наносит больший ущерб не потреблению, а сбережениям/инвестициям143.

Эта логика верно объясняет процесс сбережения/инвестирования. У нее только один серьезный изъян: она не имеет отношения к проблеме налогообложения. Сбережения и в самом деле плодотворны. Проблема в том, что это известно всем, и как раз в силу этого люди и осуществляют сбережения. Но, даже зная о плодотворности сбережений, люди не откладывают на будущее все, что зарабатывают. Почему? Из-за временнуго предпочтения в пользу потребления в настоящем. При данных шкалах ценности и величине текущего дохода каждый человек наиболее желательным для себя способом распределяет свой доход между потреблением, сбережениями и приростом запаса наличных денег. И любое иное распределение дохода будет в меньшей степени отвечать его желаниям, или, иными словами, будет соответствовать более низкому положению на его собственной шкале ценности. В силу этого нет оснований утверждать, что подоходный налог наносит какой-либо особый ущерб сбережениям/инвестициям. Он просто снижает уровень жизни налогоплательщика, включая его потребление в настоящем и будущем и запас денег. Сам по себе он не обременяет сбережения сильнее, чем остальные направления использования дохода.

Есть еще одно объяснение того, каким образом подоходный налог все же ложится особым бременем на сбережения. Подобно всем другим видам дохода, процентный доход, приносимый сбережениями/инвестициями, подлежит обложению подоходным налогом. В силу этого получаемая чистая ставка процента оказывается ниже ставки свободного рынка. Доходность не соответствует временнм предпочтениям свободного рынка; навязанная более низкая доходность означает, что людей вынуждают направлять свои сбережения/инвестиции в проекты с более низкой доходностью, и люди соответственно снижают долю расходов, выделяемых на сбережения/инвестиции. Короче говоря, предельные сбережения и инвестиции, теряющие прибыльность при пониженной ставке, не будут осуществляться.

Приведенный выше аргумент Фишера–Милля является примером любопытной тенденции среди экономистов, в целом выступающих приверженцами свободного рынка, не рассматривать устанавливаемое им соотношение между потреблением и инвестициями как оптимальное. Экономический довод в пользу свободы рыночной деятельности заключается в том, что рыночное распределение ресурсов оптимально соответствует желаниям потребителей. Экономисты — сторонники свободного рынка признают это для большинства сфер хозяйственной деятельности, но по неким причинам проявляют особенную привязанность и нежность к сбережениям/инвестициям по сравнению с потреблением. Им представляется, что налог на сбережения наносит куда больший ущерб свободе рыночной деятельности, чем налог на потребление. Бесспорно, что сбережения воплощают будущее потребление. Но поскольку люди, добровольно делающие выбор между текущим и будущим потреблением, делают его в соответствии со своими временнми предпочтениями, этот добровольный выбор является их оптимальным выбором. Поэтому любой налог на их потребление является таким же вторжением, искажающим работу свободного рынка, как и налог на их сбережения. В конце концов, сбережения — это вовсе не священная корова. Это просто источник будущего потребления. Сбережения ничуть не важнее текущего потребления; итоговое распределение ресурсов между ними определяется совокупностью временнх предпочтений каждого человека. Экономист, интересующийся объемом сбережений, осуществляемых в условиях свободного рынка, больше, чем уровнем потребления в условиях свободного рынка, неявным образом выступает в поддержку государственного вмешательства и принудительного отвлечения ресурсов из сферы текущего потребления в сферу накоплений и инвестиций. Защитник свободного рынка должен с равной энергией противостоять любым попыткам исказить соотношение между потреблением и инвестициями в любом направлении — в пользу как сбережений, так и потребления144.

Фактически, как мы уже убедились, подоходный налог способствует перераспределению ресурсов в пользу потребления, а еще прежде мы видели, что попытки взимать налог с потребления — с помощью налога с продаж или производственных налогов — в конечном итоге оборачиваются обложением доходов.