Совершенствование финансово-хозяйственной деятельности предприятия городского хозяйства жкх содержание

| Вид материала | Реферат |

- Рабочая программа по дисциплине "Анализ и диагностика финансово-хозяйственной деятельности, 159.79kb.

- Курсовая работа на тему: Анализ и диагностика финансово хозяйственной деятельности, 735.02kb.

- Учебно-методический комплекс дисциплины: «Анализ и диагностика финансово-хозяйственной, 437.62kb.

- Аннотация примерной программы дисциплины «Анализ финансово-хозяйственной деятельности, 32.35kb.

- Задачи анализа и диагностики финансово-хозяйственной деятельности предприятия в условиях, 54.11kb.

- Задачи анализа и диагностики финансово-хозяйственной деятельности предприятия в условиях, 51.87kb.

- Конспект лекций по курсу «анализ и диагностика финансово-хозяйственной деятельности, 2020.06kb.

- Рабочая учебная программа дисциплины «анализ и диагностика финансово-хозяйственной, 458.65kb.

- Методические рекомендации по выполнению дипломной работы на тему «Анализ финансово-хозяйственной, 286.86kb.

- Анализ экономической эффективности финансово-хозяйственной деятельности предприятия, 481.25kb.

Совершенствование финансово-хозяйственной деятельности предприятия городского хозяйства ЖКХ

СОДЕРЖАНИЕ

Введение……………………………………………………………………….3

Глава I. Исследование финансовых ресурсов в условиях

трансформации экономики…………………………………………6

1.1. Экономическое исследование финансовых ресурсов…………………6

1.2. Формирование рыночных механизмов………………………………..18

1.3. Финансовые механизмы жилищно-коммунального хозяйства………24

1.4. Перспективы развития жилищно-коммунальной отрасли…………...30

Глава II. Анализ финансово-хозяйственной деятельности

жилищно-коммунального хозяйства………………………………33

2.1. Основные технико-экономические показатели работы……………….33

2.2. Финансовый анализ деятельности………………………………………37

2.3. Особенности функционирования в рыночном механизме.

Расчет эффективности……………………………………………………39

2.4. Оценка финансовой устойчивости предприятия………………………41

Глава III. Основные направления совершенствования

экономических механизмов……………………………………….45

3.1. Разработка стратегии развития…………………………………………45

3.2. Совершенствования управления дебиторской задолженностью…….49

3.3. Факторы усовершенствования управления финансовыми

ресурсами предприятия…………………………………………………53

Заключение……………………………………………………………………59

Библиография…………………………………………………………………65

ВВЕДЕНИЕ

Актуальность исследования. Современное состояние предприятий городского хозяйства ЖКХ, вызванное не только неудовлетворительным состоянием отрасли в целом, но и сопутствующими проблемами, включая финансовый кризис, отразившийся на российской экономике в целом и на отрасли ЖКХ в отдельности, может быть признано не отвечающим требованиям существующей ситуации развития экономики и задачам жилищно-коммунального комплекса.

Основная проблема заключается в неэффективности финансово-хозяйственной деятельности, вызванной совокупностью факторов, включая недостаточное финансирование предприятий и неполное выполнение финансовых обязательств со стороны населения.

При этом большинство исследователей проблем предприятий ЖКХ отмечают, что кризисное состояние предприятий ЖКХ зачастую связано не с низкими тарифами, а с неумением и нежеланием чиновников местных администраций управлять жилищно-коммунальным комплексом города в интересах потребителей жилищно-коммунальных услуг.

Исследование особенностей финансово-хозяйственного функционирования предприятий содержится в трудах А.В. Авдеева, И.В. Бычковского, И.Г. Минц, Н.Б. Косаревой, Ф.Г. Тахи-Заде, Л.Н. Чернышева, А.И. Файнберга. Эти исследования показывают, что существующий механизмы функционирования предприятий ЖКХ не являются экономически эффективными, однако их изменение зачастую представляется невозможным вследствие кризисного положения отрасли в целом.

Теоретические концепции управления сферой ЖКХ, ее развитием в условиях рынка занимают значительное место в экономической литературе. Разным аспектам этих проблем посвящены работы А.Н. Алисова, С.В Барулина, Ю.Н. Барышникова, Н.И. Дрозда, Е.В. Егорова, Б.Ф. Зайцева, Е.А. Каменевой, С.Б. Мельникова, М. Одинцова, М.В. Поповой, Ю.Ф. Симонова, В.Г. Старовойтова, В.Ф. Уколова, И.Ф. Чернявского и др. Однако реструктуризация предприятий в системе реформирования ЖКХ в условиях переходной экономики освещена в экономической литературе недостаточно.

Необходимость определения путей повышения эффективности финансово-хозяйственной деятельности предприятий городского хозяйства ЖКХ определила актуальность данного исследования.

^ Объект исследования. Финансовые механизмы работы предприятий городского хозяйства ЖКХ.

Предмет исследования. Особенности функционирования финансовых механизмов работы предприятий городского хозяйства ЖКХ в условиях современной ситуации экономики и отрасли.

^ Цель исследования. Определение основных показателей финансово-хозяйственной деятельности предприятия ЖКХ ООО «Управляющая компания «Ваш дом».

Задачи исследования.

- Исследовать финансовые ресурсы в условиях транформации экономики.

- Определить основные финансовые показатели работы предприятий городского хозяйства ЖКХ.

- Провести анализ финансового состояния компании ООО «Управляющая компания «Ваш дом» на основе выдвинутых критериев.

- Описать возможные пути совершенствования механизмов финансово-хозяйственной деятельности предприятий городского хозяйства ЖКХ.

- Сформулировать выводы на основе полученных данных.

^ Теоретико-методологическую основу исследования составили научные труды по заявленной проблематике отечественных и зарубежных авторов.

Практическая значимость исследования заключается в возможности использования его результатов для разработки программы совершенствования финансово-хозяйственной деятельности предприятия городского хозяйства ЖКХ.

^ Структура исследования. Данная работа состоит из введения, трех глав, связанных общей логикой исследования, заключения и списка использованной литературы.

ГЛАВА I

^ ИССЛЕДОВАНИЕ ФИНАНСОВЫХ РЕСУРСОВ

В УСЛОВИЯХ ТРАНСФОРМАЦИИ ЭКОНОМИКИ

1.1. Экономическое исследование финансовых ресурсов.

Экономическое исследование финансовых ресурсов предприятия является по сути финансово-экономическим анализом деятельности этого предприятия. Финансово-экономический анализ обеспечивает своевременное выявление и устранение недостатков в финансово-хозяйственной деятельности, изыскивает резервы улучшения финансово-экономического состояния предприятия и его платежеспособности [12].

Под финансово-экономическим состоянием понимается важный критерий деловой активности и надежности, определяющий его конкурентоспособность и потенциал в эффективной реализации экономических интересов, способность предприятия финансировать свою финансово-хозяйственную деятельность [44].

Финансово-экономическое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с контрагентами, платежеспособностью и финансовой устойчивостью.

В основе финансово-экономического анализа не столько расчет и оценка финансово-экономических показателей, сколько разработка рекомендаций по повышению эффективности бизнеса, улучшению финансового состояния предприятия. Для претворения этого в жизнь необходим комплексный, системный подход к изучению всех сторон деятельности предприятия на основе анализа финансово-экономических показателей. В перечень разделов финансово-экономического анализа входят:

- анализ платежеспособности и ликвидности;

- анализ структуры активов и степени их использования;

- анализ прибыли и рентабельности;

- анализ кредитоспособности заемщика;

- факторный анализ прибыли, себестоимости и т.д.;

- анализ структуры и динамики затрат предприятия и себестоимости услуг [44].

Ликвидность предприятия проявляется, как ликвидность имущества, т.е. возможность быстрой продажи собственного капитала и дебиторской задолженности, превращая их в деньги; а также ликвидность в смысле такой возможности у предприятия, при которой оно может удовлетворить обязательства не только за счет внутренних, но и реального привлечения внешних источников.

Понятие ликвидности предприятия включает в себя не только ликвидность баланса, понимаемую как возможность предприятия превратить свои учтенные в балансе активы в наличность с учетом того, что срок превращения соответствует сроку погашения долговых обязательств, но и возможность предприятия при необходимости занять средства на стороне и погасить в срок обязательные платежи. При анализе платежеспособности и финансовой устойчивости с целью управления исследуется ликвидность баланса [45].

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Достижение финансового равновесия подразумевает соблюдение идентичности потоков поступлений и выплат как по величине, так и по срокам. Оценка ликвидности баланса позволяет характеризовать возможности субъекта хозяйствования обратить активы в наличность для погашения своих обязательств, а степень этой возможности – какими активами (наиболее ликвидными, быстро или медленно реализуемыми) характеризуется та или иная платежеспособность.

Платежеспособность предприятия принято измерять показателями, проявляющимися в виде тех или иных коэффициентов, характеризующих отношение оборотных активов (общей суммы или части) к краткосрочным обязательствам. Эти отношения отражают долю оборотных активов, которую можно использовать для покрытия краткосрочных обязательств. Чем выше эта величина, тем больше уверенность в оплате краткосрочных обязательств из имеющихся оборотных средств. Они также указывают на временный период, в котором предприятие характеризуется определенной платежеспособностью. Чем больше это соотношение в пользу активов, тем лучше для кредиторов. Таким образом, коэффициенты, характеризующие платежеспособность, позволяют измерить покрытие обязательств предприятия оборотными активами; показывают резерв ликвидности предприятия; период, в котором этот резерв сохраняется как гарантия безопасности против неопределенности и любого рода риска, которому подвержены денежные потоки предприятия [7].

Существуют определенные недостатки в использовании коэффициентов для анализа платежеспособности. Среди них можно выделить следующие:

- статичность – расчеты делаются на определенную дату и не отражают будущих средств поступления от хозяйственной деятельности, так и заемных средств, для покрытия обязательств, а ликвидность предприятия лишь в некоторой степени зависит от имеющихся денежных средств, отраженных в балансе, и в гораздо большей – от будущих поступлений;

- формальность – расчеты коэффициентов осуществляются по данным за прошедший период и не учитывают текущие и перспективные действия субъекта хозяйствования, направленные на совершенствование управления финансовыми процессами на предприятии с целью обеспечения ликвидности [7].

Анализ структуры активов также является неотъемлемой частью анализа финансовых ресурсов предприятия. При анализе активы предприятия группируются следующим образом:

Таблица 1. Группировка активов предприятия

| Активы | Виды активов, входящих в группу |

| А1 – активы в ликвидной форме | Денежные средства в кассе и на расчетном счете, краткосрочные финансовые вложения |

| А2 – быстрореализуемые активы | Дебиторская задолженность по текущим хозяйственным операциям |

| А3 – медленнореализуемые активы | Запасы товарно-материальных ценностей, незавершенное производство, расходы будущих периодов |

| А4 – активы в трудноликвидной и неликвидной формах | Основные средства, нематериальные активы, незавершенные кап. вложения, долгосрочные финансовые вложения |

Для анализа активы предприятия группируются также по уровню ликвидности.

Таблица 2. Группировка активов предприятия по уровню ликвидности

| Группы обязательств по срокам погашения | Виды обязательств, входящих в группу |

| О1- неотложные обязательства | Краткосрочная задолженность по текущим хозяйственным обязательствам, перед бюджетом и по оплате труда |

| О2 – краткосрочные обязательства | Краткосрочные заемные средства, краткосрочные кредиты банков, кредиторская задолженность (кроме тех видов, которые входят в первую группу) |

| О3 – долгосрочные обязательства | Долгосрочные заемные средства, долгосрочные кредиты банков |

При анализе активов предприятия и анализе платежеспособности предприятия имеют значение следующие коэффициенты [44]:

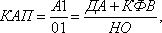

- коэффициент абсолютной платежеспособности (КАП). Он показывает, в какой степени неотложные обязательства предприятия могут быть удовлетворены за счет имеющихся активов в ликвидной форме. Расчет этого показателя производится по формуле:

где: ДА — денежные активы;

КФВ — краткосрочные финансовые вложения;

НО — неотложные обязательства;

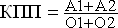

- коэффициент промежуточной платежеспособности (КПП). Он показывает, в какой мере все текущие обязательства (неотложные и краткосрочные) могут быть удовлетворены за счет активов в ликвидной форме и быстрореализуемых активов. Расчет этого показателя осуществляется по формуле:

где: А1 — активы в ликвидной форме;

А2 — быстрореализуемые активы;

Ol, O2 — все виды текущих обязательств;

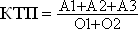

- коэффициент текущей платежеспособности (КТП). Он показывает, в какой мере все текущие обязательства предприятия могут быть удовлетворены за счет всех его текущих (оборотных) активов. Расчет этого показателя осуществляется по формуле:

где: Al, A2, A3 — все виды оборотных активов;

Ol, O2 — все виды текущих обязательств;

В процессе анализа оборачиваемости активов устанавливается, насколько быстро средства, вложенные в активы, оборачиваются в процессе деятельности предприятия. Для проведения анализа оборачиваемости активов используются следующие основные финансовые коэффициенты:

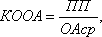

- коэффициент оборачиваемости всех используемых активов (КОА). Он определяется по формуле:

где: ПП — объем продажи продукции (товаров, услуг);

Аср — средняя стоимость используемых активов.

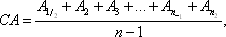

Средняя стоимость используемых активов рассчитывается при этом за тот же период, что и объем продажи. Для расчета средней стоимости активов (А) используется следующая формула:

где: An — сумма активов в n-периоде;

n — число периодов (кварталов, месяцев).

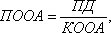

- коэффициент оборачиваемости оборотных активов (КООА). Он рассчитывается по формуле:

где: ОАср — средняя сумма оборотных активов;

- продолжительность оборота используемых активов (ПОА). Для расчета этого показателя используется формула:

где: ПД — число дней в периоде;

КОА — коэффициент оборачиваемости всех используемых активов;

продолжительность оборота оборотных активов (ПООА). Она определяется по формуле:

Коэффициенты оборачиваемости и продолжительности оборота могут быть рассчитаны и по отдельным видам оборотных активов (денежным средствам, товарно-материальным запасам и т. п.).

Что касается анализа прибыли и рентабельности, то рентабельность – это относительный показатель, который отображает степень прибыльности экономической деятельности предприятия. Во время анализа рентабельности предприятия исследуются как текущие уровни рентабельности, так и динамика их изменения.

Рентабельным называют такое предприятие, которое имеет прибыль, а значит, имеет положительные показатели рентабельности. Если предприятие убыточно, то его называют нерентабельным.

Показатели рентабельности предприятия очень важны при комплексном анализе его деятельности. На основании анализа рентабельности предприятия проводится инвестиционная политика, а на основании анализа рентабельности продукции - политика ценообразования.

Рентабельность дает понятие об отношении между полученным результатом и использованными ресурсами, а значит и об эффективности деятельности предприятия. Источником информации для анализа рентабельности предприятия являются все формы финансовой отчетности.

Основные показатели рентабельности это [8]:

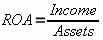

Общая рентабельность производства (рентабельность предприятия, рентабельность фондов, Return on Assets, ROA) – отношение чистой прибыли к среднегодовой величине активов.

,

,где ROA – рентабельность активов;

Income – чаще всего чистая прибыль;

Assets – средняя за год величина всех активов предприятия.

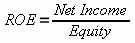

Рентабельность собственного капитала (Return of Equity, ROE) – отношение чистой прибыли к среднегодовой величине собственного капитала.

,

,где ROE – рентабельность активов;

Net Income – чистая прибыль;

Equity – средняя за год величина всех активов предприятия.

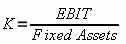

Рентабельность основных средств и других внеоборотных активов - отношение операционной прибыли к среднегодовой величине основных средств и других внеоборотных активов.

,

,где К – рентабельность основных средств;

EBIT – операционная прибыль;

Fixed Assets – средняя за год величина всех основных средств предприятия.

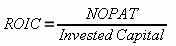

Рентабельность инвестированного капитала (Return on Invested Capital ROIC) - отношение операционной прибыли за вычетом скорректированных налогов к среднегодовой величине инвестированного капитала.

,

,где ROIC – рентабельность инвестированного капитала;

NOPAT – операционная прибыль за вычетом скорректированных налогов;

Invested Capital – инвестированный капитал.

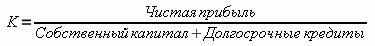

Рентабельность перманентного капитала – отношение чистой прибыли к среднегодовой величине собственного капитала и долгосрочных займов.

, где

, гдеК - Рентабельность перманентного капитала.

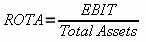

Рентабельность суммарных активов (ROTA, Return on Total Assets) – отношение EBIT к среднегодовой величине активов.

,

,где ROTA – рентабельность суммарных активов;

EBIT – прибыль за вычетом налогов и процентов (операционная прибыль);

Assets – активы предприятия.

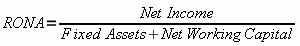

Рентабельность чистых активов (RONA) — отношение прибыли к среднегодовой величине внеоборотных активов и чистого оборотного капитала.

,

,где RONA – рентабельность чистых активов;

Net Income – чистая прибыль;

Fixed Assets – основные средства;

Net Working Capital – чистый оборотный капитал.

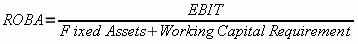

Рентабельность активов бизнеса (ROBA) — отношение EBIT к среднегодовой величине требований к оборотному капиталу плюс основных средств.

,

,где ROBA – рентабельность активов бизнеса;

EBIT– операционная прибыль;

Fixed Assets – основные средства;

Working Capital Requirement – требования к оборотному капиталу.

Показатели рентабельности в зависимости от параметра в знаменателе делятся на два вида: рентабельность предприятия и рентабельность продукции. В формуле рентабельности предприятия в знаменателе находятся статьи баланса (активов или пассивов), а в формуле рентабельности продукции — себестоимость или выручка.

Во время анализа рентабельности предприятия обращают внимание не только на значения отдельных показателей и их изменения, но и сравнивают их между собой. Например, рост ROBA при снижении ROTA может сигнализировать о чрезмерной дебиторской задолженности, неоправданных количествах свободных денежных средств и/или затоваренности склада.

Конечный финансовый результат деятельности предприятия, балансовая прибыль или убыток, представляет собой алгебраическую сумму результата (прибыли или убытка) от реализации товарной продукции (работ, услуг), результата (прибыли или убытка) от прочей реализации, доходов и расходов от внереализационных операций.

Формализованный расчет балансовой прибыли [44]:

РБ = ± РР ± РПР ± РВН,

где

РБ - балансовая прибыль или убыток;

РР - результат от реализации товарной продукции (работ, услуг);

РПР - результат от прочей реализации;

РВН - результат (доходы и расходы) от внереализационных операций.

Финансовые результаты деятельности предприятия характеризуются также показателями выручки (валового дохода) от реализации продукции, величиной налога на добавленную стоимость.

Выручка от реализации продукции свидетельствует о завершении производственного цикла предприятия, возврате авансированных на производство средств предприятия в денежную наличность и начале нового витка в обороте средств. После вычета из выручки от реализации продукции суммы налога на добавленную стоимость и акцизов, а также затрат на производство реализованной продукции получим чистый результат (прибыль или убыток) от реализации. Прибыль от реализации может быть рассчитана по формуле [45]:

РР = NP- SP- PД,

где

РР - результат от реализации товарной продукции (работ, услуг);

NP - выручка (валовый доход) от реализации продукции;

SP - затраты на производство реализованной продукции;

PД - налог на добавленную стоимость и акцизы.

Для того чтобы проанализировать структуру затрат предприятия, применяют вертикальный, горизонтальный и трендовый анализ. С помощью вертикального анализа определяют структуру затрат, то есть рассчитывают удельный вес каждой статьи затрат в общей сумме затрат предприятия и выделяют наиболее весомые статьи. Так, не стоит ожидать значительной экономии в результате сокращения статьи затрат, составляющей 1% от всех расходов предприятия.

На основании вертикального анализа составляют диаграммы затрат с указанием доли каждой статьи в общих затратах компании.

В основе горизонтального анализа лежит сравнение каждой позиции по статьям затрат отчетности с предшествующим периодом (месяц, квартал, год), то есть определяют отклонения показателей отчетного или планируемого периода от предшествующего. После проведения вертикального и горизонтального анализа следует проанализировать тенденции изменения статей затрат, то есть провести трендовый анализ. Он позволяет определить возможные значения показателей в будущем, то есть спрогнозировать значения различных показателей (объем выручки, размер затрат и т.д.) при условии сохранения сложившейся динамики.

Сравнительный анализ основан на сопоставлении наиболее значимых показателей компании с аналогичными показателями конкурентов или со среднеотраслевыми показателями. Он позволяет сделать выводы о конкурентоспособности предприятия, а также о наличии резервов снижения затрат. Отметим, что в условиях рынка довольно сложно получить данные о деятельности конкурентов, необходимые для проведения сравнительного анализа [8].

Анализ структуры затрат и сравнительный анализ позволяют определить направления для оптимизации затрат. Для принятия конкретных управленческих решений используется методика выявления и анализа «носителей» затрат.

«Носители» затрат – это те факторы и причины, которые оказывают непосредственное влияние на сумму затрат по той или иной статье. Все «носители» затрат можно условно разделить на три группы: конструкция производимого товара (что вы производите), технология производства (как вы производите и реализуете), управление производством (как вы управляете компанией).

Для анализа «носителей» затрат используют диагностические. Они могут разрабатываться как менеджерами, ответственными за разработку мероприятий по снижению затрат, так и сторонними консультантами. Анкетирование проводится среди сотрудников предприятия. Каждое структурное подразделение должно отвечать на те вопросы, решение которых находится в его компетенции [8].

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия.

^ 1.2. Формирование рыночного механизма.

В условиях формирования рыночного механизма хозяйствования на первое место в изучении происходящих социально-экономических явлений выдвигаются такие характеристики финансового положения производственного формирования, как рыночная устойчивость, платежеспособность, (способность покрыть заимствованные средства), ликвидность (способность оплачивать задолженность), оборачиваемость дебиторской задолженности, рентабельность активов, рентабельность уставного фонда и др.

За основу изучения эффективности производственной деятельности предприятий целесообразно принять известные экономико-статистические модели зависимости показателей объема выпускаемой продукции (валовой или товарной), фондоотдачи, материалоотдачи, производительности труда от определяющих их динамику факторов.

Основная задача любого субъекта экономики – доказать перспективность и состоятельность своего бизнеса, добиться выгодных условий кредитования деятельности и, конечно, получать прибыль. Но реальная прибыльность предприятия определяется не только успехами непосредственно его функционирования, но и успехом или риском его деловых связей с поставщиками, потребителями и инвесторами [16].

Характеристика надежности и стабильности развития предприятия должна содержать:

– информацию о производственной деятельности и финансовом положении как всего объекта изучения, так и его структурных подразделений;

– данные о динамике анализируемых показателей за ретроспективный период (не менее двух лет) с учетом его дробления на субпериоды (кварталы, месяцы) [40].

Однако до сегодняшнего дня большинство пользователей информации о развитии предприятия оказываются в затруднении при оформлении бизнес-контрактов вследствие того, что способны манипулировать интересующими их показателями лишь в двух измерениях по времени: на начало и конец отчетного периода, – и без учета влияния структурных подразделений по иерархии в целом. При этом, если для производителя (собственника, акционера) интерес представляют прибыльность вложенного капитала и уровень риска его потери, то для кредитора, инвестора, поставщика – оценка вероятности возврата заемных средств, возможности производителя своевременно оплачивать поставленное ему сырье и услуги, а для менеджера наиболее важен анализ эффективности использования ресурсов производства [44].

Необходимость сравнительного комплексного анализа двух групп показателей (производственных и финансовых) хозяйственной деятельности экономической совокупности (в частности предприятия) обусловлена возможностью различных ситуаций в ее развитии, например:

1) финансовые и производственные полезные результаты деятельности экономической совокупности имеют устойчивую тенденцию к росту, то есть субъектам рыночных отношений гарантировано взаимовыгодное сотрудничество с риском меньшей степени;

2) финансовые показатели растут, а результаты производственной деятельности либо снижаются, либо остаются на уровне базисного периода, соответственно увеличивается риск в выборе партнера по бизнесу;

3) финансовые показатели снижаются или стабилизируются в течение отчетного периода при увеличении полезных результатов производственной деятельности совокупности;

4) значения всех рассматриваемых показателей хозяйственной деятельности объекта изучения снижаются, в этом случае и потребители, и поставщики, и инвесторы могут совсем отказаться от заключения договоров с производителем [44].

Для многих жестко детерминированных взаимосвязей экономико-статистических показателей невозможно установить очередность воздействия факторов на результативный показатель единственно возможным образом (согласно правилу, принятому в статистической литературе). Поэтому, в подобного рода случаях обоснование применения того или иного метода ДФА может быть осуществлено только исходя из положенных в основу интегральных методов реальных закономерностей развития факторов.

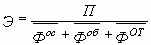

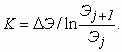

Такая ситуация возникает при моделировании зависимости обобщающего показателя социально-экономической эффективности деятельности производственной совокупности от изменения образующих его факторов [45]:

где ^ Э – показатель социально-экономической эффективности производственного формирования;

П – сумма прибыли от реализации продукции производственного формирования в сопоставимых ценах;

– среднегодовая стоимость примененных основных производственных фондов в сопоставимых ценах;

– среднегодовая стоимость примененных основных производственных фондов в сопоставимых ценах;  – среднегодовая стоимость примененных в годовом воспроизводстве оборотных нормируемых средств в сопоставимых ценах;

– среднегодовая стоимость примененных в годовом воспроизводстве оборотных нормируемых средств в сопоставимых ценах;  – среднегодовой фонд оплаты труда работников производственного формирования.

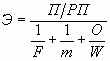

– среднегодовой фонд оплаты труда работников производственного формирования. Преобразования формулы позволяют выразить обобщающий показатель социально-экономической эффективности через частные показатели эффективности применения производственных ресурсов следующим образом [45]:

где ^ РП – объем реализованной продукции производственного формирования в сопоставимых ценах;

П/РП – рентабельность реализованной продукции;

F – фондоотдача основных производственных фондов;

m – материалоотдача нормируемых оборотных средств;

^ O – среднегодовая заработная плата одного работающего;

W– средняя выработка одного работающего за период.

На основе метода полный индекс сложного экономического явления за период в целом можно дезагрегировать в произведение оценочных показателей, каждый из которых характеризует действие отдельного фактора на результативный показатель в рамках определенного подразделения за отдельный промежуток времени.

Полученные таким образом факторные оценки сравнимы не только по подразделениям за каждый промежуток времени анализируемого периода, но и в рамках каждого структурного подразделения по времени, то есть позволяют решить экономико-статистическую задачу выявления и анализа закономерностей изменения степени влияния факторов на динамику результативного показателя, а стало быть сформировать рыночный механизм управления предприятием, основанный на четких экономических показателях.

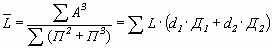

На основе показателей интенсивности изменения уровня социально-экономической эффективности деятельности производственного формирования абсолютные приросты можно вычислить в соответствии с формулой [45], где

Анализируя зависимость изменения выходящего на первый план в условиях становления рыночного механизма хозяйствования, неплатежеспособности и банкротства многих предприятий, фирм и акционерных обществ показателя мобильности (срочной ликвидности) от образующих его факторов, также можно считать целесообразным применение интегрального метода ДФА, поскольку предполагать априори ту или иную последовательность в развитии факторов нет никаких оснований.

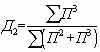

Показатель срочной ликвидности экономической иерархии, характеризующий обеспеченность текущих обязательств денежными средствами, может быть представлен в виде [45]:

где

– ликвидность производственного формирования (срочная);

– ликвидность производственного формирования (срочная); L – ликвидность структурных подразделений иерархии;

– знак суммирования по подразделениям иерархии;

– знак суммирования по подразделениям иерархии; А3 – итоговая сумма текущих активов (в виде денежных средств и дебиторской задолженности) подразделений иерархии;

П2, П3 – итоговые суммы текущих обязательств подразделений, представленных в виде задолженности по ссудам банка, расчетов с кредиторами, средств фондов стимулирования, целевого финансирования и прочих пассивов;

– доля текущих обязательств подразделения, представленных в виде задолженности по ссудам банка, расчетов с кредиторами, в общей их сумме по иерархии;

– доля текущих обязательств подразделения, представленных в виде задолженности по ссудам банка, расчетов с кредиторами, в общей их сумме по иерархии;  – удельный вес платежных обязательств (задолженности по ссудам банка, расчетов с кредиторами) всех подразделений в общей величине текущих обязательств анализируемой иерархии;

– удельный вес платежных обязательств (задолженности по ссудам банка, расчетов с кредиторами) всех подразделений в общей величине текущих обязательств анализируемой иерархии;  – доля обязательств, составляющих средства целевого финансирования и прочие пассивы подразделений в итоговой их сумме по иерархии;

– доля обязательств, составляющих средства целевого финансирования и прочие пассивы подразделений в итоговой их сумме по иерархии;  – удельный вес текущих обязательств (средств целевого финансирования и прочих пассивов) анализируемой иерархии в общей величине ее платежных обязательств.

– удельный вес текущих обязательств (средств целевого финансирования и прочих пассивов) анализируемой иерархии в общей величине ее платежных обязательств. Особо актуальной проблемой в условиях развития рыночных отношений становится оценка долгосрочной платежеспособности (рыночной устойчивости) с целью предвидения вероятности банкротства производственного формирования.

Показатель рыночной устойчивости, или долгосрочной платежеспособности, (^ У) можно определить как отношение задолженности производственной совокупности банку и прочим кредиторам (П3) к собственному капиталу иерархии (П1 – итоговая сумма I раздела пассива баланса производственного формирования, включающая источники собственных и приравненных к ним средств).

Таким образом, использование интегральных методов ДФА позволяет субъектам рыночных отношений консолидировать результаты анализа в рамках изучаемых моделей показателей производственной и финансово-коммерческой деятельности.

^ 1.3. Финансовый механизм жилищно-коммунального хозяйства.

Факторами, определяющими наиболее существенные черты финансовой системы ЖКХ, являются: тарифы, нормативы, цены, материально-финансовые ресурсы, кредиты, прибыль, себестоимость, резервные запасы, основные фонды, оборотные средства, доходы, налоги, выручка, бюджет, дотации, оправданные или неоправданные расходы и т. д. Каждый из этих элементов может влиять на другие как в отдельности, так и в совокупности. Например, нормативы, цены, прибыль, спрос, предложение в системе рыночных отношений действуют самостоятельно, т. к. характер и условия изменения каждого из них в отдельности подчиняются собственным закономерностям. Однако все они тесно связаны между собой, поэтому условия роста или снижения цен на жилищно-коммунальные услуги можно рассматривать как результат изменения соотношения спроса и предложения, цен и нормативов, прибыли и прочих факторов системы. Функциональные взаимосвязи вышеназванных факторов определяют финансово-экономическую модель нового хозяйственного механизма ЖКХ, соответствующего условиям рынка [9].

При определении возможных масштабов ресурсов для целевого финансирования жилищно-коммунального хозяйства следует в обязательном порядке учитывать следующие моменты:

1. Совокупная величина доходов всех контрагентов общественного производства: государства (включая все уровни управления), предприятий и организаций, а также населения – есть окончательная и однозначно определенная величина в каждый конкретный период времени, и увеличение доходов одних может происходить лишь за счет сокращения доходов других. В случае дополнительной эмиссии денежных средств, не подкрепленных соответствующим увеличением произведенной продукции, выполненных работ, оказанных услуг, их инфляционное обесценение в адекватных размерах уменьшит реальные доходы всех участников процесса воспроизводства [18].

2. Выделение дополнительных средств для целевого финансирования жилищно-коммунального хозяйства должно осуществляться за счет солидарного участия всех участников воспроизводства совокупного общественного продукта. Однако степень такого участия для них должна быть различной. В первую очередь это связано с тем, что пропорции участия в покрытии затрат ЖКХ со стороны населения, предприятий и организаций, а также государства в лице органов управления различного уровня, сложившиеся в настоящее время, не являются оптимальными. Недостаточность финансовых ресурсов муниципальных органов управления в сочетании с довольно низкой степенью участия федеральных властей в финансировании ЖКХ вызывает объективную необходимость в увеличении доли налогов, остающихся на местном уровне [31].

В рамках каждой территориальной общности (населенного пункта) затраты, связанные с функционированием ЖКХ (равно как и всей социальной сферы), следует рассматривать как издержки по воспроизводству рабочей силы, а в более широком смысле – всего производственного потенциала территории. Это обусловливает целесообразность введения на уровне местных органов управления специального социального налога, средства от которого будут покрывать все расходы муниципалитетов, связанные с социальной сферой, в том числе, естественно, и с жилищно-коммунальным обслуживанием. Уровень социального налога целесообразно определять либо в расчете на одного проживающего на данной территории, либо в расчете на единицу стоимости основных фондов социальной сферы с распределением по отраслям. Второй вариант позволит более обоснованно подойти к распределению ресурсов на социальные нужды, но фактически закрепит сложившееся положение в развитии социальной сферы (т. е. без учета настоятельности потребностей). Целевое расходование средств, поступивших за счет введения данного налога, должно быть подкреплено защищенностью отдельных статей расходов, причем лучше – исходя не из абсолютных показателей, а на основе квот. Однако даже с преодолением организационных трудностей его введения (изменение основ налогового законодательства, увеличение дефицита федерального бюджета и т. п.), вряд ли следует рассчитывать на эффективность действия данного налога в условиях спада производства и высоких темпов инфляции, поскольку реальные уровни доходной части местных бюджетов, полученные за счет его внедрения, будут постоянно снижаться. Поэтому реального введения данного налога следует ожидать лишь при достижении стабилизации экономики России [27].

Основные источники финансирования деятельности ЖКХ:

1. средства населения, поступающие в форме платежей за жилищно-коммунальные услуги;

2. средства организаций – потребителей услуг в виде оплаты за пользование услугами ЖКХ;

3. ассигнования из местного бюджета – прямые дотации за разницу в тарифах, оплачиваемых населением, и покрытие субсидий и льгот, предоставляемых гражданам;

4. средства от сдачи в аренду объектов ЖКХ;

5. средства от местных налогов на содержание городской инфраструктуры;

6. разовые внесения гражданами средств для финансирования конкретных мероприятий по ремонту жилых домов, объектов коммунального хозяйства и по благоустройству населенных пунктов, в том числе за счет банковских кредитов на эти цели;

7. средства местного бюджета на развитие и реконструкцию объектов ЖКХ данного населенного пункта;

8. средства бюджетов субъектов РФ, выделяемые на реализацию программ развития жилищно-коммунального хозяйства, а также на поддержку развития городов, имеющих слабую градообразующую базу;

9. средства федерального бюджета, выделяемые в качестве государственной поддержки развития жилищно-коммунального хозяйства, обеспечения льгот по оплате строительства, обслуживания и ремонта жилья и других объектов ЖКХ, установленные на федеральном уровне;

10. средства юридических лиц, в том числе финансово-строительных компаний, и граждан, выступающих инвесторами по строительству объектов ЖКХ;

11. средства акционерных обществ, специально созданных органами местного самоуправления, организациями градообразующей базы и иными юридическими лицами;

12. средства потребителей услуг в виде инвестиционной составляющей тарифа, обеспечивающей частичное покрытие затрат на реконструкцию и новое строительство объектов ЖКХ [34].

Важным источником аккумуляции средств для нужд ЖКХ являются муниципальные займы. В мировой практике облигации такого займа представляют собой способ получения средств для местных администраций. К тому же облигации местных займов не облагаются подоходным налогом (в том числе и согласно российскому законодательству), налог на операции с муниципальными облигациями втрое меньше, чем на операции с коммерческими. Они являются одними из самых надежных ценных бумаг и гарантируются налоговыми полномочиями местных администраций и муниципальной собственностью. Погашение займа возможно осуществлять как за счет предоставления квартир (посредством лотереи), так и за счет поступлений от депозитных вкладов, куда будут помещены оставшиеся от финансирования средства [26].

Следует рассмотреть возможность вовлечения жилья и объектов коммунального назначения в систему страхования имущества, в первую очередь это относится к страхованию рисков, возникающих у юридических (в первую очередь) и физических лиц вследствие аварий в коммунальных сетях. В этом случае страхователями будут выступать государственные и негосударственные учреждения, предприятия, организации, а также частные лица, а страховщиками – имеющиеся или специально созданные страховые компании. Последние, стремясь к минимизации своих расходов, будут экономически заинтересованы в контроле за состоянием коммунальных сетей и в своевременном проведении планово-профилактических ремонтов оборудования. Установление льготного налогового режима деятельности страховых организаций (к примеру, освобождение от НДС) должно, в определенной степени, снизить уровень страховых взносов на оплату услуг такого рода, что является весьма важным, поскольку вследствие высокой аварийности коммунального хозяйства в большинстве регионов России данный взнос будет достаточно высоким. Однако, поскольку добровольное страхование осуществляется из прибыли (личных доходов) физических и юридических лиц, то весьма велика вероятность, что данный вид страховых операций может не получить достаточного распространения. В этой связи при внесении соответствующих изменений в действующее законодательство возможно разделение страховых платежей на обязательную и добровольную части, первая из которых будет включаться в себестоимость продукции учреждений, предприятий и организаций. Для физических лиц можно предусмотреть уплату обязательных страховых взносов лишь в случае получения высоких доходов (заработной платы), например кратных минимальному уровню оплаты труда. Несовершеннолетних, безработных, инвалидов, пенсионеров можно было бы вообще освободить от уплаты обязательных взносов такого рода либо руководствоваться для последних теми же соображениями, что и для работающих граждан. Разделение страховых взносов на обязательную и добровольную части должно проводится или на федеральном, или на местном уровне, но обязательно дифференцированно, с учетом состояния коммунальных сетей, охвата населения централизованным коммунальным обслуживанием, а также состояния бюджетной сферы предприятий промышленности и других факторов [12].

Необходимо привлечение средств в виде субсидий на строительство и приобретение жилья, на предоставление жилищных кредитов, включая ипотечные кредиты, на выпуск жилищных ценных бумаг, образование и использование фондов развития жилищного строительства, на привлечение средств банков и других коммерческих структур, на продажу на аукционах части построенного жилья, на привлечение иностранных инвесторов, сокращение незавершенного жилищного строительства и снижение его стоимости путем проведения конкурсов и подрядных торгов.

В свою очередь, в целях реализации механизма страхования и ипотечного кредитования, привлечения средств банков, коммерческих структур и других инвесторов для ремонта и эксплуатации жилищного фонда необходимо установление стоимости одного квадратного метра общей площади жилья, с учетом его потребительских качеств, как основы залоговой стоимости недвижимости (квартиры) при получении кредитов банков и иных инвесторов [38].

Установленная залоговая (страховая) стоимость квартиры будет служить надежной основой привлечения финансовых ресурсов для строительства, эксплуатации, ремонта и модернизации жилищного фонда и объектов инженерной инфраструктуры, что в значительной степени облегчит местной власти изыскание средств на эти цели в муниципальных бюджетах.

^ 1.4. Перспективы развития жилищно-коммунальной отрасли.

Отрасль ЖКХ на сегодняшний день находится в достаточно тяжелом положении, вызванном множеством факторов. Сегодня предприятия отрасли сталкиваются с двумя проблемами: с одной стороны, российские банки, столкнувшись с трудностями финансового кризиса, не вдаваясь в детали функционирования жилищно-коммунальной сферы, предпочитают прекратить или приостановить кредитование, с другой стороны, в ближайшее время предприятия отрасли столкнуться с резким сокращением выручки от конечного потребителя. Продолжающийся рост безработицы, коснувшийся не одной или двух отрасли экономики, а носящий всеотраслевой размах, приведет к тому, что уровень собираемости платежей постепенно вернется на дореформенный уровень [16].

Наблюдается существенное сокращение инвестпрограмм – практически в два раза. Инвестпрограмма включает в себя и программы модернизации, а значит, и она, в существенной степени, тоже корректируется. И эта корректировка будет иметь серьезные последствия совсем скоро [10].

В качестве поддержки развития отрасли предполагается проведение следующего комплекса мероприятий:

- банкам вменить в обязанность рефинансировать не только программы строителей, но и кредиты, выданных под коммунальное хозяйство.

- разрешить институциональным инвесторам приобретать облигации с кредитными рейтингами.

- сделать коммунальное хозяйство неотъемлемой частью ЖКХ, и финансировать его по программам Фонда содействия реформированию ЖКХ.

Публичный сервис и публичные услуги, которые оказываются населению, гражданам, не могут быть полностью профинансированы публичным сектором. В большинстве стран развитой экономики именно частника приглашают для того, чтобы оказать эффективную помощь. В России пока идет становление эффективного взаимодействия публичного и частного сектора в сфере ЖКХ.

По оценкам экспертов, одной из главных причин сложившейся ситуации является недостаточное финансирование сферы ЖКХ. В последние годы недофинансирование жилищно-коммунального хозяйства составило около 20 % объема необходимых средств, что усугубляется большим объемом накопленной задолженности в жилищно-коммунальной сфере. Задолженность в жилищно-коммунальной сфере является источником цепочки неплатежей, которая охватывает практически все отрасли экономики муниципальных образований и превращается в источник угроз для социально-экономического развития [29].

Недостаточность бюджетного финансирования жилищно-коммунального комплекса в целях реализации адресных программ капитального ремонта и развития привело к резкому увеличению износа основных фондов. Техническое состояние коммунальной инфраструктуры характеризуется, во-первых, высоким уровнем износа, во-вторых, высокой аварийностью, в-третьих, низким коэффициентом полезного действия мощностей и, наконец, большими потерями энергоносителей

Существующая непривлекательность комплекса городского хозяйства для частных инвестиций обусловлена невыполнением бюджетных обязательств и отсутствием эффективных и прозрачных процедур формирования и изменения тарифов. Между тем большинство проектов модернизации жилищного фонда и коммунальной инфраструктуры, транспортной сферы потенциально являются коммерчески выгодными. Создание условий для притока частных инвестиций могло бы кардинально изменить финансовое положение отрасли.

ЖКХ, при всей стабильности, пугает современного предпринимателя по следующим причинам:

- большая «затратность» производства;

- высокая стоимость капитального строительства;

- долгий срок окупаемости инвестиционных проектов;

- нестабильность тарифной политики;

- недостаточная прозрачность финансовых потоков;

- риски потери инвестиций от непрогнозируемой политики региональных властей [29].

Как отмечает большинство специалистов, в целях обеспечения условий для привлечения частного бизнеса в жилищную и коммунальную сферы необходимо:

- финансовое оздоровление предприятий и организаций жилищно-коммунального комплекса;

- законодательное установление единого порядка тарифного регулирования;

- перевод отдельных видов услуг на самоокупаемость;

- проведение детального анализа системы управления жилищным и коммунальным комплексами муниципальных образований;

- создание рыночных отношений в сфере управления жилищным фондом.

Можно выделить три ключевые задачи, которые необходимо решить:

- решение межведомственной «неразберихи», то есть создание четкой нормативно-правовой базы, которая прописывала бы обязанности всех ведомств в ходе реформы ЖКХ;

- привлечение бюджетных средств для организации реформы ЖКХ;

- создание городской межведомственной комиссии по вопросам реформирования ЖКХ [18].

Если эти задачи удастся решить, то, вероятно, риски привлечения частного бизнеса в сферу управления коммунальным хозяйством существенно снизятся.