Формирование стратегии развития предприятий нефтегазохимического комплекса: теория и практика

| Вид материала | Автореферат |

- Концепция стратегии развития строительного комплекса российской федерации на перспективу, 380.11kb.

- Формирование и реализация стратегии повышения эффективности ремонта оборудования, 730.32kb.

- Оао «Татнефтехиминвест-холдинг», 72.09kb.

- Методические основы оценки конкурентоспособности предприятий мо (региона). 10. Стратегический, 57.99kb.

- Рекомендации II межрегиональной научно-практической конференции «Стратегии развития, 45.51kb.

- Формирование стратегии устойчивого развития швейной промышленности российской федерации:, 1191.53kb.

- «Саратовский государственный социально-экономический университет», 352.22kb.

- Теория и практика формирования и реализации финансовой стратегии предприятий внутреннего, 526.17kb.

- Формирование стратегии устойчивого развития регионального туристско-рекреационного, 275.78kb.

- Формирование стратегии кластерного развития туристко-рекреационного комплекса региона, 568.78kb.

Динамика активности системы, себестоимости продукции

и гудвилла ОАО "Нижнекамскнефтехим", тыс. руб./т

| Наименование показателя | Годы | |||||

| 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | |

| Активность системы | 70,0 | 68,0 | 66,0 | 64,5 | 63,0 | 62,0 |

| Себестоимость продукции | 9,0 | 11,0 | 13,0 | 15,0 | 17,0 | 19,0 |

| Гудвилл предприятия | 61,0 | 57,0 | 53,0 | 49,5 | 46,6 | 43,0 |

Величина гудвилла предприятия за 2008 г., согласно предлагаемой методике расчета, составила 107,5 млрд. руб. Однако капитализация компании в 2008 г. по годовому отчету предприятия была равна

8,88 млрд. руб., а средняя стоимость активов - 53,7 млрд. руб. Следовательно, гудвилл компании, а точнее бэдвилл, согласно общепринятой методике расчета, составил минус 44,82 млрд. руб. Соотношение материальных и нематериальных активов ОАО "Нижнекамскнефтехим" в соответствии с синергетической моделью изменяется в сторону увеличения материальных активов. Если в 2003 г. это соотношение в процентах было равно 13/87, то в 2008 г. оно уже стало 30/70. Соотношение получилось близким к данным зарубежных публикаций.

По бухгалтерскому балансу за 2008 г. стоимость нематериальных активов предприятия была равна лишь 236,5 тыс. руб. Это характерно для всей российской экономики, так как приватизация предприятий проводилась в спешном порядке и государственная собственность продавалась по ценам гораздо ниже рыночных.

В диссертационной работе исследовано влияние наиболее значимых макроэкономических индикаторов - среднегодовой цены барреля нефти марки "Urals", ставки рефинансирования ЦБ РФ, уровней безработицы и инфляции, инвестиций в основной капитал предприятий нефтегазохимического комплекса - на величину АС с помощью синергетической модели. Показано, что наиболее существенное влияние на эффективность деятельности предприятия оказывает уровень среднегодовой цены барреля нефти.

Рассмотрено также влияние вышеназванных макроэкономических индикаторов на активность производственной системы ОАО "Нижнекамскнефтехим". В качестве начальных условий были взяты среднестатистические данные макроэкономических индикаторов за 2003 г. (100%), период исследования - 5 лет.

Н

а рис. 10 представлена положительная динамика среднегодовой цены барреля нефти (х12) марки "Urals" за период с 2003 по 2008 г. За пять лет цена барреля нефти увеличилась в 3 раза.

а рис. 10 представлена положительная динамика среднегодовой цены барреля нефти (х12) марки "Urals" за период с 2003 по 2008 г. За пять лет цена барреля нефти увеличилась в 3 раза.Рис. 10. Динамика

уровня цены барреля нефти

марки "Urals"

2003 2004 2005 2006 2007 2008

Годы

На рис. 11 мы видим зависимость величины АС (х10) от уровня среднегодовой цены барреля нефти за тот же период. При цене нефти в 28-60 долл. США величина АС была равна 68-70 тыс. руб. на тонну продукции. Дальнейшее увеличение цены нефти до 90-128 долл., а затем ее падение до 40 долл. в 2008 г. (табл. 4) привело к резкому уменьшению величины АС до 56,5 тыс. руб. на тонну продукции. Такое резкое уменьшение АС характеризует снижение стоимости активов компании.

Таблица 4

Динамика среднегодовой цены барреля нефти марки "Urals", долл. США

| Годы | 2008 г. | 2009 г. | 2010 г. (прогноз) | |||||||||

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | н.г. | с.г. | к.г. | ||

| 28 | 21 | 22 | 28 | 38 | 52 | 60 | 70 | 90 | 128 | 40 | 80 | 70-80 |

Источник: Федеральная служба государственной статистики. ссылка скрыта;

На рис. 12 представлена динамика величины АС за период исследования. Если сравнить рис. 12 с рис. 11, то можно увидеть, что характер кривой зависимости АС от факторов макросреды во времени на рис. 12 очень похож на зависимость АС от уровня цены барреля нефти на

рис. 11. Другие макроэкономические индикаторы не показали такого "фотографического сходства" при изучении их влияния на величину АС.

Указанная зависимость характерна не только для экономики данного предприятия, но и для страны в целом, так как она обусловлена конъюнктурой цен на сырьевые ресурсы. Поэтому подтверждается необходимость закладывания в прогноз бюджета страны среднегодовой цены барреля нефти, а также других макроэкономических индикаторов.

8. Разработаны сценарии стратегического развития предприятий и объединений предприятий нефтегазохимического комплекса с помощью критерия АС и синергетической модели на период до 2015 г. - инерционный, оптимистический и пессимистический - с использованием прогнозирования их технико-экономических показателей.

В диссертационной работе был проведен анализ деятельности трех нефтехимических предприятий, расположенных в Республике Татарстан: ОАО "ТАИФ-НК", ОАО "Нижнекамскнефтехим" и ОАО "Нижнекамскшина" с помощью синергетической модели. Был взят докризисный период деятельности предприятий (по 2008 г. включительно), так как во время кризиса многие технико-экономические показатели предприятий изменились.

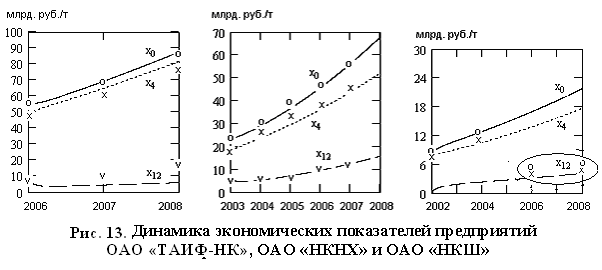

На рис. 13 представлена динамика основных показателей ОАО "ТАИФ-НК", ОАО "Нижнекамскнефтехим" (ОАО "НКНХ") и ОАО "Нижнекамскшина" (ОАО "НКШ"), соответственно.

млрд.руб./т млрд.руб./т

млрд.руб./т

Рис. 13. Динамика экономических показателей предприятий:

Рис. 13. Динамика экономических показателей предприятий:

а) ОАО "ТАИФ-НК": б) ОАО "НКНХ"; в) ОАО "НКШ"

Динамика выручки (х0), затрат (x4) и валовой прибыли (x12) положительная, что указывает на экономический рост предприятий. Видна значимая корреляция показателей, которые были получены с помощью синергетической модели, с отмеченными на рис. 13 статистическими данными. Исключение составляют показатели ОАО "НКШ" за 2006-2008 гг., отмеченные овалом на рис. 13в. Причина этого несовпадения - работа предприятия на давальческом сырье, когда в годовом отчете были показаны данные предприятия за переработку сырья, а не полные показатели по выручке, затратам и валовой прибыли.

Нами была изучена динамика и других показателей исследуемых предприятий, проведен их факторный анализ и определена сумма нематериальных активов.

Разработаны сценарии развития предприятий на период с 2008 по 2015 г. - инерционный, оптимистический и пессимистический - на основе прогнозирования их технико-экономических показателей.

В качестве управляющих параметров были приняты следующие:

- ускорение процесса производства продукции (x6);

- ускорение процесса продаж продукции на внутреннем рынке (x3);

- ускорение процесса продаж продукции на внешнем рынке (x9);

- активность системы (x10).

Для расчета инерционного сценария величины управляющих параметров х10, x6, x3 и x9 сохранялись на уровне 2008 г.

Для расчета оптимистического сценария управляющие параметры (х6, х3 и х9) умножались на коэффициент 1,06, который соответствовал средним темпам роста производства и продажи продукции предприятиями нефтегазохимического комплекса России в период с 2004 по 2007 г. (при благоприятной конъюнктуре цен на нефть и нефтепродукты), активность системы (х10) оставалась на уровне 2008 г.

Для расчета пессимистического сценария управляющие параметры умножались на коэффициент 0,85, так как темпы роста производства и продажи продукции по итогам 2009 г. уменьшились в среднем на 15%. Было сделано предположение, что такая тенденция будет наблюдаться в последующие годы. АС оставалась на уровне 2008 г.

В работе доказано, что динамика технико-экономических показателей для всех предприятий при трех вариантах прогноза положительная, за исключением АС, динамика которой отрицательна вследствие ее амортизации за исследуемый период.

По нашему мнению, наиболее вероятным вариантом развития предприятий при выходе их кризиса является пессимистический, поэтому рассмотрим экономические показатели предприятий для этого варианта (табл. 5).

Таблица 5

Пессимистический прогноз технико-экономических показателей

деятельности исследуемых предприятий

| Показатель | Ед. измерения | ОАО "ТАИФ-НК" | ОАО "НКНХ" | ОАО "НКШ" | |||

| Годы | |||||||

| 2010 | 2015 | 2010 | 2015 | 2010 | 2015 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Выручка от реализации продукции | млрд. руб./год | 112,0 | 196,0 | 90,0 | 147,0 | 9,5 | 16,0 |

| Цена продукции на внутреннем рынке | тыс. руб./т; (тыс. руб./шт.)* | 12,0 | 17,0 | 30,0 | 37,0 | 0,80 | 1,1 |

| Величина внутреннего спроса | млн. т/год; (млн. шт./год)* | 4,0 | 4,5 | 1,1 | 1,7 | 10,0 | 10,8 |

| Затраты на производство продукции | млрд. руб./год | 84,0 | 156,0 | 70,0 | 107,0 | 8,0 | 13,4 |

| Объем производства продукции | млн. т/год; (млн.шт./год)* | 8,0 | 9,5 | 2,6 | 3,5 | 12,8 | 14,8 |

| Величина внешнего спроса | млн. т/год; (млн.шт./год) | 4,0 | 5,0 | 1,5 | 1,8 | 2,8 | 4,0 |

| Цена продукции на внешнем рынке | тыс. руб./т; (тыс. руб./шт.)* | 11,0 | 16,5 | 25,0 | 31,0 | 0,56 | 0,70 |

Окончание табл. 5

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Активность системы | тыс. руб./т; (тыс. руб./шт.)* | 64,0 | 61,0 | 63,5 | 60,2 | 3,18 | 3,01 |

| Себестоимость продукции | тыс. руб./т; (тыс. руб./шт.)* | 9,0 | 14,0 | 26,0 | 30,0 | 0,65 | 0,87 |

| Валовая прибыль | млрд. руб./год | 14,0 | 35,0 | 20,0 | 39,0 | 1,5 | 2,6 |

| Рентабельность продаж | % | 12,5 | 17,8 | 22,2 | 26,5 | 15,8 | 16,2 |

* Единицы измерения в скобках даны для ОАО "Нижнекамскшина".

Из табл. 5 видно, что уровень цен на внутреннем и внешнем рынках для продукции ОАО "ТАИФ-НК" практически одинаковый (около 17 тыс. руб./т в 2015 г.), он выше себестоимости продукции на 3 тыс. руб./т. Такая динамика сохраняется практически весь период прогноза.

Для ОАО "Нижнекамскнефтехим" средние цены на нефтехимическую продукцию на внутреннем рынке прогнозируются выше экспортных и в 2015 г. они будут на уровне 37 и 31 тыс. руб./т, соответственно. Себестоимость продукции будет ниже продажных цен - около 30 тыс. руб./т в 2015 г.

Весь период прогноза средний уровень экспортных цен на шинную продукцию ОАО "Нижнекамскшина" ниже себестоимости (0,7 тыс. руб./шт. против, 0,87 тыс. руб./шт. в 2015 г.). Однако до 20% своей продукции данная компания поставляет на экспорт, что, очевидно, связано с насыщенностью отечественного рынка и невысокой конкурентоспособностью отечественных шин. А вот цены на внутреннем рынке выше себестоимости продукции, и в 2015 г. они будут на уровне 1,1 тыс. руб./шт.

Рентабельность продаж для ОАО "ТАИФ-НК" находится на стадии роста до 18% в 2015 г., а для предприятий ОАО "Нижнекамскнефтехим" и ОАО "Нижнекамскшина" величина рентабельности выходит на стадию насыщения: для первого предприятия она составляет 26%, а для второго - 16% при пессимистическом сценарии их развития.

С помощью синергетической модели был также проведен сравнительный анализ развития объединений предприятий нефтегазохимического комплекса Татарстана и России за период с 2005 по 2010 г. без учета влияния кризиса на деятельность предприятий. Получена положительная динамика производства и продажи продукции на внутреннем и внешнем рынках. Объем продаж продукции предприятиями Татарстана на внешнем и внутреннем рынках отличается незначительно и составляет 45 и 55%, соответственно. В целом по России, наоборот, большая часть продукции (до 70%) поступает на внутренний рынок, однако темп роста экспортных поставок постепенно повышается.

Динамика выручки, затрат, валовой прибыли, средних цен и себестоимости продукции в Татарстане и по России также положительная. Однако для Татарстана продажа продукции на внутреннем и внешнем рынках прибыльная, а для России в целом продажа продукции на внешнем рынке убыточная. Средний уровень цен на нефтехимическую продукцию в Республике Татарстан ниже, чем по России, что делает эту продукцию более конкурентоспособной.

Рентабельность продаж продукции в Республике Татарстан и Российской Федерации находится на стадии насыщения, но эффективность работы нефтехимических предприятий в Республике Татарстан выше, чем в целом по России, более чем на 6 %.

В диссертационном исследовании были разработаны три сценария развития предприятий нефтегазохимического комплекса Республики Татарстан и Российской Федерации до 2015 г.: инерционный, оптимистический и пессимистический. Согласно этим сценариям динамика всех технико-экономических показателей деятельности предприятий положительная. В настоящее время наиболее вероятным, по нашему мнению, является пессимистический сценарий их развития (табл. 6). Однако следует отметить, что экономика предприятий остается прибыльной даже при пессимистическом варианте их развития, хотя валовая прибыль при этом уменьшается в 1,5 раза по сравнению с оптимистическим сценарием.

Таблица 6

Показатели развития предприятий нефтегазохимического комплекса

Республики Татарстан и Российской Федерации

(пессимистический вариант)

| Показатель | Единица измерения | Предприятия РТ | Предприятия РФ | ||

| Годы | |||||

| 2008 (факт) | 2015 (прогноз) | 2008 (факт) | 2015 (прогноз) | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Производство продукции | млн. т/год | 5,3 | 6,5 | 42,0 | 48.0 |

| Продажа: - на внутреннем рынке; - на внешнем рынке | млн. т/год млн. т/год | 2,8 2,5 | 3,5 3,0 | 26,0 16,0 | 29,0 19,0 |

| Выручка от продажи | млрд. руб./год | 135,0 | 190,0 | 1450,0 | 2400,0 |

Окончание табл. 6

| 1 | 2 | 3 | 4 | 5 | 6 |

| Затраты производства | млрд. руб./год | 117,0 | 160,0 | 1250,0 | 2100,0 |

| Валовая прибыль | млрд. руб./год | 18,0 | 30,0 | 200,0 | 300,0 |

| Отраслевая себестоимость | тыс. руб./т | 22,0 | 24,5 | 29,5 | 44,0 |

| Цена на внутреннем рынке | тыс. руб./т | 23,0 | 25,2 | 35,0 | 51,0 |

| Цена на внешнем рынке | тыс. руб./т | 26,0 | 31,5 | 27,0 | 41,0 |

| Рентабельность продаж | % | 9,1 | 14,5 | 10,0 | 8,8 |

| АС комплексов | тыс. руб./т | 43,4 | 42,4 | 186,5 | 180,0 |

Из табл. 6 видно, что на химических и нефтехимических предприятиях в Республике Татарстан себестоимость продукции ниже оптовых цен. Наиболее привлекательным является внешний рынок. В России, наоборот, внутренний рынок химической и нефтехимической продукции является прибыльным, а внешний рынок - убыточным.

В Республике Татарстан рентабельность продаж химической и нефтехимической продукции за период прогноза увеличивается от 9,1% в 2008 г. до 14,5% в 2011 г. и далее стабилизируется на этом уровне до 2015 г. В России рентабельность продаж в период кризиса уменьшается и к 2015 г. при пессимистическом варианте не достигает даже докризисного уровня.

Эффективность деятельности предприятий нефтегазохимического комплекса в Республике Татарстан прогнозируется несколько выше, чем в целом по России. Однако при пессимистическом варианте развития событий рентабельность продаж находится на невысоком уровне.

9. Определены стратегические направления развития предприятий нефтегазохимического комплекса России на основе расширения сырьевой базы, углубления переработки сырья и модернизации технологических процессов.

Развитие предприятий нефтегазохимического комплекса России в последние годы ориентировалось на технологические инновации, соответствующие мировым стандартам. Все это способствовало тому, что нефтегазохимическая продукция, выпускаемая ведущими предприятиями, была более конкурентоспособной, а их деятельность более рентабельной. Однако, несмотря на некоторые успехи, в целом экономика предприятий нефтегазохимического комплекса России в настоящее время не соответствует современным требованиям.

Основными задачами структурной перестройки предприятий нефтегазохимического комплекса России являются расширение его сырьевой базы, обеспечение глубокой переработки нефти и газа и развитие на этой основе крупных нефтеперерабатывающих и нефтегазохимических производств.

В настоящее время ОАО "Татнефть" реализует проект общефедерального значения по строительству комплекса нефтеперерабатывающих и нефтехимических заводов в Нижнекамске, ориентированного на переработку еще 7 млн. т высокосернистой татарстанской нефти. Данный проект финансируется за счет средств Инвестиционного фонда РФ в объеме 16,5 млрд. руб. Первая очередь нефтехимического комплекса была принята к эксплуатации 25 октября 2010 г.

Говоря о предстоящем вступлении России в ВТО, необходимо отметить, что сохранение конкурентоспособности нефтегазохимической продукции в новых условиях только за счет ценового фактора практически себя исчерпало вследствие выравнивания внутренних и мировых цен на сырьевые и энергоресурсы. Актуальным является вопрос разработки и принятия на уровне федерального правительства комплекса мер по стимулированию технического перевооружения предприятий нефтегазохимического комплекса, по повышению их инвестиционной и инновационной активности.

Ключевыми направлениями развития предприятий нефтегазохимического комплекса России являются следующие.

1. Коренное обновление основных производственных фондов и номенклатуры выпускаемой продукции путем внедрения современных наукоемких ресурсосберегающих технологий.

2. Стабильное обеспечение нефтегазохимических предприятий сырьевыми ресурсами, совершенствование структуры их потребления путем более глубокой переработки.

3. Максимальное и эффективное использование легкого углеводородного сырья, развитие инфраструктуры для его добычи, транспортировки и переработки в продукцию конечного потребления.

4. Обеспечение роста внутреннего спроса на химическую и нефтехимическую продукцию, повышение ее конкурентоспособности, развитие существующих и создание новых нефтегазохимических региональных кластеров по добыче и глубокой переработке сырья, в том числе и полимеров.

5. Перевод нефтегазохимических предприятий на инновационный путь развития на основе не только внедрения современных импортных технологий, но и разработки и реализации отечественных инноваций; усиление научно-технологической и инновационной деятельности предприятий, технополисов, технопарков, промокругов и бизнес-инкубаторов.

6. Обеспечение рационального размещения химических и нефтегазохимических производств на территории России в соответствии с природными, трудовыми, инновационными, сырьевыми и инфраструктурными возможностями территорий.

7. Расширение сотрудничества предприятий нефтегазохимического и агропромышленного комплексов с целью обеспечения последнего минеральными удобрениями и химическими средствами защиты растений.

8. Совершенствование деятельности нефтегазохимических предприятий в соответствии с принципами обеспечения их устойчивого развития (рациональное использование природных ресурсов, экологическая и промышленная безопасность производств, социальная ответственность бизнеса, социальное партнерство, государственно-частные инвестиции и др.)

9. Снижение негативного воздействия деятельности нефтегазохимических предприятий на окружающую среду путем повышения экологической эффективности и противоаварийной устойчивости производств, строительства природоохранных объектов, создания эффективной системы мониторинга и совершенствования системы управления окружающей средой.

10. Обеспечение эффективного функционирования существующих и создание новых нефтегазохимических производств, способствующих увеличению доли нефтегазохимической продукции в общем объеме промышленного производства, повышению доходов бюджетов всех уровней и созданию дополнительных рабочих мест.

При реализации вышеназванных направлений развития предприятий нефтегазохимического комплекса России можно ожидать значительного расширения их экспортного потенциала, обеспечения потребностей отечественных предприятий разнообразной нефтегазохимической продукцией, значительного повышения ее конкурентоспособности и уменьшения негативного воздействия нефтегазохимических производств на окружающую среду.