Учебник под редакцией доктора

| Вид материала | Учебник |

СодержаниеСпрос и предложение денег |

- Учебник под редакцией доктора, 10453.97kb.

- Учебник под редакцией, 9200.03kb.

- Учебник. 2-е изд., испр и доп, 4820.5kb.

- Учебник. 2-е изд., испр и доп, 6130.49kb.

- Теория государства и права учебник, 231.61kb.

- Рабочая программа По технологии для 5, 7, 8, 9 класса на 70 часов в год, 619.15kb.

- Учебник под редакцией доктора, 11911.34kb.

- В. П. Малков доктор юридических наук, профессор, 9953.56kb.

- Учебник Под редакцией члена-корреспондента Академии правовых наук Украины, Заслуженного, 8496.12kb.

- Программа по литературе В. Я. Коровиной, учебник под редакцией В. П. Полухиной. Издательство, 64.75kb.

Спрос и предложение денег

Согласно подходам сторонников количественной теории денег, величина стоимости денег находится в обратной зависимости от их количества, т.е. чем больше денег в обращении, тем меньше их стоимость. Основателями этой теории в XVIII в. являлись во Франции — Ш. Монтескье, в Англии — Д. Юм. В начале XIX в. Д. Рикардо предпринял попытку соединить количественную теорию денег со своей трудовой теорией стоимости.

В начале XX в. количественная теория денег математически обосновывается с помощью так называемого уравнения обмена. В соответствии с этим подходом, поскольку деньги выполняют функцию средства обращения, количество необходимых для обращения денег М определяется общим уровнем цен на товары Р и объемом текущих сделок купли-продажи Т, а также скоростью обращения денег V.

MV= PT. (23.1)

Эта формула называется уравнением Фишера в честь предложившего ее американского экономиста Ирвинга Фишера (1867— 1947). Используется и другая форма этого уравнения, так называемое кембриджское уравнение:

M = kPV, (23.2)

г

де k= 1 — величина, обратная скорости обращения денег. Коэффициент k, однако, несет

де k= 1 — величина, обратная скорости обращения денег. Коэффициент k, однако, несет V

и собственную смысловую нагрузку, показывая долю номинальных денежных остатков (М) в доходе (PV).

Кембриджское уравнение предполагает наличие различных видов финансовых активов с разной доходностью (а не только МО, или М1 ) и возможность выбора между ними при решении вопроса, в какой форме хранить доход.

Чтобы элиминировать влияние инфляции, обычно рассматривают р е а л ь н ы й с п р о с н а д е н ь г и:

M D =k Y (23.3)

P

P Где М - реальные запасы денежных ресурсов, или реальные денежные остатки.

Р

Р Кейнсианская теория спроса на деньги — т е о р и я п р е д п о ч т е н и я л и к в и д н о с т и — выделяет три мотива, побуждающие людей хранить часть денег в виде наличности:

• трансакционный мотив (потребность в наличности для текущих сделок);

• мотив предосторожности (хранение определенной суммы наличности на случай непредвиденных обстоятельств в будущем);

• спекулятивный мотив («намерение приберечь некоторый резерв, чтобы с выгодой воспользоваться лучшим, по сравнению с рынком, значением того, что принесет будущее»').

КейнсДж.М. Избранные произведения. М., 1993. С. 356.

Обобщая два названных подхода — классический и кейнсианский, можно выделить следующие факторы спроса на деньги:

• уровень дохода;

• скорость обращения денег;

• процентная ставка.

Классическая теория связывает спрос на деньги главным образом с реальным доходом. Кейнсианская теория спроса на деньги считает основным фактором процентную ставку. Хранение денег в виде наличности связано с определенными издержками. Они равны проценту, который можно было бы получить, положив деньги в банк или использовав их на покупку других финансовых активов, приносящих доход. Чем выше процентная ставка, тем больше мы теряем потенциального дохода, тем выше альтернативная стоимость хранения денег в виде наличности, а значит, тем ниже спрос на наличные деньги.

Наиболее популярная теория спроса на деньги, рассматривающая его с точки зрения оптимизации денежных запасов, основана на выводах к которым пришли независимо друг от друга Уильям Баумоль и Джеймс Тобин в середине 50-х гг. Сегодня эта теория широко известна как модель Баумоля—Тобина. Они указывали, что индивиды поддерживают денежные запасы так же, как фирмы поддерживают товарные запасы. В любой данный момент домашнее хозяйство держит часть своего богатства в форме денег для покупок в будущем.

В результате перед домашним хозяйством возникает дилемма: храня значительную часть богатства в денежной форме, домашнее хозяйство лишается процента, который оно бы получало, если бы вместо денег имело приносящие процент активы.

У. Баумоль и Дж. Тобин формализовали эту идею следующим образом. Домашнее хозяйство получает доход, номинальная стоимость которого, например, за месяц составляет РQ. Далее предполагается, что эти доходы в начале каждого периода автоматически помещаются на приносящий процент сберегательный счет в банке. При этом всякий раз, когда деньги снимаются со сберегательного счета, имеют место постоянные издержки Рb (b — реальные издержки, Рb — номинальные).

Итак, домашнее хозяйство должно решить, сколько раз ежемесячно оно будет обращаться в банк и сколько денег изымать при каждом его посещении. Допустим, что это будет одна и та же сумма денег М'. Если домашнее хозяйство начинает каждый месяц с М' денежных средств, которые постепенно уменьшаются до нуля, то средние денежные остатки за месяц составляют

.

.Оптимальный уровень спроса на деньги будет зависеть от различного рода издержек. Прежде всего, существуют издержки от каждого посещения банка Рb, число посещений за месяц равно

. Таким образом, суммарные месячные издержки от посещений банка cоставят

. Таким образом, суммарные месячные издержки от посещений банка cоставят  . Кроме того,следует учесть альтернативные издержки хранения денег — упущенный процент от средней суммы денежных (кассовых) остатков, которое обозначим через

. Кроме того,следует учесть альтернативные издержки хранения денег — упущенный процент от средней суммы денежных (кассовых) остатков, которое обозначим через  .

.Следовательно, чем выше М', тем реже домашнее хозяйство обращается в банк, но тем больше потери процентов в течение месяца. Домашнее хозяйство может минимизировать издержки от посещения банка путем одного масштабного изъятия средств в начале месяца (М' = PQ ), что даст ему все денежные средства, необходимые для расходования в течение месяца. Но такая большая сумма М' также максимизирует проценты, которые домашнее хозяйство теряет за этот месяц. Действительно, не имея средств на сберегательном счете, домашнее хозяйство вообще не получит процентов.

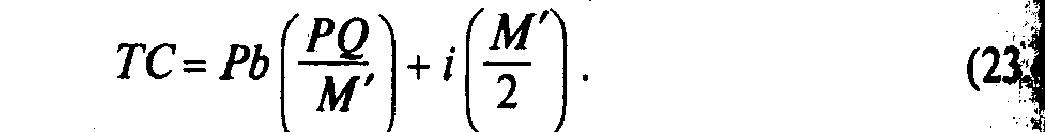

Поэтому домашнее хозяйство должно соизмерять издержки от частых посещений банка (если М' мало) и упущенные проценты (если М' велико). Оптимальный выбор М' осуществляется путем минимизации общих издержек хранения денег (TС), их можно определить как сумму трансакционных издержек и альтернативных издержек упущенного процентного дохода:

(23.4)

О

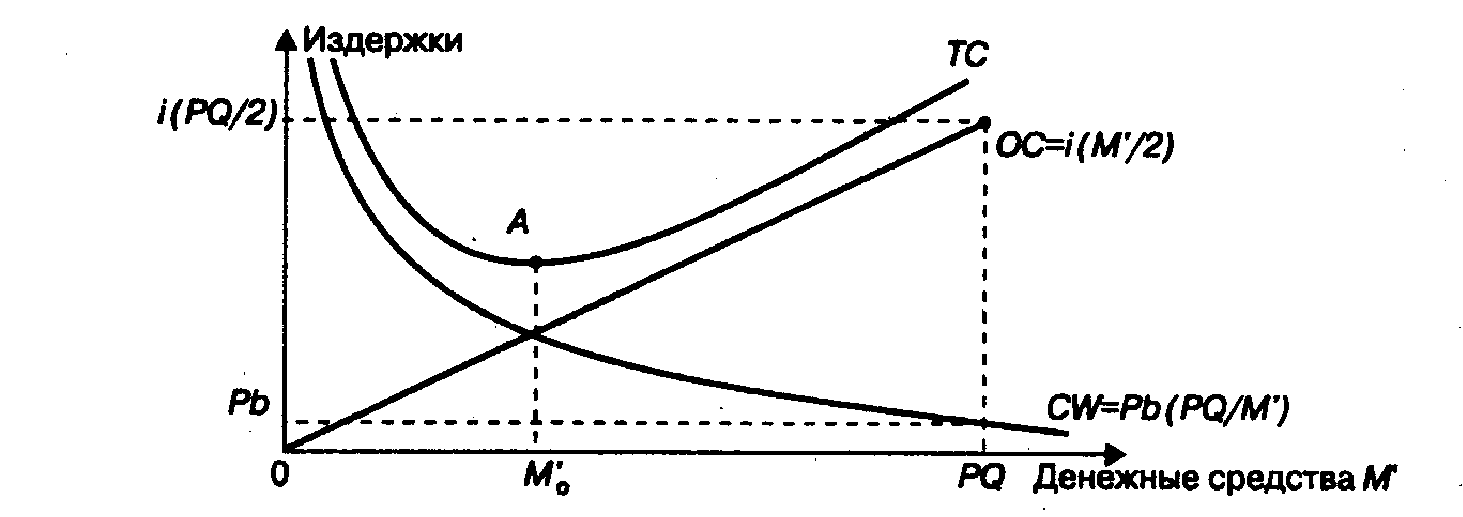

птимальный уровень М' изображен на рис. 23.2, где по вертикальной оси откладывается ТС как функция от М', отложенного по горизонтальной оси. Кривая СW отражает издержки от изъятия средств Pb PQ (Кривая CW— это равносторонняя гипербола, так как издержки

птимальный уровень М' изображен на рис. 23.2, где по вертикальной оси откладывается ТС как функция от М', отложенного по горизонтальной оси. Кривая СW отражает издержки от изъятия средств Pb PQ (Кривая CW— это равносторонняя гипербола, так как издержки M'

о

братно пропорциональны М'.) Прямая, выходящая из начала координат, изображает альтернативные издержки, ОС = i M'. Суммируя оба вида издержек по вертикали, получим

братно пропорциональны М'.) Прямая, выходящая из начала координат, изображает альтернативные издержки, ОС = i M'. Суммируя оба вида издержек по вертикали, получим  2

2г

рафик совокупных издержек ТС, имеющий U -образную форму. Минимум совокупных издержек достигается в точке А, определяющей М'о как оптимальное количество денег, которые необходимо брать каждый раз. Тогда спрос на деньги (средние денежные остатки за месяц) составит МD= М'о

рафик совокупных издержек ТС, имеющий U -образную форму. Минимум совокупных издержек достигается в точке А, определяющей М'о как оптимальное количество денег, которые необходимо брать каждый раз. Тогда спрос на деньги (средние денежные остатки за месяц) составит МD= М'о2

Рис. 23.2. Издержки хранения денег и оптимальные денежные остатки

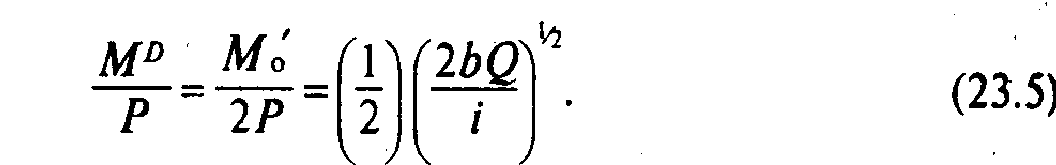

Одновременно можно получить алгебраическое выражение спроса на деньги в модели Баумоля—Тобина. Это уравнение интересно тем, что позволяет представить спрос на деньги как функцию трех ключевых параметров: дохода, процентной ставки и постоянных издержек:

Фундаментальный вывод, который можно сделать на основе подхода Баумоля—Тобина, состоит в том, что спрос на деньги — это спрос на р е а л ь н ы е д е н е ж н ы е о с т а т к и. Иначе говоря, для людей важна покупательная способность денег, а не их номинальная ценность. Эта характеристика спроса на деньги широко известна как отсутствие «денежной иллюзии». Как следует из формулы (23.5), если уровень цен удваивается, в то время как все остальные параметры (i, Q, b) остаются без изменения, спрос на деньги также удваивается. В более общей форме можно утверждать, что изменение уровня цен прямо пропорционально воздействует на желаемый уровень номинальных денежных остатков, но оставляет реальный спрос на деньги неизменным.

Модель учитывает также существенные воздействия дохода, процентной ставки и фиксированных издержек b на спрос на деньги. Как следует из соотношения (23.5), рост реального дохода Q увеличивает желаемый уровень денежных остатков. Другими словами, более высокий уровень дохода вызывает рост расходов домашнего хозяйства, и, чтобы поддерживать более высокий объем сделок, оно увеличивает свои средние денежные остатки.

Что касается п р е д л о ж е н и я д е н е г (MS), то оно включает наличность (C) вне банковской системы и депозиты (D), которые экономические агенты при необходимости могут использовать для сделок (фактически это агрегат М1), т.е. MS = C+D.

Современная банковская система — это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные — используют для выдачи ссуд.

В отличие от других финансово-кредитных институтов банки обладают способностью увеличивать предложение денег («создавать деньги»). К р е д и т н а я м у л ь т и п л и к а ц и я — процесс эмиссии платежных средств в рамках системы коммерческих банков.

В общем виде дополнительное предложение денег, возникшее в результате появления нового депозита, равно:

MS = 1 .D (23.6)

MS = 1 .D (23.6) rr

где rr — норма банковских резервов, D — первоначальный вклад.

Коэффициент

— н а з ы в а е т с я б а н к о в с к и м м у л ь т и п л и к а т о р о м и л и м у л ь т и п л и к а т о р о м денежной экспансии.

— н а з ы в а е т с я б а н к о в с к и м м у л ь т и п л и к а т о р о м и л и м у л ь т и п л и к а т о р о м денежной экспансии.