Основные группы аналитических финансовых коэффициентов

| Вид материала | Реферат |

- 97. Анализ и оценка финансовых коэффициентов рыночной устойчивости, 22.75kb.

- Анализа коэффициентов Корнеева Елена Финансовый директор группы компаний Carlo Pazolini, 153.55kb.

- Финансовых коэффициентов, 684.54kb.

- «Основные принципы и методика составления консолидированной отчетности (на примере, 608.62kb.

- Примерная тематика рефератов, 18.88kb.

- Содержатся предложения по определению числовых значений коэффициентов трения в стадии, 58.42kb.

- Подколзин Д. С., аспирант мгта, 181.23kb.

- А. В. Буряк метод финансовых коэффициентов как инстурмент оценки эффективности деятельности, 122.42kb.

- Методика расчетов финансовых коэффициентов и платежеспособности организации Критерии, 17.46kb.

- Нансового состояния организации это важнейшая составляющая анализа, представляющая, 661.53kb.

Содержание

- Введение

- Сущность финансового анализа

- Основные группы аналитических финансовых коэффициентов . Расчет основных финансовых показателей

- Заключение

- Список используемой литературы

- Расчеты

Введение

В современной рыночной экономике процесс финансового управления предприятия невозможен без формирования и последующего анализа тех или иных финансовых показателей. Формируемые на предприятиях финансовые показатели отражают положение дел в организации и служат источником принятия решений для руководства.

Основными пользователями информации, которая содержится в финансовых показателях, является руководство предприятий, на основании данных которых и были рассчитаны те или иные показатели, а также сторонние лица и организации. Ко второй категории пользователей можно отнести потенциальных инвесторов, банкиров и т.д.

Актуальность данной темы заключается в том, что в современном мире невозможно вести эффективную хозяйственную деятельность, не опираясь в своих решениях на определенные финансовые показатели. Именно поэтому изучение методов расчета и анализ основных финансовых показателей является на данный момент столь важной и значимой темой.

Сущность финансового анализа

В своем традиционном представлении финансовый анализ является методом, который представляет собой исследование сложных явлений путем их расчленения на составные части. Финансовый анализ, в широком научном понимании есть метод научного исследования и оценки явлений и процессов. Его основной частью является изучение составных частей, которые представляют собой элементы изучаемой системы. Экономическую сущность финансового анализа нагляднее всего отразить следующим определением: финансовый анализ представляет собой оценку финансово – хозяйственной деятельности фирмы в прошлом, настоящем и предполагаемом будущем.

В современной рыночной экономике, в которой финансы представляют ее основной элемент, анализ принято применять для того, чтобы выявить сущности, закономерности, тенденции и оценки социально-экономических процессов, изучить финансово-хозяйственную деятельности в разных сферах воспроизводства и на всех уровнях.

Для достижения целей финансового анализа необходимо решить определенный взаимосвязанный набор аналитических задач. Аналитическая задача является конкретизацией целей анализа, учитывая организационные и информационные возможности проведения анализа.

Финансовый анализ есть часть общего экономического анализа предприятия, а также часть общего, полного анализа хозяйственной деятельности.

Разделение системы бухгалтерского учета в масштабе предприятия на финансовый учет и управленческий учет послужило, в свою очередь, разделению анализа на финансовый и управленческий анализ. Рассматривать данное разделение необходимо несколько условно, так как внутренний анализ можно рассматривать как продолжение внешнего анализа, и наоборот. Оба вида анализа дополняют друг друга необходимой информацией в интересах общего дела.

Внутренний финансовый анализ представляет собой анализ, необходимость которого обуславливается удовлетворением внутренних собственных потребностей организации. Его целью является определение ликвидности фирмы или же строгая оценка ее результатов в анализируемом отчетном периоде. Это может быть в случае, когда руководство фирмы, к примеру, и ее финансовый аналитик изъявляют желание узнать, возможно ли для предприятия выделение средств на планируемое расширение производства и как отразятся на финансовых результатах предприятия эти дополнительные расходы.

Внешний финансовый анализ проводят аналитики, которые являются для предприятия посторонними лицами, а следовательно, у них нет доступа для ознакомления с внутренней информационной базой хозяйствующего субъекта.

При осуществлении комплексного финансового анализа можно определить потенциал коммерческой организации, в котором выделяют две стороны, это имущественное положение и финансовое положение коммерческой организации.

Характеристиками имущественного положение могут быть: величина, состав и состояние долгосрочных активов, которыми находятся во владении и распоряжении коммерческой организации и которые она использует для достижения своей цели.

Можно охарактеризовать финансовое положение на краткосрочную или же на долгосрочную перспективу. Здесь в первом случае принято говорить о ликвидности и платежеспособности предприятия, а во втором – о финансовой устойчивости организации.

Две данные стороны экономического потенциала хозяйствующего субъекта имеют четко прослеживаемую взаимосвязь.

Аналитические расчеты принято проводить в рамках экспресс-анализа, или же углубленного анализа.

Целью экспресс-анализа является наглядная по времени и несложная по трудоемкости реализации алгоритмов, с помощью которых можно дать оценку финансового благополучия и направления развития субъекта хозяйствования.

Углубленный анализ служит для конкретизации, расширения или дополнения отдельных процедур экспресс-анализа.

Основные группы финансовых показателей

Финансовый анализ, как правило, начинают с расчета финансовых показателей предприятия.

Рассчитываемые показатели объединяют в группы. Финансовые коэффициенты каждой группы характеризуют два аспекта анализа: для целей ликвидации и для целей функционирования предприятия.

В состав показателей каждой группы входят несколько основных общепринятых показателей и множество дополнительных, рассчитываемых в зависимости от целей анализа и управления. Цели анализа могут предполагать как комплексный анализ финансового положения предприятия, так и сравнительно простой анализ на базе основных аналитических финансовых коэффициентов, либо расчет одного из них.

Аналитические финансовые коэффициенты характеризуют соотношения между различными статьями бухгалтерской (финансовой) отчетности. Например, коэффициенты платежеспособности и ликвидности позволяют сравнивать долговые обязательства предприятия с имеющимися у него активами, коэффициент автономии определяет долю собственного капитала в совокупных активах.

В европейских странах и в США применяется практика сравнения коэффициентов со среднеотраслевыми их значениями. Наличие отклонений значений коэффициентов от срёднеотраслевых является предпосылкой для более детального анализа финансового состояния фирмы.

В экономической литературе встречается многообразие терминов для определения по сути одного и того же финансового показателя. В этой связи целесообразно привести наиболее часто встречающиеся их синонимы.

Наиболее распространенными для анализа являются рассчитываемые пять групп финансовых показателей.

В первую группу входят коэффициенты, характеризующие платежеспособность и ликвидность предприятия. Достаточно высокий уровень платежеспособности предприятия является обязательным условием возможности привлечения дополнительных заемных средств и получения кредитов. Кроме того, в эту группу входят показатели, позволяющие судить о возможности предприятия функционировать в дальнейшем. Например, показатель чистого оборотного капитала позволяет судить, насколько предприятие способно погасить свои краткосрочные обязательства и продолжить операционную деятельность.

Во второй группе объединяют показатели финансовой устойчивости. В экономической литературе эту группу называют также показателями структуры капитала и платежеспособности либо коэффициентами управления источниками средств.

В третью группу входят показатели рентабельности.

Четвертую группу представляют показатели деловой активности. Их также называют коэффициентами управления активами.

В пятую включают показатели рыночной активности и положения на рынке ценных бумаг.

Основные группы аналитических финансовых коэффициентов

Расчет основных финансовых показателей

1.Расчет коэффициентов ликвидности

Показатели ликвидности характеризуют способность компании удовлетворять претензии держателей краткосрочных долговых обязательств.

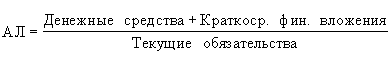

1. Коэффициент абсолютной ликвидности

Показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. практически абсолютно ликвидных активов. Рассчитывается по формуле:

Рекомендуемые значения: 0.2 - 0.5

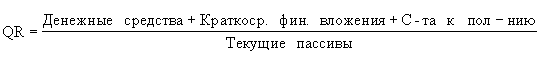

2. Коэффициент срочной ликвидности (Acid test ratio, Quick ratio)

Отношение наиболее ликвидной части оборотных средств (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам. Обычно рекомендуется, чтобы значение этого показателя было больше 1. Однако реальные значения для российских предприятий редко составляют более 0.7 - 0.8, что признается допустимым.

Рассчитывается по формуле:

Рекомендуемые значения: 0.3 - 1

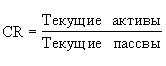

3. Коэффициент текущей ликвидности (Current Ratio)

Рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. Согласно с международной (и российской) практикой, значения коэффициента ликвидности должны находиться в пределах от единицы до двух (иногда до трех). Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов.

Рассчитывается по формуле:

Рекомендуемые значения: 1 - 2

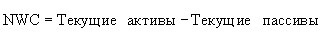

4. Чистый оборотный капитал (Net working capital), в денежных единицах.

Разность между оборотными активами предприятия и его краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Оптимальная сумма чистого оборотного капитала зависит от особенностей деятельности компании, в частности от ее масштабов, объемов реализации, скорости оборачиваемости материальных запасов и дебиторской задолженности. Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия. Например: выпуск акций или получение кредитов сверх реальной потребности.

Рассчитывается по формуле:

Рекомендуемые значения: > 0

2. Расчет коэффициентов финансовой устойчивости

Показатели структуры капитала (финансовой устойчивости) отражают соотношение собственных и заемных средств в источниках финансирования компании, т.е. характеризуют степень финансовой независимости компании от кредиторов. Это является важной характеристикой устойчивости предприятия. Для оценки структуры капитала используются следующие отношения:

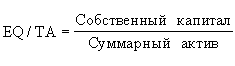

5. Коэффициент финансовой независимости (Equity to Total Assets).

Характеризует зависимость фирмы от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности. Низкое значение коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств. Интерпретация этого показателя зависит от многих факторов: средний уровень этого коэффициента в других отраслях, доступ компании к дополнительным долговым источникам финансирования, особенности текущей производственной деятельности.

Рассчитывается по формуле:

Рекомендуемые значения: 0.5 - 0.8

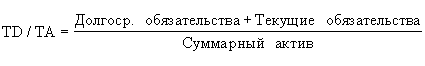

6. Суммарные обязательства к суммарным активам (Total debt to total assets).

Еще один вариант представления структуры капитала компании. Демонстрирует, какая доля активов предприятия финансируется за счет долгосрочных займов.

Рассчитывается по формуле:

Рекомендуемые значения: 0.2 - 0.5

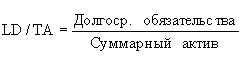

7. Долгосрочные обязательства к активам (Long-term debt to total assets).

Демонстрирует, какая доля активов предприятия финансируется за счет долгосрочных займов.

Рассчитывается по формуле:

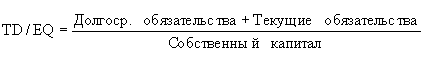

8. Суммарные обязательства к собственному капиталу (Total debt to equity).

Отношение кредитных и собственных источников финансирования. Также, как и TD/TA, является еще одной формой представления коэффициента финансовой независимости.

Рассчитывается по формуле:

Рекомендуемые значения: 0.25 - 1

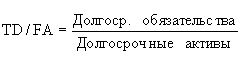

9. Долгосрочные обязательства к внеоборотным активам (Long-term debt to fixed assets).

Демонстрирует, какая доля основных средств финансируется за счет долгосрочных займов.

Рассчитывается по формуле:

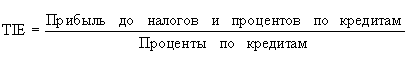

10. Коэффициент покрытия процентов (Times interest earned), раз.

Характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и демонстрирует: сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Этот показатель также позволяет определить допустимый уровень снижения прибыли, используемой для выплаты процентов.

Рассчитывается по формуле:

Рекомендуемые значения: > 1

3. Расчет коэффициентов рентабельности

Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании.

11. Коэффициент рентабельности продаж (Return on sales), %

Демонстрирует долю чистой прибыли в объеме продаж предприятия.

Рассчитывается по формуле:

12. Коэффициент рентабельности собственного капитала (Return on shareholders’ equity), %

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рассчитывается по формуле:

13. Коэффициент рентабельности оборотных активов (Return on current assets), %

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рассчитывается по формуле:

14. Коэффициент рентабельности внеоборотных активов (Return on fixed assets), %

Демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рассчитывается по формуле:

15. Коэффициент рентабельности инвестиций (Return on investment), %

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Рассчитывается по формуле:

4. Расчет коэффициентов деловой активности

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства.

16. Коэффициент оборачиваемости рабочего капитала (Net working capital turnover), раз

Показывает насколько эффективно компания использует инвестиции в оборотный капитал и как это влияет на рост продаж. Чем выше значение этого коэффициента, тем более эффективно используется предприятием чистый оборотный капитал.

Рассчитывается по формуле:

17. Коэффициент оборачиваемости основных средств (Fixed assets turnover), раз

Фондоотдача. Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств. Чем выше значение коэффициента, тем более эффективно предприятие использует основные средства. Низкий уровень фондоотдачи свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений. Однако, значения данного коэффициента сильно отличаются друг от друга в различных отраслях. Также значение данного коэффициента сильно зависит от способов начисления амортизации и практики оценки стоимости активов. Таким образом может сложиться ситуация, что показатель оборачиваемости основных средств будет выше на предприятии, которое имеет изношенные основные средства.

Рассчитывается по формуле:

18. Total assets turnover - Коэффициент оборачиваемости активов, раз

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Данный коэффициент показывает сколько раз за год совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли. Этот коэффициент также сильно варьируется в зависимости от отрасли.

Рассчитывается по формуле:

19. Коэффициент оборачиваемости запасов (Stock turnover), раз

Отражает скорость реализации запасов. Для расчета коэффициента в днях необходимо 365 дней разделить на значение коэффициента. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной группе активов. Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании.

Рассчитывается по формуле:

20. Коэффициент оборачиваемости дебиторской задолженности (Average collection period), дней.

Показывает среднее число дней, требуемое для взыскания задолженности. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а следовательно повышается ликвидность оборотных средств предприятия. Высокое значение коэффициента может свидетельствовать о трудностях со взысканием средств по счетам дебиторов.

Рассчитывается по формуле:

5. Расчет показателей рыночной активности и положения на рынке ценных бумаг

21. Прибыль на акцию (Earning per ordinary share)

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли (в денежных еденицах), приходящуюся на одну обыкновенную акцию.

Рассчитывается по формуле:

22. Дивиденды на акцию (Dividends per ordinary share)

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию.

Рассчитывается по формуле:

23. Соотношение цены акции и прибыли (Price to earnings), раз

Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании.

Рассчитывается по формуле:

Заключение

В заключении данной работы можно сделать следующие выводы.

Анализ финансовых показателей представляет собой процесс изучения показателей деятельности предприятия, на основе которого принимаются решения, касающиеся управления финансами.

Финансовые показатели можно объединить в следующие группы:

- коэффициенты, характеризующие платежеспособность и ликвидность предприятия;

- показатели финансовой устойчивости предприятия;

- показатели рентабельности предприятия;

- показатели деловой активности;

- показатели рыночной активности и положения на рынке ценных бумаг.

По каждой из вышеперечисленных групп ведется расчет отдельных показателей. Для расчета этих показателей используются специально разработанные формулы.

Использование финансовых показателей для управления финансами предприятия позволяет руководителям принимать решения, которые будут обоснованы и будут способствовать повышению эффективности функционирования хозяйствующего субъекта. Принятие управленческих решений на основе финансовых показателей снижает вероятность принятия ошибочных решений, которые могут повлечь за собой ухудшение финансового состояния предприятия, вплоть до его банкротства.

Финансовые показатели также служат информационной базой для внешних пользователей. К этим пользователям могут относится потенциальные инвесторы, решающие вложить капитал в то или иное предприятие (особенно если речь идет о покупке акций отрытого акционерного общества); банковские структуры и другие финансовые учреждения, которые принимают решения о выдаче или выдаче кредита хозяйствующему субъекту. Тщательное изучение финансовых показателей предприятий внешними пользователями дает им возможность снизить риски потери капитала или невозврата кредита, а также помогают выявить наиболее перспективные организации для инвестирования и кредитования.

Список используемой литературы

1. Золотарева В.С. Финансовый менеджмент. Ростов н/Д: Феникс, 2008.

2. Стоянова Е.С. Финансовый менеджмент/ Учебник М: Перспектива, 2008.

3. Крейнина А.М. Финансовое состояние предприятия М.: ИКЦДИС, 2007.

4. Уткин Э.А. Финансовый менеджмент/ Учебник М.: Зеркало, 2007.

5. А.Д. Шеремет, Р.С. Сайфуллин «Методика финансового анализа», Москва ИНФРА-М, 2006 г.

6. Под ред. проф. М.И. Баканова и проф. А.Д. Шеремета «Экономический анализ», Москва «Финансы и статистика», 2008 г.

7. Г.В. Савицкая «Анализ хозяйственной деятельности предприятия», Москва ООО Новое знание, 2008 г.

8. Б.Т. Жарылгасова, Н.Т. Савкуров «Анализ бухгалтерской (финансовой) отчетности», Москва, 2007 г.

Расчеты.

| Актив | тыс. руб. | Пассив | тыс. руб. |

| 1. Внеоборотные активы. Нематериальные активы. Основные средства и незавершенное строительство. Долгосрочные финансовые вложения. Прочие внеоборотные активы. Итого по разделу | 25 855 105 15 1000 | 1. Собственный капитал. Фонды собственных средств. Нераспределенная прибыль. Прочие источники собственных средств. Итого по разделу | 2525 285 45 2855 |

| 2. Оборотные (текущие) активы. Денежные средства. Расчеты с дебиторами. Краткосрочные финансовые вложения. Запасы и затраты. Прочие активы. Итого по разделу | 273 585 15 2405 127 3405 | 2. Привлеченный капитал. Текущие краткосрочные обязательства. Долгосрочные обязательства. Итого по разделу | 905 645 1550 |

| Баланс | 4405 | Баланс | 4405 |

Рассчитать:

- Коэффициент абсолютной ликвидности.

- Коэффициент быстрой (промежуточной) ликвидности

- Коэффициент покрытия

- Коэффициент финансовой независимости

ОТВЕТ.

1. Коэффициент абсолютной ликвидности

(Кал) показывает, какая часть краткосрочных обязательств может быть погашена немедленно за счет высоколиквидных активов, он рассчитывается по формуле:

(ДС+КФВ)

Кал = —————— ,

ТО

где ДС - денежные средства

КФВ - краткосрочные финансовые вложения

ТО - краткосрочные (текущие) обязательства.

Кал = 273+15/905 = 0,3 (примерно)

2. Теперь рассчитаем коэффициент быстрой ликвидности (Кал), который показывает, сможет ли предприятие в установленные сроки рассчитать со своими краткосрочными долговыми обязательствами. Он находится как соотношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к текущим обязательствам.

(ДС+КФВ+ДЗ)

Кбл = ————————— ,

ТО

где ДЗ - дебиторская задолженность

Кбл=273+15+585/905=0,9 (примерно)

3. Находим коэффициент покрытия (Кп), дающий общую оценку платежеспособности предприятия. Этот показатель характеризует меру обеспечения материальными активами текущие кредиторские обязательства, т.е. сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на один рубль текущих обязательств. Он рассчитывается как отношение денежных средств, краткосрочных финансовых вложений, дебиторской задолженности, запасов и затрат к краткосрочным обязательствам и его нормальное значение варьируется в пределах от 1 до 3.

(ДС+КФВ+ДЗ+ЗЗ)

Кп = ————————— ,

ТО

где ЗЗ – запасы и затраты

Кп=273+15+585+2405/905=3,6

4. Заключительным этапом вычислений является нахождение коэффициента финансовой независимости, который характеризует обеспеченность предприятия собственным капиталом для осуществления финансово-кредитной деятельности. Он определяется как соотношение собственного капитала и валюте баланса (итог баланса), умноженное на 100%. Его оптимальное значение 50%-60%.

СС

Кнз = ——— х 100%

Би

Где СС – собственные средства организации

Би – итог баланса.

Кнз=2855/4405х100%=65%