Цена и структура капитала организации

| Вид материала | Документы |

- Тема Управление ценой и структурой капитала, 130.58kb.

- Рынок капитала: реальный и фондовый 4 Глава Рынок ценных бумаг: структура, функции., 207.92kb.

- Цена – денежное выражение факторов, определяющих стоимость и полезность товара., 17.68kb.

- «Молодые ученые о современном финансовом рынке рф», 83.68kb.

- Тема №2: цена и структура капитала, 80.55kb.

- Аттестационное тестирование в сфере профессионального образования, 79.31kb.

- Стратегическими целями предприятия в области финансов являются обеспечение его ликвидности, 52.14kb.

- Факторы роста оборотного капитала промышленных предприятий и цена источников его финансирования, 4058.63kb.

- Наличие собственного капитала в обороте (собственных оборотных средств) является одним, 40.68kb.

- I. учет рублевых операций 5 Глава структура капитала предприятия по составу и источникам, 3733.49kb.

Цена и структура капитала организации

Управление капиталом — это управление структурой и стоимостью источников финансирования (пассивов) в целях повышения рентабельности собственного капитала и способности предприятия выплачивать доход кредиторам и совладельцам (акционерам) предприятия.

Источники финансирования, или пассивы предприятия, имеют разную цену в зависимости от путей их привлечения. Цена источника финансирования или, иными словами, стоимость капитала измеряется процентной ставкой, которую нужно платить инвесторам, вкладывающим капитал в предприятие.

Следовательно, чтобы выплачивать определенный процент дохода на вложенный инвесторами капитал, предприятие должно получить доход не менее этого процента. Поэтому можно привести еще одно определение понятия “стоимость капитала”: это необходимая ставка дохода, которую должно иметь предприятие для покрытия затрат по привлечению капиталов на рынке.

Расчетам стоимости капитала и различным приемам оптимизации этого показателя большое внимание уделяется в зарубежном финансовом менеджменте. Это обусловлено тем, что зарубежные предприятия имеют возможность привлекать через финансовый рынок капитал в различных формах и на разных условиях.

Финансовый рынок формирует рыночные цены капитала, привлекаемого из разных источников. Задача финансового менеджера — обеспечить уменьшение стоимости капитала для фирмы, выбирая выгодные варианты его привлечения.

I. Собственный капитал

Формируется от выпуска акций (обычных и привилегированных). Цена акционерного капитала определяется величиной дивидендов выплачиваемых по этим акциям.

II. Заемный капитал

Цена облигационного займа определяется уровнем купонного дохода.

Цена кредита определяется как %(1-n), где % - процент кредита, n-ставка налога на прибыль.

Кредиторская задолженность в пределах нормальных сроков является бесплатной. Цена кредиторской задолженности определяется уровнем штрафов и пеней, которое предприятие выплачивает за ее просроченную часть.

На основе цены отдельных источников капитала формируется средневзвешенная цена капитала (WACC).

Предельная цена капитала – та стоимость, которую предприятие в состоянии заплатить при сложившемся уровне эффективности вложения средств.

Теоретически стоимость капитала тем выше, чем больше риск, связанный с вложением капитала. В свою очередь, риск повышается с увеличением продолжительности периода, на который привлекается капитал. С этих позиций самым дорогим источником финансирования является собственный (акционерный) капитал и реинвестируемая (нераспределенная) прибыль, которые привлечены на неограниченное время, а самым дешевым — непросроченная кредиторская задолженность как беспроцентный краткосрочный кредит.

Классификация капитала:

I. По источнику формирования:

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия.

Заемный капитал характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности.

II. По направлению вложений:

- авансированный (краткосрочный характер, направлено на обеспечение текущей деятельности);

- инвестированный (долгосрочные вложения средств, связанных с получением прибыли в долгосрочной перспективе).

III. По оборачиваемости:

Основной капитал характеризует ту часть используемого предприятием капитала, который инвестирован во все виды его внеоборотных активов.

Оборотный капитал характеризует ту его часть, которая инвестирована предприятием в его оборотные активы.

-

Дивидендная политика организации (предприятия)

Дивидендная политика – это часть финанс стратегии предпр, направленная на оптимизацию пропорций между потребляемой и реинвестируемой (капитализируемой) долями прибыли с целью увеличения его рын стоимости и благосостояния собствен. Дивиденд- часть прибыли предпр, распред между собств в соотв с кол-вом приобрет акций, долей, паев с той или иной периодичностью. Термин «дивидендная политика» связан с распределением прибыли на предприятиях. 1. Остаточная политика дивидендных выплат предполагает, что фонд выплаты дивидендов образуется после того, как за счет прибыли удовлетворена потребность в формировании собственных финансовых ресурсов, обеспечивающих в полной мере реализацию инвестиционных возможностей предприятия. 2. Политика стабильного размера дивидендных выплат предполагает выплату неизменной их суммы на протяжении продолжительного периода (при высоких темпах инфляции сумма дивидендных выплат корректируется на индекс инфляции). 3. Политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды по весьма распространенному мнению представляет собой наиболее взвешенный ее тип. 4. Политика стабильного уровня дивидендов предусматривает установление долгосрочного нормативного коэффициента дивидендных выплат по отношению к сумме прибыли (или норматива распределения прибыли на потребляемую и капитализируемую ее части).5. Политика постоянного возрастания размера дивидендов предусматривает стабильное возрастание уровня дивидендных выплат в расчете на одну акцию, если же эта политика не подкреплена постоянным ростом прибыли компании, то она представляет собой верный путь к ее банкротству. Дивидендная политика п/п формируется по след. основным этапам:1) Оценка основных факторов, опред. формирование дивидендой политики.

Все факторы, опред. выбор дивидендной политики принято подразделять на группы: Факторы, характеризующие инвестиционные возможности предприятия: стадия жизненного цикла компании (на ранних стадиях больше инвестируется, ограничивая выплату дивидендов), необходимость расширения акционерной компанией своих инвестиционных программ (в периоды активизации инв. деятельности), степень готовности отдельных инвестиционных проектов с высоким уровнем эффективности (отдельные проекты требуют ускоренной реализации в периоды благоприятной коньюктуры).Факторы, характеризующие возможности формирования финансовых ресурсов из альтернативных источников: достаточность резервов собственного капитала, сформированных в предшествующем периоде; стоимость привлечения дополнительного акционерного капитала; стоимость привлечения дополнительного заемного капитала; доступность кредитов на финансовом рынке; уровень кредитоспособности акционерного общества, определяемый его текущим финансовым состоянием. Факторы, связанные с объективными ограничениями. К числу основных факторов этой группы относятся: уровень налогообложения дивидендов; уровень налогообложения имущества предприятий; фактический размер получаемой прибыли и коэффициент рентабельности собственного капитала. 2) Выбор типа дивидендной политики осуществляется в соответствии с финансовой стратегией п/п3) Распределение прибыли в соответ, с типом дивидендной политики а) Прибыль- обязательные отчисления в резервный и др. Фонды = дивидендный коридор, в рамках кот. реализуется дивидендная политика. б) Оставшаяся часть прибыли распределяется на капитализируемую и потребляемую части. в) Фонд потребления распределяется на фонд дивидендных выплат и фонд потребления персонала п/п.

-

Политика привлечения организацией (предприятием) заемных средств. Эффект финансового рычага

Решение о выборе тех или иных форм привлечения заемных средств принимается на основе сравнительного анализа их цены, а также оценки влияния результатов использования заемного капитала на финансовые показатели деятельности предприятия в целом.

Использование заемного капитала при определенных условиях выгодно экономически для предприятия, и эффективное управление им приводит к увеличению объемов производства, прибыли, росту рентабельности собственного капитала. И наоборот, неправильный подход к формированию заемных источников предприятия может весьма неблагоприятно сказаться на его финансовом состоянии.

При привлечении заемного капитала необходимо решить две противоречивые задачи:

• минимизировать финансовый риск, связанный с привлечением заемного капитала;

• увеличить рентабельность собственного капитала за счет использования заемных средств. Тем самым необходимо определить границу экономической целесообразности привлечения заемных средств. Механизм оценки влияния использования заемных средств на рентабельность собственного капитала основывается на соотношении, получившем название эффекта финансового левериджа (рычага) .

Леверидж (рычаг) — это рычаг управления, в том числе финансового. Менеджеры используют рычаг для увеличения доходности бизнеса и роста благосостояния собственников.

Для оценки эффективности использования организацией заемных средств используют понятие «эффект финансового рычага». Финансовый рычаг (финансовый леверидж) характеризует возможности организации в использовании источников финансирования.

При привлечении заемных средств прибыль до налогообложения уменьшается за счет включения процентов за их использование в состав расходов. Соответственно уменьшается налог на прибыль, рентабельность собственного капитала возрастает, т.е. несмотря на платность за использование заемных средств, увеличивается рентабельность собственных средств:

Rск = (R + ЭФР) ∙ (1 - H);

тогда:

, где:

, где:Rск — рентабельность собственного капитала;

ЭФР — эффект финансового рычага;

Н — ставка налога на прибыль;

Rэ — рентабельность экономическая;

Kr — процентная ставка платежей за пользование заемными источниками финансирования;

ЗК — сумма по заемным источникам финансирования;

СК — собственный капитал.

, где:

, где:Пэ — прибыль экономическая (прибыль до уплаты налогов и процентов за пользование заемными источниками финансирования, включая проценты по корпоративным облигациям и привилегированным акциям);

А — активы организации.

Рост рентабельности собственного капитала происходит за счет трех основных составляющих.

Налогового корректора (1 - Н). Показывает степень проявления эффекта финансового рычага при различных уровнях налогообложения прибыли. Налоговый корректор оказывает тем большее влияние, чем больше затрат на использование заемных средств включено в расходы, формирующие налогооблагаемую прибыль. В остальных случаях налоговый корректор не зависит от деятельности организации, так как ставка налога на прибыль устанавливается законодательно. Налоговый корректор может использоваться для управления рентабельностью собственного капитала, если по разным видам организации установлены дифференцированные ставки по налогу на прибыль или в других аналогичных случаях.

Дифференциал финансового рычага (Rэ - Kr ). Характеризует разницу между экономической рентабельностью и средним размером процентной ставки платежей за пользование заемными источниками финансирования. Это главное условие, формирующее рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования.

Если сопоставить размер ставки рефинансирования, установленный ЦБ РФ, и число убыточных организаций, то станет ясно, что без принятия специальных государственных мер по предоставлению кредитов для поддержки инвестиционной активности организаций пользоваться заемными источниками нецелесообразно.

Финансовый рычаг

. Отражает сумму, полученную по заемным источникам финансирования в расчете на единицу собственного капитала. Финансовый рычаг изменяет эффект, получаемый за счет соответствующего дифференциала, повышая или снижая рентабельность собственного капитала.

. Отражает сумму, полученную по заемным источникам финансирования в расчете на единицу собственного капитала. Финансовый рычаг изменяет эффект, получаемый за счет соответствующего дифференциала, повышая или снижая рентабельность собственного капитала.Заемные средства, будучи стимуляторами развития производства, повышают финансовый риск, поэтому рекомендуемые значения коэффициента финансовой независимости менее 0,5

.

.-

Эффект производственного (операционного) рычага. Точка безубыточности, запас финансовой прочности организации

Операционный рычаг (производственный рычаг) — количественная оценка изменения прибыли в зависимости от изменения объема реализации. Операционный рычаг показывает степень чувствительности валовой прибыли к приросту выручки от продаж.

Эффект операционного рычага (ЭОР) показывает, на сколько процентных пунктов увеличивается прибыль при изменении выручки на процентный пункт:

где Тпр — темп прироста показателя.

Операционный рычаг характеризует степень риска организации при снижении выручки от продаж.

Если рост выручки обеспечивается ростом объема продаж, то соотношение темпов прироста прибыли и выручки, как было показано выше, определяется с учетом переменных затрат.

Анализ объема выпуска и продаж продукции является частью внутрихозяйственного финансового анализа и проводится в целях выявления резервов для укрепления финансового положения организации.

Большое значение в прогнозировании финансового положения организации имеет оценка фактического выпуска и продаж в пределах производственной мощности, т.е. в границах минимальный — максимальный объем производства. Сопоставление с минимальным, безубыточным объемом позволяет оценить степень, или зону, «безопасности» организации и при отрицательном значении «безопасности» снять с производства отдельные виды продукции, изменить условия производства и тем самым снизить расходы или прекратить производство продукции.

Анализ безубыточности включает:

- сравнение безубыточного объема за несколько периодов (или сравнение с планом);

- оценку степени «безопасности» организации в динамике;

- количественную оценку влияния факторов на безубыточный объем производства;

- расчет планового объема производства для заданной суммы плановой (ожидаемой) прибыли.

Безубыточный (критический) объем производства рассчитывается из уравнения, основанного на равенстве выручки от продаж продукции и суммы постоянных и переменных издержек, вытекающем из определения безубыточности:

Q ∙ p = Спост + Спер ∙ Q, где:

р — цена единицы продукции;

Q — количество единиц произведенной (реализованной) продукции;

Спост — постоянные издержки в расходах на единицу продукции;

Спер — переменные издержки в расходах на единицу продукции.

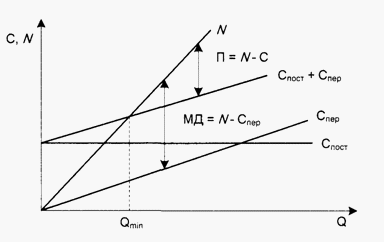

Графическая интерпретация точки безубыточности показана на рис.

Рис. 1. Точка безубыточности

На рис. 1 видно, что безубыточный объем выпуска продукции достигается при равенстве общей суммы расходов и выручки (дохода) от реализации или при равенстве маржинального дохода (МД) и переменных издержек (Спер ). Маржинальным доходом, или валовой маржей, называют доход после покрытия переменных расходов.

Безубыточный (критический) объем может быть рассчитан несколькими способами.

1. Минимальный объем выпуска в натуральном выражении:

Для расчета объема выпуска в стоимостном выражении левая и правая части выражения умножаются на цену (руб.):

, где:

, где:Q ∙ р = N — выручка от продаж без НДС;

— удельные переменные издержки, или доля переменных расходов в цене изделия.

— удельные переменные издержки, или доля переменных расходов в цене изделия.Критический объем продаж может быть рассчитан с использованием величины маржинального дохода. Маржинальный доход (МД) определяется как разность между выручкой и переменными издержками, т.е. он должен покрыть постоянные расходы организации и обеспечить прибыль от реализации продукции, работ, услуг:

МД = N - Спер ,

тогда:

,

,где md — удельный маржинальный доход.

Если производство многопрофильное, в расчете критического объема используются усредненные показатели цены, переменных расходов, маржинального дохода:

,

,или

.

.В этом случае может быть рассчитано влияние структурных сдвигов на безубыточный.

Для определения влияния структурных сдвигов на критический объем производства (реализации) используется следующее выражение:

,

,где Di — удельный вес каждого вида продукции в общем объеме.

С понятием «безубыточный объем» тесно связано понятие «запас финансовой прочности». Запас финансовой прочности (зона безопасности) представляет собой разность между фактическим и безубыточным объемами.

Рассмотрим порядок расчета показателей.

Используя факторный анализ (способ цепной подстановки), определим влияние каждого фактора на изменение безубыточного объема продаж.

Факторная модель:

Повышение точки критического объема объясняется снижением доли маржинального дохода в цене, т.е. ростом удельных переменных издержек.

Зависимость объема выпуска и продаж продукции от соотношения издержек и цены продажи используется в обосновании плановых заданий. Если известны постоянные и переменные издержки на единицу продукции (или удельные переменные издержки), а также сумма запланированной прибыли, то необходимый объем продаж определяется по формуле:

,

,где Ппл — плановая сумма прибыли;

или по формуле: