Ежеквартальный отчет открытое акционерное общество «Нефтяная компания «юкос» Код эмитента

| Вид материала | Отчет |

- Ежеквартальный отчет открытое акционерное общество «Нефтяная компания «Роснефть» Код, 21027.29kb.

- Ежеквартальный отчет открытое акционерное общество «Нефтяная компания «Роснефть» Код, 24646.86kb.

- Ежеквартальный отчет открытое акционерное общество «Нефтяная компания «Роснефть» Код, 20808.92kb.

- Ежеквартальный отчет открытое акционерное общество «Воронежская энергосбытовая компания», 3258.09kb.

- Ежеквартальный отчет открытое акционерное общество «Территориальная генерирующая компания, 3089.3kb.

- Ежеквартальный отчет открытое акционерное общество «Национальная страховая компания, 3338.26kb.

- Ежеквартальный отчет открытое акционерное общество «Компания «М. видео» Код эмитента, 3722.81kb.

- Ежеквартальный отчет открытое акционерное общество «Компания «М. видео» Код эмитента, 3754.53kb.

- Ежеквартальный отчет открытое акционерное общество «пивоваренная компания «балтика», 2798.81kb.

- Ежеквартальный отчет открытое акционерное общество «пивоваренная компания «балтика», 2611.17kb.

1. Выпусков привилегированных акций ОАО «НК «ЮКОС» не имеет.

2. Категория акций: акции обыкновенные именные бездокументарные

количество акций, находящихся в обращении по состоянию на 31.12.2005 г.: 2 236 964 578 штук

номинальная стоимость ценных бумаг: 0,004 рубля

государственный регистрационный номер выпусков ценных бумаг: 1-02-00198-А от 22.07.2003 г.

количество дополнительных акций, находящихся в процессе размещения (количество акций дополнительного выпуска, в отношении которого не осуществлена государственная регистрация отчета об итогах их выпуска): 0 штук

количество объявленных акций: 536 475 693 штук

количество акций, находящихся на балансе эмитента: 130 073 штуки

количество дополнительных акций, которые могут быть размещены в результате конвертации размещенных ценных бумаг, конвертируемых в акции, или в результате исполнения обязательств по опционам эмитента: 0 штук

права, предоставляемые акциями их владельцам:

Уставом Открытого акционерного общества «Нефтяная компания «ЮКОС» («Общество») предусмотрены следующие права:

Наряду с иными правами, оговоренными действующим законодательством и Уставом Общества, акционеры Общества имеют право (пункты 2, 3, 5, 6 статьи 9 Устава Общества):

- участвовать лично или через своих представителей в управлении Обществом в формах, предусмотренных Уставом и нормативными актами Российской Федерации, в частности:

- вносить на рассмотрение органов Общества, согласно их компетенции и в установленном Уставом порядке, предложения по вопросам деятельности Общества;

- получать сведения о деятельности Общества, состоянии его имущества и финансов в порядке, предусмотренном Уставом, внутренними документами Общества и нормативными актами Российской Федерации;

- избирать и быть избранным в состав органов Общества;

- участвовать в общем собрании акционеров Общества с правом голоса по всем вопросам его компетенции.

- Получать часть прибыли Общества в виде дивиденда в объеме и формах, определяемых органами управления Общества на основании Устава, а также участвовать в распределении имущества Общества в случае его ликвидации.

- Передавать (продавать, отчуждать, распоряжаться иным образом в любой иной форме) принадлежащие им и полностью оплаченные при размещении акции другим лицам.

- Преимущественное право приобретения размещаемых посредством открытой подписки дополнительных акций и эмиссионных ценных бумаг, конвертируемых в акции, в количестве, пропорциональном количеству принадлежащих им акций этой категории (типа).

- Каждая обыкновенная акция Общества предоставляет акционеру - ее владельцу одинаковый объем прав. Одна обыкновенная именная акция предоставляет владельцу один голос при голосовании на общем собрании акционеров Общества, за исключением случая кумулятивного голосования по выборам в Совет директоров Общества.

- Дополнительно к информации (материалам), предоставляемой акционерам в соответствии с нормативными актами, Уставом и внутренними документами Общества, акционер (акционеры), владеющий не менее одного процента голосующих акций Общества, один раз в течение финансового года имеет право требовать предоставление статистической, существенной финансовой и экономической информации о деятельности Общества на последнюю отчетную дату. Указанная информация предоставляется акционеру с приложением копий бухгалтерской отчетности Общества на последнюю отчетную дату в течение 10 рабочих дней с момента получения требования за счет средств Общества.

- Приобретатели акций получают права акционеров после внесения соответствующей записи в реестре акционеров Общества. Держатель реестра акционеров Общества по требованию акционера или номинального держателя акций обязан подтвердить его права на акции путем выдачи выписки из реестра акционеров Общества, которая не является ценной бумагой.

Акционеры Общества, члены Совета директоров, а также Президент Общества и Финансовый директор Общества, обладают правом обращаться в суд с иском о признании сделок, совершенных от имени Общества недействительными в силу нарушения установленного Уставом порядка их совершения, а также с иском от имени Общества к Президенту Общества, Финансовому директору Общества, члену Совета директоров, а равно к Управляющей организации или управляющему, о возмещении убытков, причиненных Обществу их виновными действиями (бездействием), в порядке, установленном действующем законодательством (п.5 ст. 28).

Общество должно своевременно предоставлять акционерам полную и точную информацию о деятельности и финансовом положении Общества и сложившейся в нем практике корпоративного поведения (п. 3 ст. 32).

права акционера на получение объявленных дивидендов, а в случае, когда уставом эмитента предусмотрены привилегированные акции двух и более типов, по каждому из которых определен размер дивиденда, - также об очередности выплаты дивидендов по определенному типу привилегированных акций:

Выпусков привилегированных акций ОАО «НК «ЮКОС» не имеет.

Общество вправе по результатам первого квартала, полугодия, девяти месяцев финансового года и (или) по результатам финансового года принимать решение (объявлять) о выплате дивидендов по размещенным акциям, если иное не установлено действующим законодательством Российской Федерации. Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия, девяти месяцев финансового года может быть принято в течение трех месяце после окончания соответствующего периода. Решения о выплате (объявлении) дивидендов, в том числе решения о размере дивиденда и форме его выплаты по акциям, принимаются общим собранием акционеров (п.1 ст. 8).

Размер дивидендов не может быть больше рекомендованного Советом директоров Общества. Размер дивидендов объявляется без учета налогов, уплачиваемых с суммы дивидендов. Дивиденды выплачиваются из чистой прибыли Общества. Дивиденды по привилегированным акциям могут выплачиваться также из специально предназначенных для этих целей фондов Общества (п.2 ст.8).

Срок и порядок выплаты дивидендов Общества определяется решением общего собрания акционеров Общества, при этом выплата дивидендов акционерам Общества производится не позднее, чем через три месяца со дня принятия решения о выплате дивидендов. Информацию о времени и месте выплаты дивидендов Общество доводит до сведения всех акционеров (п.3 ст.8).

Дивиденды могут выплачиваться деньгами или, по решению общего собрания акционеров Общества, в иной форме (п.4 ст.8).

Список лиц, имеющих право получения дивидендов, составляется на дату составления списка лиц, имеющих право участвовать в общем собрании акционеров, на котором принимается решение о выплате соответствующих дивидендов. Для составления списка лиц, имеющих право получения дивидендов, номинальный держатель акций представляет данные о лицах, в интересах которых он владеет акциями. Дивиденд не выплачивается по акциям, находящимся в распоряжении Общества (п.5 ст.8).

Дивиденды, не востребованные в течение срока исковой давности, поступают в собственность Общества. На неполученные своевременно дивиденды проценты не начисляются (п.6 ст.8).

права акционера - владельца обыкновенных акций на участие в общем собрании акционеров с правом голоса по всем вопросам его компетенции:

Акционеры не отвечают по обязательствам Общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций (п.1 ст.11).

Акционер (акционеры), являющиеся в совокупности владельцами не менее двух процентов голосующих акций Общества, в срок не позднее 60 дней до даты проведения годового общего собрания акционеров Общества, вправе внести вопросы в повестку дня годового общего собрания акционеров Общества и выдвинуть кандидатов в Совет директоров, Ревизионную комиссию Общества и, если функции Счетной комиссии не выполняет Регистратор Общества, в Счетную комиссию Общества, число которых не может превышать количественный состав соответствующего органа.

В случае, если повестка дня внеочередного общего собрания акционеров Общества включает вопрос об избрании членов Совета директоров Общества, акционер (акционеры), являющиеся в совокупности владельцами не менее двух процентов голосующих акций Общества, вправе выдвинуть кандидатов в Совет директоров, число которых не может превышать его количественный состав. Такие предложения должны поступить в Общество в срок не позднее 30 дней до даты проведения внеочередного общего собрания акционеров Общества (п. 4 ст. 15).

Тексты Соглашения с членом Совета директоров и Соглашения о неразглашении информации могут быть в любое время предоставлены любому акционеру (акционерам) Общества, являющемуся владельцем не менее чем 2% голосующих акций Общества по его запросу в адрес Общества (абз. 4 п. 5 ст. 15).

Внеочередные общие собрания акционеров Общества могут созываться Советом директоров по собственной инициативе, по требованию Ревизионной комиссии Общества, Аудитора Общества, либо по требованию акционера (акционеров), обладающих в совокупности не менее чем десятью процентами голосующих акций Общества на дату предъявления требования (п. 7 ст. 15).

Общество по требованию любого заинтересованного лица в течение трех дней с момента предъявления требования обязано предоставить ему выписку из списка лиц, имеющих право на участие в общем собрании акционеров Общества, содержащую данные об этом лице, или справку о том, что оно не включено в список лиц, имеющих право на участие в общем собрании акционеров Общества (абз.4 п. 9 ст. 15).

Акционер Общества – физическое лицо может принимать участие в работе общего собрания акционеров Общества лично или через доверенное лицо. Акционер Общества - юридическое лицо может принимать участие в работе общего собрания акционеров Общества в лице руководителя (единоличного исполнительного органа хозяйственного общества, действительного члена хозяйственного товарищества, иного лица, действующего от имени акционера на основании учредительных документов) или через доверенное лицо (п.11 ст. 15).

права акционера - владельца привилегированных акций определенного типа на их конвертацию в обыкновенные акции или привилегированные акции иных типов и порядке осуществления такой конвертации в случае, когда уставом эмитента предусмотрена возможность такой конвертации: Выпусков привилегированных акций ОАО «НК «ЮКОС» не имеет.

права акционера на получение части имущества эмитента в случае его ликвидации, а в случае, когда уставом эмитента предусмотрены привилегированные акции двух и боле типов, по каждому из которых определена ликвидационная стоимость - также об очередности выплаты ликвидационной стоимости по определенному типу привилегированных акций:

Выпусков привилегированных акций ОАО «НК «ЮКОС» не имеет.

Распределение имущество при ликвидации общества осуществляется в соответствии с ст. 23 ФЗ «Об акционерных обществах»:

Статья 23. Распределение имущества ликвидируемого общества между акционерами

1. Оставшееся после завершения расчетов с кредиторами имущество ликвидируемого общества распределяется ликвидационной комиссией между акционерами в следующей очередности:

в первую очередь осуществляются выплаты по акциям, которые должны быть выкуплены в соответствии со статьей 75 настоящего Федерального закона;

во вторую очередь осуществляются выплаты начисленных, но не выплаченных дивидендов по привилегированным акциям и определенной уставом общества ликвидационной стоимости по привилегированным акциям;

в третью очередь осуществляется распределение имущества ликвидируемого общества между акционерами - владельцами обыкновенных акций и всех типов привилегированных акций.

2. Распределение имущества каждой очереди осуществляется после полного распределения имущества предыдущей очереди. Выплата обществом определенной уставом общества ликвидационной стоимости по привилегированным акциям определенного типа осуществляется после полной выплаты определенной уставом общества ликвидационной стоимости по привилегированным акциям предыдущей очереди.

Если имеющегося у общества имущества недостаточно для выплаты начисленных, но не выплаченных дивидендов и определенной уставом общества ликвидационной стоимости всем акционерам - владельцам привилегированных акций одного типа, то имущество распределяется между акционерами - владельцами этого типа привилегированных акций пропорционально количеству принадлежащих им акций этого типа.

8.3. Сведения о предыдущих выпусках эмиссионных ценных бумаг эмитента, за исключением акций эмитента

Эмитент не выпускал ценных бумаг, отличных от акций.

8.3.1. Сведения о выпусках, все ценные бумаги которых погашены (аннулированы)

Эмитент не выпускал ценных бумаг, отличных от акций.

8.3.2. Сведения о выпусках, ценные бумаги которых обращаются

Эмитент не выпускал ценных бумаг, отличных от акций.

8.3.3 Сведения о выпусках, обязательства эмитента по ценным бумагам которых не исполнены (дефолт)

Эмитент не выпускал ценных бумаг, отличных от акций. Не исполненных, или исполненных ненадлежащим образом обязательств эмитента по ценным бумагам, нет.

8.4 Сведения о лице (лицах), предоставившем (предоставивших) обеспечение по облигациям выпуска

Эмитент не размещал облигации.

8.5. Условия обеспечения исполнения обязательств по облигациям выпуска

Эмитент не размещал облигации.

8.6. Сведения об организациях, осуществляющих учет прав на эмиссионные ценные бумаги эмитента

Полное и сокращенное фирменные наименования, место нахождения регистратора: Закрытое акционерное общество «М-Реестр», ЗАО «М-реестр»

Место нахождения: 123423, г. Москва, ул. Народного Ополчения, д.34

Адрес электронной почты: не имеет

Данные о лицензии регистратора:

Номер лицензии: 10-000-1-00319

Дата выдачи: 18.05.2004

Срок действия: без ограничения срока действия

Орган, выдавший лицензию: Федеральная комиссия по рынку ценных бумаг

Депозитария эмитент не имеет.

8.7. Сведения о законодательных актах, регулирующих вопросы импорта и экспорта капитала, которые могут повлиять на выплату дивидендов, процентов и других платежей нерезидентам

Законодательными актами, регулирующими вопросы импорта и экспорта капитала, которые могут повлиять на выплату дивидендов, процентов и других платежей нерезидентам являются:

1. ФЗ «О валютном регулировании и валютном контроле» №173-ФЗ от 10 декабря 2003 года.

2. ФЗ «Об иностранных инвестициях в РФ» №160-ФЗ от 09 июля 1999 года.

3. Налоговый кодекс РФ (глава 25);

4. Постановление Правительства РФ от 20.11.1999 г. № 1272 «Об осуществлении иностранных инвестиций в экономику РФ с использованием средств, находящихся на специальных счетах нерезидентов типа «С»;

5. Соглашения об избежании двойного налогообложения, заключенные между РФ и иностранными государствами, резидентами которых являются владельцы ценных бумаг эмитента.

8.8. Описание порядка налогообложения доходов по размещенным и размещаемым эмиссионным ценным бумагам эмитента

Налогообложение доходов по обыкновенным именным бездокументарным акциям, обращающимся на организованном рынке ценных бумаг (далее – Акции)

1. Налог на доходы физических лиц

1.1. Обложение налогом на доходы физических лиц (далее – НДФЛ) доходов, полученных физическими лицами – резидентами РФ – в виде дивидендов по Акциям

В соответствии с подпунктом 1 пункта 1 статьи 208 дивиденды по Акциям, полученные от российской организации, являются доходом от источников в РФ. В соответствии с пунктом 1 статьи 209 НК РФ для физических лиц – резидентов РФ – доход, полученный от источников в РФ, облагается НДФЛ. В соответствии с пунктом 2 статьи 214 НК РФ в отношении дивидендов, полученных физическим лицом, являющимся резидентом РФ, от российской организации, указанная организация признается налоговым агентом, определяет и удерживает сумму НДФЛ отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов по ставке, предусмотренной пунктом 4 статьи 224 НК РФ (9 %), в порядке, предусмотренном статьей 275 НК РФ.

Ставка НДФЛ в отношении доходов, полученных в виде дивидендов, установлена в размере 9 % (пункт 4 статьи 224 НК РФ).

Налогооблагаемая база по указанному виду доходов рассчитывается в порядке, установленном пунктом 2 статьи 275 НК РФ:

- Сумма налога, подлежащая удержанию из доходов налогоплательщика – получателя дивидендов, исчисляется налоговым агентом исходя из общей суммы исчисленного налога и доли каждого налогоплательщика в общей сумме дивидендов;

- Налогооблагаемая база исчисляется как сумма дивидендов, подлежащих распределению в текущем налоговом периоде, уменьшенная на сумму дивидендов, подлежащих выплате нерезидентам, и уменьшенная на сумму дивидендов, полученных налоговым агентом в текущем и (или) предыдущем налоговом периоде, если данная сумма ранее не учитывалась в аналогичном расчете. В случае если полученная сумма отрицательная, обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Порядок исчисления и уплаты НДФЛ налоговым агентом установлен статьей 226 НК РФ, а именно:

- Сумма налога исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику;

- Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках;

- Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается по месту учета налогового агента в налоговом органе;

- Налоговые агенты – российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения. Сумма налога, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этих обособленных подразделений;

1.2. Обложение НДФЛ доходов, полученных физическими лицами, являющимися резидентами РФ, от операций с ценными бумагами

В соответствии со статьями 208 и 209 НК РФ доход физического лица, являющегося резидентом РФ, полученный от реализации ценных бумаг в РФ или за пределами РФ, облагается НДФЛ.

В соответствии с пунктами 2 и 3 статьи 214.1 НК РФ налоговая база по НДФЛ определяется в следующем порядке:

- Налогооблагаемая база рассчитывается отдельно по каждой операции купли-продажи Акций;

- Доход (убыток) по операциям купли-продажи Акций определяется как сумма доходов по совокупности сделок с ценными бумагами соответствующей категории, совершенных в течение налогового периода, за вычетом суммы убытков;

- Доход (убыток) по операциям купли-продажи Акций определяется как разница между суммами доходов, полученными от реализации ценных бумаг, и документально подтвержденными расходами на приобретение, реализацию и хранение ценных бумаг, фактически произведенными налогоплательщиком либо имущественными вычетами, принимаемыми в уменьшение доходов от сделки купли-продажи;

- Если налогоплательщиком были приобретены в собственность (в том числе получены на безвозмездной основе или с частичной оплатой) ценные бумаги, при налогообложении доходов по операциям купли-продажи ценных бумаг в качестве документально подтвержденных расходов на приобретение (получение) этих ценных бумаг учитываются также суммы, с которых был исчислен и уплачен налог при приобретении (получении) данных ценных бумаг;

- Доход (убыток) по операциям купли-продажи ценных бумаг, обращающихся на организованном рынке ценных бумаг, уменьшается (увеличивается) на сумму процентов, уплаченных за пользование денежными средствами, привлеченными для совершения сделки купли-продажи ценных бумаг, в пределах сумм, рассчитанных исходя из действующей ставки рефинансирования Центрального банка Российской Федерации;

- Поскольку Акции являются ценными бумагами, обращающимися на организованном рынке ценных бумаг, размер убытка определяется с учетом предельной границы колебаний рыночной цены ценных бумаг;

- Под рыночной котировкой Акций в целях расчета НДФЛ понимается средневзвешенная цена ценной бумаги по сделкам, совершенным в течение торгового дня через организатора торговли. Если по одной и той же ценной бумаге сделки совершались через двух и более организаторов торговли, налогоплательщик вправе самостоятельно выбрать рыночную котировку ценной бумаги, сложившуюся у одного из организаторов торговли. В случае, если средневзвешенная цена организатором торговли не рассчитывается, в целях настоящей главы за средневзвешенную цену принимается половина суммы максимальной и минимальной цен сделок, совершенных в течение торгового дня через этого организатора торговли;

- Если расходы налогоплательщика на приобретение, реализацию и хранение ценных бумаг не могут быть отнесены непосредственно к расходам на приобретение, реализацию и хранение конкретных ценных бумаг, указанные расходы распределяются пропорционально стоимостной оценке ценных бумаг, на долю которых относятся указанные расходы. Стоимостная оценка ценных бумаг определяется на дату осуществления этих расходов;

- В случае если расходы налогоплательщика не могут быть подтверждены документально, он вправе воспользоваться имущественным налоговым вычетом в сумме, полученной налогоплательщиком в налоговом периоде от продажи Акций иного имущества, доли (ее части) в уставном капитале организации, которые находились в собственности налогоплательщика менее трех лет, но не превышающей 125 000 рублей (подпункт 1 пункт 1 статья 220 НК РФ);

- Имущественный налоговый вычет или вычет в размере фактически произведенных и документально подтвержденных расходов предоставляется налогоплательщику при расчете и уплате налога в бюджет у источника выплаты дохода (брокера, доверительного управляющего, управляющей компании, осуществляющей доверительное управление имуществом, составляющим паевой инвестиционный фонд, или у иного лица, совершающего операции по договору поручения или по иному подобному договору в пользу налогоплательщика) либо по окончании налогового периода при подаче налоговой декларации в налоговый орган.

- Если расчет и уплата налога производятся источником выплаты дохода (брокером, доверительным управляющим, управляющей компанией, осуществляющей доверительное управление имуществом, составляющим паевой инвестиционный фонд, или иным лицом, совершающим операции по договору поручения или по иному подобному договору в пользу налогоплательщика) в налоговом периоде, имущественный налоговый вычет предоставляется источником выплаты дохода с возможностью последующего перерасчета по окончании налогового периода при подаче налоговой декларации в налоговый орган;

- При наличии нескольких источников выплаты дохода имущественный налоговый вычет предоставляется только у одного источника выплаты дохода по выбору налогоплательщика;

Ставка НДФЛ в отношении доходов, полученных от операций купли-продажи Акций, установлена в размере 13 % (пункт 1 статьи 224 НК РФ).

В том случае, если расчет и уплата НДФЛ осуществляется налоговым агентом, применяется порядок, описанный в предыдущем пункте (пункте 1.1.) данного документа.

В случае если расчет и уплата НДФЛ не осуществляется налоговым агентом, обязанности по их осуществлению возлагаются на налогоплательщика – физическое лицо, являющееся резидентом РФ (пункт 2 статьи 228 НК РФ)

Порядок исчисления и уплаты НДФЛ физическими лицами установлен статьей 228, а именно:

- Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом сумм налога, удержанных налоговыми агентами при выплате налогоплательщику дохода. При этом убытки прошлых лет, понесенные физическим лицом, не уменьшают налоговую базу;

- Налогоплательщик обязан представить в налоговый орган по месту своего учета соответствующую налоговую декларацию;

- Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная исходя из налоговой декларации с учетом положений настоящей статьи, уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом;

- Налогоплательщики, получившие доходы, при выплате которых налоговыми агентами не была удержана сумма налога, уплачивают налог равными долями в два платежа: первый - не позднее 30 дней с даты вручения налоговым органом налогового уведомления об уплате налога, второй – не позднее 30 дней после первого срока уплаты.

1.3. Обложение НДФЛ доходов, полученных физическими лицами, являющимися резидентами РФ, в форме материальной выгоды при приобретении ценных бумаг

При получении налогоплательщиком дохода в виде материальной выгоды от приобретения ценных бумаг налоговая база определяется как превышение рыночной стоимости ценных бумаг, определяемой с учетом предельной границы колебаний рыночной цены ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение. Порядок определения рыночной цены ценных бумаг и предельной границы колебаний рыночной цены ценных бумаг устанавливается федеральным органом, осуществляющим регулирование рынка ценных бумаг (пункт 4 статья 212).

Ставка НДФЛ в отношении доходов, полученных в форме материальной выгоды от приобретения Акций, установлена в размере 13 % (пункт 1 статьи 224 НК РФ).

Исчисление и уплата налога осуществляется в порядке указанном в пункте 1.2.

1.4. Обложение НДФЛ доходов, полученных физическими лицами – нерезидентами РФ – в виде дивидендов по Акциям

В соответствии с подпунктом 1 пункта 1 статьи 208 дивиденды по Акциям, полученные от российской организации, являются доходом от источников в РФ.

В соответствии с пунктом 2 статьи 209 НК РФ для физических лиц – нерезидентов РФ – доход, полученный от источников в РФ, облагается НДФЛ.

В соответствии с пунктом 2 статьи 214 НК РФ в отношении дивидендов, полученных от российской организации, указанная организация признается налоговым агентом, определяет и удерживает сумму НДФЛ отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов в порядке, предусмотренном статьей 275 НК РФ.

Ставка НДФЛ в отношении доходов, полученных в виде дивидендов, установлена в размере 30 % (пункт 3 статьи 224 НК РФ).

Порядок исчисления и уплаты НДФЛ налоговым агентом указан в пункте 1.1. за исключением порядка расчёта налогооблагаемой базы.

В соответствии с пунктом 3 статьи 275 НК РФ в случае, если российская организация - налоговый агент выплачивает дивиденды иностранной организации и (или) физическому лицу, не являющемуся резидентом Российской Федерации, налоговая база (по НДФЛ) налогоплательщика - получателя дивидендов по каждой такой выплате определяется как сумма выплачиваемых дивидендов и к ней применяется ставка, установленная соответственно подпунктом 2 пункта 3 статьи 284 или пунктом 3 статьи 224 настоящего Кодекса.

В соответствии с пунктом 2 статьи 232 для освобождения от уплаты налога, проведения зачета, получения налоговых вычетов или иных налоговых привилегий налогоплательщик, являющийся нерезидентом РФ, должен представить в органы Министерства Российской Федерации по налогам и сборам официальное подтверждение того, что он является резидентом государства, с которым Российская Федерация заключила действующий в течение соответствующего налогового периода (или его части) договор (соглашение) об избежании двойного налогообложения, а также документ о полученном доходе и об уплате им налога за пределами Российской Федерации, подтвержденный налоговым органом соответствующего иностранного государства. Подтверждение может быть представлено как до уплаты налога или авансовых платежей по налогу, так и в течение одного года после окончания того налогового периода, по результатам которого налогоплательщик претендует на получение освобождения от уплаты налога, проведения зачета, налоговых вычетов или привилегий.

1.5. Обложение НДФЛ доходов, полученных физическими лицами – нерезидентами РФ – от операций с ценными бумагами

В соответствии со статьями 208 и 209 НК РФ доход физического лица, являющегося нерезидентом РФ, полученный от реализации ценных бумаг в РФ облагается НДФЛ, вместе с тем, доход физического лица, являющегося нерезидентом РФ, полученный от реализации ценных бумаг вне РФ не облагается НДФЛ.

Ставка НДФЛ в отношении доходов, полученных от реализации Акций, установлена в размере 30 % (пункт 3 статьи 224 НК РФ).

Порядок исчисления и уплаты НДФЛ аналогичен порядку, указанному в пункте 1.2. за исключением возможности применения имущественных налоговых вычетов.

В соответствии с пунктом 3 и 4 статьи 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса (имеются в виду доходы облагаемые по ставке 13 %), налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 настоящего Кодекса, с учетом особенностей, установленных настоящей главой.

Для доходов, в отношении которых предусмотрены иные налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты, предусмотренные статьями 218-221 настоящего Кодекса, не применяются.

Поскольку в отношении доходов физического лица, являющегося нерезидентом РФ, полученных от реализации ценных бумаг в РФ, в соответствии с пунктом 3 статьи 224 НК РФ ставка НДФЛ составляет 30 %, имущественные налоговые вычеты, в том числе, предусмотренные, в частности подпунктом 1 пункта 1 статьи 220 НК РФ, не применяются.

В связи с тем, что в период, предусмотренный пунктом 1 статьи 229 для подачи налоговой декларации (налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом) физическое лицо, не являющееся резидентом РФ, во избежании возникновения претензий со стороны налоговых органов может подать налоговую по указанным доходам декларацию и осуществить уплату НДФЛ в период своего нахождения на территории РФ.

1.6. Обложение НДФЛ доходов, полученных физическими лицами – нерезидентами РФ – в форме материальной выгоды при приобретении ценных бумаг

При получении налогоплательщиком дохода в виде материальной выгоды от приобретения ценных бумаг налоговая база определяется как превышение рыночной стоимости ценных бумаг, определяемой с учетом предельной границы колебаний рыночной цены ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение. Порядок определения рыночной цены ценных бумаг и предельной границы колебаний рыночной цены ценных бумаг устанавливается федеральным органом, осуществляющим регулирование рынка ценных бумаг (пункт 4 статья 212).

В соответствии со статьями 208 и 209 НК РФ доход физического лица, являющегося нерезидентом РФ, полученный от реализации ценных бумаг в РФ облагается НДФЛ, и, следовательно, материальная выгода, возникающая у покупателя при такой реализации облагается НДФЛ. Вместе с тем, доход физического лица, являющегося нерезидентом РФ, полученный от реализации ценных бумаг вне РФ не облагается НДФЛ, и, следовательно, материальная выгода, возникающая у покупателя при такой реализации не облагается НДФЛ.

Ставка НДФЛ в отношении доходов, полученных в форме материальной выгоды от приобретения Акций нерезидентом, установлена в размере 30 % (пункт 3 статьи 224 НК РФ).

Исчисление и уплата налога осуществляется в порядке, указанном в пункте 1.5.

В связи с тем, что в период, предусмотренный пунктом 1 статьи 229 для подачи налоговой декларации (налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом) физическое лицо, не являющееся резидентом РФ, во избежании возникновения претензий со стороны налоговых органов может подать налоговую по указанным доходам декларацию и осуществить уплату НДФЛ в период своего нахождения на территории РФ.

2. Налог на прибыль организаций

2.1. Обложение налогом на прибыль доходов, полученных организациями – резидентами РФ – в форме дивидендов по Акциям

Датой получения дохода, полученного в виде дивидендов, является дата поступления денежных средств на расчетный счет (в кассу) налогоплательщика (подпункт 2 пункта 4 статьи 271 НК РФ).

Ставка налога на прибыль по доходам, полученным в виде дивидендов, составляет 9 % (подпункт 1 пункта 3 статьи 284 НК РФ).

Порядок расчета налогооблагаемой базы и суммы налога аналогичен порядку, указанному в пункте 1.1. данного документа.

В соответствии с пунктом 4 статьи 287 НК РФ по доходам, выплачиваемым налогоплательщикам в виде дивидендов, а также процентов по государственным и муниципальным ценным бумагам, налог, удержанный при выплате дохода, перечисляется в бюджет налоговым агентом, осуществившим выплату, в течение 10 дней со дня выплаты дохода.

Аналогичный порядок предусмотрен в пункте 7.2.7. Методических рекомендаций по применению главы 25 «Налог на прибыль организаций» части второй Налогового кодекса Российской Федерации (утвержденных приказом МНС РФ от 20 декабря 2002 г. N БГ-3-02/729).

Формирование декларации по налогу на прибыль в части доходов, полученных / уплаченных в виде дивидендов, осуществляется в общем порядке.

2.2. Обложение налогом на прибыль доходов, полученных организациями, являющимися резидентами РФ, от реализации Акций

В соответствии с пунктом 2 статьи 280 НК РФ доход от реализации или иного выбытия Акций определяется исходя из цены реализации или иного выбытия указанной ценной бумаги. Расходы при реализации или ином выбытии Акций определяются исходя из цены приобретения ценной бумаги, включая дополнительные расходы на их приобретение.

В соответствии с пунктом 3 стать 280 НК РФ в целях расчета налога на прибыль ценные бумаги признаются обращающимися на организованном рынке ценных бумаг только при одновременном соблюдении следующих условий:

- если они допущены к обращению хотя бы одним организатором торговли, имеющим на это право в соответствии с национальным законодательством;

- если информация об их ценах (котировках) публикуется в средствах массовой информации (в том числе электронных) либо может быть представлена организатором торговли или иным уполномоченным лицом любому заинтересованному лицу в течение трех лет после даты совершения операций с ценными бумагами;

- если по ним рассчитывается рыночная котировка, когда это предусмотрено соответствующим национальным законодательством.

В соответствии с пунктом 4 стать 280 НК РФ под рыночной котировкой ценной бумаги понимается средневзвешенная цена ценной бумаги по сделкам, совершенным в течение торгового дня через организатора торговли. Если по одной и той же ценной бумаге сделки совершались через двух и более организаторов торговли, то налогоплательщик вправе самостоятельно выбрать рыночную котировку, сложившуюся у одного из организаторов торговли. В случае, если средневзвешенная цена организатором торговли не рассчитывается, то в целях настоящей главы за средневзвешенную цену принимается половина суммы максимальной и минимальной цен сделок, совершенных в течение торгового дня через этого организатора торговли.

В соответствии с пунктом 5 стать 280 НК РФ рыночной ценой ценных бумаг, обращающихся на организованном рынке ценных бумаг, для целей налогообложения признается фактическая цена реализации или иного выбытия ценных бумаг, если эта цена находится в интервале между минимальной и максимальной ценами сделок (интервал цен) с указанной ценной бумагой, зарегистрированной организатором торговли на рынке ценных бумаг на дату совершения соответствующей сделки. Если по одной и той же ценной бумаге сделки на указанную дату совершались через двух и более организаторов торговли на рынке ценных бумаг, то налогоплательщик вправе самостоятельно выбрать организатора торговли, значения интервала цен которого будут использованы налогоплательщиком для целей налогообложения. При отсутствии информации об интервале цен у организаторов торговли на рынке ценных бумаг на дату совершения сделки налогоплательщик принимает интервал цен при реализации этих ценных бумаг по данным организаторов торговли на рынке ценных бумаг на дату ближайших торгов, состоявшихся до дня совершения соответствующей сделки, если торги по этим ценным бумагам проводились у организатора торговли хотя бы один раз в течение последних 12 месяцев. При соблюдении налогоплательщиком порядка, изложенного выше, фактическая цена реализации или иного выбытия ценных бумаг, находящаяся в соответствующем интервале цен, принимается для целей налогообложения в качестве рыночной цены. В случае реализации ценных бумаг, обращающихся на организованном рынке ценных бумаг, по цене ниже минимальной цены сделок на организованном рынке ценных бумаг при определении финансового результата принимается минимальная цена сделки на организованном рынке ценных бумаг.

В соответствии с пунктом 8 статьи 280 НК РФ налоговая база по операциям с ценными бумагами определяется налогоплательщиком отдельно, за исключением налоговой базы по операциям с ценными бумагами, определяемой профессиональными участниками рынка ценных бумаг. При этом налогоплательщики (за исключением профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность) определяют налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, отдельно от налоговой базы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг.

В соответствии с пунктом 9 статьи 280 НК РФ при реализации или ином выбытии ценных бумаг налогоплательщик самостоятельно в соответствии с принятой в целях налогообложения учетной политикой выбирает один из следующих методов списания на расходы стоимости выбывших ценных бумаг:

1) по стоимости первых по времени приобретений (ФИФО);

2) по стоимости последних по времени приобретений (ЛИФО);

3) по стоимости единицы.

В соответствии с пунктом 10 статьи 280 НК РФ налогоплательщики, получившие убыток (убытки) от операций с ценными бумагами в предыдущем налоговом периоде или в предыдущие налоговые периоды, вправе уменьшить налоговую базу, полученную по операциям с ценными бумагами в отчетном (налоговом) периоде (перенести указанные убытки на будущее). При этом убытки от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученные в предыдущем налоговом периоде (предыдущих налоговых периодах), могут быть отнесены на уменьшение налоговой базы от операций по реализации данной категории ценных бумаг. В течение налогового периода перенос на будущее убытков, понесенных в соответствующем отчетном периоде от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и ценными бумагами, не обращающимися на организованном рынке ценных бумаг, осуществляется раздельно по указанным категориям ценных бумаг соответственно в пределах прибыли, полученной от операций с такими ценными бумагами. Доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, не могут быть уменьшены на расходы либо убытки от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг. Доходы, полученные от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, не могут быть уменьшены на расходы либо убытки от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг.

Датой получения дохода от реализации Акций является дата их реализации не зависимо от фактического поступления денежных средств в из оплату (пункт 3 статьи 271 НК РФ).

Ставка налога на прибыль по доходам, полученным от реализации Акций, составляет 24 % (пункт 1 статьи 284 НК РФ).

2.3. Обложение налогом на прибыль доходов, полученных организациями – нерезидентами РФ – в форме дивидендов по Акциям

Ставка налога на прибыль по доходам, полученным в виде дивидендов, составляет 15 % (подпункт 2 пункта 3 статьи 284 НК РФ).

Порядок расчета налогооблагаемой базы и суммы налога аналогичен порядку, указанному в пункте 1.4. данного документа.

В соответствии с пунктом 2 статьи 287 НК РФ налоговый агент обязан перечислить соответствующую сумму налога на прибыль в течение трех дней после дня выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией.

Формирование декларации по налогу на прибыль в части доходов, полученных / уплаченных в виде дивидендов, осуществляется в общем порядке.

Вместе с тем, в соответствии с подпунктом 4 пункта 2 статьи 310 НК РФ исчисление и удержание суммы налога с доходов, выплачиваемых иностранным организациям, производятся налоговым агентом по всем видам доходов, указанных в пункте 1 статьи 309 настоящего Кодекса, в том числе дивидендов, во всех случаях выплаты таких доходов, за исключением случаев выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в Российской Федерации, при условии предъявления иностранной организацией налоговому агенту подтверждения, предусмотренного пунктом 1 статьи 312 настоящего Кодекса.

В соответствии с пунктом 1 статьи 312 НК РФ при применении положений международных договоров Российской Федерации иностранная организация должна представить налоговому агенту, выплачивающему доход, подтверждение того, что эта иностранная организация имеет постоянное местонахождение в том государстве, с которым Российская Федерация имеет международный договор (соглашение), регулирующий вопросы налогообложения, которое должно быть заверено компетентным органом соответствующего иностранного государства. В случае, если данное подтверждение составлено на иностранном языке, налоговому агенту предоставляется также перевод на русский язык. При представлении иностранной организацией, имеющей право на получение дохода, подтверждения, налоговому агенту, выплачивающему доход, до даты выплаты дохода, в отношении которого международным договором Российской Федерации предусмотрен льготный режим налогообложения в Российской Федерации, в отношении такого дохода производится освобождение от удержания налога у источника выплаты или удержание налога у источника выплаты по пониженным ставкам.

2.4. Обложение налогом на прибыль доходов, полученных организациями, не являющимися резидентами РФ, от реализации Акций

В соответствии с подпунктом 5 пункта 1 статьи 309 НК РФ к доходам иностранной организации от источников в Российской Федерации относятся и подлежат обложению налогом на прибыль, удерживаемым у источника выплаты доходов, доходы от реализации акций (долей) российских организаций, более 50 процентов активов которых состоит из недвижимого имущества, находящегося на территории Российской Федерации, а также финансовых инструментов, производных от таких акций (долей). При этом доходы от реализации на иностранных биржах (у иностранных организаторов торговли) ценных бумаг или производных от них финансовых инструментов, обращающихся на этих биржах, не признаются доходами от источников в Российской Федерации.

Расчет налогооблагаемой базы по указанным доходам осуществляется в порядке, установленном статьей 280 НК РФ и описанном в пункте 2.2. настоящего документа.

Исчисление и уплата налога на прибыль осуществляется у источника выплаты в порядке, описанном в пункте 1.4. настоящего документа.

Ставка налога на прибыль по доходам, полученным от реализации Акций, составляет 20 % (подпункт 1 пункта 2 статьи 284 НК РФ).

В отношении доходов организации, не являющейся резидентом РФ, от реализации Акций могут применяться нормы законодательства об избежании двойного налогообложения в порядке, описанном в пункте 2.4. настоящего документа.

2.5. Обложение налогом на прибыль доходов, полученных представительствами иностранных организаций в РФ, в форме дивидендов по Акциям

Ставка налога на прибыль по доходам, полученным в виде дивидендов, составляет 15 % (подпункт 2 пункта 3 статьи 284 НК РФ).

Порядок расчета налогооблагаемой базы и суммы налога аналогичен порядку, указанному в пункте 1.4. данного документа.

В соответствии с пунктом 2 статьи 287 НК РФ налоговый агент обязан перечислить соответствующую сумму налога на прибыль в течение трех дней после дня выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией.

Формирование декларации по налогу на прибыль в части доходов, полученных / уплаченных в виде дивидендов, осуществляется в общем порядке.

2.6. Обложение налогом на прибыль доходов, полученных представительствами иностранных организаций в РФ, от реализации Акций

В соответствии с пунктом 1 статьи 307 НК РФ в состав доходов представительств иностранной организации включены, в частности доходы указанные в подпункте 5 пункта 1 статьи 309 НК РФ, описанные в пункте 2.4. настоящего документа.

В соответствии с пунктом 5 статьи 307 НК РФ для представительств иностранных организаций порядок признания и учета доходов и расходов, связанных с реализацией Акций, определен статьей 280 НК РФ. Указанный порядок аналогичен порядку, установленному для организаций – резидентов РФ и нерезидентов РФ, описанному в пункте 2.2. настоящего документа.

В соответствии с пунктом 6 статьи 307 НК РФ расчет налога на прибыль постоянного представительства иностранной организации, полученную от реализации Акций, осуществляется по ставкам, установленным пунктом 1 статьи 284 НК РФ.

Ставка налога на прибыль по доходам, полученным от реализации Акций, составляет 24 % (пункт 1 статьи 284 НК РФ).

3. НДС

Налогообложение НДС доходов от реализации Акций

В соответствии с подпунктом 12 пункта 2 статьи 149 реализация (а также иная передача) на территории Российской Федерации ценных бумаг, в том числе Акций, не подлежит обложение (освобождается от обложения) НДС.

Налогообложение НДС дивидендов по Акциям.

В соответствии с пунктом 1 статьи 146 НК РФ дивиденды по акциям не включены в состав объектов обложения НДС, и, следовательно НДС не облагаются.

8.9. Сведения об объявленных (начисленных) и о выплаченных дивидендах по акциям эмитента, а также о доходах по облигациям эмитента

Сведения об объявленных (начисленных) и о выплаченных дивидендах по акциям эмитента за 5 последних завершенных финансовых лет:

2001 г.

категория акций: акции обыкновенные именные бездокументарные

размер объявленных (начисленных) дивидендов по акциям эмитента каждой категории (типа) в расчете на одну акцию и в совокупности по всем акциям одной категории (типа): 6,82 рубля на одну акцию, 15 256 283 735 рублей в совокупности по всем акциям

наименование органа управления эмитента, принявшего решение (объявившего) о выплате дивидендов по акциям эмитента: годовое общее собрание акционеров ОАО «НК «ЮКОС»

дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов, дата и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 27.06.2002 г., Протокол №1 от 27.06.2002 г.

срок, отведенный для выплаты объявленных дивидендов по акциям эмитента: до 31 августа 2002 г.

форма и иные условия выплаты объявленных дивидендов по акциям эмитента: денежные средства

отчетный период (год, квартал), за который выплачиваются (выплачивались) объявленные дивиденды по акциям эмитента: 2001 год

общий размер дивидендов, выплаченных по всем акциям эмитента одной категории (типа) по каждому отчетному периоду, за который принято решение о выплате (объявлении) дивидендов: 15 218 508 643 рублей

в случае, если объявленные дивиденды по акциям эмитента не выплачены или выплачены эмитентом не в полном объеме, - причины невыплаты объявленных дивидендов:

- непредоставление акционерами реквизитов для перечисления денежных средств,

- арест расчетных банковских счетов (приостановление всех расходных операций по расчетным и депозитным счетам) ОАО «НК «ЮКОС»

2002 г.

категория акций: акции обыкновенные именные бездокументарные

размер объявленных (начисленных) дивидендов по акциям эмитента каждой категории (типа) в расчете на одну акцию и в совокупности по всем акциям одной категории (типа): 9,89 рублей на одну акцию,

22 123 848 408 рублей в совокупности по всем акциям

наименование органа управления эмитента, принявшего решение (объявившего) о выплате дивидендов по акциям эмитента: годовое общее собрание акционеров ОАО «НК «ЮКОС»

дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов, дата и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 10.06.2003 г., Протокол №3 от 18.06.2003 г.

срок, отведенный для выплаты объявленных дивидендов по акциям эмитента: до 31 августа 2003 г.

форма и иные условия выплаты объявленных дивидендов по акциям эмитента: дивиденды выплачиваются в безналичной форме

отчетный период (год, квартал), за который выплачиваются (выплачивались) объявленные дивиденды по акциям эмитента: 2002 год

общий размер дивидендов, выплаченных по всем акциям эмитента одной категории (типа) за отчетный период, за который принято решение о выплате (объявлении) дивидендов: 22 101 566 774,70 рублей

в случае, если объявленные дивиденды по акциям эмитента не выплачены или выплачены эмитентом не в полном объеме, - причины невыплаты объявленных дивидендов:

1. непредоставление акционерами реквизитов для перечисления денежных средств,

- арест расчетных банковских счетов (приостановление всех расходных операций по расчетным и депозитным счетам) ОАО «НК «ЮКОС»

2003 г.

категория акций: акции обыкновенные именные бездокументарные

размер объявленных (начисленных) дивидендов по акциям эмитента каждой категории (типа) в расчете на одну акцию и в совокупности по всем акциям одной категории (типа): 26,78 рублей на одну акцию,

59 902 601 605,08 рублей в совокупности по всем акциям

наименование органа управления эмитента, принявшего решение (объявившего) о выплате дивидендов по акциям эмитента: внеочередное общее собрание акционеров ОАО «НК «ЮКОС»

дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов, дата и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 28.11.2003 г., Протокол №4 от 02.12.2003 г.

срок, отведенный для выплаты объявленных дивидендов по акциям эмитента: до 28 февраля 2004 г.

форма и иные условия выплаты объявленных дивидендов по акциям эмитента: дивиденды выплачиваются в безналичной форме

отчетный период (год, квартал), за который выплачиваются (выплачивались) объявленные дивиденды по акциям эмитента: 9 месяцев 2003 г.

общий размер дивидендов, выплаченных по всем акциям эмитента одной категории (типа) за отчетный период, за который принято решение о выплате (объявлении) дивидендов: 59 356 919 946 рублей

в случае, если объявленные дивиденды по акциям эмитента не выплачены или выплачены эмитентом не в полном объеме, - причины невыплаты объявленных дивидендов:

непредоставление акционерами реквизитов для перечисления денежных средств,

- арест расчетных банковских счетов (приостановление всех расходных операций по расчетным и депозитным счетам) ОАО «НК «ЮКОС»

2004 г.

Принято решение дивиденды по результатам 2003 финансового года не выплачивать

дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов, дата и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 24.06.2004 г., Протокол №1 от 25.06.2004 г.

2005 г.

Принято решение дивиденды по результатам 2004 финансового года не выплачивать

дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов, дата и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 23.06.2005 г., Протокол № 1 от 27.06.05 г

Выпусков облигаций эмитент не имеет.

8.10. Иные сведения

Иных сведений нет.

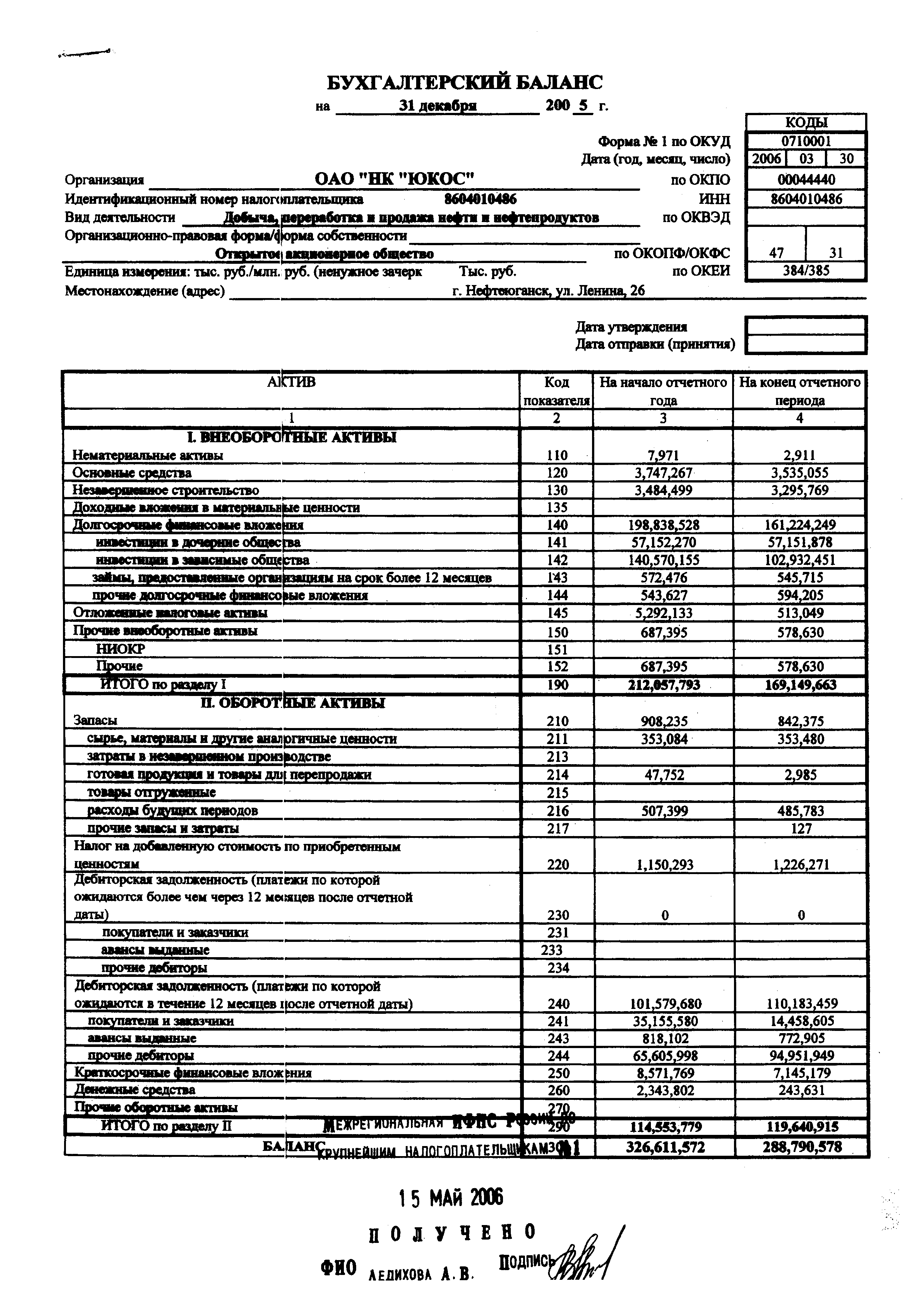

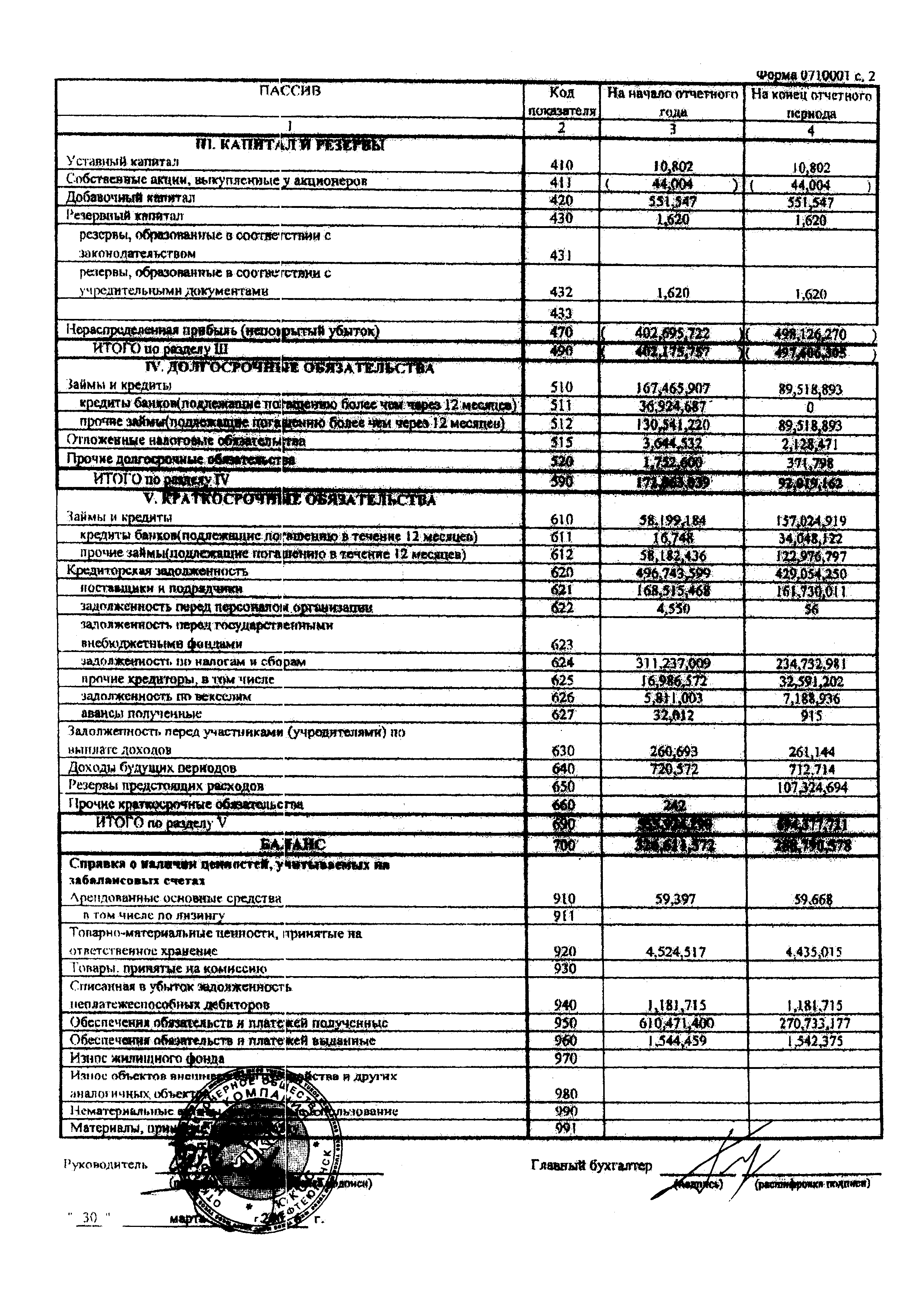

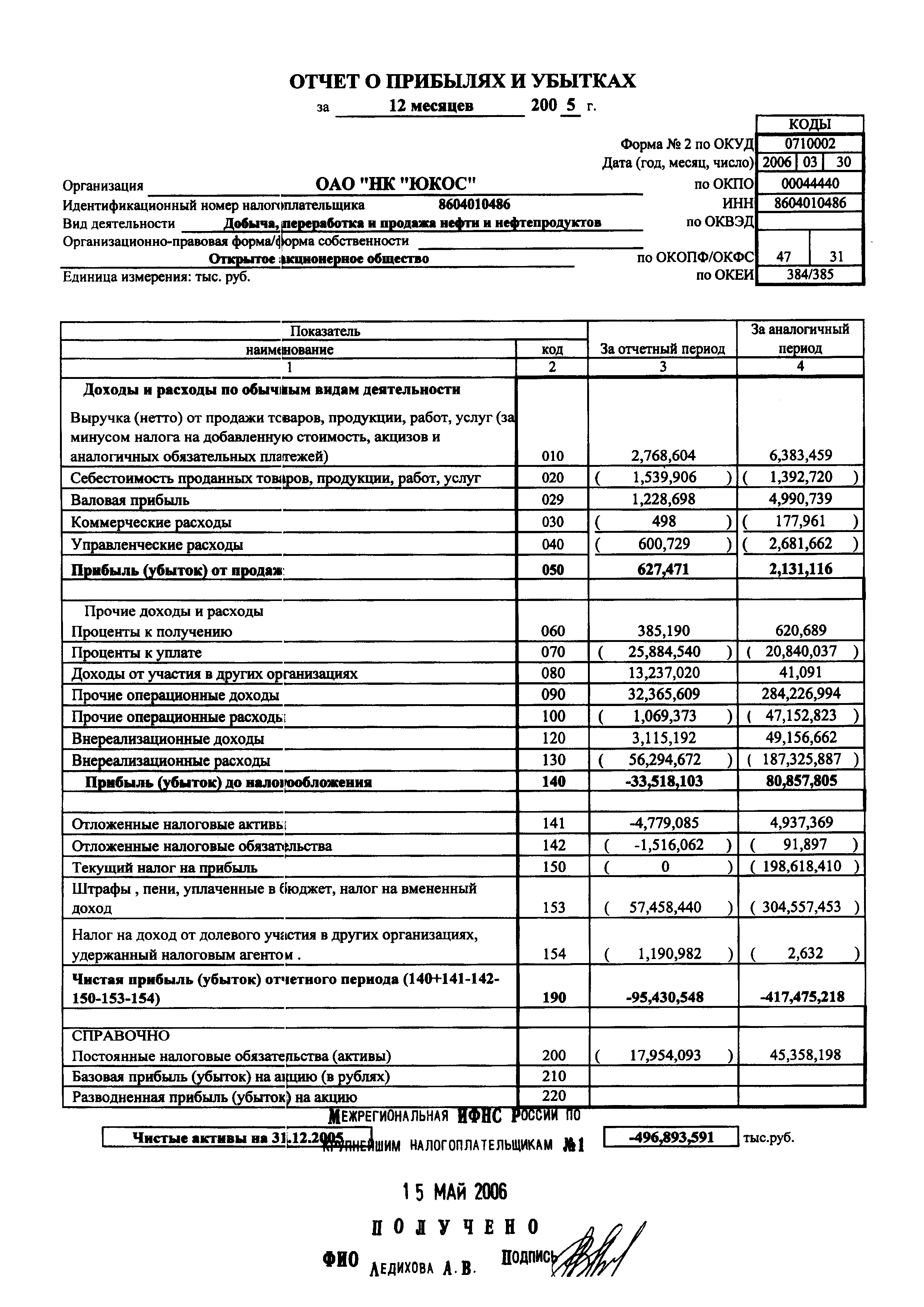

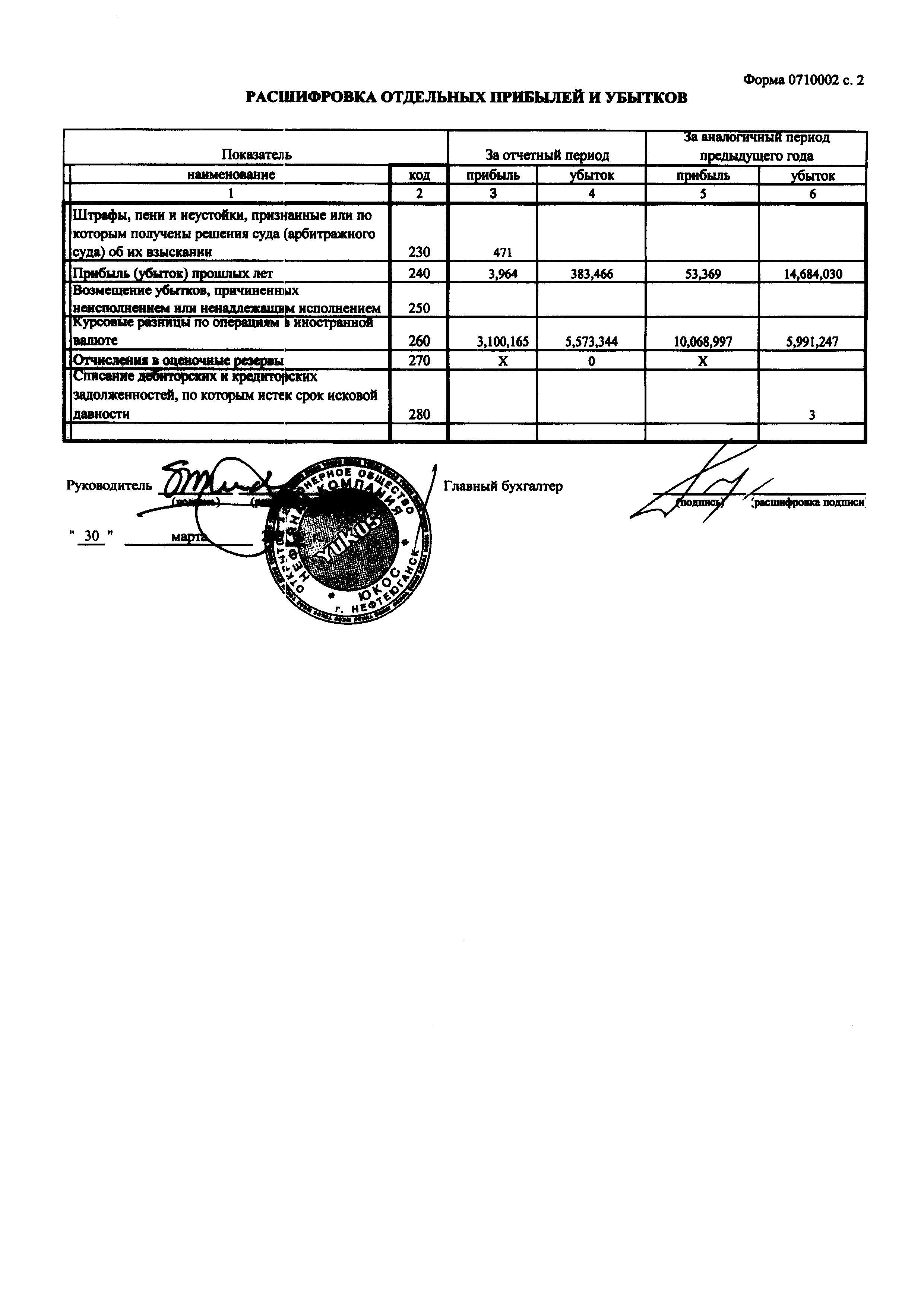

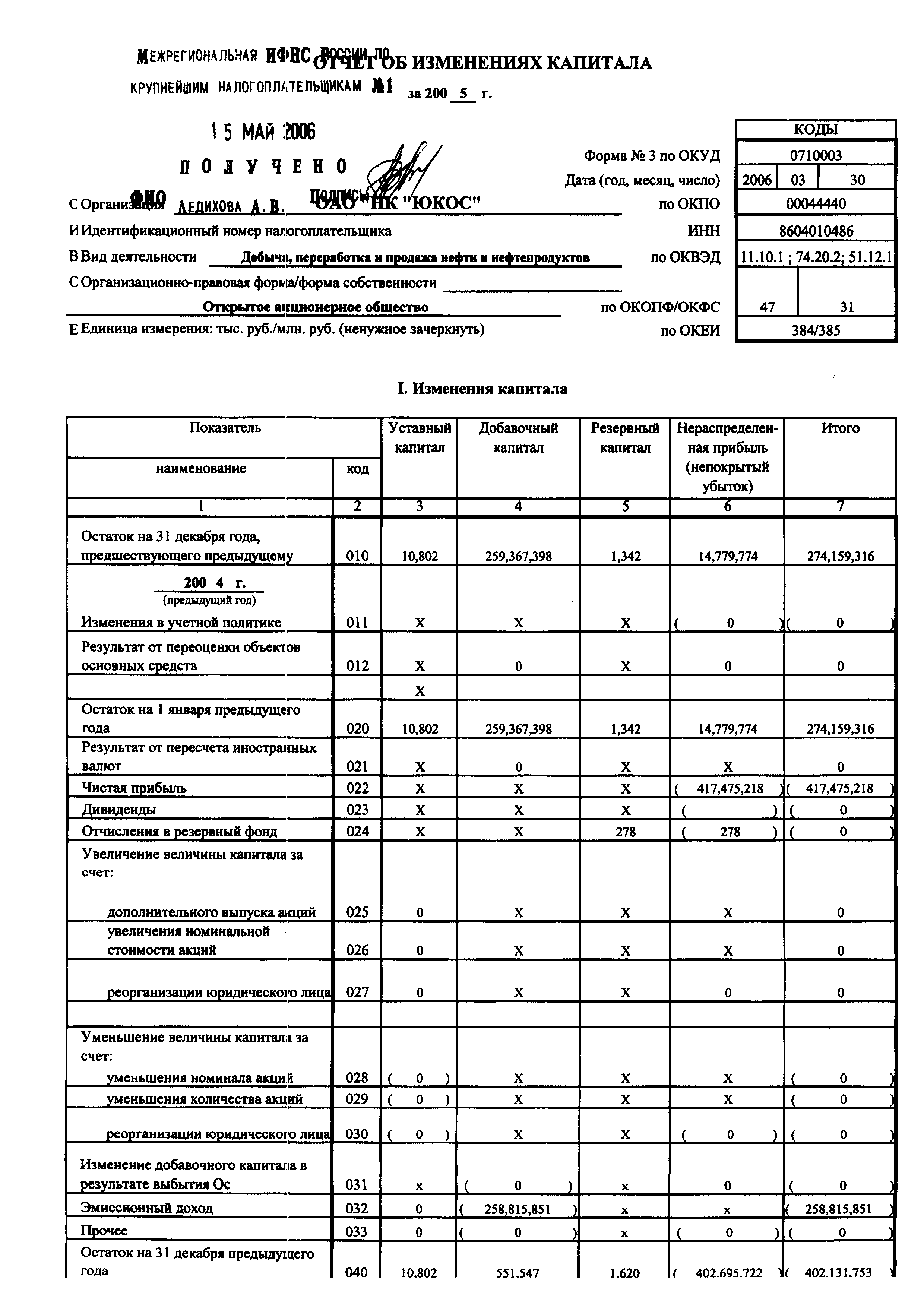

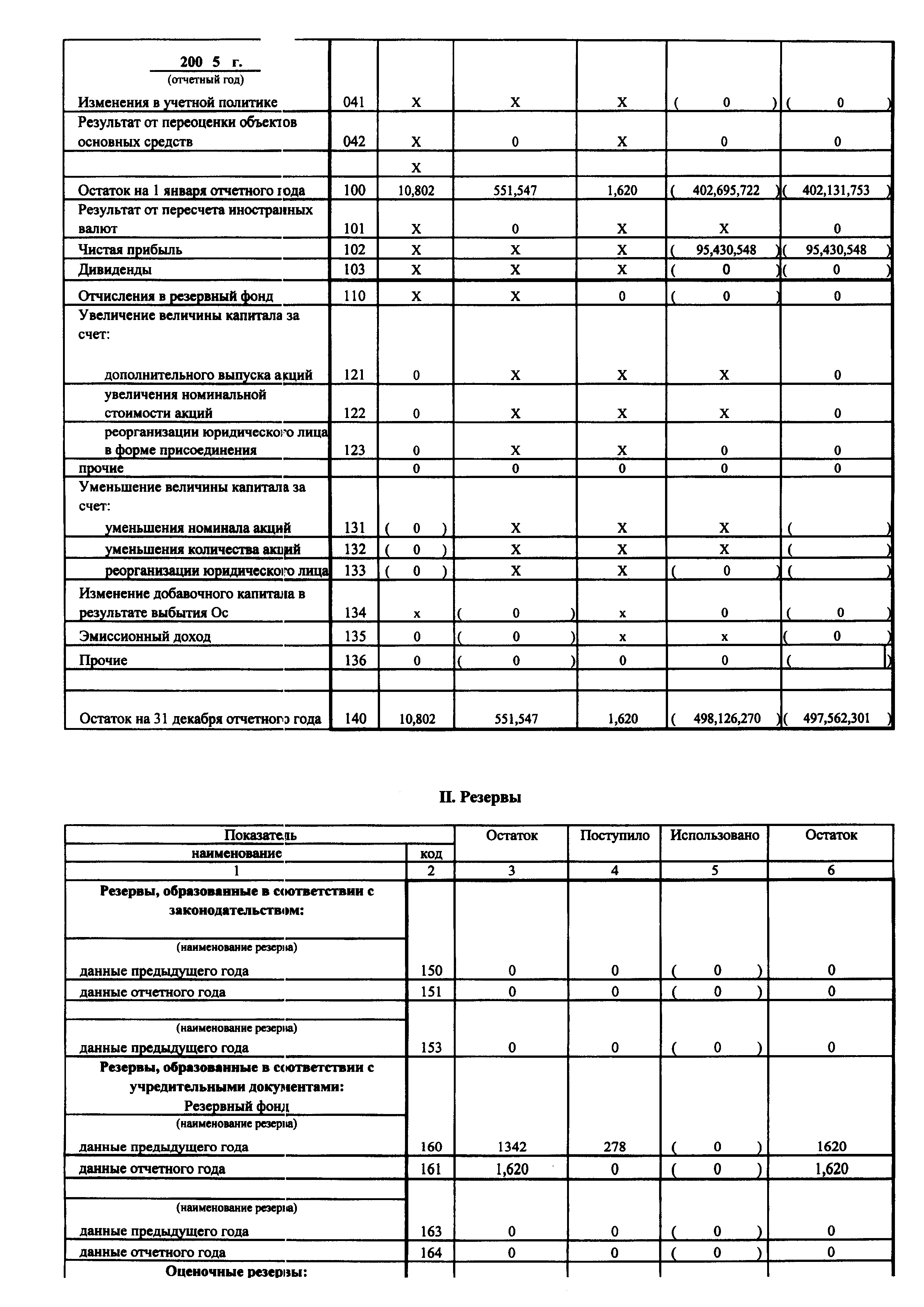

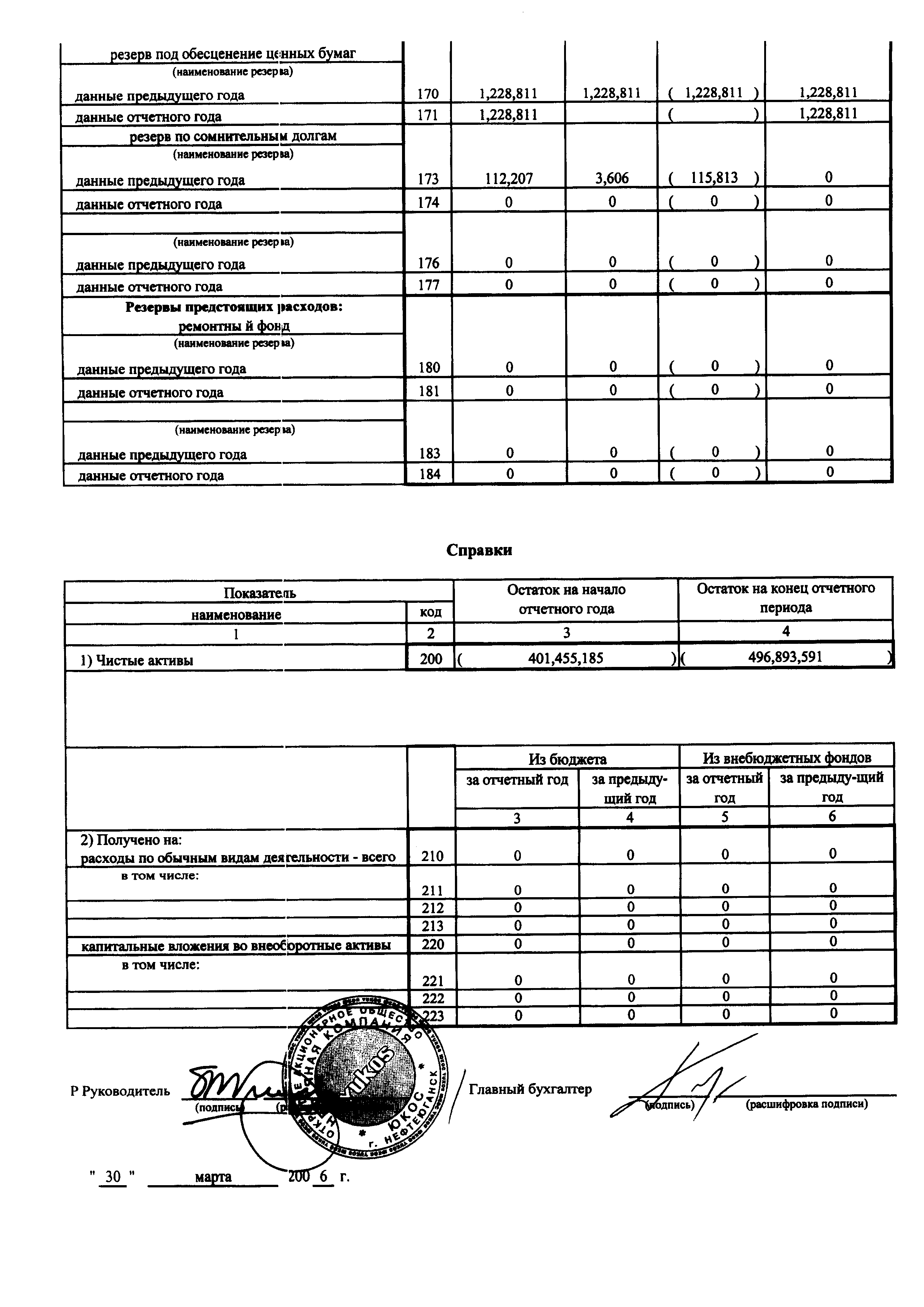

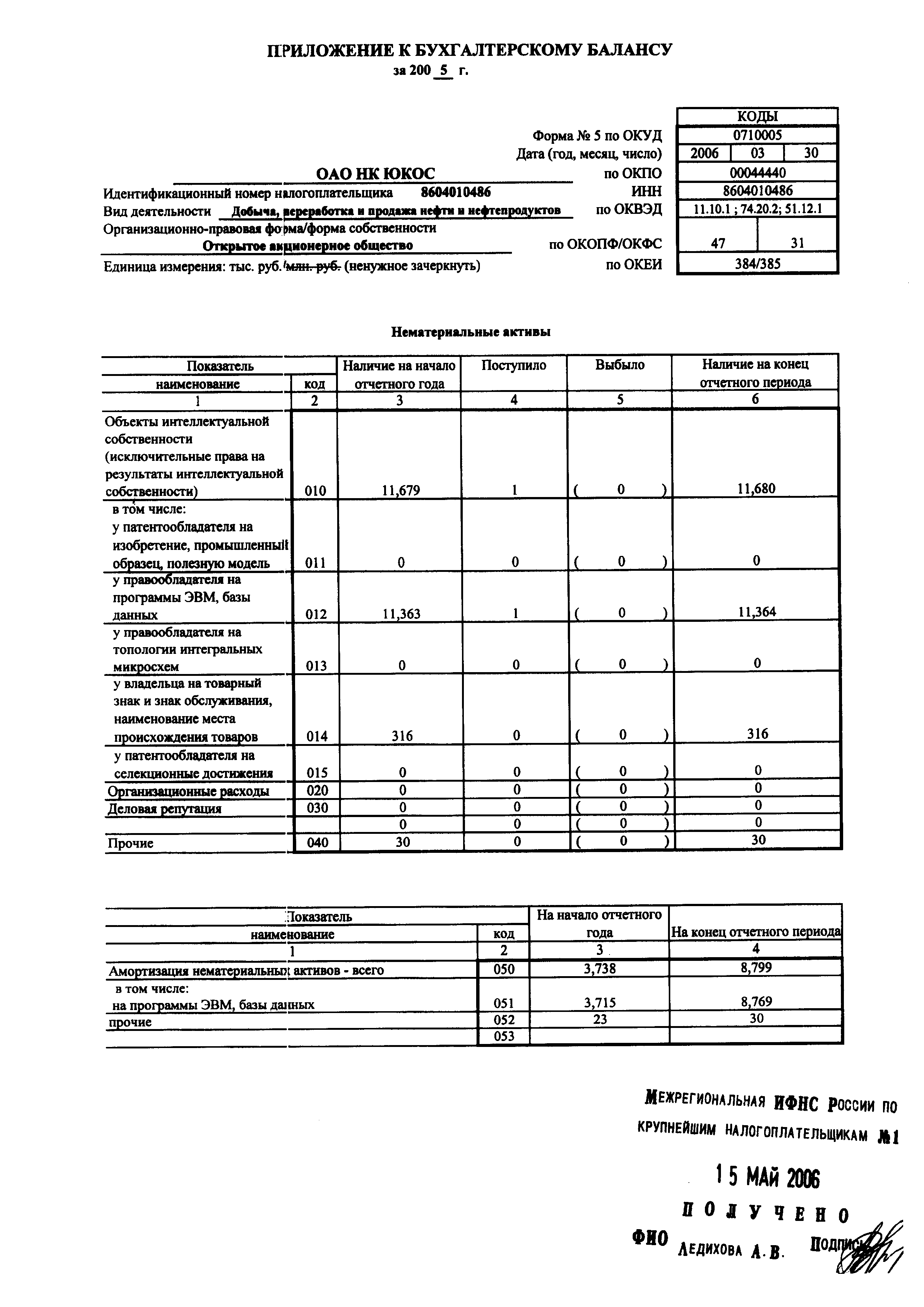

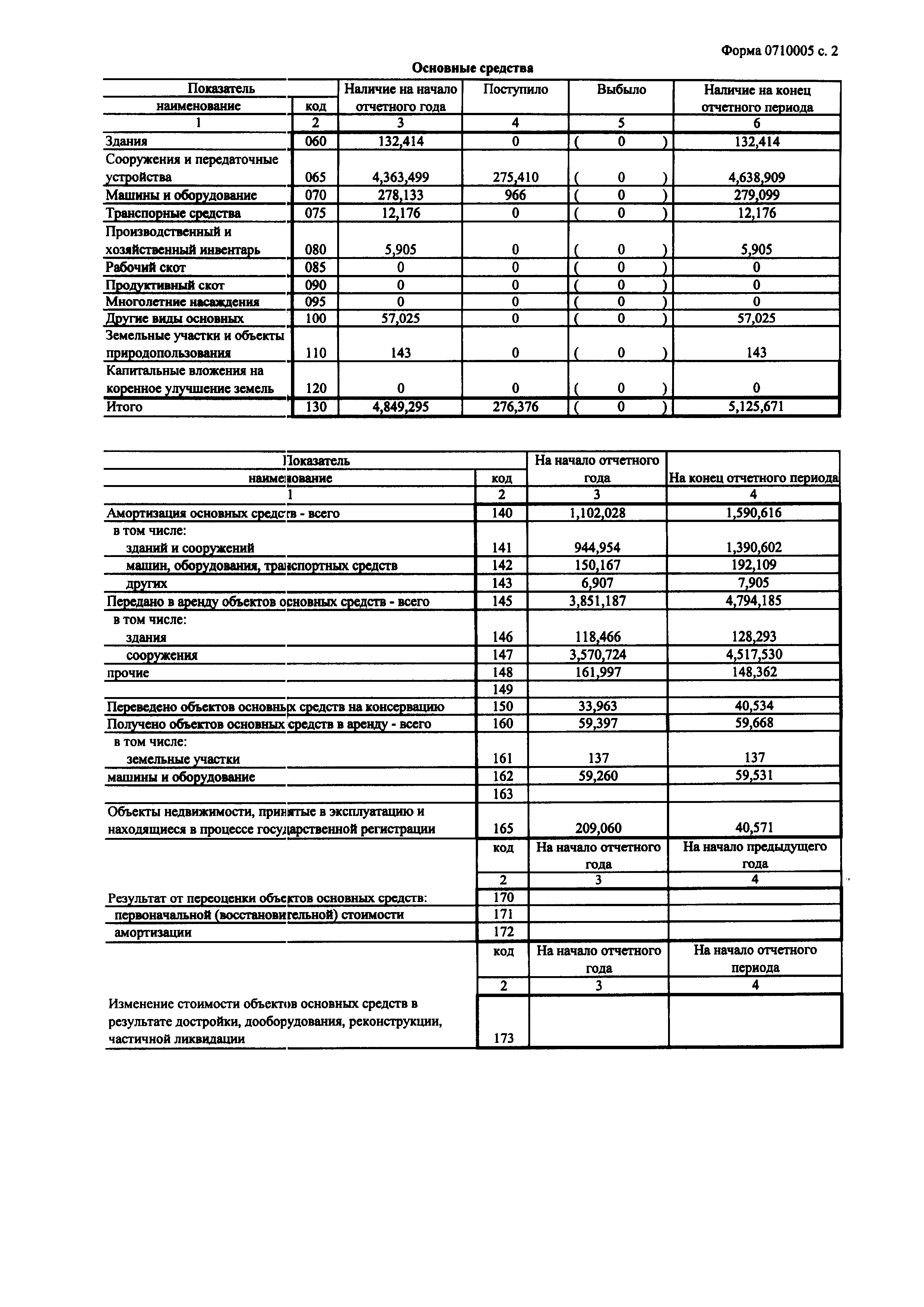

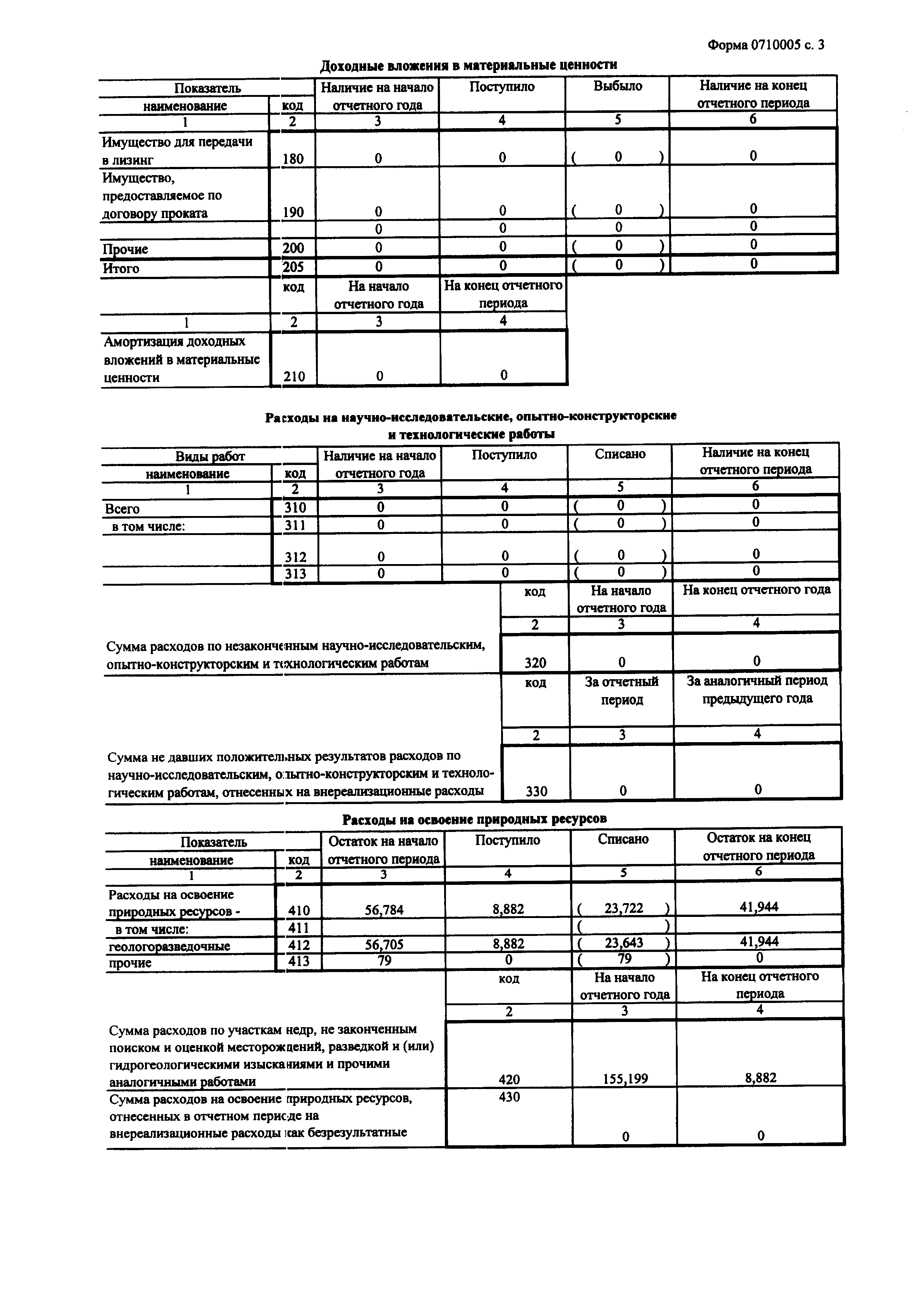

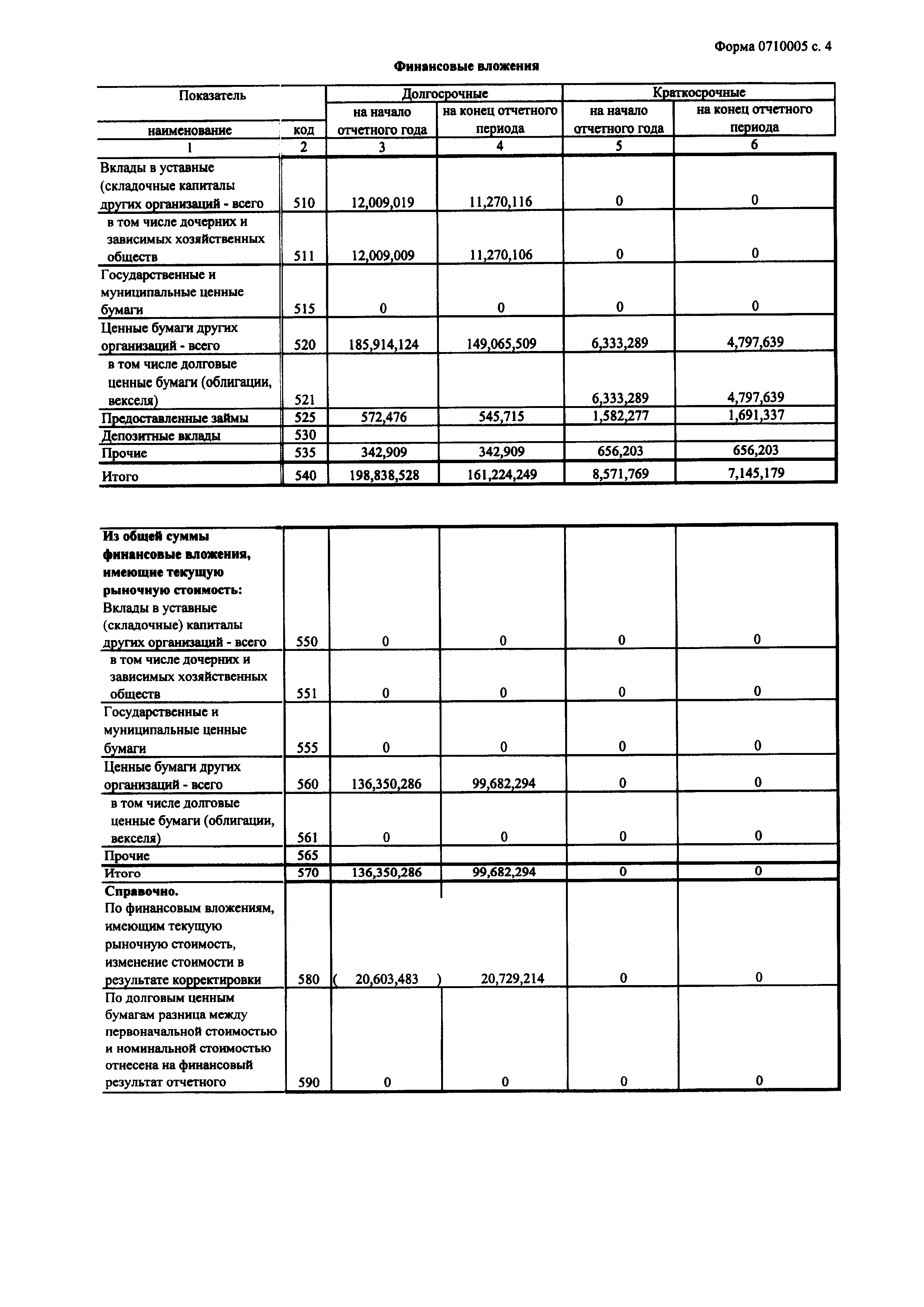

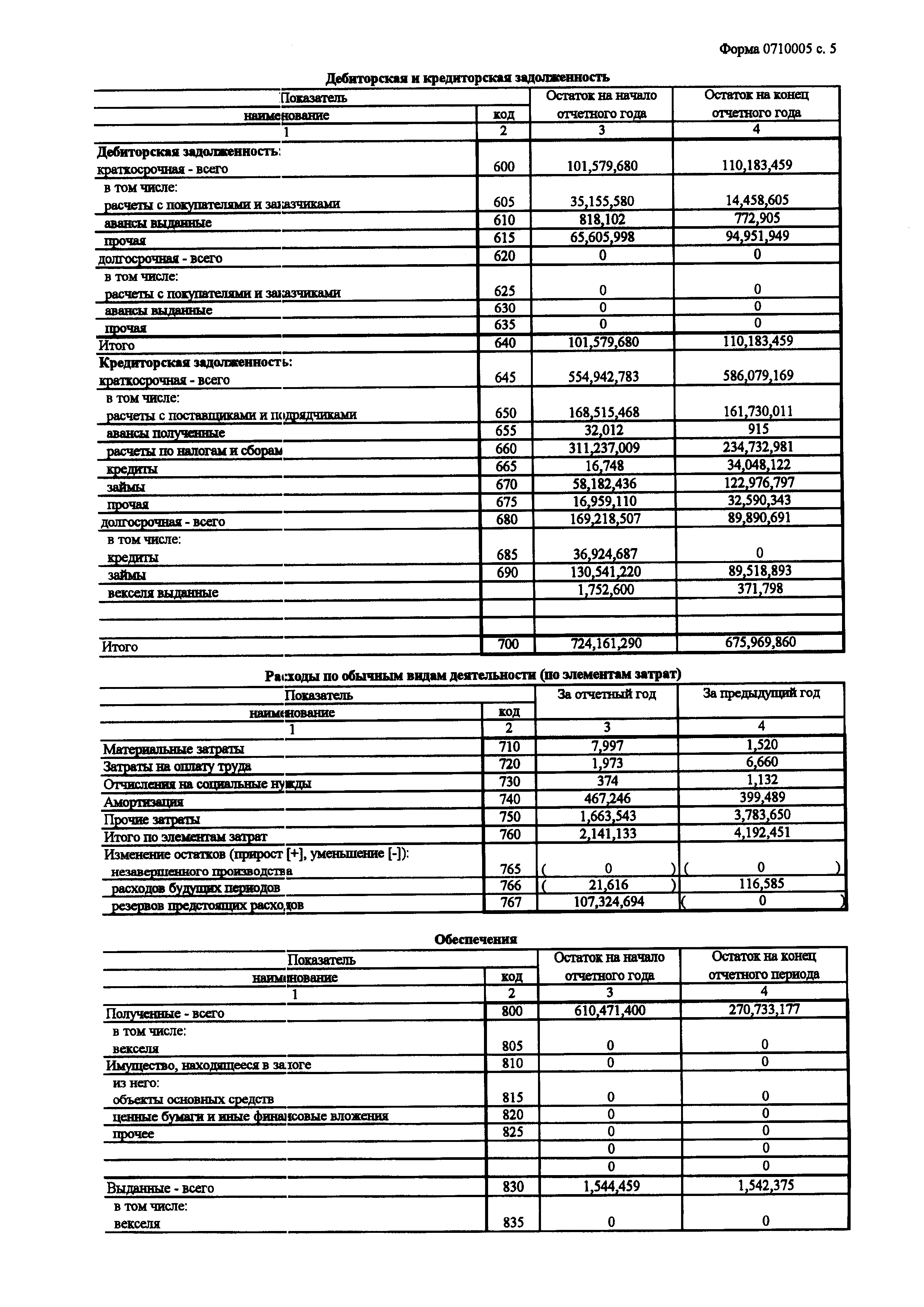

ПРИЛОЖЕНИЕ

Годовая бухгалтерская отчетность

ОАО «НК «ЮКОС»

2005 год

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА К

БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

ОАО “НК “ЮКОС” за 2005 год