Теория и практика формирования и реализации финансовой стратегии предприятий внутреннего водного транспорта российской федерации

| Вид материала | Автореферат |

- Приказ от 24 декабря 2002 г. №158 Зарегистрировано в Минюсте РФ 4 января 2003 г. №4091, 1128.67kb.

- Кодекс внутреннего водного транспорта российской федерации, 1499.61kb.

- Лекции по дисциплине «Общий курс транспорта» внутренний водный (речной), 174.7kb.

- Правила плавания по внутренним водным путям российской федерации, 792.3kb.

- Приказ от 14 октября 2002 г. N 129 об утверждении правил плавания по внутренним водным, 777.79kb.

- Правила плавания по внутренним водным путям Российской Федерации (утв приказом Минтранса, 796.25kb.

- Основные тенденции изменения требований государства к объектам водного транспорта., 272.44kb.

- Приказ Минтранса pф от 14 октября 2002 г. N 129 "Об утверждении Правил плавания, 889.41kb.

- Программа дисциплины «Теория и практика финансовой устойчивости банков», 427.47kb.

- Приказ Минтранса РФ от 16 мая 2003 г. N 133 "Об утверждении Положения об особенностях, 119.1kb.

3. разработка финансовой стратегии предприятий внутреннего водного транспорта с учетом специфики деятельности на базе расчета показателя «финансовый ресурсный потенциал».

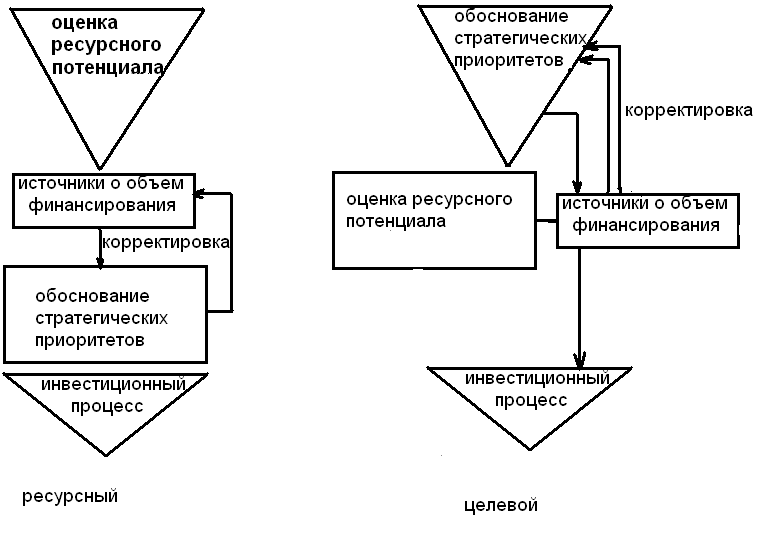

Логика построения финансовой стратегии может быть двоякой: ресурсной (идущей от ресурсов к их реализации) или целевой (от целей к ресурсам для их реализации) и зависит от приоритетов, принятых при формировании общей стратегий предприятия, рис. 3.

Рис. 3. Логика построения финансовой стратегии (ресурсный и целевой подходы)

Целевой способ построения финансовой стратегии предполагает конечную корректировку объема задач в зависимости от финансового ресурсного потенциала, что и определяет повышенную трудоемкость данного метода. Соответственно, целесообразно использовать при разработке финансовой стратегии корпорации ресурсный способ построения.

Следовательно, отправной точкой при построении финансовой стратегии является финансовый ресурсный потенциал.

Финансовый ресурсный потенциал – это максимальная возможная сумма привлекаемых и мобилизуемых ликвидных активов предприятия, в определенный период времени для повышения эффективности производства, достижения определенных финансовых результатов, формирования доходов, получения прибыли и многих других аспектов.

Другими словами – это сумма средств, которую компания может привлечь и мобилизовать в определенный срок.

При расчете финансового ресурсного потенциала учитывается не только данные актива компании, но и экономические величины – возможность привлечения средств.

Ориентация на стратегические цели развития организации предполагает разработку не только оперативных и текущих, но и перспективных финансовых планов, определяющих ресурсный потенциал.

Финансовый ресурсный потенциал намного упрощает разработку и реализацию финансовой стратегии, поскольку является показателем, оценивающим реальные финансовые возможности предприятия. В практике – адекватная оценка практически не проводится, и не существует методики, позволяющей реально оценить возможности предприятия. На данный момент все сводится к оценке стоимости предприятия (бизнеса).

Оценка предприятия представляет собой упорядоченный целенаправленный процесс определения в денежном выражении стоимости объекта с учетом потенциального и реального времени в условиях конкретного рынка.

Проведен анализ подходов к оценке стоимости предприятия (бизнеса) на основании критериев с позиции расчета финансового ресурсного потенциала:

1. Методика расчета должна обладать доступностью и некоторой простотой, поскольку для разработки финансовой стратегии необязательно прибегать к услугам профессионального оценщика, все расчеты проводятся на уровне финансового отдела.

2. Полученная оценка должна отображать реальную стоимость предприятия без учета будущего инвестиционного дохода, поскольку для расчета ФРП нам необходима залоговая стоимость (стоимость имущества отраженная в бухгалтерском балансе зачастую не соответствует действительности).

3. Расчет финансового ресурсного потенциала ориентирован на предприятия внутреннего водного транспорта, которые имеют свою специфику рыночной конъюнктуры. Крупнейшие предприятия отрасли образованы исторически, имеют свой территориальный рынок и конкуренция среди них существует на уровне отдельных операций. Более того, некоторые предприятия отрасли признаны на законодательном уровне естественными монополиями.

Сравнительный анализ подходов к оценке стоимости предприятия, показал, что:

• по критерию области применения наиболее соответствуют заданным условиям расчета финансового ресурсного потенциала затратный, сравнительный и комплексный подходы;

• простотой расчета отличаются затратный и доходный подходы;

• адекватность оценки заданным условиям присуща сравнительному и комплексному подходам;

• учитывают специфику отрасли затратный, сравнительный и комплексный подход.

Наиболее подходит для расчета финансового ресурсного потенциала затратный подход, но он не учитывает рыночную специфику. Комплексный подход наиболее трудоемок и требует привлечения специалистов. Сравнительный подход менее трудоемок и учитывает рыночные факторы. Следовательно, для основы расчета финансового ресурсного потенциала целесообразно использовать затратный подход с элементами сравнительного.

В рамках каждого подхода существует несколько методик определения стоимости предприятия.

Анализ методик используемых в рамках затратного подхода к определению стоимости предприятия позволяет утверждать, что любую из методик можно трансформировать в формулу расчета залоговой стоимости имущества, наиболее подходит нашим условиям метод накопления активов в силу наименьшей трудоемкости. Что отвечает условиям расчета финансового ресурсного потенциала.

Следовательно, одним из основных условий расчета ФРП является сохранение точки безубыточности.

Предложена модель определения финансового ресурсного потенциала как основания разработки финансовой стратегии.

Автором предложен понятийный и практический аппарат финансового ресурсного потенциала, рис. 4., как основания для разработки финансовой стратегии предприятия водного транспорта.

Практически можно изменять условия расчета финансового ресурсного потенциала применительно к отраслевому положению и финансовому состоянию компании. Финансовый ресурсный потенциал учитывает максимальное количество вариантов финансирования и служит для обоснованности финансовой стратегии или того или иного варианта инвестирования.

Предприятия отрасли водного транспорта не имеют достаточных ресурсов и уровня прибыли для реализации масштабных инвестиционных проектов, и расчет ФРП позволит реально оценить свои возможности, рис. 5.

Применение методики расчета финансового ресурсного потенциала к ОАО «Волга – флот» показало обоснованность и простоту использования предлагаемого алгоритма.

Рис. 4. Имитационная модель определения финансового ресурсного потенциала предприятия внутреннего водного транспорта

Рис. 5. Динамика показателей: залоговая стоимость, финансовый ресурсный потенциал ОАО «Волга – Флот» за 2008-2010 гг.

4. Моделирование формирования и реализации финансовой стратегии предприятий внутреннего водного транспорта (на материалах ОАО «Судоходная компания «Волжское пароходство»).

Финансовая стратегия предприятия является базовой по отношению к общей стратегии развития. Следовательно, данные стратегии взаимозависимы и взаимообусловлены, что позволяет говорить о системе стратегий. Влияние на формирование финансовой стратегии будет оказывать выбор стратегии развития, в то же время, ограниченность финансовых ресурсов не позволяет реализовать все запланированные мероприятия. Одним из начальных этапов формирования финансовой стратегии должна быть работа по определению задач общей стратегии, приоритетов, их финансирования и корректировке согласно финансового ресурсного потенциала.

При всем разнообразии стратегий в своей практической деятельности предприятиям часто недостаточно следовать какой-то одной эталонной стратегии ввиду постоянного усложнения системы рыночных отношений и повышения требований к качественным характеристикам распределения, ускорения научно – технического прогресса в коммуникациях, внедрения в практику работы предприятий ЭВМ последних поколений и т.п. При выборе нескольких стратегий предприятие сталкивается как минимум с одной из проблем:

- проблема обеспеченности ресурсами для реализации одновременно нескольких стратегий;

- проблема противоречивости между собой отдельных стратегий.

Предложена модель определения комплексных стратегических приоритетов, рис.6.

Каждый из рассчитанных показателей в формуле характеризует:

1. Значимость подсистемы управления на каждом из уровней управления по каждой производственной функции. Это позволяет определить первоочередные задачи совершенствования подсистем управления.

2. Значимость уровня управления в каждой основной подсистеме управления по каждой производственной функции. Данная характеристика позволяет моделировать количество персонала на уровнях управления с целью оптимизации численности.

3. Значимость для предприятия каждой производственной функции в основной подсистеме управления на каждом уровне управления. Характеристика, дающая основания для развития или прекращения той или иной деятельности предприятия.

4. Точку системы управления предприятием, воздействие на которую окажет максимально положительный эффект на деятельность предприятия.

5. Показатель агрегатного состояния позиций общей и финансовой стратегии делает возможным дальнейшую оценку степени реализации и эффективности стратегических мероприятий. Упрощает процедуру контроля за реализацией стратегий, поскольку используется интегральный показатель.

Рис. 6. Имитационная модель обоснования комплексной стратегии управления транспортным предприятием

Переход от высоких показателей точечного потенциала к более низким представляет собой комплекс последовательного воздействия на точки системы управления предприятием.

Проводится анализ по критериям:

1. Целесообразность развития тех или иных направлений деятельности предприятия, поскольку интегральный показатель точечного потенциала позволяет определить значимость функций управления.

2. Обеспечить экономное расходование ресурсов, т.к. будет определено небольшое количество наиболее эффективных точек воздействия.

Далее:

1. Вычисляется интегральный показатель точечного потенциала воздействия на эффективность системы управления.

2. Методом ранжирования определяются позиции стратегических приоритетов.

3. Строится модель реализации агрегированной финансовой и общей стратегии.

Практическое применение модели адаптировано к предприятиям внутреннего водного транспорта. В ходе разработки и применения модели выявлено, что при всем разнообразии стратегий в своей практической деятельности предприятиям часто недостаточно следовать какой-то одной эталонной стратегии.

Можно утверждать о необходимости проведения исследований в части формирования нового подхода к организации управления предприятиями водного транспорта по критерию повышения их конкурентоспособности. В основе этого подхода следует использовать сформулированную на принципах агрегирования и взаимодействия модель обоснования стратегии управления. При этом для реализации выбранной стратегии необходим поиск механизма создания и использования конкурентных преимуществ организаций водного транспорта в условиях ограниченности ресурсов.

Ключевыми факторами повышения эффективности следует считать информационные технологии, персонал и инновации в области его эффективного использования. Очевидно, что при этом следует учитывать сформировавшуюся в предыдущие периоды специфику систем управления предприятиями водного транспорта.

Обоснована и рассмотрена модель определения финансовых стратегических приоритетов, рис. 7.

Каждое из полученных значений является интегральным показателем точечного потенциала области финансовых стратегических приоритетов.

Проводится анализ по критериям:

1. Целесообразность развития тех или иных направлений деятельности предприятия, поскольку интегральный показатель точечного потенциала области финансовых стратегических приоритетов позволяет определить значимость функций управления.

2. Обеспечить экономное расходование ресурсов, т.к. будет определено небольшое количество наиболее эффективных точек воздействия.

3. Выявить вектор развития компании.

Далее:

1. Вычисляется интегральный показатель точечного потенциала области финансовых стратегических приоритетов.

2. Методом ранжирования определяются позиции стратегических приоритетов.

3. Строится модель реализации агрегированной финансовой и общей стратегии.

Переход от высоких показателей точечного потенциала к более низким представляет собой комплекс координат финансовых стратегических приоритетов.

Рис. 7. Имитационная модель определения финансовых стратегических приоритетов предприятия внутреннего водного транспорта

Определены и ранжированы финансовые стратегические приоритеты ОАО «Волга-флот»:

Мероприятие 1. Обеспечение развития внутренних грузовых перевозок.

Мероприятие 2. Обеспечение развития перевозок флотом «река-море».

Мероприятие 3. Обеспечение развития пассажирских перевозок.

Выбранные приоритетные направления являются входной информацией для выбора стратегии предприятия и в частности, финансовой стратегии.

Исходя из концепции финансовой стратегии, мы можем предположить, что ее эффективность – это эффективность комплекса инвестиционных мероприятий. Следует учесть, что за инвестиции мы принимаем не только прямые или венчурные, но и инвестиции в человеческий капитал, репутацию фирмы и.т.д.

Эффективность финансовой стратегии, рис. 8., будет оценена как отношение прироста стоимости компании за стратегический период к сегодняшней стоимости компании, выраженное в процентах.

Рис. 8. Имитационная модель определения эффективности финансовой стратегии предприятия внутреннего водного транспорта

Отправной точкой для расчета эффективности финансовой стратегии служит стоимость бизнеса.

Анализ подходов к оценке стоимости предприятия (бизнеса) строится по критериям, заданным с позиции расчета эффективности финансовой стратегии.

1. Методика расчета должна обладать доступностью и некоторой простотой, поскольку для разработки финансовой стратегии необязательно прибегать к услугам профессионального оценщика, все расчеты проводятся на уровне финансового отдела.

2. Полученная оценка должна отображать стоимость предприятия с учетом будущего инвестиционного дохода.

3. Расчет эффективности финансовой стратегии ориентирован на предприятия внутреннего водного транспорта, которые имеют свою специфику рыночной конъюнктуры. Крупнейшие предприятия отрасли образованы исторически, имеют свой территориальный рынок и конкуренция среди них существует на уровне отдельных операций. Более того, некоторые предприятия отрасли признаны на законодательном уровне естественными монополиями.

Сравнительный анализ подходов к оценке стоимости предприятия показал, что:

• по критерию области применения наиболее соответствуют заданным условиям расчета эффективности финансовой стратегии затратный, и комплексный подходы;

• простотой расчета отличаются затратный и доходный подходы;

• адекватность оценки заданным условиям присуща доходному и комплексному подходам;

• учитывают специфику отрасли затратный, сравнительный и комплексный подход.

Наиболее подходит для расчета эффективности финансовой стратегии доходный подход, но он не учитывает рыночную специфику. Затратный подход прост в использовании, отвечает специфики отрасли, но не учитывает инвестиционную составляющую. Комплексный подход наиболее трудоемок и требует привлечения специалистов. Сравнительный подход менее трудоемок и учитывает рыночные факторы, но не учитывает инвестиционную составляющую. Следовательно, для основы расчета эффективности финансовой стратегии целесообразно использовать доходный подход с элементами затратного.

В рамках каждого подхода существует несколько методик определения стоимости предприятия. Проведенный анализ методов доходного подхода показал, что наиболее для нас подходит Метод добавленной стоимости акционерного капитала.

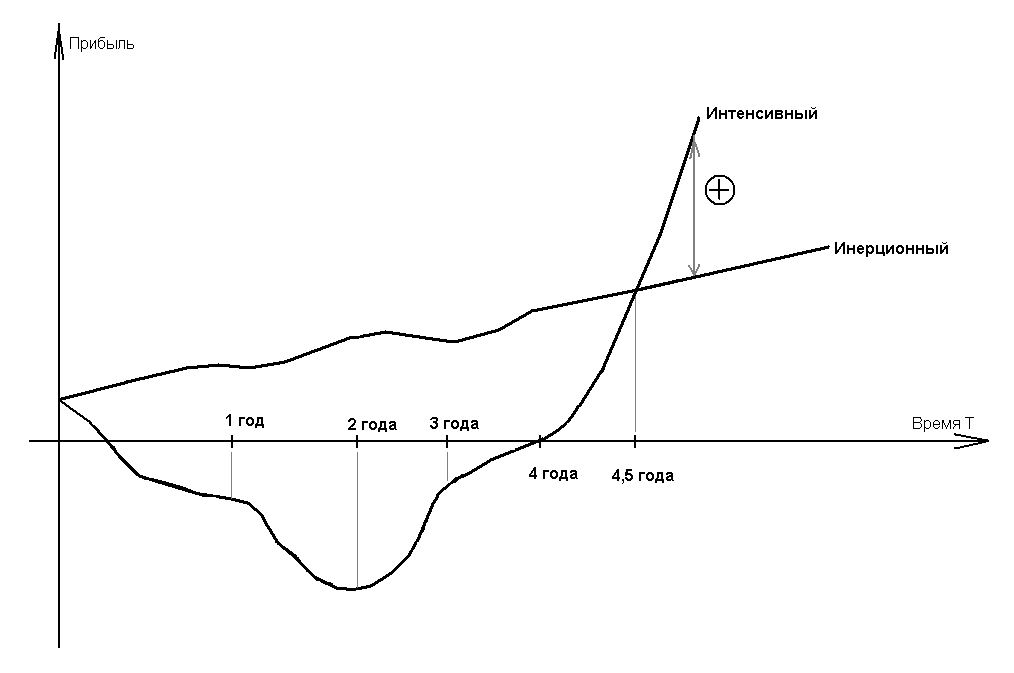

По определению эффективности выбранных финансовых приоритетов – в результате реализации разработанной системы мероприятий ОАО «Судоходная компания «Волжское пароходство» получит значительный прирост прибыли, что повысит общую эффективность деятельности компании, рис. 9.

Рис. 9. Расчет экономической эффективности финансовой стратегии графическим способом

Для расчета эффективности финансовой стратегии существует, по крайней мере, две проблемы: выбор ставки дисконтирования и оценка массы стратегических решений.

Здесь выделяют 2 возможности развития предприятия:

1. Интенсивный путь развития, предполагающий реализацию выбранных финансовых приоритетов.

2. Инерционный путь развития, предполагающий развитие предприятия без реализации выбранных финансовых приоритетов

Проанализировав рисунок 9., можно сделать следующие выводы:

1. Оба варианта развития имеют положительную тенденцию в области роста прибыли предприятия.

2. Интенсивный путь развития имеет различную динамику. При реализации каждого мероприятия происходит большой отток капитала, график «падает» вниз. После ввода в эксплуатацию нового флота (на конец периода реализации мероприятия 1) график начинает расти, поскольку нововведенные суда приносят достаточную прибыль.

3. Пик минимума приходится на начало реализацию мероприятия 2 (развитие флота «река-море»), поскольку новые суда внутреннего грузового плавания еще не введены в эксплуатацию, а затраты по мероприятиям 1 и 2 уже произведены.

4. Через 4,5 года после начала реализации финансовой стратегии достигается точка равновесия между интенсивным и инерционным путями развития.

5. Далее интенсивный путь развития начинает превалировать над инерционным. На рисунке знаком «+» показана величина превышения интенсивного метода развития.

Трансформация предложенных инструментов в имитационную модель разработки, реализации и определения эффективности рассматривается на основании принципов финансового стратегического менеджмента, рис. 10.

Рис. 10. Имитационная модель формирования и реализации финансовой стратегии предприятия внутреннего водного транспорта

Описание модели следующее:

1. Определение финансового ресурсного потенциала. Поскольку автор предлагает и доказывает целесообразность ресурсного метода построения финансовой стратегии – определяем финансовый потенциал. Используем предлагаемую методику определения финансового ресурсного потенциала.

2. Проводим анализ стратегических приоритетов отрасли и предприятия внутреннего водного транспорта на предмет соответствия.

3. Определяем финансовые стратегические приоритеты предприятия отрасли с помощь экономико логической модели определения финансовых стратегических приоритетов предприятия внутреннего водного транспорта.

4. Проводим анализ финансовых стратегических приоритетов отрасли и предприятия внутреннего водного транспорта на предмет соответствия.

5. Определям комплексную стратегию предприятия с помощью модели обоснования комплексной стратегии управления транспортным предприятием.

6. Проводятся мероприятия реализации финансовой стратегии предприятий внутреннего водного транспорта.

7. Определяется стратегический эффект разработки и реализации финансовой стратегии с помощью модели определения эффективности разработки и реализации финансовой стратегии предприятия внутреннего водного транспорта.

8. Одновременно с реализацией осуществляется контроль и корректировка реализации финансовой стратегии.

Имитационная модель разработки и реализации финансовой стратегии представляет собой алгоритм действий, процедур, описания процесса определения и имитации реализации финансовых стратегических приоритетов, основанный на методах, принципах и элементах финансового менеджмента.

III. ПУБЛИКАЦИИ ПО ТЕМЕ ДИССЕРТАЦИОННОГО

ИССЛЕДОВАНИЯ

Монографии

1. Искусство разработки и реализации стратегии: новое виденье: монография / С.А. Аристов, Н.Г. Белокопытова, А.В. Воробьев и др. / Под ред. С.С. Чернова. - Новосибирск: СИБПРИНТ. - 2008. - 219 с. (авт. 1 п. л.).

2. Воробьев А.В. Разработка и реализация финансовой стратегии предприятий внутреннего водного транспорта: проблемы методологии: монография / А.В. Воробьев. - Н.Новгород: Изд-во ФГОУ ВПО «ВГАВТ», 2009. – 188 с. (авт. 11,03 п. л.).

3. Воробьев А.В. Методологические основы разработки и реализации финансовой стратегии предприятий внутреннего водного транспорта: монография / А.В. Воробьев, В.Е. Леонтьев. - Н.Новгород: Изд-во ФБОУ ВПО «ВГАВТ», 2011. – 272 с. (авт. 8,5 п. л.).

Научные статьи, опубликованные в ведущих рецензируемых журналах, рекомендованных ВАК

4. Воробьев А.В. Особенности финансовой стратегии предприятий водного транспорта / А.В. Воробьев, В.Н. Едронова // Финансы и Кредит. – 2006. - № 7 (211). - С. 2-6. (авт. 0,7 п. л.).

5. Воробьев А.В. Экономико-логическая модель обоснования комплексной стратегии управления предприятием как инструмент агрегирования корпоративной и финансовой стратегии / А.В. Воробьев, В.И. Олюнин // Финансы и Кредит. – 2007. - № 12 (252). - С. 58-60. (авт. 0,2 п. л.).

6. Воробьев А.В. Графическая интерпретация финансовой стратегии корпорации / А.В. Воробьев, В.Н. Едронова // Финансы и Кредит. – 2007. - № 13 (253). - С. 2-4. (авт. 0,2 п. л.).

7. Воробьев А.В. Обоснование задач финансовой стратегии организации на базе экономико-логической модели / А.В. Воробьев // Финансы и Кредит. – 2007. - № 14 (254). - С. 24-26. (авт. 0,4 п. л.).

8. Воробьев А.В. Расчет финансового ресурсного потенциала при разработке и реализации финансовой стратегии предприятий водного транспорта / А.В. Воробьев // Региональная экономика.- 2008.- № 4(61) . - С. 24-26. (авт. 0,4 п. л.).

9. Воробьев А.В. Обоснование финансовых стратегических приоритетов (на материалах ФГУ «Азово-Донское государственное бассейновое управление водных путей и судоходства») / А.В. Воробьев // Экономический анализ: теория и практика.- 2009.- № 34 (163). – С. 14 – 19. (авт. 0,4 п. л.).

10. Воробьев А.В. Аспекты эволюции концепции финансовой стратегии корпорации / Ал.В. Воробьев, Ан.В. Воробьев, В.И. Олюнин // Вестник ИНЖЭКОНА.- 2009.- № 3 (30). - С. 184 – 191. (авт. 0,15 п. л.).

11. Воробьев А.В. Отечественные методологические подходы к разработке финансовой стратегии предприятия (генезис и анализ) / А.В. Воробьев // Финансы и Кредит. – 2011. - № 16 (448). - С. 20 – 27. (авт. 0,81 п. л.).

12. Воробьев А.В. Генезис зарубежных концепций стратегического финансового планирования / А.В. Воробьев, В.Н. Едронова // Финансы и Кредит. – 2011. - № 18 (450). - С. 2 – 9. (авт. 0,4 п. л.).

13. Воробьев А.В. Анализ современных зарубежных матричных моделей выбора финансовой стратегии / А.В. Воробьев, В.И. Олюнин // Управление экономическими системами: электронный научный журнал, 2011. - № 5 (29). - № гос. рег. статьи 0421100034/. - Режим доступа к журн.: p.ru. (авт. 0,25 п. л.).

14. Воробьев А.В. Эволюция научных взглядов на стратегическое финансовое планирование за рубежом / А.В. Воробьев // Управление экономическими системами: электронный научный журнал, 2011. - № 5 (29). - № гос. рег. статьи 0421100034/. - Режим доступа к журн.: p.ru. (авт. 0,5 п. л.).

15. Воробьев А.В. Непрерывное планирование как подход к формированию и реализации эффективной финансовой стратегии организации / А.В. Воробьев, В.М. Иванов // Финансовая аналитика. Проблемы и решения. – 2011. - № 27 (69). – С. 24-30. (авт. 0,3 п. л.).

16. Воробьев А.В. Анализ отечественных методологических подходов к разработке финансовой стратегии предприятия, предполагающих построение финансовых матриц / А.В. Воробьев, В.Е. Леонтьев // Управление экономическими системами: электронный научный журнал, 2011. - № 10 (34). - № гос. рег. статьи 0421100034/. - Режим доступа к журн.: p.ru. (авт. 0,24 п. л.).

17. Воробьев А.В. Анализ подхода к разработке финансовой стратегии предприятия, базирующегося на общей управленческой парадигме / А.В. Воробьев, В.Е. Леонтьев // Управление экономическими системами: электронный научный журнал, 2011. - № 10 (34). - № гос. рег. статьи 0421100034/. - Режим доступа к журн.: p.ru. (авт. 0,26 п. л.).

18. Воробьев А.В. Анализ стоимостных моделей финансового стратегического планирования / А.В. Воробьев, В.Е. Леонтьев // Управление экономическими системами: электронный научный журнал, 2011. - № 10 (34). - № гос. рег. статьи 0421100034/. - Режим доступа к журн.: p.ru. (авт. 0,22 п. л.).