Теория и практика формирования и реализации финансовой стратегии предприятий внутреннего водного транспорта российской федерации

| Вид материала | Автореферат |

- Приказ от 24 декабря 2002 г. №158 Зарегистрировано в Минюсте РФ 4 января 2003 г. №4091, 1128.67kb.

- Кодекс внутреннего водного транспорта российской федерации, 1499.61kb.

- Лекции по дисциплине «Общий курс транспорта» внутренний водный (речной), 174.7kb.

- Правила плавания по внутренним водным путям российской федерации, 792.3kb.

- Приказ от 14 октября 2002 г. N 129 об утверждении правил плавания по внутренним водным, 777.79kb.

- Правила плавания по внутренним водным путям Российской Федерации (утв приказом Минтранса, 796.25kb.

- Основные тенденции изменения требований государства к объектам водного транспорта., 272.44kb.

- Приказ Минтранса pф от 14 октября 2002 г. N 129 "Об утверждении Правил плавания, 889.41kb.

- Программа дисциплины «Теория и практика финансовой устойчивости банков», 427.47kb.

- Приказ Минтранса РФ от 16 мая 2003 г. N 133 "Об утверждении Положения об особенностях, 119.1kb.

II. ОСНОВНЫЕ РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ,

ВЫНОСИМЫЕ НА ЗАЩИТУ

В рамках диссертационного исследования были получены результаты, ряд из которых выносится на защиту:

1. Теоретические и методологические основы формирования и реализации финансовой стратегии предприятий.

Финансовая стратегия, как экономическая категория, возникла вследствие эволюции теории стратегического менеджмента и определялась последовательностью финансовых действий в области стратегических решений. Стратегический финансовый менеджмент продолжил развитие в направлении разработки универсальных правил, процедур и технологий для принятия решений, в том числе стратегических, в области управления финансами.

Финансовая стратегия возникла и развивалась как элемент общей стратеги, что обусловливает необходимость интеграции финансовой стратегии в качестве важнейшей подсистемы генеральной стратегической концепции управления предприятием, рассмотрения ее сущности и содержания в контексте общего стратегического менеджмента.

На современном этапе развития рыночных отношений появилась необходимость разработки системного подхода к формированию финансовой стратегии, обоснования ее системообразующих ключевых факторов, в качестве которых могут выступать направление векторов финансовых потоков и развития отрасли, финансовая устойчивость предприятия и возможность привлечения инвестиций.

Автор, учитывая содержание стратегического управления в целом и подходов к определению сущности финансовой стратегии, уточняет дефиницию «финансовая стратегия» как функциональную стратегию общей стратегии предприятия, последовательность действий по формированию и распределению финансовых ресурсов в рамках единого правового и информационного поля для достижения, определенных генеральной стратегией, целей.

Авторское определение финансовой стратегии позволяет выявить составляющие ее категории - формирование, распределение ресурсов (инвестиции) и последовательность действий (траектория деятельности).

Финансовая стратегия предприятия представляет собой систему долгосрочных целей финансовой деятельности предприятия, определяемых его финансовой идеологией, и наиболее эффективных путей их достижения.

С позиций формирования финансовой стратегии организации важную роль играет рассмотрение не только сущности и целей финансовой стратегии, но и ее видов.

Автор полагает, что в классификации финансовых стратегических решений, акцент на тех или иных финансовых стратегиях делается в зависимости от цели научного исследования или практики. Предложенная в диссертационном исследовании классификация, позволяет обоснованно выбрать параметры финансовой стратегии предприятия в зависимости от целей, задач и приоритетов развития предприятия на долгосрочную перспективу, акцентировать потребность в финансовых ресурсах того или иного направления его деятельности, задать количественные ориентиры финансовой стратегии по выбранным параметрам.

Проведен анализ зарубежных концепций финансового стратегического планирования, таблица 1., в ходе которого определено, что:

1. Стратегическое финансовое планирование в теоретическом плане разрабатывается с 70-х гг. ХХ века в рамках общего стратегического планирования и его функциональной составляющей – маркетинговой стратегии.

Таблица 1.

Сравнительная характеристика современных зарубежных моделей разработки финансовой стратегии предприятия

| Параметры модели | Матрица Франшона, Романе | Модель ADL/LC | Модель, ориентированная на стоимость (EVA) |

| Концептуальный подход | Стратегическое финансовое позиционирование на основе оценки финансовых результатов | Определение естественных, специфических и уточненных стратегий на основе финансовых показателей с целью формирования сбалансированного бизнес-портфеля с учетом стадии жизненного цикла | Выработка стратегии на основе стоимостной оценки бизнеса |

| Категории финансового менеджмента | Результаты хозяйственной, финансовой и хозяйственно-финансовой деятельности | Уровень инвестиций и средневзвешенная норма прибыли на чистые активы | Средневзвешенная стоимость капитала и рентабельность инвестированного капитала, финансовый рычаг, ликвидность, оборотный капитал |

| Достоинства | Простота модели | Учитывает стадию жизненного цикла Широкий набор стратегий | Широта модели и достаточная точность |

| Недостатки | Трудности и субъективность стратегического позиционирования Не учитывает стадию жизненного цикла | Условность и схематичность, необходимость использования дополнительного инструментария | Не учитывает стадию жизненного цикла Сложность практического использования из-за большого количества поправок |

2. Современные концептуальные подходы к стратегическому финансовому планированию базируются, в основном, на матричных моделях или моделях, ориентированных на стоимость компании.

3. Современные зарубежные модели имеют ряд недостатков, об этом свидетельствует анализ их сущностных характеристик.

4. Особенности отечественной экономики, начальный период развития рыночных отношений в стране требуют взвешенного выбора зарубежных концепций для формирования финансовых стратегий предприятий, разработки отечественных методологических подходов к решению проблем стратегического финансового планирования.

Исследование в области отечественных методологических подходов к разработке финансовой стратегии, таблица 2., показало, что:

Таблица 2.

Обобщающая характеристика отечественных методологических подходов к разработке финансовой стратегии предприятия

| Параметры | Содержание |

| Подход, ориентирующийся на новую управленческую парадигму, проф. А.И. Бланк | |

| Концептуальный подход | Ориентация на новую управленческую парадигму, базирующуюся на следующих основных принципах: учет общих базовых стратегий, выделение доминантных сфер стратегического финансового развития, гибкость финансовой стратегии, учет рисков, оценка стратегической позиции предприятия на основе анализа внешних и внутренних факторов |

| Оценочные финансовые показатели | Чистый денежный поток, рентабельность собственного капитала, уровень финансового риска |

| Финансовые стратегии | Стратегия финансовой поддержки, финансового обеспечения, антикризисная финансовая стратегия |

| Используемые методы | SWOT-анализ, PEST-анализ, SNW- анализ, матричное моделирование, сценарный метод, анализ чувствительности, построение дерева решений, методы линейного программирования, экспертные оценки |

| Преимущества | Системность, концептуальная стройность, целостность и научность, методическая обоснованность и непротиворечивость, наличие параметров оценки эффективности финансовой стратегии, |

| Недостатки | Излишняя универсальность, отсутствие учета стадии жизненного цикла предприятия, масштабов его деятельности и отраслевой специфики, узость спектра финансовых решений |

| Подход, развивающий модель Бостонской консалтинговой группы, А.И. Гениберг, Н.А. Иванова, О.В. Полякова | |

| Концептуальный подход | Ориентация на концепцию устойчивого роста и модель взаимосвязи финансовых показателей |

| Оценочные финансовые показатели | Рентабельность всех активов, рентабельность собственного капитала, рентабельность продаж, оборачиваемость активов, норма накопления (реинвестирования), финансовый рычаг |

| Финансовые стратегии | Стратегия простого роста, роста, ведущего к стоимости бизнеса, догоняющего роста, роста, ведущего к росту |

| Используемые методы | Матричное моделирование, модель Дюпона |

| Преимущества | Простота в реализации, четкость финансовых стратегий |

| Недостатки | Ограниченность критериальных показателей, излишняя универсальность, отсутствие учета стадии жизненного цикла предприятия, масштабов его деятельности и отраслевой специфики, узость спектра финансовых решений |

| Подход, развивающий модель Франшона и Романе, проф. В.Б. Акулов | |

| Концептуальный подход | Ориентация на результаты деятельности предприятия в разрезе видов деятельности: хозяйственной (операционной), финансовой, финансово-хозяйстственной |

| Оценочные финансовые показатели | Результат хозяйственной деятельности, результат финансовой деятельности, результат финансово-хозяйственной деятельности |

| Финансовые стратегии | Стратегия заимствования средств, инвестирования, создания некоторого избытка оборотных средств |

| Используемые методы | Матричное моделирование |

| Преимущества | Простота в реализации, возможность анализировать стратегии в динамике и реализации в рамках программного продукта Audit Expert |

| Недостатки | Укрупненый характер критериальных показателей; субъективность определения стратегической позиции предприятия; необходимость использования дополнительных методов анализа, отсутствие учета отраслевой специфики и этапа жизненного цикла предприятия, отсутствие математической модели пасчета переходов их одного квадранта в другой |

| Подход, основанный на классификации финансовых решений, М. Сорокин | |

| Концептуальный подход | Ориентация на систематизацию финансовых коэффициентов, базирующуюся их классификации по группам пользователей (субъектам анализа) и сферам принимаемых решений (объектам анализа) |

| Оценочные финансовые показатели | Показатели ценности и роста бизнеса дохода акционеров, эффективности инвестиций, финансовой устойчивости |

| Финансовые стратегии | Стратегические финансовые решения (оценка стоимости компании и выработка целевых показателей, финансовая оценка новых стратегий и видов бизнеса, прогнозирование объемов продаж), инвестиционные решения, решения о финансировании, |

| Используемые методы | Матричное моделирование, методы оптимизации, построение дерева решений, методы финансового анализа |

| Преимущества | Дифференциация финансовых стратегий в комплексе с аналитическими решениями |

| Недостатки | Отсутствие проработанной технологии реализации методологического подхода |

| Подход, в основе которого лежит рейтинговая оценка финансовых стратегий, М.Л. Дорофеев | |

| Концептуальный подход | Ориентация на интеграцию финансовых и нефинансовых показателей, состав которых определяется экспертным путем в зависимости от специфики анализируемой компании |

| Оценочные финансовые показатели | Определяются экспертным путем в зависимости от специфики предприятия |

| Финансовые стратегии | Стратегия заимствования средств, инвестирования, создания некоторого избытка оборотных средств |

| Используемые методы | Матричное моделирование, метод экспертных оценок, методы финансового анализа |

| Преимущества | Высокое качество аналитической информации, учет специфики предприятия, наличие апробированной технологии реализации методологического подхода |

| Недостатки | Наличие экспертных оценок, носящих определенный субъективизм |

1. Анализ теоретических исследований в области разработки финансовых стратегий предприятий позволяет выделить, исходя из базовой концепции, на которую ориентируются исследователи, различные методологических подходы отечественных ученых: ориентирующиеся на новую управленческую парадигму, развивающие зарубежные стратегические модели в области финансов, оригинальные авторские разработки.

2. Каждый из методологических подходов отличается не только базовой концепцией, но и системой оценочных финансовых показателей, используемых для стратегического позиционирования предприятия, методов анализа и планирования, набором финансовых стратегий.

3. Методологические подходы в разной степени отвечают требованиям объективности и точности стратегических решений, требуют различных затрат для реализации.

4. В основном методологические подходы отечественных ученых излишне универсальны, общи и не отражают специфических особенностей предприятия, обусловленных его видом деятельности и отраслевой принадлежностью.

Анализ содержания финансовой стратегии как составного элемента общей корпоративной стратегии позволяет сделать вывод о том, что при рассмотрении методологических вопросов разработки финансовой стратегии необходимо учитывать принципы, методы, технологии формирования общей стратегии организации, а также специфику объекта управления – хозяйствующего субъекта – его отраслевую принадлежность, виды деятельности, масштабы деятельности, вектор общего развития.

2. Условия и приоритеты формирования и реализации финансовой стратегии предприятий внутреннего водного транспорта.

Внутренний водный транспорт относится к одному из древнейших видов транспорта, в настоящее время Россия обладает большой разветвленной сетью речных путей и озер, общей протяженностью более 1015 тыс. км. В отрасли водного транспорта ежегодно создается 35 – 40 млрд. руб. валовой добавленной стоимости.

Анализ современных экономических основ российского внутреннего транспорта - как вида деятельности (отрасли), а также перспектив развития водного транспорта, проведен на основе теоретических и методологических положений, раскрывающих специфику экономических отношений в отрасли и выявляющих закономерности развития внутреннего транспорта во всех его формах и проявлениях.

В экономической литературе и нормативно-правовых актах сложился терминологический аппарат, включающий определенный набор базовых и вспомогательных категорий, характеризующих внутренний водный транспорт.

Согласно Кодексу внутреннего транспорта, внутренний водный транспорт Российской Федерации – один из видов транспорта, находящегося в ведении Российской Федерации и представляющий собой производственно-технологический комплекс с входящими в него организациями, осуществляющими судоходство и иную связанную с судоходством деятельность на внутренних водных путях Российской Федерации.

Анализ параметров функционирования предприятий внутреннего водного транспорта выявил определенные положительные тенденции. В то же время наблюдаются серьезные проблемы, стоящие перед предприятиями данного вида деятельности.

Количество речных и озерных судов неуклонно сокращается, с 2000 по 2010 гг. число судов уменьшилось на 6,8 % (с 33743 до 31456 шт.). Аналогично имеется сокращение количества судов и по отдельным их типам.

Сокращение числа судов связано, в том числе, с их старением, около 85 % судов имеет возраст свыше 20 лет, 70 % - 40 лет. Несмотря на существенный износ основных фондов, их обновление идет чрезвычайно медленно. В 2009 г. коэффициент обновления фондов транспорта составлял всего 3,9 при среднем по всем видам деятельности коэффициенте 4,1. Медленнее, чем на предприятиях транспорта, обновлялись фонды только в рыболовстве и рыбоводстве (1,5), операциях с недвижимым имуществом (1,9), гостиницах и ресторанах (3,3), образовании (3,6).

Коэффициент выбытия (ликвидации) основных фондов на предприятиях транспорта в 2009 г. не превышал 0,4. Такой же низкий показатель имеет только производство и распределение электроэнергии, газа, воды. По всем другим видам деятельности удельный вес ликвидированных основных фондов в их наличии на начало года выше при среднем значении коэффициента по всем видам экономической деятельности - 1 процент.

Сокращение числа судов имеет следствием уменьшение объема перевозок грузов внутренним водным транспортом. В 2009 г. по сравнению с 2000 г. объем перевозок грузов внутренним водным транспортом сократился на 17,1 %. Доля перевозок грузов внутренним водным транспортом невелика и составляла в 2009 г. 1,3 % (в 2000 г. – 1,5%). Большая часть грузовых перевозок в России (свыше 70 процентов) производится автомобильным транспортом. Аналогичная отрицательная динамика наблюдается и по грузообороту внутреннего водного транспорта, за период с 2000 по 2009 гг. грузооборот внутреннего водного транспорта сократился на 25,4 %. Доля грузооборота внутреннего водного транспорта в общем грузообороте всех видов транспорта в 2009 г. составила 1,2 % (в 2000 г. – 2%). Более половины грузооборота приходится на магистральный трубопроводный транспорт, около 40 % - на железнодорожный транспорт.

В целом за годы реформ, начиная с 1998 г., произошло пятикратное снижение объема грузоперевозок. Железная дорога практически вытеснила речников с рынка перевозок угля и леса, автотранспорт потеснил поставки минерально-строительных грузов. Одна из причин сложившейся ситуации – ухудшение состояния внутренних водных путей, особенно Единой глубоководной системы европейской части России. Параметры внутренних водных путей и судоходных гидротехнических сооружений находятся на критически допустимом для безопасного судоходства уровне, только 30 % гидросооружений соответствует нормам безопасности.

Усилия правительства по реализации «Стратегии развития транспорта российской федерации на период до 2010 года», ощутимых положительных результатов не дали.

По прогнозам специалистов, если сегодня существенно не улучшить внутренние водные пути, то через десять лет Россия может лишиться внутреннего водного транспорта.

Наличие серьезных экономических проблем требует выработки обоснованных стратегических решений по развитию отрасли.

Транспорт имеет ряд особенностей, влияющих на функционирование других отраслей. Перемещая товары и людей, транспорт своей продукцией создает полезный эффект, не отличающийся по своей сути от полезного эффекта продукции других отраслей. Из сказанного следует, что транспорт оказывает активное воздействие на производство и реализацию товаров.

При рассмотрении предприятий транспорта как кибернетических моделей можно констатировать, что отличия состоят в структуре и значимости в первую очередь производственных подсистем – технические и технологические подсистемы у них разные. Это обусловлено наличием: у одних – подвижного состава, у других – погрузочно-разгрузочного оборудования, у третьих ремонтных и производственных мощностей. Следовательно, есть и некоторые функциональные отличия. Общим же является – сфера деятельности, информационные потоки, отличные только во времени.

Следует отметить что, основные особенности систем управления транспортными предприятиями отличаются от отраслей материального производства характером деятельности организации, спецификой принимаемых решений, т.е. в функциональном аспекте.

Анализ систем управления и функционирования предприятий внутреннего водного транспорта позволил выявить особенности, которые следует учесть при разработке финансовой стратегии:

- транспортную продукцию невозможно сохранять и накапливать, т.е. складировать, поэтому здесь нет резервов готовой продукции, а есть резервы только производственных мощностей;

- кругооборот производственных фондов на транспорте исключает процесс реализации готовой продукции;

- особенностью транспорта является обеспечение непрерывности производства путем воздействия на величину необходимых запасов сырья, материалов и готовой продукции;

- средства и предметы труда являются объектами не только производственного, но и личного потребления, тогда как во всех других отраслях материального производства они имеют только производственное назначение;

- особая структура себестоимости продукции (перевозок), характерная повышенной долей затрат на топливо и смазочные материалы, амортизационных отчислений, затрат на ремонт и расходов на зарплату;

- сезонный характер основной эксплуатационной деятельности.

Выявлены важные специфические черты функционирования предприятий отрасли внутреннего водного транспорта. Определены факторы, которые необходимо учесть при разработке финансовой стратегии.

Фактор сезонности необходимо учитывать при разработке и реализации финансовой стратегии, одним из основных стратегических приоритетов в финансовых решениях должно стать выравнивание денежных потоков во времени.

Предприятия отрасли вынуждены брать кредиты для покрытия зимних расходов, что ведет к росту тарифов и снижению объема перевозок, поскольку средства, накопленные в навигацию, тратятся на погашение предыдущих кредитов и на покрытие незапланированного роста цен на энергоносители.

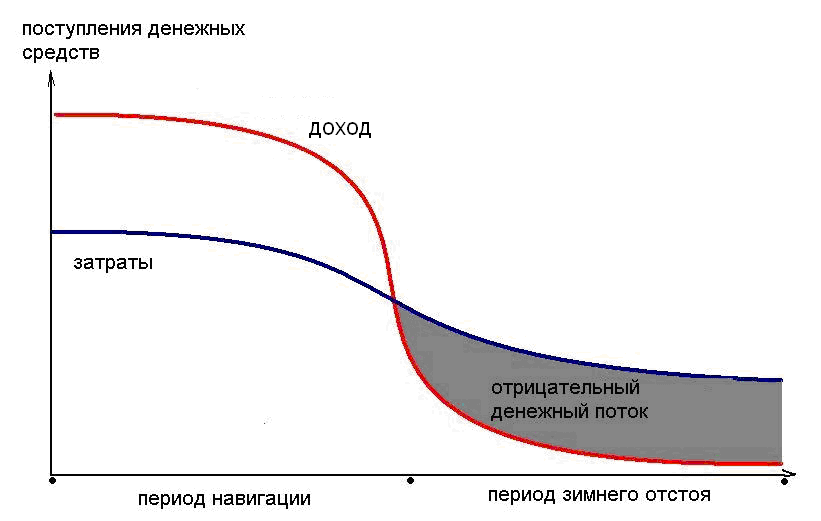

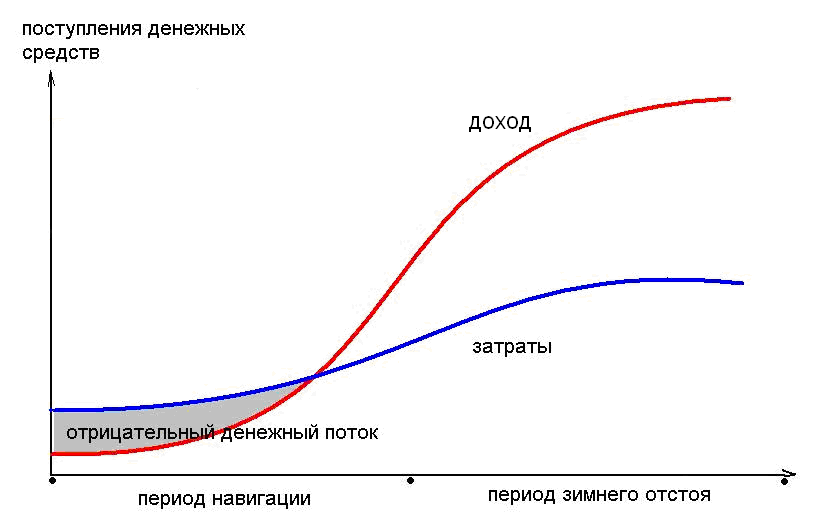

Факт расхождения денежных потоков во времени и их обратная зависимость у эксплуатационных и судоремонтных предприятий позволяет взаимно выравнивать денежные потоки. Финансовая стратегия должна учитывать комплексность отрасли, что значительно облегчит выполнение поставленных задач, рис. 1., 2.

Рис. 1. Схема динамики денежных потоков на предприятиях внутреннего водного транспорта (порты и эксплуатационные компании)

Рис. 2. Схема динамики денежных потоков на предприятиях внутреннего водного транспорта (судоремонтные заводы)

Предприятия водного транспорта представляют собой единый комплекс, образуют определенный стержень системы управления отраслью, где существуют общие факторы согласования спроса и предложения, общие информационные потоки. Вместе с тем системы управления предприятиями транспорта - судоходной компанией, портом, промышленным предприятием, предприятием бассейнового управления пути и судоходства - имеют как отличия, так и определенное сходство.

Факт расхождения денежных потоков во времени и их обратная зависимость у эксплуатационных и судоремонтных предприятий позволяет взаимно выравнивать денежные потоки. Финансовая стратегия должна учитывать комплексность отрасли, что значительно облегчит выполнение поставленных задач.

За последние десять лет Правительством Российской Федерации создана необходимая законодательная база для развития отрасли – Кодекс внутреннего водного транспорта, Водный кодекс, Концепция реформирования системы управления внутренними водными путями РФ. Также разработаны программы развития транспортной отрасли: «Стратегия развития транспорта Российской Федерации на период до 2010 года», «Программа развития транспортной системы на 2010-2015 гг.», «Транспортная стратегия Российской Федерации на период до 2030 года».

При формировании приоритетных направлений развития транспортной системы России учтен опыт разработки и реализации стратегических документов и инициатив в области развития транспорта за рубежом.

Сценарные варианты развития транспортной системы России на период до 2030 года разработаны в трех вариантах - инерционном, энергосырьевом и инновационном.

Транспортная стратегия должна определять активную позицию государства в деле совершенствования транспортной системы России как ключевого фактора социально-экономического развития страны. Это касается прежде всего повышения качества транспортных услуг, снижения совокупных издержек общества, зависящих от транспорта, повышения конкурентоспособности отечественной транспортной системы, усиления инновационной, социальной и экологической направленности развития транспортной отрасли.

Анализ государственного финансирования отрасли в рамках программ развития показал, что средства федерального бюджета, направляемые на развитие внутреннего водного транспорта существенно меньше, чем на другие виды транспорта, отсюда возрастает роль формирования финансовых стратегий предприятий отрасли, направленных на обоснование источников финансирования хозяйствующих субъектов в целях повышения их конкурентоспособности.

Намеченные стратегические ориентиры в подпрограмме «Внутренний водный транспорт» Программы развития транспортной системы на 2010-2015 гг.:

- развитие современной и эффективной транспортной инфраструктуры, обеспечивающей ускорение товародвижения и снижение транспортных издержек в экономике;

- повышение конкурентоспособности транспортной системы Российской Федерации и реализация транспортного потенциала страны;

- повышение комплексной безопасности и устойчивости транспортной системы.

Необходимо учитывать при формировании финансовых стратегий предприятий отрасли в рамках выбранных методологических подходов.

Финансовая стратегия, как набор вариантов развития, является некой системой элементов, взаимосвязанных с элементами финансового механизма.

Элементами финансовой стратегии являются: методы разработки, реализации, оценки эффективности.

Следует отметить, что все элементы финансового механизма в той или иной степени присутствуют в системе финансовой стратегии. На основании чего можно сделать вывод: Элементы финансовой стратегии одновременно являются элементами финансового механизма, что обусловливает финансовую стратегию как структурную часть финансового менеджмента. В то же время уникальное содержание финансовой стратегии обусловливает ее как отдельную экономическую категорию, построенную на принципах финансового менеджмента, что необходимо учитывать при разработке, реализации и оценки эффективности финансовой стратегии.