Книга была найдена в архивах открытого доступа сети Internet или прислана пользователями сайта

| Вид материала | Книга |

СодержаниеГлава 2. Сотворение религии 1985: Марьяж 1986: Паренек Кенни 1987: изобретение |

- Книга была найдена в архивах открытого доступа сети Internet или прислана пользователями, 11221.67kb.

- Книга была найдена в архивах открытого доступа сети Internet или прислана пользователями, 931.39kb.

- Научно-техническая библиотека, 334.09kb.

- Мифы и реальности Internet известные и скрытые возможности сети Что такое Internet, 306.75kb.

- Нормативно-правовая база, 30.67kb.

- А, а также связанные с этим сервисы, частично или полностью через пакетные сети, 211.32kb.

- Лекция N4. Механизмы доступа к базам данных Возникновение и внедрение в широкую практику, 39.22kb.

- Что такое Internet? Ресурсы Internet*, 347.7kb.

- Link Quality Report типа: Вбольшинстве случаев в ос linux программа, 389.79kb.

- Впредставленном курсовом проекте рассматривается глобальная сеть Internet самая крупная, 477.68kb.

Глава 2. Сотворение религии

«Демон заносчивости зовется Левиафан, т. е. „добавление“, потому что Дьявол при искушении Адама и Евы обещался придать им богоподобие»

Яков Шпренгер, Генрих Крамер. «Молот ведьм»

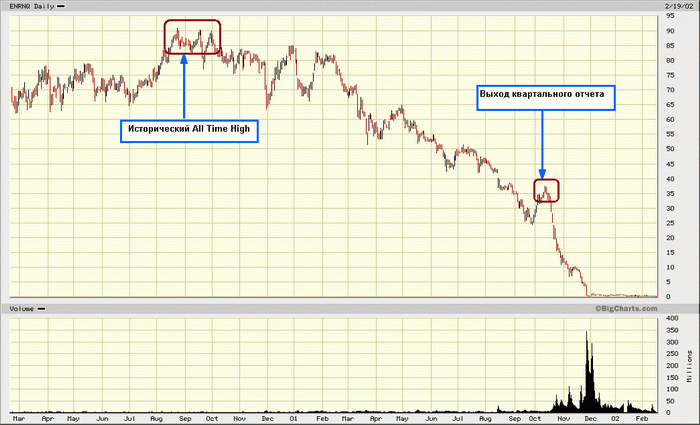

Итак, 16 сентября 2001 звезда Энрона стремительно помчалась к линии горизонта. Однако взгляните на график акций компании за последние два года:

Нельзя не заметить, что своего исторического пика (так называемый all time high) Энрон достиг еще осенью 2000 года, когда акции пересекли отметку в 90 долларов. Затем наступил затяжной даунтренд. В конце сентября 2001 года, когда Энрон даже поучаствовал в общенациональном патриотическом спурте, рожденным событиями 11 сентября, и акции компании выросли на 40 %, казалось, медвежья хватка разжалась и компания сумеет выйти из застоя. Однако 16 октября грянул выстрел квартального отчета и даунтренд в самом деле завершился, в том смысле, что вместо него наступил коллапс, после чего, как правило, отключают аппарат искусственного дыхания: акции Энрон исключили из торгов на площадке Нью Йоркской фондовой биржи и сейчас они номинально котируются в так называемых «розовых листках» (Pink sheets) по цене несколько центов за штуку.

Из всего сказанного следует, что проблемы компании обрели критическую массу и стали беспокоить биржевое сообщество задолго до пресловутого квартального пресс релиза, иначе как объяснить вираж, проделанный акциями на участке с 90 до 25 долларов? На ровном месте сокращений капитала на 70 процентов не бывает.

Если проанализировать сделки компании в период с 2000 по 2001 год, то можно найти достаточно объяснений для падения котировок с 90 до 25 долларов. Однако в этих сделках нет ничего, что могло бы предсказать полную ликвидацию капитала. Почему? Потому что часовой механизм был заложен задолго до 2000 года. Да и бомба эта носила не фактурный, а концептуальный характер. Изъян был на уровне идеологии бизнеса в том виде, в каком он исповедовался руководством Энрон, невзирая на лица и персоналии. И поскольку требования этой идеологии исполнялись рьяно и неукоснительно, с неистовым рвением и готовностью не раздумывая идти на любой обман и подлог во имя этих принципов, то можно говорить не об идеологии, а о религии. Религии Левиафана.

Такое перерождение идеологии в религию вообще является родимым пятном американской ментальности и культуры. Достаточно вспомнить дианетику – набор психологических техник (одитингов) для борьбы с болезненными впечатлениями из прошлого опыта (инграммами), которая иначе как Церковью Сайентологии себя и не называет и именно в таком виде и навязывается по всему миру.

Очевидно, что тенденция эта не могла появиться на пустом месте. Потребность американцев в постоянном мифотворчестве и создании новых культов обусловлена изгнанием христианства из общества, чей костяк составляют религиозные фанатики самой высшей пробы – квакеры, иеговисты и мормоны. Уже давно христианская религия выведена за пределы государственной и общественной жизни Америки, ее нет ни в школе, ни в колледже, ни в корпоративной культуре. Помню, как то водитель шаттла (аналог нашего маршрутного такси) в Денвере, подбросил меня от аэропорта до гостиницы в центре города и на прощание (дело было в декабре) бодро пожелал: «Merry Christmas and Happy Hanukkah!», в смысле, что «С рождеством да и Счастливой Хануки за одно!». Иными словами, хочешь так, а хочешь – эдак, какая, в общем, разница?

Помните анекдот про одесского сапожника еврея, который отрастил бороду и считал себя Карл Марксом? На требование парткома немедленно бороду сбрить он ответил: «Сбрею – никаких проблем, но что прикажете делать с идеями?» Точно то же случилось с американским обществом – религию устранили, поскольку она противоречила новым установкам политкорректности (кстати, приветствие таксиста и явилось образцом «нового мышления»), а брожение в душе осталось. Да и куда его девать то, если на заре завоевания континента, в каждом уважающем себя американском поселении жгли своих ведьм и изгоняли духов?

Чтобы передать силу этого мессианского зуда, не хватит ни слов, ни знания фактуры. Лучше довериться мастерам художественного слова, наблюдавшим все с раннего детства:

«На следующий вечер Хейз остановил „эссекс“ перед кинотеатром „Одеон“, забрался на капот и начал проповедовать.

– Я расскажу вам о своих принципах и принципах этой церкви! – воззвал он. – Остановитесь на минуту и выслушайте правду, которую вы нигде больше не услышите.

Он стоял, склонившись и выгнув руку невыразительной дугой. Остановились две женщины и мальчик… Он проповедовал с таким воодушевлением, что не заметил, как мимо в поисках парковки три раза проехал большой мышиного цвета автомобиль, в котором сидели два человека. Он не заметил, что автомобиль остановился неподалеку на месте только что отъехавшей машины и не видел, как из него вышли Гувер Шотс и человек в ярко голубом костюме и белой шляпе. Но вскоре Хейз взглянул в ту сторону и увидел человека в голубом костюме и белой шляпе, стоящего на капоте автомобиля. Хейза поразило, каким изможденным выглядит его двойник, и он даже прервал проповедь. Таким он себя представить не мог. У человека, на которого он смотрел, была впалая грудь и длинная шея, руки он держал по швам и стоял, точно ожидая какого то сигнала и опасаясь его пропустить. Гувер Шотс ходил по тротуару перед автомобилем, перебирая струны гитары.

– Друзья, – зазывал он, – хочу представить вам Настоящего Пророка; послушайте, что он скажет. Уверен, его слова сделают вас такими же счастливыми, каким стал я!»

Какая непреодолимая тяга навязывать людям истину в конечной инстанции, коли даже у входа в один кинотеатр конкурируют три проповедника, вещающих с капотов своих авто. Цитата взята из романа неповторимой Фланнери О'Коннор «Мудрая кровь», чьи книги столько же мудрым решением властей были изъяты из американских школьных программ, дабы не будоражить хрупкие души подрастающего поколения.

Герой романа О'Коннор, Хейзел Моутс, открывает новую религию – Церковь без Христа, которую и навязывает всем окружающим с невообразимым рвением. Религия, правда, довольно странная для вариации на тему христианства: «Ему нужна женщина, но не для удовольствия, а чтобы доказать, что он не верит в существование греха, раз практикует то, что называют грехом; но миссис Уоттс ему надоела. Он должен сам кого нибудь растлить, а дочка слепого, раз она живет дома, наверняка невинна».

Особенность современных американских религий – их тотальная меркантильность. Причин тому несколько: и протестантская этика, и государственное устройство, и влияние иудаизма – во всех этих векторах современного американского мифотворчества деньги (собственность, накопление, богатство) составляют главную ценность земного существования. Замечательно сказал об этом «отец основатель» дианетики Лафайетт Рональд Хаббард, перед тем, как оставить ремесло писателя фантаста: «Писать, чтобы получать по центу за слово – смешно. Если человек действительно хочет получить миллион долларов, то лучший способ – это основать свою религию».

Теперь, думаю, понятно, почему соединение зуда религиозного творчества и корпоративной культуры явилось браком на небесах: где еще, как ни на нивах бизнеса цель материального накопления оказывается столь уместной?

Компания Энрон как раз и стала одним из первопроходцев, испытавших новую религию Левиафана на собственной деловой практике. Также ясно, что Энрон был не одинок в проведении эксперимента. 19 февраля 2002 года прошло сообщение о том, что гигант американской промышленности, породнившийся с гордостью немецкого автомобилестроения, DaimlerCrysler, использует те же порочные методы бухгалтерской отчетности, что и Энрон.

Все сразу стали грешить на американский GAAP (U.S. Generally Accepted Accounting Principles), который не сегодня завтра привнесут и на российские предпринимательские просторы. Однако Джим Коллинз, аналитик UBS Warburg поспешил успокоить: «Даймлер использовал GAAP точно также, как и Энрон, однако проблема Энрона связана с откровенной отчетностью, а не бухгалтерскими принципами». Во как. И это говорит финансовый аналитик. Поскольку Коллинза нельзя заподозрить в некомпетентности и непонимании того, что творилось в Энрон, то остается предположить, что эксперт пошел на сознательное передергивание. Потому что «откровенная отчетность» – это такая мелочь на фоне реальной подоплеки дел, творимых в компании, что даже и говорить неприлично. Впрочем и в передергивании обвинять именитого аналитика мне бы не хотелось. Скорее всего, у профильных финансовых специалистов (в силу образования и культурных традиций) просто отсутствует уровень обобщения, необходимый для понимания реальных двигателей событий и мотивов, определяющих деятельность Энрон. Да и не столько Энрон, сколько вообще любой современной компании, исповедующей новую корпоративную религию.

Короткую, но яркую жизнь энергетического гиганта можно разделить на четыре периода: золотая эпоха (1985–1996), когда закладывалась новая корпоративная религия и оформлялась бизнес – концепция компании; эпоха зрелости (1997 по осень 2000 года), когда теоретические наработки нашли свое воплощение в тончайших и изысканных финансовых схемах, далее наступил короткий период, который можно назвать годом рутинных неурядиц (осень 2000 по осень 2001 года) и, наконец, коллапс, который начался 16 октября 2001 года и продолжается до сих пор.

Безусловно, коллапс явился самым зрелищным действом в представлении Энрона. Еще бы: 60 миллиардов долларов улетучились в прямом смысле слова за пару месяцев. Вы только вдумайтесь в эту цифру: 60 миллиардов!

Однако сейчас нас интересует не столько зрелищность, сколько концептуальное новаторство Энрона. А это новаторство закладывалось именно в «золотую эпоху», поэтому мы и начнем наше исследование с того, что окинем ее с высоты птичьего полета.

1985: Марьяж

На свет появляется новая компания в результате слияния концерна Houston Natural Gas с InterNorth из Омахи (Небраска), которое объединило под одной крышей несколько газопроводов. Получился не просто новый агломерат, а первая национальная система подачи и распределения природного газа. Поначалу новорожденного окрестили Interon, однако очень скоро знающие люди подсказали, что в медицинских кругах этим словом принято обозначать кишечный тракт, поэтому компанию споро переименовали на Enron.

1986: Паренек Кенни

Сын баптистского священника, генеральный директор Houston Natural Gas Кеннет Лей назначается председателем правления и генеральным директором Энрон. Тогда это был замечательный работяга газовик нефтянник подстать нашему Виктору Степановичу (есть даже неуловимое визуальное сходство!), так что трудно было даже предположить, что через каких нибудь 16 лет «паренек Кенни» («Kenny boy» – так ласково окрестил своего корефана президент Джордж Буш младший) буквально в предверии коллапса скинет собственный пакет акций Энрона на сумму в 100 миллионов долларов, одновременно всячески призывая рядовых сотрудников компании эти же акции покупать: «Наши показатели как никогда высоки, наша модель бизнеса никогда еще не была так сильна. Мы просто обладаем самой утонченной структурой в современном американском бизнесе» – написал Кеннет Лей в письме, отправленном одному из сотрудников Энрона 14 августа 2001 года. За две с половиной недели до объявления результатов чудовищного квартального отчета Лей приободрил сотрудников на внутреннем онлайн форуме: «Наш третий квартал выглядит потрясающе. Мы выполним ожидания рынка. В нашем бизнесе продолжается большой подъем и мы имеем все основания добиться еще лучших показателей в четверном квартале».

Так говорил искренний председатель правления Энрона. Говорил и продавал свои акции. Говорил и продавал. Но это случится не скоро – аж через 15 лет.

Ну а пока что мы не будем все мазать одной краской: Кен Лей – харизматическая личность, настоящий отец благодетель Хьюстона – всегда исповедовал так называемый hands on approach в бизнесе, столь милый сердцу российского предпринимателя. При этом подходе руководитель постоянно занимается собственноручным управлением компании, находясь накоротке со всеми руководителями не только среднего, но и низшего звена. Таков был корпоративный стиль Энрона: офисы двух самых главных людей – Кеннета Лея и Джефри Скиллинга – были всегда открыты для сотрудников, каждый мог прийти со своими проблемами и вопросами.

Думаю, в нашем расследовании нам пригодится резюме главы Энрона:

1985–2002 : компания Энрон, различные руководящие должности. Отставка с поста председателя правления и генерального директора в январе 2002 года.

1984–1985 : компания Houston Natural Gas, председатель правления и генеральный директор.

1981–1984 : Компания Transco Energy Co., президент и исполнительный директор.

· В разное время являлся членом правления компаний Compaq Computer Corp., Eli Lilly & Co. и Trust Company of the West.

· Образование: Университет штата Миссури, степень бакалавра по экономике в 1965; Хьюстонский университет, защита диссертации по экономике в том же 1965 году

· Член национального нефтяного совета (National Petroleum Council), секретарь правления совета по энергетике (Energy Advisory Board).

1987: изобретение

Если читатель помнит, то 87 ой был годом сокрушительного обвала фондового рынка, знаменитого «Черного Понедельника» (19 октября), когда игры профессиональных арбитражеров и раскрутка массированного программного трейдинга закончились выпрыгиванием из Манхеттенских окон разорившихся до тла менее профессиональных фигурантов. Десять лет спустя в туристических лавках Нью Йорка по прежнему популярностью пользовались вырезка из экстренного выпуска New York Times от 19 октября, помещенная в застекленную рамку, а также майки с надписью: «I survived Black Monday!» (Я выжил в Черный Понедельник).

Так вот, горькая чаша сия не миновала и Энрон: октябрьским утром Кеннет Лей совершал перелет над Атлантическим океаном, возвращаясь с важных переговоров в Англии, Шотландии и Швейцарии, где он обсуждал продажу одного из нефтегазовых подразделений Энрона. Переговоры прошли успешно и настроение генерального директора было самое что ни на есть лучезарное. Частный реактивный самолет «Фолкан» совершил посадку для дозаправки на острове Ньюфаундленд и в это время референт сообщил пренеприятнейшее известие – нефтяные трейдеры нью йоркского торгового подразделения Энрон Ойл доторговались до того, что на счете образовался нереализованный убыток почти в миллиард (!) долларов. Вспоминает референт: «Лицо Лея побелело прямо на глазах. Это была катастрофа». Самолет сменил курс на Нью Йорк. В результате прямого вмешательства Кеннета Лея очень быстро потери удалось снизить до 142 миллионов.

Как человек знающий толк в трейдинге, просто обязан сказать, что подобный результат свидетельствует об исключительной одаренности гендиректора Энрона. Компания, способная так работать на бирже, – уникальная компания. Что и подтвердилось в будущем: с завидным постоянством Энрон демонстрировал исключительное умение находить выход из практически безвыходных ситуаций.

Ну а пока что Энрон извлек серьезные уроки из этого потрясения. Кеннет Лей вспоминает об инциденте: «Несмотря на потери мы многому научились, а именно – создали, вероятно, лучшую систему управления и контроля за рисками не только в нашем бизнесе, но и во всей индустрии».

Одним из краеугольных принципов этой системы явилось распределение ответственности при хеджировании рисков. Мы так часто будет поминать эту концепцию по ходу всего дальнейшего исследования, что сейчас я ограничусь лишь кратким пояснением. Энрон исходил из трех посылок:

– первое: занимаясь торговыми операциями и биржевым трейдингом практически невозможно избежать финансовых потерь;

– второе: всякая попытка хеджировать (то есть страховать) риски внутри самой компании хоть и позволит избежать колоссальных провалов (под миллиард долларов), тем не менее приводит к существенным затратам собственно на сами инструменты хеджирования (обычно, таковыми выступают производные – деривативные – ценные бумаги, либо прямое страхование инвестиций у третьих лиц, обладающих высоким кредитным рейтингом);

– третье: надо сказать, что перед лицом нависающих затрат в каждом американском мозгу начинаются судорожно проигрываться три сценария: go Dutch («сыграть в голландцев») – почти неизбежный расклад, при котором, отужинав с приятелями в ресторане, каждый достает бумажник и платить за себя, pick up the tab («подхватить чек») – маловероятный сценарий, когда неожиданно случается помутнение сознания, ты хватаешь счет и платишь за всех. Наконец, ласкающее слух foot the bill («приделать ноги к счету», что идеально переводится на русский язык как «сесть на хвост»). Ясное дело, что и русский, и американский обыватель инстинктивно потянется к третьему варианту, однако в бизнесе дураков найти сложнее, чем просто на улице, и потому не понятно, кому приделывать ноги пусть и не на миллиард, а «всего лишь» на 142 миллиона долларов.

Гениальность открытия Энрон заключалось в том, что компании удалось видоизменить третий сценарий, за счет удачной эксплуатации Америки и Америцы, то есть двойственной природы не только общественной, но и экономической организации общества. Дело в том, что в бизнесе реальной Америке (сфере производства товаров и услуг) удачно противопоставлена виртуальная Америца, роль которой выполняет фондовый рынок, где, как мы знаем, материальные ценности представлены в виде электронных записей в электронных же реестрах. Именно биржа и финансовый трейдинг стали той второй реальностью, которая поначалу существовала параллельно с материальным бизнесом, а затем просто подмяла его под себя, растворила в себе.

И тогда Энрон осенило: «Главное, не то, как обстоят дела на самом деле в реальном мире, а то, как они выглядят в мире виртуальном, то есть на бирже» Это стало гениальным открытием! На практическом уровне идея хеджирования рисков за счет распределения ответственности выразилась в создании бесчисленных юридических структур и отпочкований, которые брали на себя задачи страхования риска головного предприятия – Энрон. На самом деле это страхование было чистой фикцией, поскольку сам же Энрон и покрывал хеджевые расходы, однако происходило это за пределами отчетности самой компании! А эта отчетность выглядела безупречно и убытков больших не показывала. Другое дело, что существовали и другие скрыто афилированные лица, которые брали на себя задачи амортизации убытков.

На первый взгляд может показаться, что открытие Энрон – никакое и не открытие вовсе, потому что на просторах одной шестой суши давно и успешно используются так называемые «сливные бачки» – подставные компании однодневки, которые открывают, чтобы либо скинуть туда все убытки, либо отмыть прибыль. Однако сравнивать принцип распределенной ответственности с криминальной практикой российского капитала – все равно, что сравнивать виртуоза счетчика, прокручивающего в голове все выпавшие крупье карты в казино Монте Карло, с гоп стопником, промышляющим вооруженным разбоем в темных переулках. По той причине, что «сливные бачки» – чистый криминал, тогда как распределение ответственности по Энрону – безупречная с юридической точки зрения деловая схема, удачно эксплуатирующая двойственную природу современного капитализма. Вернемся, однако, к хронологическому обзору «золотой эпохи» Энрон.