Информационный бюллетень osint №22 ноябрь декабрь 2011 г

| Вид материала | Информационный бюллетень |

Содержание3.2. Тенденции мясного рынка. 3.3.1. Динамика мировых цен. 3.3.2. Динамика цен на свинину в России. 3.4. Производство мяса по регионам. |

- Информационный бюллетень osint №21 сентябрь октябрь 2011, 10964.94kb.

- Информационный бюллетень №8 декабрь 2008, 704.04kb.

- Информационный бюллетень тпп РФ по вопросам малого предпринимательства в российской, 2315.64kb.

- Информационный бюллетень тпп РФ по вопросам малого предпринимательства в российской, 3101.11kb.

- Информационный бюллетень 2011, 499.82kb.

- Информационный бюллетень 3 квартал 2011, 567.95kb.

- Информационный бюллетень новых поступлений книг за декабрь 2011 года, 473.93kb.

- Бюллетень новых поступлений за ноябрь 2011 года, 166.89kb.

- Информационный бюллетень тпп РФ по вопросам малого предпринимательства в российской, 2858.38kb.

- Информационный бюллетень тпп РФ по вопросам малого предпринимательства в российской, 2171.44kb.

3.2. Тенденции мясного рынка.

На сегодняшний день секторы скотоводства и птицеводства ведут себя согласно устоявшимся тенденциям, и ориентируясь на сезонные закономерности. После высоких показателей урожая зерновых в текущем году, увеличения кормовой базы и снижения цен на корма, нагрузка на сектора спала, сообщает ссылка скрыта.

Галопирующий рост цен остановился, и сейчас колебания происходят исходя из привычных моментов. Стагнационный период мы наблюдаем относительно цен на КРС, однако цены по-прежнему находятся на высокой планке.

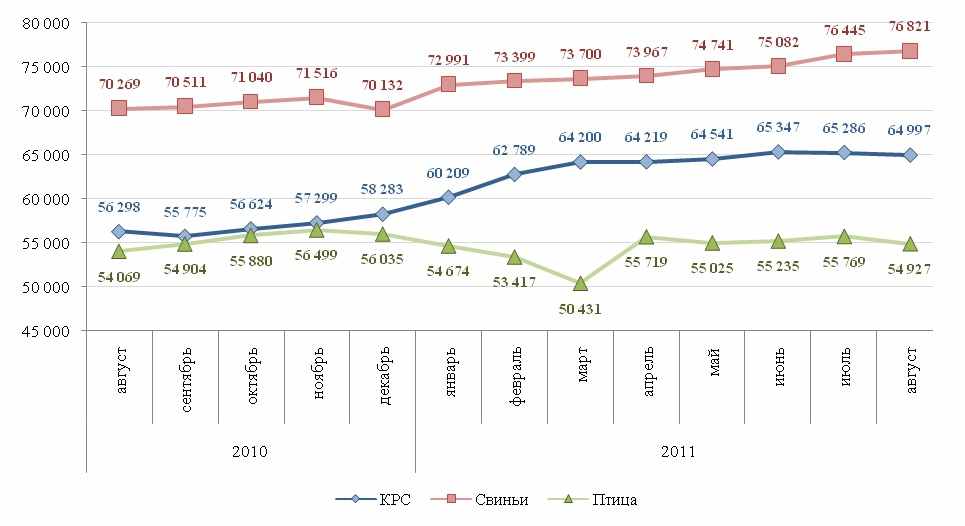

В августе средний показатель по России составил 64 997 руб/тонну (на 16% выше прошлогоднего уровня). Птица демонстрирует наиболее хорошую ценовую политику – цены стабильно находятся на одной планке, а относительно прошлого года мы и вовсе наблюдаем снижение (на 2% до 54 927 руб/тонну). Цены на свиней все никак не могут прекратить рост, однако скорость увеличения уже значительно ниже. В августе средний показатель по РФ составил 76 821 руб/тонну, что на 9% больше, чем в прошлом году.

Зависимость от импорта в данном секторе, не смотря на хорошие производственные показатели, все же сильна, и рост цен на мировых рынках сказывается на общем ценовом показателе. Мало того, что по свинине мы фиксируем наиболее ощутимый показатель объема импорта (на 31,5 тыс. тонн больше, чем по говядине, и на 230 тыс. тонн - чем по мясу птицы), так еще и по итогам 2-х лет импорт по данной товарной группе наиболее заметно вырос - на 18%. Относительно прошлого года - на 8%. Рост спроса в целом на свинину и в частности в летний период также подстегивали цены к росту.

График 1. Динамика средних цен производителей по России на КРС, свиней и птицу с августа 2010 года по август 2011 года, руб/тонну

3.3. Свиноводство.

За последний месяц произошло значительное снижение цен на свинину в большинстве стран – основных экспортеров данного вида мяса. В России - обратная тенденция.

Цены на свинину у отечественных производителей, согласно еженедельным мониторингам ИАА «ИМИТ», достигли годового максимума. Как долго продолжится тренд в сторону повышения, либо вскоре стоит ожидать стабилизации и падения цен?

3.3.1. Динамика мировых цен.

Бразилия. За последние полтора месяца средние цены на живых свиней в Бразилии в условиях существенного падения экспорта свинины из этой страны снизились на 21,0% до 1,32 USD/кг. При этом средняя стоимость свинины в убойном весе в зависимости от штата-производителя в настоящее время находится в пределах 1,80-2,30 USD/кг.

ЕС. За последний месяц в долларовом выражении падение цен составило 2-5%, в выражении евро снижение не столь ощутимое – 1-3%. К 12 сентября средние цены на свинину в убойном весе в Германии находились на уровне 2,20 USD/кг, в Дании – 1,93 USD/кг, в Испании – 2,22 USD/кг, во Франции – 1,99 USD/кг.

Канада. Средняя стоимость свинины в убойном весе по состоянию на 12 сентября в Канаде составила около 1,65 USD/кг, что на 16,4% меньше, чем за месяц до этого, но на 32,5% больше, чем на начало года.

США. Средние цены на свинину в убойном весе в США за месяц упали на 18,8% и к 12 сентября составили 1,87 USD/кг. Однако это на 21,0% выше уровня цен зафиксированного на начало 2011 года.

3.3.2. Динамика цен на свинину в России.

Цены отечественных производителей. К 12 сентября средние цены на живых свиней и свинину в убойном весе в России, по данным ИАА «ИМИТ», достигли годового максимума. Живые свиньи торговались по 88,6 RUB/кг (свиньи I категории – по 91,5 RUB/кг, свиньи II категории – по 85,8 RUB/кг), свинина в убойном весе – по 132,8 RUB/кг (свинина I категории – 135,0 RUB/кг, свинина II категории – по 132,8 RUB/кг).

Увеличение цен на живых свиней за последний месяц составило 4,1%, цены на свинину возросли на 3,1%. Однако в долларовом выражении в течение последних двух недель цены даже несколько снизились, что обусловлено укреплением доллара относительно рубля. Рост цен в рублях за год находится в пределах 9-10%, что приблизительно соответствует уровню инфляции в стране.

Цены на импортную свинину на условиях CIF, Санкт-Петербург. Рост цен на свиные отруба из США и Канады на условиях CIF, Санкт-Петербург за последний месяц, по данным ИАА «ИМИТ», составил 4-6%. Средняя стоимость окорока б/к канадского и американского производства увеличилась до 3,82-3,83 USD/кг, окорок на кости канадского производства подорожал до 2,62 USD/кг, цены на шею б/к (Канада) достигли 4,32 USD/кг, на карбонад б/к (Канада) – 4,25 USD/кг.

Увеличение цен на импортную свинину в России может быть связано с существенным падением импорта бразильского мяса. Напомним, что в январе-июне ежемесячные отгрузки свинины из Бразилии в Россию находились на уровне 15-25 тыс. тонн. После запрета на импорт из трех бразильских штатов они существенно упали. Так, в июле, по данным ИАА «ИМИТ», в РФ было отгружено чуть менее 4 тыс. тонн, а в августе и вовсе – около 2,9 тыс. тонн.

3.4. Производство мяса по регионам.

По итогам первой половины 2011 года скота и птицы на убой в живом весе произвели в объеме 4 млн. 564 тыс. тонн, что превышает прошлогодний показатель на 4%.

К лидирующим регионам среди хозяйств всех категорий по объему скота и птицы на убой в живом весе относятся: Центральный ФО - он занимает первое место с активом 1,4 млн. тонн (или 31%), следом идет Приволжский ФО - 4,0 млн. тонн (или 22%), Южный ФО занимает третью строчку - 610 тыс. тонн или 13%, Сибирский ФО - 539 тыс. тонн или 12%. На остальные округа суммарно приходится 22%.

Относительно аналогичного прошлогоднего показателя в текущем году отрицательная динамика зафиксирована всего в одном округе - Приволжском ФО на 1,1%. Виной этому снижение объема производства КРС (в живом весе) на 10% за это время. Максимальный положительный прирост за год зафиксирован в Северо-Западном ФО - скота и птицы в живом весе здесь в 2011 году стало больше на 14%. Северо-Западный ФО показал хорошие результаты в отношении производства птицы (в живом весе) – на 20% больше, чем годом ранее, и свиней – на 17% больше. Показатель по КРС, к сожалению, здесь также как и во многих других регионах, сократился (на 10%).

Среди регионов по объему производства скота и птицы в живом весе можно выделить следующую пятерку.

Белгородская область безусловный и недосягаемый лидер - показатель производства по итогам первого полугодия 2011 года составил 610,2 тыс. тонн, за год показатель вырос на 11,3%: порядка 57% приходится на птицу, 32% на свиней.

Краснодарский край произвел за это время 259,3 тыс. тонн, тем самым увеличив показатель относительно прошлого года на 6,1%; здесь ведущим направлением является свиноводство – 41%, на птицу приходятся 39%.

Республика Татарстан среди регионов-производителей занимает третье место – на убой за шесть месяцев 2011 года отправлено 185,2 тыс. тонн скота и птицы в живом весе, из них 36% приходится на птицу, и 34% - на КРС.

Ростовская область идет следом с небольшим отрывом – общий объем производства составляет 182,6 тыс. тонн, из них 45% составляет птица, оставшаяся часть с чуть большим перевесом в сторону свиней, делится фактически поровну – 27% приходится на КРС и 28% на свиней.

Производственный показатель по Воронежской области составляет 145,2 тыс. тонн в живом весе за первое полугодие, что на 8,9% превышает прошлогодний уровень: порядка 41% от этого показателя приходится на птицу и 34% на свиней.

В убойном весе производственный показатель составил 3 млн. 253 тыс. тонн. Из них 19% приходится на мясо КРС (617 тыс. тонн), на свиней в убойном весе - 33% (1 068 тыс. тонн), и большая часть принадлежит мясу птицы - 45% (1 466 тыс. тонн).

Meatinfo