М. О. 2005 р. Зміст вступ Розділ 1

| Вид материала | Документы |

- Зміст вступ Розділ І, 1790.74kb.

- Зміст вступ розділ 1, 429.88kb.

- Зміст 2 Вступ 3 Розділ І. Необережність як форма вини в кримінальному праві, 572.24kb.

- Зміст вступ, 376.7kb.

- Зміст Стор. Вступ 4, 438.28kb.

- Зміст вступ, 1122.5kb.

- Зміст вступ розділ 1, 520.92kb.

- Литвак Олег Михайлович доктор юридичних наук, професор, член-кореспондент апрн україни, 1177.67kb.

- Зміст вступ с. 3-18 розділ 1 Історіографія та теорії правового, 419.23kb.

- Зміст вступ, 570.69kb.

Біржовий ринок

Солодкий М. О.

2005 р.

ЗМІСТ

Вступ

Розділ 1. Розвиток і сучасний стан світового біржового ринку

1.1. Еволюція оптової торгівлі

1.2. Сучасний стан світового біржового ринку

Розділ 2. Становлення та розвиток біржового ринку в Україні

2.1. Формування національного біржового ринку

2.2. Історія розвитку вітчизняних бірж

2.3. Біржова торгівля в Радянській Україні

2.4. Становлення біржової торгівлі в незалежній Україні

Розділ 3. Законодавчо-правове регулювання біржової діяльності

3.1. Загальна характеристика

3.2. Регулювання біржової діяльності в США

3.3. Регулювання біржової діяльності в Україні

3.4. Оподаткування біржової діяльності

Розділ 4. Товарна біржа як елемент інфраструктури ринку

4.1. Класифікація бірж

4.2. Принципи діяльності та організаційна структура товарних бірж

Розділ 5. Організація і технологія біржової торгівлі

5.1. Організація біржових торгів

5.2. Технологія біржової торгівлі на вітчизняних товарних біржах

5.3. Організація біржової торгівлі на ф'ючерсних біржах

5.4. Біржові товари

Розділ 6. Біржова торгівля сільськогосподарською продукцією і продовольством

6.1. Формування ринку сільськогосподарської продукції як умова діяльності аграрних бірж

6.2. Концепція розвитку біржового сільськогосподарського ринку

6.3. Основні напрямки розвитку біржового ринку сільськогосподарської продукції

Розділ 7. Види біржових угод

7.1. Складові біржової угоди та їх сутність

7.2. Види біржових угод на товарній біржі

7.3. Види угод на ф'ючерсному ринку

Розділ 8. Основи ф'ючерсної торгівлі

8.1. Виникнення ф'ючерсної торгівлі

8.2. Технологія біржової ф'ючерсної торгівлі

8.3. Функції спекулянтів на біржовому ринку

8.4. Шляхи розвитку ф'ючерсної торгівлі в Україні

Розділ 9. Концепція хеджування. Практика сільськогосподарського хеджування

9.1. Хеджування та хеджери

9.2. Базисний ризик у хеджуванні

9.3. Хеджування при торгівлі опціонами

9.4. Переваги і недоліки хеджування

Розділ 10. Кліринг і розрахунки на біржовому ринку

10.1. Особливості розрахунків на біржах реального товару та функції клірингу

10.2. Кліринг і розрахунки на ринку ф'ючерсних угод

10.3. Кліринг і розрахунки на ринку цінних паперів

10.4. Напрямки розвитку систем клірингу і розрахунків

Розділ 11. Брокерська діяльність

11.1. Брокерська контора, роль і місце її в біржовій діяльності

11.2. Види брокерських угод

11.3. Брокерське обслуговування за договором

11.4. Брокерське обслуговування за дорученням

Розділ 12. Фондові біржі та їх діяльність

12.1. Фондова біржа і фондовий ринок

12.2. Цінні папери як біржовий товар

12.3. Учасники фондового ринку, фінансові посередники

12.4. Сутність біржової угоди та її види

12.5. Види заявок на здійснення біржових угод

12.6. Процедура лістингу

12.7. Котирування цінних паперів

12.8. Оформлення і виконання біржової угоди

Розділ 13. Основи функціонування валютної біржі

13.1. Розвиток валютного ринку

13.2. Організація валютної біржі

13.3. Види валютних операцій

13.4. Технологія біржової торгівлі валютою

Список використаної і рекомендованої літератури

ВСТУП

Біржовий ринок у світі давно вже став центром ринкової економіки. Нагромаджено великий досвід роботи бірж, що пройшли історичний розвиток від торгівлі наявною сільськогосподарською продукцією до торгівлі ф'ючерсами й опціонами на всі види товарів і фінансових інструментів. Це сприяло перетворенню бірж з одного із головних каналів оптової торгівлі товарами на центри ціноутворення і страхування ризику.

Упродовж понад чотирьохсотрічної історії розвитку біржі зазнавали піднесення і занепаду. Стаючи центрами ринкової економіки, біржі впроваджували у взаємовідносини учасників ринку нові правила, нові можливості.

Біржа сьогодні - це приклад дієвого ринку, на якому щоденно зустрічаються інтереси виробників, споживачів, фінансистів, спекулянтів, банків, компаній та організацій.

Особливе місце бірж у розвитку ринкової економіки потребує детального вивчення історії їх становлення, механізму створення, функціонування і технології біржової торгівлі. Висвітленню зазначених проблем присвячено цей посібник. Автор на основі практичного досвіду розглядає проблеми розвитку біржової торгівлі, а також сутність і організацію біржової діяльності.

У пропонованому посібнику узагальнено досвід роботи як зарубіжних, так і вітчизняних бірж, а також викладено власний погляд автора на ці проблеми.

Біржова діяльність розглядається в її еволюційному розвитку: від контрактів на наявний товар до форвардних контрактів, через них до ф'ючерсних і, нарешті, до опціонної торгівлі, що дає змогу значно знизити ризики.

Спеціальний розділ присвячено розвитку біржового ринку в Україні. Детально висвітлено історію становлення, особливості, структуру і можливі напрямки розвитку цього ринку.

Особливу увагу приділено законодавчо-правовому регулюванню

біржової діяльності. Висвітлено механізм правового регулювання біржового товарного ринку в нашій країні, детально проаналізовано систему регулювання біржового ринку в країнах з глибокими традиціями біржової діяльності, а також показано роль держави у регулюванні діяльності бірж.

Окремий розділ присвячено вивченню бірж як складового елементу інфраструктури ринку, їх класифікації, розглянуто класичні функції товарних бірж у ринковій економіці та принципи їх діяльності.

У посібнику глибоко проаналізовано організацію біржової торгівлі сільськогосподарською продукцією, розкрито історію та принципи формування біржового аграрного ринку, окреслено шляхи майбутнього розвитку.

Спеціальний розділ присвячено вивченню основ ф'ючерсної торгівлі. Незважаючи на вкрай повільне впровадження на біржах України ф'ючерсних контрактів і опціонів, необхідно вивчати механізм роботи ф'ючерсного ринку, що сприятиме зниженню ризику несприятливих коливань цін, прискоренню повернення авансового капіталу, здешевленню кредитної торгівлі, зниженню витрат обігу.

З метою одержання найбільш повного уявлення про роль ф'ючерсного ринку в захисті учасників біржових торгів від непередбачуваних коливань цін детально висвітлюється концепція хеджування. Як відомо, хеджування впроваджувалося для торгівлі сільськогосподарською продукцією, а сьогодні його широко застосовують у торгівлі не тільки всіма видами біржових товарів, а й фінансовими інструментами, зокрема такими, як курс валют, цінні папери. Детально, з використанням конкретних прикладів, розглядається і хеджування при торгівлі сільськогосподарською продукцією, що робить відповідний розділ привабливим і практичним.

Відомо, що основною особою на біржовому ринку є брокер, який, представляючи в біржовому залі інтереси клієнтів, виконує їх замовлення. Організації роботи цієї служби на біржовому ринку присвячено окремий розділ.

Поруч із висвітленням діяльності товарних бірж окремо розглядається організація роботи фондової біржі, а також спеціалізованої валютної біржі, які виконують на ринку конкретні функції і мають власний організаційний механізм.

Автор, щоб наочно показати рівень розвитку біржового ринку в Україні, використовує матеріали, що розкривають досвід функціонування бірж країн з високорозвиненою ринковою економікою. А тому значну частину прикладів і розрахунків наведено в оригінальному варіанті зі збереженням одиниць вимірювання та грошових одиниць. Це стосується передусім прикладів, що розкривають діяльність ф'ючерсного і опціонного ринків, механізм хеджування тощо. Через слаборозвиненість цих ринків у нашій країні неможливо і нереалістично штучно адаптувати такі приклади.

У підготовці книги автор широко використовував як вітчизняну літературу з біржової проблематики, так і монографії і статті зарубіжних спеціалістів, особливо з організації ф'ючерсної торгівлі. У висвітленні багатьох питань використано власний досвід автора, набутий при детальному ознайомленні з організацією роботи біржового ринку США, Японії, Угорщини, Польщі. Особливо корисним виявився досвід вивчення роботи найбільших бірж світу - Чиказької товарної біржі, Токійської товарної біржі і Товарної біржі Канзас-Сіті.

Автор висловлює вдячність рецензентам за допомогу й поради і сподівається, що книга стане корисною для всіх, хто професійно цікавиться біржовим ринком: спеціалістам, студентам, аспірантам, викладачам і науковим співробітникам. Особлива подяка автора за добру пам'ять всім, хто разом з ним у 1995-1997 роках відроджував біржовий товарний ринок країни.

Особливу подяку автор висловлює доктору біології Чекалюку Петру Богдановичу (США) за надання фінансової підтримки у виданні книги.

РОЗДІЛ 1

РОЗВИТОК І СУЧАСНИЙ СТАН СВІТОВОГО БІРЖОВОГО РИНКУ

1.1. Еволюція оптової торгівлі

Сучасна товарна біржа є результатом довготривалої еволюції торгівлі від початкових примітивних форм до високоорганізованого оптового ринку.

Виникнення торгівлі пояснюється потребою розвитку як виробництва, так і власне торгівлі. Тому торгівлю розглядають як сполучну ланку, що пов'язує виробництво з навколишнім середовищем.

І оскільки виробництво і торгівля тісно взаємопов'язані, то в процесі взаємодії вони висувають один до одного певні вимоги.

Для сталого функціонування виробництва необхідно, щоб певні ресурси обумовленої якості в погодженому обсязі й асортименті були доставлені в умовлений термін.

Безпосередній зв'язок з виробництвом здійснюється, як правило, через оптову торгівлю. Основні функцій оптової торгівлі:

• вивчення і прогнозування основних тенденцій розвитку економічної кон'юнктури ринку;

• робота з продукцією у достатньо широкій номенклатурі;

• формування партій товару за обсягами і бажанням покупця;

• пакування партій товару та зберігання його;

• доставка (транспортування) товару до місця призначення;

• надання клієнтам товарного кредиту;

• надання орендних послуг;

• надання інформації і консультаційних послуг (цінової, технічної інформації, рекомендацій щодо обслуговування і продажу товарів).

Дію цих функцій легко простежити на прикладі оптово-роздрібних баз, які існували ще за планово-розподільної системи і мали чітку спеціалізацію за товарами. В умовах перехідної економіки ці бази трансформувались у ринки оптової торгівлі.

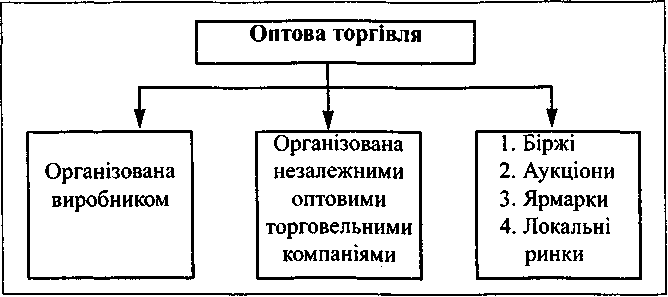

Кожному виду виробленого товару відповідає певний канал його збуту і організаційна форма оптової торгівлі. В Україні в умовах перехідної економіки продукцію часто реалізують безпосередньо виробники, причому останніми роками всебічно заохочується організація фірмової торгівлі, де виробник є водночас і продавцем. Це сприяє економії затрат на організацію збуту. Однак потрібно пам'ятати, що дешевше не означає краще і що глибока спеціалізація завжди є запорукою високої продуктивності праці і відповідно якості процесу виробництва і збуту. Найбільш поширеною формою оптової торгівлі можна вважати таку:

Не вдаючись у детальну характеристику кожної із зазначених форм оптової торгівлі, зауважимо, що біржова торгівля є невід'ємною складовою частиною оптової торгівлі. Зародження елементів біржової торгівлі починалося з елементарного локального ринку (базару), причому в країнах з високорозвиненою ринковою економікою базари, як один із напрямків реалізації продукції, припинили існування.

Для ринку (базару) характерні такі ознаки: торгівля здійснюється регулярно (щоденно) на основі публічних (відкритих) торгів і за відсутності обмежень на товари, які є об'єктом купівлі і продажу; товар обов'язково присутній під час торгу; як правило, торгівля здійснюється невеликими партіями і після операції купівлі-продажу товар негайно передається з рук в руки, що виключає необхідність оформлення спеціальних документів, які підтверджують зміну власника товару. Ціна на товар встановлюється на основі попиту і пропозиції, покупець товару, як правило, є його споживачем. Локальні ринки обслуговують невеликі території [4].

Наступною складовою частиною оптового ринку, що включає в себе значну частину елементів біржової торгівлі, є ярмарок. Основні характеристики ярмарку:

• епізодичний характер (як правило, раз на рік);

• ведення публічних торгів (з голосу);

• торгівля специфічними товарами за зразками, каталогами; як правило, товар на цих торгах відсутній.

У зв'язку з тим, що продаж здійснюється великими партіями з відстроченим терміном їх передачі покупцеві, необхідні спеціальні документи (договір, контракт), що підтверджують передачу права власності на товар, особливі норми і правила ведення торгів та органи, що регулюють і вирішують спори. У цьому разі ціни на товар встановлюються залежно від попиту і пропозиції; покупцем на ярмарку, як правило, є не безпосередньо споживач, а посередник або спекулянт. Ярмарки обслуговують великі території і стимулюють розвиток торгового обороту.

Аукціони, для яких характерні ті самі риси, що й для ярмарків, мають водночас певні відмінності [4]:

• систематичність (не рідше, ніж раз на тиждень);

• контроль за здійсненням платежів і гарантій виконання угод;

• участь у торгах виробників, споживачів і посередників;

• відкритість торгів;

• постійна номенклатура товарів.

Аукціони - прообраз біржової торгівлі. Відродження біржового агропромислового ринку в Україні починалось з організації акціону з продажу сільськогосподарської продукції.

Біржова торгівля ввібрала в себе особливості як звичайної ринкової, так і аукціонної торгівлі. Торгівці організовують її для полегшення власне процесу торгівлі, створення більш ефективного

механізму торгівлі, а також з метою вироблення механізму захисту інтересів як продавців, так і покупців від несприятливих змін цін.

Отже, біржова діяльність є самостійною формою комерційної діяльності з метою одержання прибутку. Тим часом біржі не є прибутковими організаціями. Це місце, де здійснюються комерційні операції.

Біржова діяльність, як і біржі загалом, має такі особливості [4]:

• концентрується в місцях виробництва і споживання товару, тобто у великих промислових, сільськогосподарських і торгових центрах (наприклад, Чикаго, Токіо, Дніпропетровськ, Одеса, Київ);

• торгівля здійснюється специфічними видами товарів, так званими біржовими товарами, великими партіями;

• торгівлю здійснюють за відсутності товару, тобто за взірцями, описанням, каталогами, а також за контрактами і договорами на поставку товарів у майбутньому з правом укладення таких договорів у майбутньому;

• торги ведуться регулярно, враховується можливість концентрації попиту і пропозиції продавців і покупців у часі і просторі;

• відзначається відкритістю торгів, тобто всі, хто бажає, можуть отримати вичерпну інформацію про обсяги товарів, проданих на торгах, і ціни, що склалися;

• характеризується вільним ціноутворенням, тобто ціни формуються залежно від попиту і пропозиції за наявності конкуренції; ціни не постійні і змінюються залежно від кон'юнктури ринку;

• здійснюється, як правило, біржовими посередниками, які можуть виступати від імені і в інтересах товаровиробників або споживачів товару. Біржове посередництво в біржовій торгівлі здійснюється виключно біржовими посередниками - брокерськими фірмами, конторами і незалежними брокерами. Сама біржа не може бути біржовим посередником;

• передбачає відсутність прямого державного втручання у процес біржових торгів;

• здійснюється за єдиними історично сформованими і законодавче затвердженими правилами, дію яких регулює ринок (з використанням типових документів для оформлення контрактів), і

певними вимогами до умов поставки проданих товарів;

• виробляє два основних стандарти - щодо якості і ціни товару, який є об'єктом купівлі-продажу.

Таким чином, біржова діяльність, а відтак і біржі є класичним інститутом ринкової економіки, який формує оптовий ринок товарів і має організаційну, економічну і юридичну (правову) основи.

Проте до сучасного рівня розвитку біржовий ринок ішов еволюційним шляхом. Товарні біржі за п'ятивікову історію у своєму розвитку пройшли кілька етапів - від звичайних форм оптового до сучасного ф'ючерсного ринку змінювався характер угод, їх економічна сутність та організаційна структура.

Щоб краще зрозуміти особливості бірж, розглянемо стисло історію їх розвитку. З давніх-давен купці збиралися в певному місці, щоб знайти покупця, отримати ділову інформацію і насамперед відомості про останні ціни на ті чи інші товари. Відомо, що такі збори у Стародавньому Римі відбувалися вже наприкінці II ст. н.е.

У 1553 р. марсельські купці почали вимагати для себе "місце, яке б служило їм приміщенням для зустріч, щоб уникнути дискомфорту, який вони відчували, перебуваючи на вулиці".

Поступово складався порядок здійснення біржових торгів, їх учасники зрозуміли, що зовсім не обов'язково привозити товар із собою. Досить домовитись про його ціну. Все інше має бути обумовлено в підсумковому договорі. На біржових зборах, крім купівлі-продажу, вирішувались питання страхування, перепродажу векселів та ін.

Походження слова "біржі" пов'язане з назвою найбільшого торгового пункту Фландрії - Брюгге. Тут торгова штовханина відбувалася біля готелю "Буреє". Ван де Бурсе - так звали господаря готелю - побудував будинок для приїжджих. Його фронтон він прикрасив власним гербом, на якому було зображено три гаманці.

Іноземні комерсанти, що прибували до Брюгге, часто зупинялися в цьому готелі, знайомились там з іншими торговцями, укладали угоди, дізнавалися про останні новини. "Буреє" був вигідний для торговців ще й тим, що поряд із ним розмішувалося

представництво найбільших торгових центрів - Флоренції та Генуї. Так склався вираз "йти до Буреє", тобто брати участь в торгових зборах. Від слова "Буреє", найімовірніше, і пішло сучасне "біржа".

Поняття "біржа" як місце зустрічі ділових людей поширилось досить швидко, хоча в багатьох місцях збереглися попередні назви. Так, у Ліоні біржу називали площею обмінів, у ганзейських містах - купецькою колегією, в Барселоні - лохією.

Перша спеціальна будівля для біржі була споруджена в 1556 р. в Антверпені, конкуренті міста Брюгге. Стрункий ряд колон цієї будови багато століть був символом біржі. На його фронтоні було висічено напис: "Для торгових людей усіх країн і мов".

На початку XVII ст. центр торгової та фінансової діяльності перемістився в Амстердам. У 1602 р. тут було створено одну з найбільших на той час бірж у світі. Завдяки успіхам цієї біржі Нідерланди стали світовою фінансовою державою. В Амстердамі перетинались шляхи всіх ділових операцій. Близько 5 тисяч людей збиралося щодня на місцевій біржі з дванадцятої до другої години. Тут підтримувався суворий порядок. Кожній комерційній галузі відводилось певне місце. Майже тисяча маклерів та присяжних обслуговували відвідувачів біржі. У цій штовханині покупцям і продавцям було досить непросто знайти один одного. Майже вся Європа була боржником Амстердама.

Родоначальником ринку цінних паперів теж вважається Амстердам. У XVII ст. тут виникла перша фондова біржа. Хоча ще раніше облігаціями державних позик торгували у Венеції та Флоренції. В Генуї існував активний ринок розписок та платіжних зобов'язань. На Лейпцігських ярмарках котирувались "частки" (акції) німецьких родовищ.

На початку XVIII ст. центром світової торгівлі стає Лондон. Біржа стала місцем зустрічі тих, хто, уже маючи гроші, бажав мати їх ще більше.

Головна заслуга згаданих бірж полягала у забезпеченні швидкого переходу від цінних паперів до грошей і навпаки.

Справжній розквіт світової біржової торгівлі припадає на XIX

ст. Пальму першості захоплює Лондонська біржа. Однак з часом найпрестижнішою стає Нью-Йоркська біржа, що розмістилася на відомій усім сьогодні Уолл-стрит.

Перша товарна біржа в США була відкрита в 1848 р. в Чикаго, її засновники ставили за мету "забезпечити впорядковану систему торгівлі зерном, а також захистити виробників та покупців від негативних наслідків змін цін".

Завдяки особливій ролі і місцю Чиказької торгової біржі у розвитку біржового ринку, а також великій частці її у світовому біржовому товарообороті доцільно розглянути історію становлення та принципи діяльності цієї біржі. Чикаго перетворилося в найбільший центр торгівлі зерном у 1830 - 1840 рр., коли швидко починає розвиватися американський Середній Захід - найбільший сільськогосподарський район. Крім того, стратегічне розташування міста (на початку Великих Озер) сприяло швидкому його зростанню і перетворенню на зерновий термінал, а завдяки водним і транспортним системам з Чикаго можна було легко доставляти зерно в інші райони країни. У міру розширення торгівлі зерном, в умовах реалізації його на спот-ринку, коли продаж здійснювався з негайною поставкою, фермери змушені були приїздити у місто з зерном, сподіваючись вигідно продати його. Але їх сподівання не завжди справджувалися. Наприклад, якщо рік був урожайний, а фермер приходив на ринок із запізненням, то часто виявлялось, що він приїздив даремно. Бувало, що фермери на знак протесту буквально засипали вулиці Чикаго своїм зерном, бо ціни були такими низькими, що навіть не компенсували транспортних витрат. Поряд з проблемами попиту і пропозиції гострим було питання транспортування та зберігання зерна.

З метою стабілізації становища в 1848 р. 82 торговці створили централізований ринок - Чиказьку торгову біржу. Першим кроком із стабілізації ринку зерна на цій біржі було впровадження спотових контрактів.

Діяльність товарних бірж починалася з укладання угод на реальний товар широкого асортименту (усі види сільськогосподарської

продукції, лісоматеріали, текстильна сировина тощо) за умови його термінової поставки. Механізм був дуже простий: за укладеною на біржі угодою покупець на одному із складів одержував оплачений ним товар або посвідчення про його поставку негайно. Такі угоди з реальним товаром у разі його термінової поставки називають угодами з коротким терміном поставки, або угодами на спот.

Продавець реального товару, доставивши його на склад біржі, одержував складське посвідчення, що підтверджувало кількість і якість товару. Після укладання угоди продавець передавав це посвідчення покупцю, одержуючи в обмін платіжний засіб (чек покупця).

Отже, біржа в цьому разі була лише місцем укладення угод, а всі подальші відносини з приводу контракту сторони регулювали між собою. Угоду гарантувала не біржа, а самі учасники. Інша особливість цієї угоди полягала в тому, що обсяги угод, а також умови поставок обумовлювалися покупцем і продавцем, тобто контракт мав значною мірою індивідуальний характер. Для покупців мета таких угод полягала в реальній закупівлі товару, а для продавців - у реальній негайній його реалізації. Через зазначені умови платежу такі угоди унеможливлювали здійснення гри на зміні цін.

Основне значення тогочасних бірж полягало в тому, що за частих коливань цін лише біржа могла дати термінові відомості про ціни і забезпечити торговцю можливість своєчасно здійснювати закупівлю і продаж. Проте найважливіша функція біржі полягала у централізації попиту і пропозиції. Торговець терміново у доступній формі дізнавався на торговому ринку про його настрої і прагнення.

З часом світовий біржовий ринок сягнув від торгівлі спотовими контрактами, тобто торгівлі реальним товаром з коротким терміном поставки, до торгівлі угодами з відстроченою поставкою, тобто форвардними, коли забезпечується поставка товару відповідної якості у визначений термін (на більш тривалий період) за цінами на момент укладення угоди, які, як правило, гарантують товаровиробникам певний рівень прибутку. Перша така угода була укладена в 1730 р. на Токійській рисовій біржі "Доджіма" і названа завчасною контрактацією.

У США такі контракти вперше були укладені на Чиказькій торговій біржі з кукурудзи. Торговці зерном одержували його від фермерів восени або на початку зими, але повинні були зберігати його доти, доки кукурудза достатньо висохне для навантаження на судно, а ріка звільниться від криги. Проте ціна за цей час могла змінитися. Щоб зменшити ризик падіння цін за період зимового зберігання, торговці відправлялися в Чикаго й укладали з переробниками кукурудзи контракти на поставку їм зерна навесні. Перший з відомих зареєстрованих контрактів датується 1851 р.

Форвардний контракт являв собою торгову угоду, згідно з якою продавець поставляє конкретну продукцію покупцю у визначений термін у майбутньому. В момент укладення контракту сторони домовляються про обсяг поставки і якість товару (беручи за основу біржовий стандарт), про час і місце поставки, а також про ціну.

Як бачимо, у форвардних угодах купівля-продаж товару відбувалася заздалегідь, до поставки товару, а можливо, і до його виробництва. Ці угоди часто були кращими, ніж угоди спот, тому що давали учасникам можливість планувати свій прибуток у майбутньому. Продавець реального товару завдяки форвардній операції міг заздалегідь зафіксувати ціну і покрити свої витрати, а покупець убезпечувався від ризику підвищення цін і, крім того, заощаджував на оренді складських приміщень і гарантував наявність товару.

Економічна суть такої торгівлі на обумовлений термін полягала в тому, що в умовах коливання цін і через непередбачуваність ситуації на ринку вона давала можливість продавцю одержати прибуток від угоди, а покупцю - максимальний спекулятивний прибуток, рівень якого залежав від оборотності угоди. До того ж спекуляцію почали розглядати як бажану умову при укладанні угод з відстроченою поставкою. Зазначимо, що елемент спекуляції присутній і на біржі реального товару, але він обмежений грою лише на підвищення ціни, тоді як при угодах із відстроченою поставкою використовується гра і на їх пониженні.

Укладання угод з відстроченою поставкою на реальний товар прискорило оборот капіталу і забезпечило приплив спекулятивних капіталів, що розширило місткість ринку.

Проте форвардні угоди мали і негативні моменти. Так, форвардні контракти не були стандартизовані. Такі умови, як обсяг поставок, якість товару, терміни поставок, ціна товару погоджувалися безпосередньо покупцем і продавцем. На багатьох товарних біржах форвардні угоди могли укладатися на будь-який сорт товару і на будь-яких умовах поставок, а їхня тривалість інколи досягала 24 місяці.

Форвардні угоди містили також певний ризик, оскільки не було гаранта їх виконання. Одна із сторін могла порушити в будь-який момент взяті зобов'язання або якісь події в майбутньому могли перешкодити обом сторонам виконати контракт. Відомо, що при падінні цін на зерно торговці у США часто ухилялися від виконання форвардних контрактів, залишаючи фермерів з їхньою продукцією. У свою чергу, при підвищенні цін фермери вважали за краще продати зерно іншому покупцю за вищу ціну і не виконувати форвардний контракт.

У західноєвропейських країнах з розвиненою ринковою економікою практично не працюють біржі реального товару, але в окремі періоди за відсутності інших форм організації ринку біржі реального товару можуть відігравати помітну роль. Так, у середині 70-х років на нафтовій біржі в Лондоні торгові обороти з танкерними партіями на англійську нафту сорту "брент" досягай великих розмірів, здійснювалися операції з наявним зерном на біржі в Мілані. У всіх європейських країнах дотепер існують товарні біржі, що об'єднують торговців, маклерів, транспортні і переробні фірми, наприклад Брюссельська, Страсбурзька, Роттердамська, Мюнхенська. Всі вони співпрацюють у межах об'єднання "Європейські товарні біржі". Ці біржі, що збереглися з часів розквіту спотової біржової торгівлі, займаються зараз в основному інформаційною діяльністю щодо ринків сільськогосподарської продукції. Торгові операції на них здійснюються рідко.

1.2. Сучасний стан світового біржового ринку

Інтенсивний розвиток ринкової економіки, а отже, збільшення масштабів торгівлі унеможливили організацію всього товарообігу через біржі. Торгівля реальним товаром остаточно перемістилася в

позабіржовий товарообіг. Водночас удосконалення технологій біржової торгівлі сприяло появі ф'ючерсних, опціонних контрактів.

У 1865 р. на Чиказькій товарній біржі вперше було розроблено і впроваджено стандартний типовий контракт на поставку зерна в майбутньому, який дістав назву "ф'ючерсний". Такий контракт містив стандарти на якість, розмір партії товару, строки та місце його доставки.

Ф'ючерсний контракт, на відміну від контракту на реальний товар, не передбачає зобов'язання сторін про поставку або прийом реального товару, а тільки купівлю-продаж прав на цей товар. Результатом такої угоди є можливість виплати або одержання різниці між ціною контракту на день його укладення та ціною на день його виконання. Опанування технології торгівлі ф'ючерсними контрактами зумовило витіснення з бірж спотових і форвардних контрактів.

Розвиток торгівлі ф'ючерсними контрактами і їх поширення на всі активи, якими колись торгували окремо товарні, ф'ючерсні і валютні біржі, сприяли стиранню відмінностей між зазначеними видами бірж і появі або ф'ючерсних бірж, на яких торгують лише ф'ючерсними контрактами, або універсальних бірж, на яких торгують як ф'ючерсними контрактами, так і іншими біржовими активами, наприклад акціями, валютою і навіть окремими товарами.

Зміни, що відбулися у становищі товарних бірж, а також поява нових об'єктів торгівлі, що не є товаром у прямому розумінні, а тільки фінансовими інструментами, сприяли різкому збільшенню товарообігу. На товарних біржах почали здійснюватися операції з торгівлі індексами цін, банківськими відсотками, іпотекою, валютою, контрактами на фрахтування.

На розвиток ф'ючерсних ринків вплинули зміни у світовій економіці в 70-ті роки, коли почали коливатися фіксовані обмінні курси між доларом США і західноєвропейськими валютами. Валютні курси плавали не тільки внаслідок мінливості грошових курсів, а й через зміни курсів інших фінансових засобів, наприклад облігацій і казначейських білетів. Це, а також державний борг США, який раптово збільшився, вплинули на відносно нестабільні процентні ставки, що призвело до встановлення змінних (непостійних) ставок.

Головні біржі світу поширили ф'ючерсні контракти на фінансові інструменти, надавши тим самим можливість фінансовим інститутам управитися з ціновими ризиками. Перші ф'ючерсні контракти на фінансові інструменти були укладені на заставні сертифікати Урядової національної заставної асоціації (США) і на іноземну валюту в 70-ті роки. Такі контракти стали можливими внаслідок спільних зусиль Чиказької торгової біржі і підприємців, діяльність яких була пов'язана зі сферою заставного бізнесу. Для розробки ф'ючерсних контрактів знадобилось кілька років інтенсивної роботи, і торгівля цими контрактами почалася в жовтні 1975 р.

Торгівля ф'ючерсами на фінансові інструменти поступово розширювалася й охоплювала дедалі більше видів різноманітних фінансових засобів, включаючи довгострокові казначейські зобов'язання і казначейські білети, ф'ючерси на акції, на облігації муніципалітету і ф'ючерси на свопи (купівля іноземної валюти з оплатою протягом 1-2 днів та продажем її на більш довгий термін або, навпаки, викупом).

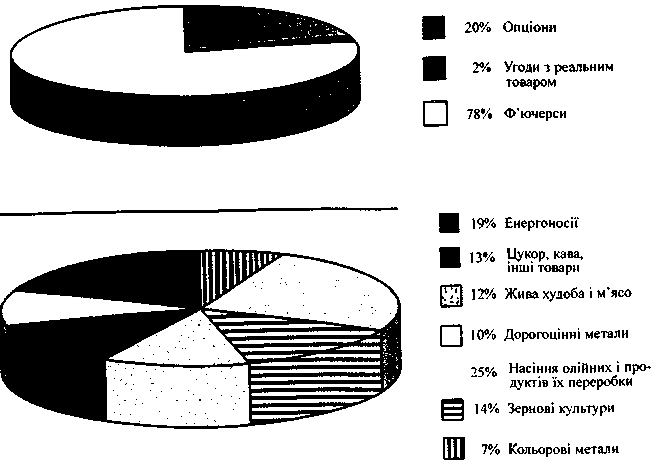

Товарні ф'ючерсні контракти відігравали основну роль на біржах до кінця 70-х років. Поступово їхня частка знизилася, а частка фінансових ф'ючерсів різко збільшилася. Сьогодні на них припадає понад 70% загальної кількості угод на ф'ючерсних біржах.

У 1982 р. у практику біржової торгівлі було впроваджено новий вид контрактів - опціони на ф'ючерси. На противагу ф'ючерсам, опці-они на ф'ючерси дають інвесторам право встановлювати ступінь ризику і обмежувати його вартістю премії, що виплачується за надання права продавати або купувати ф'ючерсний контракт. Придбавши опціон за спеціальною ціною-премією, покупець має можливість з часом купити реальний товар за попередньою ціною, встановленою на момент купівлі опціону, тобто володіючи опціоном, покупець володіє правом купівлі за вигідною для нього у певний момент ціною.

Вперше опціонні контракти були укладені на Чиказькій торговій біржі на сою (1984 р.) і кукурудзу (1985 р.).

Серед товарних ф'ючерсних і опціонних контрактів важливе місце сьогодні займають паливо, дорогоцінні і кольорові метали.

Обсяг торгівлі ф'ючерсами на сільськогосподарські товари, особливо на каву, какао, бавовну, цукор, значно менші. Загалом обсяги торгівлі ф'ючерсними контрактами на сільськогосподарські товари сильно коливаються у різні роки, що пов'язано значною мірою з природою сільського господарства.

У сучасних умовах зв'язок між ф'ючерсною біржею і ф'ючерсними контрактами ускладнився. Ф'ючерсним контрактам потрібна біржа як місце їх укладення, а ф'ючерсній біржі потрібні вигідні ф'ючерсні контракти. Зі зміною ситуації на біржах замість застарілих ф'ючерсних контрактів запроваджуються нові.

На початку 70-х років у торговому обороті Нью-Йоркської товарної біржі провідне місце (понад 70%) займала торгівля ф'ючерсними контрактами на картоплю, а через десять років їх витіснила торгівля ф'ючерсами на нафту і нафтопродукти. Міжнародна біржова торгівля має також яскраво виражену географічну концентрацію.

Майже весь біржовий оборот на світовому товарному ринку, а саме 98%, забезпечується завдяки діяльності п'ятдесяти бірж: 84% цього обороту припадає на біржі США, 8% - Великобританії, 6% -Японії і 2% - на товарні біржі інших країн. Обсяг світового біржового обороту оцінюється в $3,5-5,0 трлн.

Товарні біржі США традиційно спеціалізувалися на сільськогосподарській продукції, Великобританії- на дорогоцінних і кольорових металах та енергоносіях, Японії- на аграрній продукції, хоча зараз ця спеціалізація не має такого яскраво вираженого характеру.

Незважаючи на провідну роль у світовій торгівлі бірж США, Великобританії, Японії, Франції, важливі міжнародні товарні біржі розміщуються і в Сінгапурі, Бразилії, Філіппінах. Помітну роль у світовій біржовій торгівлі відіграють також біржі, що функціонують в Аргентині, Австралії та східноєвропейських країнах.

Структура світового товарообороту за останні роки змінюється в бік зростання частки кольорових та дорогоцінних металів, енергоносіїв і значного зменшення частки цукру, кави, какао, бавовни, вовни [55].

Рис. 1., 2. Структура угод, що укладаються на міжнародних

товарних біржах

Як уже зазначалося, у світі спостерігається територіальна спеціалізація біржової торгівлі, що залежить передусім від економічного розвитку тієї чи іншої країни. Розподіл центрів світової біржової торгівлі за напрямками спеціалізації показано в табл. 1 [6].

З урахуванням історичного досвіду і темпів розвитку біржового ринку,'а також того, що провідні біржі країни мають статус міжнародних, заслуговує на увагу досвід побудови цього ринку в США.

Міжнародний статус біржі передбачає вільний валютний, торговий і податковий режими, що сприяє участі в біржовій торгівлі іноземних учасників, вільному розподілу прибутків за біржовими операціями.

Територіальне розташування бірж залежно від спеціалізації

Таблиця 1

| Назва товару | Розташування біржі |

| Кольрові метали | Лондон, Нью-Йорк, Пинанг |

| Натуральний каучук | Сінгапур, Малайзія, Лондон, Нью-Йорк |

| Какао-боби | Лондон, Нью-Йорк, Париж, Амстердам |

| Зернові та олійні культури | Чикаго, Міннеаполіс, Канзас-Сіті, Вінніпег, Лондон, Ліверпуль, Мілан, Антверпен, 'оттердам, Дортмунд, Токіо, Нью-Орлеан |

| Цукор тростинний, буряковий, цукор-сирець, цукор-рафінад | Лондон, Нью-Йорк, Париж |

| Кава | Лондон, Нью-Йорк, Ліверпуль, Париж, Роттердам, Гамбург, Амстердам, Маніла |

| Бавовна | Нью-Йорк, Нью-Орлеан, Чикаго, Ліверпуль, Олександрія, Сан-Пауло, Бомбей, Сідней, Бремен |

| Бавовняна олія | Нью-Йорк, Лондон, Амстердам |

| Джут | Калькутта, Карачі, Лондон |

| Вовна | Нью-Йорк, Лондон, Антверпен, Рубе, Мельбурн, Сідней |

| Рис | Мілан, Нью-Орлеан, Амстердам, Роттердам, Токіо, Бомбей |

| Соєва і соняшникова олія | Лондон, Чикаго |

| Худоба, продукція тваринництва | Чикаго, Сан-Пауло, Лондон, Амстердам, Сідней |

| Дорогоцінні метали | Нью-Йорк, Чикаго, Вінніпег, Амстердам, Токіо, Ріо-де-Жанейро, Сінгапур |

| Нафта і нафтопродукти | Лондон, Нью-Йорк, Сінгапур |

За даними американської Комісії з товарної ф'ючерсної торгівлі, на біржовому ринку США в 1998 р. працювало дев'ять бірж, якими було укладено 625 млн. ф'ючерсних і опціонних контрактів (табл. 2).

Найбільшою товарною біржею світу є Чиказька торгова біржа, на якій здійснюються ф'ючерсні й опціонні угоди із зерновими (пшениця, кукурудза, овес), соєвими бобами, олією, дорогоцінними металами (золото, срібло), казначейськими білетами й облігаціями США, муніципальними облігаціями, індексами акцій і облігацій. Ця біржа перша започаткувала торгівлю процентними ф'ючерсами, виборовши в 1975 р. контракт на іпотечні сертифікати Урядової національної іпотечної асоціації. На біржі здійснюються операції за 37 ф'ючерсними контрактами і 39 видами опціонів. Обсяг торгівлі в 1998 р. досягнув 218,2 млн. ф'ючерсних контрактів і 61,4 млн. опціонів.

Наступна за розміром на американському ринку є Чиказька товарна біржа. Предметами угод на ній є велика рогата худоба і пиломатеріали. Основна кількість угод припадає на казначейські папери США, валюту (австралійські долари, французькі і швейцарські франки, німецькі марки, фунти стерлінгів, японські єни), євродолари, індекси акцій та ін. У 1998 р. на цій біржі здійснювалися операції з купівлі-продажу 52 видів ф'ючерсних контрактів і 39 видів опціонів, а оборот становив 181,1 млн. контрактів і 42,2 млн. опціонів.

Нью-Йоркська товарна біржа за кількістю укладених угод та обсягом товарообороту вийшла на третє місце серед бірж країни. Це сталося після об'єднання її з товарною біржею "КОМЕКС". На об'єднаній біржі здійснюється торгівля 17 видами ф'ючерсних контрактів і 19 видами опціонів. Предметом угод є нафта і нафтопродукти, дорогоцінні метали та ін. Загалом ця біржа стала провідною у торгівлі сировинними ресурсами. Обсяг торгівлі за 1998 р. сягнув 94 млн. контрактів.

Однією з характерних особливостей американських бірж є великий перелік товарів (близько 40), що охоплює торгівлю спотовими контрактами. Причому кількість їх постійно змінюється.

Останнім часом спостерігається тенденція до концентрації

оборотів на біржах, що мають найбільшу ліквідність. У результаті активні біржі розвиваються більш динамічно, а менш активні втрачають своє значення в термінових і ефективних оборотах.

Показники роботи бірж США за кількістю укладених угод, млн.

контрактів

Таблиця 2

| Біржі | 1998р. | Частка в оборотах по країні, % | ||

| Разом контрактів | в тому числі | |||

| ф'ючерсних | опціонних | |||

| Чиказька торгова біржа | 279,5 | 218,2 | 61,3 | 44,7 |

| Чиказька товарна біржа | 223,3 | 181,1 | 42,2 | 35,7 |

| Нью-Иоркська товарна біржа (об'єднана) | 93,7 | 78,4 | 15,3 | 15,1 |

| Біржа кави, цукру, какао | 13,2 | 9,8 | 3,4 | 2,1 |

| Нью-Иоркська біржа бавовни, цитрусових, включаючи Нью-Йоркську ф'ючерсну біржу | 8,2 | 6,5 | 1,7 | 1,3 |

| Середньоамериканська товарна біржа | 3,42 | 3,4 | 0,02 | 0,6 |

| Торгова біржа в Канзас-Сіті | 2,2 | 2,1 | 0,1 | 0,3 |

| Торгова біржа в Міннеаполісі | 1,1 | 1,0 | 0,1 | 0,2 |

| Торгова біржа в Філадельфії | 0,06 | 0,06 | — | — |

| Разом у країні | 624,68 | 500,56 | 124,12 | 100 |

Концентрація оборотів є наслідком гострої конкуренції між біржами за учасників угод. За багатьма товарами конкуренція між біржами триває протягом тривалого часу. Зберіганню однотипних

угод на різних біржах сприяє певна диференціація товарів. Це призводить до того, що конкуренція не має прямого характеру. Прикладом цього є американський ринок пшениці.

Пшеницею за спотовими і ф'ючерсними контрактами в країні торгують чотири торгові біржі - Чиказька і Середньоамериканська та біржі в Канзас-Сіті і в Міннеаполісі. Але торгівля різними видами і сортами та відмінність в умовах контрактів не створює між ними прямої конкуренції. Так, на Середньоамериканській біржі розмір лота становить 1000 бушелів, тоді як на решті - 5000, завдяки цьому біржа приваблива для клієнтів з меншою купівельною спроможністю або з меншими можливостями. Крім того, якщо на Чиказькій біржі торгують в основному м'якою пшеницею продовольчих сортів, то торгова біржа в Канзас-Сіті продає пшеницю лише твердих сортів. Послаблює конкуренцію і дає можливість розвиватися всім чотирьом ринкам пшениці їх географічна віддаленість. Ще одним способом зберігання порівняно сильних ринкових позицій конкуруючих бірж є відмінність термінів виконання угод.

Прагнучи посилити свої позиції, багато американських бірж починають робити деякі кроки до кооперування, що в майбутньому може стати причиною злиття бірж. Найбільш чітко така тенденція простежується на нью-йоркських біржах. Наприклад, Нью-Йоркська комерційна біржа уклала угоду з Нью-Йоркською біржею бавовни, на основі якої члени обох бірж можуть торгувати ліцензованими товарами кожної біржі.

Чільне місце в розвитку біржового ринку посідають і товарні біржі Великобританії. Лондон багато століть був і залишається важливим світовим фінансовим центром, де розташовані численні фірми послуг, такі, як банки, страхові компанії, експедиційні і фрахтові компанії, що набагато полегшує організацію міжнародного товарообігу.

Проте останніми роками у зв'язку зі значним зниженням економічної ролі Великобританії у світі, економічними труднощами цієї країни, зменшенням значення британської валюти у світовій валютній системі, а також через інші чинники, що прямо впливають на біржову торгівлю, частина товарних бірж у Великобританії

переживає кризу. Це виявляється у скороченні оборотів і послабленні позиції британських бірж порівняно з американськими.

До бірж світового значення належить Лондонська міжнародна фінансова ф'ючерсна біржа (до вересня 1982 р. вона називалася Лондонською товарною біржею). Предметом обороту на цій біржі є сільськогосподарські продукти: кава сорту "Робуста", какао, білий цукор і цукор-сирець, картопля, насіння олійних культур та олія (соняшникова, соєва, кокосова, рапсова, арахісова і з льону), соєвий шрот і каучук [6].

Угоди з перелічених товарів укладаються в ході ранкових і пообідніх сесій, що дає можливість здійснювати операції під час функціонування чиказьких і нью-йоркських бірж, у тому числі за арбітражними угодами.

Лондонська біржа першою у Європі почала з 1987 р. застосовувати електронну систему у здійсненні комерційних операцій. На цій біржі після переобладнання почали інтенсивно торгувати фінансовими інструментами, зокрема державними цінними паперами, валютою, індексами акцій. Нині Лондонська біржа стала провідною європейською біржею фінансових ф'ючерсів і опціонів і другою у світі після Чиказької торгової біржі. У 1998 р. на біржі було укладено 200 млн. контрактів.

До провідних у світовому біржовому ринку належить і Лондонська біржа металів, яка є традиційно основним ринком кольорових металів, править за барометр цін у світовій торгівлі кольоровими металами, використовується для хеджування, розробляє стандартні умови біржових контрактів.

Об'єктом торгівлі на цій біржі є мідь, алюміній, цинк, свинець, олово, нікель і срібло. Укладаються як ф'ючерсні, так і реальні угоди, причому частка других досить висока. Значну частину оборотів становлять угоди закордонних контрагентів, у тому числі західноєвропейських, американських і японських, а також східноєвропейських. Щоденні котирування згаданих металів на біржі є одним з найважливіших коефіцієнтів світової ціни, прийнятої в міжнародній торгівлі. Обсяг торгівлі в 1998 р. досягнув 57,4 млн. контрактів.

Лондон є також важливим центром торгівлі зерном, особливо пшеницею і ячменем. Реальні і ф'ючерсні угоди укладаються за принципами, визначеними Асоціацією торгівлі зерном і кормами. Тут розміщені два центри торгівлі зерном - біржа "Марко Лейн" і "Болтик ф'ючерс ексчейндж ".

Біржа "Марко Лейн", на якій продається в основному зерно місцевого виробництва, була організована в 1928 р. Вона характеризується порівняно невеликим обсягом торгівлі зерном.

На біржі "Болтик ф'ючерс ексчейндж" поряд із зерном здійснюється торгівля свининою, картоплею, соєвим шротом.

Провідне місце в Європі посідає і французька біржа МАТІФ (Міжнародний ф'ючерсний ринок Франції). Основна частка операцій МАТІФ припадає на ф'ючерсні контракти на довготермінові (7-10 років) облігації, процентні ставки, довготермінові контракти на французький франк, ЕКЮ, іноземну валюту. Ф'ючерсні контракти на цукор, картоплю і каву мають незначний обсяг і поки що не можуть змагатися з аналогічними лондонськими ринками [16].

Серед французьких бірж велике значення має Паризька комерційна біржа, на якій здійснюється торгівля рафінованим цукром, кавою в зернах (сорт "Робуста") і какао-бобами, а також у великих обсягах соєвим шротом. Це єдина у світі біржа рафінованого цукру міжнародного масштабу, тому вона притягує хеджерів на цей вид цукру майже з усього світу.

Хоча Паризька біржа не належить до світових лідерів ф'ючерсних угод, але останніми роками її частка і значення в міжнародній торгівлі значно збільшилися. Французький уряд і ділові кола зацікавлені в розвитку біржової торгівлі, у створенні противаги англосаксонським біржам. У зв'язку з цим удосконалено систему біржових розрахунків, організацію комісії, що контролює функціонування паризьких формальних ринків.

На біржах Амстердама (Голландія) акивним нині є ф'ючерсний ринок картоплі, великої рогатої худоби. Проте торгівля, що ведеться за допомогою телефону і телексу, на думку спеціалістів, обмежує

сферу ринку. Зменшуються масштаби ф'ючерсних угод з яйцями, телятиною, какао-бобами, припинено ф'ючерсну торгівлю свининою.

В Австралії найбільш активною є Сіднейська ф'ючерсна біржа. Основним об'єктом торгівлі (у тому числі ф'ючерсної) є немита вовна. Пожвавлений біржовий арбітраж здійснюється тут з Лондоном і Нью-Йорком, Австралійські торговці і закордонні виробники, яким вовна потрібна як сировина, укладають на цій біржі угоди з метою хеджування. На цій біржі здійснюються також ф'ючерсні операції з худобою, відгодованими ягнятами, золотом, сріблом, а останніми роками також з фінансовими інструментами.

У Японії діє багато бірж місцевого значення. Арбітраж здійснюється щодо таких товарів, як цукор, насіння сої, вовни, які є об'єктом міжнародної торгівлі. Здійснюються також ф'ючерсні угоди з бобами, сортною бавовною, бавовняною пряжею, картопляним крохмалем, сирим і штучним шовком, паприкою, цукром, каучуком. Особливе міжнародне значення має ф'ючерсний ринок золота. Найбільшими японськими біржами є Токійська фінансова ф'ючерсна біржа і Токійська товарна біржа.

Певний вплив на біржову торгівлю має, зокрема, біржа в Сан-Пауло (Бразилія), на якій здійснюються ф'ючерсні операції з кавою в зернах, худобою, соєвими бобами, а також золотом. Біржа-конкурент, що в Ріо-де-Жанейро, здійснює нині тільки ф'ючерсні угоди із золотом, хоча планує здійснювати ф'ючерсні угоди на какао і каву.

Загалом потрібно наголосити, що за останні 10 років біржовий ринок значно розширився, всюди у світі почали з'являтися нові біржі. Між ними виникає жорстока конкуренція. У перспективах цієї конкурентної боротьби необхідно зазначити два важливих моменти. По-перше, багато бірж сьогодні пропонують однакові ф'ючерсні контракти, і оскільки ефективність ф'ючерсного ринку залежить від ліквідності, важливо, щоб він не став настільки фрагментарним, що не зможе більше функціонувати. Досить сумнівне існування контрактів, що дублюють один одного, в періоди стабільних цін і процентних ставок та невеликого обсягу операцій. По-друге, після запровадження єдиної європейської валюти біржі змушені будуть

створювати нові інструменти для заміни тих, що зникатимуть.

Поруч із жорстокою конкуренцією на біржовому ринку відбувається й процес об'єднання бірж. У 1997 р. внаслідок об'єднання двох нью-йоркських бірж - Біржі кави, какао і цукру та Біржі бавовни і цитрусових - народилася нова біржа - Торгівельна палата Нью-Йорка. І це не поодинокий приклад.

Як бачимо, суперництво і співробітництво на ф'ючерсних ринках здійснюються паралельно. У цілому подальші перспективи світової ф'ючерсної галузі залежать від ситуації на реальних ринках, нестабільності цін товарних і фінансових активів і від необхідності страхування відповідних ризиків. Проте, аналізуючи ситуацію, що склалася у світі, можна прогнозувати активний розвиток цих ринків.