Развитие сетевой торговли

| Вид материала | Документы |

- I. Основы. Что такое сетевой маркетинг?, 756.39kb.

- Ноу московский областной институт управления и права, 53.88kb.

- «сетевой маркетинг», 193.95kb.

- А именно историческое становление и развитие, анализ и правовые аспекты развития электронной, 164.22kb.

- Длежностью электроустановок, составили настоящий Акт, определяющий границы балансовой, 156.12kb.

- Муниципальная целевая программа "развитие торговли в маревском муниципальном районе, 271.36kb.

- Паспорт комплексной программы «Развитие торговли Малоархангельского района на период, 217.57kb.

- Правовое регулирование сетевой торговли в российской федерации, 347.13kb.

- План работы в автоматизированной информационной системе «Сетевой город. Образование», 65.88kb.

- Темы курсовых работ Выбор организационно правовых форм функционирования предприятия, 327.35kb.

Развитие сетевой торговли

Исследования Института маркетинговых и социальных исследований GfK

В статье приведены результаты исследования GfK Consumer Scan, непрерывно проводимого во всех странах Восточной Европы, в том числе и в России. Исследование развития сетевой торговли основывается на данных, которые были получены в результате опроса 5000 отечественных респондентов, ежедневно регистрирующих свои покупки более чем по 100 категориям товаров.

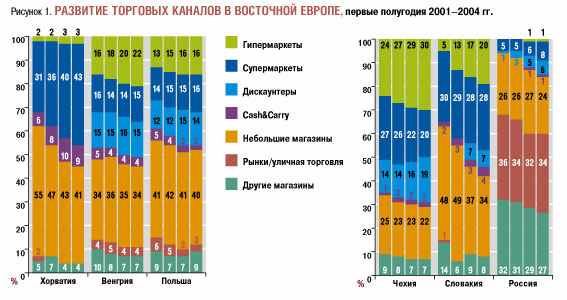

Современные каналы сетевой торговли, к которым в настоящем исследовании причисляются гипермаркеты, супермаркеты, дискаунтеры и cash&carry, имеют значительную долю на рынках Восточной Европы. Так, например, в Чехии 71% оборота исследуемых категорий товара проходит через эти каналы. В России этот показатель значительно ниже, вместе с тем в нашей стране наблюдается тенденция роста: с 6% в первой половине 2001-го до 16% в первой половине 2004 года (рис. 1).

В различных странах лидируют разные форматы магазинов: в Хорватии – супермаркеты, в Венгрии и Чехии – гипермаркеты, в Польше – в равной степени оба этих формата. В России в настоящий момент лидирующие позиции занимают супермаркеты, но наиболее высокие темпы развития наблюдаются у дискаунтеров – их доля увеличилась с 1% в первой половине 2001 года до 6% в тот же период 2004 года.

Что же стоит за существующим ростом сетевой торговли в России и почему ожидается продолжение модернизации торговли в ближайшие годы?

В первую очередь, оптимизм внушают макроэкономические показатели российской экономики: стабильный рост ВВП, снижающаяся инфляция, рост доходов населения и как результат – рост потребления. С другой стороны, растут запросы потребителей к качеству оказываемых услуг, в том числе в области торговли. Все это говорит о том, что Россия в данной области движется в сторону западных стандартов.

В настоящий момент в России нет ритейлеров национального масштаба – на рынке преобладают региональные игроки. Эта особенность российской сетевой торговли вызвана в первую очередь огромными географическими масштабами страны, при которых для развития национального игрока требуется больше времени. Многие ритейлеры проводят экспансию в другие регионы, но они пока не достигли национального уровня.

Другой особенностью российского рынка можно считать преобладание отечественных игроков, в то время как рынок сетевой торговли Восточной Европы в основном представлен международными игроками. Иностранные участники рынка присутствуют в основном в Москве и Санкт-Петербурге, а их региональная экспансия только начинается. В ближайшее время можно ожидать выхода на российский рынок новых иностранных игроков.

Как уже было отмечено, сетевые магазины завоевывают в России все большую популярность. Так, 71% семей в Москве совершили хотя бы одну покупку в дискаунтерах, при этом средняя частота покупок составила 32 раза за год (табл. 1). Лидером среди столичных игроков является «Пятерочка» – 51% семей совершили там хотя бы одну покупку в течение года со средней частотой 24 раза. Лояльность покупателей «Пятерочки» к этому сетевому магазину составила 7%. Это означает, что покупатели оставили там 7% всех своих годовых затрат – по категориям, включенным в исследование.

В Москве конкуренция среди ритейлеров является самой высокой по России, что, безусловно, отражается на показателях лидеров. Это можно увидеть на примере других регионов. Так, лидирующие позиции «Пятерочки» в Санкт-Петербурге намного превосходят московские показатели (табл. 2). Хотя бы раз за 2003 год магазины этой торговой сети посещали 83% петербургских семей при средней частоте 42 раза и лояльности 12%.

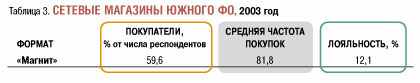

Другим показательным регионом является Южный федеральный округ, где очень сильны позиции «Магнита» – крупнейшего по количеству магазинов российского ритейлера. За 2003 год в этом регионе «Магнит» посетили 60% семей со средней частотой 82 раза (табл. 3).

Исходя из процента покупателей и частоты покупок, можно с уверенностью сказать, что магазины сетевой торговли становятся все более популярными у большого числа покупателей, то есть они переходят из разряда новинок в разряд традиционных мест покупок. Например, доля современных каналов сетевой торговли на московском рынке соков в первом полугодии 2004 года составила 40%, а на рынке натурального кофе – 44%. В Санкт-Петербурге 47% покупок кетчупов и 51% покупок натурального кофе приходятся на сетевые магазины. При таких долях ритейлеры все чаще диктуют свои условия производителям.

Неотъемлемой частью развития сетевой торговли является появление так называемых private labels – марок, принадлежащих магазинам. Другими словами, это продукция, которая производится по заказу торговой сети и продается только через эту сеть. Для нашей страны это сравнительно новое явление, однако на отдельных рынках оно уже достаточно заметно. Появление private labels в первую очередь является доказательством силы сетей, так как данное направление может быть прибыльным только при достаточно высоких оборотах.

Преимущества private labels очевидны для всех глобальных участников рынка: ритейлеров, производителей и потребителей. Для ритейлеров это в первую очередь высокая маржа при более низкой цене продукта и рост лояльности покупателей. Ведь если потребителям понравится данный продукт, то для повторной покупки они придут в эту сеть. Для производителей – это стабильная загрузка производственных мощностей, а также более выгодные условия сотрудничества с сетями: учитывая все более растущую роль сетевой торговли, их требования к производителям повышаются. И, наконец, для потребителя private labels представляют собой приемлемое соотношение цена-качество.

Конечно, в силу различных причин private labels интересны не для всех ритейлеров и производителей. Например, некоторые сети не находят это направление прибыльным для себя, так как оно может не вписываться в их стратегию. В то же время некоторые производители принимают принципиальное решение не производить private labels, которые воспринимаются как источник дополнительной конкуренции. Тем не менее тот факт, что большинство ритейлеров рассматривали этот вопрос, говорит о его актуальности.

Private labels могут играть очень важную роль на рынке – фактически они могут полностью изменить структуру игроков. В качестве примера можно рассмотреть некоторые данные по Восточной Европе, где private labels наиболее активны (табл. 4, 5, 6,7,8).

Как мы видим, доли private labels в некоторых товарных категориях могут достигать половины всего рынка. Такие результаты заметны пока только в Венгрии, но и в других странах доли в 20–30% уже не являются чем-то исключительным. Безусловно, появление private labels перекроило рынок для производителей – владельцев марок, – фактически сократив его для них.

В России private labels занимаются «Магнит», «Пятерочка», «Рамстор», «Перекресток», «Копейка», Metro и другие. У разных сетей наблюдается разный подход: одни сетевые магазины называют свои марки так же, как и сеть, например «Рамстор», «Перекресток», – либо при использовании другого названия указывают на упаковке, что данный продукт сделан специально для этой торговой сети – «Магнит». Private labels некоторых других торговых сетей достаточно сложно идентифицировать, так как они не содержат никакой ссылки на то, что данный продукт произведен специально для этих магазинов.

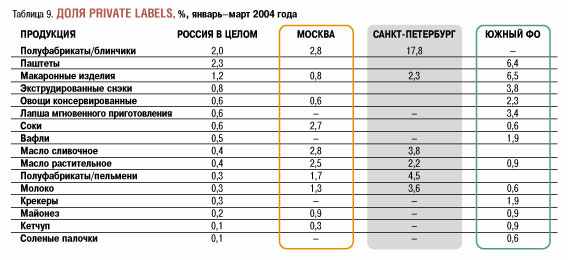

Конечно, доли private labels в России еще далеки от существующих в других странах. Но ведь у нас пока нет и игроков национального масштаба, а доля private labels напрямую зависит от позиций на рынке ритейлеров, имеющих эти марки в своем ассортименте (табл. 9).

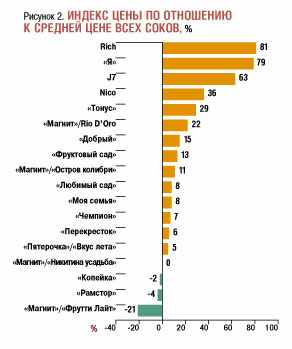

Таким образом, на отечественном рынке private labels уже достаточно заметны. Так, например, в Москве 1% всего майонеза, почти 3% соков, сливочного и растительного масла представлены private labels. Это вполне внушительные достижения для нового явления. В то же время многим производителям не под силу добиться таких результатов даже при существенной рекламной поддержке. Конечно, в первую очередь это вызвано ценовым фактором – private labels в основном намного дешевле своих брэндированных конкурентов. В качестве примера можно рассмотреть рынок соков, на котором присутствует достаточно большое количество private labels (рис. 2). На данном рынке private labels в основном дешевле брэндированной продукции, хотя и среди них встречаются свои более дорогие и более дешевые представители.

Таким образом, сегмент современных форматов торговли становится неотъемлемой частью нашего рынка. Налицо все предпосылки его дальнейшего роста: потребители ориентируются на западные стандарты обслуживания, что подкрепляется растущим платежеспособным спросом населения. Многие ритейлеры уже окрепли в своих регионах и задумываются о региональном развитии. Именно в этой области в ближайшем будущем можно ожидать наиболее интересных событий.