Мировая экономика и международный бизнес

| Вид материала | Учебник |

Содержание24.1. Операции спот и форвард 24.2. Фьючерсные контракты 24.4. Оптимальные стратегии поведения на рынке ценных бумаг Банковский бизнес |

- Малый и средний бизнес в системе внешнеэкономических связей России 08. 00. 14 Мировая, 331.95kb.

- Современные тенденции развития мирового страхового рынка 08. 00. 14 Мировая экономика, 293.7kb.

- Эволюция энергетической политики фрг в условиях европейской интеграции 08. 00. 14 Мировая, 344.45kb.

- Особенности инновационной маркетинговой политики современных тнк 08. 00. 14 Мировая, 674.64kb.

- Роль китая в процессах глобализации мировой экономики 08. 00. 14 -мировая экономика, 324.37kb.

- Особенности международной инвестиционной деятельности в условиях глобализации 08. 00., 358.88kb.

- Долговая политика России в условиях мирового финансового кризиса 08. 00. 14 Мировая, 298.31kb.

- Современные тенденции развития международного рынка высоких технологий 08. 00. 14 Мировая, 385.98kb.

- Развитие дистанционных форм занятости в современной мировой экономике 08. 00. 14 Мировая, 397.15kb.

- Инновационные направления развития внешнеэкономических связей дальнего востока россии, 282.87kb.

Рассмотрим особенности организации международного финансового бизнеса на международном валютном рынке FOREX и на международных рынках ценных бумаг, включая:

действия валютных операторов на спот-рынке;

особенности проведения валютных операций на срочном валютном рынке;

специфику действий участников валютного рынка и рынка ценных бумаг на межбанковском и биржевом сегменте валютного рынка.

Основной задачей любой валютной операции является намерение купить дешевле, а продать — дороже, чтобы заработать на разнице цен. Применительно к финансовому рынку техника такого рода операций называется валютный дилинг.

Валютный дилинг — действия физического или юридического лица, которое занимается куплей-продажей тех или иных финансовых инструментов (иностранных валют, ценных бумаг, производных финансовых инструментов — дериватов) с целью извлечения прибыли. Применительно к реальному дилингу покупка и продажа валюты происходит на рынке FOREX (Forcic Exchange Operations).

Используемое в данной главе понятие «ФОРЕКС» означает сетевой компьютерный рынок международной торговли валютами разных стран. К ведущим валютам на рынке ФОРЕКС относятся: доллар США, евро, английский фунт стерлингов, швейцарский франк, японская иена, канадский и австралийский доллар, шведская и норвежская крона. Особенностью этого рынка является то, что он не локализирован в каком-либо определенном месте, как это имеет место при традиционной биржевой торговле. ФОРЕКС сформирован на основе компьютерных систем и терминалов, по которым идет непрерывный обмен информацией, поступают заявки по спросу-предложению и регистрируются трансакции (сделки), проводимые участниками рынка. Операции ведутся круглосуточно в течение всей рабочей недели. Естественно, участники рынка — трейдеры из разных регионов активизируются в соответствии с часовыми поясами и режимами работы региональных банков.

Для успешной работы трейдеры на рынке ФОРЕКС пытаются предвидеть наиболее вероятное движение валютных курсов или курсов фондовых инструментов, для чего собирают специализированную информацию.

Чаще всего такого рода прогноз строится на основе традиционного фундаментального а так называемого технического анализов. Последний в силу своей общедоступности и внешней простоты (чего, однако, не скажешь о его надежности) получил чрезвычайно широкое распространение.

фундаментальный анализ включает систематическое рассмотрение Динамики изменения основных факторов, которые влияют на курсы основных валют: динамика валового национального продукта; дефицит торгового баланса; индексы инфляции; данные по динамике безработицы или занятости; изменение денежной массы; официальные данные величины учетной ставки; заявления наиболее авторитетных и влиятельных государственных деятелей и представителей международного бизнеса. Рассматриваются и сопутствующие конъюнктурные показатели: фьючерсные курсы валют, депозитные ставки, индексы акций, динамика цен государственных облигаций.

Технический анализ непосредственно связан с изучением валютного тренда в прошлом и выработкой на основе преимущественно графического анализа неких закономерностей развития рынка. При этом считается, что те изменения, которые имели место в прошлом, будут влиять на конъюнктуру рынка в настоящем и будущем.

Принимаются во внимание три ярковыраженных типа трендов и вытекающие из этого стратегии возможного рыночного поведения;

бычий, или восходящий, тренд, когда курсы растут и следует заблаговременно приобрести финансовый инструмент;

медвежий, или нисходящий, тренд, когда курсы на финансовом рынке падают и следует как можно быстрее сбывать финансовые активы;

флэт, или боковой, тренд, когда цены на рынке не имеют четко выраженного направления движения. Здесь применяется выжидательная стратегия.

В финансовых операциях трейдеры используют ряд отработанных приемов и методов для определения наибольшей вероятности предстоящего движения курсов как по направлению, так и по продолжительности. В настоящее время известно уже более 200 технических индикаторов, позволяющих трейдеру в определенной мере минимизировать вероятность ошибки в принимаемом решении.

Разберем подробнее технику проведения валютных торгов. При проведении конверсионных операций следует обратить внимание на вопросы котировки валюты. Определение курса валют называется их котировкой. Прямая котировка валюты — это выражение иены иностранной валюты в единицах национальной валюты. Обратная (косвенная) котировка — это выражение цены национальной валюты в единицах иностранной валюты. Косвенная котировка применялась и применяется в основном в тех странах, валюты которых являются резервными валютами, что облегчает банкам проведение необходимых международных расчетов.

Кросс-курс — соотношение двух валют, являющееся производным от их курсов по отношению к третьей валюте.

Полная котировка валюты включает определение курса покупки (bid) и курса продажи (ask, offer), в соответствии с которыми банки покупают и продают котируемую валюту.

Пример: 1 дол. США - 28,30 - 28,70 руб.

В данном случае доллар США является котируемой валютой, а рубли — котирующая валюта.

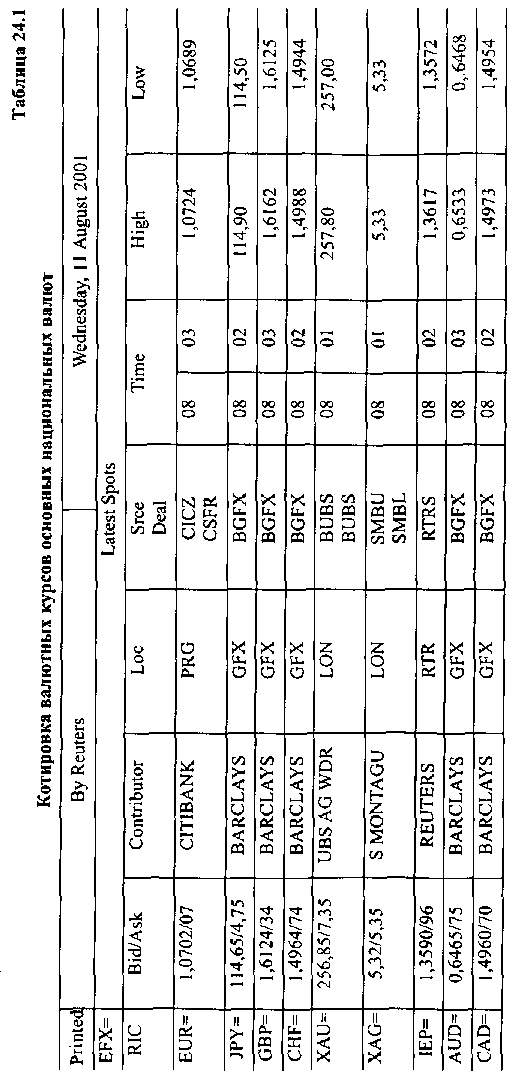

Первая цифра обозначает курс bid — 28,30, по этой цене банк покупает у своих клиентов доллары. Вторая цифра — курс ask, по которой банк продаст доллары. Разница между курсом покупки и курсом продажи называется спредом, на основе которого банк в зависимости от объема сделки получает выручку, которая в свою очередь называется банковская маржа от проведения конверсионных операгаш. В таблице 24.1 приведена форма данных по котировке основных валют, которая публикуется в печати или отражается на экранах мониторов.

На основе приведенных на мониторе Reuter данных валютный дилер осуществляет сравнение конъюнктуры мирового рынка с конкретными данными заключаемых контрактов. Вспомним, что номинальный валютный (обменный) курс — относительная цена валют двух стран, валюта одной страны, выраженная в денежных единицах другой страны. Когда цена единицы иностранной валюты в национальных денежных единицах растет, говорят об обесценении (удешевлении) национальной валюты. И наоборот, когда цена единицы иностранной валюты в национальных денежных единицах падает, говорят об удорожании национальной валюты.

24.1. Операции спот и форвард

Торговля валютой осуществляется в виде кассовой сделки, или сделки с немедленной поставкой, и срочной валютной сделки. Кассовая сделка (сделка с немедленной поставкой) осуществляется на условиях спот (spot). Курс спот отражает, насколько высоко оценивается национальная валюта за пределами данной страны в момент проведения операции. При валютной сделке спот на рынке, как правило, используется курс телеграфного перевода.

Кассовые сделки на условиях спот используются не только для немедленного получения валюты, но и для страхования валютного риска, успешного проведения спекулятивных операций.

Сущность валютной операции спот заключается в купле-продаже валюты на условиях ее поставки банками-контрагентами на второй рабочий день со дня подписания валютного контракта по курсу, зафиксированному в момент его заключения. Срок поставки валюты называется «дата валютирования» (value date), т.е. это та дата, когда соответствующие валютные средства фактически поступают в распоряжение сторон по сделке.

При фиксации даты валютирования считаются только рабочие дни по каждой из валют, участвующих в сделке, т.е. если следующий день за датой сделки является нерабочим для одной валюты, то срок поставки валют увеличивается на один день. В случае, если следующий день является нерабочим для другой валюты, срок поставки автоматически увеличивается еще на один день.

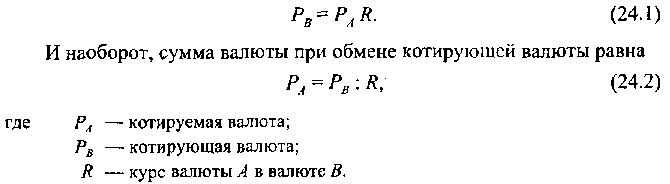

При определении результата сделки сумма котирующей валюты, затраченной на обмен котируемой валюты, равна

В зависимости от вида сделки выбирается курс покупки или курс продажи. Например, 1 евро = 1,0702 — 0,7 дол. США.

При покупке клиентом у банка 10 000 евро следует заплатить:

10 000 х 1,0707 = 10 707 (дол. США).

При продаже клиентом банку 10 000 евро клиент получит:

10 000 х 1,0702 - 10 702 (дол. США).

Разница 10 707 - 10 702 = 5 (дол. США) составляет маржу банка.

Таким образом, банк придерживается принципа покупки котируемой валюты по меньшему курсу, а продажи котируемой валюты по большему курсу.

С точки зрения реализации валютной сделки различают кассовые и срочные (форвардные контракты).

Форвардный контракт — твердая сделка, т.е. обязательная для исполнения, но с поставкой валюты не сегодня, а в будущем. Форвардный контракт заключается, как правило, в целях осуществления реальной продажи или покупки соответствующего актива, в том числе в целях страхования поставщика или покупателя от возможного неблагоприятного изменения цен. Предметом форвардного контракта могут выступать не только валюта, но и другие активы, например акции, облигации и т.п.

Форвардная сделка по продаже (покупке) валюты включает следующие условия:

форвардный курс сделки фиксируется в момент ее заключения;

передача валюты осуществляется через определенный период, наиболее распространенными сроками для такого рода сделок являются 1, 2, 3, 6 месяцев, а иногда 1 год;

в момент заключения сделки никакие задатки или другие суммы обычно не переводятся.

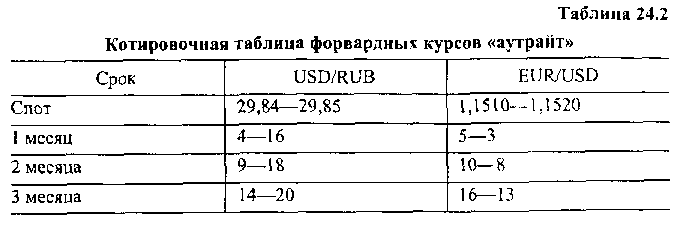

Размер дисконта (премии) на валютном рынке определяют по специальной котировочной таблице форвардных курсов «аутрайт» (табл. 24.2).

Особенность форвардного рынка состоит в том, что не существует стандартизации форвардных контрактов.

Приведем пример. Импортер из США, закупая товары в кредит в Германии, должен обменять доллары на марки, но он может это сделать по окончании срока договора, через 3 месяца при погашении кредита. Однако, стремясь застраховать себя от повышения курса немецкой марки, он покупает эту валюту по фиксированному курсу в момент заключения сделки. Отсюда видно, что действия участника валютного рынка во многом зависят от прогноза изменения валютного курса.

Форвардные курсы валют не определяются в результате торгов на валютном рынке, а устанавливаются банками, с которыми клиенты заключают форвардные контракты на продажу или покупку иностранной валюты. Форвардный курс слагается из курса спот на момент заключения сделки и премии (репорта) или дисконта (депорта), т.е. надбавки или скидки в зависимости от разницы процентных ставок на данный период для валют, которые фигурируют в контракте. Если курс по срочной сделке ниже, чем курс по кассовой, то из курса спот вычитается дисконт. Если же курс по срочной сделке выше, чем по наличной операции, то к курсу спот по данной сделке прибавляется премия. Следовательно, форвардный курс отличается от курса спот на величину форвардной маржи. Если маржа выступает в виде премии, то форвардный курс выше курса спот, а если в виде дисконта, то форвардный курс ниже курса спот.

Попробуем сформулировать общее правило для определения, что мы имеем — дисконт или премию.

Срочный валютный курс слагается из курса спот на момент заключения сделки и премии или дисконта, т.е. надбавки или скидки, в зависимости от процентных ставок в данный момент. Валюта с более высокой процентной ставкой будет продаваться на форвардном рынке с дисконтом по отношению к валюте с более низкой процентной ставкой. И наоборот, валюта с более низкой процентной ставкой будет продаваться на форвардном рынке с премией по отношению к валюте с более высокой процентной ставкой.

При установлении форвардного курса учитывается, что за период до исполнения сделки владелец валюты может получить больше в виде процента по депозиту. Поэтому для выравнивания позиции участников сделки следует скорректировать условия конверсии: в нашем примере «марка — доллар» следует отнять сумму, равную разнице в процентах по депозиту.

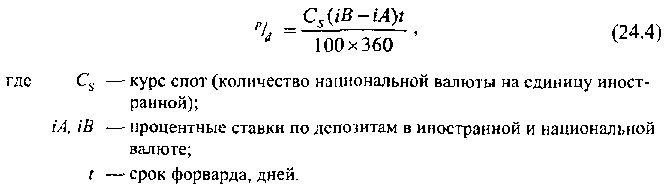

Таким образом, курс срочных сделок отличается от курса спот на величину дисконта (скидок) и премии (надбавок ) с курса спот, размер которых определяется разницей в уровнях процентных ставок по депозитам в соответствующих валютах и сроком контракта.

Допустим, курс спот следующий: 1 дол. США = 0,9260 — 70 евро, процентные ставки такие: iLSn = 1,5%; it:i.R ~ 3,5%.

Для курса доллара США к рублю форвардная маржа для курса покупки меньше, чем для курса продажи, и следовательно, се значения должны прибавляться к курсу спот, что дает следующие значения форвардного курса:

месяц —29,88—30,01;

месяца — 29,93—30,03;

месяца — 29,98—30,05.

Для курса доллара США к немецкой марке форвардная маржа для курса покупки больше, чем для курса продажи, и, таким образом, ее значения должны вычитаться из курса спот, что дает следующие значения форвардного курса:

месяц—1,1505—1,1517;

месяца— 1,1500—1,1512;

месяца— 1,1494—1,1507.

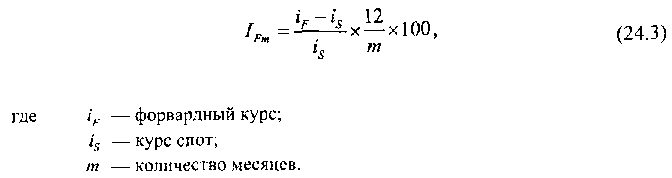

Поскольку форвардные валютные сделки обычно заключаются на некоторое количество месяцев, в финансовой печати одновременно с форвардными курсами покупки и продажи часто приводятся значения отношения форвардной маржи (премии или дисконта) к курсу спот в пересчете на годовую ставку процентов:

Тогда таблица «аутрайт» приобретет следующий вид. Koi ировка форвардных курсов «аутрайт» приведена в табл. 24.3.

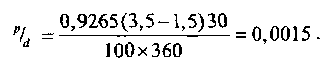

В нашем примере 1 дол. = 0,9260 — 70 евро, а процентные ставки таковы: iUSD = 1,5%; iDEM= 3,5%. Форвардная маржа равна

На рынке спот банк покупает 1 дол. за 0,9260, а одномесячный форвард для покупки долларов будет меньше на величину форвардной маржи: 0,9260 + 0,0015 - 0,9275 больше.

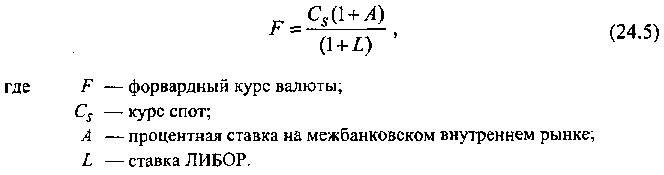

В международной практике наряду с разницей в процентных ставках используется процент по депозитам на межбанковском лондонском рынке, т.е. ставка ЛИБОР. В этом случае форвардный курс вычисляется по формуле.

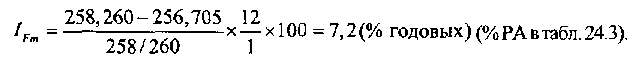

Из данных видно, что при закрытии торгов (close) курс спот доллара США к греческой драхме — 256,705, курс фунта стерлингов к доллару США — 1,6235. Изменение курса (change — chg) доллара к драхме по сравнению с курсом закрытия предыдущего дня составило+1,235 драхмы за 1 дол. Разница между курсами покупки и продажи (bid/offer spread) доллара к драхме составила 256,630—256,780 марки за 1 дол. Форвардный курс доллара к драхме на 1 месяц (one month Rate) составил 258,26. Таким образом, доллар к марке котировался с премией или драхма к доллару с дисконтом:

Поскольку греческая драхма котировалась к доллару США с дисконтом, относительное значение форвардной маржи для нее дано со знаком «минус».

Если форвардный контракт по сроку не соответствует стандартным срокам, то разница между форвардным валютным курсом и курсом спот исчисляется по формуле

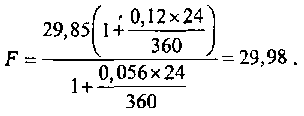

Допустим, текущий курс 1 дол. = 29,85 руб. Размещение долларов США на российском межбанковском валютном рынке на один месяц под 12%, процентная ставка ЛИБОР на международном межбанковском рынке составляет 5,6. Тогда форвардный курс через 24 дня составит:

Следует обратить внимание на то, что курс «аутрайт» применяется только для форвардных контрактов и отличается от форвардного курса, который используется при сделках своп.

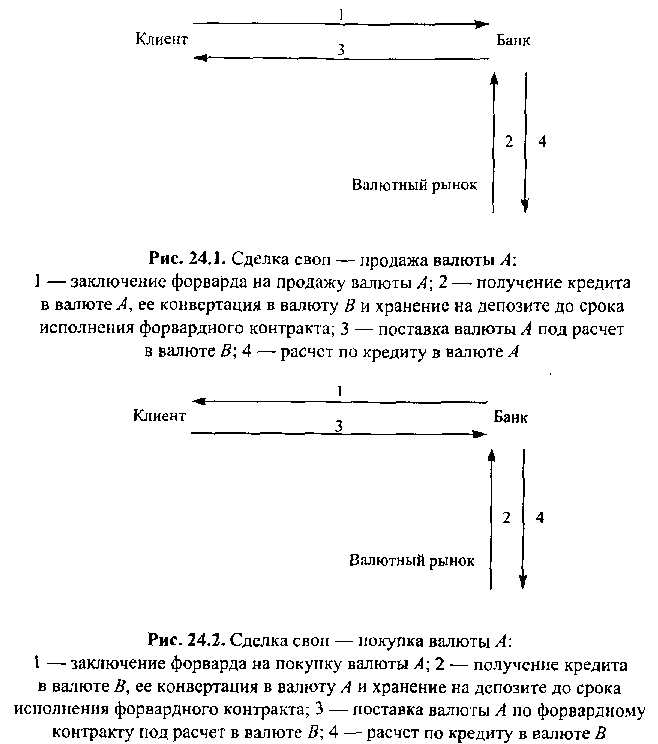

Валютная своп-сделка — операция, при которой осуществляется наличная (на условиях спот) покупка (продажа) валюты А в обмен на валюту В с одновременной продажей (покупкой) такой же суммы валюты А в обмен на валюту В на срок (на условиях форвард).

Схема данной сделки приведена на рис. 24.1 и 24.2.

Для клиента вторая операция представляет собой простую форвардную сделку (сделку аутрайт). Банк же одновременно осуществляет две обменные операции: по курсу спот покупает иностранную валюту и одновременно продаст се по курсу форвард. Такая операция называется краткосрочным валютным свопом.

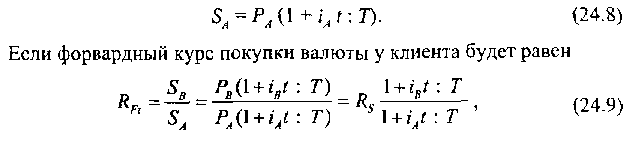

Сумма в иностранной валюте, которую надо будет вернуть по кредиту с процентами по годовой ставке iA, составит:

В этом случае для будущей покупки у клиента суммы Р в иностранной валюте банк занимает эту сумму и обменивает ее на сумму в национальной валюте:

где Rs — слот-курс покупки иностранной валюты на межбанковском рынке.

При размещении этой суммы на депозит на срок / дней будет получена сумма

где iH — годовая ставка процентов по валюте В в относительных единицах:

Т — расчетное количество дней в году.

то при обмене по этому же курсу процентов по депозиту в национальной валюте на дополнительную сумму в иностранной валюте, используемую вместе с полученной от клиента суммой Рл для погашения кредита, банк погасит его полностью с процентами, не получив при этом никакого дохода.

Таким образом, данный форвардный курс покупки валюты у клиента является для банка бездоходным (безубыточным) курсом, называемым также теоретическим форвардным курсом. Для получения дохода от операции банк должен купить у клиента иностранную валюту несколько дешевле. Снижение курса покупки должно также компенсировать возможную разницу между теоретическим форвардным курсом и реальным текущим курсом, по которому банк обменяет проценты по депозиту в национальной валюте В.

В мировой финансовой практике расчетное количество дней в каждом месяце и в году при начислении дохода может определяться следующими способами:

каждый месяц равен 30 дням при 360 днях в году (30/360) — немец

кая практика;

длительность каждого месяца берется по календарю при 360 днях в году (фактические данные/360) — французская практика;

длительность каждого месяца берется по календарю при 365 днях

в году (фактические данные/365) — английская практика.

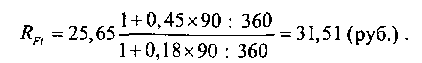

Приведем пример. Российский инвестор хочет продать банку полученные от иностранных инвестиций доллары США через три месяца в обмен на рубли. Курс доллара к рублю на валютном рынке составляет 25,65 — 26,02; ставки на денежном рынке на три месяца равны (процент годовых): порублю —45—55; по доллару США— 10—18. Форвардный курс покупки долларов США должен обеспечить банку прибыль в pas-мере 1% суммы сделки в долларах.

Для исключения своего валютного риска банк проведет операцию своп с рублем путем займа долларов США, конвертации их в рубли и размещения полученных рублей на депозит с одновременным заключением форвардной сделки по покупке долларов.

Теоретический форвардный курс покупки для метода расчета «30/360» будет равен

Норма прибыли в 1% за три месяца в пересчете на годовую ставку процентов составит: /( = 1 х 360/90 = 4% годовых, что будет эквивалентно дополнительной форвардной марже:

Поскольку банк для получения прибыли должен купить доллары дешевле теоретического безубыточного курса, установленный им форвардный курс покупки долларов будет равен:

Аналогичным образом может быть рассчитан форвардный курс продажи валюты банком клиенту. При этом теоретический форвардный курс должен быть несколько увеличен для обеспечения дохода банка.

Международный межбанковский валютный рынок считается самым большим рынком по форвардным сделкам, хотя официальной статистики по его обороту не существует. Форвардные валютные контракты обычно заключаются на сроки 1, 2, 3, 6 и 12 месяцев, хотя могут иметь и другие сроки. Поскольку при этом фиксируется длительность контракта, а не дата поставки, каждый день на рынке заключаются новые контракты. Например, покупатель, купивший одномесячньтй контракт 2 июня с поставкой 1 июля, не может продать его 6 июня, поскольку одномесячные контракты, заключаемые в этот день, имеют дату поставки 5 июля.

24.2. Фьючерсные контракты

Фьючерсы в основном обращаются на бирже. Именно поэтому они являются строго стандартизированными контрактами, в чем и заключается их основное отличие от форвардов и свопов.

Фьючерсные операции (от англ. futures transaction — срочные сделки на бирже) представляют собой куплю-продажу активов по фиксируемой в момент заключения сделки цене с исполнением операции через определенный период времени.

Валютный фьючерс — контракт на куплю-продажу валюты в будущем, по которому продавец принимает обязательство продать, а покупатель —- купить определенное количество валюты по установленному курсу в указанный срок.

Фьючерсные контракты заключаются между покупателем (или продавцом) и биржей. Иначе говоря, по каждой сделке, по существу, выписываются два контракта: один — между покупателем и биржей, второй — между биржей и продавцом. Для обеспечения гарантии выполнения обязательств владельцами контрактов они должны внести в клиринговую палату биржи соответствующий взнос — начальную гарантийную маржу. Обычно размер начальной маржи составляет от i до 10% цены контракта в зависимости от вида соответствующего актива и от местонахождения биржи. Кроме того, биржи устанавливают поддерживающую маржу — минимальный уровень, ниже которого сумма на маржевом счете владельца контракта с учетом возможных его убытков не должна опускаться. Размер поддерживающей маржи обычно составляет 70—80% от начальной, хотя может и равняться ей.

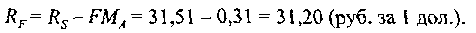

Срочная купля-продажа валюты осуществляется на основе подписания фьючерсного контракта, или фьючерса. Валютный фьючерсный контракт по форме мало отличается от форвардного контракта, но, по существу, между ними имеются серьезные различия. Форвардные контракты являются частными соглашениями между двумя сторонами, и их невозможно продать до истечения срока, поскольку вторичного рынка для них нет. Следовательно, держатель форвардного контракта может реализовать выгоду или убыток по своей позиции только по истечении срока. Форвардные же контракты различаются по размеру, срокам поставки. Фьючерсные контракты в последние десятилетия получили чрезвычайно широкое распространение вследствие своей стандартизации, что создает для них высоколиквидный биржевой рынок. Основные различия между фьючерсными и форвардными контрактами показаны в табл. 24.4.

Как показывает практика, фьючерсные контракты редко используются для физической поставки соответствующего актива (валюты). Большинство их держателей закрывают свои позиции до срока окончания с целью хеджирования или извлечения спекулятивной выгоды из движения валютных курсов.

Фьючерсная цена котируется за единицу актива, т.е. на единицу иностранной валюты. Например, 30 января 1998 г. на ММВБ можно было заключить фьючерсные контракты на 1000 дол. США на май 1998 г. по цене 6,29 руб. за 1 дол. США. Это означает, что покупатель контракта обязуется купить, а продавец контракта — продать 1000 дол. США по цене 6,29 руб. за 1 дол. в мае 1998 г.

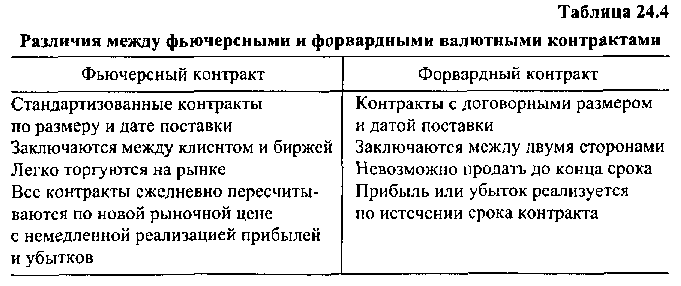

Валютные фьючерсы в отличие от валютных форвардных контрактов являются, напротив, стандартизованными биржевыми контрактами. На самой крупной фьючерсной площадке — Чикагской товарной бирже (Chicago Merchantilc Exchange, CME) торгуются фьючерсные контракты на французские франки, канадские доллары, голландские гульдены, мексиканские песо, фунты стерлингов, японские иены, немецкие марки и швейцарские франки. Особенно активная торговля осуществляется по фьючерсам на последние четыре валюты. Котировки валютных фьючерсов на СМЕ обычно публикуются в следующем виде (табл. 24.5).

Из этих данных видно, что на СМЕ можно было приобрести стандартный контракт на покупку или продажу 62,500 ф. ст. (кратное примерно 100 000 дол.) в сентябре. Цена при открытии торгов составила 1,6635, а при закрытии — 1,6665 дол. за GBP. Самая высокая и самая низкая цены дня составили соответственно 1,6720 и 1,6575 дол. за 1 ф. ст. Изменение цены закрытия по сравнению с предыдущим днем торгов составило 0,0125 дол. за 1 ф. ст. Количество открытых контрактов на конец для было равно 38 223 фьючерсов.

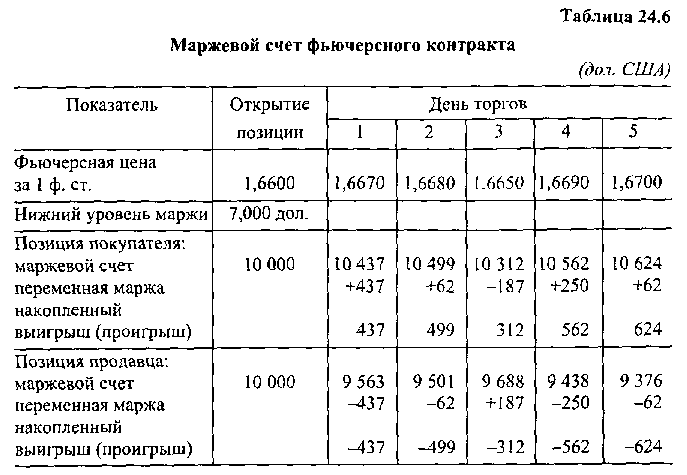

Фьючерсные цепы неоднократно изменяются в течение дня торгов и от одного дня к другому. Вследствие этого все позиции по открытым фьючерсным контрактам в конце каждого дня торгов пересчитываются с учетом новой рыночной цены. Если пена на актив увеличилась, покупатель котракта немедленно получает на свой счет наличные в размере выигрыша. В случае убытка его размер списывается со счета владельца контракта. Покажем расчеты по фьючерсному валютному контракту на 62,500 ф. ст. (табл. 24.6).

Если бы позиции были закрыты по итогам пятого дня торгов при остатке на счете продавца 9376 дол., доход покупателя контракта до вычета налогов и соответственно убыток продавца составили бы 624 дол. (10 000 -- 9376) за контракт. Норма дохода покупателя контракта за пять дней в расчете на средний вложенный капитал составила:

Если сумма на счете держателя фьючерсного контракта упала ниже поддерживающей маржи, он должен до начала следующего дня торгов внести дополнительный взнос. Если это не сделано, брокер закрывает позицию держателя контракта. Это возможно в силу того, что рынок валютных фьючерсов — высоколиквидный и существующая позиция может быть закрыта в любой момент обратной сделкой. При этом, как и при фьючерсах на товары, очень мало контрактов реализуются с фактической поставкой валюты на срок их окончания.

Существующая международная компьютерная торговая система GLOBEX обеспечивает круглосуточную торговлю и позволяет открыть позицию на одной бирже и закрыть ее на другой бирже.

24.3. Валютные опционы

Валютный опцион представляет собой договор между двумя брокерами (дилерами). По этому договору один брокер (дилер) выписывает и передаст опцион, а другой покупает его и получаст право в течение оговоренного

в условиях опциона срока либо купить по установленному курсу (страйк-цене) определенное количество валюты у лица, выписавшего опцион (опцион на покупку), либо продать эту валюту ему (опцион на продажу). Таким образом, продавец опциона обязан продать (или купить) валюту, а покупатель опциона не обязан этого делать, т.е. он может купить или не купить (продать или не продать) валюту.

Опцион является особой формой страхования валютных рисков, защищающей покупателя от риска неблагоприятного изменения обменного курса сверх оговоренной страйк-цены, и дает ему возможность получить доход в случае, если обменный курс меняется в благоприятном для него направлении сверх страйк-цены.

Рост обменного (т.е. текущего) курса по сравнению со страйк-ценой называется апсайд (от англ. upside — верхняя сторона). Снижение обменного курса по сравнению со страйк-ценой называется даунсайд (от англ. downside — нижняя сторона).

Существуют три типа опциона:

опцион на покупку, или опцион колл (от англ. call). Этот опцион означает право покупателя опциона (но не обязанность) купить валюту для защиты от (или в расчете на) потенциального повышения ее курса;

опцион на продажу, или опцион пут (от англ. put). Этот тип опциона означает право покупателя опциона (но не обязанность) продать валюту для защиты от (в расчете на) их потенциального обесценения;

опцион двойной (от англ. put-call option), или опцион стеллаж (нем. stallage). Этот тип опциона означает право покупателя опциона либо купить, либо продать валюту (но не купить и продать одновременно) по базисной цене.

На опционе указывается срок — это дата (или период времени), по истечении которой (которого) опцион не может быть использован.

Существуют два стиля опциона: европейский и американский.

Европейский стиль означает, что опцион может быть использован только в фиксированную дату.

Американский стиль означает, что опцион может быть использован в любой момент в пределах срока опциона.

Опцион имеет свой курс— это страйк-цена (от англ. strike price). Опционный курс — цена, по которой можно купить или продать валюту, т.е. актив опциона.

Покупатель опциона выплачивает продавцу опциона или лицу, выписавшему опцион, комиссионные, которые называются премией.

Премия — цена опциона. Риск покупателя опциона ограничен этой премией, а риск продавца опциона снижается на величину полученной премии.

Обладание опционом дает возможность его владельцу гибко реагировать в случае неопределенности будущих обязательств. Опционная сделка

не является обязательной для владельца опциона, поэтому, если опцион не реализуется, владелец может его либо перепродать, либо оставить неиспользованным. Валютные опционы торгуются на валютных рынках по всему миру, включая рынки в США, Лондоне, Амстердаме, Гонконге, Сингапуре, Сиднее, Ванкувере и Монреале. На всех этих рынках торгуются три типа валютных опционов.

1)внебиржевые опционы европейского типа. Такие опционы выпи- сываются банками для их клиентов — экспортеров и импортеров в соответствии с их потребностями по размеру контракта и дате его исполнения.

Банк, выписавший опцион, для хеджирования своего риска обычно заключает форвардный контракт с другим банком или опционный контракт с биржей;

2) биржевые валютные опционы, которые впервые стали торговаться в начале 80-х годов на Филадельфийской бирже;

3) опционы на валютные фьючерсы, торгуемые, например, на Чикаг-

ской торговой бирже.

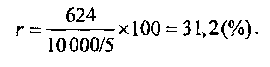

В таблице 24.7 приведены формы данных по котировкам валютных опционов, публикуемых в печати.

Символ R означает, что торги по данному опциону в этот день не проводились, символ S — данный опцион не существует. Из приведенных данных видно, что при текущем курсе фунта стерлингов, равном 160.44 цента за 1 ф. ст., можно было купить опционы на покупку или продажу 31 250 ф. ст. с ценой исполнения от 158 до 164 центов за 1 ф. ст. При этом в данный день не все существующие опционы торговались, а июньских опционов с ценой исполнения 163 цента за 1 ф. ст. на бирже не было.

Приведем пример. На валютной бирже предлагается опцион на покупку долларов США со следующими параметрами:

объем сделки —10 тыс. дол. США;

срок — 3 месяца;

опционный курс (страйк-цена) — 27 руб./дол. США;

премия — 0,5 руб./дол. США

стиль — европейский.

Приобретение такого опциона позволяет его владельцу купить 10 тыс. дол. США через 3 месяца по курсу 27 руб. за 1 дол., т.е. затраты на покупку валюты составят 270 000 руб. (10 000 дол. х 27 руб.).

При заключении опционного контракта покупатель опциона уплачивает продавцу опциона премию в размере 5 000 руб. (10 000 дол. х х 0,5 руб.). Общие затраты на покупку опциона и валюты по нему составляют 275 000 руб. (270 000 руб. + 5 000 руб.).

Покупая опцион, покупатель обеспечивает себе полную защиту от повышения валютного курса. В нашем примере покупатель имеет гарантированный курс покупки валюты 27 руб. за 1 дол. США. Если на день исполнения опциона курс слот будет выше курса опциона, то покупатель все равно купит валюту по курсу 27 руб./дол. США и получит выигрыш от повышения курса валюты на рынке. Если на день исполнения опциона курс спот будет ниже курса опциона, то покупатель может отказаться от опциона и купить доллары на наличном рынке по более низкому курсу, чем курс опциона. Тем самым он выигрывает от снижения валютного курса1.

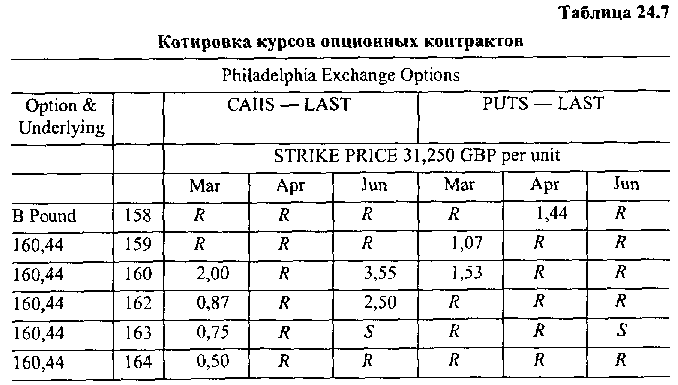

Для опциона на покупку валюты при его реализации эффективный курс обмена

24.4. Оптимальные стратегии поведения на рынке ценных бумаг

Желающие проводить операции с ценными бумагами обращаются к биржевым маклерам за услугами в посредничестве с биржей. Все биржевые маклеры делятся на брокеров, ведущих торговлю по поручению и за счет своих клиентов, и дилеров, выполняющих операции за собственный счет. Торговая площадка, на которой торгуются ценные бумаги (акции, опционы и фьючерсы на акции, облигации), называется фондовой биржей.

Фондовые биржи США — официальные организации, работающие на вторичном рынке ценных бумаг, создаваемые по разрешению Комиссии по ценным бумагам и биржам США и регулируемые этой Комиссией. Основные биржи США включают в себя Нью-Йоркскую фондовую биржу (NYSE), Американскую фондовую биржу (АМЕХ) и автоматизированную систему котировок Национальной ассоциации дилеров по ценным бумагам (NASDAQ). Нью-Йоркскую фондовую биржу в среде участников торговли часто именуют «Большое Табло», или «Биржа». Там ежедневно в часы работы проводится торговля обыкновенными и привилегированными акциями более 2000 компаний. Это старейшая и крупнейшая биржа в США, основанная в 1792 г. и расположенная на Уолл-Стрит.

Кроме того, в США существуют пять региональных фондовых бирж: Midwest, Pacific, Philadelphia, Boston и Cincinnati. Фондовая биржа Аризоны является электронной биржей, которая оперирует после закрытия официальных биржевых сессий и позволяет анонимным участникам рынка осуществлять сделки с ценными бумагами через свои персональные компьютеры. Цены на торгуемые на бирже финансовые инструменты фиксируются и носят название биржевая котировка.

Биржевая котировка ценных бумаг публикуется ежедневно в открытой печати (минимальный и максимальный курс), но для профессиональной работы используются специальные системы (например, «Reuters»), в которых необходимая информация поступает на монитор непрерывно в онлайновом режиме со всех крупных фондовых бирж мира.

Если в качестве инструмента извлечения прибыли на рынке ценных бумаг используются только обыкновенные акции (срочные контракты на них не привлекаются), то существует две оптимальные стратегии ведения бизнеса:

стратегия «бык», как и в случае с валютными курсами. Если инвестор (спекулянт) считает, что курс какой-то конкретной акции со временем будет расти, то он должен заранее купить эти акции, дождаться роста их курса, а уже потом продать их. Если прогнозы спекулянта сбываются, то он получает прибыль, равную разности курсов продажи и покупки соответствующих акций;

стратегию «медведь» используют тогда, когда инвестор считает, что курсы конкретной акции должны в дальнейшем падать.

Для извлечения прибыли в указанной ситуации инвестору необходимо заранее одолжить на стороне акции (например, под залог), для которых им прогнозируется падение курса. Взяв акции, нужно сразу же их продать по высокому курсу. Когда прогнозы инвестора сбудутся и цена взятых взаймы акций действительно упадет, нужно купить соответствующие акции, вернуть их заимодавцу и забрать свой залог. Доход инвестора при использовании указанного выше алгоритма извлечения прибыли будет равен разнице курса продажи (по высокой цене) и курса обратной покупки (по низкой цене).

Вопрос о том, какие именно акции из их возможной совокупности торгуемых на бирже необходимо использовать при реализации той или иной стратегии извлечения прибыли, является предметом отдельного рассмотрения. Например, по теории оптимального портфеля Г. Марковица указанный вопрос решается на основе однократной оптимизации, исходя из выбранного инвестором соотношения между риском и доходностью портфеля ценных бумаг. В рамках современной теории оптимизации финансовых спекуляций указанный вопрос решается на основе методологии портфельного анализа.

В целях получения общей картины состояния фондового рынка, прежде всего рынка акций и облигаций, широко используются фондовые индексы, которые агрегируют рыночные цены этих ценных бумаг и рассчитываются теми или иными статистическими методами усреднения совокупности цен для выявления их общей динамики. Обычно каждая промышленно развитая страна имеет свой общенациональный индекс фондового рынка. Так, в США — это промышленный индекс Доу-Джонса, в Англии -— индекс Футси 100, в Японии — Никкей 225, в Германии — Дакс 100, во Франции — Сас 40 и т.д. В России тоже рассчитываются индексы отечественного фондового рынка, например индекс акций, котируемых в российской торговой системе (РТС).

Индекс Dow-Jones — наиболее известный и широко используемый индекс Нью-Йоркской фондовой биржи. Вычисляется как среднее значение цен акций 30 ведущих компаний США, котируемых на этой бирже. Он сегодня является своего рода чутким барометром состояния деловой конъюнктуры не только в США, но и в значительной мере для всего мира.

MndeKcNASDAQ— индекс внебиржевого рынка, который исчисляется и публикуется Национальной ассоциацией дилеров по ценным бумагам США. Сводный индекс NASDAQ строится на основе взвешенной рыночной стоимости акций эмитентов, которые специализируются в области высоких технологий. В течение торговой сессии калькулируется рыночная стоимость более 5000 соответствующих компаний.

Индекс FTSE 100 —- взвешенный по капитализации фондовый индекс курсов акций 100 британских компаний, имеющих наибольшую рыночную стоимость.

Индекс САС 40 — основной французский фондовый индекс. Рассчитывается как средний курс 40 французских акций — «голубых фишек», котируемых на Парижской фондовой бирже.

Индекс DAX100 — основной немецкий фондовый индекс. Рассчитывается как средний курс 100 немецких акций — «голубых фишек», котируемых на Берлинской фондовой бирже.

Индекс Hang Seng 33 рассчитывается на основе котировок 33 гонконгских акций — «голубых фишек», котируемых на Гонконгской фондовой бирже.

Индекс Nikkei 225 — основной фондовый индекс Японии. Рассчитывается как средний курс 225 японских акций — «голубых фишек», котируемых на Токийской фондовой бирже. Индекс разработан и рассчитывается японской Финансовой газетой. Опционы и фьючерсные контракты на этот индекс продаются и покупаются в Японии и США.

Индекс РТС — показатель российского фондового рынка, который рассчитывается по капитализации акций 70 российских компаний, индекс рассчитывается в долларах США. Для удобства инвесторов также переводится в рублевый эквивалент.

Фондовые индексы используются в основном в двух целях. Во-первых, для фундаментального и технического анализа состояния и прогнозирования динамики фондового рынка. Во-вторых, в качестве основы для эффективной торговли производными инструментами, базирующимися на этих индексах. Например, на фондовых индексах основываются фьючерсные контракты на фондовые индексы (индексные фьючерсы), опционные контракты на фондовые индексы (биржевые опционы на индексы), опционные контракты на индексные фьючерсы. Указанные производные инструменты фондового рынка широко используются в спекулятивных целях, для хеджирования риска, а также для проведения арбитражной торговли между рынками индексных производных инструментов и рынками ценных бумаг, входящих в состав соответствующего фондового индекса.

Изменение капитализации фондового рынка в целом отражает переливы денежного капитала между различными рынками капиталов в относительной независимости от действительно функционирующего капитала (т.е. капитала, производящего новую стоимость). Прилив денежного капитала на фондовый рынок выражается в общем повышении цен прежде всего на акции, продолжающемся обычно в течение ряда лет. Относительная нехватка денежного капитала на рынках функционирующего капитала, т.е. снижение спроса на ценные бумаги, постепенно сказывается на их эффективности через падение доходности, что в свою очередь приводит к незамедлительному падению рыночных цен на акции и другие фондовые ценности. Стоимостные размеры фондового рынка уменьшаются с тем, чтобы через определенное время весь цикл повторился снова и снова. Если произошло сильное падение цен, то говорят о фондовом кризисе, если не

очень—то просто об их снижении. Однако в целом, если отслеживать динамику цен по фондовым индексам, исторически имеет место рост цен и соответственно объемов капитализации фондового рынка. Причины этого явления, по-видимому, коренятся не в самом фондовом рынке или в цене ценной бумаги как таковой, а в сути рынка или в цене товара вообще.

очень—то просто об их снижении. Однако в целом, если отслеживать динамику цен по фондовым индексам, исторически имеет место рост цен и соответственно объемов капитализации фондового рынка. Причины этого явления, по-видимому, коренятся не в самом фондовом рынке или в цене ценной бумаги как таковой, а в сути рынка или в цене товара вообще.Основные термины и определения

Валютный дилинг — действия физического или юридического лица, которое занимается куплей-продажей тех или иных финансовых инструментов (иностранных валют, ценных бумаг, производных финансовых инструментов — деривативов) с целью извлечения прибыли.

Кросс-курс — соотношение двух валют, являющееся производным от их курсов по отношению к третьей валюте.

Полная котировка валюты —- определение курса покупки (bid) и курса продажи (ask, offer), в соответствии с которыми банки покупают и продают котируемую валюту.

Спред — разница между курсом покупки и курсом продажи валюты, на основе которой банк в зависимости от объема сделки получает выручку.

Операция спот — купля-продажа валюты на условиях ее поставки банками-контрагентами на второй рабочий день со дня подписания валютного контракта по курсу, зафиксированному в момент его заключения.

Операция своп — наличная (на условиях спот) покупка (продажа) валюты А в обмен на валюту В с одновременной продажей (покупкой) такой же суммы валюты А в обмен на валюту В на срок (на условиях форвард).

Форвардный контракт — твердая сделка, т.е. обязательная для исполнения, но с поставкой валюты не сегодня, а в будущем.

Фьючерсные операции — купля-продажа активов по фиксируемой в момент заключения сделки цене с исполнением операции через определенный период времени.

Вопросы для самоконтроля

В чем различие прямой и косвенной котировок валют?

Что такое кросс-курс?

В чем разница между курсом продавца и покупателя? Кто их устанавливает?

Каковы основные виды валютных операций?

В чем различие валютных операций «спот» и «форвард»?

Чем отличаются валютные фьючерсы от форвардных операций?

Что такое валютный и фондовый опцион?

Какие фондовые индексы вам известны? В чем их сущность и назначение?

Литература

Антонов В.А. Мировая валютная система и международные расчеты. М.: ТЕИС, 2000.

Жижалев В.И. Оптимальные стратегии извлечения прибыли на рынке FOREX и рынке ценных бумаг. М: Финансовый консультант, 2002.

Международные валютные и кредитные отношения/Под ред. Л.Н. Красавиной. М.: Финансы и статистика, 2002.

Мовсесян А.Г., Огнивцев СБ. Международные валютно-кредитные отношения: Учебник. М.: ИНФРА-М, 2003.

Симонов Ю.Ф., Носко Б.П. Валютные отношения: Учебное пособие для вузов. Ростов-н-Дону: Феникс, 2001.

Сурен Лизелотт. Валютные операции. Основы теории и практики. М.: Дело, 1998.

Черкасов В.Е. Международные инвестиции: Учебно-практическое пособие. М.: Дело, 2003.

МЕЖДУНАРОДНЫЙ

БАНКОВСКИЙ БИЗНЕС