Комплексная методика оценки налогового потенциала региона

| Вид материала | Автореферат |

- Методика оценки внешнеэкономического потенциала региона в современной экономической, 20.34kb.

- Совершенствование оценки и механизмов повышения налогового потенциала нефтедобывающего, 348.53kb.

- Методика расчета налогового потенциала муниципальных образований (поселений), 110.42kb.

- Методические основы оценки научного потенциала региона, 127.94kb.

- Уктура интеллектуального потенциала региона, исследованы методические подходы к его, 129.46kb.

- Ая методика расчета уровня интеллектуального потенциала страны, предлагаемая для использования, 101.56kb.

- Методические подходы к экономической оценке биоресурсного потенциала региона 6 Экономическая, 442.87kb.

- Методика оценки инвестиционной привлекательности аграрного сектора экономики Оценка, 2624.68kb.

- Конкурс Вольного экономического общества «Будущее экономики-2009», 184.14kb.

- Методика № комплексной оценки персонала и условий его мотивации общие положения, 122.42kb.

На правах рукописи

КАЛИНИНА ОЛЬГА ВЛАДИМИРОВНА

КОМПЛЕКСНАЯ методика оценки

налогового потенциала региона

Специальность 08.00.10 – Финансы, денежное обращение и кредит

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

кандидата экономических наук

Иваново – 2006

Работа выполнена в ГОУ ВПО «Санкт-Петербургский государственный политехнический университет»

НАУЧНЫЙ РУКОВОДИТЕЛЬ:

доктор экономических наук,

доцент Окороков Роман Васильевич

ОФИЦИАЛЬНЫЕ ОППОНЕНТЫ:

доктор экономических наук,

профессор Леонтьев Владимир Евгеньевич

кандидат экономических наук,

……………. Гайдукова Оксана Александровна

ВЕДУЩАЯ ОРГАНИЗАЦИЯ: ГОУ ВПО «Санкт-Петербургский государственный инженерно-экономический университет»

Защита состоится «_23_» __декабря__ 2006 г. в _12_ часов на заседании диссертационного совета Д.212.063.04 в ГОУ ВПО «Ивановский государственный химико-технологический университет» по адресу: 153000, г.Иваново, пр. Ф.Энгельса, д.7 (главный корпус, ауд. Г101).

С диссертацией можно ознакомиться в библиотеке ГОУ ВПО «Ивановский государственный химико-технологический университет» по адресу: 153000, г.Иваново, пр. Ф.Энгельса, д.7.

Автореферат разослан «___» _____________ 2006 года.

Ученый секретарь

диссертационного совета С.Е. Дубова

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. В настоящее время государственные органы власти большое внимание уделяют реформированию и совершенствованию бюджетно-налоговой политики государства, в частности вопросам увеличения уровня собираемости налоговых поступлений в бюджеты различного уровня, обеспечения сбалансированности и самостоятельности бюджетов, а также совершенствованию межбюджетных отношений между центром и регионами. Вместе с тем актуальным является необходимость оказания некоторым регионам страны целевой государственной финансовой поддержки. Для того чтобы решить эти задачи, федеральным и региональным органам власти необходимо предоставить максимально достоверные данные о социально-экономической ситуации в регионах, в частности, информацию о прогнозируемой величине налоговых поступлений в доходные части бюджетов регионов.

Количественно бюджетные налоговые доходы выражаются при помощи показателя налогового потенциала территории. Для оценки данного показателя в большинстве стран с рыночной экономикой применяются специальные методики, позволяющие рассчитывать налоговые поступления, аккумулируемые в бюджеты различных уровней в прогнозируемом периоде.

Необходимо отметить, что в Российской Федерации не существует единой утвержденной методики оценки величины налоговых поступлений. На настоящий момент насчитывается примерно семь различных методов, рассчитывающих данный показатель. При этом региональные органы власти прогнозируют налоговый потенциал по тем методикам, которые они считают наиболее приемлемыми в зависимости от региональных особенностей и уровня обеспеченности информационными и технологическими ресурсами.

В связи с этим актуальным является задача разработки комплексной методики оценки налоговых поступлений для всех регионов, которая могла бы объективно отражать их реальные налоговые возможности.

Цель и задачи исследования. Цель исследования заключается в разработке комплексной методики оценки налогового потенциала региона для распределения налоговых поступлений и дальнейшего эффективного использования.

Достижение поставленной цели определяет необходимость решения следующих основных задач:

- уточнить содержательную сущность понятия налогового потенциала региона на основе ресурсных параметров региона;

- предложить классификацию факторов, влияющих на формирование налогового потенциала региона;

- определить место и функциональные границы налогового потенциала в системе региональных финансовых отношений;

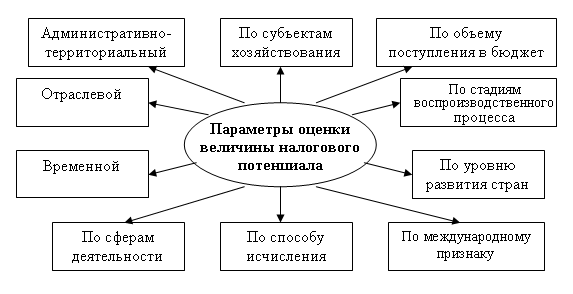

- предложить классификацию параметров, определяющих величину налогового потенциала;

- систематизировать основные методы оценки налогового потенциала;

- разработать комплексную методику оценки налогового потенциала, позволяющую определять его реальную величину в зависимости от конкретных условий регионов.

Объектом исследования является налоговый потенциал региона.

Предметом исследования выступают региональные финансовые отношения между хозяйствующими субъектами и государственными финансовыми органами.

Теоретико-методологическая основа исследования. Теоретическая база исследования основана на положениях экономической теории, научных трудах отечественных и зарубежных ученых по проблемам налоговой политики, бюджетного устройства и вопросам региональной экономики. В качестве методологической базы исследования применялись методы экономического анализа, стратегического планирования и прогнозирования, а также методы математической статистики. В работе были использованы научные труды отечественных и зарубежных авторов, периодическая литература, данные Госкомстата РФ, а также нормативные документы и ресурсы информационной сети Интернет.

Научная новизна исследования состоит в следующем:

- Уточнена содержательная сущность понятия «налоговый потенциал региона».

- Предложена классификация факторов, влияющих на формирование налогового потенциала региона.

- Определены функциональные границы и место налогового потенциала в системе региональных финансовых отношений.

- Классифицированы основные параметры, определяющие величину налогового потенциала.

- Проведена систематизация различных методов оценки налогового потенциала.

- Предложена комплексная методика оценки налогового потенциала региона, позволяющая определять его реальную величину в зависимости от конкретных условий регионов.

Научная значимость исследования заключается в том, что представленные в диссертации научные положения и выводы развивают теории налогообложения, государственных и региональных финансов в рамках вопросов, касающихся определения величины налоговых поступлений в бюджет территории (региона).

Практическая значимость результатов исследования заключается в том, что теоретические выводы и предложенная методика оценки налогового потенциала региона могут быть использованы региональными органами власти для более точного определения величины налогового потенциала в процессе регионального бюджетного планирования в целях обеспечения роста налоговых поступлений и уровня собираемости налогов в бюджет.

Достоверность и обоснованность научных положений, выводов и рекомендаций подтверждается систематизацией и анализом значительного числа научных публикаций, использованием аналитических материалов и государственной статистической отчетности, а также применением методов математической статистики.

Апробация и внедрение результатов исследования. Основные результаты исследования на различных этапах представлялись в научных докладах и получили положительную оценку на региональных и международных вузовских научно-практических конференциях.

Публикации. По теме диссертации опубликовано одиннадцать научных работ общим объемом 3,6 п.л.

Структура и объем исследования. Диссертационная работа состоит из введения, трех глав основного текста, заключения, списка литературы и приложений. Основное содержание диссертации изложено на 216 страницах машинописного текста, она содержит 5 таблиц, 9 рисунков и схем, включает 8 приложений. Список литературы насчитывает 169 наименований.

ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

Во введении обосновывается актуальность темы диссертации, формулируются цель и задачи исследования, определяются предмет и объект исследования, раскрываются научная новизна работы и ее практическая значимость.

В первой главе «Основы функционирования бюджетно-налоговой системы Российской Федерации» приводится характеристика бюджетной и налоговой систем как составных частей финансовой системы Российской Федерации. При рассмотрении бюджетной системы определяется ее структура (федеральный, региональный и местные бюджеты), особенности формирования доходов и расходов различных уровней, а также особенности функционирования региональной бюджетно-налоговой системы Российской Федерации. В рамках данного вопроса рассматривается понятие регионального налогообложения, выделяются его отличительные признаки и характеристики, определяются функциональные границы, структура регионального налогообложения и теоретические основы формирования и регулирования регионального бюджета в современных условиях.

При рассмотрении налоговой системы определяются понятия налога, налоговой системы, ее основные принципы и элементы налога.

Отдельное внимание уделяется раскрытию понятия и сущности региона как предмета исследования. В результате проведенного анализа делается вывод, что в современных научных публикациях вкладывается различный смысл в данное понятие. Одни авторы употребляют его как синоним термина «район», другие под регионом понимают союзную республику, третьи при определении региона исходят из структуры бюджетной системы Российской Федерации. В целом, принято считать, что регион представляет собой часть территории РФ, обладающей общностью природных, социально-экономических, национально-культурных и иных условий.

Согласно Бюджетному кодексу РФ понятие региона следует отождествлять с понятием субъекта Российской Федерации, определяемое как государственно-правовое образование РФ и включающее в себя ряд основополагающих признаков, таких как наличие территориального единства, однородности природно-климатических условий; исторически сложившееся единство воспроизводства экономических благ; общность социально-культурных, демографических, этнических и иных условий жизни людей; наличие административно-политической общности, единых институтов власти.

Отметим, что каждый регион уникален по своему геополитическому положению, историческим, социально-политическим и национальным особенностям, стартовым уровням социально-экономического развития, степени обеспеченности трудовыми ресурсами и роли в исторически сложившемся территориальном разделении труда.

В данной главе также рассматриваются особенности межбюджетных отношений в Российской Федерации. При этом определяется понятие межбюджетных отношений, раскрывается сущность данного понятия, принципы и особенности их формирования, проводится деление межбюджетных отношений на две группы: «центр – регионы» и «регионы – муниципальные образования», при этом дается общая характеристика межбюджетных отношений в системе «центр – регионы». Рассматриваются механизмы межбюджетного вертикального и горизонтального выравнивания (регулирования).

Отдельное внимание в работе уделяется концепции бюджетного федерализма как основы межбюджетных отношений, в частности такому важному направлению данной программы, как оказание финансовой помощи нуждающимся регионам. В рамках данного вопроса рассматриваются особенности функционирования фондов финансовой поддержки регионов. Также выявляются основные недостатки межбюджетных отношений и основные цели, задачи и пути их совершенствования, что определяет необходимость более детального определения экономической сущности налогового потенциала и разработки методических основ его оценки.

Во второй главе «Экономическая сущность налогового потенциала и методические основы его оценки» определяются место и роль налогового потенциала в системе финансовых отношений, выявляется сущность и уточняется понятие налогового потенциала региона, предлагается классификация основных параметров, определяющих величину налогового потенциала, а также классификация факторов, влияющих на формирование налогового потенциала региона. Отдельное внимание в работе уделяется понятию налоговой базы как основы для оценки налогового потенциала, выявляются факторы, влияющие на ее формирование, предлагаются подходы к формированию налоговой базы региона. В работе рассматривается и понятие налогового бремени, производится анализ данного понятия, определяется его региональная и отраслевая структура, а также зависимость объема налоговых поступлений от величины налоговой ставки, устанавливаемой государством (кривая Лаффера).

На основании вышеизложенного отмечается, что важным аспектом исследования является изучение экономической сущности налогового потенциала региона (НПР), под которой понимается такой характер региональных финансовых отношений между хозяйствующими субъектами и финансовыми органами, который позволяет определить рациональную величину регионального налогового потенциала.

Что касается понимания самого термина налогового потенциала, то до сих пор не существует общепризнанного подхода к его определению.

В мировой практике под налоговым потенциалом (НП) в целом понимается способность базы налогообложения, находящейся в пределах определенной территории, приносить доход в виде налоговых поступлений. В российской экономической теории под налоговым потенциалом понимается способность национального хозяйства произвести и мобилизовать в бюджет всех уровней долю национального дохода, определяемую потребностями общественного развития и возможностями государственных налоговых институтов.

Рис. 1. Функциональные границы и место налогового потенциала

в системе финансовых отношений региона

Проведенный анализ работ отечественных и зарубежных специалистов позволил выявить два основных подхода к определению НПР:

1. Первый подход трактует НПР как максимально возможную сумму налоговых поступлений, рассчитанных из налогооблагаемых баз, собранную на определенной территории за определенный период времени в рамках действующего законодательства.

2. Второй подход рассматривает НПР в качестве потенциально возможной суммы налоговых поступлений, рассчитанной по налогооблагаемой базе с учетом действующих налоговых ставок.

По-нашему мнению, при определении НПР следует придерживаться первого подхода, опираясь на особенности функционирования и развития каждого конкретного региона, а также учитывая его реальные налоговые возможности.

Таким образом, была получена уточненная формулировка данного термина: под налоговым потенциалом региона нами понимается максимально возможный объем налоговых поступлений, собранных на территории региона за определенный период времени в рамках действующего законодательства при оптимальном использовании финансовых, природных, производственных и демографических ресурсов региона, а также с учетом проводимой региональной налоговой политики.

Обобщив приведенные подходы к определению НП можно сделать вывод о том, что данное понятие необходимо рассматривать с разных точек зрения:

- с точки зрения компетенции разных уровней власти (федеральной, региональной и местной) в определении налоговой базы, а следовательно и налогового потенциала;

- с точки зрения фактического поступления налоговых платежей в разные уровни бюджетов: НПР можно рассматривать как сумму налоговых потенциалов федерального и регионального бюджетов, т.е. НПР = НПФб+НПРб;

- с точки зрения совокупного потенциала региона по формированию и использованию налогов для его социально-экономического развития.

Рис. 2. Классификация параметров, определяющих величину налогового потенциала

В результате проведенного исследования были определены функциональные границы и место налогового потенциала в системе региональных финансовых отношений.

Действительно, между региональной экономикой, финансовыми и налоговыми институтами имеет место определенная детерминированная зависимость. Именно наличие устойчивых связей между различными видами потенциалов определяет устойчивость экономических процессов, протекающих в регионе.

Факторы формирования величины налогового потенциала региона

Управленческий

Налоговый (организационный)

Региональный законодательный

Трудовой

(демографический)

Экономический

Экологический

Социально-политический

Инновационный

Психологический

(налоговая культура)

Региональная

налоговая

политика

Региональное

налоговое

планирование и прогнози-рование

ВНЕШНИЕ

ВНУТРЕННИЕ

Природно-климатический

Политический

Ресурсно-сырьевой

Финансовый

Федеральный законодательный

Инфраструктурный

Инфляционный

Производственный

Методический

Инвестиционный

Нормативный

Наличие “теневого сектора”

Рис. 3. Классификация факторов формирования величины налогового потенциала региона

Для более глубокого раскрытия сущности и назначения налогового потенциала целесообразно рассматривать параметры его оценки. На основе проведенного анализа была предложена классификация параметров, определяющих величину налогового потенциала, представленная на рис. 2.

Управление величиной налогового потенциала региона обеспечивается посредством воздействия на факторы его формирования. Использование данных факторов, в свою очередь, упрощает методику оценки налогового потенциала региона, так как позволяет рассматривать данный показатель в более узких аспектах и производить его оценку по отдельным составляющим.

На основе проведенного анализа в работе предложена классификация факторов, влияющих на формирование величины налогового потенциала региона, представленная на рис. 3.

В соответствии с полученной классификацией данные факторы условно можно разделить на две группы: внешние и внутренние. К внешним следует относить факторы, которые оказывают влияние на региональный налоговый потенциал через федеральные механизмы воздействия или включают в себя определенные исходные условия развития того или иного региона. Их особенность состоит в том, что региональные органы власти не могут значительным образом повлиять на изменение этих факторов.

Под внутренними понимаются такие факторы, которые подвержены влиянию региональных и муниципальных органов власти, чьи усилия должны быть направлены на преимущественное использование таких факторов. Они играют определяющую роль в формировании налогового потенциала региона.

В третьей главе «Комплексная методика оценки налогового потенциала региона» проводится анализ существующих методов оценки налогового потенциала, выявляются их основные особенности, преимущества и недостатки. Дается характеристика социально-экономической ситуации конкретного региона − Ленинградской области, на примере которого проводилась оценка налогового потенциала. Предлагается авторская методика оценки налогового потенциала региона с учетом различия структуры населения и уровня миграции в регионе. Выявляются основные направления повышения уровня собираемости налоговых поступлений в бюджеты всех уровней.

На основе анализа работ российских и зарубежных ученых систематизированы методы оценки налогового потенциала, представленные на рис. 4.

При этом методы оценки условно предлагается разделить на две основные группы:

- первая группа: методы, базирующиеся на фактических показателях;

- вторая группа: методы, базирующиеся на макроэкономических показателях.

Определены основные преимущества и недостатки методов оценки, входящих в данные группы.

На основе созданной систематизации и выявления преимуществ и недостатков методов оценки произведен сравнительный анализ двух групп по различным признакам, результаты которого представлены в табл. 1.

Основные методы оценки налогового потенциала

Методы на основе фактических показателей

Методы на основе макроэкономических показателей

Метод на основе

СНР

(ВНР)

Метод на основе

ВРП

Метод на основе

среднедушевых доходов населения

Метод на

основе

фактических показателей

в базовом

году

Метод на

основе

фактических

показателей

в текущем

году

Метод на

основе

репрезен-

тативной налоговой системы

Метод

регрессион-

ного

анализа

Метод

на основе

приведен-

ного

налогового

ресурса

Метод «прямого счета»

Упрощенный

метод

Фактический

метод

Нормативно-законодательный подход

“Косвенный “

подход

Упрощенный

метод

Простой

метод

Регрессионный метод

Метод поправочных коэффициентов

Рис. 4. Систематизация основных методов оценки налогового потенциала

В рамках данного исследования в качестве исходного метода оценки величины налогового потенциала региона (на примере Ленинградской области) был выбран метод, основанный на валовом региональном продукте (ВРП), входящий в группу методов, базирующихся на макроэкономических показателях. При этом в качестве налогового потенциала рассматривалась величина налоговых обязательств, под которыми понимается совокупность фактических налоговых доходов региона и прироста накопленной задолженности перед бюджетом (недоимка и отсроченные платежи). Другими словами этот показатель характеризует начисленные налоги региона – налоговые обязательства.

Оценка налогового потенциала производилась четырьмя разновидностями данного метода: простым и регрессионным, а также предложенными автором среднедушевыми методами, учитывающими различия в структуре населения.

1. Оценка величины налогового потенциала региона с использованием простого метода оценки на основе ВРП.

В соответствии с простым методом оценки, общие налоговые обязательства по региону (ТАi), включающие в себя суммарные налоговые доходы и прирост задолженности по налогам в бюджетную систему, рассчитываются исходя из средней налоговой ставки по стране (τ) и валового регионального продукта (ВРПi).

При этом средняя налоговая ставка может быть рассчитана как отношение суммарных налоговых обязательств (ТАi) всех регионов к их совокупному продукту (ВРПi) и представлена в виде:

, (%) (1)

, (%) (1)Таким образом, формула расчета НПР представима в виде:

, (млн.руб.) (2)

, (млн.руб.) (2)Исходными данными для расчета явились официальные статистические данные, опубликованные Госкомстатом по следующим показателям: ВРП по всем регионам РФ, млн.руб.; налоговые поступления в консолидированные бюджеты регионов, млн.руб.; задолженность по налогам и сборам за 2002 и 2003 годы, в том числе, недоимка по регионам, млн.руб.

В соответствии с данным методом средняя налоговая ставка τ по стране получилась равной 11,43%.

Следовательно, формула расчета налогового потенциала региона может быть представлена как:

(3)

(3)Применительно к Ленинградской области получаем:

(млн.руб.)

(млн.руб.)Полученное значение НП ТАi сравнивалось с фактическими значениями (фактическим сбором налоговых поступлений и фактическим сбором налоговых обязательств) для выявления допустимости применения данного метода.

Таблица 1.

Сравнительный анализ двух групп методов оценки налогового потенциала

| Признак сравнения | 1-ая группа: Методы на основе фактических поступлений | 2-ая группа: Методы на основе макроэкономических показателей |

| Объект оценки | Налоговый потенциал отдельного налога, группы налогов, муниципального образования, региона, страны в целом | Налоговый потенциал региона, страны в целом |

| Цели оценки | Только для количественного определения налоговых доходов, которые могут быть мобилизованы в бюджет | Для количественного определения налоговых доходов, которые могут быть мобилизованы в бюджет, а также для определения величины трансфертов для бюджетного выравнивания |

| Условия применения метода | Налоговый потенциал территории равен сумме налоговых потенциалов отдельных налогов, действующих на данной территории | Налоговый потенциал территории равен величине налоговых обязательств территории, зависящих от величины валового продукта территории. |

| Источник первичных данных | Преимущественно данные Министерства по налогам и сборам РФ и его отделений | Преимущественно данные Госкомстата РФ |

| Достоверность и полнота используемых первичных данных | Неполнота данных (трудности расчета налоговых баз некоторых налогов); недостаточная достоверность данных налоговой отчетности (теневая экономика) | Также отсутствие достоверности (высокий уровень теневой экономики) |

| Количество рассматриваемых показателей для оценки | Большое количество показателей: налоговая база по каждому виду налогов, включенных в НП | Единственный макроэкономический показатель: ВРП или ВРП на душу населения |

| Характер оценки | Методы строятся на прямой оценке потенциальных налоговых обязательств налогоплательщиков: на основе данных налоговой отчетности | Методы строятся на косвенной оценке потенциальных налоговых обязательств налогоплательщиков: на основе совокупного регионального дохода |

| Учет особенностей налоговой системы | Как можно более точная оценка налоговой базы по каждому виду налога с учетом особенностей взимания данных налогов и налоговых ставок | Моделирование потенциальных налоговых поступлений осуществляется без учета особенностей налоговой базы и ставок отдельных налогов |

В результате расчетов величина НП Ленинградской области получилась равной 15092,1 млн.руб., что превышает фактические налоговые сборы, равные 14125,8 млн.руб. на 966,3 млн.руб. (6,8%), а фактические налоговые обязательства на 1254,4 млн.руб. (9,1%), что является вполне допустимым отклонением (см. табл. 2).

Таблица 2.

Сопоставление оценок налогового потенциала Ленинградской области, полученных разными методами, 2003 г., млн. руб. и %

| Методы оценки | Фактичес-кий налоговый сбор | Фактичес-кие налоговые обязатель-ства | Рассчи-танный налоговый потенциал | Отклонение от фактического налогового сбора | Отклонение от фактических налоговых обязательств | ||

| в млн. руб. | в % | в млн. руб. | в % | ||||

| Простой метод | 14125,8 | 13837,7 | 15092,1 | 966,3 | 6,8 | 1254,4 | 9,1 |

| Регрессионный метод | 14125,8 | 13837,7 | 15082,1 | 956,3 | 6,7 | 1244,4 | 9 |

| Среднедушевой метод 1 | 14125,8 | 13837,7 | 15589,9 | 1464,1 | 10,4 | 1752,2 | 12,7 |

| Среднедушевой метод 2 (kэф-ти) | 14125,8 | 13837,7 | 15147,1 | 1021,3 | 7,2 | 1039,4 | 9,4 |

Казалось бы, отклонение рассчитанного НП от фактических налоговых обязательств должно быть меньше, чем от налоговых сборов. Это связано с тем, что налоговые обязательства учитывают помимо налоговых доходов еще и прирост задолженности, в том числе недоимки, то есть для расчета используется более точная информация. Однако в Ленинградской области в 2003 году был зафиксирован отрицательный прирост задолженности, равный минус 288,1 млн.руб., то есть к 2003 году задолженность уменьшилась и уменьшила налоговые обязательства области на 288,1 млн.руб. Отметим, что примерно в половине регионов РФ наблюдается отрицательный прирост налоговой задолженности. Для регионов, имеющих положительный прирост задолженности по налогам, оценка налогового потенциала с учетом прироста будет более точной.

2. Оценка величины налогового потенциала региона с использованием регрессионного метода оценки на основе ВРП.

В соответствии с регрессионным методом оценки налоговые обязательства региона ТАi рассчитываются на основе данных валовых региональных продуктов ВРПi и налоговых обязательств всех регионов по следующей формуле:

, (4)

, (4)где

и

и  – коэффициенты, параметры уравнения регрессии.

– коэффициенты, параметры уравнения регрессии. В соответствии с данным методом для расчета НП Ленинградской области коэффициенты уравнения регрессии получились равными:

с0 = 916,793; с1 = 0,107.

Полученное в работе уравнение регрессии имеет следующий вид:

(5)

(5)Применительно к Ленинградской области получаем:

(млн.руб.)

(млн.руб.)При этом отклонение от фактического налогового сбора составило 956,3 млн.руб. (6,7%), от фактических налоговых обязательств 1244,4 млн.руб. (9%) (см. табл. 2), что вполне допустимо.

3. Оценка величины налогового потенциала региона с учетом различия в структуре населения.

На основе проведенного анализа было выяснено, что существующие методы оценки НПР не учитывают различия структуры населения – соотношения городского и сельского населения. В качестве такого метода, учитывающего различия в структуре населения, автором предложены два среднедушевых метода оценки с учетом и без учета эффективности работы населения.

При этом помимо различий в структуре населения региона, данные методы способны также учитывать уровни инфляции и безработицы, использование которых позволяет выполнять более точные оценки.

Методика оценки величины налогового потенциала первым среднедушевым методом без учета эффективности работы сельского и городского населения представляет собой последовательное выполнение следующих элементов:

1) расчет прироста задолженности по налогам всех регионов РФ;

2) расчет налоговых обязательств на душу населения по всем регионам РФ;

3) нахождение коэффициентов уравнения регрессии методом наименьших квадратов;

4) построение уравнение регрессии в общем виде;

5) расчет коэффициентов инфляции и безработицы, построение уравнения регрессии с учетом структуры населения в регионе.

В соответствии с данным методом формулы расчета налоговых обязательств городского и сельского населения будут иметь вид:

, (6)

, (6)

, (7)

, (7)

где ТАi сел – налоговые обязательства сельского населения в i-ом регионе;

ТАi гор – налоговые обязательства городского населения в i-ом регионе;

ВРПi* – валовой региональный продукт на душу населения в i-ом регионе;

kинфл – коэффициент инфляции, рассчитываемый по формуле:

, (8)

, (8)

– коэффициент безработицы сельского населения;

– коэффициент безработицы сельского населения;

– коэффициент безработицы городского населения;

– коэффициент безработицы городского населения;

Данные коэффициенты безработицы рассчитываются следующим образом:

и

и  , (9)

, (9)

где rсел – уровень безработицы сельского населения;

rгор – уровень безработицы городского населения.

При этом:

, (10)

, (10)

где ТАi – налоговые обязательства по региону в целом.

По результатам расчетов налоговые обязательства Ленинградской области для сельского населения составили 5083,3 млн.руб., а для городского населения 10506,6 млн.руб. Таким образом, в целом по области рассчитанный НП получился равным 15589,9 млн.руб., что превышает фактические налоговые сборы на 10,4 % , что является допустимым отклонением (см. табл. 2).

Однако, данный метод оценки налоговых поступлений является не вполне корректным, так как не позволяет учитывать степень эффективности работы городского и сельского населения, а также уровень миграции населения внутри региона.

Для решения таких задач возможно использование предложенного нами второго среднедушевого метода с учетом коэффициентов эффективности работы населения.

Условиями применения данного метода являются:

Условие 1. Фондовооруженность труда городского рабочего является более высокой по сравнению с трудом рабочего или крестьянина, проживающего в сельской местности: в целом по стране труд сельского рабочего или крестьянина является менее капитализированным.

Условие 2. ВРП сельского населения признается равным ВРП, созданному в сельском хозяйстве, то есть определенным допущением является тот факт, что сельское население в основном занято в сельском хозяйстве региона.

В соответствии с первым условием ВРП на душу населения городского рабочего ВРП*гор отличается (превосходит) ВРП на душу населения сельского рабочего ВРП*сел, то есть  .

.

При этом городское население региона производит ВРП городского населения, а сельское население – ВРП сельского населения. Поэтому среднедушевые величины ВРП по сельскому и городскому населению в i-ом регионе будут рассчитываться как:

и

и  (11)

(11)

Отметим, что население i-го региона в целом (Niгор + Niсел) приносит суммарный ВРП по i-ому региону, вычисляемый как ВРПi = ВРПiгор+ ВРПiсел.

Соответственно среднедушевая величина ВРП по региону в целом будет рассчитываться следующим образом:

(12)

(12)

Добавочным и принципиально важным элементом методики среднедушевого метода с учетом эффективности работы является расчет коэффициентов эффективности Кэфгор и Кэфсел, под которыми нами понимаются коэффициенты, характеризующие эффективность работы городского или сельского населения в регионе, рассчитываемые как отношение среднедушевого ВРП городского (сельского) населения на среднедушевой ВРП по региону в целом:

и

и  (13)

(13)

Тогда более точные формулы расчета величины НП городского и сельского населения будут иметь вид:

, (14)

, (14)

. (15)

. (15)

В результате произведенных расчетов коэффициенты эффективности получились равными для городского населения 1,32; для сельского населения 0,25. При этом налоговые обязательства для городского и сельского населения соответственно равны 13857,8 млн.руб. и 1289,3 млн.руб.

Таким образом, общие налоговые обязательства Ленинградской области с учетом коэффициентов эффективности составили 15147,1 млн.руб., что превышает фактические сборы на 7,2% (см. табл. 2).

Преимущества среднедушевого метода с учетом коэффициентов эффективности заключаются в том, что он позволяет не только учитывать степень эффективности работы городского и сельского населения, но также прогнозировать изменения налогового потенциала региона в случае миграции населения.

В данной работе под миграцией рабочей силы понимается внутренняя миграция, проходящая внутри конкретного региона и изменяющая соотношение численности между сельским и городским населением.

Внутренние миграционные потоки могут протекать по двум направлениям:

1. Приток сельского населения в город, находящийся на территории рассматриваемого региона. Данное движение может происходить в случае появления большого количества дополнительных рабочих мест в городе в результате строительства крупных промышленных объектов и жилищных комплексов.

В результате такой миграции среднедушевой метод без учета коэффициентов эффективности не сможет оценить произошедшие изменения в налоговом потенциале региона, так как общая численность в регионе останется прежней, изменится лишь ее структура (соотношение городского и сельского населения).

В свою очередь, среднедушевой метод с учетом коэффициентов эффективности будет учитывать данные региональные структурные изменения, что отразится на величине налогового потенциала в целом по региону: налоговый потенциал городского населения, имеющего больший коэффициент эффективности, увеличится, но не на равную величину, в результате чего в целом по региону произойдет увеличение налоговых поступлений из-за притока населения в город.

2. Приток городского населения в сельскую местность в регионе. Данное миграционное движение может происходить в результате:

1. строительства и организации фермерских хозяйств крупными предпринимателями региона;

2. наличия потребности в работниках для сезонной работы (посев и сбор урожая) в крупных частных хозяйствах.

В результате такой миграции, фондовооруженность труда сельского рабочего и, следовательно, валовой региональный продукт сельского населения существенно возрастут, что непременно повлияет на коэффициент эффективности работы сельского населения – он увеличится. Таким образом, налоговый потенциал сельского населения также возрастет, а налоговый потенциал городского населения уменьшится. При этом в результате притока городского населения в сельскую местность налоговый потенциал в целом по региону увеличится.

Отметим, что это произойдет в том случае, если работник, переехавший в сельскую местность, будет производить больший, чем он производил в городе, ВРП, что допустимо, если предположить, что он не мог реализовать себя в городских условиях: учет в службе занятости, отсутствие постоянной работы, невозможность устроиться на высокооплачиваемую работу в городе.

Таким образом, в отличие от первого метода, метод с использованием коэффициентов эффективности дает возможность строить прогнозы не только отдельно по структурному разделению региона на сельские и городские районы, но и по региону в целом по ожидаемым поступлениям в случае изменения соотношения городского и сельского населения.

На основе произведенных оценок величины налогового потенциала региона четырьмя различными методами можно сформулировать следующие выводы:

1. Для оценки налогового потенциала региона необходимо учитывать не только налоговые поступления, но и прирост налоговой задолженности.

2. Проведенные расчеты НП на основе макроэкономических показателей, в частности показателя ВРП, простым и регрессионным методом показали, что они могут применяться для оценки НП территории наравне с методами, базирующимися на фактических данных налоговой отчетности: отклонения от фактических поступлений составляют соответственно 6,8 и 6,7% (см. табл. 2).

3. Регрессионный метод оценки НП является более точным и корректным: отклонение от фактического налогового сбора данным методом на 0,1 % (10 млн.руб.) меньше, чем при использовании простого метода (см. табл. 3).

4. При оценке налогового потенциала с помощью регрессионного метода следует учитывать коэффициенты инфляции и безработицы, применение которых дает более точный прогноз налоговых поступлений.

5. В качестве методов, учитывающих различия в структуре населения региона, могут применяться среднедушевые регрессионные методы оценки: с учетом и без учета коэффициентов эффективности, особенно в тех случаях, когда перед региональными органами власти стоят задачи оценки налогового потенциала отдельно для городского и сельского населения.

6. Среднедушевой метод с учетом коэффициентов эффективности является более корректным и точным, так как он способен не только учитывать степень эффективности работы населения региона, но и прогнозировать изменения налогового потенциала региона в случае внутренней миграции населения.

Применение комплексной методики оценки налогового потенциала должно обеспечивать не только адекватный прогноз величины бюджетных налоговых доходов, но также и нахождение приоритетных направлений увеличения налоговых сборов в бюджеты всех уровней.

По результатам проведенного исследования были выявлены основные направления повышения уровня собираемости налоговых поступлений:

1. Увеличение уровня деловой активности в регионе, включающее в себя оздоровление экономики предприятий-налогоплательщиков, стабилизация их финансового состояния за счет перераспределения (снижения) налоговой нагрузки, развитие инвестиционной деятельности в регионе, создание условия для развития и укрепления малого бизнеса.

2. Совершенствование действующего законодательства в области налогообложения, предполагающее упрощение системы федерального и регионального налогообложения, оптимизацию системы предоставления налоговых льгот, законодательное утверждение единой методики оценки налогового потенциала для всех регионов и страны в целом, ужесточение государственного контроля за финансовыми потоками экономических агентов и ответственности за нарушение законодательства.

3. Совершенствование системы налогового администрирования, в том числе совершенствование механизмов мобилизации, учета и контроля за правильностью исчисления, полнотой и своевременностью уплаты налогов, применение комплекса административно-уголовных мер для неплательщиков, совершенствование работы налоговых органов.

4. Обеспечение легализации теневой деятельности экономики, осуществляемую посредством применения мер, направленных на приостановление процесса ухода новых хозяйствующих субъектов в теневой сектор экономики, легализацию части “теневых” отношений и консолидацию сил банковских структур и государственных органов правопорядка в борьбе с теневой экономикой.

5. Формирование и развитие налоговой культуры, связанное с воспитанием законопослушного налогоплательщика и формированием позитивного отношения общества к уплате налогов как к конституциональной обязанности гражданина.

Следует отметить, что каждое из названных выше направлений включает в себя целый комплекс задач, решая которые можно добиться увеличения величины собираемости налогов и повышения эффективности их использования. Реализация намеченных направлений в совокупности с другими организационно-законодательными мерами позволит создать благоприятные условия для активизации уровня деловой активности в регионе, улучшения инвестиционного климата, увеличения реальных доходов населения и, как следствие, улучшения социально-экономической ситуации в регионах и страны в целом.

В заключении формулируются выводы в соответствии с поставленными целями и задачами диссертационного исследования.

Основные положения диссертации представлены в следующих публикациях:

1. Калинина, О. В. Методика оценки налогового потенциала с учетом различий в структуре населения региона / О. В. Калинина // Научно-технические ведомости СПбГТУ. – 2006. – №3. – С. 227–230.

2. Калинина, О. В. Сравнительный анализ основных методов оценки налогового потенциала / О. В. Калинина // Научно-технические ведомости СПбГТУ. – 2006. – №4. – С. 302–306.

3. Калинина, О. В. Комплексная методика оценки налогового потенциала региона / О. В. Калинина // Экономика, экология и общество России в 21-м столетии: тез. докл. конф., СПб., 30 мая–1 июня 2006 г. – СПб. : Изд-во Политехн. ун-та, 2006. – С. 282–284.

4. Калинина, О. В. Налоговый потенциал в системе региональных финансовых отношений / О. В. Калинина // XXXIV неделя науки СПбГПУ: тез. докл. конф., СПб., 28 нояб.–3 дек. 2005 г. – СПб. : Изд-во Политехн. ун-та, 2006. – С. 103–105.

5. Калинина, О. В. Борьба с теневой экономикой как один из факторов увеличения налогового потенциала региона / О. В. Калинина // Формирование технической политики инновационных наукоемких технологий: тез. докл. конф., СПб., 16–18 июня 2005 г. – СПб. : Изд-во Политехн. ун-та, 2005. – С. 295–301. – ISBN 5-7422-0924-Х.

6. Калинина, О. В. Проблема неуплаты налоговых платежей как деструктивный фактор формирования налогового потенциала региона / О. В. Калинина // Россия в глобальном мире: Соц.-теорет. альманах. – СПб. : Нестор, 2005. – С. 99–105. – ISBN 5-303-00195-4.

7. Калинина, О. В. Факторы, влияющие на формирование налогового потенциала региона / О. В. Калинина // Экономика, экология и общество России в 21-м столетии: тез. докл. конф., СПб., 17–19 мая 2005 г. – СПб. : Изд-во Политехн. ун-та, 2005. – С. 190–192.

8. Калинина, О. В. Мониторинг налогового потенциала региона / О. В. Калинина // XXXIII неделя науки СПбГПУ: тез. докл. конф., СПб., 29 нояб.–4 дек. 2005 г. – СПб. : Изд-во Политехн. ун-та, 2005. – С. 108–110.

9. Калинина, О. В. Анализ понятий региона и налогового потенциала региона / О. В. Калинина // Россия в глобальном мире: Соц.-теорет. альманах. – СПб. : Нестор, 2004. – С. 87–91. – ISBN 5-303-00172-5.

10. Калинина, О. В. Концепция формирования системы оценки налогового потенциала / О. В. Калинина // Россия в глобальном мире: Соц.-теорет. альманах. – СПб. : Нестор, 2004. – С. 139–143. – ISBN 5-303-0151-2.

11. Калинина, О. В. Понятие и сущность налогового потенциала региона / О. В. Калинина // Сб. докл. МВШУ к десятилетию факультета. – СПб. : Нестор, 2004. – С. 97–102.