Кодекс. Новые документы 2

| Вид материала | Кодекс |

- Курсовая работа по учебной дисциплине: Бухгалтерский учет на тему: «Учет основных средств», 384.59kb.

- Уголовный кодекс российской федерации, 3110.01kb.

- Уголовный кодекс российской федерации, 3327.69kb.

- Уголовный кодекс российской федерации, 2940.24kb.

- Уголовный кодекс российской федерации, 3756.16kb.

- Taxadvisor Дмитрий Костальгин. Вступившие в силу с начала года поправки в Налоговый, 41.93kb.

- Преамбула 1 Дипломатическая конференция по охране на море, состоявшаяся в Лондоне, 1637.66kb.

- Квалификационные тесты по стоматологии (новые) (полный список), 1747.24kb.

- Предварительная концепция законодательных изменений. Разработка в рамках доклада, 28.14kb.

- © "Неизвестные страницы русской истории", 1503.05kb.

Приостановление операций по валютному счету в банке

С 2009 года впервые предусмотрена возможность приостановления операций по валютному счету налогоплательщика. С указанной целью пункт 2 статьи 76 НК РФ дополнен нормой, содержащей алгоритм определения суммы в иностранной валюте, в пределах которой приостанавливаются расходные операции. Данная сумма должна быть эквивалентна сумме в рублях, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке, по курсу Банка России, установленному на дату начала действия приостановления операций по валютному счету.

Основания для приостановления операций по счету в банке

Расширен перечень оснований для приостановления операций по счетам налогоплательщика в банке. Теперь налоговые органы могут блокировать счета при наличии задолженности не только по налогам и сборам, но также по пеням и штрафам. Это изменение введено в том числе в связи с включением с 1 января 2007 года в пункт 10 статьи 101 НК РФ правил о принятии обеспечительных мер по исполнению решения о привлечении к ответственности за совершение налогового правонарушения, распространяющихся на взыскиваемые суммы недоимки, пеней и штрафов.

С 1 января 2009 года ликвидирован ранее существовавший пробел в статье 76 НК РФ, не позволявший блокировать счета в части сумм пеней и штрафов в порядке применения пункта 10 статьи 101 НК РФ

Операции, на которые не распространяется приостановление операций по счету в банке

Дополнен перечень операций, на которые не распространяется блокировка счета. С заблокированного счета можно будет заплатить страховые взносы как по инкассовым документам ПФР, так и страхователем самостоятельно.

Напомним, что приостановление операций по банковскому счету означает прекращение банком всех расходных операций по данному счету (п.1 ст.76 НК РФ). Однако из этого правила есть два исключения.

Приостановление операций по счетам в банке применяется для обеспечения исполнения решения о взыскании налога, сбора, пеней или штрафа (п.1 ст.76 НК РФ)

- Во-первых, приостановление операций по счету не распространяется на платежи, очередность исполнения которых в соответствии с гражданским законодательством приоритетна по отношению к исполнению обязанности по уплате налогов и сборов, а также на операции по уплате налогов (авансовых платежей), сборов, соответствующих пеней и штрафов в бюджетную систему РФ.

- Во-вторых, денежные средства на банковских счетах блокируются лишь в пределах суммы, указанной в соответствующем решении налогового органа о приостановлении операций по счетам в банках. Остальные деньги, находящиеся на счете в банке, налогоплательщик вправе использовать по собственному усмотрению.

Теперь этот перечень исключений дополнен страховыми взносами в социальные внебюджетные фонды, что имеет огромное практическое и социальное значение.

Отмена приостановления операций по счетам налогоплательщиков в банках

Важное изменение внесено в абзац 2 пункта 4 статьи 76 НК РФ. С 2009 года решение об отмене приостановления операций по счетам вручается должностным лицом налогового органа представителю банка по месту нахождения банка под расписку или направляется в банк в электронном виде или иным способом, свидетельствующим о дате его получения банком. Делается это не позднее дня, следующего за днем принятия такого решения.

Иными словами, уточнен срок отмены решения о блокировке счета. Отмена должна произойти не позднее одного рабочего дня с момента представления организацией налоговой декларации (а не операционного дня, как было предусмотрено прежде).

Временные рамки операционного дня каждый банк устанавливал для себя самостоятельно

Кроме того, ранее требование о вручении указанного документа по месту нахождения банка отсутствовало, поэтому на практике оно вручалось по месту нахождения того подразделения банка, в котором реально открыт счет, что способствовало ускорению разблокировки счета.

Блокировка счета действует до получения банком решения налогового органа об отмене приостановления операций по счетам налогоплательщика-организации в банке. Об этом говорится в абзаце 1 пункта 7 статьи 76 Налогового кодекса.

Отметим, что приказом Банка России от 09.10.2008 N 322-П утверждено Положение о порядке направления в банк решений налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке или решения об отмене приостановления операций по счетам налогоплательщика-организации в банке через Банк России в электронном виде.

Последствия нарушения срока отмены решения о приостановлении

операций по счетам в банке или срока его направления в банк

С 1 января 2010 года статья 76 НК РФ будет дополнена пунктом 9.2. Согласно данной норме в случае нарушения налоговым органом срока отмены решения о приостановлении операций по счетам налогоплательщика-организации в банке или срока вручения представителю банка (направления в банк) такого решения на сумму денежных средств, в отношении которой действовал режим приостановления, начисляются проценты, подлежащие уплате налогоплательщику за каждый календарный день нарушения срока.

Процентная ставка принимается равной ставке рефинансирования Банка России, действовавшей в дни нарушения налоговым органом срока отмены решения о приостановлении операций по счетам или срока вручения представителю банка (направления в банк) решения об отмене приостановления операций по счетам.

Начало камеральной налоговой проверки

Из пункта 2 статьи 88 НК РФ исключена ненужная отсылочная норма о начале исчисления срока проведения камеральной налоговой проверки. Ранее в данном пункте в качестве общего правила указывалось, что проверка сданной отчетности начинается со дня представления налоговой декларации (расчета) и документов, которые в соответствии с Налоговым кодексом должны прилагаться к налоговой декларации (расчету), если законодательством о налогах и сборах не предусмотрены иные сроки.

Причем в пункте 7 статьи 88 НК РФ также предусмотрена возможность истребования в ходе камеральной налоговой проверки документов, которые согласно требованиям Налогового кодекса должны прилагаться к налоговой декларации (расчету).

С 2009 года согласно пункту 2 статьи 88 НК РФ срок камеральной проверки исчисляется со дня представления налогоплательщиком декларации (расчета). Таким образом, правило определения срока начала камеральной проверки фактически является единым во всех случаях. Исключений из этого правила не существует.

Если в ходе камеральной проверки подана уточненная декларация

В статью 88 НК РФ внесено дополнение (п.9.1), предписывающее прекратить проверку первичной налоговой декларации (расчета), если во время ее проведения представлена уточненная налоговая декларация (расчет).

Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной декларации (расчета)

Кроме того, одновременно предусмотрено, что документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика. Такое условие теперь прямо прописано в статье 88 Налогового кодекса.

По мнению автора, такое уточнение представляется излишним, поскольку пункт 1 статьи 88 НК РФ и так разрешает использовать при проверке имеющиеся у налогового органа документы, в разряд которых попадает в том числе документация, полученная в рамках камеральной проверки первоначальной декларации (расчета).

Срок для вручения акта налоговой проверки

В абзаце 1 пункта 5 статьи 100 НК РФ теперь установлен срок, в течение которого акт налоговой проверки должен быть вручен лицу, в отношении которого она проводилась (его представителю), под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем). Этот срок составляет пять дней с даты подписания акта лицами, проводившими проверку.

Данное правило не распространяется на случаи, когда, например, налогоплательщик уклоняется от получения акта либо налоговый орган решает передать акт лицу, в отношении которого проводилась проверка, или его представителю иным способом, свидетельствующим о дате его получения. Основание - пункт 5 статьи 100 НК РФ.

Состав доказательств, исследуемых в ходе мероприятий налогового контроля

Уточнен состав доказательств, используемых налоговыми органами при привлечении к ответственности за нарушение законодательства о налогах и сборах. Напомним, что пункт 1 статьи 88 НК РФ содержит ссылку на возможность проведения камеральной проверки на основе иных документов, имеющихся у налогового органа, в то время как статья 89 НК РФ, посвященная выездной налоговой проверке, такого правила не содержит.

С 2009 года данный вопрос окончательно урегулирован. В пункте 4 статьи 101 НК РФ указано, что при рассмотрении материалов налоговой проверки исследуются представленные доказательства, в том числе ранее истребованные документы, поданные в налоговые органы при проведении камеральных или выездных налоговых проверок, и иные документы, имеющиеся у налогового органа.

Введена норма о недопустимости использования налоговыми органами доказательств, получение которых было сопряжено с нарушениями налоговым органом законодательства о налогах и сборах. При этом нарушения по представлению документов, допущенные лицами, обязанными эти документы представить, в расчет не принимаются. Так, в пункте 4 статьи 101 НК РФ теперь указано, что если документы (информация) о деятельности налогоплательщика были представлены налогоплательщиком в налоговый орган с нарушением сроков, установленных Налоговым кодексом, такие документы (информация) не будут считаться полученными с нарушением сроков. Аналогичной нормой дополнен пункт 7 статьи 101.4 НК РФ, регулирующей процедуру производства по делу о предусмотренных Налоговым кодексом налоговых правонарушениях в тех случаях, когда такие нарушения выявлены в ходе иных мероприятий налогового контроля.

Срок для вручения решения по результатам налоговой проверки

В абзац 1 пункта 9 статьи 101 НК РФ внесено дополнение, устанавливающее срок, в течение которого итоговое решение, принятое по результатам рассмотрения материалов налоговой проверки, должно быть вручено лицу, в отношении которого проводилась проверка, или его представителю. А именно пять дней после дня вынесения решения.

Решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности вступают в силу по истечении десяти дней со дня вручения их лицу, в отношении которого было вынесено соответствующее решение(его представителю)

В то же время, как и при установлении срока для вручения акта налоговой проверки, было упущено из виду, что согласно пункту 13 статьи 101 НК РФ копия решения о привлечении к ответственности за совершение налогового правонарушения (об отказе в привлечении к ответственности), а также копия решения о принятии (отмене) обеспечительных мер вручаются лицу, в отношении которого вынесено данное решение, либо его представителю под расписку или передаются иным способом, свидетельствующим о дате получения налогоплательщиком соответствующего решения.

П

ОЛЬЗОВАТЕЛЮ СИСТЕМЫ «КОДЕКС»

ОЛЬЗОВАТЕЛЮ СИСТЕМЫ «КОДЕКС»Воспользуйтесь широкими возможностями системы «Кодекс» для поиска необходимой Вам нормативно-правовой информации!

Возможности программного комплекса 6-го поколения

Как получить развернутую информацию об атрибутах документов, используемых в правовых системах «Кодекс»:

Если Вы хотите подробней узнать о принципах присвоения документу того или иного атрибута, то это легко можно сделать с помощью сервиса «Юридическая справка».

Последовательность действий, необходимая для получения интересующей Вас информации об атрибутах:

1. Вернитесь на главную страницу системы:

2. Зайдите по ссылке «Юридическая справка», расположенной в нижней левой части страницы.

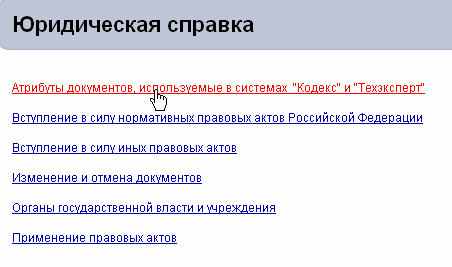

3. Зайдите по ссылке «Атрибуты документов, используемые в системах «Кодекс» и «Техэксперт»

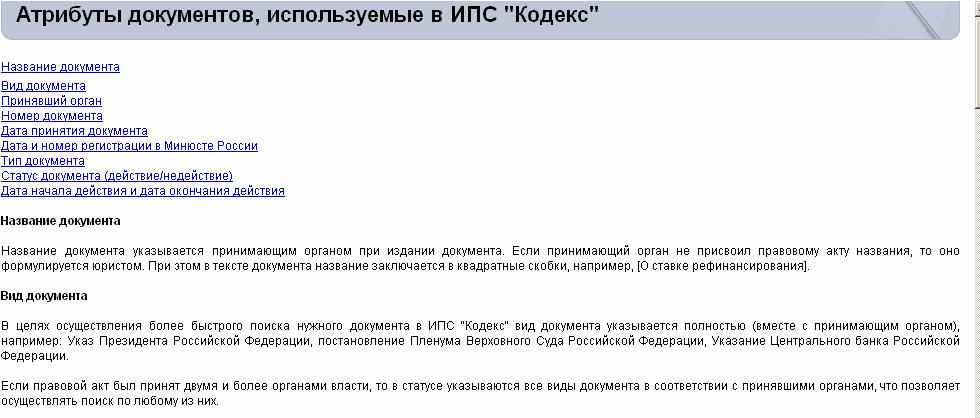

4. Зайдя по вышеуказанной ссылке, Вы получите развернутую информацию об атрибутах документов, используемых в правовых системах «Кодекс»

Желаем успехов в работе!