Учебное пособие часть 1 2006 В. А. Танков, налоговая система российской федерации 5 Тема Устройство и основные принципы формирования налоговой системы России 6 Устройство налоговой системы 6

| Вид материала | Учебное пособие |

- Темы курсовых работ по дисциплине «Налоговое право» Налоговая система Российской федерации, 22.44kb.

- Налоговая реформа в современных условиях, 374.7kb.

- Тема Бюджетное устройство и бюджетная система Понятия бюджетного устройства и бюджетной, 788.38kb.

- Основы налоговой системы. Налоговая система России, 136.68kb.

- Темы рефератов по курсу «Налоговая система», 48.81kb.

- Общая характеристика налоговой системы и налоговой политики, 308kb.

- Современная налоговая система РФ. Виды налогов, 1582.66kb.

- Налоговая система, 798.68kb.

- Актуальном вопросе в наше время, как налоговая система Российской Федерации и ее отличие, 796.55kb.

- Контрольные вопросы по курсу «Банковское дело» Тема Кредитная система Понятие кредитной, 15.53kb.

Тема 2. Налоговое администрирование

Налоговое администрирование означает реализацию прав и обязанностей участников властных (административных) отношений, регулируемых законодательством о налогах и сборах.

Указанные правоотношения именуются также налоговыми правоотношениями.

Участниками указанных отношений являются:

-налогоплательщики (плательщики сборов);

-налоговые агенты;

-налоговые органы;

-таможенные органы;

-органы государственных внебюджетных фондов (далее ГВБФ).

Участники властных (административных) отношений, выступающие носителями властных (административных) полномочий, именуются администраторами.

2.1. Права и обязанности участников налоговых правоотношений

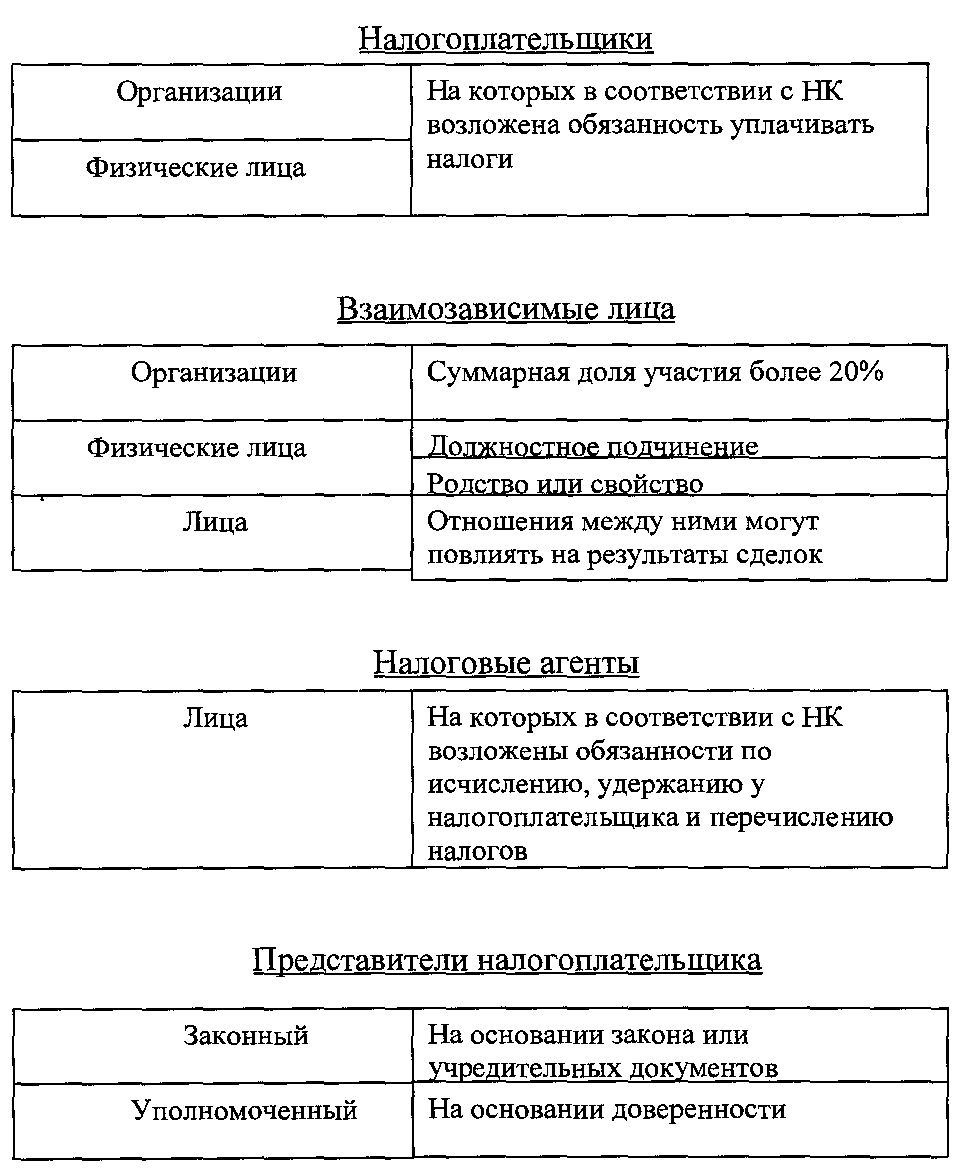

2.1.1. Налогоплательщики

Налогоплательщиками признаются лица, на которых в соответствии с НК РФ возложена обязанность уплачивать налоги и (или) сборы. Обособленные подразделения российских организаций исполняют обязанности этих организаций по месту нахождения этих обособленных подразделений (ст. 19).

Основные права налогоплательщиков:

-получать от налоговых органов, Минфина России, финансовых органов субъектов РФ и муниципальных образований бесплатные письменные разъяснения по вопросам применения законодательства о налогах и сборах;

Выполнение подобных разъяснений освобождает от ответственности за совершение налогового правонарушения, а выполнение разъяснений, данных после 31.12.2006 г., освобождает также от начисления пеней.

- использовать налоговые льготы при наличии оснований;

На применение льготы не требуется разрешения налогового органа.

Постановление ФАС ДО от 09.03.05 № ФО-А51/04-2/4445. Организация, в которой инвалиды составляют не менее 50% от общего числа работников, использовала налоговые льготы. При этом осуществлялись исключительно тяжёлые и вредные работы, которых инвалиды фактически не исполняли. Суд признал, что организация недобросовестно воспользовалась правом на льготу.

Постановление ФАС МО от 24.04.02 № КА-А40/2628-02. В случае применения налоговых льгот обязанность по доказыванию неправомерности их применения лежит на налоговом органе.

-получать отсрочку, рассрочку или инвестиционный налоговый кредит;

Указанное право реализуется в разрешительном порядке.

-получать своевременный зачет или возврат излишне уплаченных или излишне взысканных налогов, пени, штрафов;

Определение КС РФ от 02.10.03 № 317-0. Суммы акциза, излишне взысканные с покупателей из-за применения завышенных налоговых ставок и перечисленные в бюджет, возврату налогоплательщику не подлежат, поскольку имущественное бремя косвенного налога несёт конечный потребитель.

-представлять свои интересы в налоговых правоотношениях лично либо через своего представителя;

-обжаловать акты налоговых и иных уполномоченных органов, действия (бездействие) их должностных лиц;

Указанное право реализуется в административном или в судебном порядке.

Постановление ФАС ВВО от 04.07.02 № А79-223/02-СК-283. После завершения налоговой проверки налоговый орган отказался вернуть организации документы до рассмотрения судом дела по решению, вынесенному по итогам проверки. Суд по иску организации обязал налоговый орган вернуть документы истцу.

- требовать возмещения убытков, причиненных незаконными решениями налоговых органов или незаконными действиями (бездействием) их должностных лиц.

Указанное право реализуется в судебном порядке.

Постановление ФАС СЗО от 28.10.03 № Ф04/5497-1609/А46-2003. Убытки, понесенные налогоплательщиком в связи с незаконными действиями налогового органа в размере суммы, уплаченной уполномоченному представителю налогоплательщика в судебном процессе, подлежат возмещению налогоплательщику безотносительно наличия в штате налогоплательщика юрисконсульта, обладающего, по мнению налогового органа, достаточной квалификацией.

Определение КС от 20.02.02 № 22-0. Суд признал право налогоплательщика на возмещение расходов на судебную защиту в налоговом споре, решённом в пользу налогоплательщика.

-иные права, установленные НК РФ и другими актами законодательства о налогах и сборах.

Налогоплательщикам гарантируется административная и судебная защита их законных прав и интересов. Права налогоплательщиков обеспечиваются соответствующими обязанностями должностных лиц налоговых и иных уполномоченных органов (ст.ст. 21, 22).

Арбитражным судам подведомственны дела по налоговым спорам с участием организаций, а также граждан - индивидуальных предпринимателей, связанные с ведением ими предпринимательской деятельности.

Судам общей юрисдикции подведомственны дела по налоговым спорам с участием граждан, не связанные с ведением гражданами предпринимательской деятельности.

Организации и граждане имеют право на обращение в КС РФ с исками о признании не соответствующим Конституции отдельных положений актов законодательства о налогах и сборах или актов в целом.

Основные обязанности налогоплательщиков:

-уплачивать законно установленные налоги;

- встать на учет в налоговых органах, если такая обязанность предусмотрена НК РФ;

В частности, не обязан вставать на учёт гражданин, не являющийся индивидуальным предпринимателем.

- вести учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

В частности, не обязаны вести учет доходов физические лица в отношении получаемых ими вознаграждений за исполнение трудовых обязанностей.

-представлять в налоговый орган по месту учета налоговые декларации, если такая обязанность предусмотрена законодательством о налогах и сборах, а также бухгалтерскую отчетность в соответствии с Федеральным законом "О бухгалтерском учете", за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учёт или освобождены от ведения бухгалтерского учёта;.

НК РФ не предусматривает обязанности налогоплательщика по ежегодному представлению в налоговый орган учётной политики организации.

Постановления ФАС МО от 11.09.03 № КА-А40/5877-02, ФАС СЗО от 27.08.02 № А26-2381/02-02-10/103. Суды признают обязательность представления налоговых деклараций лицами, признанными налогоплательщиками конкретного налога, даже при отсутствии объекта налогообложения.

Постановление ФАС МО от 05.11.01 № КА-А40/6358-01. Суд указал на отсутствие налогового правонарушения в случае представления ОАО бухгалтерской отчётности после 30 марта в соответствии с положением Федерального закона «Об акционерных обществах», предусматривающим обязательное утверждение отчётности общим собранием акционеров не позднее 30 июня.

-предоставлять в налоговые органы и их должностным лицам в случаях и порядке, предусмотренных НК РФ, документы, необходимые для исчисления и уплаты налогов;

Постановление ФАС СЗО от 17.12.01 № А42-4921/01-27. Налоговый орган при камеральной проверке затребовал у организации копию приказа о назначении генерального директора. Суд указал на неправомерность этих требований, так как данный документ не связан с исчислением и уплатой налога.

-в течение четырех лет обеспечивать сохранность данных бухучета и других документов, необходимых для исчисления и уплаты налогов.

Законодательство о налогах и сборах не отменяет правил хранения документации, установленных Федеральным законом «О бухгалтерском учёте».

Налогоплательщики-организации и индивидуальные предприниматели обязаны также письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя:

-об открытии или закрытии счетов – в 10-дневный срок (с 01.01.2007 – в 7-дневный) со дня открытия (закрытия) таких счетов;

Постановление ФАС СЗО от 17.11.03 № А13-3994/03-07. Бремя доказывания своевременности уведомления налогового органа об открытии (закрытии) счёта в банке возлагается на налогоплательщика. День получения налогоплательщиком договора банковского счёта не признаётся днём, с которого подлежит исчислению установленный НК РФ срок для уведомления налогового органа об открытии счёта в банке.

-об участии в российских и иностранных организациях – в срок не позднее 1месяца со дня начала такого участия;

-об обособленных подразделениях, созданных на территории РФ, - в срок не позднее 1 месяца со дня их создания, реорганизации, ликвидации. Указанные сообщения представляются в налоговый орган по месту нахождения организации;

Постановление ФАС ВВО от 25.06.02 № А79-185/02-СК1-248. Суд признал, что учебный класс образовательного учреждения – это обособленное подразделение, подлежащее регистрации в налоговом органе.

- о реорганизации или ликвидации организации – в течение трех дней со дня принятия такого решении (ст. 23).

2.1.2. Налоговые агенты

Налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в бюджет налогов.

Обязанности налоговых агентов несут:

-.организации и индивидуальные предприниматели, приобретающие на территории РФ товары (работы, услуги) у иностранных лиц, не являющихся налоговыми резидентами РФ;

-работодатели выплачивающие вознаграждение за выполнение трудовых обязанносте;.

-хозяйственные общества, выплачивающие дивиденды, несут обязанности налоговых агентов в отношении налога на доходы в виде дивидендов;

-организации -налоговые резиденты РФ, являющиеся источниками выплаты дохода от источников в РФ иностранным организациям, не являющимся налоговыми резидентами РФ.

Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено НК РФ.

Обязанности налоговых агентов:

-правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему на соответствующие счета Федерального казначейства;

Постановление ФАС ПО от 21.09.05 № А06-425у/4-13/05. Налоговый агент ошибочно удержал из доходов физического лица – нерезидента РФ налог по ставке 13% вместо 30%. Суд указал, что налоговый агент не имеет возможности перечислить в бюджет неисчисленную и неудержанную сумму НДФЛ, поэтому взыскание с него недоимки и начисление пени неправомерно.

Постановление ФАС СЗО от 24.09.01 № А56-13858/01. Суд указал, что не удержанная налоговым агентом сумма не может быть взыскана с него, так как обязанность уплаты налога остаётся на налогоплательщике.

Постановление ФАС ЦО от 31.01.02 № А14-6717-01/239/10. Суд указал, что если отсутствуют выплаты иностранным организациям в денежной форме, но имеется предоставление дохода в натуральной форме, то у российской организации – источника дохода не возникает обязанностей налогового агента.

-письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение 1 месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

-вести персональный учет выплаченных налогоплательщикам доходов, удержанных и перечисленных в бюджетную систему налогов;

-представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания, перечисления налогов;

-в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания, перечисления налогов (ст. 24).

2.1.3. Представители налогоплательщика (плательщика сбора, налогового агента)

Налогоплательщик, плательщик сбора, налоговый агент могут участвовать в налоговых правоотношениях через законного или уполномоченного представителя, что не лишает их права личного участия. Полномочия представителя должны быть документально подтверждены в соответствии с НК РФ и иными федеральными законами (ст. 26).

Законные представители организации, физического лица – соответственно лица, уполномоченные представлять организацию на основании закона или её учредительных документов, выступающие в качестве представителей физического лица в соответствии с гражданским законодательством РФ (ст. 27).

Законным представителем организации является предусмотренный уставом организации единоличный исполнительный орган организации (руководитель, директор, генеральный директор), действующий на основании устава организации.

Действия (бездействие) законных представителей организации, совершённые в связи с участием этой организации в отношениях, регулируемых законодательством о налогах и сборах, признаются действием (бездействием) этой организации (ст. 28).

Постановление ФАС СЗО от 10.05.06 № А42-6988/2005. Суд признал законной уплату руководителем организации штрафа, наложенного на организацию, поскольку при внесении суммы штрафа наличными через кассу банка по квитанции руководитель выступал как законный представитель организации..

Уполномоченный представитель – лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами и иными участниками отношений, регулируемых законодательством о налогах и сборах.

Например, адвокат, аудитор, налоговый консультант и др.

Не могут быть уполномоченными представителями должностные лица налоговых органов, таможенных органов, органов ГВБФ, органов внутренних дел

Уполномоченный представитель организации действует на основании доверенности, уполномоченный представитель физического лица действует на основании нотариально удостоверенной доверенности (ст. 29).

2.1.4. Налоговые органы

К налоговым органам относятся федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов (ФНС России) и его территориальные органы.

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты в бюджетную систему налогов и сборов.

Налоговые органы осуществляют свои функции и взаимодействуют с органами исполнительной власти всех уровней и ГВБФ посредством реализации своих полномочий, предусмотренных НК РФ и иными нормативными правовыми актами РФ (ст. 30).

Функции, возложенные на налоговые органы актами федерального законодательства, не относящимися к актам законодательства о налогах и сборах: -государственная регистрация юридических лиц и индивидуальных предпринимателей;

- контроль за применением контрольно-кассовой техники при осуществлении наличных денежных расчётов и (или) расчётов с использованием платёжных карт.

Основные права налоговых органов:

-требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основанием для исчисления и уплаты (удержания, перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания, перечисления) налогов, сборов;

Постановление ФАС УО от 24.10.05 № Ф09-4737/05-С7. Суд указал, что требованию налогового органа о предоставлении паспортных данных учредителей, руководителя, главного бухгалтера организации неправомерно, поскольку предоставление подобных сведений не предусмотрено законодательством о налогах и сборах.

Постановление ФАС ВСО от 12.07.05 № А33-31284/04-С4-Ф02-3285/05-С1, от 19.07.05 № А33-815/05-Ф02-3338/05-С1. Налоговый орган затребовал пояснения по факту получения организацией убытков по итогам отчётного периода по налогу на прибыль и обоснование изменения показателей прибыли по сравнению с аналогичным периодом предшествующего года. Суд указал, что указанные пояснения не относятся к документам, содержащим сведения о правильности исчисления и уплаты налогов. Истребовав указанные документы, налоговый орган превысил свои полномочия.

-проводить налоговые проверки в порядке, установленном НК РФ;

-производить выемку документов при проведении налоговых проверок;

-вызывать на основании письменного уведомления налогоплательщиков, налоговых агентов для дачи пояснений в случаях, связанных с исполнением ими законодательства о налогах и сборах;

-приостанавливать операции по счетам налогоплательщиков, налоговых агентов и налагать арест на их имущество;

-обследовать любые помещения и территории, используемые для извлечения дохода, производить инвентаризацию принадлежащего налогоплательщику имущества;

-определять суммы недоимок расчетным путем в случаях отказа налогоплательщика допустить обследование мест извлечения дохода, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов, расходов, объекта налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги;

Определение КС РФ от 05.07.05 № 301-0. Сам по себе факт непредставления налогоплательщиком документов в связи с их изъятием органами МВД не может служить безусловным основанием для применения расчётного метода исчисления налога.

-требовать устранения выявленных нарушений законодательства о налогах и сборах;

Подобные требования подлежат обязательному исполнению.

-взыскивать недоимки пени, штрафы;

-требовать от банков документы, подтверждающие факт списания со счетов налогоплательщика, плательщика сбора или налогового агента и с корреспондентских счетов банков сумм налогов, пеней, штрафов и перечислении этих сумм в бюджетную систему РФ;

- заявлять ходатайства об аннулировании или о приостановлении действия выданных лицензий;

-предъявлять в суды иски:

о взыскании санкций;

о признании недействительной государственной регистрации юридического лица или индивидуального предпринимателя;

о ликвидации организации по основаниям, установленным законодательством о налогах и сборах;

о взыскании задолженности по налогам, сборам, пеням, штрафам, числящейся более трёх месяцев за организациями, являющимися зависимыми (дочерними), с соответствующих основных организаций, когда на счета последних в банках поступает выручка зависимых (дочерних) организаций, и наоборот;

о досрочном расторжении договора об инвестиционном налоговом кредите;

в иных случаях предусмотренных НК РФ;

Определение КС РФ от 25.07.01 № 138-0. Налоговые органы имеют право на предъявление исков о признании сделок недействительными.

-другие права, предусмотренные НК РФ.

Постановление ФАС ЦО от 02.08.05 № А08-697/05-9. Суд указал, что налоговые органы не вправе привлекать плательщиков взносов в ПФ РФ к ответственности за правонарушения, допущенные в области обязательного пенсионного страхования.

Вышестоящие налоговые органы вправе отменять решения нижестоящих органов в случае несоответствия указанных решений законодательству о налогах и сборах (ст. 31).

Основные обязанности налоговых органов и их должностных лиц:

-соблюдать законодательство о налогах и сборах;

-осуществлять контроль за соблюдением законодательства о налогах и сборах;

-вести учет организаций и физических лиц;

-бесплатно информировать (в том числе письменно) налогоплательщиков, налоговых агентов о применении законодательства о налогах и сборах;

Постановление ФАС УО от 06.05.05 № Ф09-1842/05-АК. Суд указал, что заявление общества о предоставлении ему сведений о нарушении налогового законодательства иной организацией не подлежит удовлетворению, поскольку овне законодательством не установлена обязанность налоговых органов по предоставлению хозяйствующим субъектам сведений о нарушениях законодательства о налогах и сборах иными субъектами.

-сообщать налогоплательщикам, налоговым агентам при их постановке на учёт сведения о реквизитах соответствующих счетов Федерального казначейства, доводить до указанных лиц сведения об изменении реквизитов этих счетов и иные свдения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней, штрафов в бюджетную систему РФ;

-принимать решения о возврате излишне уплаченных или излишне взысканных налогов, пеней, штрафов, направлять оформленные на основании этих решений поручения органам Федерального казначейства для исполнения и осуществлять зачёт излишне уплаченных или излишне взысканных налогов, пеней, штрафов в порядке, предусмотренном НК РФ;

Постановление ФАС ПО от 11.03.06 № А55-22333/05-53. Суд указал, что обязанность по возврату переплаты по накопительной части трудовой пенсии несут налоговые органы, поскольку они являются администратором ЕСН.

-соблюдать налоговую тайну;

-направлять налогоплательщику, налоговому агенту копии акта проверки и решения налогового органа, налоговое уведомление и (или) требование об уплате налога и сбора;

-представлять налогоплательщику, налоговому агенту по его запросу справки о состоянии расчётов указанного лица на основании данных налогового органа в течение 5 дней с дня поступления в налоговый орган соответствующего запроса;

-осуществлять по заявлению налогоплательщика, налогового агента совместную сверку сумм уплаченных налогов, сборов, пеней, штрафов;

Постановление Президиума ВАС РФ от 11.05.05 № 16507/04. Налоговый орган отказал организации в списании просроченной для взыскания недоимки и пени. Суд указал, что у налогового органа, действовавшего в пределах предоставленных ему полномочий, не было оснований для удовлетворения заявления организации об исключении из лицевого счёта налогоплательщика указанных сумм. Наличие в документах внутриведомственного учёта сведений о суммах недоимки и задолженности по пеням и штрафам не нарушает прав налогоплательщика.

-по заявлению налогоплательщика, налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, налогового агента;

-другие обязанности, предусмотренные НК РФ и иными федеральными законами.

При выявлении обстоятельств, содержащих признаки преступления, налоговые органы обязаны в 10-дневный срок со дня выявления указанных обстоятельств направить материалы в органы внутренних дел (ст. 32).

Полномочия таможенных органов, финансовых органов, органов внутренних дел. Таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу РФ (ст. 34).

Постановление ФАС СЗО от 09.01.02 № Ф08-3106/2001. Суд указал, что выявление таможенными органами нарушений законодательства о налогах и сборах возможно только в порядке и формах, установленных НК РФ.

Минфин России дает письменные разъяснения по вопросам применения законодательства о налогах и сборах, утверждает формы налоговых деклараций и порядок их заполнения, органы исполнительной власти, уполномоченные в области финансов, дают письменные разъяснения по вопросам налогообложения соответственно региональными и местными налогами.

С 01.01.2007 года финансовые органы дают письменные разъяснения в течение двух месяцев со дня получения соответствующего запроса. По решению руководителя (заместителя руководителя) соответствующего органа указанный срок может быть продлён, но не более, чем на один месяц (ст. 34.2).

Органы внутренних дел участвуют вместе с налоговыми органами в проведении выездных налоговых проверок (ст. 36).

Ответственность налоговых органов, таможенных органов, финансовых органов, органов внутренних дел. Перечисленные органы несут ответственность за убытки, причиненные налогоплательщикам вследствие своих неправомерных действий (решений) или бездействия. Должностные лица и другие работники указанных органов несут ответственность в соответствии с законодательством РФ (ст.ст. 35. 37).

Работники указанных органов могут привлекаться к административной и к уголовной ответственности.