М. П. Пан Рецензент: зав кафедри управління будівництвом І міським господарством хнамг, доктор економічних наук А.Є. Ачкасов

| Вид материала | Конспект |

- О. С. Вороніна Рецензент: зав кафедри управління будівництвом І міським господарством, 958.37kb.

- Доктор економічних наук, професор, зав, 181.86kb.

- 2. Методи державного регулювання економіки 5 Тема Стратегія соціально-економічного, 346.36kb.

- Міністерство освіти І науки України Харківська національна академія міського господарства, 406.83kb.

- С. М. Козьменко проректор двнз «Українська академія банківської справи нбу», доктор, 4637.05kb.

- С. М. Козьменко проректор двнз «Українська академія банківської справи нбу», доктор, 3416.48kb.

- С. М. Козьменко проректор двнз «Українська академія банківської справи нбу», доктор, 3090.43kb.

- Л. Г. Мельник доктор економічних наук, професор, завідувач кафедри економіки Сумського, 1976.37kb.

- Реферат 2012, 223.67kb.

- Доктор економічних наук, професор, завідувач кафедри «Фінанси І кредит» Севастопольського, 118.95kb.

Основні питання теми:

10.1. Необхідність, особливості та методичні підходи до оцінки вартості бізнесу

10.2. Методи доходного підходу до оцінки вартості бізнесу.

10.3. Технологій застосування порівняльного підходу до оцінки вартості підприємства

10.4. Майнові методи оцінки вартості бізнесу

10.1. Необхідність, особливості та методичні підходи до оцінки вартості бізнесу

Особливе місце серед об'єктів оцінки займає бізнес (підприємство), в процесі визначення вартості кого об'єктом оцінки виступає діяльність, що здійснюється на основі функціонування майнового комплексу підприємства та має на меті отримання прибутку.

До складу майнового комплексу підприємства входять усі види майна, призначеного для реалізації його цілей, для здійснення господарської діяльності, для одержання прибутку, а саме; нерухомість, машини, обладнання, транспортні засоби, інвентар, сировина, продукція, майнові зобов'язання, цінні папери, нематеріальні активи. При цьому елементи майнового комплексу взаємодіють у процесі реалізації цілей діяльності підприємства за допомогою використання кадрового потенціалу, який також має свою вартість. Тому відмінною рисою бізнесу як об'єкта оцінки є необхідність урахування поряд з Вартістю складових майнового потенціалу вартості, що створюється за рахунок ефекту їх взаємодії.

Інша особливість бізнесу як об'єкта оцінки, полягає в тому, що підприємство є і юридичною особою, і суб'єктом, що господарює, тому його вартість повинна враховувати наявність певних юридичних прав.

Крім того, під час оцінки діючого підприємства з метою визначення його ринкової вартості типово мотивованого покупця будуть цікавити не стільки активи, скільки той доход, який приносять і можуть принести в майбутньому ці активи, що безпосередньо пов'язано з необхідністю проведення всебічного аналізу стану та перспектив розвитку зовнішнього середовища на державному, галузевому та регіональному рівнях, а також результатів діяльності самого підприємства за всіма напрямками та прогнозів його розвитку.

Особливості бізнесу як об'єкта оцінки зумовлюють той факт, що методи його оцінки за своїм складом і змістом значно різноманітніші та складніші порівняно з методами оцінки елементів майнового потенціалу, хоча і поєднуються в три традиційних підходи:

• доходний;

• порівняльний (ринковий);

• майновий (витратний, підхід з погляду акумуляції активів).

Доходний підхід заснований на очікуваннях власника щодо майбутніх вигод від володіння бізнесом і відіграє домінуючу роль в оцінці його вартості, тому що бізнес за своєю суттю є одним з варіантів інвестування коштів, метою якого є одержання певного прибутку на вкладений капітал.

Сутність методів доходного підходу полягає в прогнозуванні майбутніх доходів підприємства на один або кілька років з наступним перетворенням цих доходів у поточну вартість підприємства. Основні проблеми, пов'язані з застосуванням цього підходу, полягають у реалістичності прогнозів і адекватності ставки дисконту ризику, пов'язаному з оцінюваним бізнесом.

Порівняльний (ринковий) підхід заснований на тому, що аналогічні підприємства повинні продаватися за подібними цінами. Також, як і під час оцінки елементів майна, основною проблемою застосування цього методу в процесі оцінки вартості бізнесу є якісний вибір повної та достовірної інформації про об'єкти порівняння, що в сучасних вітчизняних умовах господарювання далеко не завжди можливо.

Майновий підхід заснований на уявленні про підприємство як цілісний майновий комплекс, вартість якого визначається вартістю всіх його активів, оцінених окремо, за винятком зобов'язань.

Даний підхід також не може застосовуватися як єдино можливий, тому що його застосування вимагає значних коректувань вартості всіх балансових статей активів підприємства, не враховує ефективності використання цих активів і залишає поза увагою синергічний ефект від їх взаємодії.

Застосування того чи іншого підходу залежить від специфіки бізнесу та цілей його оцінки. Якщо оцінюється виробниче підприємство зі значними активами, необхідна ретельна оцінка з застосуванням майнового та ринкового підходів (щодо активів) одночасно з оцінкою майбутніх доходів. Якщо мова йде про оцінку торгового підприємства з метою виділення частки одного з засновників, переважає поєднання дохідного та ринкового підходів.

Під час обґрунтування вибору необхідних методів для проведення процесу оцінки бізнесу необхідно враховувати переваги та недоліки, які містить у собі кожний підхід і метод (табл. 10.1).

Для отримання найбільш точної картини оцінки на попередніх етапах оцінюється вартість підприємства із застосуванням всіх доцільних підходів і методів з наступним підсумковим узгодженням отриманих результатів.

Таблиця 10.1. Переваги та недоліки підходів до оцінки вартості бізнесу

| Підхід | Переваги | Недоліки |

| І. Доходний | - враховує майбутні очікування; - враховує ринковий аспект (через ставку дисконту); - враховує економічне застарівання. | - трудомісткість прогнозування; -результати мають імовірнісний характер. |

| 2. Порівняльний (ринковий) | - цілком ринковий метод; - відображає реальне співвідношення попиту та пропозиції, практику угод. | - заснований на минулому без урахування майбутніх очікувань; - вимагає великого числа виправлень; - труднощі зі збиранням необхідної інформації. |

| 3. Майновий | - грунтується на реально існуючих активах; - єдино можливий для деяких видів підприємств. | - не враховує вартість деяких нематеріальних активів; - не враховує майбутні очікування; - не враховує ефективність використання активів |

10.2. Методи доходного підходу оцінки вартості бізнесу

Усі методи оцінки вартості підприємства (бізнесу), що тією чи іншою мірою пов'язані з аналізом очікуваних доходів, можна розділити на дві групи:

• методи, засновані на прогнозах грошових потоків;

• методи, засновані на «надприбутку».

Застосування методів першої групи {методів дисконтованих грошових потоків і капіталізації прибутку) найбільш обґрунтовано для оцінки підприємств, що мають визначену, бажано прибуткову історію господарської діяльності, знаходяться на стадії зростання або стабільного економічного розвитку.

Методи цієї групи засновані на припущенні про невизначену тривалість життя оцінюваного підприємства, яку умовно можна розділити на прогнозний і пост прогнозний періоди. За таких умов, загальна формула для розрахунку вартості підприємства за допомогою методів, заснованих на прогнозах грошових потоків, має вигляд:

(10.1)

(10.1)або

де ВП - вартість підприємства (бізнесу);

ДГП ( - вартість дисконтованих грошових потоків у прогнозний період;

ДГПпостпюгн, Вп од - вартість дисконтованих грошових потоків по завершенні прогнозного періоду (у постпрогнозному періоді) або «продовжена вартість»;

ГП. - грошовий потік ї-го прогнозного року;

п - кількість років прогнозного періоду.

Вартість грошових потоків підприємства в постпрогнозному періоді (продовжена вартість) за умов, що грошовий потік підприємства зростатиме постійними темпами в «продовжений» період, може визначатися за формулою безстроково зростаючого грошового потоку (аналогічно моделі Гордона для оцінки вартості реверсії):

(10.2)

(10.2)де ГП.+ 1 - грошовий потік у перший рік після завершення прогнозного періоду;

ц - очікувані темпи зростання грошового потоку в безстроковій перспективі.

Формула має сенс тільки тоді, коли ц менше г.

Визначення «продовженої вартості» здійснюється і через фактори вартості - рентабельність інвестованого капіталу та темпи зростання:

(10.3)

(10.3)де ЧП.+ 1 - чистий прибуток від основної діяльності в перший рік після завершення прогнозного періоду;

Р.т - очікувана рентабельність нових інвестицій.

Формула факторів вартості забезпечує той же результат, що і формула безстроково зростаючого грошового потоку, оскільки знаменники в них однакові, а в чисельнику грошовий потік виражений через ключові фактори вартості.

Окремим випадком методів дисконтування грошових потоків за умов, що параметри потоку не змінюються, є метод прямої капіталізації. Базовою формулою розрахунків вартості підприємства за допомогою даного методу € відношення:

(10.4)

(10.4)де ЧП - величина чистого прибутку, який отримано за останній звітний період або очікуваний в перший прогнозний період;

к - коефіцієнт капіталізації (методи розрахунку наведені в темі 5),

Як величина прибутку в даному методі може використовуватися прибуток до відрахування відсотків і податків, прибуток до відрахування податків, але після виплати відсотків, чистий прибуток або показник грошового потоку.

Зміст основних етапів застосування методів, заснованих на дисконтуванні грошових потоків, наведений на рис. 10.1.

У процесі оцінки за допомогою методів цієї групи здійснюється обов'язковий аналіз минулої діяльності підприємства на базі його фінансової звітності. Одним із напрямків такого аналізу є нормалізація і коректування фінансової звітності.

(10.5)

(10.5)Рис. 10.1. Зміст основних етапів застосування методів дисконтування грошових потоків

Нормалізація звітності означає внесенні виправлень на різні надзвичайні й одноразові статті як балансу, так і звіту про фінансові результати, що не носили регулярного характеру в минулій діяльності підприємства і навряд чи будуть повторюватися в майбутньому (наприклад, доходи від продажу нефункціо-нуючих активів або частини підприємства; надходження за різними видами страхування; надходження від задоволення судових позовів; наслідки тривалих перерв у роботі і т. ін.).

Коректування фінансових звітів здійснюється, як правило, за такими статтями балансу підприємства:

• вартість товарно-матеріальних запасів (оцінна вартість приймається на рівні найменшої вартості з первісної (вартості першого придбання), вартості останніх за часом закупівель або ринкової вартості);

• дебіторська заборгованість (коректується на потенційно

безнадійні борги); :

• знос основних фондів і нематеріальних активів (враховується метод його нарахування та сума додаткового прибутку або витрат, пов'язаних із застосуванням відповідного методу).

У зв'язку з тим, що використання методів, пов'язаних з дисконтуванням грошових потоків, ґрунтується на прогнозах, важливим етапом розрахунків є також обґрунтування прогнозного періоду. Як прогнозний звичайно вибирається період, що продовжується до моменту стабілізації темпів зростання підприємства. З огляду на те, що тривалий прогнозний період ускладнює прогнозування конкретних величин виручки, витрат, темпів інфляції, потоків коштів, то оптимальним в умовах стабільного розвитку економічних процесів вважається 5-Ю років, а в умовах нестабільності можливе скорочення прогнозного періоду до 3 років.

Інформаційною основою групи методів, заснованих на прогнозуванні доходів, є прогнози грошових потоків, що створюються або всім інвестованим капіталом, або власним капіталом.

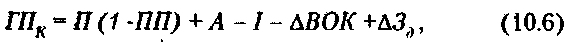

Грошовий потік, який генерується всім інвестованим капіталом, визначається за формулою:

де ГПК- грошовий потік для всього інвестованого капіталу підприємства;

П - прибуток до виплати процентів по зобов'язаннях і до виплати податків;

ПП - ставка податку на прибуток;,

/ - інвестиції;

А - амортизація;

АВОК - зміна величини власного оборотного капіталу;

АЗд - зміна довгострокових зобов'язань.

Якщо оцінка вартості бізнесу здійснюється за допомогою моделі (10.6), то для одержання остаточної величини вартості із суми вартостей дисконтованих грошових потоків у прогнозному періоді повинна бути виключена вартість його зобов'язань.

Грошовий потік, що генерується власним капіталом, розраховується за формулою:

(10.7)

(10.7)де ГПВК- грошовий потік для власного капіталу підприємства;

П3 - виплати процентів по зобов'язаннях.

Як видно з наведених формул, моделі грошового потоку для всього інвестованого капіталу та для власного капіталу відрізняються на величцну виплачених процентів і отриманої за їх рахунок економії податку на прибуток.

Вибір величини ставки дисконту у формулі (10.2) залежить від моделі грошового потоку, що приймається в розрахунок. Так, якщо за основу прийнятий грошовий потік для всього інвестованого капіталу, то ставка дисконту визначається як середньозважена вартість цього капіталу за формулою (5.11). Якщо використовується модель грошового потоку для власного капіталу, то ставка дисконту визначається за допомогою моделі оцінки капітальних активів (формула 5.12), методу кумулятивної побудови або як очікувана норма прибутковості на власний капітал за альтернативними інвестиціями.

Теоретично розглянуті методи (метод дисконтування грошових потоків для всього інвестованого капіталу та для власного капіталу) повинні давати той самий результат. Однак це твердження справедливе лише за певних умов [38, 102]:

• вартість власного капіталу та зобов'язань оцінюються за ринковою вартістю;

• темп зростання доходів дорівнює нулю;

• співвідношення між складовими капіталу підприємства зберігається постійним протягом усього прогнозного періоду.

У випадку, якщо будь-яка умова з наведених вище не виконується, розрахунки за допомогою різних методів доходного підходу дають різні результати.

Розглянемо практичні аспекти використання методів, пов'язаних з дисконтуванням грошових потоків.

Частка зобов'язань, необхідних для забезпечення прогнозованого прибутку, та величина доходів у даному прикладі є постійними протягом усього інтервалу прогнозу (5 років). Зміни оборотного капіталу та чистих інвестицій не очікується, оскільки не передбачається зростання підприємства в прогнозному періоді.

Продовжена вартість розраховується шляхом капіталізації доходу першого постпрогнозного періоду за умов необмеженого періоду життя підприємства в стабільних умовах (постійних грошових потоках).

Оцінити вартість підприємства за допомогою методів, заснованих на

Зрозуміло, що такі ж результати отримуємо при розрахунках методом прямої капіталізації, тому що параметри потоку в розглянутому періоді не змінюються.

Так, грошовий потік, що приймається в розрахунок, дорівнює сумі чистого прибутку, який включає проценти за зобов'язаннями та податковий фактор (економія податку на прибуток за рахунок використання позикового капіталу):

ЧП = 1000 х( 1 - 0,25) - 750 (тис. грн).

Коефіцієнт капіталізації за сформульованих умов дорівнює ставці дисконту.

Вартість усього підприємства за винятком зобов'язань складає:

Результати розрахунків за допомогою методу дисконтованих грошових потоків для власного капіталу (формули (10.2), (10.3), (10.5)) наведені в таблиці 10.4.

Вартісна оцінка за допомогою методів, заснованих на аналізі надприбутку, базується на використанні не традиційного грошового потоку, а моделі економічної доданої вартості, величина якої надає уявлення про результати діяльності підприємства в будь-якому окремо взятому році, і бухгалтерської вартості всіх активів або власного капіталу.

Дана група включає два основних методи:

• метод економічної доданої вартості (ЕУА);

* метод Едвардса-Белла-Ольсона (ЕВО).

Метод економічної доданої вартості (ЕУА - Есопопліс Уаіие АаМесІ) розроблений С. Стюартом на початку 1990-х років і зареєстрований компанією Зіегп Зіеагі & Со, хоча основні Положення концепції економічної доданої вартості були закладені Ще в дослідженнях Альфреда Маршалла, який ще в 1890 р. написав; «Те, що Залишається від його (власника або керуючого) прибутків після відрахування процента на капітал за діючою ставкою, можна назвати його підприємницьким або

управлінським прибутком» [49]. Це означає, що при визначенні вартості, яка створюється підприємством в будь-який період часу (тобто її економічного прибутку або економічної доданої вартості), потрібно враховувати не тільки витрати, які фіксуються на бухгалтерських рахунках, але також і альтернативні витрати залучення капіталу, інвестованого в бізнес.

Економічна додана вартість підприємства визначається за формулою:

(10.8)

(10.8)або

(10.9)

(10.9)де ЕДВ - економічна додана вартість (ЕУА);

РА - рентабельність активів (усього капіталу);

К - інвестований капітал (вартість активів підприємства).

Позитивне значення економічної доданої вартості свідчить про те, що підприємство збільшило свою вартість для власників у звітному періоді, І, навпаки, негативна величина економічної доданої вартості означає, Що за звітний період підприємство не змогло покрити своїх витрат, 1 тим самим, зменшило свою вартість для власників. .

Для розрахунку вартості підприємства методом економічної доданої вартості необхідно визначити поточну вартість потоків доданої вартості за кожний прогнозний період, а також врахувати вже здійснені вкладений капіталу!

(10.10)

(10.10)Здійснення розрахунків за даним методом також, як і під час оцінки підприємства методами дисконтування грошових потоків, вимагає значного коректування фінансової звітності для нівелювання її загальної спрямованості на інтереси кредитора. Наприклад, Найбільш істотними коректуваннями величин прибутку та капіталу є поправки на розмір нематеріальиііх активів (пов'язаних Із науково-дослідними розробками, що забезпечують одержання вигод у майбутньому) за винятком накопиченої амортизації, вартість яких повинна капіталізуватися, а не списуватися у витрати; відкладені податки; різні резерви (різниця в оцінці запасів за допомогою різних методів, резерв за сумнівною дебіторською заборгованістю) й ін.

Для розрахунку поточної вартості щорічних потоків економічної доданої вартості можна використовувати такий алгоритм. Передбачається, що життя підприємства необмежене, й активи також генеруватимуть доходи протягом необмеженого періоду. При цьому активи характеризуються певною рентабельністю. За таких умов, вкладення кожного року генеруватимуть доход відповідно зі своєю рентабельністю протягом необмеженого періоду. Отже, розрахунок може здійснюватися за методом капіталізації доходів, які надходять від будь-яких капітальних вкладень в активи в прогнозному періоді, з наступним їх дисконтуванням до поточного періоду [38].

Середньозважена вартість капіталу, виходячи з розрахунків попереднього прикладу, дорівнює ставці дисконту та складає 20,75 %.

Потік доданої вартості підприємства першого року формуватиметься початковим інвестованим капіталом у розмірі 3000 тис. грн (600 + 2400). Потік другого року формується грошовими вкладеннями (проектованою зміною власного оборотного капіталу й інвестицій) і складає 633 тис. грн (472 + 161). Подальший приріст інвестованого капіталу визначається на основі прогнозованих темпів зростання доходів підприємства в 17,88 %.

Розрахунок майбутньої вартості економічної доданої вартості здійснюємо за формулою (10.8),

Розрахунок поточної вартості щорічних потоків економічної доданої вартості виконуємо в два етапи: спочатку доходи, що генеруються капітальними вкладеннями в активи в прогнозному періоді, капіталізуємо, а потім отримані величини дисконтуємо до поточного періоду. Причому, додана вартість першого року не дисконтується, тому що пов'язана з інвестиціями, які забезпечують даний грошовий потік і здійснені на початку року.

Результати розрахунків економічної доданої вартості можна інтерпретувати так: за перший прогнозний рік підприємство створило економічну додану вартість у розмірі 26,9 тис. грн, тобто отримало на 26,9 тис. грн. прибутку більше за величину, яку вимагають інвестори, виходячи з віддачі, що здатні забезпечити альтернативні інвестиції; за другий рік -«надприбуток» дорівнює 31,7 тис. грн і т.д.

Значення величини вартості, отриманої за допомогою методів дисконтування грошових потоків і методу економічної доданої вартості в розглянутому прикладі відрізняються в зв'язку з тим, що перші розрахунки виконувалися на основі нульового темпу зростання прогнозованих доходів, а у другому випадку передбачено їх зростання.

Метод Едвардса-Белла-Ольсона (ЕВО - Еб\уагсІ5-Ве11-ОЬЬоп уаіиаглоп тосіеі) заснований на побудові грошових потоків для власного капіталу підприємства з урахуванням його рентабельності та вартості.

Початок даної теорії поклали Едвардс і Белл у своїй роботі «ТЬе ТЬеогу апсі Меазигетепі оґ Визіпезз Іпсоте» (1961 рік),

подальший розвиток вона одержала в спільних дослідженнях з Ольсоном. Як результат, на початку 90-х років XX віку модель отримала назву модель Едвардса-Белла-Ольсона (ЕсІ\уагсІ5-Ве11-ОЬЬоп) або ЕВО і вважається одною з перспективних сучасних розробок в теорії оцінки вартості підприємств.

Суть її, як і у випадку концепції економічної доданої вартості, полягає в тім, що вартість підприємства визначається наявними активами та «наддоходами». Формально величина вартості дорівнює сумі балансової вартості власного капіталу та дисконтованої вартості «надприбутку» на власний капітал (прибутку, який отримується завдяки перевищенню прибутковості підприємства над рівнем середньо галузевої прибутковості).

.

10.3. Технологія застосування порівняльного підходу до оцінки вартості підприємства

Порівняльний підхід щодо оцінки підприємства (бізнесу) використовується за умов наявності достатньої бази даних про угоди купівлі-продажу. Відповідно до нього цінність підприємства визначається реальними цінами продажів аналогічних підприємств, зафіксованих ринком. Причому вартість,

розрахована з використанням таких цін, найбільшою мірою враховує численні вартісні фактори (співвідношення попиту та пропозиції на даний вид бізнесу, рівень ризику, перспективність бізнесу, його прибутковість і т. ін.).

Для проведення оцінки підприємства (бізнесу) за допомогою порівняльного підходу необхідно зібрати загальну фінансову та техніко-економічну інформацію за аналогічними підприємствами, цінову інформацію про угоди, що здійснилися, відомості про ставки доходу за альтернативними інвестиціями, про операції з акціями, які вільно обертаються на фондовому ринку, і т. ін. Можливість одержання такої інформації залежить від наявності активного фінансового ринку, відкритості ринкового сегмента, на якому здійснює діяльність об'єкт оцінки, і доступності інформації. Способами отримання такої інформації є:

• -проведення маркетингових досліджень;

• вивчення спеціалізованих засобів масової інформації;

• вивчення матеріалів консалтингових фірм і рейтингових агентств.

Вибір підприємств-аналогів здійснюється з урахуванням таких вимог:

• одна галузева приналежність з об'єктом оцінки;

• порівнянність якісних і кількісних характеристик аналога з відповідними характеристиками об'єкта оцінки. До таких характеристик відносять: розмір підприємства, диверсифікованість продукції або послуг, стратегія діяльності, цінову політику, стадію життєвого циклу, рівень ризику, якість менеджменту і т. ін.;

• можливість отримання повної та достовірної інформації для порівняння характеристик аналога із характеристиками об'єкта оцінки.

Порівняльний (ринковий) підхід ґрунтується на використанні трьох основних методів:

• методу ринку капіталу;

• методу угод;

• методу галузевих коефіцієнтів.

Метод ринку капіталу (компанії-аналога) заснований на використанні ринкових цін акцій аналогічних підприємств, які котируються на фондовому ринку і є базою для внесення коректувань у вартість акції об'єкта оцінки. Сферою застосування даного методу в чистому вигляді є оцінка не контрольних пакетів акцій.

Метод угод (продажів) дозволяє оцінити вартість підприємства в цілому або вартість контрольного пакета його акцій. Суть даного методу зводиться до того, що вартість об'єкта оцінки являє собою скоректовану продажну ціну аналогічного підприємства за умов їхньої порівнянності.

Метод галузевих коефіцієнтів називають також методом галузевих співвідношень або правилом «золотого перетину». Використання даного методу можливе за умов наявності стабільних галузевих співвідношень між ціною та певними фінансовими показниками. Метод забезпечує лише орієнтовний результат, тому що галузеві коефіцієнти уніфікують об'єкт оцінки. Крім того, у вітчизняній оцінній практиці використання даного методу ускладнюється недосконалістю інформаційної бази, яка є основою для розрахунку таких коефіцієнтів.

Методи ринку капіталу й угод ґрунтуються на фінансовому аналізі оцінюваного та порівнянного підприємств. Система аналітичних показників і критеріїв порівняння, використовуваних у процесі фінансового аналізу залежить від цілей і функцій оцінки. Наприклад, для визначення ступеня впливу системи оподатковування на результати вартісної оцінки підприємства найбільш важливими показниками є: структура майна підприємства та рентабельність активів і продукції; при купівлі-продажу підприємства - платоспроможність підприємства, ліквідність активів, динаміка рентабельності; при реорганізації підприємства - ділова активність» структура капіталу.

Крім того, для отримання достовірних результатів оцінки одним з етапів застосування методів порівняльного підходу є коректування фінансової звітності об'єктів порівняння з метою приведення їх до порівнянності облікової політики (коректування на методи обліку запасів, нарахування амортизації і т. ін.).

Визначення ринкової вартості підприємства методами порівняльного підходу засновано на використанні цінових мультиплікаторів, що являють собою коефіцієнти, які показують співвідношення між ринковою ціною підприємства-аналога (або його акції) і базовими фінансовими показниками:

(10.11)

(10.11)де М - ціновий мультиплікатор;

Ц - ціна підприємства-аналога (або його акції);

ФП - базовий фінансовий показник підприємства-аналога.

Фінансові показники, які звичайно використовуються для розрахунку цінових мультиплікаторів, - це чистий прибуток, поточний грошовий потік, балансова вартість активів, виручка від реалізації продукції, власний капітал, дивідендні виплати й інше.

Загальна формула для розрахунку вартості за допомогою методів порівняльного підходу має вигляд:

(10.12)

(10.12)де ФПо - базовий (той же, що використовувався для розрахунку мультиплікатора) фінансовий показник об'єкта оцінки.

Залежно від періоду, для якого здійснюється розрахунок базового фінансового показника (на конкретну дату або за певний відрізок часу), цінові мультиплікатори можуть бути:

• інтервальні;

• моментні.

До інтервальних мультиплікаторів належать співвідношення:

• ціна/прибуток (як показник прибутку може виступати прибуток до оподаткування (якщо об'єкти порівняння - дрібні підприємства, що використовують різні системи оподаткування) або чистий прибуток (якщо об'єкти порівняння - великі за розміром і масштабом діяльності підприємства);

• ціна/грошовий потік (забезпечує більш достовірні результати під час оцінки підприємств, в активах яких переважає нерухомість* збиткових підприємств або таких об'єктів, що мають відносно низький доход у порівнянні з амортизацією, що нараховується на необоротні активи);

• ціна/ дивідендні виплати (як знаменник можуть використовуватися фактичні дивідендні виплати або потенційні (типові дивідендні виплати для аналогічних підприємств). Розрахунки за даним мультиплікатором доцільні, якщо дивіденди виплачуються стабільно або можливість їх виплачувати достатньо обґрунтована);

• ціна/виручка від реалізації (сферою його застосування є оцінка підприємств сфери послуг або перевірка об'єктивності результатів, отриманих за допомогою Інших способів. Розрахунки мультиплікатора не потребують проведення складних коректувань).

Моментними мультиплікаторами вважаються співвідношення:

• ціна/балансова вартість активів (сфера застосування -оцінка холдингових компаній, необхідність швидко реалізувати великий пакет акцій);

• ціна/ чиста вартість активів (сфера застосування - оцінка підприємств, що мають значні вкладення у власність (нерухомість, цінні папери, обладнання), або основною діяльністю яких є збереження, купівля та продаж такої власності).

Оцінка вартості бізнесу методами порівняльного підходу вимагає застосування декількох мультиплікаторів одночасно

для одержання більш об'єктивних результатів. При цьому діапазон величини того самого мультиплікатора, розрахованого для різних підприємств-аналогів, може значно коливатися. В такому разі зі списку аналогів необхідно виключити підприємства, для яких отримані екстремальні значення мультиплікаторів.

Застосування декількох мультиплікаторів означає, що в процесі розрахунку буде отримано стільки ж варіантів вартості. Якщо ступінь довіри до всіх отриманих співвідношень однакова, то для одержання остаточної величини вартості використовується формула середньої арифметичної з можливих варіантів вартості. Як правило, на практиці такий розрахунок викликає сумніви, тому залежно від конкретних умов, цілей оцінки, ступеня довіри до тієї чи іншої інформації для кожного мультиплікатора визначається свій ваговий коефіцієнт і шляхом зважування отримується попередня величина вартості, яка є основою для проведення коректувань.

До таких коректувань відносять знижки або премії, наприклад, на:

• привабливість портфеля, яка визначається ступенем диверсифікованості продукції, що випускається. Так, вузькість виробничого асортименту можна розглядати як обмежувач для потенційних споживачів і причину підвищення рівня ризиків, пов'язаних з дефіцитом деяких основних видів сировини та матеріалів, з початком випуску нових конкурентоспроможних продуктів, що знижує вартість підприємства;

• потреба в додаткових капітальних вкладеннях, на розмір яких коректується попередня ціна підприємства в напрямку її зниження;

• фінансовий стан об'єкта, для урахування якого в процесі вартісної оцінки підприємства використовується такий кількісний показник, як надлишок (дефіцит) оборотного капіталу. Величина надлишку (дефіциту) оборотного капіталу розраховується методом зіставлення необхідного оборотного капіталу та наявних на підприємстві оборотних коштів. Якщо проведений аналіз фінансового стану підприємства свідчить про наявність надлишку оборотного капіталу, то його необхідно додати до попередньої ціни підприємства, тому що ця величина еквівалентна розміру наявних незадіяних високоліквідних активів. Виявлений дефіцит оборотного капіталу зменшує попередню ціну підприємства, тому що ця величина еквівалентна коштам, які власник (інвестор) підприємства повинен вкласти в підприємство з метою забезпечення його безперебійного функціонування в майбутньому;

• ліквідність майна, тобто його здатність до швидкої реалізації, наявність якої підвищує вартість бізнесу і, навпаки, відсутність знижує його вартість у порівнянні з аналогічним, однак високоліквідним бізнесом;

• ступінь контролю, вартість якого залежить від можливості здійснювати будь-яке право або весь набір прав, пов'язаних з контролем над підприємством, а саме: право обирати директорів і призначати менеджмент, приймати політику та вносити зміни в напрямки роботи підприємства, придбати або ліквідувати активи, вносити зміни в статутні документи і т. ін. Внесення такої поправки здійснюється з урахуванням впливу кожного складового елемента контролю

• на його загальну вартість;

• якість менеджменту (поправка має сенс тоді, коли має місце значна залежність підприємства від однієї або декількох юїючових фігур управлінського персоналу);

• інші фактори (інтенсивність і характер зусиль підприємства в галузі науково-дослідних розробок, його положення в галузі, масштаби та якість активів у порівнянні з аналогами і т. ін.).

Вартість, отримана з урахуванням усіх коректувань, є підсумковою (остаточною) вартістю підприємства - об'єкта оцінки.

10.4. Майнові методи оцінки вартості бізнесу

Майновий підхід до оцінки вартості бізнесу заснований на визначенні суми витрат ресурсів на його відтворення або заміщення з урахуванням факторів фізичного та морального зносу. Цей підхід найбільш ефективний, коли покупець збирається порівняти витрати на придбання бізнесу з витратами на створення аналогічного підприємства.

В основі методів цієї групи лежить передісторія розвитку об'єкта та поточні дані про діяльність підприємства. При цьому вважається, що інвестор не повинен сплачувати за об'єкт більше коштів, ніж сума, що потрібна для його відтворення. Суть методів майнового підходу полягає у визначенні вартості власних або «чистих» активів підприємства, які залишаються в його розпорядженні після виконання всіх зовнішніх зобов'язань.

Даний підхід представлений двома основними методами:

• методом вартості чистих активів}

• методом ліквідаційної вартості.

1)

2)

3)

Використання того чи іншого методу строго обмежується цілями оцінки. Так, сферами застосування методу чистих активів є:

• оцінка підприємств, основна діяльність яких спрямована на досягнення соціального ефекту;

• купівля-продаж підприємств зі значною часткою матеріальних і фінансових активів у структурі майна;

• страхування, оподатковування майна підприємства;

• підвищення ефективності поточного управління підприємством;

• визначення кредитоспроможності;

• оцінка вартості нового підприємства, яке не має історії господарської діяльності.

Сутність методу складається у визначенні різниці між сумами вартості всіх активів підприємства та всіх зобов'язань. Базова формула для розрахунку чистих активів має вид:

(10.13)

(10.13)де ЧА - вартість чистих активів підприємства;

А - сума всіх активів;

З - сума всіх зобов'язань. Відповідно до діючої методики оцінки вартості майна вихідна формула трансформується таким чином:

(10.14)

(10.14)де Я - вартість необоротних активів;

О - вартість оборотних активів;

М - вартість витрат майбутнього періоду;

В - вартість забезпечення наступних витрат і платежів;

Д - вартість довгострокових зобов'язань;

СФ - вартість поточних зобов'язань.

Слід зазначити, що такий підхід доцільний тільки у випадку визначення нижньої межі можливої ціни підприємства, тому що припускає бухгалтерську оцінку величини майна підприємства, що рідко збігається з ринковими оцінками.

Через те, що балансова вартість майна підприємства в умовах інфляційної економіки не дає реальної оцінки його величини, у світовій і вітчизняній практиці оцінки бізнесу застосовують метод чистих скоригованих активів. У цьому випадку базова формула методики чистих активів здобуває наступний вигляд:

(10.15)

(10.15)де

- скориговані чисті активи;

- скориговані чисті активи; - скориговані активи;

- скориговані активи; - скориговані зобов'язання.

- скориговані зобов'язання.Поняття скорегованих (або реальних) чистих активів засноване на ремісії, що виникає в результаті бухгалтерських принципів оцінки, застосовуваних до активів підприємства. Вартість, отриману в результаті застосування принципів історичної вартості (оцінка за собівартістю), або індексовану історичну вартість (з урахуванням переоцінки активів) замінюють залежно від мети й умов оцінки на вартість заміщення або споживчу вартість. У результаті виникає зменшення або збільшення вартості бухгалтерських активів і, як наслідок, необхідність їх коригування.

Коригування статей балансу з метою оцінки вартості підприємства ведеться у двох напрямках:

1) інфляційне коригування;

2) нормалізація бухгалтерської звітності.

До інтервальних мультиплікаторів належать співвідношення:

• ціна/прибуток (як показник прибутку може виступати прибуток до оподаткування (якщо об'єкти порівняння - дрібні підприємства, що використовують різні системи оподаткування) або чистий прибуток (якщо об'єкти