Управление финансовыми потоками предприятия на основе финансового планирования: теория, методика, инструмент

| Вид материала | Автореферат |

- Разработка антикризисной программы развития предприятия. Управление текущими финансовыми, 9.36kb.

- Бизнес планирование для финансового оздоровления предприятия Бюджетирование как инструмент, 93.48kb.

- Оперативное планирование денежных потоков организации. Управление денежными потоками, 125.14kb.

- Анализ финансового состояния предприятия по данным бухгалтерской отчетности Введение, 39.4kb.

- I. Сущность и методика анализа финансового состояния субъекта хозяйствования, 308.04kb.

- Цель программы: подготовка нового поколения руководителей высшего управленческого состава, 41.52kb.

- «Формирование теоретических и практических материалов по развитию авторского курса, 218.43kb.

- Тематический план конференции: Секция Управление финансовыми потоками в логистических, 47.06kb.

- Теория и методология управления финансовыми потоками, 453.53kb.

- Управление финансовыми потоками страховой компании, 291.78kb.

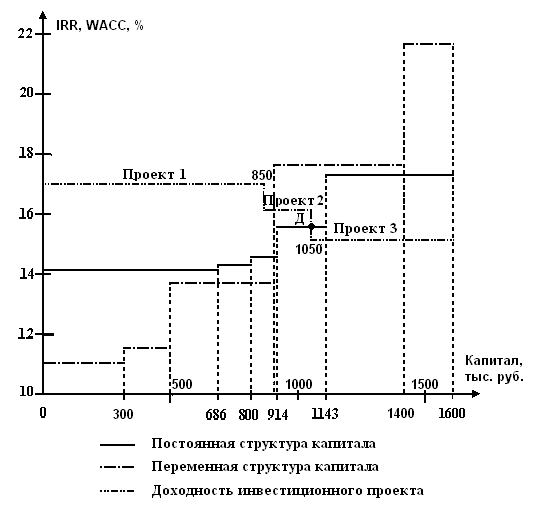

Рис. 7. Управление потоками при изменении структуры и последовательности привлечения источников финансирования

На примере привлечения основных источников финансирования предприятия, предложен порядок определения точек разрыва WACC (А-Г) при переходе от дешевого к дорогим источникам финансирования. Они определяются, как отношение суммы наиболее дешевого привлекаемого капитала к удельному весу этого капитала в общей сумме источников финансирования. Так, при привлечении капитала в сумме 1600 тыс. руб. за счет нераспределенной прибыли, средств от эмиссии привилегированных и обыкновенных акций и выпуска облигационного займа точка разрыва А, соответствующая привлекаемой сумме 685,7 тыс. руб., появляется в момент окончания использования нераспределенной прибыли. Последовательность состоит в том, что на интервале от 0 до 685,7 тыс. руб. привлекаются: капитал в виде нераспределенной прибыли в сумме 300 тыс. руб., стоимость которого равна 11%, капитал от первой эмиссии привилегированных акций в сумме 85,7 тыс. руб., стоимость которого 11,78%, и капитал в сумме 300 тыс. руб. за счет первого выпуска облигационного займа стоимостью 17,82%. Величина WACC (точка разрыва А) равна 14,07%. На интервале от 685,7 тыс. руб. до 800 тыс. руб. завершается привлечение капитала от первой эмиссии привилегированных акций. Капитал привлекается: от первой эмиссии обыкновенных акций в сумме 50 тыс. руб. стоимостью 11,31%, от первой эмиссии привилегированных акций в сумме 14,3 тыс. руб. и стоимостью 11,78% и от первого выпуска облигационного займа в сумме 50 тыс. руб. стоимостью 17,82%. Величина WACC (точка разрыва В) составляет 14,2%. Соответственно, на интервалах от 800 тыс. руб. до 914,3 тыс. руб. заканчивается привлечение капитала от первой эмиссии обыкновенных акций и величина WACC (точка разрыва Б) равна 14,46%. На интервале от 914,3 тыс. руб. до 1142,9 тыс. руб. прекращается привлечение капитала от первого выпуска облигационного займа и WACC (точка разрыва Г) составляет 15,59%, а на интервале от 1142,9 тыс. руб. до 1600 тыс. руб. WACC равна 17,36% и завершается второй выпуск облигационного займа. Проведенные исследования показали, что переменная структура привлекаемого капитала предпочтительна, поскольку при равных начальных условиях она позволяет управлять и уменьшить величину WACC. Предельная цена капитала в точках разрыва в этом случае составляет, соответственно, 11%, 11,55%, 13,86%, 17,82% и 21,83% (рисунок 8).

Используя полученные данные о величине IRR для разных вариантов капиталовложений, и совмещая графики WACC и IRR, можно определить предпочтительный вариант капитальных вложений. Сравнивая значения WACC и IRR для трех проектов можно определить допустимый размер привлекаемого капитала при выбранной структуре. Для целей управления выбирается значение показателя WACC, которое меньше значения IRR (рисунок 8). Этому требованию отвечает Проект 1, не зависящий от вида структуры и сумма привлекаемого капитала составит 850 тыс. руб.

Р

ис. 8. Влияние структуры и размера капитала на финансовые потоки

Проект 2 и Проект 3 можно реализовывать независимо от структуры до суммы привлечения капитала порядка 900 тыс. руб., а Проект 2 при постоянной структуре - до суммы капитала 1050 тыс. руб. Таким образом, можно оптимизировать величину финансовых потоков, а полученная при этом величина WACC далее использовать в комплексной методике для проведения уточненного расчета показателей эффективности капитальных вложений, и для определения величины денежных потоков прогнозного и продленного периода.

На пятом этапе осуществляется управление денежными потоками при инвестировании. Установлено, что их увеличение возможно методами: структурной перестройки, повышения прозрачности и открытости предприятия, повышения его промышленного потенциала. Предложено дополнить существующую методологическую базу классификации денежных потоков по признаку хозяйственной ситуации, для которой этот поток определяется, и классифицировать его на денежный поток в условиях рынка и специфический денежный поток, характерный для иных условий хозяйствования, отличающихся от рыночных: поток при ограниченном рынке, замещающий, воспроизводственный, целевой, инвестиционный, ликвидационный, при налогообложении и при утилизации активов. Определено, что предприятие одними и теми же активами способно генерировать различные денежные потоки. В работе обосновано применение доходного подхода для целей управления и использование показателей экономической прибыли и бездолгового денежного потока для оценки величины денежных потоков.

Проведенные исследования позволили доказать, что суммарная величина денежных потоков не зависит от количества разбиений прогнозного периода. Если количество этапов прогнозного периода увеличивается, то приведенная прогнозная стоимость при увеличении длительности прогнозного периода не меняется, а меняется приведенная продленная стоимость денежного потока. Это позволяет уменьшить количество этапов планирования прогнозного периода и ограничить величину прогнозного периода, приняв ее равной периоду, для которого составляются прогнозные бюджеты.

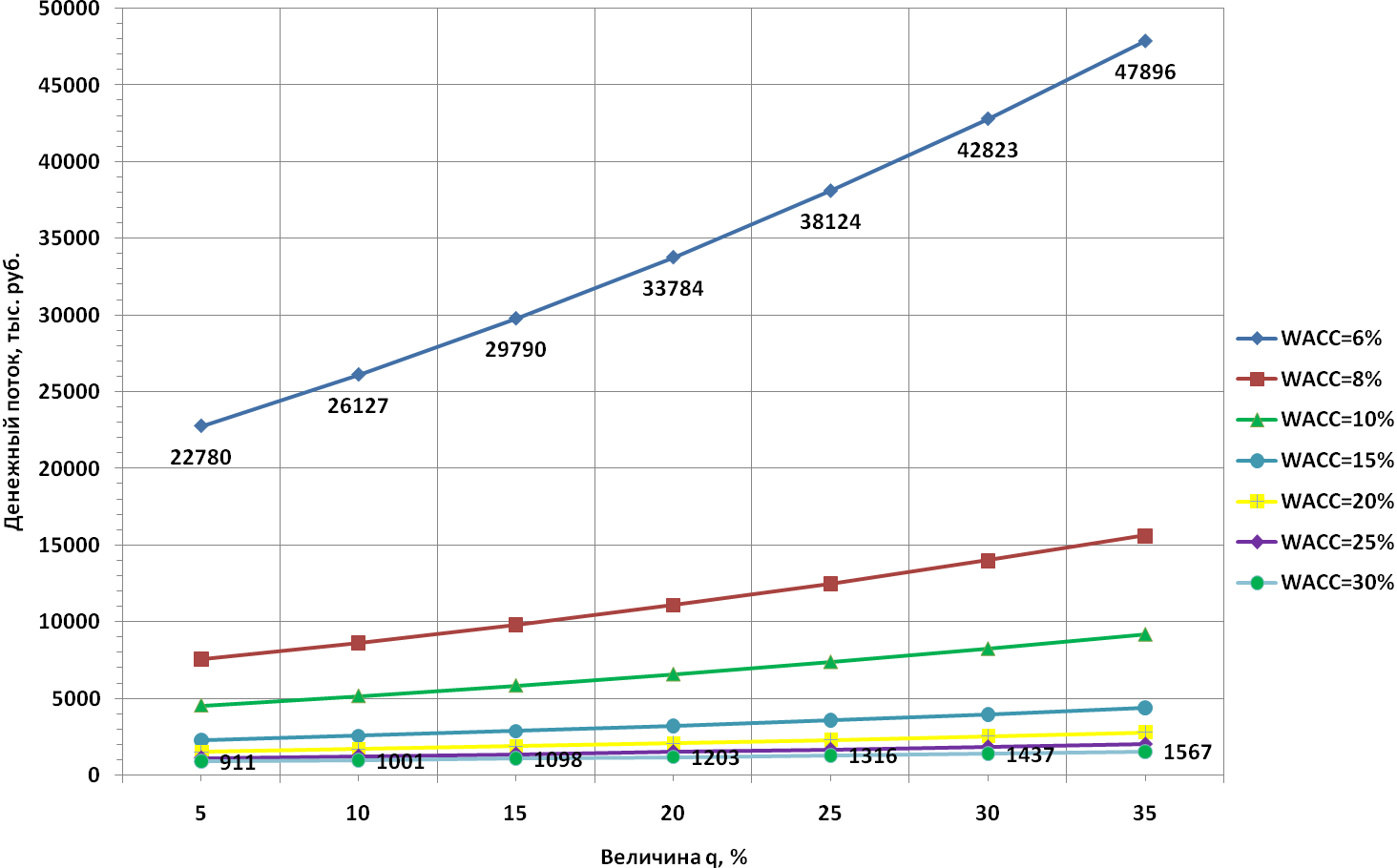

Доказано, что совершенствование управления денежными потоками достигается определением оптимальных значений воздействующих факторов, на основании использования полученных зависимостей изменения денежных потоков под действием факторов: g, NI, ROIC, WACC, AO, IС, N, S, КАР, gn, некоторые из которых, для варианта 4-х лет прогнозного периода, представлены на рисунках 9 - 13. Величина денежного потока увеличивается при росте показателя g, что определяется большей величиной темпа роста величины N по сравнению с темпом роста S и КАР. С ростом величины WACC размер денежных потоков снижается вследствие увеличения расходов на оплату привлеченного капитала, а в диапазоне WACC от 20% до 35% это изменение незначительно. При планируемом ежегодном темпе роста прибыли в диапазоне 15% - 20% и величине WACC в диапазоне 15% - 20% предприятие может генерировать денежные потоки в диапазоне от 2000 тыс. руб. до 3500 тыс. руб. (рисунок 9).

Величина g в %; gn=5%; NI=14,4%, IC=53 тыс. руб.; N=500 тыс. руб.; S=50 тыс. руб.; AO=15 тыс. руб.

Величина g в %; gn=5%; NI=14,4%, IC=53 тыс. руб.; N=500 тыс. руб.; S=50 тыс. руб.; AO=15 тыс. руб. Рис. 9. Зависимость денежных потоков от величины g

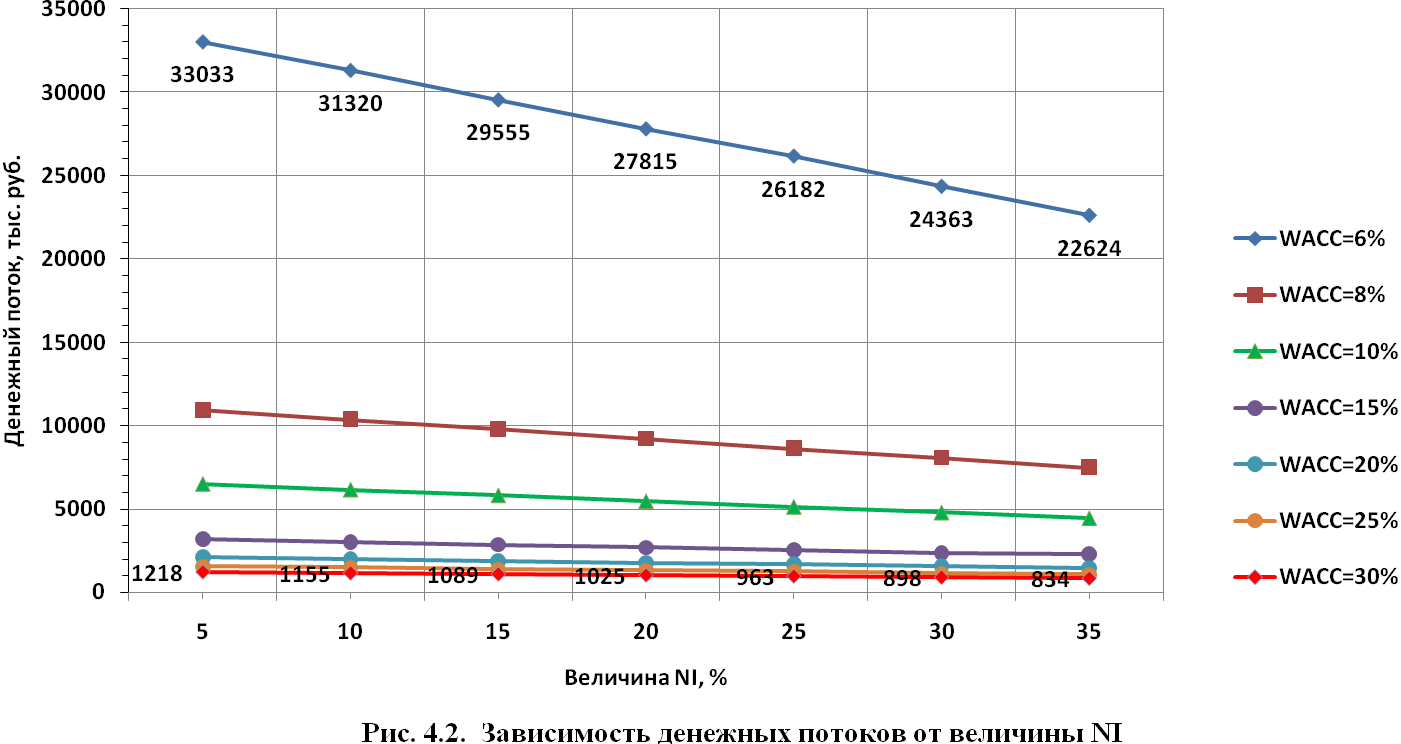

При изменении величины NI значительное изменение денежных потоков имеет место в диапазоне WACC от 6% до 20%. В диапазоне значений NI от 30% до 35% и выбранном темпе роста g в диапазоне от 15% до 20% рост рентабельности составит 50% - 60%. Предприятие может ориентироваться при планировании на величину денежных потоков в диапазоне от 2000 тыс. руб. до 3000 тыс. руб. для выбранного диапазона значений WACC от 15% до 20% (рисунок 10).

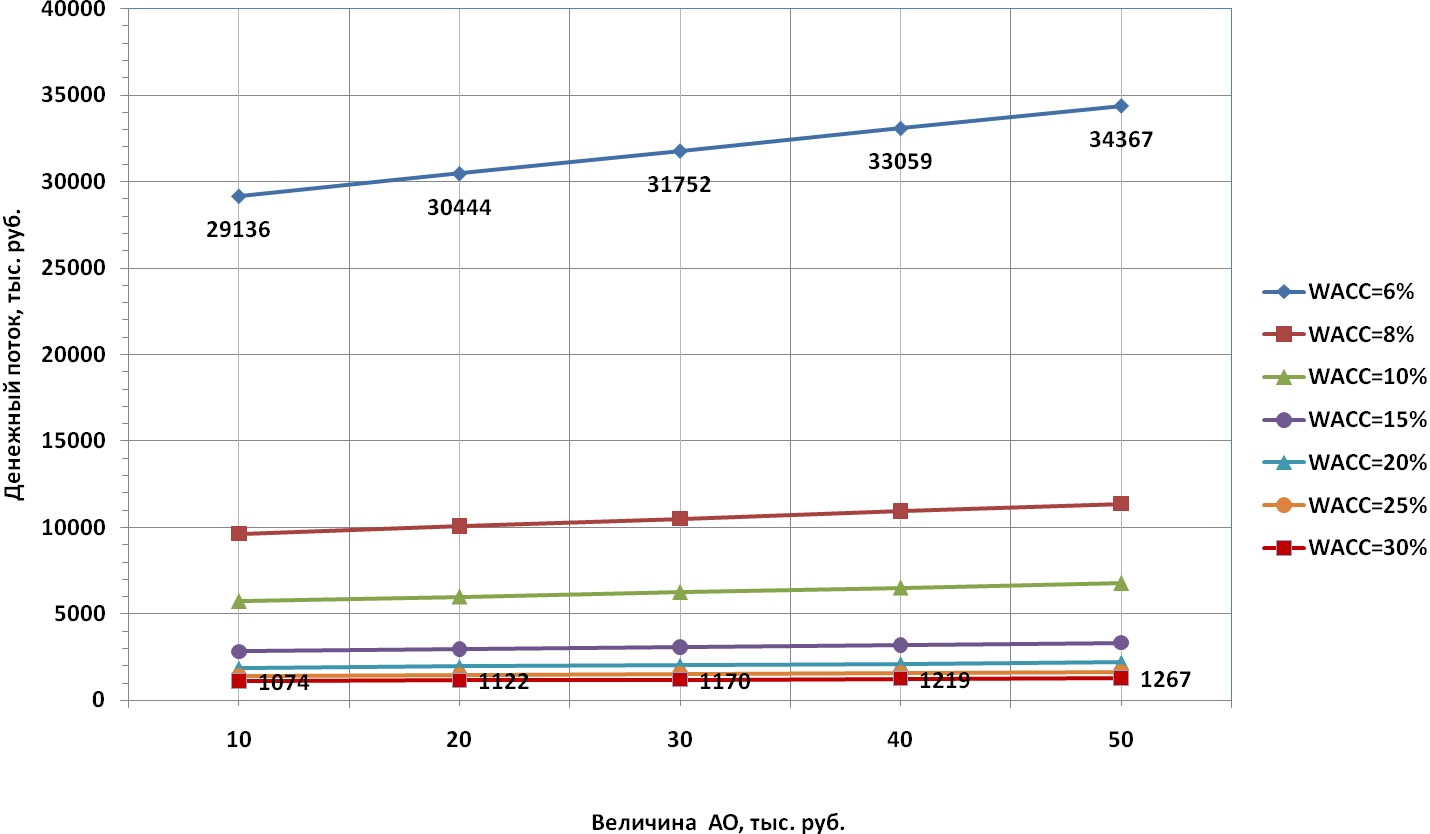

Изменение величины АО незначительно влияет на абсолютное изменение денежного потока. При увеличении значения WACC в 5 раз денежный поток уменьшается примерно в 25-30 раз. Предприятие может регулировать величину АО путем установления срока полезного использования оборудования, выбором способа амортизации или применением ускоренной амортизации (рисунок 11).

Рис. 10. Зависимость денежных потоков от величины NI

при g = 15%; gn = 5%; АО = 15 тыс. руб.; N = 500 тыс. руб.; S = 100 тыс. руб.; KAP = 50 тыс. руб.

Рис. 11. Зависимость денежных потоков от величины АО

при g = gn = 15%; IC = 53 тыс. руб. N = 500 тыс. руб.; S = 100 тыс. руб.; KAP = 50 тыс. руб.

С ростом величины WACC размер денежных потоков уменьшается, что определяется отвлечением части денежного потока на оплату привлеченного капитала. Предприятие может рассчитывать на суммарный денежный поток в размере порядка 1800 тыс. руб. - 2500 тыс. руб. для диапазона WACC от 15% до 20% (рисунок 12).

Рис. 12. Зависимость денежных потоков от величины WACC, %

Рис. 12. Зависимость денежных потоков от величины WACC, %при g = 15%; IC = 113 тыс. руб.; N =500 тыс. руб.; S = 100 тыс. руб.; g4 = 20%; KAP = 50 тыс. руб.

При увеличении фактора ROIC размер денежного потока увеличивается и при изменении величины NI в 2 раза до 50% суммарный денежный поток увеличивается в среднем 1,1 раза. С увеличением фактора gn в 7 раз суммарный денежный поток увеличивается примерно на 20% (рисунок 13). Используя полученные на третьем этапе значения WACC, в соответствии с комплексной методикой, определяются значения денежных потоков, которые включаются в состав прогнозного бюджета денежных потоков.

Для целей управления предприятие стремится выяснить, как изменится денежный поток в случае принятия покупателями предложений о покупке продуктов других предприятий, или в условиях организации выпуска новых или расширения номенклатуры выпускаемых продуктов, которые будут пользоваться спросом на рынке. Совершенствование управления финансовыми потоками состоит и в обосновании новационной модели, разработке методики оценки и управления денежными потоками предприятия для двух вариантов: а) на основе использования составленных прогнозных бюджетов и финансовой отчетности данного предприятия и б) на основе использования составленных прогнозных бюджетов и финансовой отчетности данного предприятия и финансовой отчетности предприятий-конкурентов.

Рис. 13. Зависимость денежных потоков от величины ROIC

при NI= 50%; g = 15%, IC1 = 113 тыс. руб.; IC4 = 113 тыс. руб.; N =500 тыс. руб.; S = 100 тыс. руб.; g4 = 20%

Принимается, что всего работает и занимается продажами различных продуктов Кj (j = 1, …, k) предприятий. Каждое из Кj предприятий занимается продажами i-го числа (i = 1, …, n) видов продукта. Вводим обозначения для следующих переменных: pji - цена реализованного i-го вида продукта j –м предприятием; dji – удельный вес i-го вида реализованного продукта в общем объеме реализованного продукта j-м предприятием; cji – затраты по выпуску j-м предприятием i –го вида продукта; fji – удельный вес затрат по выпуску j-м предприятием i-го продукта в общей сумме затрат по выпуску всех видом продукта j-го предприятия и после преобразований получим, что прогнозный размер денежного потока может быть определен в соответствии с выражением: Dji = Bji Зji / Пji, где:

k n

Dji = CFji / ∑ ∑ CFji - относительная величина денежного потока;

j=1 i=1

k n

Bji = βji / ∑ ∑ βji - коэффициент, учитывающий конкуренцию на рынке в борьбе

j=1 i=1

за денежные средства покупателя, темпы экономического роста, налоговую нагрузку и размер привлеченного капитала;

k n

Зji = cji fji / ∑ ∑ cji fji - доля затрат, приходящаяся на j-е предприятие, которое

j=1 i=1

выпускает i-вид продукта в общей сумме затрат по всем видам продукта, выпускаемого всеми предприятиями;

k n

Пji = pji dji / ∑ ∑ pji dji - доля продаж, приходящаяся на j-е предприятие, которое

j=1 i=1

выпускает i-й вид продукта в общем объеме продаж по всем видам продукта, выпускаемого всеми предприятиями.

Разработанная методика предусматривает, что общие затраты состоят из прямых переменных затрат на расходные материалы, переменных расходов и постоянных расходов, которые выбираются из одноименных бюджетов. Сумма выручки от продажи берется также из одноименного бюджета. Величина денежного потока принимается равной остаточной величине денежного потока из прогнозного бюджета денежных потоков. Коэффициент Аji равен отношению чистой прибыли, полученной от реализации i-го вида продукта j-го предприятия к общей сумме чистой прибыли, полученной от реализации всех видов выпущенного продукта j-м предприятием. Величина чистой прибыли, соответственно, берется из прогнозного бухгалтерского баланса предприятия и балансов сравниваемых предприятий.

Денежные потоки предприятия, использующего УСН при коэффициенте Aji = 0,05 значительно меньше, чем для случая режима общего налогообложения при значении коэффициента Aji в диапазоне от 0,1 до 0, 65. На основе разработанной модели по предложенной методике обработаны результаты финансового планирования и построены зависимости, позволяющие прогнозировать величину денежного потока в зависимости от применяемого режима налогообложения, коэффициента Аji, соотношения затрат и выручки от продажи и режима налогообложения (рисунок 14).

Dji 105

Aji = 0,65

Aji = 0,2

Aji = 0,1

4

Aji = 0,05

Зji/Nji 105

Рис. 14. Сравнительные значения относительной величины денежных потоков предприятий при изменении соотношения затрат и объема продаж

Предложенная методика адаптирована и для случая одного предприятия, организующего выпуск нового вида продукции. Тогда в расчетах принимаются

Таблица 5

Сравнительные показатели бюджетов и финансовые потоки предприятий

| Наименование показателя, руб. | Вид деятельности | |||||||

| Торговля детской одеждой | Торговля косме-тикой | Торговля электро-никой | Услуги пошива одежды | Торговля промыш- ленными товарами | Услуги страхо-вые | Услуги авто-мойки | Услуги оздоро- витель-ные | |

| Капитальные вложения | 3678768 | 647835 | 53053 | 2028370 | 671979 | 2112040 | 1456200 | 50336000 |

| Текущие расходы | 1594645 | 6038214 | 203197 | 6004587 | 5690474 | 4390227 | 314403 | 4164588 |

| Доходы | 18828000 | 10464480 | 9568500 | 29848104 | 11153160 | 97200000 | 35046000 | 71190000 |

| Продажи | 14927750 | 9284299 | 5500000 | 19807536 | 9294300 | 80000000 | 23000000 | 35000000 |

| Ожидаемые поступления денежных средств | 14416943 | 9203765 | 5225000 | 18817399 | 9071237 | 70400000 | 21850000 | 33250000 |

| Подготовка товара / услуг | 5405 | 20529 | 72225 | 14358 | 10929 | 3788 | 45791 | 77328 |

| Прямые переменные затраты на расходные материалы | 152176 | 337513 | 1430332 | 1350436 | 218912 | 4984959 | 1050345 | 6120721 |

| Ожидаемые выплаты денежных средств по закупкам расходных материалов | 197829 | 346807 | 1618138 | 1502352 | 245182 | 5590632 | 1170379 | 7054436 |

| Переменные затраты на оплату труда | 260000 | 228000 | 45000 | 1418000 | 376000 | 108000 | 36000 | 1270000 |

| Постоянные затраты на оплату труда | 620000 | 1296000 | 62500 | 1521000 | 584000 | 1572000 | 121050 | 1644000 |

| Переменные расходы | 373420 | 985076 | 57890 | 1711840 | 1601392 | 370461 | 47352 | 1606340 |

| Постоянные расходы | 1107745 | 4792354 | 105645 | 4259910 | 4020616 | 4294332 | 220227 | 2408100 |

| Денежные потоки | 11551239 | 4541811 | 2954766 | 7807411 | 2297030 | 47423642 | 18960319 | 18294741 |

| Рентабельность продаж, % | 174 | 34 | 73 | 63 | 37 | 88 | 94 | 71 |

прогнозные значения доходов и затрат по выпуску нового продукта и общая сумма доходов и затрат предприятия по выпуску всех продуктов. Сравнительные показатели бюджетов и финансовые потоки в зависимости от вида деятельности представлены в таблице 5. Внедрение результатов диссертации позволило предприятиям сократить время по определению оптимальных условий ведения хозяйственной деятельности в 2-3 раза, сократить время на проведение финансового планирования и довести его до 2-3-х недель, уменьшить длительность финансового цикла на 4 дня, увеличить прибыль на 18%, снизить затраты на 4% и повысить рентабельность на 18-20%, что подтверждено актами внедрения.

3. ОСНОВНЫЕ ВЫВОДЫ И РЕКОМЕНДАЦИИ

1. Проведенные исследования показали необходимость активизации работ по управлению финансовыми потоками предприятия на основе финансового планирования в неравновесной экономической среде, которое в настоящее время является самостоятельным разделом финансового менеджмента и, особенно, актуально в условиях финансового кризиса, поскольку непосредственно связано с решением задачи обеспечения платежеспособности предприятия, которая нуждается в комплексном решении, включая создании средств автоматизации при учете информационных потоков каждого из подразделений предприятия. Управление потоками на основе сочетания усовершенствованного метода бюджетирования с балансовым методом прогнозирования и моделированием денежных потоков, в условиях кризиса, позволяет управлять прибылью и рентабельностью деятельности, уменьшить расходы предприятия по определению необходимых ресурсов для достижения требуемых значений целевых функций, ускоряет определение оптимальных значений воздействующих факторов в условиях, когда реальные исследования и изменения в организационной структуре затруднены. Это обеспечивает экономический рост предприятия, повышает его привлекательность для инвесторов и является конкурентным преимуществом перед другими предприятиями.

2. Существующее противоречие в трактовании сущности денежного и финансового потока может быть преодолено, если рассматривать денежный поток, одновременно, как статическое явление в виде запаса (остатка) денежных средств, что и показывается в финансовой отчетности, и как динамическое явление в виде движения денежных потоков при совершении хозяйственных операций, что позволяет реализовать комплексное управление. Если денежный поток можно определить, как движение денежных средств по счетам финансового учета предприятия, то финансовый поток является более емким по содержанию и отражает движение всех ресурсов предприятия. Управление финансовыми потоками является категорией управления не только денежными средствами, а бизнес-процессами предприятия, определяющей, возникновение, движение и перераспределение материальных, трудовых и финансовых ресурсов и определяет весь спектр хозяйственных взаимоотношений предприятия с акционерами, другими предприятиями и организациями, работниками и органами государственного управления. Финансовый поток выражается в виде притока и оттока денежных средств, а, значит, и управление им должно быть увязано с движением финансовых потоков, в связи с приобретением, перераспределением и расходованием предприятием всех видов ресурсов, как внутри предприятия, так и во взаимоотношениях со сторонними предприятиями.

3. При организации управления финансовыми потоками необходимо согласовывать правила формирования бюджетов (методику) с организационной структурой предприятия (центрами формирования доходов и расходов), с выбором целевых функций управления и горизонтом планирования. В современных условиях предприятия проводят финансовое планирование и управление фрагментарно, без увязки с необходимыми ресурсами, при отсутствии инструмента для итерационного расчета и определения оптимальных значений параметров процессов при изменении воздействия неравновесной среды, что определяется отсутствием нормативно-правовых актов, регулирующих процесс бюджетирования и управления финансовыми потоками, недопониманием финансовыми менеджерами эффективности использования финансового планирования, отсутствием понятных методик и недорогих средств автоматизации расчетов.

4. В современных условиях управление финансовыми потоками одновременно является управлением основными целевыми функциями, к которым относятся прибыль, рентабельность, цена привлекаемого капитала и денежные потоки, и поэтому управление должно носить комплексный характер на основе структурирования предприятия и конфигурирования системы управления с выделением основных элементов и их переменных, в условиях сочетания показателей деятельности отдельных подразделений с показателями деятельности всего предприятия. Доказано, что основными воздействующими факторами, влияние которых определено, а управление ими обеспечивает эффективное управление финансовыми потоками, являются: выручка от продажи, себестоимость продаж, коммерческие и административные расходы, норма инвестирования, рентабельность инвестированного капитала, величина амортизационных отчислений и инвестированного капитала, темп роста прибыли в прогнозном и продленном периоде, структура, последовательность привлечения и средневзвешенная стоимость капитала.

5. Предприятия испытывают потребность в инструментах, обеспечивающих комплексное управление финансовыми потоками, и позволяющих планировать и согласовывать между собой ресурсы предприятия вне зависимости от вида деятельности, в условиях привлечения капитала и изменения влияния воздействующих факторов с учетом амортизационной, дивидендной и налоговой политики, курсовой разницы и условий коммерческого кредитования, определять рентабельность каждого вида деятельности, показатели эффективности капитальных вложений, цену привлекаемого капитала и генерируемые денежные потоки. Разработанная комплексная методика управления финансовыми потоками, автоматизация расчетов и графическая визуализация результатов, отвечает выше перечисленным требованиям, а также требованиям научности, точности, обоснованности, многокритериальности, многоуровневого управления, целевого характера, автоматизации расчетов и возможности неоднократного применения при изменяющемся воздействии факторов, координации деятельности всех подразделений и графического отображения полученных результатов. Она охватывает заготовительную, производственную, сбытовую, финансовую и инвестиционную деятельность предприятия и предусматривает формирование следующих бюджетов: капитальных вложений, общих текущих расходов, доходов, продаж, ожидаемых поступлений, затрат на расходные материалы, ожидаемых выплат, подготовки производства, постоянных и переменных затрат на оплату труда, постоянных и переменных расходов, денежных потоков и формирование прогнозных форм финансовой отчетности.

6. Управление финансовыми потоками на основе сочетания балансового метода прогнозирования и метода бюджетирования с использованием предложенной модели денежных потоков, подходов по управлению структурой и последовательностью привлечения капитала является комплексным, обосновано и подтвердило свою эффективность для предприятий разных организационно-правовых форм и разных видов деятельности. Сделанные практические рекомендации по управлению финансовыми потоками в неравновесной экономической среде позволяют предприятию улучшить показатели финансово-хозяйственной деятельности, сократить время на поиск и сузить диапазон оптимальных значений воздействующих факторов, принимать обоснованные управленческие решения по выбору стратегии развития, что особенно актуально в условиях финансового кризиса.

7. Представленные научно-обоснованные экономические решения и теоретико-методологические рекомендации и сделанные рекомендации отвечают требованиям эффективного управления финансовыми потоками, что подтверждено их внедрением на ряде предприятий, где возросла прибыльность и рентабельность деятельности, снизилось время определения оптимальных условий хозяйствования. Их широкое внедрение позволит решить важную народнохозяйственную задачу обеспечения платежеспособности и ритмичной работы предприятий, снижения затрат при определении стратегии развития, экономного использования ресурсов и повышения конкурентоспособности российских предприятий.

По теме диссертации опубликованы следующие работы:

Издания, включенные в перечень ВАК:

1. Самылин А.И. Прогнозирование финансовых результатов // Бизнес в законе. – 2007. - № 4. - 1,0 п.л.

2. Самылин А.И. Малый бизнес и прогнозирование финансовых результатов // Экономический анализ: Теория и практика. – 2008. - № 22 (127). – 1,2 п.л.

3. Самылин А.И. Оценка денежных потоков компании // Экономические стратегии. – 2008. - № 8. – 0,5 п.л.

4. Самылин А.И. Методы прогнозирования финансовых результатов // Российское предпринимательство. – 2008. - № 11. - Вып. 2. – 0,4 п.л.

5. Самылин А.И. Анализ стоимости предприятия // Экономический анализ: Теория и практика. – 2009. - № 10 (139). – 0,5 п.л.

6. Самылин А.И. Система управления результатами деятельности // Бизнес в законе. – 2009, № 2. - 0,8 п.л.

7. Самылин А.И. Моделирование денежных потоков // Бизнес в законе. – 2009, № 2. – 0,5 п.л.

8. Самылин А.И. Управление результатами деятельности // Проблемы современной экономики. – 2009, № 3.- 0,8 п.л.

9. Самылин А.И. Моделирование и денежные потоки // Экономика и управление – 2009, № 3(43).- 1,0 п.л.

Монографии:

10. Самылин А.И. Финансовое планирование результатов деятельности предприятия. - М.: Финансы и кредит. – 2009. - 10,0 п.л.

11. Самылин А.И. Стоимость бизнеса и финансовое планирование при внешнеэкономической деятельности. - Тверь: БИМКОР, 2008. – 13,6 п.л.

12. Самылин А.И. Планирование и управление финансами предприятия. - Тверь: БИМКОР, 2007. – 29,0 п.л.

13 Самылин А.И. Учет, анализ и планирование финансового состояния предприятия. - М.: Национальный институт бизнеса, 2006. – 23,0 п.л.

Научно-практические пособия:

14. Самылин А.И. Экономика финансов: Научно-практическое пособие. - М.: Форма - Т, 2006. - 15,5 п.л.

15. Самылин А.И. Анализ финансов: Научно-практическое пособие. - Тверь: БИМКОР, 2007. - 12,8 п.л.

Статьи в сборниках и журналах:

16. Самылин А.И. Оценка прироста выручки от экономии затрат / Сборник материалов I-ой Международной научно-практической конференция «Социально-экономические проблемы развития России в условиях глобализации экономики». – Тверь: БИМКОР, 2007. – 0,5 п.л.

17. Самылин А.И. Управление денежными потоками / Сборник материалов I-ой Международной научно-практической конференция «Социально-экономические проблемы развития России в условиях глобализации экономики». – Тверь: БИМКОР, 2007. – 0,5 п.л.

18. Самылин А.И. К вопросу об оптимизации дебиторской задолженности / Право и экономика: Сборник научных трудов МГУ им. М.В. Ломоносова / Под ред. С.С. Ильина, Н.Н. Косаренко. – М.: МосГУ, 2007. - Вып. 2. – 0,5 п.л.

19. Самылин А.И. Влияние интенсивности использования ресурсов на динамику затрат / Вестник Национального института бизнеса. – М.: НИБ, 2007. – Вып. 3. – 0,5 п.л.

20. Самылин А.И. Факторы внутреннего влияния на объем прибыли предприятия / Право и экономика: Сборник научных трудов МГУ им. М.В. Ломоносова / Под ред. С.С. Ильина, Н.Н. Косаренко. – М.: МосГУ, 2007. – Вып. 3. - 0,5 п.л.

21. Самылин А.И. К вопросу об оптимизации операционного цикла / Вестник Национального института бизнеса. – М.: НИБ, 2007. – Вып. 2. – 0,5 п.л.

22. Самылин А.И. Влияние структуры затрат на себестоимость промышленной продукции / Вестник Национального института бизнеса. – М.: НИБ, 2007. – Вып. 3. – 0,5 п.л.

23. Самылин А.И. Бюджетирование при создании предприятия / Актуальные проблемы современности: Сборник научных трудов МГУ им. М.В.Ломоносова; Национальный институт бизнеса. – М.: МГУ, НИБ. - 2008. – 0,7 п.л.