В. М. Гальперин, С. М. Игнатьев, В. И. Моргунов "Микроэкономика"

| Вид материала | Реферат |

- В. М. Гальперин, С. М. Игнатьев, В. И. Моргунов "Микроэкономика", 6837.91kb.

- Микроэкономика и макроэкономика. Предмет, отличия и этапы развития, 497.96kb.

- Б. В. Корнейчук микроэкономика деловые игры, 3237.59kb.

- Лекция 5 основы теории спроса и предложения 3 Гальперин В. М.: «Чего мы все стоим?, 125.55kb.

- Методические рекомендации для студентов заочного отделения при изучении раздела «микроэкономика», 922.09kb.

- Рабочая программа дисциплины «Микроэкономика, 125.44kb.

- Учебная программа для специальности: 1- 25 01 04 «Финансы и кредит» 1- 25 01 07 «Экономика, 283kb.

- Программа дисциплины «Экономико-математическое моделирование», 215.07kb.

- Лекция Особенности и структура микроэкономики Слово «микроэкономика», 98.11kb.

- Методические указания по дисциплине "Микроэкономика", 790.8kb.

В рыночной экономике факторы производства (точнее, их услуги) поставляются собственниками факторов - домохозяйствами. Предложение факторов производства определяется, во-первых, решениями о предложении услуг труда и услуг капитала (т. е. сбережений) со стороны наличного населения и с учетом имеющегося запаса физического капитала, а во-вторых, решениями, влияющими на численность и образовательный уровень населения и на величину сбережений физического капитала. Не все, но основные аспекты этих кратко- и долгосрочных решений мы рассмотрим в данной главе.

13.1. Предложение труда

Для большинства семей главным источником дохода является труд. Например, в США семьи, возглавляемые супружеской парой непожилого возраста, получают в среднем 89% своих доходов за счет заработной платы и жалованья.[1]

Рассмотрим решения индивида, являющегося главой домохозяйства, остальные члены которого в данном периоде не являются работниками. Пусть его зовут Федор. Очевидно, что каждый день и каждую неделю в распоряжении Федора находится строго определенное количество времени. Часть его он посвящает работе по найму, оставшееся время он затрачивает на нерыночные виды активности: выполняет работу по дому, воспитывает детей, отдыхает. Для простоты все нерыночные виды активности будем называть досугом.

Федор получает удовлетворение (полезность) и от досуга, и от потребления всех других благ (им самим и членами его семьи). Чтобы приобрести эти другие блага, он должен заработать их денежный эквивалент, т. е. доход. Для этого ему нужно работать по найму и тем самым пожертвовать частью досуга. Задача Федора состоит в том, чтобы найти такую комбинацию досуга и потребления других благ, чтобы максимизировать свою полезность.

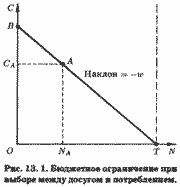

Бюджетное ограничение этой задачи проиллюстрируем посредством рис. 13.1. По абсциссе будем откладывать число часов, посвященных досугу, N, по ординате - потребление благ, С. Даже если Федор совсем не будет работать, есть верхняя граница продолжительности досуга - общее число часов в сутки или неделю (24 часа и соответственно 168 часов). Обозначим эту границу Т. По определению, время, не затраченное на досуг, - это время работы по найму Например, длина отрезка ONA измеряет общую продолжительность досуга за неделю, а длина отрезка NAT - время, посвященное работе. Пусть часовая ставка заработной платы Федора равна w. Будучи ценополучателем, он воспринимает ее как заданную рынком. Федор может все свое время посвятить досугу, эту альтернативу отражает точка Т на горизонтальной оси: тогда потребление благ будет, естественно, равно нулю. Другая крайняя возможность - это посвятить все время работе. Тогда Федор сможет приобрести блага стоимостью wT. Эту альтернативу отражает точка В на вертикальной оси. Если Федор уделит досугу NA часов в неделю, то сможет потреблять другие блага в объеме w(T - NA), которому соответствует точка А. Ясно, что бюджетное ограничение Федора - это прямая ВТ, а ее наклон (- w) характеризует ставку заработной платы.

Обратим внимание на то, что бюджетное ограничение в задаче выбора между досугом и потреблением (досугом и работой) аналогично бюджетному ограничению в задаче потребителя (см. раздел 3.3). Наклон бюджетной прямой в данном случае также отражает альтернативную ценность одного блага в терминах другого блага. Альтернативной ценностью досуга является отвергнутое потребление; следовательно, альтернативная ценность часа досуга Федора равна ставке его заработной платы! Бюджетное ограничение:

C = w(T-NA)

перепишем в следующем виде:

C + wNA = wT. (13.1)

В левой части (13.1) отражены затраты потребителя-работника на потребление и досуг, а в правой - ценность находящегося в его распоряжении времени (англ, time endowment).

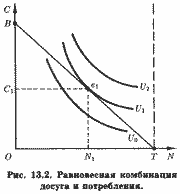

Чтобы определить, какую точку на прямой ВТ выберет Федор, нам нужна информация о его предпочтениях. Привычным для экономистов способом характеризовать предпочтения лица, принимающего решения, является семейство кривых безразличия, в данном случае без различия между досугом и потреблением. На рис. 13.2 такая карта безразличия Федора наложена на его бюджетное ограничение. Если решение является внутренним, то оно находится в точке касания бюджетной прямой и кривой безразличия, e1.Таким образом, Федор выбирает N1 часов досуга и C1 единиц потребления, из чего следует, что он предлагает на рынке Т - N1 часов своего труда в неделю.

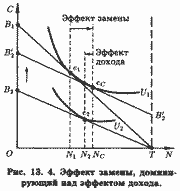

Займемся сравнительной статикой. Предположим, что ставка заработной платы Федора понизилась с w1 до w2. Чтобы увеличить свой досуг на один час, он должен теперь отказаться только от заработка w2, а не w1 Эта ситуация представлена на рис. 13.3, а.

Бюджетное ограничение Федора представлено теперь более пологой прямой B2, наклон которой равен -w2. Из-за сокращения ставки заработной платы первоначальная комбинация потребления и досуга, e1, более не является достижимой. Федор должен выбрать какую-то точку на бюджетной прямой B2. При карте безразличия, изображенной на рис. 13.3, а, этой точкой является e2. Сокращение заработной платы понизило предложение труда со стороны Федора на N2 - N1 часов. Обратите внимание, что бюджетная прямая при снижении ставки зарплаты, w, поворачивается против часовой стрелки вокруг точки Т.

Субъект с другой картой безразличия реагировал бы на сокращение заработной платы, возможно, иначе. Например, на рис. 13.3, б изображена карта безразличия Трифона, бюджетные ограничения которого до и после сокращения ставки заработной платы те же, что и у Федора. Пусть до изменения ставки заработной платы Трифон работал такое же количество часов, что и Федор. Однако после сокращения заработной платы Трифон в отличие от Федора станет работать больше, увеличив предложение труда на N1 – N'2 часов. Такой выбор Трифона объясняется особенностями его предпочтений в отношении досуга и потребления.

Человек может решить работать больше, меньше или столько же часов в неделю в ответ на экзогенное сокращение ставки заработной платы в зависимости от своих предпочтений, которые могут определяться составом семьи, культурными традициями, наконец, индивидуальными особенностями характера. Например, возможным объяснением различий в предпочтениях Федора и Трифона (рис. 13.3) может быть то, что Федор одинокий человек, а у Трифона на иждивении большая семья, либо то, что он просто трудоголик.

Мы значительно обогатим наш анализ, если разложим воздействие, оказываемое на предложение труда изменением ставки заработной платы, на эффект замены и эффект дохода. На рис. 13.4 воспроизведена еще раз реакция Федора на изменение ставки его заработной платы. Эффект замены будет определен, если при новой ставке заработной платы обеспечить Федора дополнительным фиксированным доходом, который позволит ему как раз сохранить первоначальный уровень полезности. Для этого сдвинем вверх параллельно самой себе бюджетную прямую B2 настолько, чтобы она стала касательной к первоначальной кривой безразличия U1 Мы получим прямую B’2 которая касается кривой безразличия в точке eC. Таким образом, эффект замены - это переход из точки e2 в точку eC. С другой стороны, эффект дохода - эффект, возникающий исключительно благодаря сокращению дохода из-за изменения ставки заработной платы, - это переход из eC в e2.

Обратите внимание, что на рис. 13.4 эффект замены, порождаемый сокращением ставки заработной платы, увеличивает число часов досуга с N1 до NC, в то время как эффект дохода уменьшает их число с NC до N2. В итоге число часов работы Федора сокращается на N2 - N, поскольку эффект замены превышает эффект дохода.

Интуитивно ясно: когда заработная плата снижается, потребление товаров и услуг становится более дорогостоящим в том смысле, что работник должен пожертвовать большим досугом за каждую дополнительную единицу потребления. Следовательно, существует тенденция замещать потребление досугом, т. е. сокращать предложение труда при снижении заработной платы. С другой стороны, сокращение ставки заработной платы означает, что при том же числе часов труда индивид становится беднее и это создает эффект дохода. Как правило, направление эффекта дохода зависит от того, является ли благо нормальным или некачественным (ср. раздел 3.4). Обычно предполагается - и это находит подтверждение в статистических исследованиях, - что досуг является нормальным благом. Следовательно, когда заработная плата падает, спрос на досуг при прочих равных условиях снижается. Итак, по воздействию на предложение труда эффект замены от снижения ставки заработной платы всегда отрицателен (уменьшает предложение труда), а эффект дохода всегда положителен (увеличивает предложение труда). Однако их абсолютные величины могут соотноситься по-разному. У Федора эффект замены превысил эффект дохода, и он уменьшил свое предложение труда. У Трифона эффект дохода оказался по абсолютной величине больше эффекта замены, поэтому в ответ на снижение заработной платы он увеличилпредложение труда.

Подумайте, что произойдет, если эффект замены и эффект дохода окажутся равными по их абсолютному размеру.

13.1.1. ИНДИВИДУАЛЬНАЯ И РЫНОЧНАЯ КРИВЫЕ ПРЕДЛОЖЕНИЯ ТРУДА

В разделе 2.1 мы определили кривую спроса на товар как зависимость между количеством товара, которое покупатели желают приобрести, и его ценой при прочих равных условиях.

Мы показали в разделе 3.4, что индивидуальную кривую спроса на товар можно вывести из карты безразличия индивида, вращая бюджетную прямую по мере изменения цены товара. Аналогичным образом мы можем вывести индивидуальную кривую спроса на досуг, что при фиксированном наличии времени у индивида равнозначно выведению кривой предложения труда.

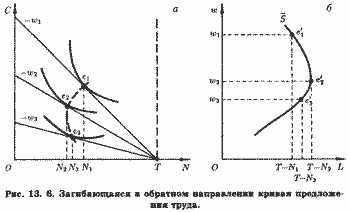

Рассмотрим рис. 13.5, а. При ставке заработной платы w1 оптимальным выбором Федора будет точка e1, которой соответствует оптимальный объем спроса на досуг N1 часов.

Следовательно, оптимальный объем предложения труда Федором равен T - N1 часов. На рис. 13.5, б по вертикальной оси измеряется величина часовой ставки заработной платы, а по горизонтальной - предложение труда в неделю. Оптимальный выбор Федора характеризуется точкой e’1 на рис. 13.5, б. При ставке заработной платы w2 оптимальным выбором Федора будет e2 на рис. 13.5, а, чему соответствует точка e’2 на рис. 13.5, б с величиной предложения труда T - N2. При ставке заработной платы w3 предложение труда составит T -N3, что задает точку e’3 на рис. 13.5, б. Заполняя промежутки между точками e’1, e’2, e’3 и нанося другие подобные точки, получим кривую предложения труда SL. Ее положительный наклон (объем предложения труда возрастает при увеличении ставки заработной платы) указывает на то, что для Федора эффект замены преобладает над эффектом дохода.

Если эффект дохода преобладает над эффектом замены, то кривая предложения труда имеет отрицательный наклон. Может случиться, что при изменении ставки заработной платы в некотором интервале значений эффект замены доминирует над эффектом дохода, а при ставках заработной платы за пределами этого интервала, наоборот, эффект дохода доминирует над эффектом замены. Подобная ситуация показана на рис. 13.6. Когда ставка заработной платы низка, ее Увеличение вызывает рост предложения труда - эффект замены доминирует. Когда ставка заработной платы высока (больше w2 ), ее увеличение побуждает работать меньше - Доминирует эффект дохода. Такая кривая предложения труда называется загибающейся в обратном направлении (англ backward bending).

Соответствует ли наша модель поведения потребителя-работника действительности?

Одно из возражений может заключаться в том, что продолжительность рабочей недели (рабочего дня) установлена законом или правилами фирмы и не может быть предметом индивидуального выбора. Однако, как легко убедиться, люди действительно могут выбирать продолжительность своей рабочей недели (рабочего дня). Во-первых, продолжительность рабочей недели разная для различных занятий, профессий. Выбирая занятие, человек выбирает продолжительность своего рабочего времени. Во-вторых, даже на одном и том же рабочем месте можно удлинить рабочую неделю за счет сверхурочной работы или работы по совместительству либо укоротить ее посредством неоплачиваемого отпуска, больничного листа и т. п. Наконец, для многих видов занятий нет установленной продолжительности рабочего времени, например в индивидуальном предпринимательстве, крестьянском хозяйстве и др. Другое возражение связано с постулированием загибающейся в обратном направлении кривой предложения труда. Но, как свидетельствует статистика, в длительном периоде действительно имеет место сокращение предложения труда, измеряемого фактически отработанным временем, "в обмен" на увеличение реальной заработной платы. Так, в период с 1870 по 1987 г., т. е. более чем за сто лет, реальная заработная плата в промышленно развитых странах увеличилась в 6 (США, Англия)-- 14 (Франция, Германия) раз, тогда как число отработанных в среднем каждым работником за год часов сократилось вдвое, с 3000 до 1500.[2] Люди в целом стали работать меньше, а зарабатывать больше.

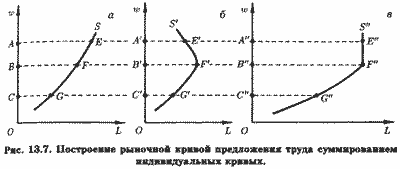

Но эта общая тенденция оказывается существенно дифференцированной, если учесть структуру предложения труда мужчинами и женщинами. Для мужчин средняя продолжительность рабочей недели, возраст выхода на пенсию и доля их в общей рабочей силе существенно снизились на протяжении XX в. Напротив, для женщин продолжительность рабочей недели и доля их в рабочей силе в этот период заметно возросли. Поэтому, как считают многие экономисты, в динамике предложения труда мужчинами доминирует эффект дохода, а в предложении труда (по найму!) женщинами доминирует эффект замены. Попытайтесь объяснить эти различия. Итак, наша модель реалистична и на ее основе мы получили кривую индивидуального предложения труда. Рыночную кривую предложения труда можно получить (горизонтальным) суммированием индивидуальных кривых предложения труда всех лиц, предлагающих свои услуги на данном рынке труда. Предположим, что все общество состоит из двух человек: Федора и Трифона. На рис. 13.7 показано, как можно построить рыночную кривую предложения труда, суммируя индивидуальные кривые этих двух субъектов. Для каждой ставки заработной платы объем рыночного предложения труда равен сумме индивидуальных величин, например:

Разумеется, такой способ построения (формирования) рыночной кривой предложения труда применим при любой численности трудоспособного населения.

Наша теоретическая модель в достаточной степени соответствует действительности, чтобы быть полезной в оценке мер экономической и социальной политики.

В дни, когда пишутся эти страницы, в Государственной думе Российской Федерации идет проработка проекта федерального закона "О прожиточном минимуме в Российской Федерации". Оценим с помощью наших теоретических инструментов одно важное положение, содержавшееся в первоначальном варианте этого законопроекта.

Согласно проекту, величина прожиточного минимума в Российской Федерации устанавливается равной стоимости минимального уровня потребления материальных благ и услуг, необходимых для обеспечения жизнедеятельности одного человека. Этот минимальный уровень потребления соответствующим образом рассчитывается и утверждается.

Семья (одиноко проживающий гражданин), фактический среднедушевой доход которой (доход которого) ниже прожиточного минимума, считается малообеспеченной и имеет право на социальную помощь в виде денежного пособия. Размер денежного пособия, согласно первоначальному проекту, предусматривалось установить равным разнице между среднедуше-вым доходом семьи (гражданина) и величиной прожиточного минимума.

Проанализируем последствия применения данной социальной программы. Пусть величина прожиточного минимума установлена на уровне М руб. в неделю. Если гражданин, получающий социальное пособие, решит работать, то каждый заработанный им рубль уменьшит размер социального пособия на один рубль. Важно представить себе, как выглядит бюджетное ограничение гражданина в этом случае.

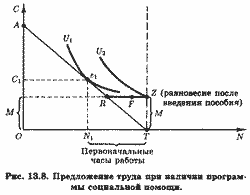

Начнем с уже известной нам модели. На рис. 13.8 прямая AT изображает бюджетное ограничение некоего индивида при отсутствии программы социальной помощи. Наклон бюджетной линии задается ставкой заработной платы индивида. Точка e1 изображает его оптимальный выбор.

Пусть теперь появилась возможность получения денежного пособия, равного разнице между заработком индивида (одиноко проживающего гражданина) и фиксированной суммой М. Построим новое бюджетное ограничение. Если продолжительность рабочего времени достаточно велика, чтобы заработок превышал прожиточный минимум, бюджетное ограничение выглядит так же, как и прежде, - это прямая AR. При занятости меньшей, в том числе и при полном отказе от работы по найму, программа социальной помощи гарантирует суммарный доход (заработок плюс пособие) в размере М.

Соответствующий участок бюджетного ограничения - горизонтальный отрезок RZ, так что точка Z является достижимой (нулевая занятость и максимальная величина пособия).

Итак, бюджетное ограничение здесь - это ломаная линия ARZ. Через точку Z проходит кривая безразличия U2, соответствующая большему уровню полезности, чем кривая U1

Следовательно, индивид с картой безразличия U1 и U2 выберет точку Z, в которой его полезность максимизируется при заданном бюджетном ограничении.

Таким образом, гражданин, работавший T - N1 часов в неделю до введения программы социальной помощи, предпочтет не работать вообще и получать денежное пособие, если такая программа появится. Меньший объем потребления материальных благ и услуг будет с лихвой компенсирован большей продолжительностью досуга. Это, разумеется, точка зрения данного субъекта.

С общественной же точки зрения важно другое. Рассматриваемая социальная программа снижает стимулы к труду и его Предложение, что явно имеет отрицательные экономические и социальные последствия: замедление экономического роста, увеличение расходов государственного бюджета, снижение качества рабочей силы (ее "ржавление").

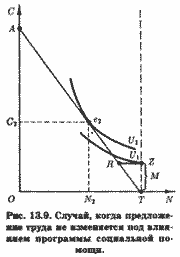

Не все работники прекратят работу с введением таких пособий. Если кривые безразличия у индивида достаточно пологие, как на рис. 13.9, то его оптимальный выбор останется прежним - точка е2. Однако ни один социальный субъект не выберет внутреннюю точку на отрезке RZ, например F на рис. 13.8, поскольку такой выбор означал бы меньшую продолжительность досуга, чем при выборе Z, но тот же суммарный доход, так как работа в этом случае на столько же сокращает размер пособия, сколько приносит заработка. Кривая безразличия, проходящая через F, лежит ниже кривой U2.

Итак, такая программа социальной помощи сокращает предложение труда со стороны одной части населения и не изменяет его со стороны другой, но общий итог - сокращение предложения труда на рынке.

13.1.2. ВЫБОР ЗАНЯТИЯ И КОМПЕНСИРУЮЩИЕ РАЗЛИЧИЯ В ЗАРАБОТНОЙ ПЛАТЕ

До сих пор мы слишком упрощали дело, когда предполагали, что человек принимает решения о своей занятости, обращая внимание лишь на уровень оплаты труда. На самом деле люди также заинтересованы в неденежных аспектах своей работы-При прочих равных условиях люди предпочитают чистые и безопасные виды занятий грязным и опасным. Работа, дающая власть и престиж, часто предпочитается занятиям, лишенным этих характерных черт. И. Фишер называл такого рода доход психическим.[3] Поэтому мы сделаем нашу модель полнее, признав, что человек предлагает свои трудовые услуги в том виде занятий, где весь набор денежных и неденежных (или психических по Фишеру) характеристик принесет ему наивысший возможный уровень полезности.

Представим себе группу людей с одинаковыми способностями и уровнем образования, выбирающих между работой преподавателями вузов и управляющими торговыми предприями. Пусть преподавательская работа отличается более желательными свойствами - меньшими стрессами, гибким рабочим днем, возможностями общения с образованными коллегами и талантливой молодежью. Если все это правда, то какой вид занятия выберут представители данной группы людей, если денежное вознаграждение труда преподавателей вузов и управляющих торговыми предприятиями одинаково? Едва ли кто-нибудь захочет быть управляющим торговым предприятием. Вследствие этого заработная плата управляющих торговыми предприятиями должна будет возрасти, чтобы привлечь работников в управление торговыми предприятиями. Предельный работник (последним соглашающийся на данное занятие) будет извлекать одинаковую полезность из того и другого вида занятия.

Следовательно, виды занятий с менее желательными характеристиками должны приносить более высокое денежное вознаграждение. Дополнительное вознаграждение такого рода называют компенсирующим различием в оплате труда. Если преподаватель вуза зарабатывает на 2 млн руб. в месяц меньше управляющего торговым предприятием, то он оценивает неденежные характеристики своего занятия по крайней мере в 2 млн руб.

С помощью эмпирических исследований можно оценить компенсирующие различия в заработной плате, ассоциирующиеся с теми или иными чертами различных занятий.

Например, было исследовано влияние показателей смертности, присущих Различным занятиям, на уровень заработной платы. Сравнивались занятия, требующие одинаковой квалификации (образования, опыта), но различающиеся степенью профессионального риска. Теория компенсирующих различий говорит, что люди, работа которых связана с большим риском, будут иметь более высокую заработную плату. В одном исследовании было обнаружено, что повышение на единицу смертности в расчете на 10 000 представителей профессии ведет к увеличению годовой заработной платы на 5.5%.

Компенсирующие различия объясняют различия в заработной плате среди занятий, требующих одного уровня квалификации. Поэтому то, что уборщик мусора зарабатывает меньше адвоката, не противоречит теории, хотя уборка мусора менее приятное занятие, чем работа адвоката. Теория предсказывает лишь то, что уборщик будет иметь заработную плату выше, чем работник с равной квалификацией, но с более комфортными условиями труда, например вахтер в жилом доме.

Чтобы проиллюстрировать это, предположим для простоты, что каждое занятие характеризуется единственной неденежной чертой - безопасностью, измеряемой долей представителей профессии, избежавших в течение года серьезного вреда здоровью.

Теория компенсирующих различий в заработной плате указывает на то, что для индивида с данным уровнем квалификации ставка заработной платы тем ниже, чем безопаснее работа.

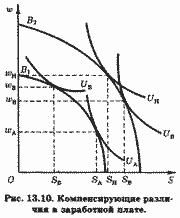

На рис. 13.10 кривая B1 представляет различные комбинации ставок заработной платы и уровней безопасности (S), доступные Александру и Борису, имеющим одинаковый уровень квалификации (среднее образование, пять лет трудового стажа).

Выпуклость этой кривой в сторону, противоположную началу координат, указывает на то, что чем безопаснее занятие, тем дороже обходится каждая дополнительная единица безопасности в терминах заработной платы, которой приходится жертвовать.

Кривая безразличия UA принадлежит карте безразличия Александра, a UB - карте безразличия Бориса. Александр изберет для себя занятие со ставкой заработной платы wA и безопасностью SA, а Борис - занятие с заработной платой wB и безопасностью SB.

Кривая B2 представляет комбинации ставок заработной платы и уровней безопасности, доступные Виктории и Николаю, обладающим более высокой квалификацией (высшее образование, семь лет трудового стажа). Кривая безразличия UB характеризует предпочтения Виктории, а кривая UH - Николая. Заметим, что заработная плата Виктории при ее выборе ниже, чем заработная плата Бориса, хотя ее квалификация выше. Факт более высокой квалификации Виктории находит отражение в том, что при каждом заданном уровне безопасности Виктория может рассчитывать на более высокую ставку заработной платы, чем Борис (B2 лежит выше, чем B1). Виктория настолько сильно предпочитает безопасные условия работы (крутой наклон кривых безразличия), а Борис настолько склонен к риску, что заработная плата Виктории оказалась ниже, чем у Бориса.

Впрочем, Николай имеет и более высокую заработную плату, и более безопасное занятие, чем Борис, благодаря своей более высокой квалификации.

Все эти наблюдения находятся в соответствии с теорией компенсирующих различий.

Поскольку B1 и B2 имеют отрицательный наклон, каждый индивид имеет выбор, позволяющий замещать безопасность заработной платой, и наоборот.

Разумеется, компенсирующие различия являются не единственным источником различий в заработной плате людей с одинаковыми способностями. Дискриминация работников по половому или национальному признаку со стороны работодателей также может вести к различиям в заработной плате. Наконец, условия несовершенной конкуренции на рынке труда - еще один источник различий в заработной плате, особенно актуальный для стран с переходной экономикой. Например, доступ к некоторым занятиям может открываться только с принадлежностью к определенному клану, роду, группировке.

ПРИМЕЧАНИЯ

[1] Российская статистика дает несколько иную картину. В середине 1996 г. в совокупных денежных доходах населения России заработная плата наемных работников, включая выплаты социального характера, составляла 42.4%, социальные трансферты - 14%, доходы от собственности - 5.6% и доходы от предпринимательской деятельности и другие - 38%. Однако эти данные дают весьма искаженное представление о функциональной структуре доходов населения России. Так, в рубрике "доходы от предпринимательской деятельности" объединены, помимо прочего, трудовые доходы, прибыль и доходы от собственности мелких предпринимателей, работающих на собственных предприятиях, между тем в общей численности занятых лица ненаемного труда составляют более 10 %. Банки вознаграждали своих наемных работников за труд, предоставляя ем ссуды, которые работники помещали на счета в своих же банках и получали Завышенные проценты (которые не облагались подоходным налогом). Предприятия страховали своих работников за счет предприятий и т. д. В результате статистика учитывает как иные виды доходов то, что является на самом деле вознаграждением труда.

[2] Burda M., Wyplosz Ch. Macroeconomics : A European Text. Oxford Univ. Press, 1993. P. 92.

[3] Fisher I. The Nature of Capital and Income. New York, 1927. P. 165-182.

13.2. Предложение капитала

Предприятия используют реальный (физический) капитал, равно Как и труд, чтобы производить товары и услуги. Под реальным Капиталом, напомним, подразумевают здания, сооружения, машины и оборудование, конторскую мебель и компьютеры. Как и труд, капитал предприятиям поставляют домашние хозяйства. Однако это не означает, что, скажем, токарный станок принадлежит некому субъекту, который буквально тащит его на ближайшее предприятие. Вместо этого индивид (домохозяйство) предоставляет ему в долг часть своего дохода. Эти деньги, представляющие финансовый капитал, используются предприятием, чтобы купить или арендовать нужный станок.

Домохозяйство предоставляет в долг ту часть своего дохода, которая остается у него сверх текущего потребления. Следовательно, теория предложения капитала - это, по существу, теория предложения сбережений. Финансовый капитал, или сбережения, предоставляется публикой сфере бизнеса либо непосредственно, путем покупки акций или облигаций, либо опосредованно, через финансовые институты, обычно через банки.

Чтобы описать то, как принимаются решения о сбережениях, нужно различать в буквальном и переносном смысле слова сегодня и завтра. Анализ решений о сбережениях основывается на модели жизненного цикла. Эта модель исходит из того, что решения людей о потреблении и сбережении в данном году (периоде) являются результатом планирования, которое принимает во внимание обстоятельства, уже ставшие фактом и прогнозируемые на предстоящее будущее, или, используя научный сленг, обстоятельства всего жизненного цикла домохозяйства. Следовательно, то, сколько вы сберегаете в текущем периоде, зависит не только от дохода этого периода, но и от доходов, ожидаемых в будущем, а также ваших сбережений на начало текущего периода, если таковые имелись.

13.2.1. МОДЕЛЬ ЖИЗНЕННОГО ЦИКЛА

До сих пор, говоря о функции полезности потребителя, мы предполагали, что величина полезности зависит только от количеств благ и услуг, которые он потребляет в данном периоде. Модель жизненного цикла предполагает более широкий и общий взгляд на проблему потребления, как на задачу межвременного выбора, или межвременной оптимизации. Предполагается, что в каждый данный период времени индивид определяет полезность программы потребления всей предстоящей жизни, поэтому величина полезности зависит от количеств благ и услуг, потребляемых в каждом из периодов его жизненного цикла (еще не ставших историей).

Чтобы выяснить суть проблемы, достаточно предположить, что жизненный цикл человека разделен всего на два периода: настоящий (период 0) и будущий (период 1). Пусть речь идет о Федоре. Его доход в настоящем периоде равен I0, и у него есть представление о доходе в будущем периоде, I1. (Например, текущий период - это годы работы по найму, когда I0 представляет собой заработную плату, а будущий период - это пенсионный период, когда доход Федора I1 будет равен пенсии).

Потребление субъекта в настоящем и будущем периодах необязательно должно совпадать с величиной дохода соответствующего периода. Потребление в настоящем периоде, C0, можно "обменять" на потребление в будущем периоде, C1, сберегая часть текущего дохода и увеличивая за счет этого потребление будущего периода. И наоборот, можно увеличить потребление текущего периода в обмен на уменьшение потребления будущего периода, занимая деньги в настоящем периоде и возвращая их с процентами из дохода будущего периода. Возможность подобных замещений во времени необходимо принимать в расчет, когда мы формулируем задачу межвременного выбора. Принимая решение о величине потребления в настоящем, Федор решает одновременно, как много следует ему сберегать или занимать. Если (I0 - C0) > 0, он сберегает сумму S; если (I0 - C0) < 0 , то заимствует сумму В.

Как всегда, для того чтобы проанализировать (разложить по полочкам) принятие решений о предложении капитала, используем понятия бюджетного ограничения и кривых безразличия.

Начнем с бюджетного ограничения в задаче межвременного выбора размеров потребления и сбережений. Такое ограничение показывает все доступные индивиду комбинации текущего и будущего потребления при заданных величинах I0 и I1. Поскольку бюджетное ограничение в модели жизненного цикла отражает возможности замещения объемов потребления в разные периоды времени, его называют межвременным бюджетным ограничением.

На рис. 13.11 по горизонтальной оси измеряется объем текущего потребления Федора, C0, а по вертикальной - объем его будущего потребления, C1. Исходная возможность для Федора - потреблять в точности доход соответствующего периода - отображена точкой а, характеризующей его представление о фонде доходов (англ, endowment position) в двухпериодной модели жизненного цикла, I0 и I1. В этой точке C0 = I0 и C1 = I1. Очевидно, что линия, характеризующая межвременное бюджетное ограничение Федора, пройдет через эту точку. Но как?

Представим сначала межвременное бюджетное ограничение аналитически, предположив, что часть дохода настоящего периода, I0 - C0, сберегается, что позволит Федору в будущем периоде увеличить потребление на сбереженную ранее сумму, а также на сумму процентов, начисленных на нее банком. Если процентная ставка равна i, то потребление Федора в будущем периоде можно представить как:

C1 = I1 + (I0 - C0) + i(I0 - C0), (13.2)

или, иначе, как:

C1 = I1 + (1+ i)(I0 - C0), (13.2*)

где второе слагаемое правой части представляет сбереженную в настоящем периоде сумму вместе с начисленными на нее и выплаченными в будущем периоде процентами.

После простейших перестановок мы можем переписать (13.2*):

C1 = [I1 + (1 + i)I0] √ (1 + i)C0. (13.3)

Уравнение (13.3) представляет межвременное бюджетное ограничение домохозяйства.

Оно характеризует соотношение между потребительскими расходами настоящего и будущего периодов. Или, иначе, оно характеризует возможный компромисс между будущим, C1, и настоящим, C0, потреблением.

Выражение.(13.3) можно рассматривать как уравнение межвременной бюджетной прямой, G, проходящей через точку а на рис. 13.11. Эта прямая пересечет ординату, как очевидно, при C’1 = I1 + (1 + i)I0, т. е. когда C0 = 0, а весь доход настоящего периода будет обращен в сбережения. С другой стороны, положив в (13.3) C1 = 0, мы можем определить точку пересечения межвременной бюджетной прямой с абсциссой:

C’0 = [I1 + (1 + i)I0]/(1 + i) = I0 + I1/(1 + i). (13.4)

Правая часть (13.4) характеризует настоящую, или, как ее традиционно называют по-русски, приведенную (к настоящему моменту), ценность доходов Федора в двух смежных периодах, т. е. I0 и I1.[1]

Зная отрезки OC’1 и OC’0, отсекаемые межвременной бюджетной прямой, G, на координатных осях, мы можем определить ее абсолютный наклон:

OC’1/OC’0 = [I1 + (1 + i)I0](1 + i)/[I1 + (1 + i)I0] = 1 + i (13.5)

Наклон межвременной бюджетной прямой, как обычно, измеряет альтернативную ценность одного блага в терминах другого, в данном случае текущего потребления в терминах будущего потребления. Потребление в настоящем периоде в объеме 1 руб. означает отказ от потребления в будущем в объеме (1 + i) руб., так что C1/C0 = -(1 + i).

Поскольку точка пересечения бюджетной линии и горизонтальной оси показывает максимально возможный объем потребления в настоящем периоде (в двухпериодной модели предполагается, что занимать можно лишь столько, сколько возможно вернуть из будущего дохода), ее и называют настоящей, или приведенной, ценностью доходов двух периодов - I0 и I1. В приведенной ценности текущий доход учитывается рубль за рубль, а будущий - с дисконтом, т. е. со скидкой в i процентов. Наличие межвременного бюджетного ограничения означает, что индивид не должен жестко привязывать объем своего потребления в данном периоде к величине своего дохода в том же периоде. Если доход изменяется во времени, потребление необязательно должно колебаться вслед за ним, потому что, сберегая в периоды высоких доходов и беря кредит в периоды низких доходов, можно выровнять свое потребление во времени. Например, в странах Запада выпускники высших учебных заведений, получившие перспективную работу, склонны брать кредит для того, чтобы финансировать приобретение машины или других предметов длительного пользования, потому что ожидают, что их доходы в будущем будут существенно выше, чем заработки в настоящем. Степень, в которой отдельные люди склонны вовлекаться в подобное выравнивание потребления во времени, зависит от их индивидуальных межвременных предпочтений.

Итак, у Федора есть множество доступных вариантов программы потребления во времени, которое представлено линией бюджетного ограничения (мы предполагаем, что Федор не расточает впустую никакой части своих доходов, поэтому точки, лежащие ниже линии G, мы не рассматриваем как его возможный выбор). Федор должен выбрать наилучшую точку на бюджетной прямой. Чтобы описать этот выбор, мы должны представить предпочтения Федора в отношении текущего и будущего потребления в виде карты безразличия.

Мы можем рассматривать C0 и C1 (настоящее и будущее потребление) как два составных потребительских товара, поэтому естественно предположить существование убывающей предельной нормы замещения между ними. Кривые безразличия, удовлетворяющие такому предположению, изображены на рис. 13.12. Они вогнуты в сторону начала координат. Поскольку больший объем потребления в любом из периодов предпочитается меньшему, кривые безразличия, расположенные выше и правее, соответствуют большим уровням полезности.

Предельная норма замещения между C0 и I1 характеризует интенсивность индивидуальных предпочтений в отношении потребления в различные периоды. Поэтому ее называют предельной нормой предпочтений во времени (MRTP; marginal rate of time preference - англ.).:

MRTP = - (C0/C1)|U = U0. (13.6)

Тех, кто предпочитает настоящее потребление будущему, можно назвать нетерпеливыми.

Однако при достаточно малом объеме текущего потребления в сравнении с объемом будущего потребления у большинства людей предельная норма предпочтения во времени будет высокой (обычно кривые безразличия на своих левых верхних участках имеют крутой наклон). Поэтому, чтобы классифицировать потребителей по степени нетерпеливости, следует поинтересоваться их предельными нормами предпочтения во времени при условии равенства объемов настоящего и будущего потребления.

Рассмотрим на кривой безразличия U0 (рис. 13.12) точку Z, которая лежит на луче, проведенном из начала координат под углом 45 граудсов. В этой точке текущее потребление в точности равно будущему потреблению. Заметим, что предельная норма предпочтения во времени в точке Z у данного потребителя больше единицы. Следовательно, когда его настоящее и будущее потребление равны, нужно увеличить будущее потребление данного субъекта более чем на 1 руб., чтобы он отказался от текущего потребления тоже на 1 руб.

Такого потребителя можно назвать нетерпеливым: его предельная норма предпочтения во времени на луче, проходящем под углом 45 градусов, больше единицы.

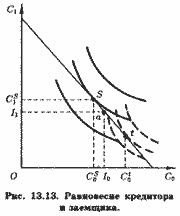

Равновесная (оптимальная) программа потребления определяется, как всегда, из требования максимизации полезности при заданном бюджетном ограничении. На рис. 13.13 изображены бюджетное ограничение Федора и его карта безразличия (сплошные кривые). Федор достигает максимума полезности в точке S. В этой точке кривая безразличия касается бюджетной линии, следовательно:

MRTP = 1 + i,

где i - ставка процента, по которой возможно давать и брать деньги в кредит.

В равновесии текущее потребление Федора CS0 меньше текущего дохода I0 а будущее потребление CS1 больше будущего дохода I1. Следовательно, Федор является кредитором (заимодавцем).

Пусть Трифон наделен такими же доходами в настоящем и будущем, как и Федор, и пользуется той же ставкой процента на финансовом рынке.

Но карта безразличия у Трифона другая, она представлена на рис. 13.13 прерывистыми кривыми.

Равновесие Трифона характеризуется точкой t, он берет взаймы в настоящем периоде и сокращает потребляемую часть в доходе будущего периода. Он в отличие от Федора является заемщиком.

13.2.2. СРАВНИТЕЛЬНАЯ СТАТИКА МОДЕЛИ ЖИЗНЕННОГО ЦИКЛА

Теперь мы подготовлены, чтобы заняться сравнительной статикой потребителя - кредитора или заемщика, используя модель жизненного цикла.

Нас интересует влияние на решения о сбережении изменений в экономических условиях.

Прежде всеговыясним, как воздействует на сбережения изменение ставки процента.

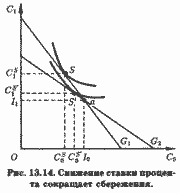

Рассмотрим опять положение Федора, которое воспроизведено на рис. 13.14.

Предположим, что ставка процента, по которому Федор может давать и брать взаймы, понизилась с i до i'. Тогда линия бюджетного ограничения Федора повернется вокруг точки a, т. е. вокруг его endowment position, а ее наклон теперь станет меньше (по абсолютному значению). Новая линия бюджетного ограничения - это G2, прежняя - G1.

Стесненный бюджетным ограничением G2, Федор максимизирует свою полезность в точке S’, где он потребляет в настоящем, CS’0 и в будущем, CS’1. Как следствие сбережения Федора снизились с I0 - CS0 до I0 - CS’0. Однако такой результат не является общим правилом. Человек с иной картой безразличия может увеличить сбережение и при понижении ставки процента. Если вам кажется невероятным такое поведение, представьте себе человека, который сберегает для достижения какой-то определенной цели, например для того, чтобы собрать нужную сумму денег для оплаты будущего обучения своего сына или дочери в вузе.

Предоставим читателю самостоятельно изобразить графически подобную ситуацию.

Таким образом, в зависимости от индивидуальных предпочтений снижение ставки процента может вызвать как увеличение, так и уменьшение сбережений.

По аналогии с моделью предложения труда мы можем заключить, что такая неопределенность является следствием того, что эффект дохода и эффект замены, порождаемые изменением ставки процента, имеют противоположную направленность и общий результат зависит от соотношения этих эффектов в каждом отдельном случае.

Сделаем разумное допущение, что C0 и C1 являются нормальными товарами, т. е. при увеличении I0 и I1 индивид при прочих равных условиях решает увеличить потребление в каждом периоде.

Тогда на индивида, который первоначально был кредитором, снижение ставки процента оказывает следующие эффекты.

1. Эффект замены. Альтернативная стоимость текущего потребления снижается, так как уменьшается размер части будущего потребления, которой необходимо пожертвовать за каждый рубль прироста текущего потребления. Этот эффект способствует росту текущего потребления и поэтому сокращает сбережения.

2. Эффект дохода. Если индивид является заимодавцем (кредитором), то он становится беднее, когда ставка процента снижается, потому что одалживание денег сулит меньше дохода. Поскольку текущее потребление - это нормальное благо, такое снижение дохода влечет сокращение текущего потребления и, следовательно, увеличивает сбережения.

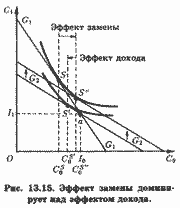

Обратимся к рис. 13.15, на котором представлены эффект замены и эффект дохода. На нем воспроизведено положение кредитора. Первоначальная линия бюджетного ограничения и карта безразличия предполагают оптимальный выбор S. Понижение ставки процента вызывает поворот линии бюджетного ограничения (вокруг точки а), и она занимает положение G2. Новый оптимальный выбор - точка S'.

Чтобы выделить эффект замены, мы должны определить влияние снижения ставки процента при условии неизменности первоначального уровня полезности. Для этого сдвинем новую линию бюджетного ограничения G2 параллельно самой себе до ее касания с первоначальной кривой безразличия. Получим точку S", которая представляет оптимальное решение индивида при новой ставке процента и прежнем реальном доходе.

Следовательно, переход из S в S" характеризует эффект замены, инициируемый снижением ставки процента, а перемещение из S" в S' - эффект дохода. Эффект замены увеличивает текущее потребление, эффект дохода уменьшает его. В случае, представленном на рис. 13.15, эффект замены доминирует, поэтому текущее потребление возрастает, когда ставка процента снижается. До сих пор наше обсуждение было сосредоточено на эффектах замены и дохода в случае, когда индивид является кредитором. Что произойдет, если мы заменим кредитора заемщиком? Как и для кредитора, для заемщика эффект замены, порождаемый снижением ставки процента, ведет к увеличению текущего потребления, так как ценность текущего потребления относительно ценности будущего потребления снизилась. Однако в отличие от кредитора для заемщика эффект дохода, инициируемый снижением ставки процента, увеличивает текущее потребление. Заемщик теперь должен меньше своим кредиторам и, следовательно, стал богаче. Поскольку текущее потребление - нормальный товар, оно увеличивается.

Таким образом, в случае, когда домохозяйство является заемщиком, эффект замены и эффект дохода, порождаемые снижением ставки процента, имеют одинаковую направленность и усиливают друг друга. Сбережения уменьшаются. Заимствование увеличивается.

Предлагаем читателю самостоятельно изобразить все это на рисунке. Начните с того, что точка первоначального равновесия заемщика лежит на линии первоначального бюджетного ограничения ниже и левее точки с координатами (I1, I0). Новую линию бюджетного ограничения получите поворотом первоначальной линии вокруг указанной точки в нужном направлении. Чтобы определить эффект замены, необходимо сдвинуть вниз (скажите, почему вниз) новую бюджетную линию. Подумайте, как будет выглядеть остальное.

Теперь мы можем построить индивидуальную кривую предложения сбережений. Для этого нужно определить равновесные для данного субъекта объемы сбережений, соответствующие каждой ставке процента, и на основе этих данных построить график, откладывая величину сбережений на горизонтальные оси, а ставку процента на вертикальной. Рыночная кривая предложения сбережений, показывающая общую величину сбережений, которую все индивиды вместе взятые готовы предложить при той или иной ставке процента, определяется горизонтальным суммированием индивидуальных кривых предложения.

Мы сформулировали изящную теорию, но читателя, наверное, не оставляет чувство беспокойства о том, насколько верно теория описывает действительность, особенно действительность российскую. У такого беспокойства есть основания.

Каждый, кто пытался получить кредит в банке, знает, а остальные наверняка слышали от знакомых предпринимателей, что получить кредит трудно и что он очень дорог. С другой стороны, если вы сберегли часть текущего дохода и хотите отдать свои деньги в кредит, то обнаружите, что сделать это на выгодных условиях непросто и что кредит дешев.

Всех этих проблем не было в картине, представленной выше. Мы предполагали совершенную конкуренцию на финансовом рынке и отсутствие на нем трансакционных затрат, т. е. затрат, которые участники сделок несут на сбор информации, поиск возможных контрагентов в сделке, составление договора и обеспечение его выполнения.

Теперь, если мы введем в рассмотрение несовершенство финансового рынка и трансакционные затраты, то первое, что мы обнаружим, это то, что ставка процента, под которую можно дать деньги в кредит, отличается от ставки процента, под которую можно взять их в кредит, а именно первая меньше второй. Вследствие этого в известной нам задаче межвременного выбора изменится характер бюджетного ограничения.

На рис. 13.16 прямая BF проходит через точку а и имеет наклон, определяемый ставкой процента, под которую можно давать деньги в кредит. Индивид может воспользоваться этой ставкой процента, только если он кредитор, т. е. его выбор лежит левее точки а.

Следовательно, точки на отрезке Ва являются допустимыми для него, а точки на отрезке aF - нет. Прямая GT тоже проходит через точку а, но имеет более крутой наклон, определяемый ставкой процента, по которой индивид может брать деньги в кредит. Такая ставка процента применяется только к заемщику, т. е. индивиду, чей оптимальный выбор лежит правее точки о. Следовательно, точки на отрезке аТ доступны ему, а точки на отрезке Ga - нет.

Таким образом, межвременное бюджетное ограничение при наличии разницы в ставках процента на рис. 13.16 будет отображаться ломаной ВаТ.

Представим себе теперь большое число потребителей, имеющих одно и то же бюджетное ограничение, но различающиеся карты безразличия. Как распределятся их точки равновесия вдоль бюджетного ограничения? Когда бюджетное ограничение является прямой, как на рис. 13.13, с равной вероятностью можно ожидать попадание оптимального решения в одну из двух близко лежащих друг к другу точек. Это не так в случае, когда бюджетное ограничение представлено ломаной, как на рис. 13.16.

Вероятность того, что оптимальное решение совпадет с точкой а, существенно выше вероятности его попадания в любую другую точку на ломаной ВаТ.

Иначе говоря, если бюджетное ограничение является прямой линией, как на рис. 13.13, то даже малая вариация ставки процента обязательно сместит точку равновесия. Если же бюджетным ограничением является ломаная, а точка равновесия потребителя совпадает с точкой а, то малое изменение ставки процента, скорее всего, не изменит оптимального выбора потребителя.

Итак, если кредитный рынок характеризуется высокими трансакционными затратами, то мы должны ожидать, что оптимальный выбор значительной доли потребителей будет заключаться в том, чтобы потребление в каждом периоде в точности совпадало с доходом соответствующего периода (т. е. не брать и не давать деньги взаймы).

13.2.3. ПРИВЕДЕННАЯ ЦЕННОСТЬ БУДУЩИХ ДОХОДОВ И РАСХОДОВ.

ВНУТРЕННЯЯ НОРМА ДОХОДА

Обсуждая межвременное бюджетное ограничение в разделе 13.2, мы видели, что точка его пересечения с горизонтальной осью характеризует приведенную ценность двухпериодной комбинации доходов, на которую рассчитывает индивид, т. е. измеряет максимально возможную величину сегодняшнего потребления, соответствующую данному потоку его текущего и будущего дохода.

Понятие приведенной ценности оказывается незаменимым средством для осмысления проблем, в которых присутствует задача соизмерения или сравнения разнесенных во времени доходов и расходов. Например, учеба в университете стоит немалых расходов в настоящем, но влечет за собою получение дополнительных доходов в течение многих лет в будущем. Как решить, оправдывают ли будущие доходы сегодняшние расходы? В этом разделе мы представим концепцию приведенной ценности, а в следующем используем ее для ответа на поставленный выше вопрос.

Предположим, что вы отнесли свои 100 тыс. руб. в банк и поместили их на счет, приносящий 14% в год. В конце года вы будете иметь (1 + 0.14) 100тыс. руб. = 114 тыс. руб., т.е. 100 тыс. руб. основной суммы и 14 тыс. руб. процентов. Пусть вы оставили деньги на счете на следующий год. В конце второго года вы будете иметь (1 + 0.14)114 тыс. руб. = 129.96 тыс. руб. Этот результат можно получить следующим образом: (1 + 0.14)(1 +0.14) 100 тыс. руб. = (1 + 0.14)2∙100 тыс. руб. Аналогично, если деньги оставлены на банковском счете в течение трех лет, они вырастут за три года до (1 + 0.14)3∙100 тыс. руб. Итак, если мы вкладываем М руб. на Т лет при неизменной ставке годового процента i, то в конце T-го года мы будем иметь М(1 + i)T руб. Эта формула показывает будущую ценность денег, инвестируемых сегодня.

Теперь предположим, что кто-то предлагает вам заключить договор, согласно которому вам обязаны заплатить 100 тыс. руб. через год после заключения договора. Причем обязательство берет на себя абсолютно надежное лицо и вы можете не опасаться его неплатежеспособности. Пусть инфляция отсутствует, чтобы наши расчеты были проще.

Какую максимальную сумму вы готовы заплатить сегодня, чтобы приобрести право, предоставляемое договором?

Если кто-то скажет, что такое обещание заплатить 100 тыс. руб. имеет ценность 100 тыс. руб., то он ошибется, поскольку упустит из вида то, что обещанные 100 тыс. руб. будут уплачены через год. Платить же за договор нужно сегодня, поэтому вы потеряете процент, который могли бы заработать за год, поместив сегодня свои деньги на счет в банке.

Разумно ли платить сегодня 100 тыс. руб. за приобретение через год 100 тыс. руб., если вы можете, поместив ту же сумму на счет в банке, иметь через год 114 тыс. руб.?

Следовательно, 100 тыс. руб., которые будут получены через год, сегодня ценятся меньше, чем 100 тыс. руб., имеющихся сегодня.

Сегодняшняя ценность некоторой будущей суммы денег - это максимум того, что вы готовы заплатить сегодня за право получить в будущем данную сумму денег. А именно, это столько, что, будучи умноженным на 1 + 0.14, оно становится равным 100 тыс. руб. В этом случае рассматриваемый договор будет для вас привлекателен не меньше, чем помещение денег в банк. Обозначим PV приведенную ценность договора.

Сформулированное только что условие будет выглядеть так:

PV(1 + 0.14) = 100 тыс. руб.

Следовательно, приведенная к настоящему моменту времени ценность оговоренной суммы равна:

100 тыс. руб./(1 + 0.14).= 87.72 тыс. руб.

Итак, чтобы найти будущую (через год) ценность сегодняшней суммы денег, нужно умножить ее (сумму) на 1 + i, а чтобы Найти приведенную ценность будущей (наличной через год) суммы денег, нужно разделить ее на 1 + i.

В общем случае, когда годовая ставка процента равна i, сегодняшняя ценность грядущей через Т лет суммы М равна M/(l + i)T. Следовательно, даже при отсутствии инфляции будущий рубль представляет собой сегодня меньшую ценность, чем рубль сегодняшний.

Поэтому любую будущую сумму денег (как доходов, так и расходов) необходимо дисконтировать (уменьшать) с коэффициентом, зависящим от ставки процента и срока, по истечении которого эта сумма окажется в наличии. По этой причине i часто называют нормой дисконта.

Представим себе абсолютно надежное обещание потока доходов, состоящего из M0 (рублей) сегодня, M1 через год, M2 через два года и т. д. на Т лет. Как высоко ценится такое обещание (обязательство)? Теперь нам понятно, что наивный ответ (M0 + M1 + M2 + ┘ + MT) неверен.

Приведенная к настоящему моменту ценность указанного потока доходов равна:

PV = M0 + M1/(1 + i) + M2/(1 + i)2 + ┘ + MT/(1 + i)T. (13.7)

Приведем некоторые примеры использования концепции приведенных затрат для анализа конкретных ситуаций.

Предположим, что вы вознамерились купить квартиру, но не имеете сегодня необходимых для этого 175 млн руб., поэтому подумываете о том, чтобы взять в банке эту сумму в кредит под залог квартиры (кредит по закладной). Банк предлагает вам на выбор два варианта закладной. По варианту А вы должны ежегодно выплачивать 14 млн 600 тыс. руб. в течение 30 лет. По варианту Б вы должны ежегодно выплачивать 19 млн 720 тыс. руб. в течение 15 лет. Если просто просуммировать деньги, которые предстоит выплатить за весь срок кредита, то по варианту А получится 438 млн руб., а по варианту Б - 295 млн 800 тыс. руб.

Многим покажется, что выплаты по закладной - это грабеж средь бела дня. Почему нужно платить так много за 175-миллионный кредит? Даже "более дешевый" вариант Б стоит без малого 300 млн руб.! Не лучше ли быстрее покинуть банк с чувством, что вы сэкономите кучу денег?

Верны ли такие рассуждения? Концепция приведенной ценности утверждает - нет. 175 млн руб. вы получите сегодня, а выплачивать деньги в погашение долга вам придется в будущем, в том числе в будущем весьма отдаленном.

Пусть альтернативная ценность денежных фондов, доступных вам, равна 7,5% в год. При такой норме дисконта сегодняшняя ценность всех выплат по 30-летней закладной равна 172 млн 432 тыс. руб., а сегодняшняя ценность всех выплат по 15-летней закладной составит 174 млн 71 тыс. руб. Получается, что вам есть смысл взять кредит. При этом заметим, что закладная с 15-летним сроком вовсе не лучше, так как стоит дороже. Правда, если ваша норма дисконта будет ниже, закладная с меньшим сроком может оказаться предпочтительнее.

Таким образом, вывод о приемлемости условий кредита, сделанный с учетом дисконтирования будущих выплат, отличается от первоначального наивного суждения.

Трудно переоценить важность исчисления сегодняшней ценности будущих доходов и расходов для принятия правильных решений.

Рассмотрим еще один пример. Чтобы консолидировать долги, вызванные войной с Наполеоном, британское правительство выпустило облигации, называемые консолями, по которым в каждом будущем периоде выплачивалась фиксированная сумма. Консоль является примером пожизненной ренты (ренты на неограниченный срок). Какова приведенная ценность пожизненной ренты?

Оказывается, ее очень просто определить, если ставка процента остается неизменной.

Пусть фиксированная сумма денег, выплачиваемая ежегодно, равна М, а годовая ставка процента - i. Чтобы определить приведенную ценность пожизненной ренты, нужно определить сумму денег, которая, будучи помещенной в банк под процент i, приносила бы ежегодно процентный доход М. Эта сумма, PV, определяется из решения уравнения iPV = М; следовательно:

PV = M/i. (13.8)

Мы можем получить тот же результат иначе, использовав обобщение формулы (13.7) для бесконечного срока Т, т. е. определить сумму бесконечной геометрической прогрессии:

PV = M + М/(1 + i) + M/(1 + i)2 + ┘ + M/(1 + i)T = M/i. (13.9)

Если, например, годовая ставка процента равна 5%, приведенная к начальному моменту ценность пожизненной ренты в 250 ф. ст. равна 5000 ф. ст.

Хотя в современной практике консоли уже не используются, уравнение (13.2) чрезвычайно полезно по двум причинам. Во-первых, некоторые активы, такие как земля, приносят доходы бесконечно долго, и формула (13.8) помогает оценить их. Во-вторых, уравнение (13.8) может быстро дать приблизительное значение приведенной ценности потока доходов, поступающих в течение конечного числа лет, если это число велико.

Предположим, вы оцениваете поток доходов, ожидающийся в следующие 20 лет, причем годовая ставка процента равна 12%. Применять формулу (13.6) несложно, но утомительно. Проще и быстрее воспользоваться формулой (13.7). Результат будет хорошим приближением к точному ответу. Разумеется, погрешность зависит от величины ставки процента и числа лет. Чем меньше ставка процента и чем больше число лет, тем точнее результат. Итак, концепция приведенной ценности позволяет нам сравнивать доходы и расходы различных лет, если нам известна цена кредита (годовая ставка процента) в каждом году. Предположим, что вы оцениваете некоторый проект (например, капиталовложений), который изменяет ваши доходы и расходы в ближайшие Т лет. Чтобы определить прибыльность этого проекта, следует вычислить приведенную к начальному моменту ценность всех доходов (дисконтировав будущие доходы) и приведенную ценность всех расходов (дисконтировав будущие расходы), после чего вычесть из первой суммы вторую.

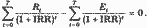

Если вы получили положительную величину, ваш проект прибыльный. Полезную информацию о проекте может дать ответ на следующий вопрос: при какой годовой ставке процента сумма дисконтированных расходов в точности равна сумме дисконтированных доходов? Такая ставка процента, делающая проект безубыточным, называется внутренней нормой дохода (IRR; internal rate of return - англ.). Обозначим доходы, приносимые проектом в году t, Rt, расходы, связанные с осуществлением проекта, Et. Тогда внутреннюю норму дохода IRR находят из решения уравнения:

Если проект характеризуется, например, внутренней нормой дохода 15%, а у вас есть основания ожидать, что годовая ставка процента на кредитном рынке будет сохраняться на уровне 12%, то можете сделать вывод о прибыльности проекта.

ПРИМЕЧАНИЯ

[1] В англоязычной литературе правую часть (13.4) называют present value (букв.: настоящая ценность) или сокращенно обозначают PV. Однако из-за двусмысленности определения "настоящая", которое может интерпретироваться в русском языке как антоним определения "ненастоящая", мы будем здесь и далее пользоваться принятым в русской экономической литературе термином приведенная ценность (стоимость, затраты). Русское "приведение" к настоящему Моменту времени близко к французскому "актуализация" (actualisation), употребляемому в аналогичном значении. Мы, однако, сохраняем аббревиатуру PV.

13.3. Человеческий капитал

В разделе 13.1, рассматривая модели предложения труда, мы предполагали, что ставка заработной платы индивида фиксирована. Однако люди могут повлиять и влияют на свои ставки заработной платы, инвестируя в человеческий капитал, т. е. в умения и способности, которые увеличивают их производительность как работников.

Инвестиции в человеческий капитал осуществляются в различных формах - ив виде обучения в учебном заведении, и в виде "научения делом" (англ, learning by duing) на рабочем месте.

Посредством их люди увеличивают свои будущие заработки. Например, в США норма отдачи вложений в получение среднего образования составляет от 10 до 13%, а вложений в получение высшего образования - от 8 до 10%. Человеческий капитал является очень важной формой инвестиций в развитых рыночных экономиках.

По оценкам Мирового банка человеческий капитал превышает 80% всех производительных богатств в Японии и 60% в США. В Австралии и Канаде, обладающих огромными природными ресурсами и сравнительно небольшим, но высокообразованным населением, доля человеческого капитала составляет около 20% производительных богатств этих стран.[1]

Разумеется, накопление человеческого капитала стоит затрат. Некоторые из них явные.

Плата за обучение (если она взимается) и расходы на учебники - это явные затраты.

Однако также очень важны затраты отвергнутых возможностей: если вы сидите в аудитории, вы не можете одновременно работать и теряете возможную заработную плату, что также представляет собой стоимость вашего обучения.

Инвестирование в человеческий капитал всегда предполагает получение больших заработков в будущем за счет меньшего потребления в настоящем.[2]

Следовательно, вложения в человеческий капитал являются разновидностью межвременных решений; поэтому развитый в разделе 7.2 общий подход применим и к анализу решений о вложениях в человеческий капитал.

Дальнейшее изложение материала мы разобьем на два этапа.

Сначала рассмотрим более простую ситуацию, в которой индивид не имеет доступа на рынок финансового капитала и поэтому единственная для него возможность инвестирования - это вложения в человеческий капитал.

Затем мы рассмотрим более интересную модель, в которой индивид может инвестировать и в человеческий, и в физический капитал.

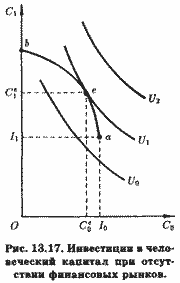

На рис. 13.17 по горизонтальной оси измеряется уровень потребления Федора в годы его юности, C0, а по вертикальной оси - его потребление в годы зрелости, C1. Если не инвестировать в обучение вообще, Федор сможет зарабатывать I0 в юности и I1 в зрелости.

Следовательно, точка а (I0, I1) характеризует фонд доходов (англ. endowment position) индивида в двухпериодной модели.

Теперь представим себе, что Федор имеет возможность окончить бухгалтерские курсы.

Такое обучение стоит ему сокращения текущего потребления. Зато, окончив курсы, Федор может увеличить свои будущие заработки. Имеются курсы различных ступеней: начальные, промежуточные, продвинутые, усложненные. Чем большее число курсов пройдет Федор, тем выше его бухгалтерская квалификация и тем выше его будущие заработки как бухгалтера. Однако этот процесс подчиняется вездесущему закону убывающей предельной производительности: каждый дополнительный день обучения последовательно увеличивает его будущие заработки на все меньшую и меньшую величину.

При сделанных предположениях альтернативные возможности Федора воплощаются в кривой bа на рис. 13.17. Ее выпуклость в сторону, противоположную началу координат, указывает на то, что каждый следующий рубль сокращения текущего потребления приносит последовательно все меньшее и меньшее приращение будущего потребления.

Кривая bа называется производственной функцией человеческого капитала. Она показывает, как индивид (в данном случае Федор) может свои вложения в человеческий капитал (измеряемые приносимым в жертву текущим потреблением) трансформировать в будущие прибавки в заработках.

Для того чтобы найти решение задачи Федора, нам необходимо включить в рассмотрение его предпочтения относительна настоящего и будущего потребления. На рис. 13.17 изображены его кривые безразличия вместе с производственной функцией человеческого капитала. Оптимальный выбор Федора - точка е, в которой он потребляет Ce0 в настоящем и Ce1 в будущем. Вложения Федора в свой человеческий капитал составят I0 - Ce0. Как следствие он сможет увеличить потребление в зрелые годы с I1 до Ce1. Решающим предположением, лежащим в основе ситуации, изображенной на рис. 13.17, является отсутствие у Федора доступа на рынок финансового капитала. Теперь откажемся от него и допустим, что Федор может занимать и одалживать деньги по текущей ставке процента i. Насколько это изменит ситуацию?

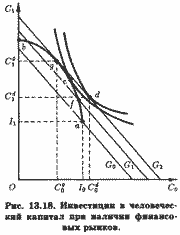

Рис. 13.18 воспроизводит ту же производственную функцию человеческого капитала Федора и его фонд доходов (точка а). Из раздела 13.2 мы знаем, что через эту точку проходит линия межвременного бюджетного ограничения, G0, с наклоном, равным -(1 + i). Имея доступ на рынок капитала, Федор может заимствовать и одалживать деньги, следовательно, он может, если пожелает, перемещаться из точки а в любую сторону вдоль линии G0.

Но у Федора есть также возможность, инвестируя в собственный человеческий капитал, перемещаться вдоль кривой bа. Например, он может избрать точку f, решив окончить начальные бухгалтерские курсы. Однако в точке f Федору с помощью кредитного рынка доступны все точки вдоль линии бюджетного ограничения, проходящей через нее, т. е. вдоль G1 . Даже не зная ничего о карте безразличия Федора, мы можем сделать вывод, что точка f предпочтительнее а, потому что бюджетное ограничение G1 лежит дальше от начала координат и допускает большие возможности потребления, чем ограничение G0. Та же логика приведет нас к заключению, что наилучший объем вложений в человеческий капитал - это тот, который отодвигает бюджетное ограничение как можно дальше от начала координат, но принадлежит в то же время кривой bа. На рис. 13.18 это точка g, в которой линия, имеющая наклон -(1 + i), т. е. линия G2, касается производственной функции человеческого капитала bа. В этой наилучшей точке Федор решает инвестировать в свой человеческий капитал сумму I0 - Cg0. Находясь в точке g, он может выбрать любую комбинацию настоящего и будущего потребления из представленных бюджетной линией G2. Таким образом, инвестирование в человеческий капитал, приводящее Федора в точку g, максимально увеличивает множество доступных ему альтернатив потребления.

Для того чтобы завершить наш анализ, нам необходимо только показать, какую точку на линии G2 выберет Федор. Найдем точку d, в которой его кривая безразличия между потреблением в юности и в зрелые годы как раз касается линии его бюджетного ограничения. В этой точке наш субъект получает максимум полезности, потребляя в юные годы Cd0 и в зрелые Cd1.

Остановимся подробнее на решении Федора. В чем оно заключается? Во-первых, он решает закончить продвинутые бухгалтерские курсы, т. е. переместиться из точки а в точку g. Он делает это потому, что такой уровень образования максимизирует его возможности в будущем. Однако с точки зрения его предпочтений точка g представляет собой слишком низкий уровень текущего потребления (в юности) и слишком большой уровень будущего потребления (в зрелости). Проблема решается просто при наличии кредитного рынка. Федор идет в банк и заимствует Cd0 - Cg0, чтобы увеличить текущее потребление. В следующем периоде он возвращает банку Cg1 - Cd1 из своих доходов Cg1.

Пусть нарисованная картина не покажется нам невероятной. В высокоразвитых странах Запада молодые люди занимают деньги у своих семей, университетов и государства, чтобы не только получить образование, но и поддержать свое потребление в период обучения на разумном уровне. В России в настоящее время круг кредиторов узок: занять можно только у своей семьи, что обычно не принято, и в редких случаях у предприятия, на котором работаешь. Но если финансовый рынок в стране сформируется, изменится и положение с кредитованием учащихся.

Важным уроком, полученным из обсуждения данной модели, является уяснение роли рынка финансового капитала посредством сопоставления рис. 13.17 и 13.18. На рис. 13.17, отображающем ситуацию, когда отсутствует рынок финансового капитала, инвестиции индивида в человеческий капитал зависят от его индивидуальных предпочтений относительно распределения потребления между настоящим и будущим. Поэтому если по какой-то причине его предпочтения изменятся, то изменится и его выбор относительно вложений в человеческий капитал.

В отличие от этого на рис. 13.18, где присутствует рынок Финансового капитала, выбор индивида совершенно отделен от его предпочтений! Если карта безразличия будет другой, он все равно выберет точку g на кривой производственной функции человеческого капитала. Каковы бы ни были предпочтения индивида, инвестиции в человеческий капитал задают границы доступных для него альтернатив потребления. Предпочтения определяют, какую конкретную альтернативу он изберет, но не величину инвестиций в человеческий капитал. В то же время становится ясно, что при наличии, но несовершенстве рынков финансового капитала (что, по-видимому, имеет место в сегодняшней России) предпочтения людей все-таки влияют на их решения о капиталовложениях в собственное образование. Итак, совершенный рынок финансового капитала позволяет индивиду отделить свои решения о вложениях в человеческий (и физический) капитал от своих решений о межвременном распределении потребления, причем так, чтобы максимизировать свою полезность. Этот вывод часто называют теоремой отделимости, потому что он показывает, как существование рынков позволяет человеку отделить решения о производстве от решений о потреблении.

Кроме того, вспомним, что пересечение бюджетной прямой, проходящей через точку, характеризующую фонд доходов, с горизонтальной осью показывает сегодняшнюю ценность доходов в модели жизненного цикла индивида. Следовательно, процесс нахождения самой высокой бюджетной линии, имеющей общую точку с производственной функцией человеческого капитала, эквивалентно максимизации сегодняшней ценности доходов. Теорема отделимости говорит нам, что, если индивид может брать и давать взаймы по установившейся ставке процента, он должен инвестировать в человеческий капитал столько, сколько необходимо для того, чтобы максимизировать приведенную к настоящему моменту времени ценность свой> доходов в течение жизненного цикла. Когда она максимальна, от его предпочтений зависит, как много потреблять в настоящем и как много в будущем.

ПРИМЕЧАНИЯ

[1] Thurow L. The Future of Capitalism : How Today's Economic Forces Shape Tomorrow's World. New York, 1996. P. 288-289.

[2] Когда социалистическое государство берет на себя затраты обучения своих граждан, оно присваивает и результаты их возросшей производительности.

Глава 14 СПРОС НА ФАКТОРЫ ПРОИЗВОДСТВА И ИХ ЦЕНЫ

Как мы знаем, на рынке потребительских благ субъектами спроса являются домохозяйства, максимизирующие свои индивидуальные функции полезности, а субъектами предложения - предприятия, максимизирующие свои индивидуальные функции прибыли. На рынке факторов производства дело обстоит по-иному. Здесь, как мы знаем из предыдущей главы, первичными субъектами предложения труда и финансового капитала (сбережений) являются домохозяйства, руководствующиеся при принятии решений максимизацией своих функций полезности, тогда как конечными субъектами спроса на труд и капитальные блага (включая земельные участки) являются предприятия, преследующие цель максимизации прибыли. Естественно поэтому рассматривать спрос на факторы производства, или производственные ресурсы, с точки зрения поведения прибылемаксимизирующих предприятий. Очевидно, что ценность какого-либо фактора производства для прибылемаксимизирующей фирмы зависит от того, в какой мере его использование способствует увеличению прибыли. В свою очередь прирост прибыли, обусловленный использованием дополнительной единицы какого-либо фактора, зависит от следующих трех обстоятельств. Во-первых, от физического прироста продукции, обусловленного применением дополнительной единицы данного фактора, т. е. от величины его пределъного продукта. Во-вторых, от прироста выручки, приносимой этим предельным продуктом фактора. И, наконец, от прироста затрат предприятия, обусловленного вовлечением в производство дополнительной единицы фактора, т. е. от предельных факторных затрат. Мы знаем, что предельный продукт какого-либо ресурса зависит от характера производственной функции предприятия (см. раздел 7.2.2), иначе говоря, определяется условиями производства. А вот две другие величины, определяющие прирост прибыли, зависят от строения рынка. Во-первых, прирост выручки, приносимый предельным продуктом, зависит от строения рынка, на котором этот продукт будет продаваться. А во-вторых, предельные факторные затраты зависят от строения рынка, на котором этот фактор производства будет покупаться.

Таким образом, мы можем сделать важный для данной главы вывод.

Поскольку спрос на факторы производства является производным от спроса на блага, в производстве которых он используется, спрос на факторы и их цены зависят и от строения рынка факторов, и от строения рынка благ.

В первых трех разделах этой главы мы рассмотрим спрос на труд, как наиболее значимый переменный фактор производства, хотя те же положения применимы и к любому иному переменному фактору.

Мы начнем с ситуации, когда предприятие находится в условиях совершенной конкуренции и на товарном, и на факторном рынке (раздел 14.1), а затем перейдем к изучению спроса на факторы и их цен со стороны предприятий, обладающих рыночной властью на товарном (раздел 14.2) и на факторном (раздел 14.3) рынках. В разделе 14.4 будет рассмотрена экономическая рента.

14.1. Спрос на переменный фактор на совершенно конкурентном рынке

В этом разделе предполагается, что совершенная конкуренция имеет место и на товарном, и на факторном рынке.

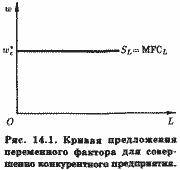

14.1.1. СПРОС ПРЕДПРИЯТИЯ НА ЕДИНСТВЕННЫЙ ПЕРЕМЕННЫЙ ФАКТОР

Предположим, что предприятие, используя единственный переменный фактор - труд, производит некий продукт X, продаваемый на совершенно конкурентном рынке по цене РX. Наемный труд в свою очередь оплачивается также по не зависящей от предприятия рыночной ставке заработной платы, w*, единой, как это и предполагается для совершенно конкурентного рынка труда, для всех нанимателей. Это значит, что предложение труда для любого совершенно конкурентного предприятия совершенно эластично, так что кривая предложения, с которой оно сталкивается, представляет прямую, параллельную оси переменного фактора L (рис. 14.1). По рыночной ставке заработной платы совершенно конкурентное предприятие нанимает столько работников (использует столько труда), сколько сочтет нужным. Поскольку же каждая единица труда (каждый работник) оплачивается по единой ставке, не зависящей от общего его количества, используемого совершенно конкурентным предприятием, эта же линия является для предприятия и его кривой предельных факторных затрат, SL = MFCL.

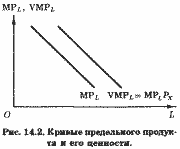

Из раздела 7.2.2 мы помним, что предельным продуктом переменного ресурса называют прирост общего продукта в связи с увеличением применения данного переменного ресурса на единицу, а его величина определяется как частная производная общего продукта по данному ресурсу: MPL = ТР/L. С РОСТОМ L величина МРL падает в силу действия закона изменяющихся пропорций. Умножив величину предельного продукта труда (при всяком возможном уровне занятости) на цену выпускаемого продукта, мы сможем получить значения ценности предельного продукта труда:

VMPL = MRLPX, (14.1)

при всех возможных значениях L. Еще раз обратите внимание, что для предприятия, продающего свою продукцию на совершенно конкурентном рынке, цена продукции, РX, не зависит от объема выпуск. Поэтому можно считать, что переход От кривой MPL к кривой VMP означает лишь замену вертикального масштаба на рис. 14.2 стоимостным.

Кривая VMP характеризует изменение ценности выпуска в зависимости от изменения объема применения переменного ресурса L.

Прибылемаксимизирующее предприятие будет увеличивать занятость, L, до тех пор, пока ценность предельного продукта труда не сравняется с предельными факторными затратами на труд, которые здесь совпадают с рыночной ставкой заработной платы. Иначе говоря, условием равновесия совершенно конкурентного предприятия на рынке труда является равенство:

MFCL = w*c = VMPL. (14.2)

Такое равновесие совершенно конкурентного предприятия показано на рис. 14.3, а, где прибылемаксимизирующая величина занятости составляет L*. Очевидно, что при L < L* VMPL > w*c и прибыль может быть увеличена за счет дополнительного найма работников.

Напротив, при L > L* VMPL < w*c и прибыль может быть увеличена за счет сокращения числа работников до L*.