Государственный университет высшая школа экономики л. Л. Любимов введение в экономическую теорию в 2-х книгах

| Вид материала | Книга |

Содержание§ 98. инвестиционная функция |

- Правительство Российской Федерации Государственный университет Высшая школа экономики, 110.67kb.

- Методика использования показателей демократии при моделировании имущественного неравенства, 147.7kb.

- Джон Р. Хикс. "Стоимость и капитал", 4314.44kb.

- Программа обучения, 37.35kb.

- Правительство Российской Федерации Государственный университет Высшая школа экономики, 230.77kb.

- В. П. Бусыгин Государственный университет-Высшая школа экономики; г. Москва, 302.53kb.

- Правительство Российской Федерации Государственный университет Высшая школа экономики, 182.83kb.

- Правительство Российской Федерации Государственное образовательное бюджетное учреждение, 69.06kb.

- М. А. Розов 61 Релятивизм: абстрактная теория или методологическая практика?, 4106.79kb.

- Правительство Российской Федерации Государственный университет Высшая школа экономики, 323.63kb.

§ 98. ИНВЕСТИЦИОННАЯ ФУНКЦИЯ

Наряду с потреблением инвестиции являются еще одним элементом совокупных расходов. Кратковременная макроэкономическая роль инвестиций состоит в том, чтобы возместить в кругообороте потока утечку в виде сбережений на равноценную инъекцию в поток в форме инвестиционных расходов. Долгосрочное значение инвестиций — восстановление и увеличение объема физического капитала в экономике в целях обеспечения экономического роста. В краткосрочном плане инвестиции помогают определить уровень реального ВВП. Инвестиционные решения и решения о сбережениях принимаются различными группами (властями, бизнесменами и домашними хозяйствами). Сбережения аккумулируются у финансовых посредников (банков) и затем ссужаются бизнесу для осуществления инвестиций (I).

Для целей нашего анализа мы применим несколько ограниченное понимание инвестиций. Инвестиции — покупка вновь произведенных элементов физического капитала плюс изменения в товарно-материальных запасах (запасы конечных товаров, незавершенное производство и материалы, которые фирмы держат при себе). Однако это понятие применяется также и в отношении покупок уже бывших в употреблении элементов физического капитала (старых зданий, сооружений, оборудования, машин и т.д.), а также для покупки коммерческих и государственных ценных бумаг. Для отдельной фирмы такие покупки, конечно, являются инвестициями. Но на макроэкономическом уровне, когда мы рассматриваем инвестиции как часть совокупных расходов на произведенные элементы ВНП, инвестиции имеют указанное выше более ограниченное определение.

Инвестиции — намного меньший элемент совокупных расходов, чем совокупное потребление, но он чрезвычайно изменчив. Объем инвестиций характеризуется резкими колебаниями по отношению к реальному ВНП, и поэтому считают, что эти колебания являются основным источником макроэкономической нестабильности. Следуя нашей технике рассмотрения потребительских расходов, мы введем понятие инвестиционной функции — величины предполагаемых инвестиций, которые бизнес и власти хотели бы осуществить на каждом из уровней YD. Но инвестиционная функция не может объяснить нам, почему инвестиции, взятые как доля от реального ВНП, настолько изменчивы. Фактический объем инвестиций в каждый момент времени независимо от уровня реального ВНП соответствует изменениям в ожиданиях (тех, кто принимает инвестиционные решения) относительно прибыльности инвестиций, реальной ставки процента на заимствованные финансовые ресурсы, загрузки существующих производственных мощностей, налоговых изменений, общей экономической конъюнктуры.

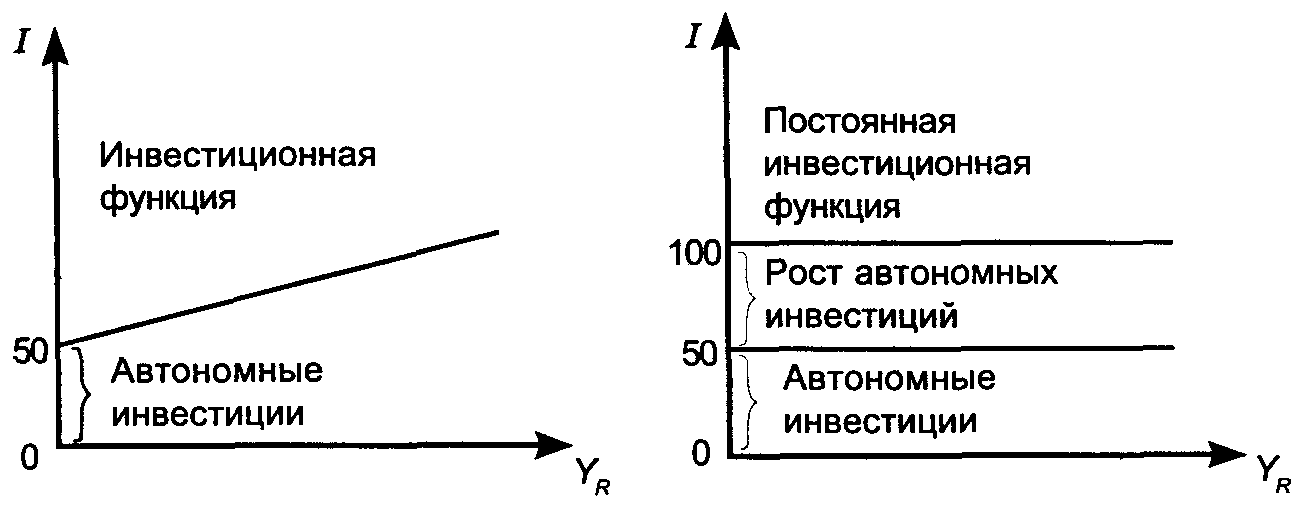

Однако вполне возможно построить инвестиционную функцию, которая зависит от уровня реального ВНП. Вполне логично считать, что инвесторы будут тратить больше, когда уровень реального ВНП выше, и меньше, когда этот уровень ниже. Рис. 18-5 показывает, что инвестиционный график состоит из двух элементов: 1) автономные инвестиции — величина I, когда реальный Y равен нулю; 2) элемент, который зависит от уровня реального ВНП. Инвестиционная функция, как и потребительская, направлена вверх по отношению к реальному Y(YR). Таким образом, можно сделать инвестиции функцией уровня YR, а другие факторы, которые также воздействуют на величину I, рассматривать как детерминанты величины автономных инвестиций. Когда эти детерминанты изменяются, изменения будут воздействовать на величину автономных инвестиций и приведут к сдвигу инвестиционной функции.

Рис. 18-5

Рис. 18-5, а показывает инвестиционную функцию, основанную на автономных инвестициях в 50 ден. ед., которые существуют, когда YR = 0, плюс увеличение инвестиций, вызванных ростом YR. Рис. 18-5, б отражает инвестиционные расходы как постоянную величину, которая не зависит от уровня YR. Здесь инвестиционная функция полностью основана на величине автономных инвестиций, а сдвиг I на I1, показывает результат увеличения автономных инвестиций с 50 до 100 ден. ед.

Так как инвестиционная функция сдвигается значительно, полезно ввести ограничительное допущение в целях выяснения роли, которую инвестиции играют в совокупных расходах. Это допущение состоит в том, что инвестиционная функция является постоянной величиной от YR, т. е. что весь объем инвестиций является автономными инвестициями. Это допущение упрощает понимание того, как определяется равновесный уровень YR, и сосредоточивает наше внимание на главной черте инвестиций — их изменчивости по отношению к YR. На рис. 18-5, б показана постоянная инвестиционная функция: на всех уровнях YR общий объем инвестиций равен величине автономных инвестиций, и, как следствие этого,

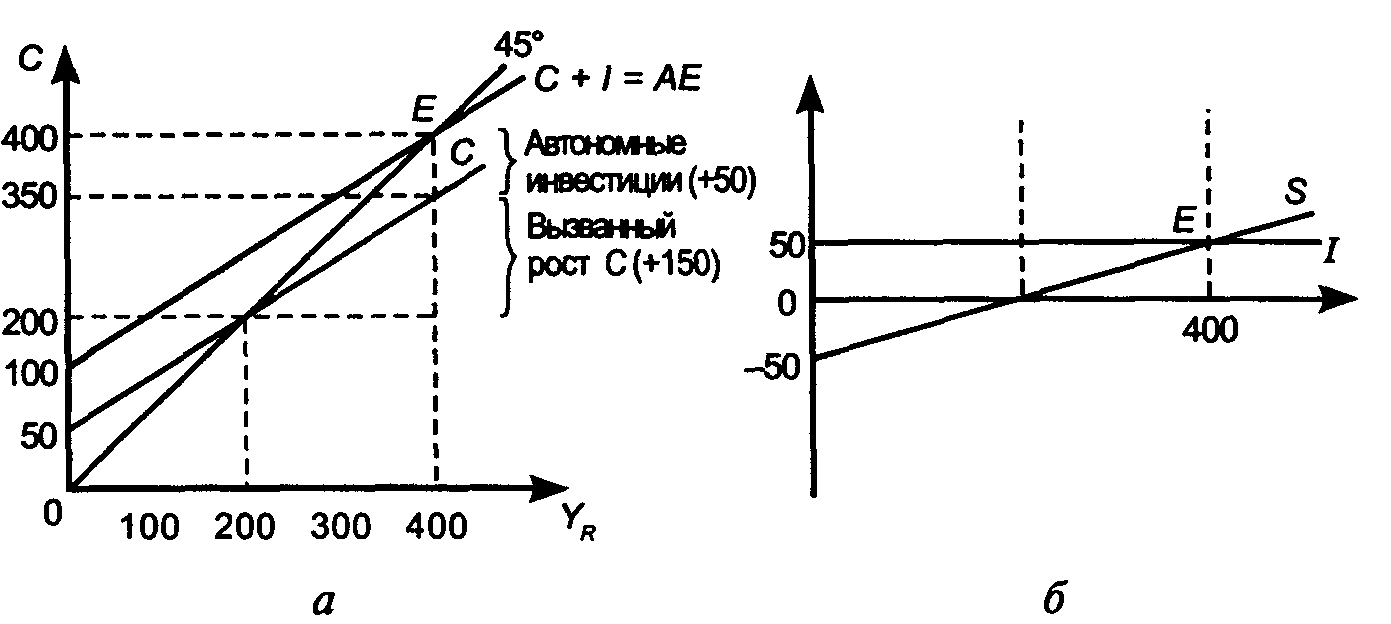

Рис.18-6

мы можем к потребительской функции просто добавить постоянную величину инвестиций, чтобы получить график совокупных расходов.

На рис. 18-6 представлен этот график. Мы уже знаем, что равновесный уровень YR определяется, когда АЕ = YR или С + I = YR. На рис. 18-6, а при С, равном 350, и I, равном 50, YR = 400. Кривая АЕ пересекает вертикальную ось в точке, равной 100 ден. ед. Эта точка определяется величиной автономного потребления, представленной постоянным значением потребительской функции (величиной предполагаемых потребительских расходов в 50 ден. ед., когда YR = 0) плюс величиной автономных инвестиций (постоянной величиной предполагаемых инвестиций в 50 ден. ед.). При этом предельная склонность к потреблению (МРС), которая является наклоном потребительской функции, определяет и наклон АЕ. Равновесный уровень YR определяется в точке, где кривая АЕ пересекает биссектрису (точка Е), т. е. в точке, где YR = 400. Обратим внимание на то, что до добавления 50 ден. ед. автономных инвестиций объем потребительских расходов составлял 200, а после их добавления С увеличились до 350. Другими словами, 50 ден. ед. автономных инвестиций вызвали увеличение С на 150 ден. ед. (вызванные потребительские расходы).

Равновесный уровень YR в 400 ден. ед. является стабильным. Если произойдет отклонение от этого уровня, то включится механизм автоматической перестройки, с тем чтобы остановить равновесие. В случае если YR > АЕ, это будет означать, что экономика производит больше, чем предполагают купить те, кто принимает экономические решения. Перепроизведенный объем увеличит товарно-материальные запасы, т. е. возникнет избыточный объем инвестиционных исходов. В случае если YR < АЕ, это будет означать, что экономика производит меньше, чем ждут бизнес и население, и объем товарно-материальных запасов начнет снижаться. Но в обоих случаях дело закончится восстановлением равновесного уровня YR.

Таким образом, равновесный уровень YR, отражает тот объем совокупного производства, который равен предполагаемым потребительским и инвестиционным затратам, вместе составляющим совокупные расходы общества в простейшей макроэкономической модели, включающей только частный сектор (YR = С + I). Но мы уже знаем, что решения о сбережениях и инвестициях принимаются разными людьми. Сбережение — результат решений домашних хозяйств. Сбережение — утечка. А инвестиции — инъекция в поток. Что координирует эти два множества решений? В отсутствие механизма координации количественное совпадение С и I может быть только случайностью. Но такой механизм есть.

Мы уже знаем, что механизмом координации являются изменения YR. YR изменяется до тех пор, пока S и I не уравняются. Рис. 18-6, б показывает нам альтернативный (помимо способа, связанного с равенством AS и Y) способ определения равновесного YR. Речь идет о подходе, связанном с выравниванием S и I. В нашем примере при YR = 400 величина инвестиций (50) равна величине сбережений (50). Таким образом, второй способ — нахождение равновесного уровня YR, при котором S = I.