Изменение структуры финансовых ресурсов корпорации в условиях развития рынка капитала 08. 00. 10 Финансы, денежное обращение и кредит

| Вид материала | Автореферат диссертации |

- Учебное пособие по дисциплине «Финансы, денежное обращение и кредит» для специальности, 4669.55kb.

- Меньшиков Сергей Михайлович. Требования к студентам : успешно пройденные курсы «Финансы,, 105.18kb.

- Описание дисциплины «Финансы, денежное обращение и кредит», 1984.13kb.

- Модернизация институтов регулирования кредитных отношений в условиях посткризисного, 429.25kb.

- Программа вступительного экзамена в аспирантуру по специальности 08. 00. 10. «Финансы,, 517.08kb.

- Теория и методология финансовой стратегии привлечения иностранного капитала для модернизации, 860.33kb.

- Взфэи фотография Фамилия Имя Отчество, 175.38kb.

- Литература Финансы. Денежное обращение. Кредит: Учебник для вузов / Л. А. Дробозина,, 1678.85kb.

- Литература Финансы. Денежное обращение. Кредит: Учебник для вузов / Л. А. Дробозина,, 1540.34kb.

- Программа минимум кандидатского экзамена по специальности 08. 00. 10 «Финансы, денежное, 751.04kb.

На правах рукописи

ГРИДНЕВ Игорь Викторович

ИЗМЕНЕНИЕ СТРУКТУРЫ

ФИНАНСОВЫХ РЕСУРСОВ КОРПОРАЦИИ

В УСЛОВИЯХ

РАЗВИТИЯ РЫНКА КАПИТАЛА

08.00.10 – Финансы, денежное обращение и кредит

Автореферат

диссертации на соискание ученой степени

кандидата экономических наук

Волгоград – 2008

Работа выполнена в Государственном образовательном учреждении высшего профессионального образования «Волгоградский государственный университет».

Научный руководитель – кандидат экономических наук, доцент

Мурунова Ирина Анатольевна.

Официальные оппоненты: доктор экономических наук, профессор

Набиев Рамазан Абдулмуминович;

кандидат экономических наук, доцент

Аникина Ирина Дмитриевна.

Ведущая организация – НОУ ВПО «Волгоградский институт бизнеса».

Защита состоится 14 марта 2008 г. в 14.00 на заседании диссертационного совета Д 212.029.04 при ГОУ ВПО «Волгоградский государственный университет» по адресу: 400062, г. Волгоград, просп. Университетский, 100, ГОУ ВПО «Волгоградский государственный университет», ауд. 2 – 05 «В».

С диссертацией можно ознакомиться в библиотеке ГОУ ВПО «Волгоградский государственный университет».

Автореферат размещен на сайте ссылка скрыта.

Автореферат разослан 13 февраля 2008 г.

Учёный секретарь диссертационного совета

доктор экономических наук М. В. Гончарова

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. Развитие акционерной собственности приводит к экономически закономерному отделению капитала-функции от капитала-собственности. Это, в свою очередь, оказывает влияние не только на состояние российского рынка капитала, но и на формирование новых способов применения финансовых ресурсов корпорацией.

Увеличение масштабов и эффективности бизнеса сопровождается с резким ростом его потребности в финансовых ресурсах. У любого выстроенного бизнеса рано или поздно возникает потребность в продаже части бизнеса или привлечении партнера, способного вывести предприятие на новый уровень развития: количественно – за счет вливания финансовых ресурсов, качественно – за счет реализации финансовой стратегии.

Привлечение посредством таких сделок новых финансовых ресурсов в корпорацию требует предварительного осуществления разумных мер по повышению инвестиционной привлекательности компании, чтобы обеспечить понимание сторон в вопросе о цене бизнеса (или его части): ведь, как правило, ожидания продавца сильно завышены. Для осуществления предполагаемого притока финансовых ресурсов необходимо управлять финансовыми характеристиками фирмы, которые определяют выбор финансовыми аналитиками и другими инвесторами подходов и моделей оценки активов, собственного капитала или компании в целом. Этот выбор будет определяться величиной прибыли, источниками ее роста, потенциалом роста, структурой капитала, политикой в области дивидендов, кредитоспособностью.

Управлять мнением финансового рынка и покупателя необходимо прежде всего в рамках финансового менеджмента, поскольку высокая кредитоспособность, при условии эффективности бизнеса, подтвержденная историей взаимоотношений с кредитными организациями и инвесторами, хорошая деловая репутация, прозрачность компании в части учета и отчетности, наличие понятной и эффективной структуры корпоративного управления – эти факторы становятся определяющими при принятии инвестиционных решений на финансовом рынке.

Степень разработанности проблемы. Проблемы формирования и использования финансовых ресурсов корпорации разработаны отечественными и зарубежными авторами: И. Т. Балабановым, И. А. Бланком, С. В. Большаковым, В.В. Бочаровым, Ю. Бригхемом, Е. В. Быковой, Дж. К Ван Хорном, Л. Гапенски, А. Дамодараном, В. В. Ковалевым, Б. Колассом, И. Г. Кукукиной, В.В. Лентьевым, Н. Я. Лукасевичем, Л. В. Перекрестовой, В. А. Перовым, В. М. Родионовой, Р. С. Сайфуллиным, Е. С. Стояновой, Т. В. Тепловой, Н. Н. Треневым, Н. Ф. Самсоновым, М. А. Федотовой, Дж. И. Финнерти, Э. Хелфертом, Р. Холтом, И. П. Хоминич, Ченгом Ф. Ли, А. Д. Шереметом и др.

Вопросы развития рынка капиталов посредством формирования его сегментов рассмотрены в трудах Д. Балина, А. Гуковой, М. Йенсена, Р. Качалова, И. Ладыгина, Г. Мэнни, А. Радыгина, Р.Ролла, Н. Рудык, Е. Семенковой, Я. Сергиенко, Т. Тепловой, Н. Шмелевой, Р. Энтова и др.

Роль формирования и оценки стоимости компании в процессе формирования финансовых ресурсов на различных сегментах рынка капитала исследовалась в трудах С. Валдайцева, А. Грязновой, В. Григорьева, А. Гуковой, И. Давыдовой, А. Десмонда, В. Зарубина, В. Келли, И. Островкина, М. Федотовой, и др.

Системный подход к проблемам финансового управления корпорации, представленный в трудах этих ученых, стал стимулом к разработке эффективной структуры финансовых ресурсов в условиях развития и сегментации рынка капитала.

Цель исследования – разработать основные направления регулирования структуры финансовых ресурсов корпораций в условиях развития рынка капитала.

Поставленная цель предопределила решение следующих задач:

- уточнить сущность финансовых ресурсов корпорации и их структуру;

- выявить особенности финансового управления, возникающие в процессе взаимодействия корпорации и рынка капитала;

- определить факторы, влияющие на выбор метода повышения стоимости бизнеса в процессе финансового управления;

- охарактеризовать основные тенденции на российском рынке капитала;

- разработать приемы повышения стоимости корпорации, востребованные современным рынком капитала.

Объектом исследования стали финансовые ресурсы корпорации, предметом – влияние развития рынка капитала на структуру финансовых ресурсов.

Методологическую базу исследования составила совокупность общенаучных и частнонаучных методов исследования: системный подход, процессный подход, компаративный анализ, индукция, аналогия, дедукция, графическое моделирование.

Теоретической основой исследования стали классические и современные труды отечественных и зарубежных ученых, создавших в теории финансов концептуальную основу формирования финансовых ресурсов корпорации через механизм рынка капитала.

Эмпирической базой исследования послужили данные Федеральной службы государственной статистики, факты, опубликованные в экономической литературе, информация специализированных агентств, информационные ресурсы Internet.

Основные положения диссертационного исследования, выносимые на защиту.

1. Финансовые ресурсы корпорации – это денежные доходы и поступления, находящиеся в ее распоряжении, формируемые за счет собственных и приравненных к ним средств, за счет мобилизации на денежном рынке и рынке капитала, а также в порядке перераспределения через бюджетную и кредитную системы. Процесс мобилизации финансовых ресурсов на рынке капитала дифференцирован в зависимости от его сегментов, состав которых расширяется за счет формирования рынка слияний и поглощений (M&A), рынка контрольных пакетов акций («Корпоративного контроля»), рынка долей капитала (для неакционерных форм коллективного бизнеса), рынка непрофильных активов (частей бизнеса, сегментов).

2. Особенность новых сегментов рынка капитала заключается в более тесной взаимосвязи фиктивного и лежащего в его основе реального капитала по сравнению с традиционным рынком ценных бумаг. Поэтому механизм ценообразования, определяющий характер привлечения финансовых ресурсов на данных сегментах рынка капитала, прежде всего, складывается под влиянием, потребительской стоимости реального капитала, лежащего в основе финансовой сделки.

3. Финансовое управление компанией со средней капитализацией характеризуется следующими особенностями: невыраженная форма агентских отношений (собственник является и топ-менеджером корпорации); все элементы системы финансового управления выстроены под конкретные личности; существует оперативный контроль над текущей деятельностью и финансами; ведется теневой бухгалтерский учет; в организационной структуре бизнеса превалируют интересы снижения налогообложения; стоимость компании вторична для ее владельцев; внутренняя стоимость бизнеса.

4. Совокупность финансовых методов повышения стоимости компании зависит от способа привлечения финансовых ресурсов через рынок капитала: продажа в результате слияния/поглощения; продажа (частичная или полная) стратегическому зарубежному инвестору (из США, Европы, Азии); выкуп управляющими/менеджерами; продажа другим акционерам.

5. С позиции потенциальных инвесторов стоимость и инвестиционная привлекательность корпорации в процессе формирования финансовых ресурсов зависят не только от рыночных факторов (конкретная отрасль и ее перспективы, доля на рынке и ее изменение, потенциал роста) и финансовых показателей корпорации, но и от степени ее прозрачности (достаточность и достоверность информации с точки зрения потенциальных покупателей) и формализации управленческих процессов (т. е. возможности смены собственника без ущерба для бизнеса). Это делает необходимым применение финансовых управленческих технологий бюджетирования денежных потоков и ERP-систем для повышения прозрачности корпорации и стоимости бизнеса.

Научная новизна полученных результатов исследования заключается в следующем:

1. Уточнена структура финансовых ресурсов корпорации, мобилизуемых на рынке капитала в зависимости от его сегмента: рынок слияний и поглощений, рынок контрольных пакетов акций, рынок долей капитала и рынок непрофильных активов.

2. Выявлена устойчивая тенденция влияния развития рынка капитала на формирование финансовых ресурсов корпорации, заключающаяся в усилении воздействия финансово-экономических характеристик реального капитала на стоимость фиктивного. В результате этого мобилизация финансовых ресурсов происходит эффективнее у тех корпораций, которые применяют формализованные технологии управления, минимизирующие субъективизм в определении стоимости компании.

3. Выделены основные особенности финансового управления компаниями со средней капитализацией и доказано, что в данном сегменте корпоративной экономики России отсутствуют стимулы повышения стоимости бизнеса, приводящие к росту эффективности мобилизации финансовых ресурсов.

4. Установлена взаимосвязь между способом привлечения финансовых ресурсов на рынке капитала и выбором конкретного инструментария финансового управления стоимостью бизнеса.

5. Конкретизирована и формализована методика управления денежным потоком корпорации посредством бюджетирования в целях обеспечения прозрачности корпоративного управления, являющегося значимым фактором обеспечения эффективности мобилизации финансовых ресурсов на рынке капитала.

Теоретическая значимость проведенного исследования состоит в приращении научного знания в области теории управления корпоративными финансами, содержащегося в системном представлении состава и структуры финансовых ресурсов корпорации, мобилизуемых на различных сегментах рынка капитала (рынке слияний и поглощений, рынке контрольных пакетов акций, рынке долей капитала (для неакционерных форм коллективного бизнеса), рынке непрофильных активов).

Практическая значимость исследования заключается в возможности применения системы формализации финансового управления корпорацией посредством бюджетирования для повышения стоимости бизнеса.

Апробация работы. Основные идеи и выводы диссертационного исследования докладывались на международной научно-практической конференции «Эффективное управление региональной экономикой» (Киров, 2006 г.), всероссийской научно-практической конференции «Финансы как особая форма экономических отношений. Управление финансами» (Пенза, 2006 г.) региональных научных конференциях: «Приоритетные направления финансовой политики XXI века» (Волгоград, 2006 г.), «Взгляд молодых ученых на экономические и финансовые реформы в России» (Волгоград, 2007 г.).

Публикации. По теме диссертации опубликовано 7 работ общим объемом 3,2 п.л., в том числе 1 в журнале, рекомендованном ВАК.

Объем и структура работы. Диссертация состоит из введения, трех глав, включающих 9 параграфов, заключения, списка литературы из 150 наименований. Работа содержит 25 рисунков, 5 таблиц, 2 приложения.

Во введении изложены актуальность, объект, предмет и метод исследования, сформулированы его цель и задачи, охарактеризована теоретическая и эмпирическая базы диссертации, представлены элементы научной новизны работы.

В первой главе – «Теоретические основы формирования финансовых ресурсов корпорации» – рассмотрен генезис подходов к методам и источникам формирования финансовых ресурсов.

Во второй главе – «Мобилизация финансовых ресурсов на рынке капитала» – систематизированы механизмы влияния особенностей разных секторов рынка капитала на эффективность привлечения финансовых ресурсов корпорацией.

В третьей главе – «Повышение стоимости компании как фактор управления структурой финансовых ресурсов» – представлены инструменты воздействия формализации финансового управления на стоимость компании.

Заключение содержит теоретические и практические выводы по диссертации.

ОСНОВНЫЕ ИДЕИ И ВЫВОДЫ ДИССЕРТАЦИИ

Привлечение финансовых ресурсов корпорации на рынке капитала и его основные сегменты

Структуру финансовых ресурсов корпорации определяют каналы денежных доходов и поступлений через механизмы формирования собственных и приравненных к ним средств корпорации, мобилизации на финансовых рынках, перераспределения через бюджетную и кредитную системы.

Способы формирования структуры финансовых ресурсов через механизм рынков капитала зависят от специфики его конкретного сегмента.

Концентрация капитала и консолидация бизнеса, происходящие в мировой экономике, обусловили рост сделок в форме слияний и поглощений. Тенденция такого роста очевидна. Так, в 2005 г. в России сделки по слиянию и поглощению увеличились по стоимости до 36,9 млрд. дол. по сравнению с 7,4 млрд. дол. в 2002 г., а по количеству достигли 894 (в 2002 г. – 291)1. В результате Россия вышла на пятое место в Европе по совокупному объему слияний и поглощений компаний. За 9 месяцев 2007 года доля российского рынка слияний и поглощений составила 9,9% от ВВП, по сравнению с долей аналогичного рынка США –8% от ВВП2.

В 2007 году (за 9 месяцев) на российском рынке капитала в сегменте слияний и поглощений сложилась следующая структура сделок (табл. 1).

Таблица 1

Структура сделок на рынке слияний и поглощений РФ за 9 месяцев 2007 года

| Вид сделки | Количественная доля, % | Стоимостная доля, % |

| Участие | 10,7 | 3,6 |

| Влияние | 12,3 | 7,4 |

| Покупка | 11,7 | 13,0 |

| Партнерство | 3,1 | 0,7 |

| Поглощение | 8,0 | 8,6 |

| Полное приобретение | 38,5 | 39,5 |

| Присоединение | 0,4 | 0,2 |

| Консолидация | 14,3 | 14,0 |

| Слияние активов | 0,8 | 13,1 |

| Слияние форм | 0,2 | 0,1 |

Источник: ссылка скрыта

Преимущественно посредством рынка слияний и поглощений мобилизуют финансовые ресурсы корпорации металлургической отрасли, ТЭК, торговли и финансов.

При формировании финансовых ресурсов компании посредством сделок слияния и поглощения взаимосвязь эффективности данной операции со стоимостью бизнеса наиболее выражена, поскольку ее невысокой уровень у поглощаемой компании удешевляет стоимость мобилизации финансовых ресурсов у компании-поглотителя. Кроме того, при формировании финансовых ресурсов возникают эффекты, обобщенные в виде «теории гордыни» Р. Ролла, приводящие к тому, что во многих случаях предприниматель (или корпорация) полагает, что он может оценить потенциальную стоимость фирмы лучше, чем рынок. При этом инициатор поглощения считает, что новые владельцы смогут обеспечить более высокую рыночную стоимость фирмы и за счет эффективной мобилизации финансовых ресурсов, и за счет их более рационального использования.

Привлечение финансовых ресурсов на рынке слияний и поглощений реализует преимущества, связанные с горизонтальной или вертикальной интеграцией хозяйственных процессов, реализуемых также через рынок непрофильных активов.

Если исходить из того, что корпорация добивается сравнительно большей эффективности в случае глубокой специализации принадлежащих ей активов, то вертикальная интеграция может обеспечивать лучшую координацию при использовании взаимодополняющих высокоспециализированных активов на различных стадиях производственного процесса. Горизонтальная интеграция позволяет добиться экономии в условно постоянных расходах и реализовать эффект масштаба производства. Дополнительный благоприятный эффект обеспечивает диверсификация денежных потоков: если движение финансовых ресурсов в двух фирмах не слишком тесно коррелировано между собой, слияние может содействовать стабилизации финансового положения объединенной компании за счет обеспечения ликвидности и краткосрочного финансового вложения временно свободных денежных средств.

Эти результаты делают привлечение финансовых ресурсов более эффективным в случаях объединение корпораций использующих «финансовый рычаг», поскольку слияние обеспечивает упрочение базы финансовых операций, что, в свою очередь, повышение кредитоспособности корпорации и позволяет ей, используя преимущества долгового финансирования, претендовать на привлечение финансовых ресурсов в виде более крупных кредитов и займов.

Использование сегмента рынка слияний и поглощений создает дополнительную стоимость. Указанные операции обеспечивают дополнительные курсовые приросты финансовых ресурсов участникам сделки. В большинстве подобных случаев увеличение доходов отражает более эффективную аллокацию ресурсов и соответствующую реструктуризацию финансово-хозяйственных операций. Однако по мере нарастания активности на рынке слияний и поглощений неизбежно увеличивается и размах спекулятивных операций, неоправданных «инвестиционных экспериментов», приводивших к появлению нежизнеспособных корпоративных объединений и т.п.

Результаты мобилизации финансовых ресурсов на рынке капитала определяются информационной эффективностью финансовых рынков, предполагающей, что в ценах финансовых активов, выпущенных корпорацией, учтена вся наличная информация об эмитенте. На практике инвесторы сталкиваются с информационной асимметрией, с существенными трансакционными информационными издержками, а также с прочими «несовершенствами» финансовых рынков, обусловливающими корпорациям, мобилизующим финансовые ресурсы, группу финансовых рисков. В диссертации рассмотрены ситуации «подавленного» состояния рынков капитала под действием временных, конъюнктурных и политических факторов. Анализ q-коэффициента Тобина (т.е. коэффициента, характеризующего соотношение между рыночной стоимостью ценных бумаг, эмитированных компанией, и восстановительной стоимостью ее реальных активов) на рынке акций и облигаций, отделенных от рынка слияний, поглощений и корпоративного контроля, показывает его весьма низкий уровень. Все это может порождать ситуации, когда решение о покупке фирмы принимается на основе анализа не только ее стоимости, но и других факторов, определяющих цену реального капитала объекта сделки.

Результаты слияний и поглощений на американском и европейском рынках капитала фиксируют снижение доходов у компаний-покупателей. На результатах слияний и поглощений сказалось вторжение в эту сферу огромных масс спекулятивного капитала, не имеющего отношения к формированию и использования финансовых ресурсов для повышения эффективности реального капитала.

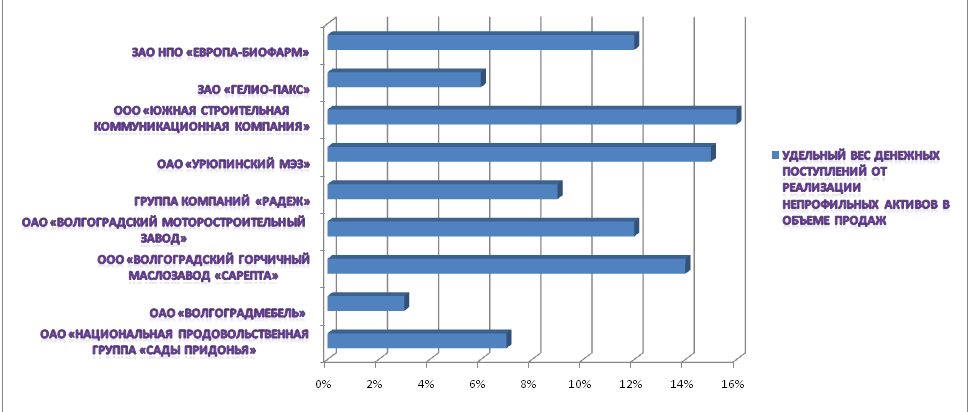

Диалектическим продолжением рынка слияний и поглощений является рынок непрофильных активов. Продажа непрофильных активов становится актуальной при реструктуризации активов корпорации с целью повышения ее привлекательности для инвесторов и увеличения стоимости ее акционерного капитала. По данным Волгоградской торгово-промышленной палаты, продажа непрофильных активов успешно используется корпорациями для пополнения финансовых ресурсов (рис. 1).

В диссертации показано, что реализация непрофильных активов на рынке капитала позволяет получить эффект концентрации финансовых ресурсов корпорации на основной деятельности: повышается ликвидность за счет поступлений от реализации непрофильных активов; снижаются расходы, связанные с содержанием и использованием непрофильных активов; уменьшается общая сумма постоянных затрат, сокращается операционный риск; формируются дополнительные инвестиционные ресурсы.

Для эффективной продажи непрофильного актива, приводящей не только к пополнению финансовых ресурсов, но и к росту стоимости корпорации, должны быть соблюдены следующие условия: малая связь актива с основным бизнесом, наличие нескольких потенциальных покупателей, высокая цена на активы, конкурентный рынок продукции, выпускаемой непрофильным бизнесом. Факторами, снижающими эффективность реализации непрофильного актива, выступают ценовой диктат (при отсутствии рынка данной продукции/услуг); снижение качества (нет возможности осуществлять прямой контроль); сбой поставок (в случае существенных связей с основным бизнесом); утечка информации. Поэтому в случае принятия решения о продаже непрофильного актива финансовому менеджеру необходимо учитывать, что эффективным является обладание либо блокирующим, либо контрольным пакетом акций. Например, 41—49% акций — практически то же самое, что и блокирующий пакет. Поэтому такое количество лучше сократить до 25% плюс одна акция, а деньги инвестировать в основное производство. Если же в непрофильном активе компании принадлежит меньше блокирующего пакета, его лучше продать мажоритарному акционеру, поскольку пакеты акций 5—10% практически не приносят прибыли.

Специфика сегмента рынка контрольных пакетов акций состоит в том, что к стоимости пакета добавляется премия за контрольный характер, т.е за возможность назначать руководство и осуществлять управление компанией. В результате проведенного анализа установлено, что величина премии за контроль может составлять 30-40% по сравнению со средней ценой, рассчитанной исходя из стоимости бизнеса и количества эмитированных акций, а скидка за неконтрольный характер пакета может составлять 20-30%. Кроме этого, важной характеристикой, существенно влияющей на стоимость пакета, является ликвидность ценных бумаг. Наивысшей ликвидностью обладают акции открытых акционерных обществ, котирующиеся на основных биржевых площадках, а наименьшей ликвидностью – акции закрытых акционерных обществ, не присутствующие в открытом обороте.

Рис. 1 Удельный вес денежных поступлений от реализации непрофильных активов в объеме продаж корпораций Волгоградской области, 2006 г., %

Источник: www.volgogradcci.ru

Корпорация, приобретающая через контрольный пакет акций дочернее предприятие, с одной стороны, и как потребитель его услуг – с другой, должна сочетать два вида менеджмента: производственный и финансовый которые далеко не всегда согласуются друг с другом, приводя к снижению стоимости бизнеса:

• финансовый менеджмент должен обеспечить функцию эффективного собственника – взаимодействие с дочерним предприятием как с объектом инвестиций;

• производственный менеджмент призван выполнить функцию эффективного заказчика – организация взаимодействия с дочерним предприятием по принципу "заказчик-подрядчик".

Финансовое управление корпорацией как субъектом рынка капитала

Тенденции оживления российского рынка капитала в сегменте сделок купли-продажи бизнеса показывают, что мобилизация финансовых ресурсов посредством продажи бизнеса на наиболее выгодных условиях требует трансформации финансового управления корпорацией, начиная с момента появления самой идеи продажи и до завершения сделки и определения ее эффективности. Развитие рынка капитала сопровождается ростом числа открытых (публичных) сделок среди корпораций со средним и ниже среднего уровнем капитализации, и именно эти операции будут «наполнять» среднюю стоимость одной сделки, а вовсе не соглашения с предприятиями —локомотивами развития в своих отраслях (табл. 2).

Особенность финансового управления в таких корпорациях характеризуется вырожденной формой агентских отношений, которые позволяют отделить интересы управления корпорацией от личных предпочтений ее собственника-инсайдера. В соответствии с теорией Э. Берковича-М. Нарайана, отрицательная доходность сделки для продавцов и покупателей возникает в случаях инициирования указанных слияний стремлением менеджеров к сосредоточению в своем распоряжении свободных потоков финансовых ресурсов.

Таблица 2

Динамика средней стоимости сделки слияния и поглощения на российском рынке капитала, за 9 мес. 2006-2007 гг., млн. дол.

| Год | 1 квартал | 2 квартал | 3 квартал | Средняя сделка за 9 месяцев |

| 2006 | 22,6 | 62,1 | 48,8 | 43,6 |

| 2007 | 85,8 | 142,8 | 145,5 | 120,2 |

Источник: ссылка скрыта

Подход к организации финансового управления, основанный на производственной парадигме, приводит к падению объемов реализации; накоплению задолженности, неплатежей и расчетных суррогатов. Эти последствия возникают в результате высокого уровня операционного рычага при отсутствии эффекта финансового рычага. Несбалансированность использования рычагов в управлении финансами корпорации возникает по таким причинам, как отсутствие компромисса между риском потери ликвидности и риском снижения эффективности, несовпадение политики в области управления оборотными активами и источниками их финансирования, пренебрежение долгосрочной дивидендной политикой. В диссертации показано, что приоритет интересов снижения налогообложения; вторичности стоимости компании для ее владельцев является препятствием к разработке интерференции долгосрочной финансовой стратегии.

Частично эта проблема связана с наличием на рынке долгового капитала «мертвых зон финансирования», возникающих из-за несоответствия количественных параметров востребованных и предлагаемых кредитных ресурсов, а также низкой достаточностью собственного капитала многих российских корпораций.

Неэффективное финансовое управление порождает причины, снижающие стоимость компании при мобилизации финансовых ресурсов на рынке капитала:

- проблемы с финансовым состоянием – наличие невыплаченных кредитов, значительная доля в пассивах кредиторской задолженности, наличие в качестве источников финансовых ресурсов выпуска необеспеченных облигаций с высокой степенью риска («мусорных» облигаций).

- частая смена финансовых менеджеров, их небольшой опыт работы в конкретной отрасли, отсутствие успехов в управлении бизнесом;

- отсутствие консолидированной финансовой отчетности, соответствующей МСФО;

- неправильное бизнес-планирование – ориентация будущей прибыли на успехи отдельных проектов.

Ощутимые последствия для компании-покупателя проявляются особенно отчетливо в тех случаях, когда речь идет о конгломератных поглощениях, в большинстве случаев производимых с целью перепродажи и формирования собственных финансовых ресурсов посредством эффективной их мобилизации на рынке капитала.

Применение инструментария финансового управления для повышения стоимости компании

Повышение стоимости компании с позиций рынка капитала предполагает преодоление негативных особенностей финансового управления.

Исследования, проведенные в диссертации, показали, что в России 80% инвесторов готовы платить более высокую цену за акции предприятий, уровень корпоративного управления которых выше, нежели в компаниях с аналогичными рыночными и финансовыми показателями. В России «премиальная» надбавка для таких организаций составляет в настоящее время от 5 до 30% от стоимости их акций. Данный фактор нужно учитывать в условиях того, что в 2007 г. 39% всех сделок на рынке капитала занимала покупка контрольных пакетов акций.

В системе финансового управления необходимо реализовать комплекс взаимосвязанных мер инвестиционной, долговой (кредитной), налоговой и учетной политик, обеспечивающих повышение транспарентности бизнеса, уровня и качества общего корпоративного управления.

1. Внедрение формализованной технологии управления компанией в виде бюджетирования и ERP-систем.

2. Проведение аудита в известной российской либо зарубежной компании.

3. Разработка и реализация программ по улучшению взаимодействия с инвесторами, привлечение известного и авторитетного в финансовом мире стратегического инвестора, вхождение которого в капитал компании служит сигналом для делового сообщества, свидетельствующим о привлекательности и надежности вложений в конкретный бизнес. Анализ подобных сделок в России позволяет говорить о том, что на данном этапе стоимость компании может увеличиться на 5 – 20%.

4. Формирование инструментов долгового рынка (необходимо обратить на себя внимание финансового сообщества, в частности крупнейших стратегических инвесторов. Компании, диверсифицировавшие свой инвестиционный портфель с помощью векселей и облигаций, получают рост в стоимости от 10—20% благодаря увеличению узнаваемости, спроса и эффекта финансового рычага).

5. Подготовка и проведение IPO, позволяющего получить справедливую оценку бизнеса и существенно повысить капитализацию компании, дает возможность управлять ее стоимостью рыночными методами, облегчает мобилизацию финансовых ресурсов.

Бюджетирование как метод формализации финансового управления, направленного на повышение стоимости бизнеса

Бюджетирование денежных потоков – инструмент реализации целей корпорации, повышающих ее стоимость. В рамках бюджетного управления на основе установленных целей осуществляется:

- планирование операционной, инвестиционной и финансовой деятельности корпорации;

- координация деятельности корпорации и ее подразделений;

- авторизация руководителей корпорации и структурных подразделений в процессе составления и исполнения бюджетов;

- оценка деятельности руководителей корпорации и подразделений;

- стимулирование менеджеров и рядовых сотрудников.

Система бюджетирования предприятия включает подсистемы документации (унифицированные и специальные), оперативную, плановую, нормативно-справочную, учетную, аналитическую информацию.

Для адаптации традиционной системы бюджетирования к потребностям компании, наращивающей свою стоимость в целях эффективной мобилизации финансовых ресурсов на рынке капитала, необходимо соблюсти принцип целеполагания при разработке бюджета (табл. 3).

Бюджет представляет собой план, сформулированный в стоимостных и количественных величинах, служащий инструментом планирования, контроля и анализа в процессе формализации управления стоимостью корпорации. Бюджет является одним из инструментов реализации стратегии привлечения финансовых ресурсов на рынке капитала. Составляется на основе долгосрочных планов корпорации с учетом тенденций на рынке капитала и целевых установок, выработанных собственниками компаний и на определенный период времени. Бюджеты составляются на различных уровнях управления корпорацией. Любое подразделение корпорации с выделенной сферой ответственности составляет свой бюджет. Бюджеты должны быть согласованы с планами деятельности подразделений, под реализацию которых выделяются необходимые ресурсы. На этапе контроля необходимо одновременно проводить анализ исполнения бюджета и соответствующих планов деятельности. Главная задача при составлении бюджетов в том, чтобы менеджеры установили непротиворечивое разграничение полномочий и зон ответственности в процессе повышения стоимости компании.

Таблица 3

Цели, задачи и направления использования бюджета движения финансовых ресурсов

| Цели бюджета движения финансовых ресурсов | Основные задачи разработки бюджета движения денежных средств | Направления использования бюджета движения денежных средств |

| 1 Определение последовательности и сроков осуществления всех расчетов. | 1. Выявление резервов увеличения финансовых ресурсов корпорации, способов их мобилизации. | 1. Оценка потребности в денежных средствах, планирование источников краткосрочного финансирования. |

| 2. Прогнозирование продаж. | 2. Разработка ценовой политики, обоснование затрат корпорации | 2. Оценка управления денежными потоками. |

| 3. Выявление наличия свободных денежных средств или их дефицита. | 3. Эффективное по объему, структуре и цене привлечение финансовых ресурсов. | 3. Разработка политики коммерческого кредитования контрагентов. |

| 4. Обоснование краткосрочной потребности в мобилизации финансовых ресурсов на рынке капитала. | 4. Обоснование финансовых отношений с бюджетом, банками, поставщиками. | 4. Разработка инвестиционных проектов капиталовложений. |

Источник: авторская разработка

С целью изучения и формирования системы повышения стоимости бизнеса посредством процесса бюджетирования конкретизируется система управления денежным потоком путем отнесения управляемого объекта к соответствующим группам, выделенным по ряду классификационных признаков.

Модель управления денежным потоком для повышения стоимости бизнеса строится поэтапно. Суть выделенных этапов состоит в следующем:

1 этап – обозначить ряд общих принципов, которые должны соблюдаться при бюджетировании денежных потоков в целях повышения стоимости компании. К ним относятся принципы единства, развития, децентрализации, иерархии, неопределенности, организованности и принцип глобальной цели. К более специфическим принципам относятся, такие, как соответствие, экономичность, регламентность, самоконтроль, интегральность, адаптивность.

2 этап – сформировать модель системы управления денежным потоком и процесса бюджетирования, применение которой возможно в любой корпорации.

3 этап – провести диагностику финансовой структуры и выделить центры ответственности (ЦО) по направлениям деятельности в виде схемы. Таким образом можно представить организационную структуру любой корпорации. Данный этап характеризуется необходимостью глубокого анализа производственной деятельности, постановкой четких целей и задач управления финансами, выделением центров ответственности и определением методов контроля за их деятельностью, а также делегированием полномочий ответственным лицам.

4 этап - выделить из общей организационной структуры корпорации те сегменты, где должна собираться и накапливаться информация, составляющая входящий поток системы бюджетирования корпорации. Обозначенные центры ответственности и назначенные руководители должны разработать способы и приемы сбора, первичной обработки и передачи информации о денежных потоках;

5 этап - определить ЦО, которые будут определять соответствующие финансовые показатели, характеризующие стоимость бизнеса; закрепить за соответствующими должностными лицами полномочия по анализу финансовых показателей, а также определить каналы и способы передачи полученных данных сегментам, отвечающим за принятие управленческих решений.

6 этап - обозначить ЦО, использующие в своей работе показатели и данные выходящего потока информации для принятия стратегических управленческих решений и для эффективного текущего управления мобилизованными финансовыми ресурсами.

7 этап - выявить из совокупности всех ранее задействованных ЦО ответственных лиц, за разработку, согласование и анализ перспективных финансовых планов.

Описанные направления позволят любой корпорации на этапе внедрения процесса бюджетирования самостоятельно разработать систему управления денежным потоком, адаптированную к конкретно сформулированным целям и задачам повышения стоимости бизнеса.

СПИСОК РАБОТ, ОПУБЛИКОВАННЫХ

ПО ТЕМЕ ДИССЕРТАЦИИ

Статьи в журналах и изданиях, рекомендуемых ВАК:

- Гриднев, И. В. Особенности современного управления денежными потоками компании [Текст]/ И. В. Гриднев // Экономический вестник Ростовского государственного университета. Том 5. – 2007. – № 4. – Ч. II. – 0,5 п. л.

Статьи и тезисы докладов в других изданиях:

- Гриднев, И. В. Способы мобилизации финансовых ресурсов на рынке капитала [Текст]/ Гриднев И. В. // Финансы как особая форма экономических отношений. Управление финансами: Сборник материалов Всероссийской научно-практической конференции. – Пенза, 2005 г. – 0,2 п.л.

- Гриднев, И. В. Система бюджетирования как инструмент работы компании над увеличением своей стоимости [Текст]/ И. В. Гриднев // Финансовый вестник. – 2006. – №18. – 0,7 п.л.

- Гриднев, И. В. Стратегия управления рыночной стоимостью компании [Текст]/ И. В. Гриднев // Финансовый вестник. – 2006. –№ 10. – 0,7 п.л.

- Гриднев, И. В. Влияние структуры рынка капитала на методы управления стоимостью корпорации [Текст]/ И. В. Гриднев // Эффективное управление региональной экономикой. Тезисы докладов международной научно-практической конференции. – Киров: Принт-К, 2006 – 0,5 п.л.

- Гриднев, И. В. Взаимосвязь системы управления финансовыми ресурсами корпорации и ее рыночной стоимостью [Текст]/ И. В. Гриднев // Приоритетные направления финансовой политики XXI века: сб. науч. ст. – Волгоград: Волгоградское научное издательство, 2006. – 0,4 п.л.

- Гриднев, И. В. Способы мобилизации финансовых ресурсов корпорации на различных сегментах рынка капитала [Текст]/ И. В. Гриднев // Взгляд молодых ученых на экономические и финансовые реформы в России. – Волгоград: Волгоградское научное издательство, 2007. – 0,4 п.л.

1 Российский бизнес на рынке слияний и поглощений //Финансъ. – 2006. – №8. – С.17.

2 rs.ru/netcat_files/Image/M&A_Survey_9M2007.pdf