Эф, гр. 424-2 оценка стоимости бизнеса ОАО «ссс» на основе затратного и доходного подходов

| Вид материала | Документы |

- Ки, полученных методами затратного, сравнительного и доходного подходов сталкивается, 101.07kb.

- Примерные темы курсовых работ по дисциплине «оценка стоимости предприятия (бизнеса)», 18.57kb.

- Внастоящей статье рассмотрены достоинства и недостатки существующих и предлагаемого, 291.47kb.

- Аннотация программы учебной дисциплины «Оценка бизнеса», 21.01kb.

- Программа профессиональной переподготовки «Оценка стоимости производства (бизнеса)», 393.82kb.

- Рабочая программа дисциплины «оценка стоимости бизнеса» Рекомендуется для направления, 227.81kb.

- Оценка стоимости ОАО "Ростелеком" по состоянию на 31 декабря 2008 г. Содержание, 881.6kb.

- Оценка бизнеса как способ определения стоимости собственного капитала предприятия, 189.21kb.

- Оценка стоимости месторождения нефти на основе применения метода реальных опционов, 86.25kb.

- Проблематика учета налогов при оценке рыночной стоимости недвижимости в рамках доходного, 176.88kb.

Игнатьева Елена Олеговна, студ. ЭФ, гр.424-2

ОЦЕНКА СТОИМОСТИ БИЗНЕСА ОАО «ССС» НА ОСНОВЕ ЗАТРАТНОГО И ДОХОДНОГО ПОДХОДОВ

рук. Васильковская Н.Б.

E-mail: L-tusur-824@yandex.ru

К комплексной оценке бизнеса прибегают, когда хотят определить потенциал предприятия и разработать стратегию его развития. Так что в большинстве случаев будущее бизнеса становится видно через призму комплексной оценке бизнеса и ее результатов. Поэтому необходимость исследования оценки стоимости бизнеса определяет актуальность данного исследования.

Объектом исследования является ОАО «ССС», основным видом деятельности которого является сдача внаем собственного нежилого недвижимого имущества.

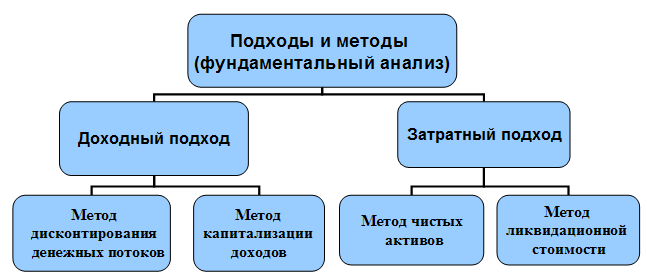

Учитывая особенности оценки бизнеса, выделяются несколько подходов оценочной деятельности (рис. 1).

Рисунок 1 – Основные подходы оценки стоимости бизнеса

При изучении существующих концептуальных подходов оценки бизнеса и особенностях оцениваемого предприятия было принято решение о проведении оценки бизнеса предприятия ОАО «ССС» методами дисконтирования денежных потоков и методом чистых активов.

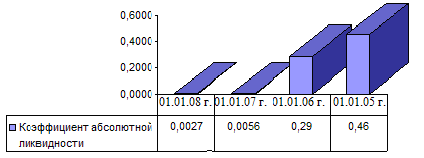

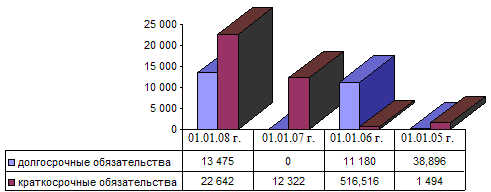

Данный вывод основывается так же на анализе финансово-хозяйственной деятельности предприятия, результаты которого показывают, что предприятие в предкризисном состоянии, так как отсутствует источники финансирования оборотных активов (рис. 2); наблюдается дефицит денежных средств для расчетов по своим краткосрочным обязательствам (рис. 3). В 2007 году наблюдается значительное увеличение количества долгосрочных кредитов (рис. 4), что привлекло увеличение недвижимого имущества, стоимость которого увеличилась на 48%.

Рисунок 2 - Собственный оборотные средства ОАО «ССС» за период 01.01.2005 – 01.01.2008 гг.

Рисунок 3 - Коэффициент абсолютной ликвидности ОАО «ССС» за 01.01.2005 – 01.01.2008 гг.

Рисунок 4 - Коэффициент соотношения собственных и заемных средств ОАО «ССС» за период 01.01.2005– 01.01.2008 гг.

Итогом анализа является расчет индекса Альтмана, по которому можно сделать вывод о том, что вероятность банкротства ОАО «ССС» достаточно высокая, однако, положительным моментом является то, что за последний год, вероятность банкротства снижается (рис. 5).

Рисунок 5 – Вероятность банкротства ОАО «ССС»

Таким образом, используя метод ДДП для определения рыночной стоимости бизнеса, учитывалась только та часть его капитала, которая может приносить доходы в той или иной форме в будущем. При расчете данного значение был выбран прогнозный период на уровне значения – 5 лет. При расчете прогнозируемого денежного потока были использованы значения основных макроэкономических показателей предоставлены Минэкономразвития РФ в таблице 1.

Таблица 1 – Прогноз Минэкономразвития РФ

| Показатели | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| Индекс потребительских цен в России | 109,0 | 111,3 | 113,3 | 110,5* | 109,0* | 108,8 * |

| Индекс потребительских цен в Томской обл. | 107,8 | 111,3 | 112,6 | 113,6* | 111,9* | 111,6* |

* Основные показатели прогноза социально-экономического развития Томской (прогноз), www.tomsk.gov.ru.

* Глобальный финансовый кризис, разразившийся в 2008 году, приведет к тому, что инфляция в России превысит ранее прогнозируемый уровень на 1-2%

В соответствии с кумулятивным методом построения ставка дисконтирования для собственного капитала ОАО «ССС» рассчитывалась по формуле 1 и составила 28,36% (таблица 2).

Re = Rf + β * (Rm – Rf) + S1 + S2 + S3 (1)

Re = Ожидаемая инвестором ставка дохода (на собственный капитал)

Rf = Безрисковая ставка

β = Коэффициент “бета”

Rm-Rf = Рыночная премия за риск акционерного капитала

S1 = Премия за страновой риск

S2 = Премия за малую капитализацию

S3= Премия за специфический риск оцениваемой компании

Таблица 2 – Расчет ставки дисконтирования

| Название | Пояснение | Величина |

| d s | Расчет ставки дисконтирования, для потоков, выраженных в долларах | 21,05% |

| g ru = i ru | Ожидаемый темп роста денежных потоков выражается уровнем долгосрочной инфляции | 9% * |

| темп укрепления рубля | Долгосрочный прогноз темпа укрепления курса рубля | 4,6% |

| g s | Ожидаемый темп роста денежных потоков, выраженных в рублях | 2,79% ** |

| d ru | Ставка дисконтирования для потоков, выраженных в рублях | 28,36% |

* На 2009-2011 годы Минэкономразвития запланировало рост потребительских цен на уровне 7-9% (вместо предполагавшихся 7-7,5%).

** МЭТР прогнозирует реальный эффективный курс рубля в 2008 году составляет 2,7%

В соответствии с моделью Гордона была рассчитана остаточная стоимость по формуле 2 и составила 80 114 163 рубля (Таблица 3).

Остаточная стоимость = Денежный поток N+ 1 / (r – g) (2)

где Денежный поток N+1 - денежный поток в постпрогнозный период;

g - величина роста денежного потока в постпрогнозный период;

r - ставка дисконтирования.

Таблица 3 – Расчет остаточной стоимости

| Показатель | Последний год прогноза, 2012 г. | Постпрогнозный период, 2013 г. |

| Рост выручки, % | | 9% |

| Выручка, руб. | 46 108 043 | 50 257 767 |

| Маржа EBIT, % | 45,22% | 45,22% |

| Операционная прибыль (EBIT), руб. | 20 850 057 | 22 726 562 |

| Ставка налога на прибыль | 20% | 20% |

| Чистая операционная прибыль (NOPLAT), руб. | 15 846 043 | 17 272 187 |

| Изменение оборотного капитала, руб. | 2 561 183 | 2 858 280 |

| Денежный поток, руб. | 13 284 860 | 14 413 907 |

| Ставка дисконтирования, % | 28,36% | 28,36% |

| Остаточная стоимость, руб. | | 80 114 163 |

Таким образом, полученная остаточная стоимость приводить к рыночным стоимостным показателям применяя дисконтирование денежных потоков. Таким образом, рыночная стоимость ОАО «ССС» составила 136 991 000 рублей (Таблица 4).

Таблица 4 – Расчет рыночной стоимости ОАО «ССС» методом ДДП, тыс. руб.

| Показатели | 2008 | 2009 | 2010 | 2011 | 2012 |

| Денежный поток на собственный капитал | 9 537 | 17 615 | 7 936 | 10 097 | 11 689 |

| Общая сумма стоимости прогнозируемых денежных потоков | 56 876 | | | | |

| Плюс: остаточная стоимость | 80 114 | | | | |

| Итоговая рыночная стоимость собственного капитала, округленно | 136 991 | | | | |

Метод стоимости чистых активов применяют в том случае, если компания обладает значительными материальными активами и ожидается, что будет по-прежнему действующим предприятием. Рыночная стоимость составляет 166 774 000 рублей. Данный расчет приведен в таблице 5.

Таблица 5 - Расчет рыночной стоимости ОАО «ССС» рассчитанная методом чистых активов, тыс. руб.

| | Остаточная балансовая стоимость на 01.01.2008 г. | Корректировки | Рыночная стоимость на 01.01.2008 г. |

| Всего активы | 35 561 | 166 697 | 202 258 |

| Всего обязательства | 33 504 | 1 980 | 35 484 |

| Стоимость чистых активов | 2 057 | 164 717 | 166 774 |

| Итого рыночная стоимость собственного капитала округленно | 166 774 | ||

В дипломной работе показано, что для целей управления стоимостью предприятия, используется несколько методов оценки, и, соответственно, несколько показателей стоимости. Эти показатели не подлежат интегрированию, они анализируются отдельно, сравниваются между собой и служат для принятия различных управленческих решений.

Так как оцениваемое предприятие имеет организационно-правовую форму открытое акционерное общество, то целесообразно определить цену выкупа обыкновенной акции, которая по состоянию на 01.01.2008 г. составляет 11 123 руб. Расчет произведен в таблице 6.

Таблица 6 - Рыночная стоимость 1 обыкновенной акции ОАО «ССС»

по состоянию на 01.01.2008 г

| Наименование показателя | Затратный подход | Доходный подход |

| Стоимость собственного капитала, тыс. руб. | 166 774 | 136 991 |

| Количество обыкновенных акций, шт. | 13 922 | 13 922 |

| Стоимость 1 обыкновенной акции, руб. | 11 979 | 9 840 |

| Весовой коэффициент | 0,60 | 0,40 |

| Итого рыночная стоимость одной обыкновенной акции ОАО «ССС», руб. | 11 123 | |

Каждый из подходов имеют свои преимущества и недостатки, поэтому, анализируя применимость каждого метода, были сделаны следующие выводы:

Неоспоримым преимуществом затратного подхода является то, что он базируется на реальной стоимостной оценке существующих активов предприятия. Данный подход определения стоимости предприятия применителен в случае его купли-продажи целиком или по частям и необходим для оценки предприятия для подписания договоров, устанавливающих доли совладельцев в случае расторжения договора или смерти одного из партнеров. Недостатком подхода является невозможность учета будущих денежных поступлений и уровня отдачи на существующие активы.

ДДП с точки зрения доходности обладает преимуществом учета прогнозных оценок, опирается на ожидания относительно будущих доходов, расходов и капитальных вложений. Однако он сориентирован не на факты, а на умозрительные заключения относительно возможных вариантов будущего развития. Метод ДДП применителен в процессе стратегического планирования, при котором важно оценить будущие доходы фирмы, степень ее устойчивости и ценность имиджа; определить кредитоспособности предприятия и стоимости залога при кредитовании.

По моему мнению, в данном случае, наибольшей достоверностью обладает расчет затратным подходом, который базируется на рыночной стоимости реальных активов предприятия, но не отражает будущие доходы бизнеса. Сложность применения доходного подхода заключается в непредсказуемости темпов инфляции и нестабильности рыночной экономики в нашей стране. Тем не менее, считаю возможным применение доходного подхода при обобщении результатов оценки (таблица 7).

Таблица 7 - Весовой коэффициент

| Критерии | Затратный подход | Доходный подход |

| Полнота, качество и достоверность исходных данных | 0,80 | 0,20 |

| Степень учета потребительских свойств объекта (местонахождение, размер, потенциальная доходность) | 0,6 | 0,4 |

| Система расчета стоимости (по факту, с использованием прогнозов, экспертная оценка) | 0,6 | 0,4 |

| Ранг | 2,0 | 1,0 |

| Вес | 0,60 | 0,40 |

Оценочное заключение базируется на анализе преимуществ и недостатков каждого метода, а также на анализе количества и качества данных в обоснование каждого из примененных методов.