Учебное пособие оглавление глава 1 введение в макроэкономику 6 Предмет и методы макроэкономики 6

| Вид материала | Учебное пособие |

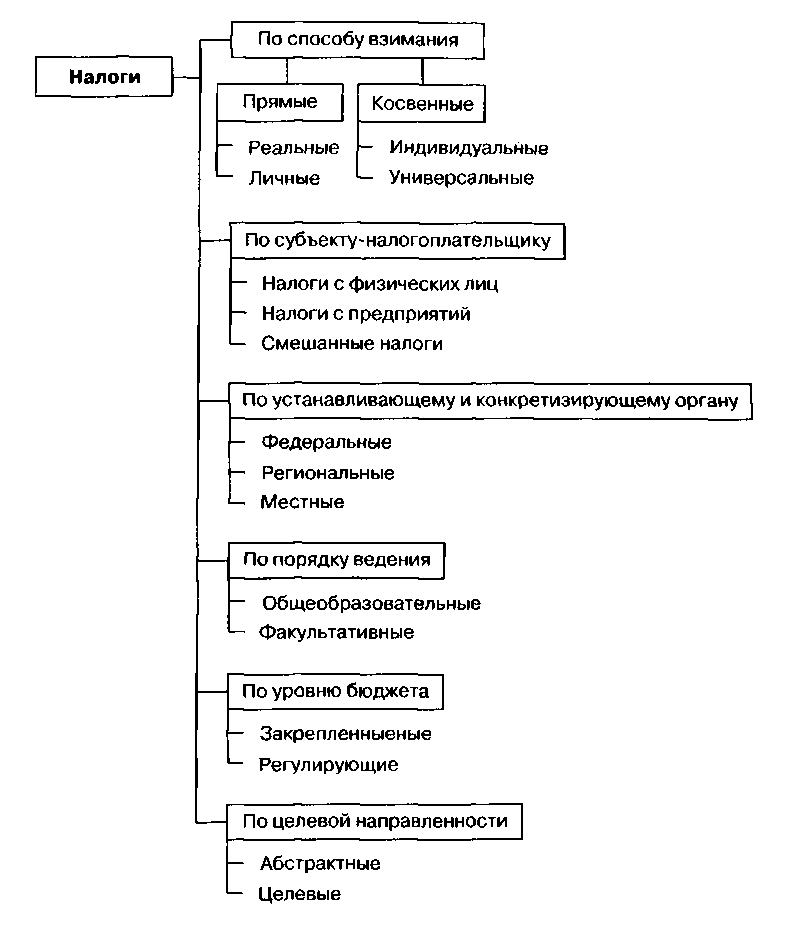

Содержание8.3.5. Классификация налогов |

- Конспект лекций Тема Введение в макроэкономику, 175.57kb.

- Тема Введение в макроэкономический анализ, 153.96kb.

- Конспект лекций по макроэконмике ст преподавателя кафедры оэт максименко С. В. Лекция, 1485.6kb.

- Тема Введение в макроэкономику, 2880.14kb.

- А. И. Кравченко введение в социологию учебное пособие, 2347.85kb.

- Конспект лекций по курсу макроэкономика для студентов заочников факультета бухгалтерского, 2421.87kb.

- Учебное пособие г. Пермь, 2009 Оглавление Глава Понятие и сущность рисков Понятие риска, 1996.49kb.

- Учебное пособие Издательство Томского политехнического университета Томск 2007, 1320kb.

- Виноградов Дмитрий Викторович Глава из книги , учебное пособие, 663.79kb.

- Виноградов Дмитрий Викторович Глава из книги " ", учебное пособие, 302.68kb.

8.3.5. Классификация налогов

Многообразие существующих налогов вызывает необходимость их классификации, т.е. разделения на виды (рис. 8.2). В современной теории и практике налогообложения налоги классифицируются следующим образом:

- по способу взимания налогов;

- субъекту-налогоплательщику;

- органу, устанавливающему и конкретизирующему налоги;

- порядку введения налога;

- уровню бюджета, в который зачисляется налоговый платеж;

- целевой направленности введения налога. Рассмотрим подробно каждый вид.

По способу взимания налоги подразделяются на прямые и косвенные.

Прямые налоги взимаются непосредственно с доходов или имущества налогоплательщиков, поэтому размер такого налога точно определен. Прямые налоги подразделяются на реальные прямые налоги, которыми облагается предполагаемый средний доход, получаемый от объекта налогообложения (земельный налог, налог с владельцев транспортных средств и др.); личные прямые налоги, уплачиваемые с действительно полученного дохода и отражающие фактическую платеже

способность плательщика налогов. К ним относятся: налог на доходы физических лиц, налог на прибыль с предприятий и организаций и др.

Рис. 8.2. Классификация налогов

Косвенные налоги взимаются через цену товара. Это надбавки, включаемые государством в цену товаров и услуг (акцизы, НДС, налоги с оборота и др.). По объектам взимания косвенные налоги подразделяются на косвенные индивидуальные, которыми облагаются строго определенные группы товаров, и косвенные универсальные, которыми облагаются все товары, работы, услуги: НДС, фискальные монополии (ими облагаются товары и услуги, чье производство и реализация сосредоточены в руках государства), таможенные пошлины. Косвенные налоги оплачиваются в конечном счете потребителями товаров (работ, услуг), так как входят в их цену. Поэтому их называют также налогами на потребление.

По субъекту-налогоплательщику выделяют следующие виды налогов.

Налоги с физических лиц. К ним относятся подоходный налог (налог на доходы), налог на имущество физических лиц, курортный сбор и др.

Налоги с предприятий и организаций (налог на прибыль, НДС, акцизы и др.).

Смешанные налоги. Их уплачивают как физические лица, так и предприятия и организации (госпошлина, некоторые таможенные пошлины, налог с владельцев транспортных средств и т.д.).

По органу, устанавливающему и конкретизирующему налоги, последние можно разделить на три группы: федеральные, региональные и местные.

Федеральные (общегосударственные) налоги. Для них размеры налоговых ставок, объекты налогообложения и порядок зачисления суммы в бюджеты различных уровней определяются законодательством России и являются едиными на всей ее территории.

Региональные налоги (налоги республик в составе РФ, краев, областей, автономных областей и округов). Их отличительная черта в том, что конкретные размеры ставок, определение объектов налогообложения, плательщиков и методы исчисления налогов устанавливаются в соответствии с законодательством России законодательными органами субъектов Федерации.

Местные налоги и механизм их сбора вводятся районными и городскими органами в соответствии с законодательством РФ. Особенностью местных налогов является то, что некоторые из них, например, земельный налог, налог с имущества физических лиц, регистрационный сбор с лиц, занимающихся предпринимательской деятельностью, устанавливаются законодательными актами РФ и взимаются на всей ее территории. Конкретные же ставки таких налогов определяются законодательными актами субъектов РФ и органов власти местного самоуправления. Другие налоги и сборы, такие как курортный сбор, вводятся районными и городскими органами власти.

По порядку введения налога выделяют общеобязательные и факультативные налоги.

Общеобязательные устанавливаются законодательными актами РФ и взимаются на всей ее территории, независимо от уровня бюджета, в который они поступают. К таким налогам относятся все федеральные налоги, а также налог на имущество предприятий, лесной доход, плата за воду, земельный налог и др.

Факультативные налоги предусмотрены основами налоговой системы, однако непосредственно могут вводиться законодательными актами республик в составе РФ или решениями органов государственной власти субъектов Федерации. Взимание этих налогов на определенной территории находится в компетенции органов местного самоуправления. К ним относится, например, налог с продаж, взимание которого прекращено с 2004 г., а также все местные налоги, за исключением общеобязательных.

По уровню бюджета, в который зачисляется налоговый платеж, налоговые платежи делят на закрепленные и регулируемые.

Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или во внебюджетный фонд. Среди закрепленных выделяют налоги, поступающие в федеральный бюджет, региональный бюджет, местный бюджет, внебюджетные фонды.

Регулируемые налоги поступают одновременно в бюджеты различных уровней в пропорции, соответствующей действующему бюджетному законодательству. К ним относится налог на прибыль с предприятий и организаций. Одна часть налога поступает в федеральный бюджет, другая — в бюджет субъекта Федерации.

По целевой направленности введения налога налоги делятся на абстрактные и целевые.

Абстрактные (общие) налоги вводятся государством для формирования бюджета в целом, в то время как целевые (специальные) налоги вводятся для финансирования конкретного направления затрат государства. Для целевых налоговых платежей создается специальный фонд или в бюджете вводится специальная статья.