Контрольная работа по дисциплине «Основы страхования» по теме: «Правовое регулирование страховой деятельности»

| Вид материала | Контрольная работа |

- Тема Страхование как экономическая категория > Предмет, метод и задачи страхования, 100.28kb.

- Правовое регулирование внешнеэкономической деятельности Контрольная работа по дисциплине, 341.94kb.

- Контрольная работа по дисциплине Тема, 75.38kb.

- Первая, 604.96kb.

- Опорный конспект лекций по дисциплине правовое регулирование маркетинговой деятельности., 505.58kb.

- Российская академия наук, 2851.4kb.

- Семинар 10 тема: правовое регулирование страховой деятельности, 21.92kb.

- Темы курсовых и дипломных работ по дисциплине «Страховое право», 13.1kb.

- Перечень примерных вопросов для экзамена по дисциплине «Правовое регулирование миграционных, 22.86kb.

- Перечень примерных вопросов для экзамена по дисциплине «Правовое регулирование миграционных, 38.07kb.

Министерство образования Российской Федерации

Новокузнецкий филиал - институт

Кемеровского государственного университета

Кафедра финансов

КОНТРОЛЬНАЯ РАБОТА

по дисциплине «Основы страхования»

по теме: «Правовое регулирование страховой деятельности»

Выполнил: ст. гр. ЭПЗС-01

Еремейченков С.Ю.

Руководитель:

Литвинкова Л.А.

Новокузнецк

2003 год

Оглавление

Введение 2

Общие положения 3

1. Правовое регулирование страховой деятельности 4

1.1. Организационно-правовые документы страховой компании, формирующие страховые отношения 5

1.2. Договор страхования 6

^ 1.3.Обязанности страховщика и страхователя 12

2. Требования к созданию и деятельности страховой компании 14

2.1. Организационно-правовые требования 14

2.2. Лицензирование страховой деятельности 16

Заключение 18

Учебно-методическая литература 19

Приложение 1 20

Введение

Страхование - одна из древнейших категорий общественных отношений. Зародившись в период разложения первобытнообщинного строя, оно постепенно стало непременным спутником общественного производства. Первоначальный смысл рассматриваемого понятия связан со словом “страх”. Владельцы имущества, вступая между собой в производственные отношения, испытывали страх за его сохранность, за возможность уничтожения или утраты в связи со стихийными бедствиями, пожарами, грабежами и другими непредвиденными опасностями экономической жизни.

Рискованный характер общественного производства - главная причина беспокойства каждого собственника имущества и товаропроизводителя за свое материальное благополучие. На этой почве закономерно возникла идея возмещения материального ущерба путем солидарной его раскладки между заинтересованными владельцами имущества

При этом чем большее количество хозяйств участвует в раскладке ущерба, тем меньшая доля средств приходиться на долю одного участника. Так возникло страхование, сущность которого составляет солидарная замкнутая раскладка ущерба.

Возникновение перераспределительных отношений требовало от его участников игры по правилам – правовых основ регулирования страховой деятельности, что по своей природе носит весьма чувствительный характер. Существенные изменения регулирующих процедур связаны с взаимодействием в страховом бизнесе целого ряда разнородных интересов как страховщиков, так и страхователей. Эффективность регулирования прямо зависит от того, насколько полно учитываются долгосрочные факторы развития рынка. Поэтому для введения определенного правового регулирования особо важно определить фундаментальные цели и последовательность действий для создания стабильной основы развития страхового дела.

В данной работе будут рассмотрены сущность и понятия правового регулирования страховой деятельности, ее формы и особенности. Первая глава посвящена организационно-правовым документам страховой компании, отдельно рассмотрен договор страхования, обязанности страховщика и страхователя. Во второй главе будут затронуты и рассмотрены основные требования к созданию и деятельности страховой компании, подробно изложены основные положения о лицензировании страховой деятельности.

^

Общие положения

Страхование - это совокупность особых замкнутых перераспределительных отношений между его участниками по поводу формирования за счет взносов страховых фондов, предназначенных для возмещения материального и иного ущерба предприятиям, организациям и физическим лицам.

Субъекты страхования - страхователь и страховщик. Страховщик - организация, осуществляющая страхование, имеющая на это лицензию, к ней предъявляются определенные требования (объем уставного капитала, не имеют права заниматься торговой и производственной деятельностью). Страхователь - юридическое или физическое лицо, заключающее договор страхования и вносящее страховые взносы.

Застрахованный - это лицо, указываемое в договоре страхователем, жизнь или здоровье которого является объектом страховой защиты. Страхователь и застрахованный могут быть как одним лицом, так и разными.

Выгодообретатель - лицо, которое получает страховое возмещение в случае, если его не может получить страхователь.

Существует две категории посредников на страховом рынке: страховой брокер и страховой агент.

Страховой агент - это физическое лицо, которое заключает договор страхования от имени страховщика (страховой компании) за комиссионное вознаграждение, он внештатный сотрудник страховой компании.

Страховой брокер - это юридическое лицо, которое по поручению страховщика или страхователя заключает договоры страхования за комиссионное вознаграждение. Это обычно компания не получившая лицензии, но желающая действовать на страховом рынке.

Перестрахователь и перестраховщик - это страховые компании, заключающие договор перестрахования. Перестраховщик принимает на себя часть страховых рисков перестрахователя вместе с частью страховых взносов.

Страховая сумма - сумма денежных средств, на которую фактически застраховано имущество, жизнь, здоровье и т.д.

Страховая оценка - это стоимость объекта для страхования за вычетом износа.

Как правило, страховая сумма не должна превышать страховую оценку.

Страховое обеспечение - это отношение страховой суммы к стоимости имущества, принимаемого к страхованию.

- ^

Правовое регулирование страховой деятельности

Правовую основу страховой деятельности составляют законодательные и подзаконные акты по страхованию: Закон РФ "О страховании", Договор страхования, Правила (Условия) страхования, Положение о Федеральной службе России по надзору за страховой деятельностью, Условия лицензирования, нормативные и инструктивные акты. Договор страхования является основным юридическим (нормативно-правовым) документом, регламентирующим правоотношения сторон (страховщика и страхователя).

^

1.1. Организационно-правовые документы страховой компании, формирующие страховые отношения

Законы, иные правовые акты, нормативно-методические документы Федерального органа по надзору за страховой деятельностью определяют основополагающие требования к организации, экономическим условиям страхования, а также права, обязанности и ответственность участников страховых отношений. Непосредственная организация, формирование конкретных страховых отношений в страховании осуществляются в соответствии с разрабатываемыми и утверждаемыми страховой компанией организационно-правовыми документами, которые согласовываются с Федеральным органом по надзору за страховой деятельностью. К таким основным документам относятся:

- правила страхования по каждому виду (подвиду, предмету) страхования или комбинированного страхования по нескольким их видам (или страховым случаям, рискам) одной либо разных подотраслей, отраслей (например, смешанное страхование жизни, включающее и страхование от несчастных случаев; комбинированное транспортное страхование, предусматривающее страховую защиту транспортного средства, страхование ответственности его владельца и страхование от несчастных случаев);

- стандартный договор страхования (страховой полис) к соответствующим правилам страхования (ч. 3 ст. 940 ГК РФ);

- письменное заявление страхователя (установленной формы) о страховании данного вида, предмета страхования (ч, 2 ст. 940 ГК РФ);

- страховые тарифы и их структура.

Предметы (объекты), подлежащие обязательному страхованию, риски, от которых они должны быть застрахованы, и минимальные размеры страховых сумм определяются законом (ч. 3 ст. 936 ГК РФ). Обязательное страхование осуществляется путем заключения договора в соответствии с правилами, нормами гл. 48 ГК РФ (ч. 2 ст. 927 ГК РФ). Следовательно, к обязательному страхованию применима и норма ч. 1 ст. 943 ГК РФ: «Условия, на которых заключается договор страхования, могут быть определены в стандартных правилах страхования соответствующего вида, принятых, одобренных или утвержденных страховщиком либо объединением страховщиков (правилах страхования)».

Поэтому для проведения обязательных видов страхования и получения лицензии страховщики разрабатывают правила страхования соответствующих видов, в которых отражаются установленные законом объекты (предметы), подлежащие обязательному страхованию, риски, от которых проводится страхование, страховые суммы, сроки страхования и страховые тарифы, их структура, условия дифференциации (если указаны в законе). Договоры обязательного страхования (кроме обязательного страхования госслужащих) заключаются страховщиками на основании письменного или устного заявления страхователя (ч. 2 ст. 940 ГК РФ).

Таким образом, при обязательном страховании страховщиками применяется тот же перечень организационно-правовых документов, что и в добровольном страховании.

^

1.2. Договор страхования

Конкретные условия страхования (применительно к различным предметам страхования, их специфическим особенностям и рискам причинения им вреда), непосредственная организация страховых отношений реализуются при заключении и исполнении договора страхования между страхователем и страховщиком.

Договор страхования представляет, как указано в гл. 2, соглашение между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или застрахованному лицу, выгодоприобретателю, а страхователь – уплатить страховую премию в установленные сроки. Кроме того, каждая из сторон получает определенные права, принимает на себя ряд других обязанностей и несет ответственность за нарушение договора страховании и норм страхового законодательства.

Содержание договора страхования определяется правил страхования и действующим законодательством. Согласно ч. 1 ст. 432 ГК РФ договор страхования считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора.

В ст. 942 ГК РФ установлены существенные условия для договоров имущественного и личного страхования. В частности, при заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

- об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

- о характере события, на случай наступления которого осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

При заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто аналогичное соглашение:

- о застрахованном лице;

- о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

Согласно правовой норме абзаца 2 ч. 1 ст. 432 ГК РФ существенными условиями договора являются также те условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение. Для страховщика, как и для страхователя, важным и существенным условием договора страхования является плата за страхование.

Правила страхования содержат целый комплекс общих для данного вида страхования условий, порядок взаимодействия, права, обязанности и ответственность сторон при заключении и исполнении договора страхования.

Заключая договор страхования, страхователь и страховщик достигают между собой соглашения прежде всего по перечисленным существенным условиям страхования. Не включенные в текст договора условия и требования правил страхования считаются обязательными для исполнения сторонами договора. В ч. 2 ст. 943 ГК РФ, в частности, сказано о том, что условия правил страхования, не включенные в текст договора страхования (страхового полиса), обязательны для страхователя (выгодоприобретателя), если в договоре (страховом полисе) прямо указывается на применение таких правил и сами правила изложены в одном документе с договором (страховым полисом) или на его оборотной стороне либо приложены к нему. В последнем случае, как отмечается далее, вручение страхователю при заключении договора правил страхования должно быть удостоверено записью в договоре (страховом полисе).

Вместе с тем страхователь и страховщик вправе при заключении договора прийти к соглашению об изменении или исключении отдельных положений правил страхования в договоре, а также и о дополнении положениями, отсутствующими в правилах (ч. 3 ст. 943 ГК РФ). При этом следует иметь в виду, что изменения, дополнения существенных условий страхования, изложенных в правилах (в частности, предметов и объектов страхования, перечня страховых рисков или страховых случаев, общего объема страховой ответственности), должны согласовываться с Федеральным органом по надзору за страховой деятельностью до заключения договора страхования. (7)

Законодательство РФ устанавливает право страховщика на получение от страхователя достоверной и полной информации об обстоятельствах, имеющих существенное значение для определения вероятности наступления страховых случаев, а также производить не только осмотр страхуемого имущества, но и назначать при необходимости экспертизу для оценки его состояния, условий содержания, эксплуатации, хранения и действительной стоимости (ч. 1 ст. 944, ч. 1 ст. 945 ГК РФ).

Если после вступления договора страхования в силу будет установлено, что страхователь сообщил страховщику заведомо ложные сведения об указанных выше обстоятельствах, страховщик вправе потребовать признания договора недействительным и применения последствий, предусмотренных ч. 2 ст. 179 ГК РФ, включая возмещение убытков виновным лицом (ч. 3 ст. 944 ГК РФ).

При заключении договора личного страхования страховщик вправе провести обследование страхуемого лица для оценки фактического состояния его здоровья (ч. 2 ст. 945 ГК РФ). В правилах страхования обычно предусматривается, что в случае представления страхователем (застрахованным лицом) в заявлении на личное страхование недостоверных сведений о состоянии здоровья (например, страхуемое лицо находится на учете в психоневрологическом диспансере или страдает тяжелыми сердечно-сосудистыми, онкологическими заболеваниями, что было скрыто при заключении договора страхования) страховщик вправе расторгнуть договор и потребовать возмещения убытков, причиненных расторжением договора страхования (ст. 450, ст. 453 ГК РФ).

Договор страхования должен отвечать общим требованиям действительности сделок, предусмотренным ГК РФ. Одним из важнейших требований к заключению договора: страхования является его письменная форма, несоблюдение которой влечет недействительность этого договора (ч. 1 ст. 940 ГК РФ).

Письменная форма договора будет соблюдена, если договор страхования заключен путем составления одного документа, подписанного обеими сторонами (ч. 2 ст. 434 ГК РФ). Договор страхования считается заключенным в письменной форме также в случае. вручения страховщиком страхователю на основании его письменного или устного заявления о страховании страхового полиса (страхового свидетельства, сертификата), подписанного страховщиком. В этом случае принятие страхователем страхового полиса или указанных аналогичных документов подтверждает его согласие заключить договор страхования на предложенных страховщиком условиях (ч. 2 ст, 94~) ГК РФ). Письменная форма договора считается также соблюденной, если на письменное предложение страховщика заключить договор страхования (оферту) другая сторона в срок, установленный для его акцепта, вместо письменного выражения согласия (акцепта) или своих условий договора совершила действия по выполнению указанных в оферте условий договора (например, уплатила первый страховой взнос), что также считается акцептом (ч. 3 ст. 434, ч. 3 ст. 438 ГК РФ).

Таким образом, в практике страхования свидетельствовать о заключении договора страхования могут:

- один документ – подписанный сторонами договор (страховой полис), содержащий условия правил страхования в своем тексте или на оборотной стороне (приложение 1) либо страховой полис, подписанный страховщиком и врученный страхователю на основании его устного заявления о страховании с приложенными к нему правилами страхования;

- два документа – письменное заявление страхователя о страховании и врученный ему страховой полис, подписанный страховщиком, с приложенными к нему правилами страхования;

- три документа – договор страхования, подписанный сторонами, правила страхования, прилагаемые к договору (с подтверждением этого в тексте договора), страховой полис, подписанный страховщиком.

Договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса (ч. 1 ст. 957 ГК РФ). Таким образом, действие страхования распространяется на страховые случаи, произошедшие после вступления договора страхования в силу, если в договоре не установлен иной срок начала действия страхования (ч. 2 ст. 957 ГК РФ).

Страховое законодательство предусматривает обязанность страхователя после вступления договора имущественного страхования в силу сообщать страховщику о ставших известными страхователю значительных изменениях в обстоятельствах, учтенных при заключении договора, если эти изменения могут существенно повлиять на увеличение степени риска. Страховщик, получивший такое сообщение, вправе потребовать изменения условий договора страхования (например, объема обязательств по страховому покрытию рисков, страховой сумме или срока страховой защиты при сохранении размера страховой премии) или уплаты дополнительной страховой премии соразмерно увеличению риска.

Если страхователь не сообщил страховщику о значительных изменениях в обстоятельствах, ведущих к увеличению степени страхового риска, или выразил несогласие на изменение условий договора страхования либо на доплату страховой премии в связи с сообщенными изменениями указанных обстоятельств, страховщик вправе потребовать расторжения договора страхования и возмещения убытков, причиненных расторжением договора (ч. 5 ст. 453, ч. 2 и 3 ст. 959 ГК РФ).

При личном страховании права страховщика на изменение условий действующего договора страхования или дополнительную уплату страхователем страховой премии, а также на расторжение договора по указанным выше основаниям (применяемым для договоров имущественного страхования) могут быть реализованы им только в случае, если они прямо предусмотрены в договоре личного страхования (ч. 5 ст. 959 ГК РФ).

^ В соответствии с Гражданским кодексом РФ договор страхования может быть прекращен по следующим основаниям.

- в связи с истечением срока страхования. Однако в договорах отдельных видов страхования (например, страхования детей к бракосочетанию, страхования ренты, пенсий) может быть предусмотрено, что окончание срока действия договора не влечет прекращения обязательства страховщика по страховым выплатам, которые должны по условиям договора производиться в определенный срок или периодически и пожизненно (ч. 3 ст. 425 ГК РФ);

- в случае надлежащего и полного исполнения страховщиком обязательств перед страхователем (застрахованным лицом, выгодоприобретателем) по договору страхования (ч. 1 ст. 408 ГК РФ);

- при неуплате очередного страхового взноса в случае рассрочки уплаты страховой премии согласно правилам (договору) страхования (ч. 2 ст. 450, ч. 3 ст. 954 ГК РФ);

- в случае смерти страхователя – физического лица (ч. 1 ст. 418 ГК РФ) или при ликвидации в установленном законодательством порядке страхователя – юридического лица либо страховщика (ст. 419 ГК РФ);

- в связи с принятием судом решения о признании договора страхования недействительным. Общими основаниями для признания договора страхования, как и любого другого договора, недействительным согласно ст. 166 – 181 ГК РФ являются: несоответствие договора закону или иным правовым актам; мнимый или притворный характер сделки;

- заключение договора с целью, противной основам правопорядка и нравственности; заключение договора с недееспособным гражданином или под влиянием заблуждения,

- обмана, насилия или угрозы, стечения тяжелых обстоятельств и т.п.

^ Страховое законодательство устанавливает ряд специальных оснований для признания недействительным договора страхования.

Во-первых, страховщик вправе требовать признания договоре страхования имущества или предпринимательского риска недействительным и возмещения причиненных ему убытков в размере, превышающем сумму полученной им от страхователя страховой премии, если завышение страховой суммы в заключенном договоре явилось следствием обмана со стороны страхователя (ч. 3 ст. 951 ГК РФ). Данное основание распространяется и на случаи «двойного» страхования имущества или предпринимательского риска.

Во-вторых, договор личного страхования может быть признан недействительным в случае его заключения в пользу другого лица (выгодоприобретателя), не являющегося застрахованным лицом (в том числе страхователя), без письменного согласия застрахованного лица. Договор признается недействительным по иску застрахованного лица, а в случае смерти этого лица – по иску его наследников (ч. 2 ст. 934 ГК РФ).

В-третьих, договоры, заключенные с условиями страхования противоправных интересов, убытков от участия в играх, лотереях и пари, а также расходов, к которым может быть принуждено лицо в целях освобождения заложников, являются ничтожными, т.е. недействительными без необходимости признания их таковыми судом (ст. 928 ГК РФ).,

Ничтожными считаются также: договор страхования риска ответственности за нарушение договора не самого страхователя, а другого, лица; договор страхования предпринимательского риска лица, не являющегося страхователем (ч. 2 ст. 932 и ст. 933 ГК РФ).

При признании сделки недействительной в зависимости от основания наступают соответствующие последствия.

- Если сделка признана недействительной как совершенная под влиянием заблуждения, каждая из сторон обязана возвратить другой все полученное по сделке, Кроме того, сторона, по иску которой сделка признана недействительной, вправе требовать от другой стороны возмещения причиненного ей реального ущерба (ч. 2 ст. 167, ч. 2 ст. 178 ГК РФ).

- Если сделка признана недействительной вследствие обмана, насилия, угрозы, злонамеренного соглашения представителя одной стороны с другой стороной или стечения тяжелых обстоятельств, то возможны различные последствия для. каждой из сторон в зависимости от основания признания сделки недействительной. Потерпевшему возвращается другой стороной все полученное по сделке, а. при невозможности возвратить полученное в натуре возмещается его стоимость в деньгах. Потерпевшему возмещается другой стороной также причиненный реальный ущерб.

- При признании сделки недействительной вследствие злонамеренного соглашения одной стороны с другой имущество, полученное по сделке другой стороной от первой стороны, а также причитавшееся последней, обращается в доход Российской Федерации (ч. 2 ст. 179 ГК РФ).

Гражданским кодексом РФ предусматривается также досрочное прекращение вступившего в силу договора страхования, если возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. К таким обстоятельствам, в частности, относятся:

- гибель застрахованного имущества по причинам иным, чем наступление страхового случая (например, автомобиль был застрахован владельцем от угона и повреждения, но был уничтожен в период действия договора страхования возникшим пожаром);

- прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью (ч. 5 ст.' 58 ГК РФ).

Наряду с этой возможностью досрочного прекращения договора страхования страхователь (выгодоприобретатель) вправе отказаться от действующего договора страхования в любое время, если возможность наступления страхового случая не отпала по указанным выше обстоятельствам (ч. 2 ст. 958 ГК РФ).

При досрочном прекращении договора страхования в связи с тем, что существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай, страховщик имеет право на часть страховой премии, пропорциональную времени действия страхования. В случае досрочного отказа страхователя (выгодоприобретателя) от договора страхования уплаченная страховая премия не подлежит возврату, если договором не предусмотрено иное (ч. 3 ст. 958 ГК РФ).

- ^

Обязанности страховщика и страхователя

Обязанности страховщика.

- Согласно ст. 17 Закона РФ "О страховании" (далее – Закон) страховщик обязан ознакомить страхователя с Правилами страхования. Пунктом 3 ст. 16 Закона предусмотрено, что в случае удостоверения факта заключения договора страхования страховым свидетельством (полисом, сертификатом) к последнему страховщик обязан приложить Правила страхования соответствующего вида.

- Следующей обязанностью страховщика Закон называет перезаключение по заявлению страхователя договора страхования в случае проведения страхователем мероприятий, уменьшающих риск наступления страхового случая и размер возможного ущерба, нанесенного застрахованному имуществу, либо в случае увеличения его действительной стоимости. Например, собственник застрахованного автомобиля установил на нем противоугонное средство, в результате которого риск угона автомобиля сократился, а стоимость его возросла. В подобных случаях страховщик обязан по заявлению страхователя перезаключить договор страхования с учетом этих обстоятельств.

- Обязанность страховщика состоит также в определении при оформлении страхового обязательства размера страховой суммы, исходя из которой устанавливаются размеры страхового взноса и страховой выплаты. При имущественном страховании эта сумма не может превышать действительную стоимость имущества на момент заключения договора (страховую стоимость). Стороны не могут оспаривать страховую стоимость имущества, определенную в договоре страхования, за исключением случаев, когда страховщик докажет, что он был введен в заблуждение страхователем (п. 2 ст. 10 Закона).

В некоторых договорах устанавливается страховая франшиза условная и безусловная. При условной франшизе не возмещается сумма ущерба в пределах суммы, составляющей франшизу. Если сумма ущерба превышает франшизу, то ущерб возмещается полностью. При безусловной франшизе - из любой суммы ущерба вычитается франшиза. Например, если условная франшиза - 100000 руб., а сумма ущерба 70000 руб., то страховое возмещение не выплачивается. Если же эта сумма равна 150000 руб., то она полностью подлежит выплате страхователю. При безусловной франшизе из указанной суммы ущерба 150000 руб. вычитается размер франшизы (в нашем примере 100 тыс. руб.) и на руки страхователь получает 50 тыс. руб. Страховая франшиза – как неоплачиваемая часть ущерба вводится с двойной целью:

- освободить страховщика от оплаты незначительных ущербов (в пределах затрат на определение суммы ущерба);

- снизить тарифные ставки (франшиза определяется в процентах от страховой суммы или в денежной сумме со 100 единиц).

- Обязанностью страховщика является также оформление наступления страхового случая, т. е. составление и утверждение страхового акта (аварийного сертификата) страховщиком или уполномоченным им лицом (ст. 20 Закона).

- Страховщик при страховом случае обязан произвести страховую выплату страхователю (застрахованному) в срок, установленный договором или законом.

- Обязанностью страховщика является возмещение расходов, произведенных страхователем при страховом случае для предотвращения или уменьшения ущерба застрахованному имуществу, если возмещение этих расходов предусмотрено правилами страхования. При этом не подлежат возмещению указанные расходы в части, превышающей размер причиненного ущерба.

- Страховщик обязан не разглашать сведения о страхователе и его имущественном положении, за исключением случаев, предусмотренных законодательством, т. е. названные сведения страховщик обязан предъявлять лишь следственным и судебным органам в отношении страхователя - физического лица, привлеченного к уголовной ответственности за преступления, предусмотренные УК РФ.

В договоре страхования могут быть оговорены при согласии Сторон и другие обязанности страховщика. Обязанности страхователя.

1) Основная обязанность страхователя согласно ст. 18 ' Закона - своевременно вносить страховые взносы.

Страховым взносом является плата за страхование, которую страхователь обязан внести страховщику в соответствии с договором страхования или законом.

Размер страхового взноса исчисляется в соответствии со страховыми тарифами. Страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования (п. 2 ст. 11 Закона). Расчеты страховых тарифов производятся путем расчета брутто- и нетто-ставки. Брутто-ставка (страусовой тариф) - это полная стоимость страховой услуги, а нетто-ставка - это часть (или части) брутто-ставки по видам страхования без накладных и других расходов.

Тарифы по обязательным видам страхования устанавливаются в законе об обязательном страховании.

Страховые тарифы по добровольным видам личного страхования, страхования имущества, страхования ответственности могут рассчитываться страховщиками самостоятельно. Конкретный размер страхового тарифа определяется по соглашению Сторон. Установленный страховой тариф в договоре остается неизменным до тех пор, пока не изменится вероятность наступления риска. Обязанность страхователя платить страховой взнос является безусловной, так как страховой договор есть двухсторонняя сделка.

Страхователь обязан уплачивать страховые платежи полностью (единовременно или в несколько сроков) в соответствии с договором или законом. Просрочка уплаты очередных страховых платежей прекращает или изменяет страховое обязательство, либо порождает право на принудительное взыскание страхового взноса, что предусмотрено в обязательном страховании.

- В обязанность страхователя входит необходимость при заключении договора страхования сообщить страховщику о всех известных ему обязательствах, имеющих значение для оценки страхового риска, а также о всех заключенных или заключаемых договорах страхования в отношении данного объекта страхования.

- Страхователь должен известить страховщика о наступлении страхового случая. Извещение о наступившем страховом случае необходимо передать страховщику в срок, предусмотренный нормативными актами или договором.

- Страхователь обязан принимать необходимые меры в целях предотвращения и уменьшения ущерба застрахованному имуществу при страховом случае. Страхователь может иметь и другие обязанности, если это предусмотрено договором страхования. Действующее законодательство определяет основные права и обязанности Сторон.

Однако некоторые положения в отношении страхователя определяются непосредственно страховщиком. Поэтому целесообразно при заключении договора подробно узнать все особые условия страхования.

- ^

Требования к созданию и деятельности страховой компании

2.1. Организационно-правовые требования

Основными законодательными актами, регламентирующими создание страховой организации, являются Гражданский кодекс РФ и Законы Российской Федерации: «Об организации страхового дела в РФ», «Об акционерных обществах»; «Об обществах с ограниченной ответственностью»; «О рынке ценных бумаг». Они определяют основные организационно-правовые требования к созданию страховой компании. Можно выделить, в частности, следующие организационно-правовые нормативные требования к созданию страховой организации.

- Страховщиком согласно ст. 4 и 6 Закона РФ «Об организации страхового дела в РФ» может быть только юридическое лицо. «Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде» (ч. 1 ст. 48 ГК РФ).

Юридическое лицо считается созданным с момента его государственной регистрации (ч. 2 ст. 51 ГК РФ). Правоспособность юридического лица возникает в момент его создания и прекращается в момент завершения его ликвидации (ч. 3 ст. 49 ГК РФ).

- Страховая организация может быть учреждена в той или иной установленной ГК РФ организационно-правовой форме. Это могут быть хозяйственные товарищества (полное товарищество, товарищество на вере, т.е. коммандитное товарищество) и хозяйственные общества (общества с ограниченной и дополнительной ответственностью, акционерные общества открытого и закрытого типа), государственные и муниципальные унитарные предприятия (ст. 66 – 115 ГК РФ), общества взаимного страхования (ст. 968 ГК РФ).

Однако при выборе организационно-правовой формы создаваемой страховой организации учредители не могут не учитывать влияние этой формы на степень доверия к страховщику потенциальных страхователей, требования к минимально необходимому размеру уставного капитала для различных видов страховой Деятельности, а также количество учредителей и участников (акционеров).

Порядок создания, реорганизации, прекращения деятельности, а также принципы управления, права, обязанности и ответственность учредителей и участников юридического лица любой организационно-правовой формы регулируются ст. 66 – 115, 968 ГК РФ.

- Осуществлять страхование страховщик вправе лишь после получения в установленном Законом РФ «Об организации страхового дела в РФ» порядке лицензии на проведение страховой деятельности (ст. 6 и 32).

- Страховая организация может создаваться только для осуществления страховой деятельности. «Предметом. непосредственной деятельности страховщиков не могут быть производственная, торгово-посредническая и банковская деятельность» (ч. 1 ст. 6 Закона РФ «Об организации страхового дела в РФ»).

Однако страховая компания вправе быть учредителем (участником) других предприятий, фирм в той или иной организационно-правовой форме, предметом деятельности которых являются производственная, торгово-посредническая или банковская деятельность.

^

2.2. Лицензирование страховой деятельности

Страховщик имеет право заключать договоры страхования только при наличии у него государственной лицензии на осуществление страховой деятельности.

Лицензирование страховой деятельности на территории РФ является обязательным. Оно осуществляется в настоящее время Федеральным органом исполнительной власти по надзору за страховой деятельностью. Лицензирование заключается, во-первых, в проверке соответствия организационных, финансовоэкономических расчетов объемов и условий страхования, представленных в соответствующих документах страховщика, законодательству РФ, требованиям платежеспособности и в выдаче лицензии страховой организации. Во-вторых, лицензирование включает надзор лицензирующим органом за соблюдением страховщиками лицензионных требований и условий при осуществлении страховой деятельности и приостановление, аннулирование лицензий в случае их невыполнения.

Лицензирование страховой деятельности проводится в соответствии с Законом РФ «О лицензировании отдельных видов деятельности», положениями ст. 32 Закона РФ «Об организации страхового дела в РФ» и Условиями лицензирования страховой деятельности на территории РФ. При соблюдении страховщиком, зарегистрированным на территории РФ, требований, предъявляемых законодательством и указанными Условиями, ему выдается лицензия на проведение страхования.

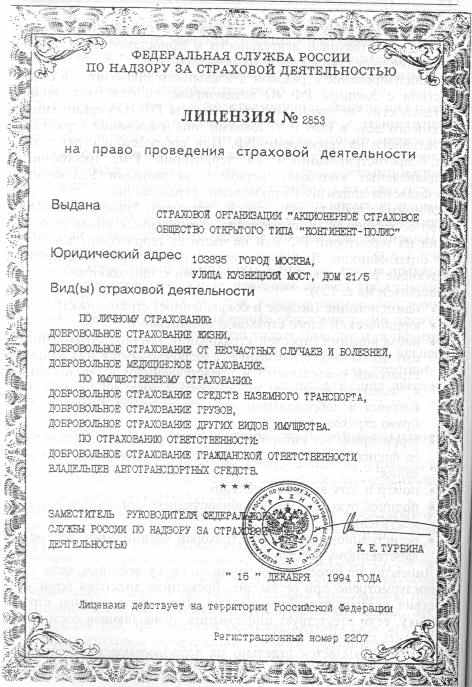

Лицензия представляет собой документ, удостоверяющий право ее владельца на проведение определенных видов страхования на территории РФ или на части ее территории, заявленной страховщиком. Лицензия имеет единую форму и содержит следующие реквизиты (образец лицензии см. в Приложении 1):

- наименование (полное и сокращенное) страховщика;

- юридический адрес страховой организации;

- наименования отраслей страхования (личное страхование, имущественное страхование) с включаемыми в них видами страховой деятельности и представленным в приложении к лицензии перечим видов страхования, на проведение которых в добровольной или обязательной форме имеет право страховщик;

- территория, на которой страховая организация (включая ее филиалы) имеет право проводить данные виды страхования;

- номер и дату выдачи лицензии;

- подпись руководителя лицензирующего органа или его заместителя;

- регистрационный номер страховой организации по Государственному реестру.

Лицензия не имеет ограничения по сроку действия, если это не предусмотрено при ее выдаче. Временная лицензия (срок ее действия указывается в реквизитах) может быть выдана страховщику, если отсутствует информация, позволяющая достоверно оценить страховые риски.

Лицензия выдается отдельно на добровольное и обязательное страхование. По каждой из этих форм страхования может быть выдана, в зависимости от готовности страховщика, как одна лицензия, дающая право и на личное, и на имущественное страхование (с соответствующим перечнем видов страхования), так и разные лицензии по отраслям страхования.

Лицензия на обязательное медицинское страхование выдается только специализированным страховым медицинским организациям (СМО). Эти СМО вправе проводить операции и по добровольному медицинскому страхованию при наличии соответствующей лицензии, и по данной форме медицинского страхования.

Если страховая организация планирует заниматься исключительно перестрахованием, она должна получить лицензию на осуществление этой деятельности.

На день подачи страховой организацией документов и заявления для получения лицензии впервые она должна иметь оплаченный за счет денежных средств уставный капитал (применительно к видам страховой деятельности).

Условиями лицензирования страховой деятельности для страховой организации, впервые обращающейся за получением лицензии, установлен следующий перечень представляемых ею документов:

- заявление по установленной форме;

- учредительные документы (устав, учредительный договор или решение о создании организации);

- свидетельство о государственной регистрации учрежденной страховой организации;

- документы, подтверждающие оплату уставного капитала (справка банка, приходный ордер);экономическое обоснование страховой деятельности:

- бизнес-план на первый год деятельности по установленной форме;.

- положение о порядке формирования и использования страховых резервов;.

- план по перестрахованию (в произвольной форме), если максимальная ответственность по отдельному риску превышает 10% собственных средств;

- бухгалтерский баланс с приложением отчета о финансовых результатах на последнюю отчетную дату;

- план размещения страховых резервов;

- бизнес-план на первый год деятельности по установленной форме;.

- правила по видам страхования (к правилам страхования должны быть приложены образцы стандартных договоров страхования, страховых полисов или свидетельств, сертификатов) в двух экземплярах, прошитых, постранично пронумерованных, утвержденных руководителем страховой организации;

- расчет страховых тарифов с приложением использованной методики расчета и указанием источника исходных данных, а также утвержденную руководителем страховой организации структуру тарифных ставок по видам страхования в двух экземплярах (по установленной форме);

- сведения о руководителе и его заместителях (по установленной форме).

Страховщики, предметом деятельности которых является исключительно перестрахование, представляют документы по указанному перечню за исключением: экономического обоснования страховой деятельности; правил по видам страхования с прилагаемыми образцами договоров, страховых полисов; расчета размеров и структуры страховых тарифов, использованных при этом методик и исходных данных.

После принятия решения о выдаче лицензии один экземпляр правил страхования и структуры с отметкой Федерального органа по надзору за страховой деятельностью (штамп этого органа с указанием номера лицензии и даты ее выдачи) возвращается страховой организации. За выдачу лицензии взимается плата в федеральный бюджет в сумме, равной 50-кратному установленному законодательством размеру минимальной оплаты труда. Лицензионный сбор уплачивается после принятия решения о выдаче лицензии.

Заключение

В настоящее время отсутствие гибкой системы страхования вызывает необходимость активной государственной поддержки российской экономики, включающей комплекс мер: создание благоприятной правовой среды, частичное обеспечение страхования малых предприятий государственными гарантиями, создание и развитие обществ взаимного страхования с тем, чтобы с одной стороны, восполнить вакуум в страховых услугах для малого предпринимательства, с другой - активнее задействовать интересы и капиталы самих малых предприятий. При разумной организации правовой системы страхования страховые взносы послужат источником дополнительной выгоды для малого предпринимательства.

Руководствуясь действующим законодательством, страхование не в состоянии использовать в полной мере свои потенциальные возможности, так как остро нуждаются в соответствующей нормативно-правовой базе.

На основании вышеизложенного имеет смысл говорить о необходимости четкого правового регулирования страховой деятельности и о своевременном внесении изменений в законодательную базу.

^

Учебно-методическая литература

- Закон «Об организации страхового дела в Российской Федерации»,

от 20.11.1999 N 204-ФЗ.

- А.А.Гвозденко «Основы страхования» М, «Финансы и статистика» 1999г.

- В.В.Шахов «Страхование» М. «Юнити» 1997г.

- «Основы страховой деятельности» Учебник/под ред. Фёдоровой М. БЕК 1999г.

- «Страхование: принципы и практика /Сост. Бланд Д. М.Финансы и статистика, 1998г.

- Письмо Росстрахнадзора М 05/1-28р/07 от 23.03.96 «О порядке внесения изменений и дополнений в документы, явившиеся основанием для выдачи лицензии на осуществление страховой деятельности» //Финансовая газета. 1996. № 15,

- Шихов А.К. Страхование: Учеб. пособие для вузов. – М.: ЮНИТИ – ДАНА, 2001. – 431с.

Приложение 1