Лёжин николай Михайлович инвестиционный процесс: современные условия и тенденции развития

| Вид материала | Автореферат |

- Менеджмент: условия и факторы становления, современное состояние и тенденции развития, 196.37kb.

- Инвестиционный процесс: основные понятия и показатели, 225.4kb.

- Бельцкий Государственный Университет им. "Алеку Руссо" Кафедра прикладной информатики, 245.37kb.

- Доломатов Николай Михайлович регламент, 22.15kb.

- Коршунов, Николай Михайлович, 74.81kb.

- Регламен т международной научно-практической конференции «мировые тенденции развития, 33.31kb.

- Ивилизации и построим периодизацию этого развития, в рамках которой рассмотрим и историю,, 495.55kb.

- Н. М. Смысл иконы. Николай михайлович тарабукин и его книга, 2445.5kb.

- Итоги августовского бизнес-педсовета «Профессиональное и бизнес-образование: современные, 538.82kb.

- Современные тенденции развития потребительского рынка и основные цели внутренней торговли, 304.64kb.

На правах рукописи

ЛЁЖИН Николай Михайлович

ИНВЕСТИЦИОННЫЙ ПРОЦЕСС: СОВРЕМЕННЫЕ УСЛОВИЯ

И ТЕНДЕНЦИИ РАЗВИТИЯ

Специальность 08.00.01 – экономическая теория

(1.3. Макроэкономическая теория)

АВТОРЕФЕРАТ

диссертации на соискание учёной степени

кандидата экономических наук

МОСКВА 2011

Работа выполнена в ГОУ ВПО «Московский государственный институт индустрии туризма им. Ю.А.Сенкевича»

Научный руководитель: доктор экономических наук

Быстров Олег Филаретович

Официальные оппоненты: доктор экономических наук, профессор

Миженская Эльвина Фёдоровна;

доктор экономических наук, профессор

Сафронова Анастасия Анатольевна

Ведущая организация - ФГБОУ ВПО «Московский

государственный университет

имени М.В.Ломоносова»

Защита диссертации состоится 29 декабря 2011 г. в 15.00 на заседании совета по защите докторских и кандидатских диссертаций Д 521.005.01 при Институте международного права и экономики им. А.С. Грибоедова по адресу: 111024, г. Москва, шоссе Энтузиастов, д. 21, ауд. 501.

С диссертацией можно ознакомиться в библиотеке Института междунароного права и экономики имени А.С. Грибоедова

Автореферат разослан « » ноября 2011 г.

У

ченый секретарь

ченый секретарьдиссертационного совета

к.э.н., доцент Е.П. Пилипенко

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. Интерес к теме исследования обусловлен, во-первых, тем, что инвестиционный процесс превратился в объективную экономическую реальность, становится неотъемлемым элементом экономики, особенно в экономически развитых странах. В современной экономической теории это означает, что без адекватного инвестиционного процесса невозможно реализовывать задачи достижения устойчивых темпов отечественного экономического роста, преодоления слабой конкурентоспособности российской продукции как на внутреннем, так и на мировом рынках, разработку мер по повышению ВВП на душу населения до мировых стандартов 1.

Во-вторых, возможностями дальнейшего развития рыночных отношений, что в значительной степени связано с активизацией инвестиционного процесса. Структурные преобразования, начатые в нашей стране в 90-х гг. прошлого века привели к динамичным структурным преобразованиям в инвестиционном процессе в целом, изменили условия осуществления инвестиционной деятельности, когда рост производства стал невозможен без активизации инвестиционного процесса.

В-третьих, значимостью инвестиционного процесса, когда главный его вектор направлен на переход от энергосырьевой составляющей инвестиций и экономического роста к инновационной, что позволит более сбалансировано распределить ресурсы экономического роста между энергосырьевым и инновационным секторами.

В-четвёртых, необходимостью решения проблем организации стабильного инвестиционного процесса, привлечения инвестиционных ресурсов производственными предприятиями. В современных экономических условиях необходимо реализовывать развитие предприятий, имеющих слабый инвестиционный потенциал.

Актуальность темы объясняется и недостаточной её изученностью. Необходимо отметить, что, несмотря на значительный интерес, проявляемый в экономической теории к означенной теме, многие аспекты проблемы остаются за пределами рассмотрения, что вызывает необходимость специального анализа условий и тенденций развития инвестиционного процесса.

Совокупность изложенных обстоятельств дополняет степень научной востребованности темы данного исследования.

Цель и задачи исследования. Основная цель диссертационного исследования, выполненного при подготовке данной диссертации, заключается в выявлении условий развития инвестиционного процесса, влияющих на такие её составляющие, как инвестиционная политика, инвестиционная среда, развитие отдельных отраслей и предложить рекомендации по его совершенствованию.

Исходя из намеченной цели, поставлены следующие задачи исследования:

- провести анализ теории инвестиционного процесса в системе политэкономических категорий, в рамках которого обобщить теоретические взгляды отечественных и зарубежных экономистов на сущность инвестиционного процесса;

- многоаспектно оценить современные условия развития инвестиционного процесса с учётом чего проанализировать отраслевой инвестиционный потенциал;

- выявить макроэкономические индикаторы состояния и перспектив развития инвестиционного процесса;

- предложить методы определения эффективности инвестиционной политики; выработать основные направления совершенствования государственного регулирования инвестиционного процесса в современных условиях.

Объект исследования - инвестиционный процесс, протекающий в современной российской экономике.

Предмет исследования - совокупность социально- экономических отношений, возникающих в практике развития инвестиционного процесса.

Область исследования.

По цели исследования, его содержанию и научной новизне диссертация соответствует специальности 08.00.01 – экономическая теория (п. 1.3. «Макроэкономическая теория: теория экономического роста; теория деловых циклов и кризисов; теория денег; теория инфляции; теория национального счетоводства; теория управления экономическими системами. Экономические аспекты научно-технического прогресса и его влияние на макроэкономические процессы»).

Теоретическая и методологическая база исследования. Проведённый автором диссертации анализ имеющейся литературы показал, что рассматриваемая проблема находится в контексте различных концептуальных положений отечественных и зарубежных исследователей.

В отечественной экономической литературе инвестиционному процессу, его специфике и современным условиям развития посвящено значительное число работ. Прежде всего, это работы классиков экономической теории (С.Брю, Дж. К.Гелбрейт, Дж. М.Кейнс, А.Лаффер, П.Самуэльсон, Р.Солоу, Ф.Шарп).

Имеется обширный пласт работ, в которых рассмотрены экономические аспекты инвестиционного процесса, исследуются факторы и пути эффективного использования инвестиционных ресурсов (Н.М.Байков, Р.Н. Гринкевич, В.П.Красовский, Т.С.Хачатуров).

Интерес к проблематике исследования опирается на обобщение ряда теоретических положений различных экономических школ, использование концепций отечественных исследователей по вопросам специфики развития инвестиционного процесса (М.А.Виленский, Н.А. Новицкий, В.П.Логинов).

В ряде работ концентрируется внимание на макроэкономических условиях инвестиционного процесса, инвестиционной составляющей открывающихся возможностей и сфер приложения российского бизнеса; инвестиционное поведение и проблемы отечественных предприятий; наблюдается интерес к взаимодействию государства и частного сектора как субъектов современной модернизации (В.Г. Варнавский, Н.Л. Глекова, Л.В. Коношко, В.Н.Щербаков, Ф.Ф. Юрлов).

Наблюдается рост интереса к рассмотрению структуры и воспроизводственной характеристики российской инвестиционной модели, показана взаимосвязь инвестиций и экономического роста в долгосрочном и краткосрочном аспектах, рассмотрен инвестиционный механизм и роль в нём государства (М.И.Воейков, В.В.Ковалёв, Б.З. Мильнер, Д.Е.Сорокин и др.).

Между тем, работы, посвященные непосредственно различным аспектам темы исследования в последнее время широко не публиковались, что обеспечивает широкий потенциал для исследований.

Научная новизна диссертационного исследования заключается в разработке и обосновании теоретико-методических основ формирования и реализации практических инструментов по совершенствованию инвестиционного процесса, использование которых направлено на повышение его эффективности.

Научная новизна характеризуется следующими научными результатами исследования, выносимыми на защиту:

1. Уточнено и дополнено с точки зрения экономической теории определение инвестиционного процесса, показаны его сущность и особенности, что позволяет в значительной степени полно описать место и роль инвестиционного процесса как в отдельно взятой сфере деятельности, так и в системе общественных отношений.

2. Выявлено ключевое значение инвестиционного процесса как важного фактора, обеспечивающего следующую специфику экономического развития: на макроуровне инвестиционный процесс выступает как механизм перераспределения ресурсов в целях обеспечения роста национальной экономики, на мезоуровне он выступает в качестве механизма перераспределения ресурсов в целях достижения определенного социально-экономического эффекта отраслевого характера, на микроуровне инвестиционная деятельность представляет собой механизм перераспределения ресурсов в целях обеспечения условий производства.

3. Обоснован вывод о том, что важнейшей характеристикой инвестиционного процесса в России является структура инвестиций в основной капитал и её динамика; конкретизированы структурные характеристики инвестиционного процесса, имеющие общезначимый характер для типологически однородных условий (экономических систем, этапов их развития, способов производства, моделей хозяйственного механизма и т.д.).

4. Выявлена принципиальная роль макроэкономических индикаторов, предопределяющих особенности инвестиционного процесса в современных экономических условиях; дана оценка влияния экономических субъектов на инвестиционный процесс.

5. Предложен набор мер, направленных на совершенствование государственного воздействия на инвестиционный процесс, в силу своей специфики отличающийся либо достаточным постоянством, либо постоянной тенденцией к изменению: снижение инвестиционных рисков и создание благоприятного инвестиционного имиджа России; создание привлекательных условий для инвестирования и улучшение инвестиционного климата; совершенствование государственного регулирования процесса инвестирования.

Теоретическая значимость диссертационной работы заключается в том, что содержащиеся в ней основные теоретические положения и выводы могут быть использованы для совершенствования методологического подхода при формировании и развитии инвестиционного процесса.

Практическая ценность работы состоит в том, что использование её результатов позволит:

- рекомендовать основные выводы диссертации в качестве методической базы для дальнейших исследований в области инвестирования и макроэкономического развития;

- углубить учебный процесс по курсу «Экономическая теория», «Макроэкономика», «Экономический анализ» в высших учебных заведениях, продолжить разработку спецкурсов, учебно-методических пособий, посвященных основным направлениям темы.

Достоверность выводов и результатов исследования подтверждена репрезентативным объёмом использованного в диссертационной работе информационного массива, научной обоснованностью примененных методов исследования, положительными практическими результатами апробации разработанных положений.

Реализация и апробация результатов исследования. Основные положения диссертационной работы докладывались на международной научно-практической конференции «Современные вопросы экономического развития» (Москва, 14-15 апреля 2010 г.), а также на научной конференции «Теоретические и методологические проблемы экономики и управления» (Москва, 15-16 декабря 2010).

Отдельные положения диссертации апробированы в учебном процессе на кафедре экономики и финансов Московского института экономики, политики и права (МИЭПП) в ходе преподавания дисциплин «Экономическая теория» и «Макроэкономика».

Публикации. По теме диссертации автором опубликованы 7 работ общим объемом 3, 35 п.л., в том числе в рецензируемых изданиях, рекомендованных ВАК - 3 работы объёмом 1,5 п. л.

Структура диссертации отражает цель, задачи и логику исследования и представлена в следующем виде:

ВВЕДЕНИЕ

ГЛАВА 1. ИНВЕСТИЦИОННЫЙ ПРОЦЕСС КАК

ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ

1.1. Инвестиционный процесс как необходимая составляющая

экономического роста

1.2. Общие стимулы инвестиционного процесса: состояние финансового рынка и уровня капитализации

1.3. Отраслевые особенности инвестиционного процесса

ГЛАВА II. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ

ЭФФЕКТИВНОЙ ИНВЕСТИЦИОННОЙ ПОЛИТИКИ

2.1. Макроэкономические индикаторы состояния и перспектив инвестиционного процесса в национальной экономике

2.2. Необходимые предпосылки активизации

инвестиционного процесса

2.3. Формирование условий совершенствования инвестиционной политики

ГЛАВА III. АКТИВИЗАЦИЯ ИНВЕСТИЦИОННОГО ПРОЦЕССА В СОВРЕМЕННОЙ РОССИИ ЗА СЧЁТ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ГОСУДАРСТВЕННОГО ВОЗДЕЙСТВИЯ

3.1. Инвестиционная политика и методы определения её эффективности

3.2. Основные направления совершенствования государственного регулирования инвестиционного процесса в современной России

ЗАКЛЮЧЕНИЕ

ЛИТЕРАТУРА

II. ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

Разработка темы осуществлялась в соответствии с её актуальностью, научно-методологическим уровнем разработанности проблем сформулированной темы, целями и задачами исследования, его предметом, объектом, избранными методами, позволившими сформулировать важнейшие позиции новизны, выносимые на защиту и подтвердить практическую значимость работы.

В первой главе диссертации «Инвестиционный процесс как экономическая категория» рассмотрены три группы проблем.

Проанализированы взгляды отечественных и зарубежных учёных на категориальный аппарат, отражающий экономические составляющие на инвестиционный процесс.

Подчёркивается, что развитие обновленного экономико-теоретического знания, необходимого как для успешного осмысления макроэкономических процессов, так и для обоснования стратегии модернизации синтезировала трактовку классификации инвестиционного процесса. Практика показывает, что существует широкий спектр определений и разъяснений экономической категории, каковой является инвестиционный процесс, что указывает на научный и практический интерес к теме. Так, в экономической литературе, даётся, в частности, определение Ф. Шарпа, который видит в инвестиционном процессе «принятие инвестором решений относительно ценных бумаг, в которые осуществляются инвестиции»2, что показывает несколько суженый взгляд автора на объект инвестирования. Ряд авторов, в частности, М.А.Николаев считает, что инвестиционный процесс есть последовательность этапов, действий и операций по осуществлению инвестиционной деятельности 3. При этом, в качестве основных этапов инвестиционного процесса выделяет принятие решений об инвестировании, осуществление инвестиций и эксплуатацию объекта инвестирования. С другой стороны, Кузнецова Л.М. видит в инвестиционном процессе деятельность по привлечению и использованию инвестиций их всех собственных и внешних источников 4.

Однако приведенные определения всё же недостаточно полно охватывают содержание инвестиционного процесса. В частности, отмечается, что термин «инвестиционный процесс» в настоящее время стал одним из наиболее употребляемых в экономической литературе.

Поэтому с позиций данной работы и исходя из критериев, определённых Федеральным законом «Об инвестиционной деятельности в РФ», предлагается следующее определение инвестиционного процесса: под инвестиционным процессом можно понимать активный способ воздействия хозяйствующих субъектов на объект инвестиций путём трансформации инвестиционных ресурсов в объекты инвестиционной деятельности и инвестиционную среду, в которой они функционирую для получения инвестиционного дохода.

Данное определение отличается от других, имеющих место в экономической литературе, тем, что его специфические черты заключаются в выявлении сущностной природы инвестиционного процесса, к которым можно отнести производственные отношения между хозяйствующими субъектами и объектами инвестиций.

В первой главе работы многоаспектно рассмотрены как участники инвестиционного процесса, так и его составляющие. В частности, дана классификация участников инвестиционного процесса по структурообразующим критериям на две основные группы. С точки зрения классификации участников конкретного финансирования инвестиционного процесса, автором выделены инициаторы – учреждения или организации, которые инициируют инвестиционный проект и поставщики и закупщики.5. С другой стороны, даётся развёрнутая характеристика составляющих инвестиционного процесса, к которым отнесены совокупный спрос, который напрямую определяет объём инвестиций в экономической системе, инвестиционный потенциал, инвестиции в человеческий капитал 6.

Сделан вывод о том, что экономические составляющие инвестиционного процесса достаточно тесно связаны между собой, в то же время, соотношение этих факторов при разных обстоятельствах может быть различным. И именно соотношения этих факторов, во многом определяют специфику инвестиционных процессов, и, соответственно, возможность привлечения инвестиций.

Ещё один аспект важен для исследования темы. Уделено внимание анализу инвестиционного процесса в отраслевом аспекте как одного из важных направлений инвестиционного развития. Именно отраслевые сдвиги в инвестиционных потоках закладывают темпы и пропорции дальнейшего инвестиционного развития 7.

Отмечается, что изменилось соотношение инвестиционного спроса по группам отраслей, производящих товары, и производящих услуги. Установлено, что, несмотря на общую достаточно устойчивую тенденцию к росту, в 2001-2007 гг. отраслевая динамика инвестиционных процессов внутри сектора, производящего услуги, оставалась неоднородной. Так, в динамике инвестиций в отраслях, производящих услуги, всё ещё проявляется явная структурная неравномерность трансформационных преобразований. В одних отраслях инвестиционный механизм претерпел коренную модификацию и дал позитивные результаты, в других отраслях сохраняются традиционные подходы, которые не отвечают требованиям момента. На этом фоне можно выделить три сегмента, отличающихся по общим условиям и механизмам инвестирования в основной капитал.

Во-первых, некапиталоёмкие отрасли, оказывающие услуги с высокой долей частного капитала (торговля и общественное питание, услуги делового и бытового характера, услуги в области финансов, кредита и страхования), где инвестиционная активность в целом отвечает современным требованиям. Во-вторых, капиталоёмкие инфраструктурные отрасли, где инвестиционные процессы протекают достаточно активно. Так, инвестирование в развитие транспорта осуществляется при активном участии государства, доля которого составляет около 40% всех инвестиций в отрасль, но имеет тенденцию к постепенному сокращению. В других отраслях - автодорожное хозяйство, речной и морской пассажирский транспорт, наземная инфраструктура воздушного транспорта, традиционная телефонная и почтовая связь - существует острая нехватка инвестиционных ресурсов 8. И. в - третьих, сфера социальных услуг, которая включает образование, культуру, здравоохранение. Данные отрасли функционируют преимущественно за счет средств государственного и муниципального бюджетов, на которые приходится порядка 55-75% всех инвестиций. Частный капитал присутствует в них в незначительном объёме. Между тем сохранение подобной ситуации крайне опасно, поскольку она подрывает предпосылки экономического роста.

В диссертации проанализирована ситуация, которая сложилась в производящих отраслях. В частности, в 2010 г. объём добычи угля составил 323 млн. т. в год. При этом инвестиции в основной капитал угольной промышленности составили более 56 млрд. руб., что на 30 % больше, чем в 2009 г.9

В нефтегазовой отрасли снижается качество роста в результате того, что в целом инвестиционные процессы в ней идут недостаточно скоординировано, что и сокращает уровень эффективности использования инвестиционных ресурсов. По оценкам Газпрома, в газовую отрасль необходимо вложить 14-17 трлн. руб. Для того чтобы нефтегазовая отрасль реструктурировалась, обновила свои мощности, инвестиционный механизм должен быть откорректирован в соответствии с данными задачами, в противном случае, её экономический рост может стать невозможным.

В электроэнергетике совокупный объём инвестиций в 2010 г. составил более 600 млрд. руб.10 В тоже время, ситуация с инвестированием в этой отрасли остаётся противоречивой: с одной стороны, основные фонды в электроэнергетике изношены, в то время как спрос на электроэнергию постоянно возрастает. С другой - данную отрасль скорее можно рассматривать как пример неэффективного расходования инвестиционных ресурсов, что во многом обусловлено стратегическими просчетами.

Анализ показывает, что с проблемой недоинвестирования основных фондов и инфраструктуры сталкивается и химическая отрасль, где износ основных фондов составляет более 50%. В частности, проблема недоинвестирования наиболее остро стоит в производстве минеральных удобрений. В последние годы около 85% продукции этой подотрасли экспортировалось. Однако в настоящее время растет спрос на внутреннем рынке, что требует создания соответствующих инвестиционных стимулов.

В диссертации отмечается, что в инвестиционном плане складывается сложная ситуация в машиностроении и лесопромышленном комплексе. Активизации инвестиционного процесса в машиностроении мешает, в частности, отсутствие национальной стратегии развития машиностроения, что не позволяет реализовать сохраняющийся в отрасли потенциал развития; ухудшение отраслевой технологической среды и недоинвестирование в человеческий капитал. Лишь обновление станочного парка потребует не менее 3 млрд. долл. в ближайшие 10 лет. Соответственно, весомым инвестиционным потенциалом обладает лесопромышленный комплекс. Однако в настоящее время вклад лесопромышленного комплекса в ВВП находится на уровне 0,1%. Динамичному развитию отрасли препятствует как недоинвестирование транспортной обеспеченности, так и износ материальной базы ЛПК, где 90% машин и оборудования морально устарело.

Сделан вывод, что российская экономика и промышленность испытывают значительную потребность в инвестиционных ресурсах. Это обусловлено наличием огромных запасов сырья, слабым развитием отраслей, осуществляющих его глубокий передел, недостаточным развитием производственной и социальной инфраструктуры, высокой степенью износа основных производственных фондов. Однако инвестиционная сфера, несмотря на ряд позитивных сдвигов и определенную активизацию, всё ещё не преодолела системный кризис. Более того, усилилась его структурная составляющая. И это существенно замедляет создание условий для модернизации экономики и её переориентации с сырьевого на инновационный путь развития.

В заключительном параграфе первой главы для поиска ответов на поставленные в диссертационной работе вопросы выбран анализ развития финансового рынка как условия привлечения инвестиций. Это позволило рассмотреть понятие капитализации с позиции капитала, синтеза стоимости и финансовых инструментов на фондовом рынке, проанализировать свойства ценных бумаг, выделить особенности функционирования участников в условиях той или иной модели рынка, а также проанализировать основные методы оценки капитализации.

Во второй главе диссертации «Теоретические основы формирования эффективной инвестиционной политики», прежде всего, уделено внимание исследованию макроэкономических индикаторов реализации инвестиционных процессов.

В настоящее время инвестиционные индикаторы в России находятся в состоянии восстановления после кризиса, обусловленного общим спадом в экономике. В 2009-10 гг., как показывает анализ, все ещё отмечалась отрицательная динамика инвестиций в основной капитал, валового внутреннего продукта и производства продукции и услуг в большинстве отраслей.

Особо отмечается, что инвестиционная активность в России в последние годы носила преимущественно некапиталоёмкий характер. Именно этим обстоятельством объясняется тот факт, что, начиная с конца девяностых годов прошлого века, рост инвестиций происходит при относительно стабильной норме накопления. Инвестиции до последнего времени были связаны в основном с реконструкцией и модернизацией построенных ранее незагруженных производственных мощностей. Однако данный этап развития экономики подходит к концу. Дальнейшее увеличение загрузки существующих мощностей упирается в такие объективные ограничители, как высокий уровень физического и морального износа производственного аппарата. В настоящее время загрузка мощностей в экспортных отраслях достигает 80%, а в отраслях, ориентированных на внутренний рынок – 90% 11. Рост загрузки мощностей будет способствовать и сокращению возможностей их модернизации из-за отсутствия резервных мощностей.

Инвестиции в России во многом стимулируются не только внутренним, но и внешним спросом на сырьевые продукты. Влияние внешнего спроса на инвестиционные процессы в России обусловлено той ролью, которую играет экспорт в российской экономике. Статистика показывает, что в 1990 г. доля экспорта в ВНП составляла 6,1%, а показатель чистого экспорта был отрицательным и составлял - 1% 12. В свою очередь, на протяжении последних лет доля экспорта в ВВП не снижается ниже 30%, а чистого экспорта – 15%. В структуре российского экспорта около 80% занимает продукция топливной и металлургической отраслей и именно на эти отрасли приходится болеё одной пятой всех инвестиций в экономику и более половины всех инвестиций в промышленность13.

Анализ структурных характеристик инвестиционного процесса позволил сделать вывод, что пропорции, в которых капитальные вложения распределяются между строительством новых объектов и реконструкцией старых, являются неблагоприятными с точки зрения обеспечения инновационного роста экономики. Если в общем объёме инвестиций, направляемых на строительство и реконструкцию зданий и сооружений, около 80% средств расходуется на новое строительство, то для машин и оборудования этот показатель колеблется в интервале 40 - 45%. Это означает, что около 55-60% всех инвестиций в оборудование расходуется на их капитальный ремонт и модернизацию. Приведенные данные подтверждают высказанный ранее тезис относительно недостаточных темпов обновления основных фондов.

Таким образом, как показал проведённый анализ, макроэкономические характеристики инвестиционного процесса, несмотря на очевидные позитивные сдвиги последних лет, не дают оснований считать, что в ближайшие годы в России изменится качество экономического роста и существенно ускорится решение задач модернизации экономики. Они свидетельствуют о наличии системных институциональных проблем, коренящихся в социально-экономической, политической и управленческой среде инвестирования. И именно эти проблемы остаются основными причинами, препятствующими более динамичному росту инвестиционного спроса и преодолению структурных инвестиционных диспропорций. Но, вместе с тем, имеются и позитивные сдвиги. Наиболее привлекательными становятся инвестиции в приобретение комплексов по выпуску новой продукции, что в полной мере соответствует долгосрочным целям модернизации и реконструкции производства и способствует производству конкурентоспособной высокотехнологичной продукции.

Безусловно, эта тенденция имеет принципиальное значение, поскольку доминирующая часть предприятий в 2009 г. – 87 % организаций приобретали новые машины и оборудование отечественного производства и только 37% - импортного производства. Такое смещение приоритетов окажет позитивное влияние на внутренний рынок инвестиционных товаров 14.

Для уяснения качественной специфики современных условий и тенденций развития отечественного инновационного процесса, принципиальное значение имеют вопросы, касающиеся, в частности, содержания и направленности такого важного рычага воздействия на деятельность субъектов хозяйствования и экономику страны в целом как инвестиционная политика, которая реализуется как на микро-, так и на макроуровне. Её главные цели определены в «Программе антикризисных мер Правительства РФ», а также в постановлении Правительства РФ «О формировании и реализации Федеральной адресной инвестиционной программы» 15.

В диссертации выделены приоритеты государственной инвестиционной политики. Так, в рамках антикризисных мер, это повышение устойчивости национальной финансовой системы, мероприятия по оздоровлению российской экономики, содействие коренной модернизации производства и его структурной перестройке, повышение конкурентоспособности обрабатывающего сектора промышленности, ускоренное инвестиционное развитие секторов «новой экономики», прежде всего становление инновационных и информационных отраслей, формирование нового технологического облика национального хозяйства.

Важной частью инвестиционной программы станут инвестиционные программы регионов. Практика показывает, что в целях обеспечения приоритетных задач в области инвестиционной политики, утверждена «Адресная инвестиционная программа Москвы на 2009 г. и плановый период 2010-2012 гг.», которая предусматривает обеспечение расходных обязательств г. Москвы в 2009 г. в сумме 620.917.963.000 руб.; в 2010 г. в сумме 619 107 853 00 руб., в 2011 г. в сумме 664 484 223 000 рублей.16 Данная программа, в случае её реализации, позволит достичь системы целей и задач по управлению экономическим развитием столичного региона.

Сделан вывод, что решение современных экономических проблем требует осуществления активной государственной инвестиционной политики на основе критического переосмысления прошлого опыта государственного регулирования инвестиционной деятельности накопленных в экономике проблем и выработки новых принципов государственной политики, адекватных решению посткризисных задач.

В диссертации анализу подлежали макроэкономические индикаторы инвестиционного процесса, соотношение которых определяет специфику инвестиционного процесса.

В третьей главе работы «Активизация инвестиционного процесса в современной России за счёт повышения эффективности государственного воздействия» рассмотрены две основные проблемы. С одной стороны, анализировались методы, определяющие эффективность инвестиционной политики.

Управление инвестиционным процессом подразумевает разработку мероприятий, направленных на достижение поставленной цели. Поэтому основная цель развития инвестиционного процесса будет заключаться в достижении требуемого объема инвестиций в социально-экономическую систему. Для разработки мероприятий, направленных на реализацию этой цели, необходимо определить сферу и объемы воздействия, поэтому необходимо установить разницу между требуемым и ожидаемым объемом вложений при сохранении установившихся тенденций.

Для определения ожидаемых объемов вложений в отрасль предлагается построить модель прогнозирования, основанную на учете тенденций развития отрасли.

Анализ показывает, что объём инвестиций зависит от показателя инвестиционной привлекательности и от предыдущих вложений в отрасль. Учитывая инерционность социально-экономических систем необходимо определить временной лаг. Для этого рассчитываются значения автокорреляционных и взаимокорреляционных функций для различных стадий жизненного цикла.

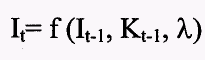

Таким образом, при моделировании характера взаимосвязи между объемом инвестиций и инвестиционной привлекательностью в качестве аргументов целесообразно использовать:

- показатель инвестиционной привлекательности отрасли в периоде

- объем инвестиций в отрасли в периоде

- фактор возмущений

, позволяющий учесть колебательную динамику объемов инвестиций в основной капитал отраслей промышленности на основе модели Тейла-Вейджа. Тогда в общем виде модель будет выглядеть следующим образом:

, позволяющий учесть колебательную динамику объемов инвестиций в основной капитал отраслей промышленности на основе модели Тейла-Вейджа. Тогда в общем виде модель будет выглядеть следующим образом:

Значение

зависит от предпочтений и личных мотивов инвестора и по результатам расчетов колеблется в пределах от 0,9 до 1,1

зависит от предпочтений и личных мотивов инвестора и по результатам расчетов колеблется в пределах от 0,9 до 1,1Для подбора вида зависимости используется метод наименьших квадратов, в частности его модифицированная форма в виде метода характеристик приростов.

В теории статистики возможность применения полученной модели прогнозирования определяется по следующим характеристикам:

- ожидаемые значения коэффициентов;

- коэффициент детерминации, который показывает, какую долю изменения переменной объясняет модель;

- стандартную ошибку модели в области значений данных;

- значение F - статистики Фишера (характеризует адекватность, т.е. качество модели), показывает, оправдано ли с точки зрения повышения точности использование модели или среднее значение функции характеризует ее лучше, чем построенная модель;

- уровень значимости гипотезы о нулевых значениях коэффициентов, т.е. отсутствии связи между независимой переменной и функцией.

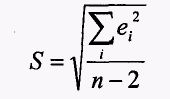

Для характеристики адекватности полученного уравнения рассчитывается стандартная (S) и относительная (V) ошибка прогноза:

где

отклонение расчетного значения от фактического в периоде i;

отклонение расчетного значения от фактического в периоде i;- расчетное значение объема инвестиций в периоде i;

n - число периодов наблюдений.

Согласно теории прогнозирования, адекватной считается зависимость, дающая погрешность не более 15%.

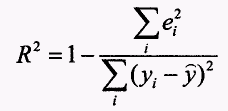

Для анализа общего качества полученной модели рассчитывается коэффициент детерминации по формуле:

Если он близок к 1, то существует статистически значимая связь между независимой и зависимыми переменными.

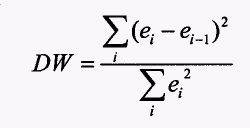

Близость коэффициента детерминации к 1 не всегда показатель высокого качества построенной модели. Поэтому необходимо проверить отсутствие систематических отклонений зависимой переменной от линии зависимости (автокорреляция остатков). Для этого рассчитывается статистика Дарбина-Уотсона:

Если показатель близок к 2, считается, что отклонения от регрессии случайны.

Результаты расчётов характеристик построенных моделей позволяют определить соответствующие модели прогнозирования притока инвестиций в промышленности на различных стадиях жизненного цикла.

Сопоставление расчетов по моделям и отчетных данных Госкомстата за 2000- 2008 гг.17 свидетельствует, что настройка моделей по критерию максимального закономерности развития инвестиционного процесса в виде потока инвестиций в отрасли промышленности РФ в этот период по результатам модельных расчетов в целом соответствуют фактическому положению дел.

На основе полученной зависимости между объемами инвестиций и показателями инвестиционной привлекательности и предыдущих объемов инвестиций в диссертации спрогнозированы объёмы инвестиций в отрасли промышленности РФ до 2020 г. Высокая точность результатов была обеспечена за счёт дифференцированного подхода к развитию инвестиционного процесса в отраслях промышленности на различных стадиях жизненного цикла. Это позволяет снизить среднюю ошибку прогноза с 1,4 % до 0,21 %, т.е. более чем в 6 раз.

В краткосрочной перспективе, как свидетельствуют результаты расчетов, (в 2012 г.) в ведущих отраслях промышленности ожидается повышенная тенденция к росту объёмов инвестиций.

При этом в легкой промышленности ожидается снижение объёмов инвестиций на 3 %, что позволяет сделать вывод о замедлении процесса возрождения отрасли. Это вызывает необходимость разработки дополнительных мероприятий, активизирующих инвестиционные процессы в отрасли.

В отраслях, находящихся на стадии роста - газовой промышленности и цветной металлургии - отмечается рост инвестиционной активности. Согласно прогнозам, в газовой промышленности ожидается прирост инвестиций со средним годовым темпом 15,4 % годовых, а в цветной металлургии инвестиционная активность несколько замедлится, и прирост инвестиций составит 3,5 %. Исходя из этого, можно сделать вывод о том, что стадия активного развития газовой промышленности в краткосрочном периоде сохранится, в то время как в цветной металлургии требуется дополнительное регулирование инвестиционных процессов.

В отраслях, находящихся на стадии зрелости, ожидается увеличение объемов инвестиций в среднем на 5-7 % в год. Существенные замедления инвестиционного процесса прогнозируются в нефтедобывающей промышленности и чёрной металлургии. Такая тенденция определяется снижением экспортоориентированности отраслей и ожидаемым переходом их на стадию насыщения.

В отраслях на стадии насыщения прогнозируется низкий уровень инвестиционной активности на уровне 1,5 - 2 % в год. Длительное проявление такой тенденции является сигналом к переходу отрасли на стадию упадка, что вызывает необходимость реализации мероприятий по активизации отраслевого развития.

В угольной промышленности, находящейся на стадии упадка, ожидается стабилизация инвестиционной активности, следовательно, развития отрасли при отсутствии дополнительных регулирующих воздействий к 2012 г. не произойдет.

В среднесрочном периоде ожидается усиление дифференциации инвестиционной активности в отраслях промышленности. Так, среднегодовой темп роста инвестиций по прогнозам будет колебаться от 96 % до 145 %. Изменение объемов инвестиций по некоторым отраслям позволяет выявить изменение стадии жизненного цикла в среднесрочной перспективе. Так, резкое падение инвестиционной активности в угольной промышленности свидетельствует об усилении кризиса в отрасли. В то же время прогнозируемая активизация инвестиционной активности в электроэнергетике свидетельствует о постепенном переходе отрасли со стадии зрелости на стадию возрождения и роста за счет расширения рынков сбыта и использовании новых технологий производства энергетических ресурсов.

В долгосрочной перспективе, к 2020 году, ожидается усиление дифференциации между отраслями. Активный рост объемов инвестиций продолжится в электроэнергетике, газовой, лесной, химической, нефтехимической и легкой промышленностях (15-68 %). Средняя инвестиционная активность прогнозируется в машиностроении и промышленности строительных материалов - 6-8 % в год. Низкий уровень инвестиционной активности ожидается в нефтедобывающей, нефтеперерабатывающей и угольной промышленностях. К 2020 г. снижением объемов инвестиций будет характеризоваться пищевая промышленность, что позволяет сделать вывод об ожидаемом переходе пищевой промышленности последовательно на стадию насыщения и упадка. Следовательно, в долгосрочной перспективе необходимы мероприятия, сокращающие продолжительность стадии упадка отрасли.

Привлечённый методический инструментарий определения эффективности инвестиционной политики позволяют реализовать сценарное моделирование и разработать мероприятия, направленные на активизацию инвестиционного процесса.

Таким образом, прогнозируемые объёмы инвестиций позволяют сделать вывод о колебательной динамике инвестиционной активности, а также выявить необходимость регулирования инвестиционных процессов в зависимости от стадии жизненного цикла той или иной отрасли.

Второй, не менее важной задачей, поставленной в третьей главы работы, стал анализ основных направлений государственного регулирования инвестиционного процесса.

Автор выделяет следующие направления осуществления мер государственного регулирования инвестиционного процесса:

1. снижение инвестиционных рисков и создание благоприятного инвестиционного имиджа России;

2. создание привлекательных условий для инвестирования и улучшение инвестиционного климата;

3. совершенствование государственного регулирования процесса инвестирования;

4. совершенствование корпоративного управления организаций (предприятий) отраслей.

В диссертации предложенные направления многоаспектно проанализированы.

Подчёркивается, что выполнение перечисленных выше направлений совершенствования государственного регулирования инвестиционного процесса позволит, во-первых, повысить инвестиционную привлекательность отраслей промышленности, что обеспечит желаемый приток инвестиций в производственный сектор, во-вторых, оптимизировать структуру государственных инвестиционных вложений, что повысит эффективность их использования, в-третьих, обеспечит устойчивые позиции отечественной продукции на внутреннем и внешнем рынках.

Все это будет способствовать повышению эффективности функционирования экономики в целом, ее стабилизации и большей социальной направленности; снизится социальная напряженность, улучшится благосостояние граждан, усилится инвестиционный процесс.

В заключении диссертации сформулированы основные выводы и предложения проведённого исследования.

III. ОСНОВНЫЕ ПУБЛИКАЦИИ ПО ТЕМЕ РАБОТЫ

Статьи, опубликованные в изданиях, рекомендованных ВАК Минобрнауки России:

1. Лёжин Н.М. Инвестиции в системе экономических категорий // Транспортное дело России. 2011. № 3. (0,5 п.л.)

2. Лёжин Н.М. Основные факторы инвестиционного процесса // Микроэкономика. 2011. № 5. (0,5 п.л.)

3. Лёжин Н.М. Особенности формирования институциональной среды инвестирования в России // Транспортное дело России. 2011. № 4. (0,5 п.л.)

Статьи в журналах, сборниках научных трудов и конференциях:

4. Лёжин Н.М. Анализ динамики инвестиционного процесса // Актуальные проблемы экономического развития / Сборник статей Института экономики и социальных отношений. 2009. 0,5 п.л.

5. Лёжин Н.М. Направления оценки эффективности инвестиционной деятельности в промышленности // Актуальные вопросы экономики и управления/ Сборник статей Института экономики и управления промышленностью 2010. (0,5 п.л.)

6. Лёжин Н.М. Инвестиционный потенциал России: тенденции развития // Экономика и управление народным хозяйством. 2011. № 2 (19). (0,35 п.л.)

7. Лёжин Н.М. Инвестиции зарубежных инвесторов в российскую экономику // Инновационная экономика: информация, анализ, прогнозы. М., 2010. № 1. (0,5. п.л.)

1 Куренков Ю.В. Особенности инвестиционного процесса в промышленности России // Особенности инвестиционной модели развития России. М.: Наука, 2005. С.32.

2 Шарп Ф.. и др. Инвестиции. М.: Инфа-М, 1997. С. 10.

3 Николаев М.А. Инвестиционная деятельность. М.: Инфа-М, 2009. С. 49.

4 Кузнецова Л.М. Формирование экономического механизма самофинансирования инвестиций хозяйствующих субъектов // Автореферат диссертации на соискание степени к.э.н. М.,2007.

5 Николаев М.А. Инвестиционная деятельность. М., 2009. С. 42-44.

6 Носова С.С. Экономическая теория. 4-е изд. М.: Кнорус, 2011. С.308-315.

7 См.: Кондратьев В.Б. (отв.ред.). Особенности инвестиционной модели развития России. М.: Наука, 2005.

8 См.: Инвестиции в России. Официальное издание. Статсборник. М., 2010.

9 См.: Научно-технический журнал «Горная промышленность». 18 апреля 2011 г.

10 См.: доклад председателя комитета ГД РФ по энергетике Ю.Липатова на VI профессиональном энергетическом форуме.

11 Кондратьев В.Б. (отв. ред.). Особенности инвестиционной модели развития России. М., 2005. С. 11.

12 Народное хозяйство СССР. М., 1991. С. 664.

13 Синельников – Мурылев С. (гл. ред.). Обзор состояния российской экономики 2009-2010 гг. Тенденции и перспективы. // Внутренние отечественные инвестиции в основной капитал. М., 2010. С. 278-288.

14 Синельников – Мурылев С. (гл. ред.). Обзор состояния российской экономики 2009-2010 гг. Тенденции и перспективы. // Внутренние отечественные инвестиции в основной капитал. М., 2010. С. 288-289.

15 Программа антикризисных мер Правительства РФ» // сайт Правительства РФ; постановление Правительства РФ от 18.08. 2008 г. № 619.

16 Приложение 1,2 к постановлению Правительства Москвы от 30 сентября 2008 г. № 893 – ПП.

17 Суринов А.Е. (отв. ред.). Инвестиции в России. 2009. Статсборник / Росстат. М., 2009