Доклад по вопросу Генеральной схемы развития нефтяной отрасли на период до 2020 года (28 октября 2010 года)

| Вид материала | Доклад |

- Стратегия развития металлургической промышленности России на период до 2020 года, 980.24kb.

- Программа развития моу гимназии №2 города Минеральные Воды на период до 2020 года (принята, 446.09kb.

- 2020 года (далее - Стратегия) определяет основные направления, механизмы и инструменты, 1330.49kb.

- 2020 года (далее - Стратегия) определяет основные направления, механизмы и инструменты, 1322.51kb.

- Содружества Независимых Государств на период до 2020 года Утверждена решение, 375.66kb.

- Правительство вологодской области постановление от 26 ноября 2010 г. N 1362 о стратегии, 677.37kb.

- Приказ от 14 октября 2009 г. N 905 о плане мероприятий по реализации стратегии развития, 278.4kb.

- Прогноз социально-экономического развития городского округа Кинель на 2012-2014 годы, 89.73kb.

- Основные направления таможенно-тарифной политики на 2012 год и плановый период 2013, 325.3kb.

- Доклад о результатах оценки качества оказания государственных услуг, 641.03kb.

Доклад по вопросу Генеральной схемы развития нефтяной отрасли на период до 2020 года (28 октября 2010 года)

Уважаемый Владимир Владимирович!

Уважаемые участники совещания!

Сегодня мы рассматриваем генеральную схему развития нефтяной отрасли Российской Федерации на период до 2020 года (далее Генсхема), отрасли обеспечивающей 44% поступлений в бюджет Российской Федерации в 2010 году.

Справочно:

| Показатели бюджета Российской Федерации | Денежные средства, млн. руб. | Объемы, млн. тонн | |||

| 2009 | 2010 | | 2009 | 2010 | |

| | Факт | Бюджет | Ожидаемое | факт | ожидаемое |

| Доходы всего | 7 337 751 | 7 783 778 | 7 874 952 | - | - |

| % от всех доходов | 34% | 44% | 44% | - | - |

| Нефтянные доходы в т.ч.: | 2 469 439 | 3 397 471 | 3 438 877 | 494 | 502 |

| НДПИ | 887 631 | 1 222 546 | 1 239 322 | - | - |

| Вывозная таможенная пошлина в т.ч.: | 1 581 808 | 2 174 925 | 2 199 555 | - | - |

| нефть | 1 202 994 | 1 616 566 | 1 638 247 | 247 | 248 |

| нефтепродукты | 378 814 | 558 359 | 561 308 | 125 | 128 |

Особую значимость отрасли обеспечивает и то, что ей соответствует один из максимальных инвестиционных мультипликаторов, прежде всего за счет того, что более 94% используемого в нефтегазовой отрасли оборудования и материалов - отечественного производства.

Именно поэтому развитие нефтяной отрасли оказывает существенное влияние на развитие экономики страны в целом.

Генсхема призвана ответить на следующие основные вопросы (Слайд №1):

- каким должен быть уровень добычи нефти обеспечивающий максимальный экономический эффект и бюджетные поступления?

- какой объем нефтепереработки внесет максимальный вклад в бюджетную систему государства и в целом в экономику страны?

- какое развитие транспортной инфраструктуры необходимо для обеспечения внутренней и экспортной доставки целевых объемов нефти и нефтепродуктов?

Для лучшего понимания вышеназванных вопросов кратко рассмотрим, как изменялся уровень добычи нефти в Российской Федерации за последние 20 лет (Слайд 2).

Достигнув максимальный уровень добычи в 1988 году в объеме 569 млн. тонн отрасль пережила период существенного кризиса, как отражение общего спада производства в стране, упав в объемах почти в два раза (до 318-305 млн. тонн нефти в год). В начале 2000-х произошел подъем отрасли с восстановлением уровней добычи до 480-490 млн.тонн.

В настоящий момент мы находимся в периоде относительно стабильного уровня добычи, при этом необходимо отметить, что в 2008 году при максимальной цене на нефть (средняя цена за 2008 год – 95$/баррель) наметился тренд на снижение добычи. Однако своевременно принятые, в кризисное время, меры по созданию инфраструктуры Восточная Сибирь – Тихий океан и применению льготной ставки экспортной пошлины позволили ввести в разработку Ванкорское, Талканское и Верхнечонское месторождения и изменить тренд добычи нефти на растущий. Без ввода в разработку указанных месторождений темп снижения добычи составил бы 0,6% в год.

В настоящий момент отрасль не располагает подобным пакетом крупных подготовленных к разработке месторождений.

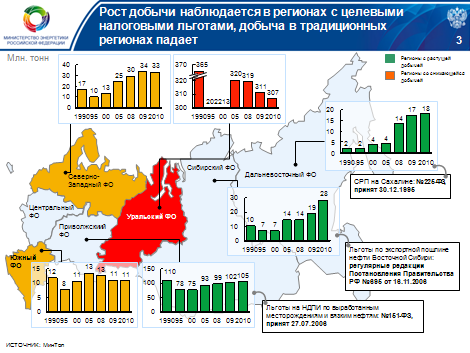

Эффективность мер государственного стимулирования можно наглядно увидеть на следующем слайде (Слайд № 3):

- Рост добычи в Приволжском округе обусловлен представленной льготой по НДПИ по выработанным месторождениям и высоковязким нефтям;

- В Дальневосточном регионе рост добычи обусловлен вводом режима СРП (проекты Сахалин-1, Сахалин-2);

- Развитие Восточносибирских месторождений обусловлено введением льготной экспортной пошлиной.

Регионы традиционной нефтедобычи в основной своей массе формируют новый тренд падения добычи нефти в стране, при этом наибольшая отрицательная динамика наблюдается в основной нефтегазовой провинции – Ханты-Мансийском автономном округе.

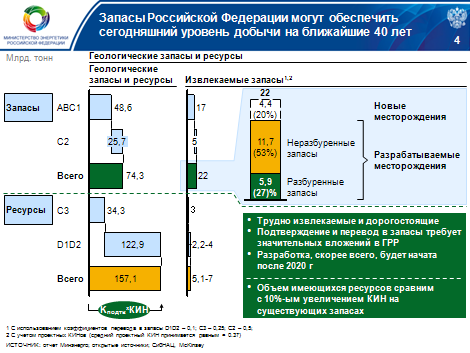

В целом по Российской Федерации запасы промышленных категорий (АВС1+С2) (Слайд № 4) в размере 22 млрд. тонн нефти могут обеспечить сегодняшний уровень добычи на ближайшие 40 лет.

Однако если рассмотреть более детально структуру запасов промышленных категорий, то 80% запасов промышленных категорий находятся в уже разрабатываемых месторождениях с развитой производственной инфраструктурой. Именно данная категория запасов требует пристального внимания и создания условий вовлечения в разработку.

Доля новых месторождений в указанных запасах составляет только 20% и вовлечение их в разработку потребует значительных вложений в доразведку, освоение месторождений и строительство новой производственной инфраструктуры.

При этом геологический потенциал ресурсов существенно ниже сегодняшних запасов в уже открытых месторождениях.

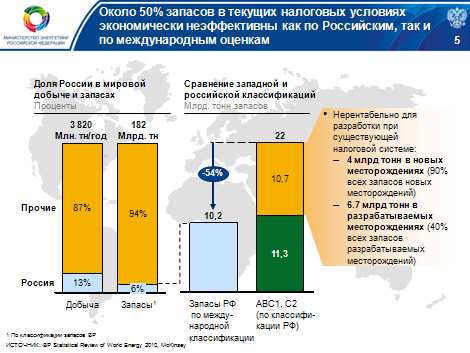

Благодаря уникальной минерально-сырьевой базе сегодня Российская Федерация (Слайд № 5) является крупнейшим мировым производителем нефти - 13% от мировой добычи.

Признанные мировые аналитические агентства оценивают наши запасы по международной классификации (10 млрд.тонн) в 2 раза ниже чем объем запасов по российской классификации категории АВС1+С2 (22 млрд.тонн), что обусловлено тем, что в расчет принимается только экономически целесообразные к разработке запасы в рамках действующего налогового режима.

Проводимый крупнейшими российскими нефтяными компаниями ежегодный международный аудит запасов, который существенно влияет на капитализацию компании, показывает их корреляцию международной оценке запасов нефти по всей стране.

Справочно:

| | Запасы на 01.01.2010 г., млрд. тонн Международный аудит | Запасы АBC1+C2 млрд.т. Российская классификация |

| Мир*, всего | 181,72 | |

| Россия*, всего | 10,16 | |

| в т.ч. по крупнейшим нефтяным компаниям**: | ||

| Роснефть | 1,92 | 5,72 |

| ЛУКОЙЛ | 1,87 | 3,82 |

| ТНК-ВР | 1,16 | 4,06 |

| Газпром нефть | 0,95 | 1,11 |

| Сургутнефтегаз*** | 0,92 | 1,61 |

| Татнефть | 0,86 | 0,82 |

| Славнефть | 0,40 | 1,16 |

| Башнефть | 0,29 | 0,35 |

| РуссНефть | 0,16 | 0,47 |

| Итого по крупнейшим ВИНК | 8,53 | 19,12 |

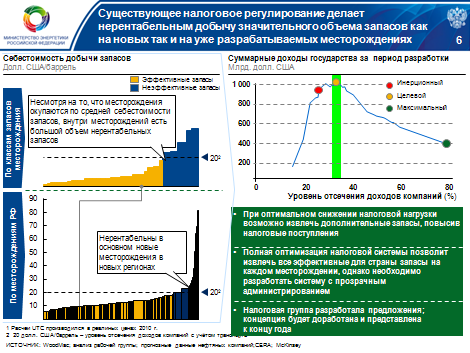

При сегодняшней налоговой системе нерентабельны для разработки 90% запасов новых месторождений и 30% на уже разрабатываемых месторождениях (Слайд 6). Следует также отметить, что и внутри каждого месторождения есть нерентабельные запасы, которые не будут добыты в текущей налоговой системе.

Сегодня, в рамках разрабатываемой концепции новой налоговой системы, которая позволяет приблизиться к оптимальной налоговой нагрузке на отрасль обеспечивающей максимальный доход, как для инвестора, так и для бюджетной системы Российской Федерации, создана интегральная модель отрасли.

Основу модели составляют данные по 23 крупнейшим НПЗ Российской Федерации, 29-ти типовым разрабатываемым и 34-м новым месторождениям нефти.

Задача модели – определение оптимального сочетания уровня добычи нефти, объема переработки и налоговой нагрузки обеспечивающей максимальные поступления в бюджет Российской Федерации.

Модель протестирована крупнейшими российскими нефтегазовыми компаниями на своих месторождениях (объектах), подтверждена ее корректность и в настоящее время рассматривается специалистами Минфина России и Минэкономразвития России.

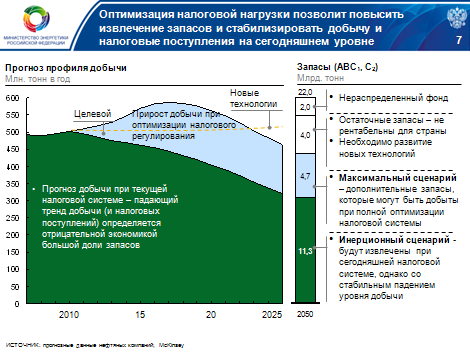

В рамках, разработки генеральной схемой развития нефтяной отрасли сформированы следующие профили добычи (Слайд 7):

Инерционный профиль - на основе представленных бизнес-планов крупнейших российских нефтегазовых компаний в текущих налоговых условиях предполагает к 2020 году добыть около 5 млрд. тонн со снижением годовых уровней до 395 млн. тонн к 2020 г.

Максимальный профиль подготовленный на основе представленных данных нефтегазовых компаний, с учетом прогнозов разработки месторождений эффективных до раздела доходов между государством и инвесторов (т.е. при практически нулевой налоговой нагрузке) обеспечит накопленную добычу в размере 6 млрд. тонн с временным повышением годовых уровней добычи до 570 млн. тонн и последующим падением до уровня 547 млн. тонн к 2020 г.

Целевой профиль, который на наш взгляд наиболее оптимально обеспечивает распределение доходов между государством и инвестором, предполагает стабилизацию ежегодной добычи нефти в период до 2020 года на уровне 501-505 млн. тонн при текущем уровне эксплуатационного бурения и инвестиций.

Накопленный объем добычи за период 2010-2020 гг. по указанному варианту составит 5,6 млрд. тонн нефти, за весь период разработки месторождений – 14,5 млрд.тонн нефти.

Справочно:

| Наименование | Объем годовой добычи в 2020 году млн.т. | Накопленная добычи 2010-2020 млн.т. | Стоимость для экономики страны (млрд.$) 2010-2020 | Бюджетные поступления (млрд.$) 2010-2020 | Дисконтированные бюджетные поступления за период разработки (ставка 12,3%) | Доля государства в доходе с 1 барреля (%) | Налоговая система |

| Инерционный | 395 | 4 962 | 1 800 | 1 470 | 980 | 70 | Текущая налоговая система (экспортная пошлина, НДПИ, налог на прибыль) |

| Целевой | 505 | 5 549 | 2 000 | 1 530 | 1 031 | 65 | Новая налоговая система, оптимальная для бюджета РФ |

| Максимальный | 547 | 5 940 | 2 250 | 590 | 411 | 21 | Налог на прибыль |

Оставшийся объем запасов требует лицензирования нераспределенного фонда и применения новых технологий для вовлечения их в экономически-эффективную разработку.

Справочно:

Из 2 млрд. тонн извлекаемых запасов (по категории АBC1+C2) нераспределенного фонда - 905 млн.т. запасы в разрабатываемых месторождениях которые примыкают к лицензионному участку по глубине и по площади, но не охвачены лицензией (нижележащие горизонты, а также запасы выходящие за пределы лицензионного участка). По сущности данные запасы можно отнести к извлекаемым запасам, которые расположены в традиционных регионах добычи с имеющейся развитой инфраструктурой.

Особое внимание необходимо уделить мониторингу развития и созданию благоприятных условий для эффективного развития мега проектов, таких как Приобское, Самотлорское и в особенности Ванкорское месторождение, с учетом Вашего поручения Владимир Владимирович, которые существенно влияют на тренд добычи в целом по стране.

Определив оптимальный уровень добычи нефти рассмотрим распределение данных объемов на переработку в Российской Федерации и экспортные поставки. Основной вопрос, на который мы хотим дать ответ в данном разделе, – это каким должен быть профиль отрасли, чтобы соответствовать требованиям современного рынка, гарантированно обеспечивать Российских потребителей качественным топливом по справедливым ценам и при этом внести максимальный вклад в экономику страны.

Объемы нефтепереработки в России в последние годы росли в среднем на 4.5% в год и в 2009 году составили 236 млн. тонн. На сегодняшний день балансирующим продуктом переработки в стране является бензин (Слайд 8), производство которого лишь на 15% превышает спрос внутреннего рынка; большая же часть производимого дизеля и мазута экспортируется (40 и 50 млн. тонн в год соответственно).

Несмотря на значительные объемы нефтепереработки, качество дистиллятов находится на очень низком уровне, более того, 30% в корзине продуктов нефтепереработки занимает мазут, 70% которого экспортируется в Европу, где его перерабатывают и превращают в дизель и бензин высокого качества. В итоге складывается ситуация, при которой значительная часть добавочной стоимости переработки перетекает в Европу.

Ключевыми проблемами нефтепереработки сегодня являются устаревшие технологии производства и отсутствие инвестиций в увеличение глубины и качества переработки в предыдущие годы.

Справочно: Глубина переработки нефти в среднем по отрасли в 2010 г. составляет 70%. При этом, из 28 крупнейших российских НПЗ 16 заводов (134 млн.тонн) имеет глубину переработки менее 70%, 12 заводов(102 млн.тонн) –70% и более.

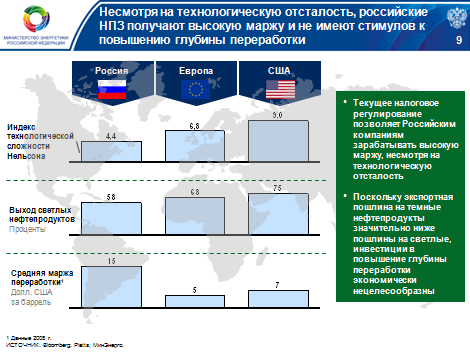

Так, индекс сложности Нельсона – основной параметр, характеризующий технологическую сложность заводов – в среднем в России составляет 4.4 (Слайд 9), что на 50% ниже, чем в среднем в Европе, и вдвое отстает от средних показателей заводов США, как следствие, выход светлых у Российских НПЗ в полтора раза ниже, чем у Европейских конкурентов, что неизбежно тянет вниз операционную эффективность заводов.

А что же с инвестициями? Текущий налоговый режим, когда пошлина на мазут в 2.5 раза ниже пошлины на нефть и почти в 2 раза ниже пошлины на светлые продукты, стимулирует лишь к выжиманию максимума из того, что было построено ещё в советское время, при минимуме капитальных затрат, и созданию экспортно-ориентированных нефтеперерабатывающих заводов, в том числе мини-нпз, которые нефть превращают в мазут, прямогонный бензин и дизель низкого качества для дальнейшей отправки на экспорт. Справочно: По оценке министерства, количество таких НПЗ в стране достигает 250, а их совокупный объем переработки составляет 12 млн. тонн в год. При этом в 2008 году маржа среднего российского НПЗ составляла 15 долларов на баррель – что в 2-3 раза превышало маржу западных гораздо более технологичных коллег.

Сложившаяся ситуация не могла не вызвать адекватной реакции государства. В Киришах в феврале 2009 года с целью стимулирования проектов повышения глубины переработки, правительство объявило планы по выравниванию экспортных пошлин на темные и светлые нефтепродукты.

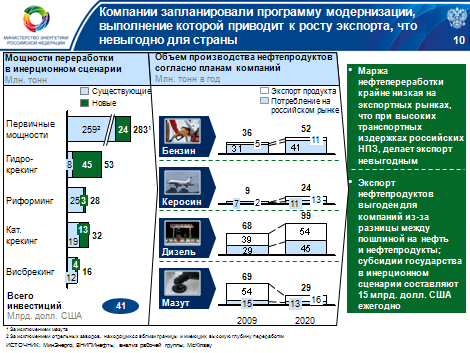

В ответ на это, а также с учетом принятого в 2008 технического регламента, многие нефтяные компании запланировали и уже приступили к реализации соответствующих проектов (Слайд 10). В случае реализации всех заявленных проектов модернизации (Инерционный сценарий) общий объем переработки в стране увеличится более чем на 15%, значительно вырастет производство бензина и дизеля, а объем производимого мазута сократится более, чем вдвое.

Однако необходимо принимать во внимание, что инвестиционные планы компаний основаны на существующих налоговых условиях, которые в свою очередь предполагают разницу в пошлинах на нефть и нефтепродукты в 121 долл. на тонну и фактически означающих осуществление государством субсидирования отрасли в размере 15 млрд. долл. США в год.

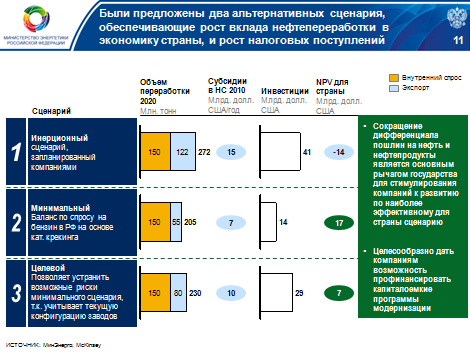

Исходя из этого, мы сочли необходимым рассмотреть 2 альтернативных, планам компаний, сценария развития отрасли – Минимальный и Целевой (Слайд 11).

Минимальный сценарий предполагает полное удовлетворение потребностей внутреннего рынка бензинов с минимизацией объема экспорта нефтепродуктов. (Минимальный объем экспорта необходим для возможности сглаживания сезонных колебаний спроса, а также удовлетворения потребностей внутреннего рынка в период вывода в ремонт основных установок.) Сценарий реализуется за счет наращивание вторичных процессов нефтепереработки, ориентированных на производство бензинов (каталитический крекинг). В случае реализации Минимального сценария государство увеличит сбор экспортных пошлин на 8 млрд. долл.

Справочно: В Минимальном варианте общий объем переработки падает приблизительно на 15% и достигает 205 млн. тонн в год. Экспорт бензина остается минимальным, экспорт дизеля сократится до 19 млн. тонн, экспорт мазута составит около 20 млн. тонн в год. Кроме того, стоит учесть, что данный сценарий является модельным и не учитывает реальную конфигурацию российских НПЗ, в частности высокую дискретность нашей нефтепереработки (большинство российских заводов имеют проектную мощность свыше 10 млн. тонн), а также ухудшение качества нефти в будущем.

Однако ряд существенных аспектов остался за пределами Минимального сценария, а именно текущая конфигурация заводов, реальные планы компаний и уже понесенные ими инвестиционные затраты. Наш Целевой сценарий вобрал в себя ключевые предпосылки Минимального сценария, переложив их при этом на реалии сегодняшнего дня. Общий объем переработки в рамках данного сбалансированного сценария, с учетом строительства НПЗ «Танеко» мощностью 14 млн.тонн, Восточного НХК (Роснефть) и Грозненского НПЗ, составит порядка 230 – 240 млн. тонн в год. Рост поступлений от экспортных пошлин в этом сценарии составит порядка 5 млрд. долл. в год.

Справочно: Объем инвестиционных затрат по 3 сценариям, млн. руб.:

| Сценарии | Инвестиции компаний, необходимые для реализации сценария развития 2011-2020 | Накопленные компаниями за 2004-2010 гг. затраты на модернизацию | Суммарные затраты |

| Инерционный | 1 163 | 313 | 1 476 |

| Минимальный | 420 | 313 | 733 |

| Целевой | 780 | 313 | 1 093 |

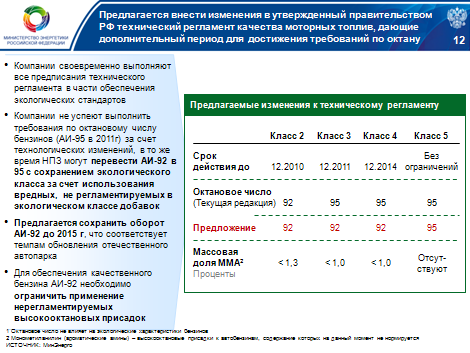

Ещё одним важным шагом, стимулирующим компании к модернизации, стало утверждение обязательного технического регламента перехода на экологические стандарты качества моторных топлив Европейского уровня (Слайд 12).

Следует отметить, что компании своевременно переходят на выпуск бензинов, соответствующих требованиям технического регламента по экологической безопасности.

Однако, есть риск, что для выполнения требований по октану, НПЗ будут увеличивать использование нерегламентируемых присадок, при этом, не наращивая вторичные процессы.

Кроме того, стоит учесть, что:

- В Европейском Союзе отсутствуют ограничивающие требования к автобензинам по октану;

- Октановое число не оказывает влияния на экологические характеристики автобензинов;

- Необходимо синхронизировать объемы выпуска моторных топлив по классам со структурой автопарка России, значительную часть которого занимают, и еще продолжительное время будут занимать автомобили, потребляющие бензин Аи-92.

В связи с этим Минэнерго предлагает внести в технический регламент изменения, позволяющие компаниям производить и реализовывать на внутреннем рынке бензин с октановым числом 92 вплоть до 15-го года, но при этом ограничить массовую долю Монометиланилина – высокооктановой присадки, содержание которой в бензинах на данный момент не нормируется.

В завершение хотелось бы отметить, что реализуемых государством мер недостаточно для элиминирования неэффективных заводов с низкой глубиной переработки. Для реализации поставленных целей необходимо рассмотреть дополнительные механизмы регулирования отрасли, в первую очередь в области таможенно-тарифного регулирования.

Определив основные задачи нефтеперерабатывающей отрасли, необходимо перейти к рассмотрению вопросов развития системы трубопроводного транспорта.

Целевая системы магистральных нефтепроводов должна обеспечивать – во-первых, достаточные мощности для экспорта нефти, во-вторых, - своевременное подключение к транспортной инфраструктуре новых месторождений с минимальными инвестиционными затратами и третье – достаточность пропускной способности системы трубопроводов и отсутствие «узких мест» в системе при целевом сценарии развития отрасли.

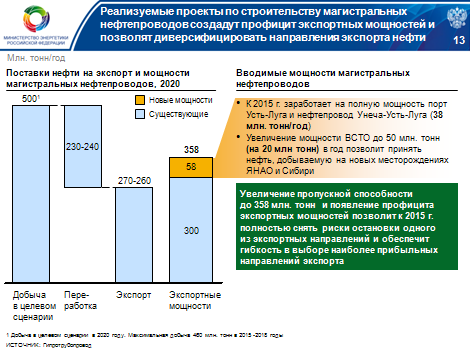

В отношении экспортных мощностей на период 2010-2020 годов (Слайд 13) следует отметить, что в настоящий момент в стране имеется приблизительно 300 млн тонн экспортных мощностей. С учетом обсуждавшегося ранее целевого сценария по добыче и переработке, общий объем экспортируемой из страны сырой нефти будет составлять приблизительно 270 млн тонн ( 500 млн. добыча и 230 млн. тонн нефтепереработка в РФ).

К 2015 г планируется ввод в эксплуатацию нефтепроводов БТС-2 и ВСТО-2, что увеличит экспортные мощности страны до 358 млн. тонн.

Возникающий в Российской Федерации профицит экспортных мощностей позволит к 2015 г полностью снять риски остановки любого из экспортных направлений, а также обеспечит гибкость в выборе наиболее прибыльных направлений экспорта.

В части развития магистрального трубопроводного транспорта для подключения новых месторождений следует отметить (Слайд 14) наличие четырех выделенных зон, где необходимо решить вопросы транспортировки нефти с вводимых в работу месторождений

– (1) в Ненецком Автономном Округе (месторождения Требса, Титова и Южно-Торавейское) целесообразно будет провести детальное экономическое сравнение имеющихся альтернатив транспорта нефти через порт Варандеи, либо через подключение к системе магистральных трубопроводов Транснефти, однако только после проведения конкурса на данные месторождения;

- (2) На Ямале (Новопортовское месторождения, месторождения нераспрделенного фонда) представляется целесообразным оптимизация логистических потоков за счет использования совместной инфраструктуры с проектом СПГ Ямал;

- (3) В ЯНАО (Большехетская зона месторождений – Мессояхи, Русское) вопрос с подключением решается в рамках комплексной программы освоения ЯНАО и севера Красноярского края, а также проекта строительства нефтепровода Заполярье-Пурпе;

- (4) По Восточной Сибири необходимо решение о сроках и этапах строительства нефтепровода Кучеткан-Тайшет, который позволит вводить в разработку Юрубчено-Тохомское и Куюмбинское месторождения;

В целом можно заключить, что по всем регионам, где в настоящее время имеются значительные извлекаемые запасы нефти, разработка которых экономически оправдана для страны в целом, вопросы транспортировки нефти будут решены.

Отдельно стоит добавить, что в целях повышения эффективности, государственным регуляторам необходимо направить усилия на устранение посреднических услуг на портовых и железнодорожных перевалках (на «последних метрах»).

В части транспорта нефтепродуктопроводов следует отметить (Слайд 15) что дизельное топливо является основным продуктом экспорта. Согласно целевому сценарию экспорт дизеля в 2020 г практически не изменится и составит 36-40 млн. тонн.

На данный момент изучается целесообразность строительства 2 нефтепродуктопроводов, основной целью которых видится оптимизация логистических издержек компаний:

- Второй пусковой комплекс МНПП "Кириши-Приморск“ (необходимые инвестиции 15,3 млрд. рублей)

- МНПП "Сызрань-Новороссийск“ (необходимые инвестиции 103,5 млрд. рублей)

Принимать решение по ним следует по результатам детального ТЭО в рамках всей отрасли (дополнительно рассмотреть механизм оплаты “take or pay”).

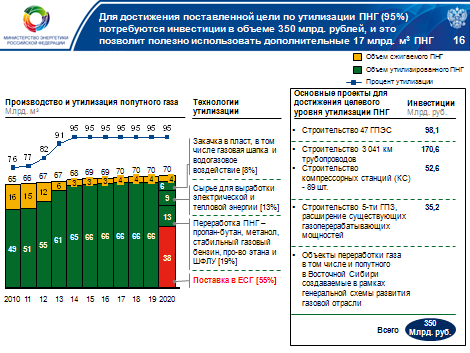

Также, в рамках генсхемы рассматривался вопрос рационального использования попутного нефтяного газа (ПНГ) (Слайд 16).

Согласно постановлению правительства доля рационального использования ПНГ должна выйти на уровень 95% к 2012 году. В 2010 добыча ПНГ прогнозируется в объеме 65 млрд. куб.м., из которых только 49 млрд. куб.м. (75,5% ПНГ) будет рационально использовано, а 16 млрд. куб.м. будет сожжено (24,5%).

Основными проектами, запланированными нефтегазовыми компаниями для достижения целевого показателя рационального использования ПНГ являются:

- Строительство 47 ГПЭС;

- Строительство 3 041 км. трубопроводов;

- Строительство компрессорных станций (КС) - 89 шт;

- Строительство 5-ти ГПЗ, расширение существующих газоперерабатывающих мощностей.

Общий объем инвестиций оценивается в 350 млрд. руб.

Справочно: В рамках Генхемы учтено строительство 5-ти ГПЗ, расширение существующих газоперерабатывающих мощностей

- Нефтехимический комплекс в т.ч ГПЗ 6,3 млрд. м3, ООО "Ставролен" ОАО "Лукойл"

- ГПЗ "Салым" (ООО "Монолит") ОАО "РуссНефть"

- Строительство ГПЗ ("А.Д.Д.") на Рославльском м/р (30 млн. м3/год); ОАО МПК "Аганнефтегазгеология"

- ГПЗ (ЗАО "А.Д.Д.") на Мохтиковском м/р; (16 млн. м3/год) ОАО "Мохтикнефть"

- ГПЗ (ЗАО"А.Д.Д.") на Егурьяхском м/р; (16 млн. м3/год) ЗАО "СТ "Голойл“

В протокольном решении сегодняшнего совещания предложены к проработке вопросы:

- определения уровней рационального использования ПНГ для месторождений находящихся на ранней стадии разработки;

- порядка расчета целевого показателя рационального использования и квотирования объемов ПНГ;

- обеспечения приоритетного порядка технологического присоединения объектов электроэнергетики использующих в качестве топлива ПНГ.

Мы рассмотрели с Вами основные параметры и разделы Генеральной схемы развития нефтяной отрасли на период до 2020 года, сделаем основные выводы и ответим на основные вопросы, которые мы задали себе в начале доклада, а именно: (Слайд 17):

В части добычи нефти: Как обеспечить оптимальный уровень добычи, обеспечивающий максимальный вклад в экономику страны и наполнение бюджета?

- Целевой профиль добычи нефти наиболее оптимально обеспечивает распределение нагрузки между государством и инвестором, предполагает стабилизацию ежегодной добычи нефти в период до 2020 года на уровне 501-505 млн. тонн. Общий накопленный объем добычи по указанному варианту составит 5,6 млрд. тонн нефти.

- Необходимо определить оптимальный налоговый режим в добыче нефти, обеспечивающий максимальные налоговые поступления и максимальную стоимость отрасли для страны при приемлемой сложности администрирования режима.

В части нефтепереработки: Какой объем нефтепереработки и какая модернизация заводов внесет максимальный вклад в экономику страны?

- Сохранение объемов нефтепереработки на текущем уровне 230-240 млн. тонн при увеличении глубины переработки до 85% в 2020 году обеспечит максимальный вклад нефтепереработки в экономику страны.

- Выравнивание пошлин на светлые и темные нефтепродукты вместе с грамотным управлением дифференциалом между пошлиной на нефть и нефтепродуктами являются ключевыми рычагами для достижения поставленных целей.

- Необходимо внести изменения в Технический регламент для сохранения оборота АИ-92 до 2015 г.

В части развития трубопроводного транспорта: Какое развитие транспортной инфраструктуры необходимо для обеспечения внутренних и экспортных доставок нефти и нефтепродуктов?

- Завершение текущих диверсификационных проектов и реализация проектов по подключению новых центров добычи обеспечат гибкую и устойчивую к смене рынков инфраструктуру, хеджирующих страновые транзитные риски.

В целом, для реализации Генсхемы потребуется (Слайд 18):

- Инвестиции – 8,643 трлн. руб.

- Пробурить эксплуатационных скважин – 51 333 шт.;

- Построить линейной части трубопроводов:

- Транспорта нефти - 4 574 км.;

- Транспорта нефтепродуктов – 2 918 км.

- Трубной продукции:

- для обустройства месторождений – 6,9 млн.тонн;

- для транспортировки нефти и нефтепродуктов – 15,4 млн.т.

- Буровых установок - 181 штук

- нефтеперекачивающих станций – 67 шт.;

- резервуарных парков общим объемом – 2 455 тыс.куб.м; :

- ввод установок гидрокрекинга – 10 шт.;

Реализация Генсхемы позволит обеспечить поступления в Бюджет:

- Налоговые поступления от добычи нефти – 1 150 млрд. долл.;

- Налоговые поступления нефтепереработки - 380 млрд. долл.

Спасибо за внимание!