Методология формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами 08. 00. 10 Финансы, денежное обращение и кредит

| Вид материала | Автореферат диссертации |

- Учебное пособие по дисциплине «Финансы, денежное обращение и кредит» для специальности, 4669.55kb.

- Аналитическая записка о мониторинге задолженности перед Шарыповским районным бюджетом, 11.53kb.

- Аналитическая записка о мониторинге задолженности перед Шарыповским районным бюджетом, 11.21kb.

- Теория и методология формирования оптимальной финансовой стратегии компании 08. 00., 654.85kb.

- Описание дисциплины «Финансы, денежное обращение и кредит», 1984.13kb.

- Программа для сдачи кандидатского экзамена по специальности 08. 00. 10. «Финансы, денежное, 817.52kb.

- Программа вступительного экзамена в аспирантуру по специальности 08. 00. 10. «Финансы,, 517.08kb.

- Взфэи фотография Фамилия Имя Отчество, 175.38kb.

- Литература Финансы. Денежное обращение. Кредит: Учебник для вузов / Л. А. Дробозина,, 1678.85kb.

- Литература Финансы. Денежное обращение. Кредит: Учебник для вузов / Л. А. Дробозина,, 1540.34kb.

1.1. Тенденции и закономерности развития системы платности природопользования как источника доходов государства

1.2. Принцип платности природопользования и его реализация в системе налогообложения рентных доходов

1.3. Дискуссионные аспекты взаимосвязи концепций лесной и земельной ренты и принципов налогообложения

В Главе 2 (Анализ современного состояния платности за пользование природными ресурсами в налоговых системах) рассматриваются:

2.1. Современные мировые тенденции развития механизмов реализации принципа платности природопользования

2.2. Зарубежный опыт налогообложения лесопользования и возможности его использования в России

2.3. Экономическая основа налоговой составляющей в лесном секторе экономики России

2.4. Оценка влияния налоговой политики государства на развитие системы неистощительного лесопользования

Глава 3. Система бюджетно-налоговых отношений в лесном секторе экономики России содержит параграфы:

3.1. Особенности движения финансовых потоков в лесном секторе экономики России и место в них налоговых платежей

3.2. Роль налоговых ресурсных платежей в формировании доходов бюджетной системы и финансирование затрат неистощительного лесопользования

3.3. Тенденции нормативно-правового регулирования экономики лесного сектора России как предпосылки модификации системы налогов и обязательных платежей за лесопользование

Глава 4. Концепция системы налогов и иных обязательных платежей за пользование лесными природными ресурсами включает параграфы:

4.1. Характеристика позиций концепции налогообложения в лесном секторе экономики России

4.2. Разработка моделей налогов и обязательных платежей и за лесопользование

4.3. Совершенствование отдельных норм Налогового, Лесного и Земельного кодексов РФ как правовой основы налогового регулирования лесопользования

В Главе 5 (Результативность модифицированной системы налогов и иных обязательных платежей за пользование лесными природными ресурсами) рассматриваются вопросы:

5.1. Экономическое обоснование реализации концептуальных положений налогообложения лесопользования

5.2. Методика оценки результативности разработанной системы налогообложения в лесопользовании

В заключении содержатся основные выводы и рекомендации.

ОСНОВНЫЕ ПОЛОЖЕНИЯ, ВЫВОДЫ И РЕКОМЕНДАЦИИ АВТОРА, ВЫНОСИМЫЕ НА ЗАЩИТУ

Полученные в диссертационной работе основные идеи, положения и выводы отражены в пяти группах проблем, объединенных целью и системными задачами исследования.

Первая группа проблем связана с исследованием принципов платности в системе природопользования и необходимостью их дополнения применительно к условиям неистощительного лесопользования, потребностью углубления теории лесной и земельной ренты, а также с развитием теоретических основ их конвергенции и разработкой на этой основе новой Концепции формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами.

Исследуя эволюционно-историческое развитие методологии платности природопользования, нами установлена тенденция усиления централизованного подхода к управлению лесами России и постепенном расширении диапазона форм платности природопользования на рентной основе. Это позволило теоретически обосновать и предложить принципы платности:

- возмездность лесопользования;

- соразмерность платности;

- обеспечение неистощительного лесопользования;

- экономическая (кадастровая) оценка лесов;

- правовая ответственность собственника и всех лесопользователей за укрепление экологического и экономического потенциала лесной отрасли.

Возмездность лесопользования означает осуществление пользования природными ресурсами на платной основе в натуральном или денежном выражении. Соразмерность платности представляет собой адекватный состоянию социально-экономического развития общества (государства) уровень платежей. Обеспечение неистощительного лесопользования – это непрерывное рациональное использование лесов сохранение и усиление производственных, защитных и иных функций лесов, а также их воспроизводство. Принцип непрерывного и неистощительного лесопользования был предложен и обоснован М.М. Орловым6, он заключался в установлении ежегодного объема рубок главного пользования на таком уровне, который не позволяет сокращать объем пользования в последующие годы и обеспечивает наиболее полное использование древесных ресурсов в течение оборота рубки. Этот принцип распространяется на все направления лесохозяйственной деятельности. Экономическая (кадастровая) оценка лесов – качественная и количественная характеристика лесных ресурсов в целях их стоимостной оценки, которая является основой для определения платы за их использование и базы для налогообложения.

Труды Д.С. Львова, С.Ю. Глазьева, Ю.В. Яковца и других ученых, исследующие развитие рентных отношений, а также концепции формирования и распределения природно-ресурсной ренты А.А. Голуба, Б.Н. Кузыка, В.А. Мещерова, Ю.В. Разовского, Е.Б. Струковой и других, основываясь на трактовках земельной ренты классиков экономической мысли (А. Смит, Д. Рикардо, К. Маркс и др.), развивают идеи неистощительного природопользования. На наш взгляд, «лесная рента» означает потенциальную возможность получения сверхдохода от использования лесных ресурсов в производственных и социальных целях. Содержание этого понятия означает закрепление в законодательстве страны за собственниками лесного фонда (Федерацией и её субъектами) равного права на распоряжение лесной рентой. Одной из важных современных проблем в лесопользовании является отсутствие четкой законодательной и нормативно-правовой базы, регламентирующей право собственности на лесной фонд (леса). Развитие отношений собственности и прочность правовой системы защиты прав собственников на имущества считается основой эффективной экономики. Полагаем, что доминирующей собственностью на лесные ресурсы должная быть государственная собственность. Интересы всех участников отношений в системе лесопользования должны замыкаться на создании необходимых предпосылок многоцелевого использования лесных ресурсов без ущерба окружающей природной среде. Однако на практике наблюдается конфликт интересов. Временный пользователь (арендатор) часто оказывается далеко не рачительным потребителем лесных ресурсов, равно как и лесничества, представляющие интересы государства.

Приобретение прав собственности на блага (ресурсы) в рыночной экономике всегда связано с желанием владельца прав получить максимальный доход от их использования. Это же в полной мере относится и к держателям временных прав при аренде лесных ресурсов, которые приобретают право пользования, руководствуясь при этом далеко не альтруистскими убеждениями. Правовое регулирование финансовых интересов лесопользователей требует от государства создания и функционирования системы государственного контроля за правами, обязательствами и ответственностью субъектов лесных отношений.

Под полнотой прав пользования ресурсами понимается степень, в которой полный собственник (государственная или частная предпринимательская бизнес-структура, или арендатор – временный, условный собственник) имеет право получать доход от использования благ (ресурсов).

Особый интерес для создания авторской Концепции формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами представляют результаты исследования методологов-лесоведов М.М. Орлова, В.И. Перехода, Н.А. Моисеева, А.П. Петрова, О.А. Эйсмонта и других. Анализ характеристики этими учеными природы лесной ренты позволил нам прийти к выводу, что рассмотрение лесной ренты как объективной экономической категории требует её расширительной трактовки, поскольку произрастание леса неотделимо от земли. Следовательно, базируясь на теоретических постулатах рентных отношений в природопользовании этих ученых, нами доказывается, что лесная и земельная ренты неотделимы друг от друга и равнозначны между собой по своей экономической природе. На этой основе данные виды рент мы объединяем единым термином «лесоземельная рента» и рассматриваем его в качестве методологической основы реализации принципа платности и формирования лесной политики, а в её составе финансовых и налоговых отношений в системе лесопользования. Авторское содержание «лесоземельная рента» определяется как органичное единство качественных характеристик лесной и земельной рент, подтверждающее неотделимость природой данных общенациональных благ, взаимосвязи государственной формы собственности и механизмов неистощительного лесопользования для обеспечения воспроизводства лесного фонда и удовлетворения социально-экономических потребностей общества.

Доказательства органичности лесоземельной ренты базируются на следующих положениях:

- во-первых, ценность леса определяется ценностью земель, на которых он произрастает, что существенно влияет на стоимостную оценку при планировании и прогнозировании промышленного и побочного лесопользования;

- во-вторых, качественные и количественные параметры лесоземельной ренты формируются в процессе реального лесопользования и являются источником определения налоговой базы и доходности.

Приоритетность государственной формы собственности на лесные ресурсы требует от государственных органов власти и управления создания специальных регулятивных инструментов реализации принципа неистощительного лесопользования. На основании вышеизложенного доказывается, что одним из таких регулятивных инструментов должны выступать налоги. Именно налог исторически рассматривался учеными-налоговедами как плата за пользование государственными имуществами (лес).

Формирование правовых норм собственности на лесной фонд позволяет в дальнейшем определить субъект и объект налоговых правоотношений и совершенствовать нормы Налогового кодекса РФ. Исследование экономических и организационно-правовых условий реализации принципа платности природопользования и совершенствование на его основе налогообложения рентных доходов рассматривается нами как важнейшее направление развития эффективного природопользования в условиях ограниченности ресурсов и «убывающего плодородия». С этой целью дополняется понятийный аппарат и модифицируется система платности за лесопользование, её налоговые и неналоговые формы.

Авторская позиция относительно нового понятия «лесоземельная рента» легла в основу развития методологии и разработки Концепции формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами (рис. 1).

Теорию налога как платы за услуги государства считаем базовой при выборе способов реализации принципа платности в системе лесопользования.

Вторая группа проблем посвящена анализу современного состояния платности за лесопользование в налоговых мировых системах и возможности использования зарубежного опыта в России, а также целесообразности правового регулирования эксплуатации лесного фонда между Федерацией и её субъектами.

В ведущих государствах мира, располагающих обширными лесными массивами, пригодными для промышленного использования, в системе изъятия природной ренты преобладают налоговые методы (дифференцированные рентные платежи, земельный налог, роялти, специальные налоги на прибыль добывающих компаний и т.д.). Кроме того, доходы от эксплуатации природных ресурсов перераспределяются на основе договоров о разделе продукции и другими способами. Анализ зарубежных налоговых инструментов регулирования экономики лесного сектора показывает, что существует два основных типа платежей, оказывающих регулятивное воздействие на развитие всей системы природопользования.

Во-первых, платежи за природные ресурсы, предназначенные для перераспределения ренты, возникающей у пользователей природных ресурсов в процессе их эксплуатации. При их определении исходят из величины рентного дохода и ориентируются на ту его долю, которая должна быть изъята у пользователя природного объекта.

Во-вторых, платежи, направленные на поддержание существующей системы управления природопользованием. Они являются инструментом сбора средств, необходимых для покрытия административных расходов по контролю за эксплуатацией природных ресурсов и некоторых инфраструктурных затрат (всевозможные лицензионные сборы и т.п.). Дополнительные платежи взимаются за услуги, связанные с оценкой природных ресурсов (лабораторный анализ, геологические и топографические исследования территорий, регистрация и сертификация документов и т.д.). Эти платежи направляются в специальный фонд, предназначенный для улучшения качества соответствующих услуг.

К наиболее важным прямым фискальным инструментам управления природопользованием относятся: арендная плата как один из способов изъятия природной ренты, налог на доступ к природному ресурсу, налог на добычу и разведку, роялти и т.п.

Арендная плата устанавливается на номинальном уровне за первые годы эксплуатации природного ресурса, но затем постепенно увеличивается с тем, чтобы побудить арендатора развивать свое производство. Налог на доступ к природному ресурсу либо налог на добычу и разведку – это своего рода плата за право пользования природными ресурсами. Она рассчитывается на единицу арендованной территории.

Таблица 1. Сравнительная динамика арендных платежей за древесину, отпускаемую на корню в странах Балтии, Канаде, Швеции, России.7

| Год | С  редний уровень платежей редний уровень платежей | ||||

| Канада | Эстония | Швеция | Латвия | Россия | |

| | EUR/м3 | EUR/м3 | EUR/м3 | EUR/м3 | EUR/м3 |

| 1999 | 13,6 | 14,7 | 32,6 | 7,1 | 1,4 |

| 2000 | 14,1 | 12,8 | 33,1 | 7,1 | 2,2 |

| 2001 | 14,4 | 13,5 | 31,7 | 7,3 | 2,9 |

| 2002 | 15,3 | 15,3 | 32,9 | 10,1 | 2,0 |

| 2003 | 16 | 16,2 | 34,3 | 11,9 | 1,6 |

| 2004 | 16,3 | 19,9 | 34,0 | 21,7 | 2,2 |

| 2005 | 16,3 | 19,9 | 36,2 | 17,1 | 2,5 |

| 2006 | 16,7 | 20,4 | 36,8 | 16,5 | 2,6 |

| 2007 | 16,5 | 19,8 | 36,0 | 20,9 | 2,8 |

| 2008 | 18,1 | 23,7 | 47,5 | 31,7 | 2,4 |

| 2009 | 18,6 | 21, 9 | 46,2 | 31,9 | 1,8 |

Одним из наиболее распространенных в зарубежных странах фискальных платежей является роялти – платеж государству за право пользования невозобновляемыми природными ресурсами. В российской практике возможно применение такого платежа за право пользования возобновляемыми лесными ресурсами, прежде всего, исходя из специфики воспроизводства, его длительности. Учитывая угрозы и опасности, сопряженные с охраной и защитой лесных массивов, лесные ресурсы можно отнести к категории трудновозобновляемых ресурсов.

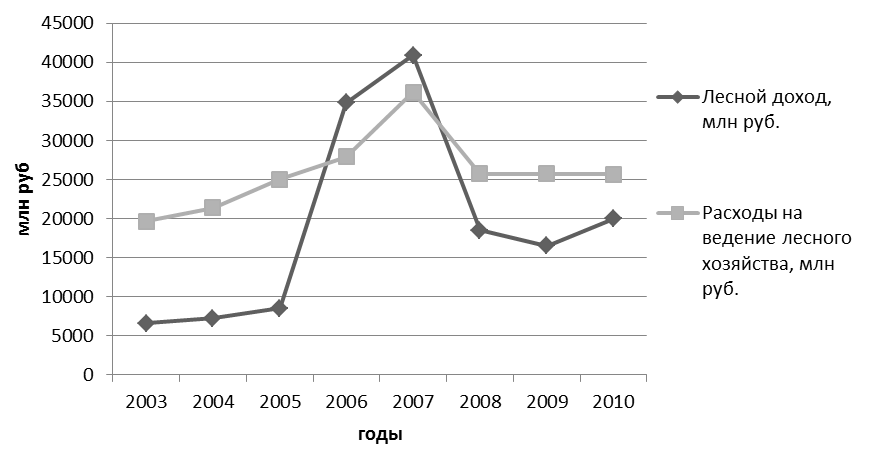

Рис. 2 – Динамика доходов и расходов в системе лесопользования России

Анализируя опыт платежей и налогов стран Европейского Союза, необходимо отметить положительный факт функционирования налоговых изъятий при частном лесовладении. Так, например, в Швеции доход от лесопользования приравнивается по условиям налогообложения к любому виду полученного дохода. Ставки налога стимулируют финансовые инвестиции в развитие производства и лесохозяйственные работы. Полученный лесопользователями доход облагается с разбивкой до 10 лет, 40% дохода облагаются в год его получения, остальные 60% хранятся на специальном банковском счете и облагаются только при снятии денег со счета.

Российская экономика имеет возможность многоцелевого использования лесных ресурсов. Экономическая эффективность такого использования возрастает тогда, когда права собственности размещены между отдельными пользователями так, что каждый в силу своего умения извлекает наибольшую выгоду от обладания правами пользования отдельной функцией (полезностью) леса. Так, вряд ли целесообразно передавать права собственности на рекреационное лесопользование лесозаготовителю, не располагающему квалифицированными специалистами, умеющими извлекать доход из рекреационных полезностей леса.

В реальной экономической действительности реализация права на получение дохода реализуется через:

- систему налогов с организаций (налог на добавленную стоимость, налог на прибыль, налог на имущество и др.);

- систему обязательных платежей на восстановление лесных ресурсов;

- ужесточение правил эксплуатации лесных ресурсов в целях соблюдения экологических требований к лесопользованию;

- установление таможенных пошлин на экспорт лесной продукции;

- введение запретительных мер на поставку за пределы границ круглых лесоматериалов и др.

Следовательно, научно обоснованная налоговая и лесная политика России, ориентированная на реализацию принципа неистощительного лесопользования, установление справедливого налогообложения лесного дохода, является одним из важнейших направлений воздействия федеральных органов власти на формирование и принятие решений по использованию и воспроизводству лесных ресурсов независимо от того, в чьей собственности они находятся.

Третья группа проблем связана с исследованием места и роли лесного сектора экономики России в системе налогово-бюджетных отношений государства.

Место и роль лесного сектора экономики России в системе налогово-бюджетных отношений государства определяется таким показателем, как доход в системе лесопользования, который представляет собой совокупные платежи за пользование лесными ресурсами. Этот вид дохода носит рентный характер и призван покрывать расходы на воспроизводство лесного фонда.

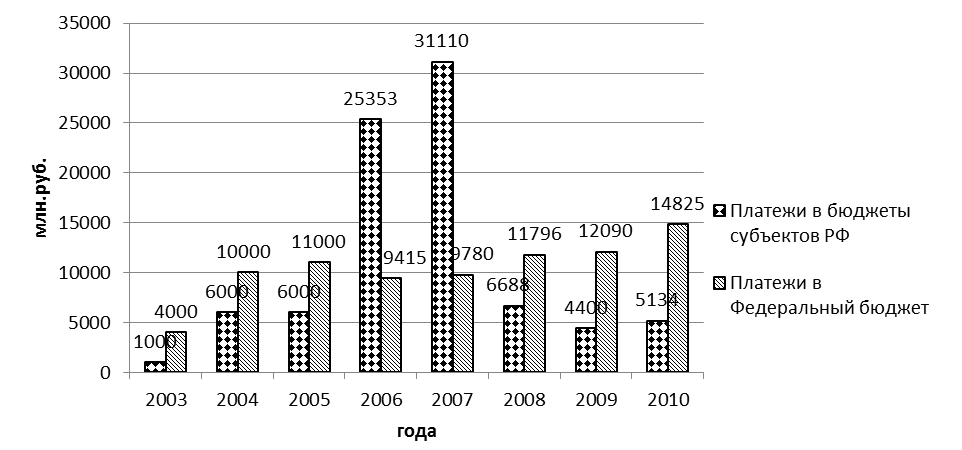

Анализ динамики платежей за пользование лесным фондом показывает, что их величина, а также доля поступлений в бюджеты разного уровня имеют положительную тенденцию (рис. 3)8. Наибольший рост платежей в бюджетную систему страны наблюдался в 2006 г. (34 768 млн. руб.) и 2007 г. (40 890 млн. руб.), в 2008 г. произошло резкое снижение с 40 890 млн. руб. до 18 484 млн. руб. В 2009 и 2010 гг. увеличение платежей в Федеральный бюджет составило соответственно 12 090 млн. руб. и 14 825 млн. руб.

Рис. 3 – Динамика поступления платежей за пользование лесным фондом, млн руб.

Такие колебания объясняются, прежде всего, происходящими процессами структурных и законодательных изменений, а, вследствие этого, и различными методическими подходами к расчету показателей9.

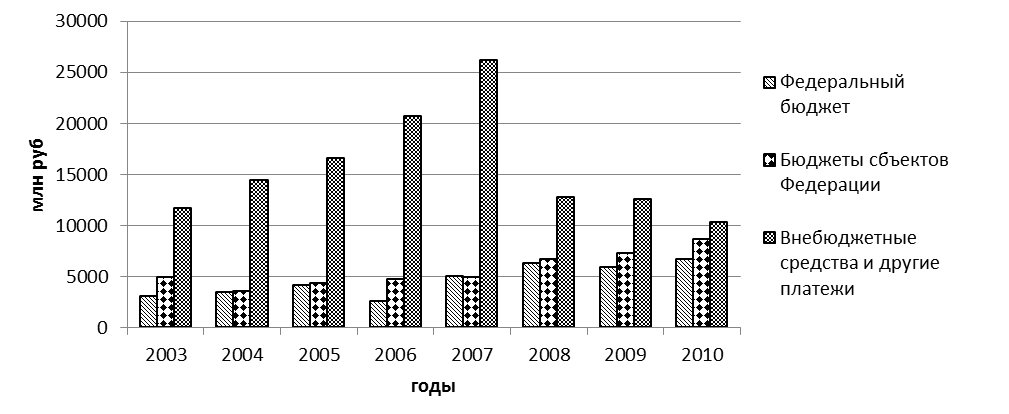

Динамика расходов на ведение лесного хозяйства относительно стабильна за период 2008-2010 г. Однако за этот же период превышение расходов над доходами составило в 2008 г. – 7 245 млн руб., в 2009 г. – 9 232 млн руб., 2010 г. – 5 683 млн руб.10 (рис. 4). Расходы остаются высокими при незначительном росте объемов заготовки древесины и низким уровнем платежей за лесопользование. Это говорит об имеющихся скрытых источниках доходов и слабом контроле со стороны государственных органов управления. Всё это в целом стимулирует получение «теневых доходов» и незаконную вырубку леса. Для развития экономики в стране, имеющей огромный лесной потенциал, превышение расходов над доходами недопустимо.

Рис. 4 - Распределение расходов на ведение лесного хозяйства между бюджетами

При существующем уровне платежей за древесину на корню не решается главная задача – наполняемость бюджетов средствами, достаточными для ведения лесного хозяйства в тех объемах, которые обеспечивают непрерывное, неистощительное лесопользование и устойчивое развитие лесной отрасли. Система налогово-бюджетных отношений в лесном секторе экономики представлена в диссертации и охарактеризована в виде комплекса налоговых и неналоговых финансовых потоков за период изменения законодательства (рис. 5). Показатели оценки интенсивности каждого финансового потока дают основание для следующих выводов.

Во-первых, интенсивность действующих финансовых потоков в лесном секторе экономики не обеспечивает гарантированного по объемам и своевременности поступления ресурсов на воспроизводство, охрану и защиту лесов.

Во-вторых, на практике финансовые потоки представляют взаимоперекрещивающееся движение ресурсов, когда значительные по величине средства вначале «движутся вверх» по вертикали на федеральный уровень в виде налоговых и неналоговых платежей, а затем «возвращаются вниз» в виде ассигнований из федерального бюджета в урезанном виде, неспособном покрыть затраты на воспроизводство лесного фонда. Финансовая система со встречными денежными потоками не может быть признана эффективной по критерию рыночной экономики – «зарабатывание» средств, а не их распределение. В распределительной системе, являвшейся основным звеном в централизованной экономике, всегда присутствуют возможности для злоупотреблений, связанных с несвоевременными платежами, нецелевым использованием средств, коррупцией и т.п. Чем меньше средств распределяется в финансовой системе и чем короче финансовые потоки, тем результативнее финансовый механизм управления ресурсами.

В-третьих, бюджету субъекта Федерации отводится незначительная роль в финансовом обеспечении достижения целей устойчивого управления лесами, так как основные решения в этой сфере принимаются либо в центре (Федерация), либо на уровне административных районов (муниципальные образования).

При построении конфигурации финансовых потоков недостаточно полно соблюдаются конституционные нормы федеративного устройства РФ. Именно отстранение органов власти и управления в субъектах Федерации от проведения активной региональной лесной политики является одной из главных причин затянувшегося экономического кризиса в лесном секторе экономики России. Территориальные органы управления лесным хозяйством и, в первую очередь, лесхозы (лесничества с 2008 г.) лишены экономических мотиваций к зарабатыванию средств через отпуск древесины на корню, что в значительной мере сказалось на объемах лесопользования и формах его организации. В этом заключается одна из главных причин медленного внедрения рыночных отношений в лесопользовании.

Проанализировав состояние места и роли лесного сектора экономики России в системе налогово-бюджетных отношений государства, мы пришли к выводу о неэффективности системы платности за лесопользование и разработали концептуальные положения взаимодействия субъектов администрирования налогов и платежей за лесопользование. В данной модели раскрываются формы и методы регулирования бюджетных интересов, а также система распределения налоговых и неналоговых доходов по уровням бюджетной системы государства и обратное бюджетное финансирование.

В диссертации представлены действовавшие модели с 1991 по 2006, действующая в настоящий период и авторская модель, которая представлена на рис. 5, где введены новые финансовые потоки, в соответствии с Концепцией:

17 – рентный платеж за право лесопользования;

20 – лесной налог;

21 – сборы за побочное лесопользование;

22 – фонд воспроизводства лесных ресурсов.

Направления финансовых потоков отражают предлагаемую модель платежей за лесопользование, построенную на базовых принципах ресурсного налогообложения с известной долей модификации согласно особенностям воспроизводства лесных ресурсов.

Рентные платежи за право пользования участками лесного фонда (поток 17) отражают рентную составляющую (бонитет, расстояние вывозки, лесотаксовые районы). От существующей арендной платы он отличается тем, что данные платежи прекращается после изъятия ресурсов и сдачи по акту арендатором государству этого участка. Ставки платежей регулируются в соответствии с Постановлением Правительства РФ от 22.05.2007 № 310 «О ставках платы за единицу объема лесных ресурсов и ставках платы за единицу площади лесного участка, находящегося в федеральной собственности». При долгосрочной аренде до 49 лет арендатору вменяются арендные платежи за участок в течение всего срока действия договора за каждое изъятие лесных ресурсов и погашение затрат на их восстановление за счет собственных средств.

На практике лесопользователь занимается основным производством, дающим ему доход, а лесовосстановление происходит по остаточному принципу финансирования.

Восстановительная миссия арендаторов практически заканчивается посадкой деревьев, тогда как законодательством за ним закреплено обязательство защиты, охраны, технологического ухода за естественным и искусственным растущим лесом. Для арендаторов затраты на восстановление лесных участков обременительны, так как отдачу на вложенный капитал они получат через 100 лет (нормативный срок воспроизводства леса). Отсюда следует, по нашему убеждению, что финансирование воспроизводства лесов должно быть возложено на федеральный и региональные бюджеты. Арендатор должен оплачивать право на лесопользование (поток 17 на рис. 5), за аренду лесного участка (роялти), и лесной налог за объем вырубленной древесины (поток 20 на рис. 5).

Необходимость этой меры актуализируется в связи с чрезвычайным положением 2010 г., вызванным лесными пожарами, гибелью лесных поселков и населения. К сожалению, в России утрачена система государственного надзора (охрана, защита леса), которая функционировала достаточно результативно в течение 200 лет. Весьма примечательно, что в тот период деятельность лесничих приравнивалась к государственной высокооплачиваемой службе военного ранга.

Федеральный лесной налог (поток 20), изымаемый по ставке 7%, передается в бюджеты субъектов Федерации в размере 5%. Налоговая база определяется как произведение объема изъятой древесины на среднерыночную цену, сложившуюся за налоговый период (по аналогии с расчетом налоговой базы НДПИ). При введении лесного налога с арендаторов должна быть снята обязанность финансирования затрат на восстановление арендованных лесных участков (изменения в ст. 62 ЛК РФ). Эту обязанность на основе государственного заказа будут нести федеральные и муниципальные государственные унитарные предприятия (ФГУП, МГУП), а также арендаторы, имеющие техническую и технологическую инфраструктуру для воспроизводства на основе гражданско-правового договора. Функции государственного заказчика могут быть возложены на лесничества, которые способны обеспечить контроль за целевым расходованием средств и результативностью работ.

Сборы за побочное лесопользование (поток 21) зачисляются в местные бюджеты и используются на содержание, охрану, защиту лесного фонда, санитарных рубок в пределах данной территории. Система такого лесопользования должна быть упрощенной, разрешительно-заявительной.

Средства, направляемые в фонд воспроизводства лесных ресурсов (ФВЛР) - поток 22. Наполнение этого потока осуществляется через федеральный бюджет целевым назначением и определяется нами как «целевые средства воспроизводства лесных ресурсов общенационального назначения». В этот фонд должны направляться отчисления за нанесение вреда природе при добыче всех полезных ископаемых. Промышленное изъятие лесных ресурсов составляет лишь 25 % от всей территории занятой лесными ресурсами, остальные ресурсы выполняют жизнеобеспечивающую функцию для всего населения страны и даже планеты. По этой причине государство должно вкладывать средства в воспроизводство своего национального достояния не по остаточному принципу как это происходит в настоящее время, а в объемах, обеспечивающих расширенное воспроизводство, превышающих изъятые, погибшие ресурсы, в соответствии с нормативами воспроизводства (нормативы рассчитаны автором во 2-ой главе диссертации).

Предлагаемое развитие системы платности за лесопользование могут существенно изменить ситуацию в лесном секторе экономики по следующим направлениям:

– законодательно будет гарантировано устойчивое бюджетное финансирование затрат на воспроизводство, охрану и защиту лесов с разделением ответственности между Федерацией и её субъектами;

– органы государственного управления лесным хозяйством будут включены в систему государственных заказов на ведение лесовосстановительных работ. Следовательно, они будут располагать реальным экономическим стимулом к зарабатыванию финансовых средств. Параллельно с этим лесничествам через ФГУПы (федеральные государственные унитарные предприятия) предоставляется возможность развивать дополнительное производство товаров народного потребления и услуги населению, что пополнит их доходы и создаст дополнительные рабочие места. Практически это отражено на рис. 5 (поток 20 и 21) и свидетельствует о соответствии алгоритма финансирования рыночным отношениям в сфере лесопользования.

Сказанное подтверждает ту важную роль, какую должны выполнять финансовые рычаги управления лесным сектором в рыночной экономике. Реформирование финансово-бюджетных отношений в лесной отрасли, увеличение наполняемости бюджетов, регулирование движения финансовых потоков (налоговых и иных обязательных платежей) позволит радикально изменить ситуацию в экономике лесного сектора как Федерации в целом, так и ее отдельных регионов.

Четвертая группа проблем, решаемых в диссертации, посвящена исследованию и дополнению базовых положений методологии налогообложения природопользования и на этой основе разработки авторской Концепции формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами, реализуемой на практике посредством научно обоснованных моделей платежей и налогов в лесном секторе экономики России, а также предложений автора по совершенствованию норм Налогового, Лесного и Земельного кодексов РФ на основе упорядочения прав собственности и структуры управления лесным фондом.

На основе исследования методологии налогообложения, отраженной в трудах российских ученых Л.И. Гончаренко, В.Г. Князева, И.А. Майбурова, И.Х. Озерова, Л.П. Павловой, В.Г. Панскова, А.А. Соколова, С.Д. Шаталова, Д.Г. Черника и других, обновлены базовые положения методологии налогообложения природопользования с целью разработки системы налогов и сборов в сфере лесопользования; уточнено содержание механизма реализации регулирующей функции системы налогообложения и определена его роль в обеспечении принципов платности за пользование лесными природными ресурсами.

Регулирующая функция налогов реализуется исходя из паритета прав федеральной и субфедеральной собственности на ресурсы и распределения лесного дохода преимущественно налоговым методом между Федерацией и её субъектами, а также из требования качественного исполнения организационно-правовых и финансовых функций управления лесами, закрепленных в законодательстве.

Концепция формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами (рис. 1) включает:

I. Налоговые платежи:

- лесной налог;

- сборы за побочное лесопользование.

II. Иные обязательные платежи:

- рентный платеж за право лесопользования;

- платежи в фонд воспроизводства лесных ресурсов (ФВЛР);

- платежи за перевод лесных земель в иные категории.

III. Изменение норм Налогового, Лесного и Земельного кодексов РФ

- введение в НК РФ новой главы «Лесной налог» («Федеральные налоги»);

- введение главы 32 «Сборы за побочное лесопользование», («Местные налоги»);

- изменения в Лесной кодекс РФ;

- изменения в Земельной кодекс РФ.

IV. Организационно-правовое регулирование:

- реформирование прав собственности на лесной фонд,

- концессионная форма лесопользования;

- инвестирование развития отрасли;

- создание фонда воспроизводства лесных ресурсов (ФВЛР).

В качестве налоговых платежей предложено введение в НК РФ новых глав «Лесной налог» («Федеральные налоги») и «Сборы за побочное лесопользование» («Местные налоги»). Лесной налог за основное лесопользование в размере 7%, будет в этом случае зачисляться в федеральный бюджет с отчислением доли в размере 5% в региональные бюджеты. В Лесной кодекс РФ предлагаем внести дополнения в статью 62, которые изменят систему платности за лесопользование и организацию воспроизводства лесного фонда.

Функцию администрирования налоговых платежей осуществляет ФНС России, иных платежей – исполнительный орган государственной власти в сфере лесопользования Рослесхоз. Рослесхозу предлагается разработать экономически обоснованную сметную стоимость затрат на воспроизводство промышленных и резервных лесов.

Реализация концепции формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами невозможна без изменения правовых норм регулирования собственности на лесной фонд, позволяющий в дальнейшем определить субъект и объект налоговых правоотношений, а также бюджетные взаимоотношения Федерации и её субъектов. Предлагаются следующие модели:

- Первая модель содержит распределение полномочий в области использования, охраны, защиты лесного фонда и воспроизводства лесов, предложенных включить в ЛК РФ (главы 2, 3, 4), она строится из признания того факта, что в соответствии с п. 1 ст. 8 ЛК РФ лесной фонд объявлен федеральной собственностью.

- Вторая модель реформирования прав собственности на лесной фонд заключается в передаче его части в собственность субъектов Федерации, с учетом положений ст. 6, ст. 8, ст. 9 ЛК РФ. Реализация этого направления исходит из конституционного права субъектов Федерации принимать собственное законодательство по вопросам совместного ведения, об этом же заявлено и в ст. 81, ст. 82, ст. 83 ЛК РФ, где к полномочиям субъектов Федерации отнесены разработка и принятие законодательных норм в рамках их конституционных прав. Это требует создания более сложной правовой процедуры управления лесопользованием, а, соответственно, и принятия специального Федерального закона РФ. Главной предпосылкой реализации этой модели управления лесным фондом на практике является кардинальная переориентация государственной политики на финансово-хозяйственные и бюджетные интересы регионов. При этом потребуется разработка критериев разграничения и закрепления участков лесного фонда за Федерацией и её территориями. Важными из них мы считаем критерий повышения занятости местного населения и снижение уровня нанесения лесам экологического урона. Первое упоминание о критериях, определяющих правовую базу для разграничения прав собственности на природные ресурсы между Федерацией и ее субъектами, содержится в Указе Президента РФ № 2144 от 16.12.1993 г. «О федеральных природных ресурсах».

Концессия лесных участков также рассматривается нами в качестве перспективной формы управления лесным фондом. Заметим, что концессионеры являются налогообязанными лицами, следовательно, в НК РФ должны быть внесены соответствующие поправки, регламентирующие особенности налогообложения концессионеров при использовании природных лесных ресурсов.

Целью укрепления финансовой базы лесовосстановления может служить специально учреждаемый фонд воспроизводства лесных ресурсов (ФВЛР). Нормы, регулирующие создание, наполнение и расходование средств этого фонда, прописываются в ЛК РФ. Одной из статей этого кодекса должна быть «Функции ФВЛР», к числу основных функций нами отнесены: софинансирование расходов и потерь по независящим от лесопользователей причинам (пожар, гибель от вредителей и т.п.), воспроизводство, защита, охрана лесов и развитие инфраструктуры.

Учреждение такого Фонда будет иметь двойное предназначение. С одной стороны, средства такого фонды будут выполнять экономическую роль стабилизатора финансовой базы развития воспроизводственной инфраструктуры в лесном секторе экономики. С другой стороны, финансовые резервы фонда, передаваемые на местный уровень в распоряжение ФГУПов и МУПов, могут гарантировать воспроизводство и защиту лесных массивов, обеспечивающих реализацию права граждан на отдых в здоровой окружающей среде, т.е. выполнять рекреационную и социальную роль. Кроме того, жители разоряющихся лесохозяйственных поселений в зоне промышленной заготовки древесины получат рабочие места и социальную защиту. Решение проблем воспроизводства лесов и развития инфраструктуры будет возложено на условиях платности на специализированные профессиональные подразделения, как это принято в мировой практике.

Исходя из вышесказанного, сложившаяся на сегодня в лесном секторе экономики России система рыночных отношений требует, прежде всего, пересмотра норм правого урегулирования прав собственности на лесной фонд и методов налоговых взаимоотношений лесопользователей с бюджетной системой России в целях реализации экономических (финансовых и налоговых) интересов всех субъектов лесных отношений. Для этого требуется разработка ряда нормативно-правовых документов.

В пятую группу проблем, решаемых в диссертации, входит методическое обеспечение оценки результативности предложенной системы налогов и иных обязательных платежей за пользование лесными природными ресурсами.

Понимая интенсификацию лесного сектора экономики как систему мероприятий, связанных с вложением в лесной фонд труда и капитала, важно учитывать их вклад в экономику лесного сектора и их результативность как для лесопользователей, так и для бюджета государства. Построение системы платежей за лесопользование модифицируется с целью обеспечения потребностей расширенного воспроизводства лесных ресурсов, поддержания и усиления устойчивости лесных экосистем, а также выполнения многообразных полезных функций леса, наряду с обеспечением бюджетных потребностей государства.

Результативность предложенной концепции формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами рассчитана автором с использованием адаптационной модели прогнозирования Брауна. Выбор этого метода расчетов отражает общее совокупное влияние на экономическую систему внешних факторов, а методы, базирующиеся на использовании трендовых моделей – внутренних. Кроме того, адаптивная модель Брауна учитывает изменения в тенденциях лесопользования, а также влияющие на них любые колебания доходности отрасли. В расчетах использованы официальные фактические статистические показатели, на их основе сделаны прогнозные расчеты положения отрасли по исходному современному положению, а также с учетом предлагаемых изменений норм НК и ЛК РФ. Полученные результаты позволяют прогнозировать показатели деятельности лесозаготовительной отрасли на перспективу.

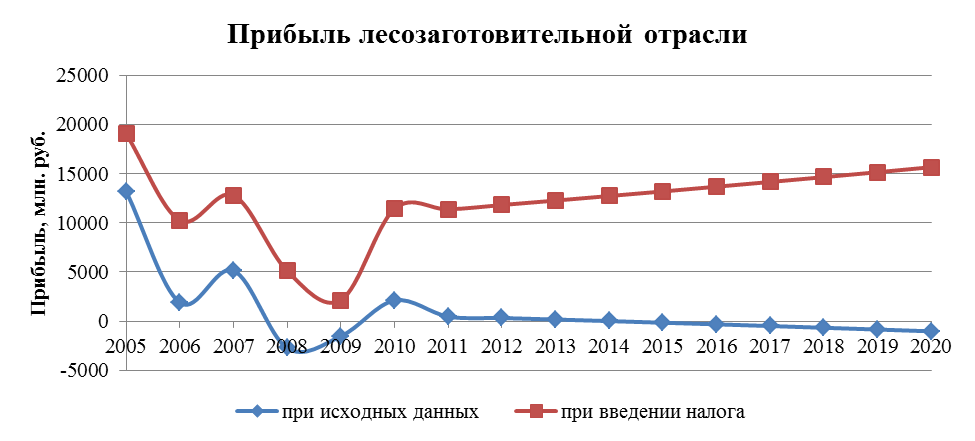

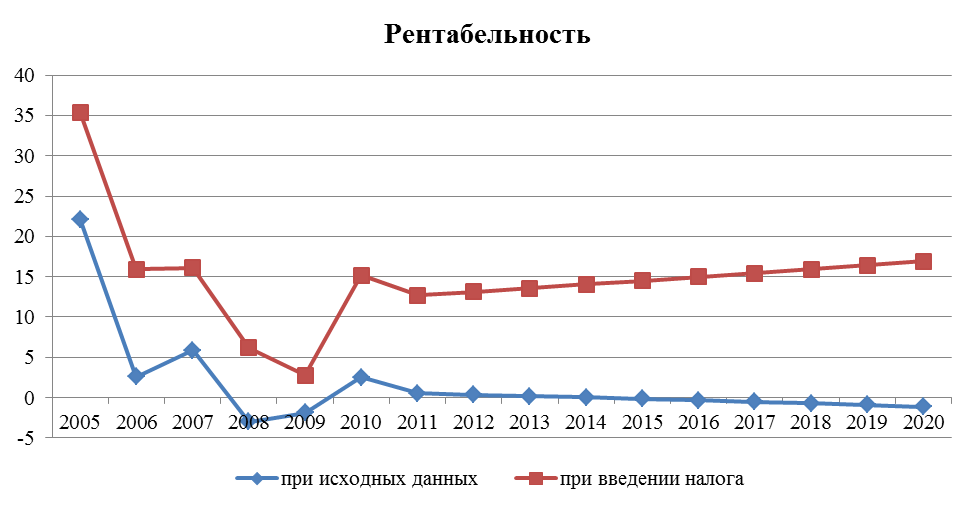

На основе заданных параметров состояния лесопользования построена модель динамики основных финансовых показателей деятельности: прибыли, рентабельности, налоговой нагрузки (рис. 6-8). Кроме того, проведен анализ чувствительности предлагаемых изменений, которые говорят об уровне риска при внедрении мероприятий (лесного налога).

В целях объективности (достоверности) расчетов были использованы данные по объемам промышленного производства круглых лесоматериалов, которые идут на внутренний и внешний рынок в необработанном виде, в млн. м3 за 2005-2010 гг. На этой основе сделаны прогнозные расчеты до 2020 г. Эти результаты свидетельствуют о высокой адекватности полученных прогнозных значений деятельности лесозаготовительной отрасли в России.

Рис. 6 – Прибыль лесозаготовительной отрасли, млн руб.

Использование данных результатов открывает возможность моделирования ситуаций с альтернативными сценариями развития лесопользования при лесовосстановлении, формировании фонда развития лесных ресурсов, налоговых и неналоговых изъятий и т.д.

Рис. 7 – Рентабельность лесозаготовительной отрасли, %

Результаты анализа прогнозных величин, рассчитанных с учетом предлагаемых изменений системы платности за лесопользование, показывают, что введение в налоговую систему России лесного налога послужит дополнительным источником бюджетных доходов, при этом его введение существенно не повлияет на финансовую базу хозяйствующих субъектов в лесной отрасли. Такое утверждение базируется на расчете основных результативных показателей экономической деятельности в лесозаготовительной отрасли прибыли, рентабельности, налоговой нагрузки.

Рис. 8 – Налоговая нагрузка в лесозаготовительной отрасли, %

Таким образом, исследование проблем налогообложения в лесном секторе экономики дает основание для теоретически доказанной и расчетным путем подтвержденной необходимости налогового регулирования платности. Это имеет народнохозяйственное значение для сохранения отрасли в стабильном состоянии и получения высоких финансовых показателей.

Для оценки результативности предлагаемой системы налогообложения пользования лесными природными ресурсами использовался метод количественного анализа, который заключается в изменении значений критических параметров (в нашем случае: объемов производства, себестоимости, цены и затрат на воспроизводство 1 м3 круглых лесоматериалов). В практике этот метод чувствительности (sensitivity analysis) применяется для выявления критических показателей предлагаемых мероприятий. При его использовании происходит проверка критериев эффективности проекта (чистой текущей стоимости, прибыли, рентабельности, налоговой нагрузки) в связи с изменениями исходной информации (цен, затрат, объемов производства и т.д.). Методика анализа чувствительности включает общие и частные показатели. Применительно к нашему исследованию в качестве частных показателей выступают объемы производства, которые позволяют учитывать и прогнозировать влияние изменения входящих параметров на результирующие показатели. Наиболее удобный вариант – это относительное изменение одного из возможных параметров в данном случае –

5 %,

5 %,  10 %,

10 %,  15 %

15 %  20 % от номинального значения и анализ произошедших изменений в результирующих показателях: прибыли, рентабельности и др.

20 % от номинального значения и анализ произошедших изменений в результирующих показателях: прибыли, рентабельности и др.Содержание данной методики заключается в том, что изначально рассчитывается базовый вариант, когда все переменные принимают свои предполагаемые значения. Затем, изменяется одна переменная (например, на 5 %), на основе чего пересчитывается новое значение критерия (например, прибыли). Далее оценивается процентное изменение критерия по отношению к базовому и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения на 1 % (так называемая эластичность изменения показателя). Аналогично исчисляются показатели чувствительности каждой переменной. В анализе чувствительности речь идет не о том, чтобы уменьшить риски развития отрасли или производства, а о том, чтобы показать последствия неправильной оценки некоторых величин.

Цель анализа чувствительности состоит в сопоставлении влияния различных факторов на ключевой показатель эффективности отрасли, например, рентабельности или налоговой нагрузки. Анализ чувствительности прибыли – это метод, точно показывающий, насколько изменится чистая прибыль при изменении одной входной переменной притом, что все остальные условия не меняются. В диссертации (глава 5 и приложения) приведены таблицы абсолютных значений сопоставляемых параметров, на основе которых представлены расчетные показатели динамики прибыли лесозаготовок за счет изменения объемов производства круглых лесоматериалов, цен, себестоимости и затрат на воспроизводство.

Налоги в условиях рынка, приобретая регулятивную роль, позволят в определенной степени исправить ситуацию. Кроме того, налоговый статус платежей позволит увеличить доходность в отрасли, развить производство по глубокой переработке древесины, снизить экспорт сырья, повысить конкурентоспособность продукции лесопереработки на мировых рынках.

Затянувшаяся реорганизация в лесном секторе экономики России, отрицательно сказывается на экономике, экологии и пожароопасности лесов. Катастрофа 2010 года, приведшая к гибели населения, имущества, лесов, флоры и фауны может повториться в 2011 году. Поскольку леса являются федеральной собственностью, вопросы по перелому негативных тенденций, стабилизации состояния лесов и перехода к их положительной динамике должны, в первую очередь, решаться на федеральном уровне. Всё это в целом позволит ускорить реализацию принципа неистощительного лесопользования.

Неистощительное лесопользование объединяет три главных аспекта управления лесами: экологический, экономический и политический.

Предлагаемая методология формирования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами и разработанная на этой основе Концепция, включающая методики её реализации, предложения в Налоговый, Лесной и Земельный кодексы, позволит собственнику лесного фонда, каковым является государство, более эффективно осуществлять свою функцию по непрерывному, неистощительному использованию и эффективному управлению лесным фондом России. Сводная модель результативности реализации авторских предложений по налогам и иным платежам за лесопользование представлена на рис. 9.

Рис. 9 – Модель результативности реализации авторских предложений по налогам и иным платежам за лесопользование

Подводя итог сказанному выше, следует отметить, что регулирование лесопользования налоговыми методами возможно при достижении экономической стабильности в лесном секторе экономики. В период посткризисного восстановления российской экономики имеются предпосылки совершенствования системы налогов и иных обязательных платежей за пользование лесными природными ресурсами. Улучшение функционирования элементов механизма управления лесопользованием (планирование, регулирование, учет, отчетность, анализ и контроль за состоянием практики использования лесных ресурсов) позволит стабильно и в полном объеме пополнять бюджет государства.